Главная / Налоги / Что такое НДС и когда его повышение до 20 процентов? / Книга покупок и продаж

Назад

Опубликовано: 22.05.2020

Время на чтение: 4 мин

0

184

Целью ведения книги покупок является определение суммы НДС, которая подлежит вычету. В ней покупатели должны зарегистрировать выставленные продавцами счета-фактуры, полученные на бумажных и электронных носителях.

- Код вида операции в книге покупок

- Как отразить возврат аванса

- Заполнение декларации

Дорогие читатели! Для решения именно Вашей проблемы — звоните на горячую линию 8 или задайте вопрос на сайте. Это бесплатно.

Задать вопрос

Здесь содержатся первичные счета-фактуры, а также корректировочные и исправленные.

Раздел 8. Сведения из книги покупок об операциях, отражаемых за истекший налоговый период

- Комментарии и разъяснения

Раздел 8 декларации заполняется организациями и ИП (в том числе налоговыми агентами) в случаях возникновения права на налоговые вычеты за истекший налоговый период. Исключение составляют налоговые агенты, уполномоченные осуществлять реализацию конфискованного, бесхозного и прочего аналогичного имущества, а также осуществляющие предпринимательскую деятельность с участием в расчетах на основе договоров поручения, договоров комиссии или агентских договоров с иностранными лицами, не состоящими на учете в налоговых органах в качестве налогоплательщиков.

Внимание! При представлении в налоговый орган уточненной декларации в обязательном порядке заполняется поле «Корректировка. Ранее представленные сведения»

. Признак

«не требуется исправлять»

выбирается в случае, если ранее отправленные сведения данного раздела отражены верно и не требуют корректировки. Признак

«требуется исправить»

указывается при условии, что ранее отправленные сведения были отражены с ошибками или вообще не указаны.

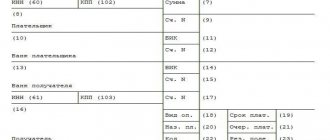

Далее в разделе необходимо заполнить сведения по каждому счету-фактуре, зарегистрированному в книге покупок, а именно указать код операции, номер и дату счета-фактуры продавца, ИНН и КПП продавца, дату принятия на учет товаров (работ, услуг), стоимость покупок по данному счету-фактуре (включая НДС) и сумму НДС по счету-фактуре.

В данном разделе предусмотрено также отражение таких дополнительных сведений, как: номер и дата исправления счета-фактуры продавца, номер и дата корректировочного счета-фактуры продавца, номер и дата исправления корректировочного счета-фактуры, номер таможенной декларации, код валюты в соответствии с общероссийским классификатором валют, а также номер и дата платежного документа, подтверждающего внесение авансового платежа.

Итоговые суммы стоимости покупок и налога по книге покупок рассчитываются в разделе 8 автоматически.

Зачет аванса в книге покупок и продаж: код, счет-фактура, отражение, заполнение

Основным правилом, которым следует руководствоваться налогоплательщикам при принятии оплат в качестве предоплаты за товар или услуги, является обязательность оформления фактурного счета. Одновременно с выпиской первичного документа бухгалтерам необходимо отобразить операцию в книге покупок, книге продаж (КПП).

Порядок действий при ведении хозяйственных проводок обычно дублируется в договорах между субъектами. Одновременно с принятием к учету авансовых платежей надлежит оформить убытие продукции, за которую была сделана предоплата. Вместе с этим следует начислить и уплатить налог на добавленную стоимость (НДС).

Зачет аванса в книге покупок и продаж

В регистре бухгалтерского учета пот отгрузке появляется новая запись. Что в ней содержится:

- Номер по порядку;

- Код для каждой операции;

- Временные реквизиты для самого счета, оформления корректировок и собственно документа, по которому был перечислен налог;

- Сведения, которые позволят идентифицировать продавца;

- Ведомости, в случае участи в сделке посредников;

- Данные, взятые с таможенной декларации;

- Общий итог по налогу на добавленную стоимость по всем документам.

Регистрация счет-фактуры в целевом регистре позволит принять к вычету ранее уплаченные налоги. Согласно налоговому законодательству, отражать сведения по принятым авансам надлежит на позднее, чем через 5 дней с момента зачисления сумм на расчетный счет поставщика. Такие же сроки надлежит соблюдать и при отгрузке продукции, которые уходит после предоплаты.

Авансы полученные и выданные, вычет и восстановление НДС — все это рассмотрено в видео ниже:

Счет-фактура на аванс

Оформляя счет-фактуру, предприятие получает возможность зафиксировать факт совершения сделки со своими контрагентами. Основным же назначением счета-фактуры продолжает оставаться ведение налогового учета.

Согласно статье 171 Налогового Кодекса за покупателем остается право применить удержание ставки по операции с продавцом. Книга продаж же в свою очередь является регистром, в котором отражаются все без исключения счет-фактуры.

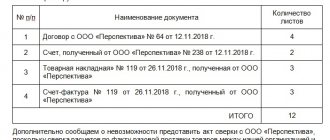

При этом в деле всегда можно посмотреть и другие документы:

Его возврат

Нередко в практике хозяйствующих субъектов возникает необходимость разрешить спорные ситуации путем завершения договора.

Надлежащее оформление действия со стороны налогоплательщика позволит избежать не только затруднений с контрагентом, но и не попасть впросак перед налоговой службой.

Обычно плательщик для возврата аванса направляет поставщику письмо с просьбой (требованием) возвратить ранее уплаченную суму в счет будущей поставки. Сделать это он может только в двух случаях.

- Первая ситуация связана с невыполнением в установленные сроки доставки продукции в необходимом количестве и качестве.

- Во втором случае претензия может быть направлена, если обязательства перед инициатором были исполнены не в полном объеме.

После того как был совершен возврат предоплаты и поставщик и покупатель обязаны оформить соответствующие проводки в своих регистрах. В 2020 году используется код операции для таких проводок 22 (02).

Начисляется задолженность дебиторская в пользу основного исполнителя по обязательствам и вычитается налог на добавленную стоимость, начисленный ранее на сумму аванса, — так отражается предоплата.

После возврата дебиторская задолженность подлежит погашению, по НДС оформляется обратная запись, согласно которой можно уменьшить налог.

Для поставщика в данном случае понадобится погасить имеющуюся кредиторскую задолженность, которая возникла после предоплаты с одновременным сторнированием суммы начисленных платежей в бюджет. Сумма НДС восстанавливается.

Почему даже при зачете аванса может не приниматься к вычету сумма по счету 76АВ, расскажет данный видеоролик:

Восстановление авансов по НДС

В связи с тем, что в журнале приобретений надлежит отражать вычеты по налогу, то обратные операции следует формировать в этом же регистре. Для восстановления авансовых платежей необходимо соблюдение следующих условий:

- Ранее за компанией числилась сделка, в ходе которой состоялось приобретение товарно-материальных ценностей или услуг;

- По зарегистрированной операции была сформирована счет-фактура поставщиком для принятия к учету покупателем;

- На основании налогового документа были произведены уточнения по налогооблагаемой базе.

И так, наступили обстоятельства, по которым надлежит восстановить ранее уменьшенный НДС. Счета-фактуры, которые были выписаны ранее, можно будет признать ничтожными. Для этого на пустой странице книги нужно перечислить счета-фактуры, которые становятся недействительными, проставить отметку о выбытии из учета и сделать запись с указанием причины таких изменений.

Когда они не попадают в книгу

В регистре, учитывающем покупки предприятия, не следует отражать налоговые документы в следующих ситуациях:

- При передаче ценностей на безвозмездной основе;

- При поступлении продукции для последующей перепродажи;

- В момент приобретения ценных бумаг и других аналогичных активов;

- При оформлении счета поставщиком на разницу сумм;

- В случае, если на предприятие поступили денежные средства в счет оплаты товара для исполнения комиссионного договора.

Во всех остальных случаях надлежит заносить счета фактуры в книгу продаж (покупок).

Как отразить авансы от покупателей и НДС с авансов в 1 С 8.2, расскажет видео ниже:

Источник: https://uriston.com/kommercheskoe-pravo/dokumentatsiya/kniga-pokupok-i-prodazh/zachet-avansa.html

Какие коды операций можно указывать в разделе 8 декларации по НДС?

С целью правильного указания кодов операций в разделах 8-11 декларации налоговыми органами были подготовлены Примеры отражения записей по счетам-фактурам в книге покупок и книге продаж с указанием КВО.

В соответствии с этими Примерами и письмами ФНС (от 16.01.2018 № СД-4-3/[email protected], от 09.01.2018 № СД-4-3/[email protected]) в разделе 8 могут указываться следующие коды операций:

| № п/п | Код вида операции | Наименование вида операции |

| 1 | 01 | Отгрузка (приобретение) товаров (работ, услуг) |

| 2 | 02 | Получение (перечисление) авансовых платежей |

| 3 | 06 | Операции, совершаемые налоговыми агентами (ст. 161 НК) |

| 4 | 13 | Подрядные работы по капитальному строительству |

| 5 | 15 | Регистрация посредником в одном счете-фактуре собственных товаров и товаров комитента |

| 6 | 16 | Возврат товаров от покупателя – неплательщика НДС |

| 7 | 17 | Возврат товаров от покупателя – физического лица |

| 8 | 18 | Корректировка реализации товаров (работ, услуг) в сторону уменьшения |

| 9 | 19 | Ввоз товаров из ЕАЭС |

| 10 | 20 | Ввоз товаров из стран, кроме ЕАЭС |

| 11 | 22 | Вычет НДС с ранее полученного аванса или при возврате аванса |

| 12 | 23 | Приобретение услуг, оформленных БСО (п. 7 ст. 171 НК) |

| 13 | 24 | Вычет НДС по экспортным операциям (абз. 2 п. 9 ст. 165, п. 10 ст. 171 НК) |

| 14 | 25 | Восстановление НДС при использовании товаров в операциях, облагаемых по 0% |

| 15 | 26 | Реализация товаров (получение авансов) покупателям – неплательщикам НДС, в т.ч. физическим лицам |

| 16 | 27 | Составление посредником сводного счета-фактуры при реализации (приобретении) товаров |

| 17 | 28 | Составление посредником сводного счета-фактуры на аванс |

| 18 | 32 | Принятие к вычету НДС по товарам, ввезенным на территорию Калининградской ОЭЗ (п. 14 ст. 171 НК) |

| 19 | 34 | Корректировка стоимости отгрузок сырых шкур и лома в сторону уменьшения |

| 20 | 36 | Вычет НДС по товарам, по которым иностранцу была выплачена компенсация (система «tax free») |

| 21 | 41 | Вычет НДС при перечислении аванса в счет поставки сырых шкур и лома («как за покупателя») |

| 22 | 42 | Вычет НДС при отгрузке сырых шкур и лома («как за покупателя»), в т.ч. при увеличении стоимости отгрузки |

| 23 | 43 | Вычет НДС с аванса после отгрузки сырых шкур и лома («как за продавца») |

| 24 | 44 | Вычет НДС при уменьшении стоимости отгрузок сырых шкур и лома («как за продавца») |

Код вида операции в книге покупок

Книга покупок ведется поквартально и заполняется налогоплательщиком за каждый налоговый период. При ее заполнении необходимо учитывать Постановление Правительства от 2011 года №1137.

При возврате аванса покупателю продавец должен зарегистрировать эту операцию в книге покупок и произвести все необходимые корректировки в бухгалтерской и управленческой отчетности, связанные с возвратом. Этот факт отображается в графе 7 книги покупок. Здесь прописываются реквизиты документа, который подтверждает возврат данной предоплаты.

При ведении книги покупок нужно использовать установленные ФНС коды для разных видов операций. При возврате аванса продавец указывает в книге покупок реквизиты выписанного счета-фактуры на полученный аванс и ставит во второй графе код операции «22» (согласно пп. д, п. 6, 22 Правил ведения книги покупок).

Зарегистрировать счет-фактуру в книге покупок продавец обязан не позднее, чем через год после отказа покупателя от поставки. Это указано в абз. 2 п. 22 Приложения 4 к Постановлению Правительства №1137.

Дополнительно подтверждать право на получение вычета налогоплательщику следует с помощью документов, которые свидетельствуют о расторжении договора (например, дополнительным соглашением или односторонним отказом от исполнения договора) и возврате денег покупателю.

Книга продаж

Книга продаж предназначена для регистрации счетов-фактур, а также контрольных лент ККМ, бланков строгой отчетности при реализации товаров, работ и услуг.

В книге продаж регистрируются все выставленные счета-фактуры в случаях, когда возникает обязанность по исчислению НДС, в том числе:

- при отгрузке товаров, выполнении работ, оказании услуг, передаче имущественных прав;

- при получении аванса;

- при получении средств, увеличивающих налоговую базу;

- при выполнении строительно-монтажных работ для собственного потребления;

- при передаче товаров, выполнении работ, оказании услуг для собственных нужд;

- при возврате принятых на учет товаров;

- при исполнении обязанностей налоговых агентов;

- при осуществлении операций, не подлежащих налогообложению (освобождаемых от налогообложения).

Счета-фактуры, выданные продавцами при реализации за наличный расчет, подлежат регистрации в книге продаж. При этом показания контрольных лент контрольно-кассовой техники регистрируются в книге продаж без учета сумм, указанных в соответствующих счетах-фактурах.

При необходимости внесения изменений в книгу продаж формируется дополнительный лист книги продаж, в котором регистрируется измененный счет-фактура. Дополнительный лист формируется за период, в котором был зарегистрирован счет-фактура до внесения в него исправлений.

При восстановлении сумм НДС, принятых налогоплательщиком к вычету, счета-фактуры, на основании которых суммы налога приняты к вычету, подлежат регистрации в книге продаж на сумму налога, подлежащую восстановлению.

В целях восстановления сумм налога в книге продаж в последнем месяце календарного года начиная с 2006 года указывается сумма НДС, подлежащая восстановлению и уплате в федеральный бюджет за текущий календарный год.

Регистрация счетов-фактур в книге продаж производится в хронологическом порядке в том налоговом периоде, в котором возникает налоговое обязательство.

При получении сумм авансов от покупателя продавцы регистрируют в книге продаж счета-фактуры, выставленные покупателю на полученную сумму аванса.

Продавцы, выполняющие работы и оказывающие платные услуги непосредственно населению без применения контрольно-кассовой техники, но с выдачей документов строгой отчетности, регистрируют в книге продаж вместо счетов-фактур документы строгой отчетности, выданные покупателям, либо суммарные данные документов строгой отчетности на основании описи, составленной по итогам продаж за календарный месяц.

Книга продаж должна быть прошнурована, а ее страницы пронумерованы и скреплены печатью. Контроль за правильностью ведения книги продаж осуществляется руководителем организации или уполномоченным им лицом.

Книга продаж хранится у поставщика в течение полных 5 лет с даты последней записи.

Выставление счета-фактуры на отгрузку покупателю

Счет-фактура на отгруженные товары выписывается кнопкой Выписать счет-фактуру, расположенной в нижней части документа Реализация (акт, накладная).

Документ Счет-фактура выданный автоматически заполняется данными из документа Реализация (акт, накладная).

Узнать подробнее про начисление НДС при реализации товаров в оптовой торговле

Заполнение графы 11 книги продаж

В каких случаях при ведении книг продаж нужно заполнять графу 11 «Номер и дата документа, подтверждающего оплату»?

Форма книги продаж, применяемой при расчетах по НДС, и Правила ее ведения утверждены Постановлением Правительства РФ от 26.12.2011 N 1137 (приведены в Приложении 5 к этому документу). Графа 11 «Номер и дата документа, подтверждающего оплату» в книге продаж появилась благодаря Постановлению Правительства РФ от 30.07.2014 N 735, нормы которого применяются с 01.10.2014 (Письмо Минфина России от 18.09.2014 N 03-07-15/46850). В соответствии с Правилами ведения книги продаж в графе 11 указываются номер и дата документа, подтверждающего оплату счета-фактуры, в случаях, установленных законодательством РФ. О каких именно случаях идет речь, в книге продаж не уточняется.

Однако вспомним главное правило заполнения книги продаж: в данной книге регистрируются составленные и выставленные счета-фактуры (в том числе корректировочные) во всех случаях, когда возникает обязанность по исчислению НДС в соответствии с Налоговым кодексом (п. 3 Правил ведения книги продаж, применяемой при расчетах по налогу на добавленную стоимость). (Помимо счетов-фактур (в том числе корректировочных), в книге продаж также регистрируются контрольные ленты ККТ, бланки строгой отчетности при реализации товаров, выполнении работ, оказании услуг населению.) В связи с этим считаем, что графа 11 заполняется в том случае, когда возникновение обязанности по исчислению НДС зависит от факта поступления (перечисления) сумм, которые и зафиксированы в счете-фактуре. Кстати, в самом счете-фактуре имеется строка 5 «К платежно-расчетному документу __ от ____».

Нюансы исчисления авансового НДС в переходный период 2018-2019

С 01.01.2019 ставка НДС с 18% выросла до 20%, изменилась и расчетная ставка налога с 18/118 на 20/120 и с 15,25 на 16,67% (закон от 03.08.2018 № 303-ФЗ). Хозяйственные операции в связи с такими нововведениями не прерывались: в 2020 году поставщики получали от покупателей авансы по отгрузкам, которые происходили или еще только должны произойти в 2020 году. Но на оформление книг покупок и продаж и на коды видов операций в них это никак не повлияло. Коды должны применяться те же, что и в 2020 году.

Как справиться с нюансами переходного периода, разъяснила ФНС России в письме от 23.10.2018 № СД-4-3/[email protected] Порядок действий покупателя и продавца по методике налоговой службы представлен на рисунке ниже:

Поясним на примере предложенный ФНС порядок.

Поставщик офисной мебели ООО «Мебельщик» в ноябре 2020 года получил от покупателя ПАО «Сервисный центр» предоплату в размере 276 000 руб. С этой суммы ООО «Мебельщик» исчислил НДС:

276 000 × 18/118 = 42 101,69 руб.

В январе 2020 года была отгружена мебель в адрес ПАО «Сервисный центр» на сумму 233 898,31 руб. Поставщик с этой операции начислил НДС по ставке 20%:

233 898,31 × 20% = 46 779,66 руб.

Начисленный с предоплаты в ноябре 2020 года НДС принят к вычету в размере 42 101,69 руб.

Операции с НДС у покупателя ПАО «Сервисный центр»:

- после перечисления предоплаты принят к вычету НДС в сумме 42 101,69 руб.;

- после получения мебели налог в размере 46 779,66 руб. принят к вычету с одновременным восстановлением НДС в размере 42 101,69 руб. с предоплаты.

О том, как действовать налогоплательщику при доплате 2% НДС в связи с увеличением ставки налога, узнайте из этой публикации.

Составление сводных счетов-фактур

На практике нередко бывает, что посредник приобретает товары для комиссионера у нескольких поставщиков или же реализует его товар нескольким покупателям. В этом случае могут применяться сводные счета-фактуры. Далее рассмотрим их применение на конкретных ситуациях.

Посредник продает товар комитента нескольким покупателям

В этом случае в адрес каждого из покупателей посредника выставляет отдельный счет-фактуру. Зарегистрировать эти документы в части 1 своего Журнала посредник должен с кодом 27. После этого данные всех выставленных счетов-фактур передаются комитенту, и он на их основании выставляет сводный счет-фактуру. Этот документ комитент должен зарегистрировать в своей книге продаж с кодом 27, перечислив в соответствующих графах через запятую информацию обо всех покупателях. Посредник отражает его в части 2 своего Журнала, также указав код 27. Сведения о каждом покупателе должны быть указаны отдельными строками в графах, которые предназначаются для посреднической деятельности (10, 11 и 12).

Посредник приобретает товар для комитента у нескольких поставщиков

В этом случае каждый отдельный счет-фактура, который посредник получает от поставщика, регистрируется во второй части Журнала с кодом 27. Затем на основании этих данных посредник выставляет в адрес комитента в сводный счет-фактуру на общую сумму покупок. Этот документ должен быть зарегистрирован в части 1 Журнала посредника, при этом также следует указать код 27. В соответствующих графах Журнала (10, 11 и 12) должна быть указана информация о каждом поставщике.

Полученный счет-фактуру комитент регистрирует в книге покупок с кодом 27. В соответствующих графах необходимо указать данные обо всех поставщиках, перечислив их через запятую.