Последствия допущенных ошибок

Платежные поручения нужно составлять внимательно. Даже если ошибка не приведет к утрате средств, на исправление ее все равно придется тратить много времени. Рассмотрим последствия ошибки:

- Не вовремя уплаченные налоги. Последствия: начисление пени, штрафов, риск повторной уплаты полной суммы налога.

- Налог считается невыплаченным. Последствия: пени, штрафы.

- Платеж поступил в другой фонд. Зачет сумм между разными фондами не осуществляется. Потому придется выплачивать налог в полной сумме вновь.

Ошибку придется исправлять. А это влечет за собой отрыв от деятельности работников, необходимость в составлении дополнительных документов, судебные разбирательства.

Две группы ошибок

Действующая сегодня редакция статьи 45 НК РФ все ошибки в заполнении платежных поручений делит на две большие группы. В первую попадают ошибки, которые приводят к неуплате налога в бюджет. Назовем их «фатальными». А во вторую — те, которые к таким последствиям не приводят.

В группу «фатальных» включены всего две ошибки. Чтобы налог считался не уплаченным, ошибиться нужно либо в номере счета Федерального казначейства либо в наименовании банка-получателя. Соответственно, если такие ошибки вовремя не исправить, у налогоплательщика возникнет недоимка со всеми вытекающими последствиями (пенями, возможным штрафом, блокировкой счета и необходимостью повторной уплаты налога).

Если «фатальная» ошибка обнаружилась уже после исполнения поручения банком, исправить ее можно только одним способом: повторно перечислить деньги по правильным реквизитам. Первоначальную же сумму нужно будет возвращать как излишне уплаченную. Для этого необходимо написать соответствующее заявление в налоговую инспекцию и подождать 10 дней (ст. 78 НК РФ, письма ФНС России от 06.09.13 № ЗН-3-1/3228 и Минфина России от 02.11.11 № 02-04-10/4819 — см. » «). В аналогичном порядке можно попросить провести зачет этой суммы.

Вероятные ошибки при платежах в адрес контрагента

Значение перечня наиболее распространенных ошибок облегчает проверку и выявление недочетов в конкретных платежных поручениях. Очень часто допускаются эти ошибки:

- Неверно указанный ИНН. Если во всем остальном поручение оформлено правильно, то контролирующие органы не имеют права требовать уточнения реквизитов.

- Неверно указано основание платежа. Это также несущественная ошибка. Средства придут получателю. В этом случае имеет смысл связаться с получателем. Его ответ с уточнением основания платежа прилагается к поручению. Сделать это нужно обязательно, так как в обратном случае возможна путаница. Она может привести к затруднениям в работе бухгалтеров и представителей налоговой.

- Выделение НДС, если поручение касается контрагентов, находящихся на специальном налоговом режиме. К примеру, контрагент может использовать УСН. В этом случае ему не нужно уплачивать НДС. Соответственно, в платежном поручении не нужно выделять НДС. Если это все-таки сделано, нужно отправить уточняющее письмо в адрес своего банка. Последний направляет уведомление банку, обслуживающему контрагента. Исправить ошибку обязательно нужно. В обратном случае контрагенту придется уплачивать налог по увеличенной ставке.

- Неправильное обозначение целей платежа. К примеру, средства фактически были переведены в качестве аванса за услугу. Однако в поручении в качестве цели прописан заем. В этом случае также нужно уведомить об ошибке банк. Если этого не сделать, то компания не получит вычет по авансу.

- Неверные сведения о контрагенте. Реквизиты контрагента могут быть изменены. Однако не всегда фирма рассылает уведомления об этом. То есть платеж отправляется по старым реквизитам. В этом случае перечисленные средства будут находиться в банковском учреждении до уточнения информации. На шестой день средства возвращаются их отправителю. У компании при совершении такой ошибки есть два направления действий: подача уточненной информации в банк или получение средств обратно на шестой день с последующим переоформлением поручения.

Даже если ошибка кажется несущественной, все равно ее в большинстве случаев нужно исправлять.

Ошибки, которые можно исправить

Рассмотрим исправимые ошибки и порядок их ликвидации:

- Неправильно указано назначение средств. Нужно выполнить сверку с ИФНС по налогу, а затем заполнить акт сверки. Он подписывается бухгалтером, а также представителем ИФНС.

- Завышенный размер платежа. Можно действовать несколькими путями. Первый: направление средств повторно. Переплаченные деньги пойдут на оплату следующих платежей. Второй: оформление возврата платежа на расчетный счет компании.

Перечисленные ошибки считаются несущественными. Их относительно легко исправить.

Ошибки, которые нельзя исправить

Рассмотрим существенные ошибки, которые не подлежат исправлению:

- Указание неправильного КБК. К примеру, неверно указаны цифры кода или же взят старый КБК. В этом случае платеж признается неклассифицированным. Налог будет считаться невыплаченным. То есть плательщику придется уплачивать пени и штрафы за просрочку. Для исправления ситуации нужно направить заявление в ИФНС. В нем указывается просьба о зачете переведенных средств. К заявлению прилагаются копия неправильного поручения и выписка из банка.

- Занижение платежа. Налог также не считается уплаченным. Для исправления положения нужно внести в бюджет недостающую сумму.

- Указание КБК, который относится к другому налогу. В этом случае можно действовать несколькими путями. Это, во-первых, возврат средств на расчетный счет плательщика. Во-вторых, это повторная уплата платежа. Что будет со старым платежом? Он зачисляется по другому налогу, к которому относится КБК. По этому налогу образуется переплата, которая зачтется при следующем платеже.

- Неправильный счет получателя. Это самая сложная ошибка. Деньги придется отправлять повторно. За просрочку платежей начисляется пеня.

- Неправильное название банковского учреждения. Также является необратимой ошибкой.

- Указание несуществующего КБК. Оформляется возврат средств. Платеж направляется повторно.

Между существенной и несущественной ошибками есть большая разница. При исправимых ошибках плательщику достаточно отправить уточнение. В этом случае платеж будет считаться уплаченным. Ошибки, не подлежащие исправлению, предполагают, что налоги или платежи контрагентам не считаются выплаченными. То есть на плательщика будут накладываться штрафы, пени.

Позиция суда в отношении ошибок

Судебная практика подтверждает, что налог, а также, пени и штраф считаются уплаченными, если в платежном поручении допущены следующие ошибки:

- Неверный КБК:

- АС Дальневосточного округа от 19.11.2015 № Ф03-4782/2015;

- АС Северо-Кавказского округа от 04.12.2014 № Ф08-8670/2014;

- ФАС Восточно-Сибирского округа от 14.05.2013 № А33-8935/2012;

- ФАС Северо-Западного округа от 22.12.2010 № А42-2893/2010;

- ФАС Московского округа от 23.01.2013 № А40-12057/12-90-57, от 08.12.2011 № А40-36137/11-140-159;

- ФАС Центрального округа от 31.01.2013 № А64-5684/2012;

- ФАС Западно-Сибирского округа от 30.06.2011 № А67-5567/2010;

О том, какими могут быть последствия неверного указания КБК в документе на оплату «несчастных» страховых взносов, перечисляемых в ФСС, читайте в статье «КБК в платежном поручении в 2020 — 2020 годах».

- Неверный ИНН, КПП, наименование налогового органа:

- Неверный ОКАТО:

- Ошибки в основании платежа:

- ФАС Западно-Сибирского округа от 09.04.2010 № А27-25035/2009;

- ФАС Московского округа от 26.10.2009 № КА-А41/10427-09;

- ФАС Северо-Кавказского округа от 06.02.2008 № Ф08-180/2008-68А;

- постановления Президиума ВАС РФ от 23.07.2013 № 784/13;

- АС Северо-Кавказского округа от 22.03.2016 № Ф08-1378/2016;

- АС Московского округа от 06.10.2015 № Ф05-13213/2015;

- ФАС Уральского округа от 10.10.2012 № Ф09-9057/12;

- ФАС Восточно-Сибирского округа от 06.12.2011 № А33-17476/2010, от 01.09.2011 № А33-3885/2010;

- ФАС Северо-Западного округа от 04.07.2011 № А05-5601/2010;

- ФАС Московского округа от 23.01.2013 № А40-12057/12-90-57, от 30.06.2011 № КА-А40/6142-11-2;

- Постановление ФАС Волго-Вятского округа от 31.08.2010 № А29-1642/2010.

О том, критична ли ошибка в поле «Налоговый период», читайте в статье «Указываем налоговый период в платежном поручении — 2020 — 2020».

Особенности оформления заявления на уточнение налогового платежа

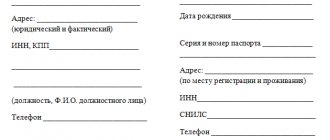

Если бухгалтером была допущена несущественная ошибка, реквизиты требуется уточнить. Для этого составляется заявление, содержащее информацию:

- ФИО руководителя ИФНС.

- Реквизиты компании: наименование, ИНН, КПП, ОГРН, адрес.

- Дата.

- Наименование заявления.

- Просьба об уточнении платежа со ссылкой на нормативные акты (пункты 7-8 статьи 45 НК РФ).

- Информация о платеже (размер, конкретизация совершенной ошибки, исправленный вариант).

- Перечень прилагаемых документов.

ВАЖНО! К заявлению имеет смысл приложить копию поручения, а также копию банковской выписки.

Ошибки при направлении платежей в бюджет

Платежное поручение на платежи в бюджет отличается множеством полей, что располагает к допущению ошибок. Однако среди этих полей есть те, на которые контролирующие структуры обращают мало внимания. В частности, это следующие строки:

- Налоговый период.

- Статус плательщика налогов.

- Номер и дата поручения.

- Основание платежа и его тип.

Если ошибки будут допущены в этих строках, исправлять их не обязательно. Также несущественной является строка «очередность платежа». Исключение – поручение отправляют компании, деятельность которых сопряжена с финансовыми сложностями: ограничения по расходным операциям, недостаток средств на банковском счете. Если присутствуют эти обстоятельства, то строка «очередность» проверяется в первую очередь.

В платежке неверно указан кпп. Какие ошибки в платежках мешают налогам и взносам попасть в бюджет

Ежедневно компании отправляют десятки, а то и сотни платежных поручений. И хотя процесс автоматизирован, но ошибки все же случаются. Что делать, если деньги ушли не туда?

Посчитать и пересчитать Допустим, поставщику перечислена большая сумма, чем предусмотрено по договору. Чаще всего бывает достаточно написать письмо поставщику с просьбой вернуть излишне перечисленные средства. Если же поставщик отказывается добровольно вернуть излишек денег, например, под предлогом зачета в счет дальнейших поставок при долгосрочном договоре, то в первую очередь необходимо изучить договор с этим поставщиком. Иногда излишне перечисленная сумма может быть расценена поставщиком как досрочное исполнение обязательств покупателя. Но если в договоре не оговорена такая возможность, то у поставщика нет оснований самостоятельно зачесть лишние деньги (ст. 315 ГК РФ). Как правило, в договорах указывается сумма, которую должен заплатить покупатель за определенное количество поставляемого товара и его доставку, то есть в нем должна быть оговорена стоимость за партию товара. В этом случае ни поставщик, ни покупатель не могут самостоятельно (без предварительной договоренности, закрепленной в письменной форме) менять стоимость ни в большую, ни в меньшую стороны. Поэтому, когда покупатель перевел «лишние» деньги по договору, но не на основании условий договора, а ошибочно, из этого следует, что средства получены поставщиком необоснованно. Хорошим доводом в споре с контрагентом может быть упоминание о том, что с суммы неосновательного денежного обогащения уплачиваются проценты по ставке рефинансирования с момента, когда приобретателю стало известно о неосновательности полученного (п. 2 ст. 1107 ГК), а также ссылка на судебную практику (п. 4, 5 Информационного письма Президиума ВАС от 11 января 2000 г. № 49) и Положения Гражданского кодекса о неосновательном обогащении (гл. 60). Все доводы необходимо представить в письменно в виде.

Проверить всё Ошибки в реквизитах контрагента, например, в наименовании получателя, ИНН, номере расчетного счета, влекут за собой невозможность зачисления денег на счет получателя. Перечисленные суммы «зависают», как правило, на пять банковских дней, на «невыясненных платежах», на корсчете банка-получателя (счет № 47416 «Суммы, поступившие на корреспондентские счета до выяснения»). Но при своевременном уточнении указанных параметров денежные средства могут быть зачислены. Согласно Положению ЦБР от 3 октября 2002 г. № 2-П «О безналичных расчетах в Российской Федерации» (п. 6 Приложения 28) «Кредитная организация (филиал) получателя принимает оперативные меры к получению подтверждающих документов и обеспечению зачисления средств по назначению путем направления через Банк России запроса кредитной организации (филиалу) плательщика с просьбой подтвердить правильность реквизитов». На практике банки зачастую таких оперативных мер сами не принимают. Поэтому в случае ошибочного указания реквизитов контрагента, неверных данных в наименовании, ИНН, № расчетного счета, организации-плательщику необходимо написать письмо в свой обслуживающий банк с уточнением реквизитов. Банк плательщика, в свою очередь, должен направить это письмо в банк получателя платежа. Если письмо написано не было, банк получателя по истечении пяти дней должен вернуть сумму, перечисленную с ошибочными реквизитами, в банк плательщика. А тот, в свою очередь, зачисляет деньги на ваш расчетный счет (п. 8 Приложения 28 Положения ЦБР от 3 октября 2002 г. № 2-П «О безналичных расчетах в Российской Федерации»).

Невнимательность клерка Случается, что банк зачисляет перечисленные средства на расчетный счет другой фирмы. Например, при ошибочно указанном расчетном счете в платежном поручении или просто в случае опечатки операциониста. Увы, без официальной переписки с банками тут уже не обойтись. Для начала необходимо обратиться в свое финансовое учреждение с просьбой уточнить, куда были зачислены деньги. Получив ответ, нужно написать претензию с просьбой вернуть ошибочно перечисленные средства. Если в Договоре банковского счета банка получателя и организации, ошибочно получившей деньги, есть пункт о безакцептном списании средств в случае ошибок банка, то вероятность того, что вам вернут деньги, достаточно велика (это зависит только от банка получателя). Если такого пункта нет, то придется писать письмо в организацию, ошибочно получившую деньги, с требованием вернуть сумму, а также с расчетом расчетом процентов за просрочку в возврате неосновательно полученных средств (п. 2 ст. 1107 ГК). Если же ничего не помогает – придется решать вопрос в судебном порядке. Бывают случаи, когда платеж перечисляется на уже закрытый счет. Денежные средства, поступившие клиенту после прекращения договора банковского счета, должны вернуться отправителю. Если этого не произошло, то организация-плательщик вправе истребовать деньги у банка, в котором находился закрытый расчетный счет получателя (п. 8.2 Инструкции ЦБ РФ от 14 сентября 2006 г. № 28-И «Об открытии и закрытии банковских счетов, счетов по вкладам (депозитам)»). На основании пункта 6 приложения 28 к Положению ЦБ РФ от 3 октября 2002 г. № 2-П «О безналичных расчетах в Российской Федерации» можно сделать вывод о том, что ошибочно перечисленные средства до их зачисления на счет получателя являются собственностью отправителя средств, и право собственности у банка на них не возникает. Обязательство по возврату данной суммы относится к текущим обязательствам банка, поэтому даже при отзыве у финансовой организации лицензии на осуществление банковских операций и назначении временной администрации возврат денег должен производиться во внеочередном порядке, то есть вне конкурсных процедур (Постановление ФАС МО от 20 мая 2009 г. № КГ-А40/3691-09).

Пишите правильно Ошибка в назначении платежа, как то: неверно указано основание проведения платежа, № договора, счета; неверно указано наименование работ или товара, за который осуществляется платеж, неправильно выделен НДС, – не является существенным показателем. Как правило, сумма по такой «платежке» благополучно доходит до получателя. При неуказании в назначении платежа суммы НДС банк вправе отказать в приеме платежного поручения. Положение Банка России «О безналичных расчетах в Российской Федерации» не регламентирует порядок действий организации при исправлении ошибки, допущенной в назначении платежа при заполнении платежного поручения. Чаще всего бывает достаточным отправить письмо с указанием верного назначения платежа в бухгалтерию организации-получателя, банк информировать при этом не обязательно. Тем не менее вы можете направить аналогичное письмо и в свой обслуживающий банк. Правда не все кредитные организации такие письма принимают, мотивируя это тем, что назначение расчетов касается только отношений поставщика и покупателя. Однако существуют и такие банки, которые отказывают в проведении платежа на основании существующей ошибки в назначении перевода. Как правило, в данном случае речь идет о грамматических ошибках.

Светлана Бухарина, главный бухгалтер, и Татьяна Муликова, генеральный директор ООО «Консалтинговая »

ПОПУЛЯРНЫЕ НОВОСТИ

Облагать или не облагать – вопросов больше нет!

Не редкость, когда бухгалтер, выплачивая ту или иную сумму работнику, задается вопросом: а облагается ли эта выплата НДФЛ и страховыми взносами? А учитывается ли она для целей налогообложения?

Налоговики против изменения порядка уплаты НДФЛ работодателями

В последние годы неоднократно появлялась информация о разработке законопроектов, авторы которых хотели заставить работодателей платить НДФЛ с доходов своих работников не по месту постановки на учет работодателя-налогового агента, а по месту жительства каждого сотрудника. Недавно ФНС высказалась резко против подобных идей.

Один и тот же счет-фактура может быть одновременно и бумажным, и электронным

Налоговая служба разрешила продавцам, выставившим покупателю счет-фактуру на бумаге, не распечатывать второй экземпляр документа, оставляемый у себя, а хранить его в электронном виде. Но при этом он обязательно должен быть подписан усиленной квалифицированной ЭП руководителя/главного бухгалтера/уполномоченных лиц.

Счет-фактура: строку «идентификатор госконтракта» можно не заполнять

С 01.07.2017 года в счетах-фактурах появилась новая строка 8 «Идентификатор государственного контракта, договора (соглашения)». Естественно, заполнять этот реквизит нужно лишь при его наличии. В противном случае эту строку можно просто оставить пустой.

На основании какого документа выдавать деньги под отчет

Выдача подотчетных сумм может производиться либо на основании письменного заявления подотчетного лица, либо по распорядительному документу самого юрлица.

Содержание журнала № 6 за 2012 г.

Н.Г. Бугаева, экономист

Указали не те реквизиты в платёжке: что делать

- Расчётный счёт Начало бизнеса,Открыть расчётный счёт,Решение для розничного бизнеса,Тарифы и условия обслуживания,… Начало бизнесаНачать бизнес со СбербанкомПодготовить документы для регистрации ООО и ИПЗарегистрировать бизнес и открыть счёт онлайнОнлайн открытие счёта ИПОткрыть расчётный счётРешение для розничного бизнесаТарифы и условия обслуживанияСпециальные банковские счетаЗарплатный проектАкции и предложенияКаталог франшизКаталог готового бизнеса

- Кредиты для бизнесаКредитная бизнес-картаЛизингБанковская гарантияФакторингОнлайн-кредит для бизнесаКредитные каникулы

- Эквайринг — приём оплаты по картамПлати QR — приём оплаты без терминалаОнлайн-касса и эквайринг в одном устройствеОнлайн-касса «Эвотор»Биллинг для компаний ЖКХПрием платежей от физлицПриём платежей от юрлиц

- Бизнес-картыЦифроваяДебетоваяКредитнаяПремиальная MastercardПремиальная VisaМоментальнаяДля деловых поездок› Выбрать и заказать картуОнлайн-переводы с бизнес-картПрограмма «Бизнес-кешбэк»Партнёры по кредитной бизнес-карте

- ВЭД и валютный контрольОпция «ВЭД рубли»Пакет Внесение наличныхИнкассацияСамоинкассацияИнвестицииБрокерские услугиВалютно-обменные операцииДепозиты и векселяДепозитарное обслуживаниеСбербанк Бизнес ОнлайнСервисы для бизнесаБухгалтерияУправление торговлей и складомПроверка контрагентаЮрист для бизнесаЭлектронный документооборотЭлектронная подпись› Все сервисы для бизнесаУдостоверяющий центр ПАО Сбербанк

- Инструкции и обучениеПомощь по Сбербанк Бизнес ОнлайнОткрытие расчётного счётаКредиты для бизнесаБизнес-картыЭквайринг — приём платежей по картамОнлайн-касса «Эвотор»Самоинкассация› Все материалыОперативная информация о работе Сбербанка для юридических лиц и ИПМеры господдержки малого бизнесаПолезноеКак избежать ограничения операций по счётуОнлайн-проверка статуса исполнительного документаАресты и взысканияОпросы клиентовБлог «Просто про бизнес»Связаться с банком

- Просто про бизнесНачало бизнесаКлиенты и прибыльНалогиПо законуУроки бизнесаКейсыСамозанятые

Подберите удобный для себя тариф РКО

Я ошибся в реквизитах при переводе денег. Что делать?

Даже опытные бухгалтеры порой ошибаются при заполнении платежек, что уж говорить об обычных гражданах, осуществляющих переводы. Одна неправильная цифра в номере карты либо реквизитах – и адресат не получает деньги. Куда обращаться в таком случае – в свой банк либо в который переводили? Каковы шансы вернуть деньги?

Исправить ситуацию вполне реально, порядок действий зависит от способа перевода и адресата.

Что будет, если сделать ошибку при написании КПП?

Вы должны понимать, что все строки документа заполняются обязательно с соблюдением всех правил. Если указать данные неверно или написать другие, то это будет означать ошибку, и перевод может быть не осуществлен.

В таком случае обычно указывается, что КПП ошибочный и вся сумма направляется в группу невыясненных поступлений. Когда вопрос будет решен, то средства отправятся по назначению.

Таким образом, заполнение КПП является обязательным для каждого, кто осуществляет перевод. Если проигнорировать это, то перевод будет невозможен. Перечисленные средства зависнут непонятно где, но сам банк при этом признает, что средства не были отправлены.

Ошибка в межкарточном переводе

Предположим, человек осуществляет межкарточный перевод: вводит на компьютере номер карты и сумму. Нажатием кнопки «Перевести» он подтверждает правильность всех введенных данных. Всегда проще предупредить ошибку, чем ее исправлять, поэтому перед отправкой желательно проверить введенные цифры.

Если ошибка все же произошла, и был указан неправильный номер карты получателя, то обращаться следует в банк-получатель. Перед этим нужно запросить справку о неудачной операции в своей кредитной организации. Для этого не обязательно посещать филиал банка, можно воспользоваться дистанционными каналами общения с сотрудниками финансового учреждения: электронной почтой или чатом. В справке будут первые 6 и последние 4 цифры номера карты получателя, с их помощью в банке-получателе отыщут перевод.

Если в банке-получателе не пойдут на встречу, откажутся возвращать платеж, то можно попытаться вернуть отправленные средства в принудительном порядке. Разобраться с фактом необоснованного обогащения поможет полиция или суд. В этом случае желательно воспользоваться помощью юриста, который разбирается в нюансах подобных дел. Для компенсации расходов и времени имеет смысл попытаться взыскать с банка неустойку.

Почему КПП нужно обязательно указывать в платежном поручении

Если неверно указан КПП в платежном поручении, у компании-плательщика может и не возникнуть проблем с проведением платежа в банке. Неприятности могут возникнуть при зачислении платежа в банке получателя, и их масштаб зависит от типа платежа и категории получателя.

КПП состоит из 9 цифр и указывается только в отношении юридических лиц и бюджетных учреждений. Первые 4 цифры — это код налоговой инспекции, в которой налогоплательщик состоит на учете в данный момент, следующие 2 цифры — код постановки и остальные 3 — номер порядка постановки по соответствующему основанию.

В платежном поручении КПП указывается:

- для отправителя платежа — в поле 102;

- для получателя платежа — в поле 103.

ИП при отправке платежа в графе «КПП» отправителя проставляют 0 или оставляют это поле пустым.

Выделяют 2 основных типа платежных поручений:

- Платежи по налогам, сборам и т.п. в ИФНС и фонды, когда получателем является Управление Федерального Казначейства (УФК) в конкретном регионе.

- Платежи коммерческим и некоммерческим компаниям, поставщикам, покупателям, прочим контрагентам, в том числе и физическим лицам.

Для бюджетных платежей предусмотрены дополнительно заполняемые поля. Неправильное указание КПП при формировании бюджетных платежек чревато гораздо большими неприятностями, чем при отправке платежей прочим контрагентам. Рассмотрим последствия для каждого типа оформляемых банковских документов и алгоритм последующих действий.

Ошибка в межбанковском переводе

Такие переводы идут дольше, поскольку в них принимают участие оба банка и Центробанк.

Если по причине ошибки в реквизитах деньги не попали к адресату, они пополняют счет нераспознанных платежей. Наверняка в таком случае с отправителем перевода свяжется специалист банка. После уточнения реквизитов он зачислит деньги на нужный счет.

Однако не во всех банках уделяют внимание детальному разбору переводов. При обнаружении ошибки в реквизитах можно обратиться в банк-отправитель. После этого клерки направят в банк-получатель письмо с просьбой зачислить перевод с учетом уточненных реквизитов. Теоретически это может сработать, особенно если у банка-получателя лояльная внутренняя политика.

Второй вариант – обратиться с этим вопросом в банк-получатель, заручившись платежным поручением. Если в течение 5 рабочих дней отправленные средства не зачислят на счет адресата, деньги должны вернуться обратно.

Еще можно попытаться вернуть неудачный платеж обратно, отправив запрос на возврат в банк-отправитель. Однако такая процедура реализована не во всех финансовых учреждениях.

Как вернуть неправильный платеж

Поиск виновных, конечно, занятие увлекательное, но давайте обсудим как вернуть деньги. И здесь у клиента все очень плохо. Дело в том, что если деньги списались, значит формально документ прошел все проверки и считается правильным. То есть у него корректно заполнен номер расчетного счета, причем он коррелирует с БИК банка (контрольный ключ номера расчетного счета вычисляется принимая во внимание БИК). Если платеж налоговый, пошлина или комиссия, то в этом случае правильно заполнены дополнительные поля. То есть цифры могут быть любые, но их количество удовлетворяет программу.

Может ли банк послать письмо получателю с целью определить судьбу платежа

Может. Но на практике это почти бесполезно. Существующие электронные банковские форматы обмена информацией не предусматривают отправки сообщения с коррекцией «в догонку». То есть отправлять нечего и нет способа это сделать. Операционист может отправить письмо в простой свободной форме, но оно вряд ли будет учтено принимающей стороной. Просто потому, что в регламенте обмена электронными платежными документами такой способ общения не предусмотрен. Другое дело, если принимающий банк сам столкнулся с трудностями. Например, не все реквизиты с его точки зрения заполнены корректно. И, например, получатель имеет другой ИНН чем тот, что указан в платежке. Тогда он сам должен отправить запрос и в его ответе можно отправить правильные реквизиты.

Как быть, если указаны неправильные налоговые и бюджетные данные — КБК, ОКТМО и т.д.

В этом случае деньги поступают на счета Федерального Казначейства. Обратно они сами по себе отправлены не будут, никаких запросов в связи с ними тоже не поступит. Единственный правильный ход дела — от имени плательщика написать официальное письмо в Казначейство, с просьбой считать платеж с одними реквизитами платежом с другими реквизитами. В этом случае работники Казначейства переведут его со счета невыясненных платежей, где он может находиться теоретически бесконечно долго, на счет с правильными реквизитами. Можно попытаться и вернуть деньги. Но зная перспективы этого процесса и довольно длительные обстоятельства, им сопутствующие, операционист и работники банка будут пытаться полностью возложить всю ответственность за него на клиента. Тем более, что по их убеждению он и так ответственный.

Как вернуть деньги, если указан неправильный получатель (реквизиты получателя неправильные)

Одновременно самый простой и самый сложный путь.

Самый простой: если реквизиты получателя указаны неправильно (наименование, ИНН, КПП и т.д.), то банк получателя обязан выставить уточняющий запрос отправителю. Попутно поставить платеж на «не выясненные». Если пояснений не поступит — в течение 5 дней отправить его обратно. В этом случае клиент получит свои деньги.

Самый сложный: получатель указан правильно, вместе со всеми реквизитами. Но не тот, что нужно. Например, неверно выбран из базы данных. В этом случае деньги прямиком попадут на расчетный счет этого клиента. И уже ни банк отправителя, ни кредитная организация получателя не в праве будут их изъять. В этом случае необходимо плательщику уже обращаться с письмом к получателю. То есть к той организации или частному лицу, на счет которых зачислились деньги. И уже они будут рассматривать это письмо, определяя, стоит ли отправить деньги обратно. Зачисленные неверно из-за ошибки операциониста в банке.

Неправильно заполнены реквизиты в декларации 3 НДФЛ что это такое?

После подачи декларации о доходах физических лиц 3-НДФЛ ответственный специалист может получить ответ из налоговой, в котором указано, что в отправленном отчёте были «неправильно заполнены реквизиты», а также «выявлены недостатки (ошибки) в налоговой декларации». Что это такое?Причины данной ошибки могут быть различными, начиная от неверно указанных в отчётности данных, и заканчивая сбоем на серверах налоговой службы. Ниже разберём факторы возникшей дисфункции, а также узнаем, как её исправить.

Типичные ошибки

Ошибка №1: Предприятие на УСНО принимает платежные поручения, не проверяя их на наличие данных об НДС.

Комментарий: Фирмы на УСНО должны внимательно относиться к проверке платежных поручений, нужно убедиться, что на них присутствует пометка “Без НДС”.

Ошибка №2: Контрагент получил от фирмы излишне уплаченную сумму и отказался возвращать переплату. Фирма-отправитель, исходя из того, что это была ее ошибка, не стала более требовать денег.

Комментарий: Несмотря на то, что ошибка была допущена отправителем платежа, к отказавшемуся выплачивать излишек денег контрагенту можно предъявить претензию и добиться возврата средств через суд.

Ошибка №3: Бухгалтер предприятия по ошибке отправил деньги контрагенту, с которым фирма более не работает, оставив без оплаты другого контрагента. Тот, который получил платеж ошибочно, отказывался возвращать денежные средства на протяжении долгого периода времени, пока ему не пригрозили судом. После этого компания оформила возврат ошибочно принятых денег.

Комментарий: В случае, когда организация, принявшая ошибочно отправленные деньги, не торопится их вернуть и нарочно тянет время, отправитель платежа может потребовать не только всю сумму перечисленных денег, но и проценты за пользование средствами. Суд будет на стороне отправителя платежа, т. к. получение денежных средств по ошибке считается неосновательным обогащением, а невозврат средств предполагает незаконное пользование ими, поэтому можно требовать проценты по ставке рефинансирования на день возврата денег.

Особенности заполнения декларации 3-НДФЛ

Как известно, отчёт 3-НДФЛ является основной декларацией, с помощью которой налогоплательщик уведомляет налоговые органы о выплаченном им налоге на доходы физических лиц. Такую декларацию заполняют и сдают физические лица, работающие официально и платящие подоходный налог в размерах до 35% от своего дохода. Декларация призвана подтвердить легальность полученного физлицом дохода, продемонстрировать соответствующие налоговые выплаты из него.

Бланк декларации 3-НДФЛ

Подача налоговой декларации 3-НДФЛ обязательна для следующих категорий граждан:

- Индивидуальные предприниматели, работающие на основной системе налогообложения;

- Адвокаты и нотариусы;

- Лица, получившие доходы за рубежом;

- Лица, получившие доход от недвижимости или продажи автомобиля;

- Лица, получившие доход от лотерейного выигрыша или сдаваемого в аренду жилья.

Налоговый Кодекс РФ трактует в каких случаях предоставляется 3-НДФЛ

Декларация 3-НДФЛ подаётся в налоговые органы до 30 апреля года, следующего за отчётным.

Подавайте декларацию в указанные сроки

Ошибки в КБК: особый подход

С ошибками в КБК не все так однозначно. С одной стороны, это критичная ошибка, влекущая начисление пеней и даже штрафа, если неуплату обнаружил фонд. С другой стороны, если ошибка в КБК не помешала поступлению взносов в бюджет соответствующего фонда, то у организации есть основания настаивать на уточнении платежа. Спор, конечно, очень вероятен. Но в конечном счете вы сможете избежать и пени, и ответственност иПостановления ФАС ЦО от 07.10.2011 № А14-11622/2010 , от 24.01.2012 № А14-1357/2011 .

Как видим, в определенных случаях ошибку в КБК можно исправить. Кстати, в форме заявления об уточнении, разработанной ПФР, в числе уточняемых реквизитов поименован и КБК. Так что косвенно ПФР и сам признает, что ошибка в этом коде не всегда приводит к перечислению денег не туда.

Сразу после нового года большое количество платежей, предназначенных для ТФОМС, зависли в невыясненных поступлениях как раз из-за неразберихи с КБКПисьмо Казначейства от 17.02.2012 № 42-7.4-05/2.0-93 . В связи с этим Казначейство России и ПФР приняли решение о самостоятельном уточнении платежей, не дожидаясь заявлений от страхователе йПисьмо Казначейства № 42-7.4-05/5.4-53, ПФР № КА-30-24/1165 от 02.02.2012 . Это, пожалуй, приятная новость.

На сайте ПФР можно найти памятку о том, как правильно заполнить платежные поручения на уплату взносов

Внебюджетные фонды тоже заинтересованы в том, чтобы платежи по страховым взносам приходили к ним своевременно. Поэтому региональные отделения разместили на своих страницах образцы заполнения платежек отдельно для каждого взноса.

У нас есть обособленное подразделение в Московской области. Мы всегда перечисляли НДФЛ за работников этого подразделения в инспекцию, где оно состоит на учете. Но в прошлом году несколько раз по ошибке поставили в платежках КПП головного офиса, а не подразделения. На выездной проверке налоговики обнаружили, что этих платежей нет в лицевой карточке компании, посчитали налог неуплаченным, начислили нам пени и штраф по ст. 123 НК РФ. Правомерны ли действия ревизоров? М. Кленова, г. Москва

Вам не стоит переживать из-за того, что бухгалтер указал в платежном поручении на перечисление НДФЛ по обособленному подразделению КПП головного офиса. Если вы подадите в налоговую инспекцию заявление на уточнение платежа, то штрафные санкции и пени вам не грозят. Объясним подробнее.

Организации — налоговые агенты, у которых есть обособленные подразделения, перечисляют исчисленный и удержанный с доходов физических лиц НДФЛ как в инспекцию по месту своего нахождения, так и в инспекции по месту нахождения каждого подразделения (п. 7 ст. 226 НК РФ). В этом случае в платежке необходимо привести реквизиты инспекции, в которой состоит на учете подразделение, ОКАТО того муниципального образования, на территории которого это подразделение находится, а также его КПП. На это обращает внимание Минфин России в письме от 03.07.2009 № 03-04-06-01/153 .

Таким образом, такой реквизит платежного поручения, как КПП подразделения, должен присутствовать в документе. Но вот ошибка в его заполнении не приведет к негативным последствиям. Дело в том, что, даже ошибившись в указании КПП, вы все равно исполнили обязанность по уплате НДФЛ.

Обязанность по уплате налога считается исполненной с момента предъявления налогоплательщиком в банк платежного поручения на перечисление в бюджет денежных средств с расчетного счета организации. При этом на расчетном счете организации на день платежа должно находиться достаточно денежных средств (подп. 1 п. 3 ст. 45 НК РФ).

Перечень ситуаций, в которых обязанность налогоплательщика по уплате налога считается неисполненной, содержится в подп. 4 п. 4 ст. 45 НК РФ , и этот список является закрытым. В нем упомянуты следующие основания:

- отзыв налогоплательщиком или возврат банком налогоплательщику неисполненного поручения;

- отзыв налогоплательщиком-организацией, которой открыт лицевой счет, или возврат органом Федерального казначейства налогоплательщику неисполненного поручения;

- возврат местной администрацией либо организацией федеральной почтовой связи физическому лицу наличных денежных средств, принятых для их перечисления в бюджет;

- неправильное указание налогоплательщиком в поручении на перечисление суммы налога номера счета Федерального казначейства и наименования банка-получателя, повлекшего неперечисление этой суммы в бюджет;

- если на день предъявления налогоплательщиком в банк поручения на перечисление денежных средств в счет уплаты налога этот налогоплательщик имеет иные неисполненные требования, которые предъявлены к его счету (лицевому счету) и в соответствии с гражданским законодательством исполняются в первоочередном порядке, и если на этом счете (лицевом счете) нет достаточного остатка для удовлетворения всех требований.

Данные правила распространяются не только на налогоплательщиков, но и на налоговых агентов (п. 8 ст. 45 НК РФ). Поэтому неверный КПП обособленного подразделения вашей организации в платежном поручении не говорит о неуплате НДФЛ. А если ваша компания заплатила налог полностью и вовремя, то у налоговиков нет оснований для начисления пеней и штрафа (ст. 75, 123 НК РФ).

Арбитражная практика по рассматриваемому вопросу складывается в пользу налогоплательщиков. Так, в постановлении ФАС Московского округа от 18.03.2009 № КА-А40/11099-08 арбитры пришли к выводу, что неправильное указание в платежном поручении КПП организации не может являться основанием для того, чтобы расценить обязанность по уплате налога не исполненной. Судьи отметили, что ошибочное указание в платежном поручении номера КПП не привело к неуплате налога в бюджет, поскольку платежные документы были приняты к исполнению банком и денежные средства в бюджет поступили.

Правда, в этом деле рассматривался вопрос, связанный с неверным указанием КПП организации в платежном поручении на перечисление налога на прибыль. Но на суть нашего вопроса это не влияет.

Чтобы избежать недоразумений с налоговиками, советуем вам уточнить назначение платежа. Так поступить позволяет п. 1 ст. 45 НК РФ . В этой норме Кодекса сказано, что при обнаружении ошибки в оформлении платежного поручения на перечисление налога налогоплательщик вправе подать в налоговый орган по месту своего учета заявление о допущенном огрехе с просьбой уточнить основание, тип и принадлежность платежа, налоговый период или статус плательщика. К заявлению необходимо приложить документы, подтверждающие уплату налога и его перечисление в бюджет на соответствующий счет Федерального казначейства.

На основании этого заявления налоговый орган принимает решение об уточнении платежа на день фактической уплаты налогоплательщиком налога в бюджет на соответствующий счет Федерального казначейства. При этом налоговики должны пересчитать сумму пеней, начисленных на сумму налога, за период со дня его фактической уплаты до дня принятия налоговым органом решения об уточнении платежа.

Недавняя замена кодов ОКАТО на коды ОКТМО в платежных поручениях на уплату налогов (см. » «) вызвала множество вопросов и наверняка приведет к огромному количеству ошибок. К каким последствиям могут привести ошибки в платежках и как их исправить? На эти вопросы ответил налоговый юрист «БухОнлайна» Алексей Крайнев.

Причины ошибки неправильно заполненных реквизитов

Вскоре после подачи в ФНС указанной декларации вам может прийти ответ о неверно заполненных реквизитах отчёта, с приведением соответствующих значений. Также в указанном уведомлении может содержаться предложение внести необходимые исправления в течение пяти дней, или предоставить необходимые пояснения по возникшим несовпадениям.

Причиной ошибки обычно является следующее.

| Причина ошибки | Подробности |

| Вы неверно указали реквизиты декларанта | Поданные вами реквизиты не совпадают с информацией, имеющейся в базах ФНС. Эта наиболее частый фактор появления указанной ошибки В отчётности были неверно указаны реквизиты декларанта |

| Имеются проблемы на серверах самой налоговой службы | Довольно частой причиной проблемы является нестабильная работа серверов ФНС, на которой хранится соответствующая отчётность Частая причина проблем – сбой работы серверов ФНС |

| Сбой программного обеспечения, ответственного за отправку и приём налоговой отчётности | Иногда, что называется, «глючит» и сам программный комплекс, ответственный за приём и проверку отчётности |

Что же делать в возникшей ситуации, и как исправить ошибку «Неправильно заполнены реквизиты 3 НДФЛ»? Давайте разбираться.

Ошибки в платежках на уплату взносов: какие бывают и как исправить

Когда в неверном переводе средств виновен сам плательщик Екатерина Гутгарц, главный редактор Prostopravo. Согласно последней недобросовестный владелец обязан немедленно возвратить имущество лицу, которое имеет на него право собственности или другое право в соответствии с договором или законом, или которое является добросовестным владельцем этого имущества. В случае невыполнения недобросовестным владельцем этой обязанности, заинтересованное лицо вправе предъявить иск об истребовании этого имущества. Если же ненадлежащий получатель откажется возвращать средства истребовать их можно в судебном порядке, а вместе с тем и проценты за пользование чужими денежными средствами согласно ст. Елена Франковская, первый заместитель Председателя Правления Forward Bank Банк получателя зачисляет средства на счета своих клиентов, только после проведения проверки реквизитов и, главное, при условии их совпадения. То есть банк получателя обязан проверить соответствие номера счета клиента и его кода, которые указаны в электронном документе. В случае их несоответствия, банк имеет право задержать сумму перевода на срок до четырех рабочих дней для установления надлежащего получателя этих средств. Елена Деркач, руководитель проектов отдела сбережений и транзакционных продуктов ОТП Банка Банк-отправитель должен принять от клиента заполненный документ или заполнить документ самостоятельно и заверить его подписью плательщика. Своей подписью плательщик подтверждает правильность всех указанных реквизитов, суммы, назначения платежа. Банк-отправитель может влиять на платеж только в рамках действующего законодательства, а именно: контролировать выполнение действующих ограничений по суммам и режимам счетов.

Бухгалтер может столкнуться с зачетом или возвратом страховых взносов. С 14 мая года нужно использовать обновленные формы заявлений, утверждены приказом Минтруда России от

В частности, надо вписать следующие данные: цель и назначение платежа; информация о плательщике, который перечисляет деньги, вместе с его КПП; адресат, который получит соответствующие суммы, с отображением в платежке его КПП. Эти же самые позиции должны быть заполнены, когда деньги перечисляют частным компаниям. То есть, которые не имеют отношения к бюджетной системе РФ.

Как исправить некорректные данные

Для решения возникшей проблемы необходимо сделать следующее:

- Внимательно проверьте корректность введённых вами реквизитов. Если в декларации допущены ошибки, то в соответствии со статьёй 81 НК следует подать уточнённую (исправленную) декларацию. На всё это вам по умолчанию даётся пять дней. Исправьте некорректные данные, укажите номер корректировки 1 («уточнённая»), и повторно отправьте вашу декларацию;

Укажите номер корректировки 1 — уточнённая - Перезвоните в вашу налоговую службу за разъяснениями. Другим эффективным способом избавиться от ошибки «неправильно заполнены реквизиты в декларации 3 НДФЛ» является звонок в налоговую службу. Перезвоните на горячую линию ФНС, там предложите переключить вас на вашу ИФНС, а уже там выберите отдел по работе с физическими лицами-налогоплательщиками. Попросите предоставить вам соответствующие разъяснения, и вполне возможно, что вы скоро решите возникший вопрос;

Перезвоните за разъяснениями в налоговую службу - Обратитесь в службу технической поддержки. Напишите соответствующее письмо в службу техподдержки и ожидайте ответа. В некоторых случаях именно обращение в техподдержку помогало устранить ошибку «Неправильно заполнены реквизиты 3-НДФЛ» и принять налоговую отчётность.

Обратитесь с письмом в службу технической поддержки

Это полезно знать: ошибка последовательности предоставления сведений З-НДФЛ.

В нашей статье мы разобрали, что за ошибка «Неправильно заполнены реквизиты в декларации 3-НДФЛ» и как её исправить. Если вы допустили механическую неточность в отчётности, рекомендуем исправить её и подать в налоговую с номером корректировки 1. Если же формальных ошибок нет, рекомендуем связаться с налоговой и службой техподдержки, которые помогут в решении возникшей у вас проблемы.

Кто и в каких случаях составляет уведомление об уточнении реквизитов платежного поручения

Письмо об уточнении составляется и направляется тем лицом, которое перечисляло денежные средства. Ведь только плательщик имеет право распоряжаться своими денежными средствами.

Если получатель денег считает, что в платежном поручении допущена ошибка, ему необходимо обратиться к плательщику и запросить исправление. Самостоятельно без разрешения плательщика учесть денежные средства по своему усмотрению получатель денег не может.

| Ошибка | Нужно ли исправить | Почему |

| Неправильный договор | Да | Поставщик может учесть оплату как аванс по ошибочному договору и не погасить фактическую задолженность за товары и услуги. В этом случае:

|

| Неправильное наименование товара или услуги | Не обязательно | При частых ошибках или большой сумме перевода несоответствие указанного товара или услуги виду деятельности получателя может вызвать вопросы банка вплоть до блокировки счета. Лучше указывать правильное наименование товара или услуги, а при массовых ошибках их нужно все же уточнить. |

| Ставка НДС | Нет | Правовых и налоговых рисков нет. Здесь могут возникнуть проблемы у плательщика при зачете НДС с аванса поставщика со стороны ИФНС, если неточность перетечет в авансовый счет-фактуру. |