Генеральный директор без трудового договора и заработной платы — это распространенная ситуация в небольших развивающихся компаниях. Разберемся, допустима ли такая ситуация, соответствует ли она законодательным нормам и как правильно оформить руководителя.

Начнем с вопроса: может ли генеральный директор работать без заработной платы? Все зависит от статуса работника. К примеру, если это опытный и квалифицированный управленец, привлеченный в бизнес со стороны, то платить придется в любом случае. Вряд ли топовый менеджер согласится работать как волонтер.

Другой вопрос: может ли директор не получать зарплату, если он учредитель? Может. Но может и получать. Ситуация актуальна для слабого, только набирающего обороты бизнеса, когда предприниматель старается раскрутиться. Дополнительные затраты в виде собственной зарплаты непринципиальны и нерациональны.

Заключать ли трудовой договор самому с собой

Для заключения трудового договора нужны двое: работник и работодатель. Если и тем и другим выступает одно и то же лицо, то это уже не договор.

Статья 273 ТК прямо указывает, что глава о трудовых отношениях с руководителями не распространяется на единственных учредителей, которые сами управляют своей компанией. В этой ситуации учредитель назначает себя директором своим решением (письма Роструда от 06.03.2013 № 177-6-1, Минфина от 15.03.16 № 03-11-11/14234, от 19.02.2015 № 03-11-06/2/7790).

Есть много судебных решений, где вскользь упоминаются трудовые договоры, которые единственный учредитель заключил сам с собой. То есть на практике эти договоры распространены, за что и ратуют налоговики.

Контролеры из фондов даже пытались оштрафовать компании за непредставление трудовых договоров и приказов на проверку — по 200 руб. за каждый непредставленный документ. Но суды считают штрафы неправомерными, поскольку у компаний в принципе отсутствуют эти документы, значит, их нельзя штрафовать (постановление АС Западно-Сибирского округа от 10.03.2017 № А27-594/2016).

Единственный учредитель и директор в одном лице

Единственный учредитель и директор в одном лице – типичная картина для малого бизнеса. Более того, вывод на прибыль стартапа часто требует от руководителя год или даже больше вкладывать в его развитие труд и деньги, не получая ничего взамен.

В такой ситуации выплата директору зарплаты – роскошь, которую не все могут позволить себе. Роскошь платить страховые взносы с зарплаты, вести кадровый учет и сдавать огромное количество «зарплатной» отчетности.

Между тем, в уже состоявшемся бизнесе хочется принципиально иного – социальных гарантий (больничных, отпусков), формирования пенсионных накоплений, ежемесячной зарплаты. Это преимущества трудового договора.

Нужно ли заключать трудовой договор и выплачивать зарплату, если в вашей компании — единственный учредитель и директор в одном лице? К сожалению, на этот вопрос не найти единого официального ответа. И если вы пришли сюда за точным «да или нет», то я вас сразу разочарую.

Между тем есть и преимущества – использовать ситуацию так, как вам выгодно. Причем в обоих случаях, руководствуясь нормами законодательства.

Трудовой договор с единственным учредителем

Все официальные источники, кто призван разъяснять спорные вопросы – Роструд, Минфин, внебюджетные фонды, суды – как капризные барышни выдвигают противоположные точки зрения. Причем со ссылками на законодательство. Что не мешает им через некоторое время менять свою позицию на противоположную.

Кстати, письма Роструда и Минфина не являются нормативно-правовыми актами, содержат только разъяснения и мнения и законной силой обладать не могут.

Выше мы кратко уже обозначили причины, по которым трудовой договор с единственным учредителем может быть выгодным, повторим:

- — возможность получать ежемесячный доход от бизнеса, независимо от наличия прибыли;

- — социальные гарантии (оплата отпусков и различных пособий);

- — формирование пенсионного страхового стажа для начисления пенсии.

Примеры мнений чиновников против заключения трудового договора: письма Роструда от 06.03.2013 № 177-6-1, от 28.12.2006 г. № 2262-6-1, письмо Минфина от 19.02.2015 № 03-11-06/2/7790, письмо Минзравсоцразвития от 18 августа 2009 г. № 22-2-3199. Вот их аргументы:

- Если единственный учредитель и директор в одном лице, то в трудовом договоре будет две одинаковых подписи, он заключается с самим собой, что невозможно.

В п. 3 ст. 182 ГК РФ сказано, что договор, подписанный один и тем же лицом с двух сторон, не имеет юридической силы. Но положения этой статьи не распространяются на трудовые отношения, это гражданское законодательство.

- В ст.273 Трудового кодекса из главы 43 (трудовые отношения с руководителем) сказано, что положения этой главы не распространяются на руководителей, которые является единственными участниками (учредителями) своих организаций.

Как можно видеть, утверждения очень спорные.

Трудовой договор директора с самим собой или с фирмой?

Какие аргументы в свою пользу можно привести, если вы единственный учредитель и директор в одном лице и хотите заключить трудовой договор?

- Стороны трудового договора разные – директор как физическое лицо и организация как юридическое лицо. Известно, что юридическое лицо обладает своей собственной правоспособностью и выступает в правоотношениях от своего имени, а не от имени своих учредителей. Поэтому трудовой договор директора «с самим собой» возможен.

- Глава 43 ТК, на которую ссылаются чиновники, описывает отношения с руководителем, который не является учредителем. В самом же ТК нет запрета заключить трудовой договор с единственным учредителем. И даже в ст.11 среди лиц, на которых трудовое законодательство не распространяется, директор-учредитель не поименован.

Косвенно подтверждает возможность заключить трудовой договор с единственным учредителем законодательство о страховании. Так, например в п.1 ст.7 закона №167-ФЗ от 15.12.2001 г. «Об обязательном пенсионном страховании в РФ» мы найдем, что застрахованными лицами являются «работающие по трудовому договору, в том числе руководители организаций, являющиеся единственными участниками (учредителями)».

Аналогичные нормы есть в законах №326-ФЗ от 29.11.2010 (медицинское страхование) и №255-ФЗ от 29.12.2006 г. (социальное страхование).

Приказ на директора — единственного учредителя

Трудовые отношения с генеральным директором оформляются по всем правилам трудового законодательства, с заключением трудового договора. Если учредитель единственный, то договор может быть заключен на неопределенный срок.

В тексте договора указывается, что на данного работника «возлагаются обязанности генерального директора на основании решения учредителя (участника) №….. от ……».

Т.е. сначала нужно подписать решение единственного участника общества. В решении будет сказано: «Возлагаю обязанности генерального директора на себя».

На основании решения оформляется приказ на директора – единственного учредителя, где говорится примерно следующее: Я, ФИО, приступаю к исполнению обязанностей в качестве генерального директора ООО «…» с (дата). Основание: решение единственного участника общества №… от …

Требование об издании приказа о приеме на работу содержится в ст. 68 ТК РФ. Запись о приеме на работу вносится по общим правилам, установленным Правилами ведения и хранения трудовых книжек (утв. Постановлением Правительства РФ от 16.04.2003 N 225), а также Инструкцией по заполнению трудовых книжек, утв. Постановлением Минтруда РФ от 10.10.2003 № 69.

Подписанный приказ об исполнении обязанностей и будет приказом о приеме на работу. На основании заключенного трудового договора и приказа делается запись в трудовую книжку.

Запись в трудовую книжку делается так:

- — в графе 3: Назначен на должность генерального директора

- — в графе 4: реквизиты приказа

Если вы планируете заключить трудовой договор не только с директором, но и нанять других сотрудников, то вам поможет эта статья.

Зарплата директора – единственного учредителя

Трудовым договором будет предусмотрена выплата директору заработной платы. Ее размер должен быть экономически обоснован (ст.273 НК – расходы экономически обоснованы и документально подтверждены).

Обратите внимание, зарплата директора – единственного учредителя может выплачиваться только при заключении трудового договора. Если его не будет, то налоговые органы не признают ее в составе расходов.

Объяснение простое — среди расходов, которые нельзя учитывать при расчете налоговой базы на прибыль, НК указывает любые вознаграждения руководителям, кроме как по трудовому договору (п. 21 ст. 270 НК РФ).

Заработная плата директору выплачивается по тем же правилам, что и остальным работникам, никаких отличий нет. Также удерживается НДФЛ и начисляются страховые взносы.

Единственный учредитель и директор в одном лице без трудового договора

Бывает и обратная ситуация, когда учредитель не хочет заключать трудовой договор, но исполняет управленческие функции. Поскольку мы опровергли доводы Минфина и Роструда, то ссылаться на их выводы и обоснования не будем. Зайдем с другой стороны – с позиции гражданского законодательства.

Ст.53 Гражданского кодекса, ст. 32, 33, 40 закона «Об ООО» указывают, что директор является единоличным исполнительным органом общества и осуществляет текущее руководство деятельностью ООО.

Здесь нет никакой привязки к наличию или отсутствию трудового договора и выплате заработной платы. С того момента, как единственный учредитель своим решением возлагает на себя функции единоличного исполнительного органа, он получает управленческие полномочия.

Таким образом, единственный учредитель, желающий сам руководить своей организацией, вправе как заключить трудовой договор, так обойтись и без этого.

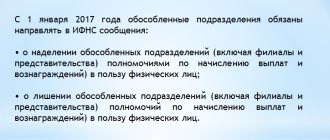

СЗВ-М на директора-учредителя

Все работодатели обязаны подавать в ПФР отчет по форме СЗВ-М. Это нужно сделать не позднее 15 числа месяца, следующего за отчетным. До марта 2020 года по официальной позиции Пенсионного фонда, СЗВ-М на директора-учредителя, с которым не заключен трудовой договор и который не получает заработную плату, подавать было не нужно. Объяснялось это тем, что такие лица не признавались сотрудниками, а значит, и застрахованными лицами.

Однако ПФР с марта 2020 года свою позицию изменил. Теперь СЗВ-М на директора-учредителя подается в любом случае, независимо от:

- — наличия или отсутствия заключенного с ним трудового договора;

- — наличия или отсутствия выплат ему заработной платы;

- — ведения организацией хозяйственной деятельности или ее остановки.

Также на учредителя подается отчет СЗВ-СТАЖ.

Свое требование чиновники объясняют тем, что в ст.16 Трудового кодекса указано, даже без заключенного трудового договора в этом случае возникают трудовые взаимоотношения с сотрудником по причине его фактического допуска к занятости.

На эту тему можно ознакомиться с: письмами ПФР № ЛЧ-08-24/5721 от 29.03.18 г., 17-4/10/В-1846 от 16.03.18 г.

Причем региональные отделения для перестраховки требуют включать в СЗВ-М не только учредителя в единственном числе, но и всех учредителей, если их несколько.

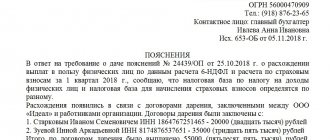

Включается ли в РСВ директор-учредитель?

В форму Расчета по страховым взносам (РСВ) в раздел 3 включаются персонифицированные сведения о суммах заработной платы, начисленной каждому работнику.

Поэтому если с директором-учредителем заключен трудовой договор и ему выплачивается заработная плата, то однозначно такое физическое лицо и выплаты ему нужно отразить в разделе 3.

Однако согласно последней позиции чиновников (письмо Минфина от 18.06.18 № 03-15-05/41578, письмо ФНС № ГД-4-11/[email protected] от 02.04.2018) в раздел 3 РСВ должны входить данные и о директоре – единственном учредителе, даже если с ним не заключен трудовой договор, и он не получает заработную плату. В этом случае в подразделе 3.2 будут нулевые показатели.

Объясняют чиновники это тем, что несмотря на отсутствие выплат, такое лицо не перестает быть застрахованным. А застраховано оно потому, что трудовые отношения все равно есть, даже без трудового договора.

В этой статье мы намеренно рассмотрели не только проблему заключения или не заключения трудового договора, но и подаваемую отчетность. Потому что в одной и той же ситуации одни и те же органы говорят совершенно разные вещи. Фантастика! Трудового договора не может быть в принципе, но одновременно он есть. Равно как и обязанность подавать отчеты.

Как бы вы не сделали, все равно будете неправы! Поэтому вывод один – делайте, как вам больше подходит – заключая или не заключая трудовой договор. А вот в отчетах единственный учредитель и директор в одном лице должен быть обязательно.

Если вам некогда тратить время на бухгалтерскую рутину, если у вас есть более важные задачи в бизнесе, то пишите на странице Контакты или в онлайн-чат, будем рады помочь вам. В комментариях вы можете задать вопросы по содержанию статьи, если они у вас появились.

Минфин на вашей стороне

Говоря о единственном учредителе, Минфин не давал ему права выбора: заключать или не заключать трудовой договор самому с собой.

Если руководителем организации является ее единственный учредитель, то есть одна из сторон трудового договора отсутствует, то трудовой договор не может быть заключен (письмо Минфина от 15.03.2016 № 03-11-11/14234).

Руководитель организации, являющийся ее единственным учредителем, не может сам себе начислять и выплачивать зарплату (письмо Минфина от 19.02.2015 № 03-11-06/2/7790).

Финансовое ведомство говорит именно о невозможности платить себе зарплату, а не о том, что учредитель вправе это не делать. Прочие письма содержат такие же категоричные утверждения (письмо Минфина от 17.10.2014 № 03-11-11/52558). Более свежих писем с иной позицией мы не нашли. Поэтому требования налоговиков противоречат мнению их начальства. Суды также говорят о невозможности заключить трудовой договор (постановление Двадцатого ААС от 30.06.2017 № А23-7189/2016).

Как назначить генерального

Разобравшись, может ли учредитель и директор в одном лице не начислять себе зарплату, определим, как быть, если заработок начислять все же нужно. Например, гендир решил отказаться от благотворительности и назначить себе вознаграждение за непосильный труд. В таком случае необходимо оформить аналогичный приказ о назначении на должность. Порядок оплаты труда гендиректора может быть установлен на общем собрании участников ООО. Решением учредительного совета может быть заключение трудового договора с гендиректором; затем оформляется приказ о назначении или приказ о вступлении в должность.

О том, как составить эти распорядительные документы, читайте в статье «Образец приказа о назначении генерального директора».

Есть договоры с другими работодателями?

Нередко единственный учредитель компании продолжает трудиться в другой организации по трудовому договору, пока его собственное общество не наберет обороты. В этой ситуации у него физически не будет хватать времени, чтобы работать по трудовому договору в своей компании.

Да и у общества нет нужды, чтобы его директор работал строго оговоренное количество часов в день, которые устанавливают для совместителей. К примеру, для встречи с потенциальным поставщиком ему может хватить 30 минут в течение дня. Вот и получается ситуация, что директор выполняет свои руководящие функции, но при этом не отрабатывает даже потенциальную зарплату.

Отказаться от зарплаты — ваше право

Верховный суд рассмотрел интересное дело. В компании работали два директора, с которыми были заключены трудовые договоры. Но эти руководители подали заявление с просьбой не начислять и не выплачивать им зарплату. В этой связи компания не вела учет их рабочего времени, не платила ни НДФЛ, ни страховые взносы. Налоговики предъявили претензии, доначислили НДФЛ и взносы на зарплату, которую определили расчетным путем исходя из МРОТ.

Однако апелляционная инстанция решила, что работник вправе добровольно отказаться от получения зарплаты. Главное, чтобы законные права и интересы других участников не нарушались, и чтобы на этих работников не оказывали воздействия с целью ограничить их права (постановление Восемнадцатого ААС от 04.07.2016 № А34-8837/2015).

Верховный суд поддержал это решение. Он уточнил, что контролеры не вправе определять базу по взносам расчетным путем. В нее включаются только начисленные выплаты. Если же начисления зарплаты не было, значит и страховые взносы не исчисляются (определение ВС от 17.02.2017 № 309-КГ16-20570).

И вообще нарушениями трудового законодательства должна занимается трудовая инспекция, а не налоговая.

В отношении рядового работника такие аргументы не сработают, суд вряд ли поверит в добровольный отказ от зарплаты. Но у единственного учредителя и так достаточно стимулов работать на свою компанию. Его никто не сможет обвинить в том, что он принудил сам себя подписать невыгодное положение.

Однако учтите, что некоторые суды считают отказ даже единственного учредителя от зарплаты незаконным, не говоря уже о прочих работниках. И поддерживают контролеров, которые доначисляют страховые взносы исходя из МРОТ (постановление Шестнадцатого ААС от 15.08.2016 № А25-2189/2015).

Суды за договор

На фоне описанного выше судебная власть представляет собой просто образец стабильности. Все доступные для изучения дела, в которых рассматривается вопрос о том, нужно ли заключать трудовой договор с директором-собственником, содержат один и тот же вывод: да, с таким руководителем должен быть заключен трудовой договор (см., например, постановления ФАС Западно-Сибирского округа от 09.11.2010 № А45-6721/2010 и Дальневосточного округа от 19.10.2010 № Ф03-6886/2010).

А в Определении Верховного суда РФ от 28.02.2014 № 41-КГ13-37 отмечается, что если отношения между организацией и ее руководителем, являющимся единственным участником (учредителем) данной организации и собственником ее имущества, оформлены трудовым договором, на указанного руководителя распространяются общие положения Трудового кодекса. Такой вывод сделан исходя из положений ст. 11, 16, 17, 19 ТК РФ.

Сдайте отчетность в ПФР

Пенсионный фонд считает, что единственный учредитель, который сам управляет компанией без зарплаты, относится к застрахованным лицам. Поэтому в отношении него организация обязана представлять отчетность по индивидуальному (персонифицированному) учету, в том числе по форме СЗВ-М и СЗВ-СТАЖ.

Аргументы фонда таковы. Назначение лица на должность директора оформляется решением единственного учредителя. На его основании он выполняет свои трудовые функции.

Значит, трудовые отношения с директором как с работником вытекают не из трудового договора, а из решения единственного участника, но они все равно есть. А раз директор состоит в трудовых отношениях, значит, относится к работающему застрахованному лицу.

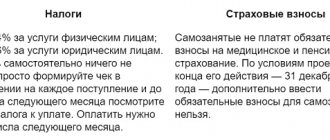

Может ли директор работать без зарплаты

Важно! Существует несколько способов для того, чтобы директору не выплачивать заработную плату. Однако, безопасными назвать их не получится, так как в каждом из вариантов возможны определенные риски.

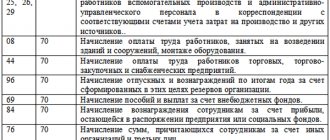

| Способы | Описание |

| Оплата отработанного времени | Если директор трудится неполный рабочий день, то и зарплата у него будет меньше, но с его заработной платы также нужно будет удерживать страховые взносы и НДФЛ. |

| Начисление дивидендов вместо зарплаты | Выплату дивидендов каждый месяц контролирующие органы могут расценивать как зарплату, а значит компании начислят страховые взносы и налоги. |

| Оформление отпуска за свой счет | Если директор находится в отпуске, то свои обязанности он выполнять не должен, включая и подписание документов. |

| Заявление на отказ от зарплаты | При проверке инспекторы сочтут, что трудовые отношения были, а зарплаты не было. Поэтому с минимальной зарплаты будут начислены налоги и взносы. |

| Заключение договора на безвозмездные услуги | Директор может консультировать организацию по юридическим делам. |

Нет деятельности — нет зарплаты

Если в компании с единственным учредителем никто больше не работает, она заключает редкие разовые сделки, а выручка невелика, то можно говорить о том, что постоянная деятельность еще не налажена. В этой ситуации учредителю невыгодно назначать себе зарплату, поскольку его усилия не приносят результата.

Но отсутствием постоянной деятельности можно воспользоваться, только если обороты действительно стремятся к нулю. На практике этот довод не сработает в ситуации, когда директор получал деньги в подотчет, закупал материалы, заключал договоры поставки, покупал и поставлял товары, а выручка компании за год превысила 1 млн руб.

Комментарии

- 19.10.2014 Людмила Назарова

Считаю, что ТД с гендиректором ООО можно заключить при условии, что ТД от имени работодателя подпишет, например, его зам на основании доверенности, выданной ООО, т.е. гендиректор делегирует ему свои права на заключение ТД и договоров с поставщиками. Если ТД с гендиректором (единственным учредителем) не заключать, так она не сможет получить пособие по беременности и родам (б/л) и пособие по уходу за ребенком. Доходы организации невелики, чтобы выплачивать гендиректору дивиденды.

- 20.10.2014 Олег Попутаровский, Партнер GSL Law & Consulting, Адвокат

***Доходы организации невелики, чтобы выплачивать гендиректору дивиденды. Наверное, имелась в виду ЗП, а не дивиденды, которые Директор получать не может по определению. Вопросы выплаты ЗП регулируются ТК и ТД, а не размером экономического заработка. Есть, например, понятие минимальной ЗП, предусмотренной законом. Бюджету может быть это небезразлично с точки зрения полученной выручки и ее распределения тем же Директором. Пусть даже она (ЗП) и маленькая… Поскольку налоги на ФЗП никто не отменял. Поэтому слишком злоупотреблять этим фактором (неначислением ЗП) не стоит…

Добавить комментарий

Рейтинг

25 13 38

Убыточность компании нежелательна

Главное отличие дивидендов от зарплаты в том, что дивиденды можно посчитать только по итогам года при распределении прибыли (п. 1 ст. 43 НК), а зарплату устанавливают при подписании трудового договора (ст. 57 ТК).

В нестабильной обстановке учредитель не может спрогнозировать, сколько его начинающая компания сможет заработать. Возможно, она получит убытки, и тогда владелец вовсе ничего не заработает. А зарплата лишь усугубит отрицательный результат работы общества, что скажется на его финансовом положении, а значит, на способности получить кредит.

Возьмите с собой на комиссию прогнозы развития компании. Докажите, что вероятность убытков на начальном этапе велика, а выход в плюс ожидается лишь на второй-третий годы работы. Такие прогнозы помогут подкрепить позицию учредителя.

Не подменяйте зарплату дивидендами

Настаивая на праве не платить себе зарплату, директор должен быть уверен, что исполнил все формальности при выплате дивидендов. Так, в одном из споров единственный учредитель платил себе дивиденды ежемесячно, хотя ООО вправе распределять прибыль не чаще чем раз в квартал (п. 1 ст. 28 Федерального закона от 08.02.1998 № 14‑ФЗ).

С учетом того, что по итогам года у компании была прибыль меньше, чем выплаченная учредителю сумма, ее признали оплатой труда и доначислили страховые взносы. Суд поддержал претензии налоговиков (постановление АС Поволжского округа от 30.05.2016 № А55-8232/2015).

В уставе компании нужно прописать право учредителя распределять прибыль раз в квартал или полугодие. Без этого условия он получит дивиденды только по итогам года. На момент распределения прибыли участники компании должны полностью оплатить уставный капитал.

У компании не должно быть признаков банкротства, а стоимость ее чистых активов должна быть не меньше уставного капитала. В бухгалтерской программе выплаты следует поименовать «дивиденды», а не «зарплата».

Откуда у директора деньги?

Особенно рискованна ситуация, когда единственный учредитель не платит себе не только зарплату, но и дивиденды. Тогда налоговики обвинят его в обналичке, выводе теневой зарплаты и уходе от НДФЛ.

Важно пояснить, на какие средства живет директор, если ему не нужна зарплата. К примеру, он может получать зарплату в другой компании, дивиденды — от другого общества. Возможно, он продал имущество и живет на вырученные деньги. У него были банковские вклады, которые он стал тратить. Все эти суммы нужно подтвердить документами.

Почему не платить зарплату директору рискованно

Итак, директор настоял, а бухгалтер согласился не начислять и не выплачивать ему зарплату. В этом случае ИФНС при проверке обязательно потребует у вас разъяснений, почему директор фирмы не получает зарплату.

Одно дело, если директор работает в двух организациях одновременно: в одной получает зарплату, а в другой — нет. В этом случае вероятность «отписаться» от проверяющих довольно высока. А как обосновать отсутствие зарплаты у директора, имеющего единственное место работы?

В этом случае ничто не мешает контролерам доначислить фирме страховые взносы расчетным методом — исходя из уровня минимальной зарплаты в регионе. И, разумеется, НДФЛ, пени и штрафы за их неуплату.