Привет, на связи Василий Жданов в статье рассмотрим формулу расчета EBITDA. Аббревиатура EBITDA на английском означает: «earnings before interest, taxes, depreciation and amortization». Отсюда видно, что она слагается из первых букв англоязычного термина. Если перевести дословно всю фразу на русский, то получится следующее: «прибыль до вычета процентов, налогов, износа и амортизации».

Сокращения в предложенной блок-схеме: МА – материальные активы, НА – нематериальные активы.

Чаще всего на практике используется и встречается именно аббревиатура EBITDA. Частое употребление ее совершенно обоснованно: иных названий у этого англоязычного термина нет, а использовать длинную расшифровку аббревиатуры не очень удобно.

Между тем у этого аналитического показателя имеется вполне четкое общеупотребляемое русскоязычное определение. Принято говорить, что EBITDA – это объем прибыли до вычета трат по выплате процентов, налоговых сумм, а также начисленной амортизации и износа. Т. е. это один из показателей финансовых результатов деятельности предприятия.

Если говорить более простыми словами, то EBITDA – это конкретная сумма денежных средств, заработанная предприятием, за счет которой в дальнейшем нужно будет оплатить налоги, загасить долги, произвести амортизационные отчисления. Это доход, полученный предприятием в текущем периоде, который можно использовать для оценки доходности его основной деятельности, что имеет существенное значение для потенциальных инвесторов. При помощи EBITDA выясняют, насколько предприятие способно покрывать собственные долги, а также реинвестировать имеющиеся средства на перспективу.

Общая характеристика англоязычного показателя EBITDA

EBITDA – не совсем стандартный показатель для российского бух. учета. В отечественном бух. балансе он не значится и для многих так и остается «неизвестным термином на иностранном языке». Что примечательно, даже в международных стандартах отчетности его нет. Но, несмотря на все это, «редкий» англоязычный показатель нашел достаточно заметное применение и в российской экономической практике.

EBITDA действительно очень не однозначный показатель, т. к. вместе с рядом преимуществ имеет и недостатки. Да, он затрагивает амортизацию, применяется при калькуляции многих экономических коэффициентов. Да, с его помощью можно получить более подробную информацию о денежном потоке, финансовой эффективности. И все это считается плюсом для EBITDA.

Между тем показатель не учитывает многие значимые факторы, и выдает по большей части искаженную расчетную величину. Так, к примеру, EBITDA не берет в расчет изменения своих оборотных средств. Поэтому если их величина вырастет, то оценка денежного потока с участием EBITDA будет уже завышенной, т. е. не совсем «созвучной». Например, предприятие может закупать сколько угодно оборудования, но эти траты не будут отображены в EBITDA, что и приведет к искажению расчетного результата.

В целом показатель чрезвычайно зависим от учетной политики, и не характеризует такие существенные составляющие деятельности предприятия, как риски при не возврате «дебиторки», качество, источники дохода. Тем не менее принято использовать EBITDA как промежуточный показатель деятельности предприятия для оценки его прибыли, не учитывая при этом влияние инвестиций, долговых обязательств, применяемого режима налогообложения.

Таким образом, важное достоинство и назначение EBITDA заключается в следующем. С его участием путем сравнения можно оценить разные предприятия, компании, работающие в одной отрасли, в разных странах, с разной учетной политикой, разным кредитным уровнем. Например, одну российскую компанию с другой, аналогичной, зарубежной. На практике делается все это довольно просто. Так, для сопоставления объемов EBITDA при сравнении разных компаний исключаются:

- налоги;

- проценты по кредитам;

- амортизация.

Таким образом, «опускается» разница в налогообложении, действительная закредитованность компаний, расхождения их учетной политики. И только после этого проводятся необходимые сопоставления данных. Но и тут есть еще одно «но». Такого сопоставления на самом деле не достаточно для полноты картины и поэтому, кроме анализа EBITDA, проводится также сравнение и иных показателей. Как минимум значения чистой прибыли двух компаний.

Важно! Следует помнить, что чистая прибыль всегда меньше чем показатель EBITDA, который в расчетах завышает эффективность деятельности компаний.

Расчет EBITDA и анализ рентабельности

Начнем с определения: сокращение EBITDA следует читать как Earnings before Interest, Taxes, Depreciationand Amortization, что в переводе обозначает прибыль до вычета процентов, налогов и амортизации.

Исторически этот показатель использовался для анализа возможностей фирмы расплачиваться по долгам, а также для оценки привлекательности инвестиций в предприятие или обоснованности его слияния или раздела.

Помимо этого, сегодня EBITDA чрезвычайно часто используется как инструмент оценки эффективности деятельности компании и как способ сравнить между собой две или более фирм одной отрасли с разными структурами капитала и системами налогообложения.

Это обусловлено тем, что EBITDA можно считать сравнительно «чистым» показателем прибыли, учитывающим лишь результаты работы предприятия, без учета долговых обязательств, налогов и амортизации.

Но эти преимущества порождают и «ловушку», за которую EBITDA часто критикуется – стороннему лицу, каким может быть потенциальный инвестор, весьма сложно оценить без амортизации потребность предприятия во вложениях средств на расширение или улучшения основных фондов.

Кроме того, EBITDA иногда может использоваться как средство «завышения» прибыльности фирмы и повышения ее внешней привлекательности для инвесторов.

Она породила несколько производных показателей, основным из которых является рентабельность прибыли без налогов, амортизации и процентов (в англоязычной литературе встречается как EBITDA margin). Рассчитывать его необходимо так:

EBITDA margin = EBITDA / Выручка от продаж

Смысл этого показателя – продемонстрировать «чистый» процент прибыли от продажи товаров и услуг без учета налогов, процентов по займам и расходов на амортизацию основных фондов.

Минимально достаточным значением рентабельности считается 12%, но эта цифра может разниться в зависимости от общей ситуации в экономике и особенностей конкретной отрасли.

Минимально достаточным значением рентабельности считается 12%, но эта цифра может разниться в зависимости от общей ситуации в экономике и особенностей конкретной отрасли.

Упрощенная калькуляция EBITDA по международным стандартам финансовой отчетности (МФСО)

Данный способ является наиболее простым и общеприменяемым, к тому же признается наиболее понятным и оптимальным. Формула для калькуляции по МФСО выглядит следующим образом:

Для целей калькуляции необходимо взять указанные данные из бух. баланса. Т. е. найти строку, которая соответствует прибыли до уплаты налогов, взять из нее требуемое значение. Далее, найти строку, которая соответствует уплаченным процентам с необходимым значением и т. д.

Следует еще раз обратить внимание на то, что самого показателя EBITDA в бух. балансе нет, но для его калькуляции понадобятся именно «балансовые» данные. В общем случае эта информация касается:

- Чистой прибыли.

- Чрезвычайных трат и доходов.

- Возмещаемой суммы налога на прибыль, затрат по нему.

- Отчислений по части амортизации.

- Уплаченных (а также полученных) процентов.

- Переоценки активов в бух. балансе.

В данном перечне появились новые показатели, по которым дается краткая справочная информация в таблице.

| ЧП либо ЧД | Чрезвычайные траты | Чрезвычайные доходы | Переоценка активов в бух. балансе |

| Часть балансовой прибыли, которая остается после уплаты общеобязательных бюджетных платежей (налоговых сумм, сборов и тому подобных отчислений). | Траты, которые образовались в непредвиденных обстоятельствах (например, расходы, связанные с ликвидацией последствий ЧО) | Страховое возмещение ущерба при наступлении страхового случая (при стихийном бедствии, аварии и т. п.), а также стоимость МЦ, которая осталась после списания непригодных активов, прочее | Сумма прироста стоимости активов, которая появилась по факту проведенной переоценки |

Сокращения, использованные в таблице: МЦ – материальные ценности, ЧП – чистая прибыль, ЧД – чистый доход, ЧО – чрезвычайные обстоятельства.

Что характерно, почти все показатели из приведенного выше списка, кроме переоценки активов, участвуют в калькуляции EBIT. А EBIT в свою очередь может использоваться при калькуляции EBITDA.

Формула расчета EBITDA по балансу

Существует два метода определения этого показателя:

- По данным, соответствующим требованиям МСФО (Международной системы финансовой отчетности) и US GAAP (в переводе Общепринятые принципы бухгалтерского учета Соединенных Штатов).

- По статьям бухгалтерского баланса, соответствующим Российским стандартам бухгалтерского учета (сокращенно РСБУ).

Оба способа, что понятно, имеют разные формулы, и каждый из них обладает своими преимуществами и недостатками. Рассмотрим их подробнее.

При расчете EBITDA согласно требованиям US GAAP и МСФО формула расчета будет выглядеть следующим образом:

EBITDA= ЧП + НП – ВНП + ЧР – ЧД + УП – ПП + АО – ПА

Давайте теперь расшифруем набор этих сокращени:

- ЧП это чистая прибыль, а НП и ВНП – налог, налагаемый на прибыль и возмещение налога соответственно.

- ЧР – чрезвычайные расходы, которые связаны с неосновной деятельностью фирмы (такие доходы еще называют внереализационные).

- Соответственно ЧД – чрезвычайные доходы.

- УП – уплаченные проценты, а ПП – полученные, если ваша компания не только брала займы, но и сама выдавала их.

- И, наконец, АО – амортизационные отчисления, переносящие долями стоимость производственного оборудования на стоимость изготовляемых товаров.

- ПА – переоценка активов.

Преимуществом расчета EBTIDA согласно иностранным стандартам бухгалтерской отчетности является точность полученного показателя. Минусом же является то, что вам придется высчитывать новые данные, отличающиеся от статей бухгалтерского баланса, соответствующего РСБУ. Но эту проблему можно решить, вычислив EBITDA по второму методу.

Для этого вам понадобится «Отчет о прибыли и убытках», также более известный как форма №2 и бухгалтерский баланс, а точнее приложения к нему, из которых нам нужны данные по амортизации основных фондов вашей компании, как материальных, так и нематериальных. Формула в итоге приобретет такой вид:

EBITDA = В – С + Н + П + АО

Одно из приведенных в формуле сокращений вы уже видели выше. Да, АО здесь тоже обозначает амортизационные отчисления.

Что же касается остальных частей формулы, то В – выручка от продаж продукции, она в отчете расположена в строке 2110, С – себестоимость продукции, указанная в строке 2120, Н – налоговые отчисления (в форме №2 это строки 2410, 2421 и 2450). И, наконец, П – проценты по кредитам и займам, строка 2330.

Что ожидаемо, преимущество и недостаток подобного метода определения EBITDA противоположны таковым у первого способа. Используя показатели, соответствующие стандартам бухучета Российской Федерации, вы существенно облегчаете процесс вычисления прибыли. Но при этом получившееся значение будет иметь некоторую погрешность.

При желании вместо выручки и себестоимости можно использовать прибыль от продаж, найти которую в “Отчете о прибыли и убытках” можно на строке 2200.

EBITDA и EBIT: взаимосвязь и калькуляция аналитических показателей

Итак, EBITDA используется экономистами вкупе с иными аналитическими показателями и, в частности, с EBIT. Несмотря на то, что их аббревиатура очень созвучна, это разные показатели, у которых разное предназначение.

EBIT – это прибыль предприятия до уплаты налогов с процентами, которая включает также неоперационную прибыль. Именно этим EBIT отличается от еще одного похожего на него показателя – операционной прибыли (ОП). Если доходы и траты, не относящиеся к основной деятельности предприятия, отсутствуют, тогда говорят, что ОП совпадает с EBIT. Калькуляция значения EBIT производится по формуле:

Вычислив таким способом значение EBIT, можно подсчитать EBITDA. Формула для калькуляции будет следующей:

Обе представленные формулы тоже являются общеизвестными и достаточно часто встречаются в расчетах. На практике могут применяться иные вариации формул. Например, с участием выручки и операционных трат (В – ОТ). Все варианты расчета отличаются простотой и доступностью данных, которые используются в калькуляции.

Показатель EBITDA в России

Некоторые отечественные компании активно используют показатель EBITDA для оценки своей финансовой деятельности. Это особенно актуально для организаций, акции которых популярны на зарубежных фондовых биржах, или для тех, которые имеют зарубежных инвесторов (кредиторов), а также для тех, кто только собирается стать участником фондовых рынков.

Примеры крупнейших отечественных организаций, которые регулярно рассчитывают свой показатель EBITDA: «Газпром», «Сургутнефтегаз», «ФСК ЕЭС», «Норильский никель», «Сбербанк», «Магнит», «Х5 RetailGroup», «Вымпелком», «МТС», «Газпромнефть», «Роснефть», «Татнефть» и т. д. Указанные предприятия руководствуются международными нормами при составлении финансовой отчетности и рассчитывают показатель EBITDA по МСФО.

Владельцы небольших предприятий обычно выстраивают свой бизнес без учета показателя EBITDA. И даже если хозяину малого или среднего бизнеса известно такое понятие, возникает проблема расчета показателя с учетом финансовых документов, составленных по российским стандартам.

Отчетность по международным правилам в бизнесе рассматриваемых масштабов – явление довольно редкое. К сожалению, мало кто задумывается, что ведение отчетности по МСФО открывает дополнительные возможности в плане развития международного сотрудничества, участия в семинарах, доступности зарубежных кредитных средств, а также получения более объективной оценки собственного бизнеса.

Сегодня использование показателя EBITDA наиболее распространено среди крупных предприятий сырьевого сектора отечественной экономики. Однако массовый переход всех российских компаний на МСФО позволит значительно увеличить приток иностранных инвестиций в отечественную экономику, улучшить ее состояние и качественно повысить уровень жизни населения.

Формула расчета показателя операционной прибыли (EBIT)

EBIT рассчитывается на основании международных стандартов бухучета. Основываясь на них, можно сделать вывод, что EBIT ― результат вычитания прямых издержек из выручки компании. Фактически, это валовая прибыль компании за рассчитываемый период.

В России такой показатель исчисляется с учетом отечественной практики и, соответственно, стандартов бухучета РФ. Во внимание расчета включаются такие категории, как полученные проценты, возмещение налога и непредвиденные доходы и издержки компании.

Чтобы показатель EBIT отечественного образца максимально соответствовал мировому, требуется:

- исчислить чистую прибыль компании;

- исчислить налоговое бремя на общую прибыль компании, изкоторого вычтено возмещение налога;

- определить объем чистых процентов, отнимая от объема уплаченных процентов объем полученных средств;

- из получившейся суммы отнять непредвиденные доходы и издержки.

Фактически, формула для расчета EBIT на отечественных предприятиях выглядит так:

EBIT = Чистая прибыль + Издержки налога на прибыль – Возмещение по налогу + Непредвиденные издержки – Непредвиденные доходы + Уплаченные проценты – Полученные проценты.

В общем, не детальном виде, формула, основываясь на данных «Отчета о прибылях и убытках», выглядит так:

EBIT = графа 2300 + графа 2330, т.е. «Прибыль до налогообложения» + «Проценты».

Позитивным выражением данного показателя принято считать любое значение EBIT с положительным знаком.

На данный момент востребованностью пользуется показатель EBITDA, он тесно взаимосвязан с EBIT, отличаясь от него суммой объема амортизации и НМА. С помощью EBIT становится возможным исчислить показатель EBITDA, предоставляющий возможность оценить прибыль предприятия, не опираясь на объем инвестиционных вложений, не рассчитанных обязательств, а также налогов.

Что представляет собой показатель Ebitda и для чего он рассчитывается

Ebitda – это аббревиатура, которая расшифровывается как Earnings BeforeInterest,

Taxes,Depreciation and Amortization

и дословно означает показатель прибыли до момента расчетов по кредитам компании и процентов по ним, погашения налоговых обязательств и без включения амортизационных отчислений.

Благодаря тому, что показатель Ebitdaпредставляет собой очищенный от влияния многих факторов показатель, сравнение его величины позволяет сопоставлять между собой компании, которые работают на разных налоговых режимах, имеют разный уровень кредитной нагрузки и инвестиционный цикл. Указанный показатель позволяет сопоставлять даже убыточные предприятия.

Формулы для расчёта EBITDA

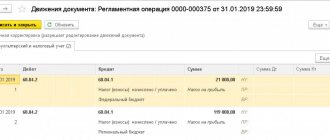

Чтобы рассчитать EBITDA потребуются всего 2 документа: форма 2 и 5 бухгалтерского баланса (или же только одна форма 1 баланса).

ЕБИТДА рассчитывается с помощью бухгалтерской отчетности, которая соответствует МСФО (Международных стандартов финансовой отчетности) или американскому стандарту GAAP.

Формула EBITDA по МСФО

EBITDA = [Чистая прибыль] + [Расходы по налогу на прибыль] — [Налоговые вычеты] + [Внереализационные доходы и расходы] + [Выплаты по процентам] + [Амортизация] – [Переоценка активов]

Формула EBITDA по РСБУ

EBITDA = [Выручка] – [Себестоимость] + [Налоговые отчисления] + [Выплаты по процентам] + [Амортизация] или по другому: EBITDA = [Прибыль до налогообложения] (2300) + [Проценты уплаченные] (2330) — [Проценты полученные] (2320) + [Амортизация]

При расчёте показателя ЕБИТДА не учитывают следующие статьи доходов:

- Курсовая разница валют

- Чрезвычайные доходы и расходы

- Убытки от обесценивания различных групп активов

- Начисления резервов под различные нужды

- Вознаграждений, основанных на акциях и других ценных бумагах

Преимущества и недостатки показателя EBITDA

EBIT — это промежуточный параметр, EBITDA — скорректированный параметр, который позволяет оценить прибыль компании независимо от влияния:

- суммы инвестиций (добавлена амортизация);

- долговой нагрузки (добавлены проценты по обязательствам);

- режима налогообложения (сделана поправка на налог на прибыль).

Индикатор позволяет сравнивать компании с различной внутренней политикой по отношению к периоду амортизации и переоценки активов. Важен только вид деятельности и сумма операционной прибыли. Но в это одновременно и недостаток EBITDA. Во-первых, он позволяет сравнивать только компании одной отрасли. Во-вторых, не дает инвесторам представления о том, сколько нужно доинвестировать, то есть влить денег в компанию. Этим часто пользуются компании с высокой амортизационной нагрузкой (крупное производство, добывающие отрасли), где добавление амортизации существенно улучшает данные о прибыли.

Рекомендую прочитать также:

Вечный портфель от Тинькофф Капитал: отзыв инвестора

Тинькофф предлагает инвесторам Вечный портфель, мое мнение об этом

ЕБИТДА и вспомогательные индикаторы также часто критикуются за их необъективность и неясность трактовки. Например, о чем может говорить коэффициент покрытия процентов 1,2? Теоретически о том, что у компании есть хороший запас прочности по процентным долгам. Практически, если у компании в текущем периоде были большие инвестиции в основные средства, то реальной прибыли на выплату процентов может и не хватить. То есть значение 1,2 может ввести в заблуждение.

Недостатки ЕБИТДА можно охарактеризовать следующим образом — этот индикатор не дает возможности проанализировать ряд параметров для оценки платежеспособности компании:

- устойчивость и стабильность финансовых потоков;

- уровень достаточности собственного оборотного капитала;

- уровень ликвидности активов (способность компании выстоять в момент кризиса);

- зависимость компании от кредитования;

- влияние сезонности и других внешних факторов на прибыль компании.

Хорошо иллюстрирует необходимость комплексного анализа следующий пример:

У всех 3-х компаний значение EBITDA одинаково, хотя компания 2 получила по итогам года убыток из-за долговой и налоговой нагрузки. Параметр EBIT одинаков у компаний 1 и 2 из-за одинакового способа расчета амортизации.

Что такое операционная прибыль (EBIT)

EBIT представляет собой сумму прибыли, которая формируется у компании до вычета налоговых обязательств. Показатель EBIT является средней ступенью между валовой и чистой прибылью. Отсутствие налогового бремени в показателе дает возможность не брать во внимание общую структуру капитала компании и позволяет сопоставлять два разных предприятия на основе одного показателя.

Обратите внимание

Зачастую EBIT путают с показателей операционной прибыли, которая, в отличие от EBIT, не принимает во внимание прочие операции.

Параметр EBIT выражается как база для оценочного восприятия бизнеса, стоимость, предлагаемая покупателем за определенный механизм хозяйственной деятельности, перемноженная EBIT с необходимым мультипликатором.

Понимая важность и весомость данного показателя, большинство западных предприятий принимают его данные во внимание при оценке того или иного дела. В отечественной практике показатель EBIT встречается редко. Зачастую его используют крупные предприятия или предприятия, осуществляющие продажу товаров или оказание услуг иностранным контрагентам. Тем не менее, для российской отчетности EBIT не несет решающего смысла, а законодатель не обязывает бухгалтера отражать итоги расчета в подаваемой отчетности.

Формирование операционной прибыли

Если потенциальному инвестору важна достоверность рассчитанного показателя операционной прибыли, то для руководства компании первостепенно понимание основных факторов, влияющих на ее формирование.

Кроме того, эффективным инструментом анализа деятельности предприятия выступает анализ рентабельности. Подробнее об этом читайте в материале «Как провести анализ рентабельности?».

Необходимость стимулировать рост операционной прибыли рано или поздно возникает в каждой развивающейся компании, стремящейся привлечь крупные инвестиционные ресурсы.

В таких условиях руководство организации может использовать 3 основных рычага влияния на показатель:

- увеличить выручку от продаж (ценовая политика, расширение ассортимента);

- оптимизировать переменные затраты (новые технологии производства, система логистики и т. д.);

- снизить накладные расходы.

Важно помнить, что в формировании операционной прибыли не участвуют финансовые и инвестиционные потоки. Поэтому выдавать займы под проценты либо использовать доходы от участия в других организациях в целях повышения значения показателя смысла не имеет.