НДФЛ это налог, установленный законодательством РФ для физических лиц. Граждане, получающие доход, в результате исполнения трудовых обязанностей, осуществления предпринимательской деятельности и др., должны отчислять обязательный государственный платеж в бюджет. Данный вид отчисления расшифровывается как налог на доходы физических лиц. Рассмотрим, что такое НДФЛ, по какой процентной ставке он рассчитывается, и кто должен производить отчисления.

Что такое налог на доходы физических лиц

Подоходный налог — это обязательный государственный платеж, который должен быть удержан с физического лица, получающего прибыль. Источники получения вознаграждений, c которых взимается налог на доходы, могут быть следующие:

- заработок, полученный за исполнение обязанностей по ТД или договору подряда;

- доход от предпринимательской деятельности (ИП на ОСНО);

- сдача в аренду имущества;

- продажа собственности;

- получение подарка (в случаях, предусмотренных законом);

- выигрыши и др.

То есть простыми словами, НДФЛ это налог, который взимается с дохода физического лица. В России ставка подоходного налога для основной массы граждан составляет 13%. Но для определенной категории физлиц и для отдельных видов вознаграждений предусмотрены другие процентные ставки. Например, для нерезидентов отчисления производятся по ставке 30%.

В зависимости от источника дохода определяется обязанность по удержанию НДФЛ в бюджет. Если это вознаграждение по ТД, то в роли налогового агента выступает работодатель, а если прибыль получена от продажи недвижимости, то гражданин обязан сам отчитаться в ФНС России, предоставив декларацию о доходах по форме 3 НДФЛ.

Таким образом, можно сделать вывод, что такое НДФЛ – это вид прямого налога, исчисленного в процентах от общего дохода физлица за вычетом предусмотренных законодательством расходов, за определенный период.

https://youtu.be/4xgYdleD03k

Пример, когда НДФЛ в расходы не включается

М.В. Прошкин работает в ООО «Звезда». Организация применяет упрощенную систему с объектом налогообложения доходы минус расходы. Ежемесячно работодатель выплачивает сотруднику компенсацию за аренду квартиры в размере 25 000 руб. Так, 27 июля 2020 года организация перечислила на его счет 21 750 руб., а удержанный с дохода НДФЛ в размере 3250 руб. — в бюджет. Выплата компенсации за аренду жилья ни трудовым, ни коллективным договором не предусмотрена. Вправе ли ООО «Звезда» отразить в налоговой базе указанные расходы?

Нет. В составе расходов на оплату труда можно учесть выплаты, предусмотренные законом или трудовым (коллективным) договором (п. 2 ст. 346.16 и ст. 255 НК РФ). Так как компенсация за аренду жилья не указана в трудовом или коллективном договоре и не предусмотрена законодательством, то 21 750 руб., выплаченные М.В. Прошкину, и 3250 руб. НДФЛ, перечисленные в бюджет, на налоговую базу организации не повлияют.

«Упрощенец» должен вести раздельный учет начисленных и уплаченных сумм НДФЛ. Такой подход позволит не списать на расходы лишнее. Ведь часто сотрудникам выплачиваются доходы, которые облагаются НДФЛ, но не учитываются в расходах по единому налогу. А так как НДФЛ нередко уплачивается общей платежкой, нужно отслеживать какой НДФЛ приходится на выплаты, включаемые в расходы, а какой — нет.

Куда уходит НДФЛ

Возникает вопрос, куда уходит удержанный с физлица НДФЛ, как он распределяется и по каким правилам расходуется. Существует такое понятие — консолидированный бюджет, который определяется как совокупность бюджетов трех уровней:

- федерального;

- регионального;

- местного.

Большая часть доходов бюджетов – это различные виды налоговых отчислений, необходимые в связи с осуществлением расходов органов власти на содержание и благоустройство территории. Что же касается подоходного налога, то он распределяется на 2-х уровнях – региональном и местном. Порядка 85% поступает в казну субъекта, а оставшаяся часть в местные бюджеты. Порядок расходования полученных средств определяется соответствующими органами власти.

Какие доходы облагаются НДФЛ

Рассмотрим подробнее виды доходов, облагаемые НДФЛ:

- Совокупная прибыль, полученная по трудовому договору. НДФЛ с зарплаты включает в себя такие виды вознаграждений, как премии, отпускные, пособие по временной нетрудоспособности и др. Но законодательством определены виды заработка, выплачиваемые работодателем, с которых НДФЛ не удерживается, например единовременное пособие по рождению ребенка, материальная помощь, в пределах установленного законодательством лимита.

- Прибыль по договору купли-продажи имущества, находившегося в собственности менее 3-х лет. Но здесь важно учитывать способ приобретения в собственность данного имущества. Например, унаследованная недвижимость при реализации не облагается подоходным налогом.

- Доходы, полученные физлицом от источников за пределами РФ – от зарубежных компаний, по ЦБ иностранных эмитентов и др. Данное правило распространяется только на резидентов РФ.

- Заработок от сдачи собственности в аренду, в том числе недвижимости, ТС и др. Физические лица и ИП, обязаны декларировать данный вид доходов самостоятельно.

- Выигрыши разного рода, призы за участие в конкурсах, соревнованиях и т.п. Но для данного вида дохода предусмотрены разные ставки – 13% для выигрышей, полученных за участие в мероприятиях, которые не относятся к рекламным и 35% для акций, проводимых с целью рекламы товаров и услуг.

- Доход от предпринимательской деятельности ИП на ОСНО. Здесь имеется ввиду не подоходный налог, который удерживается с заработка работников, а НДФЛ, который взимается с прибыли от предпринимательства.То есть ИП без наемного персонала обязан отчислять данный вид налога с дохода, полученного в результате своей предпринимательской деятельности.

Рекомендуем дополнительно прочитать: Способы и варианты уменьшения НДФЛ

При расчете суммы НДФЛ к удержанию, могут применяться налоговые вычеты. Физическое лицо, имеющее официальное трудоустройство имеет право оформить компенсацию НДФЛ по каждому основанию через работодателя. В этом случае подоходный налог с зарплаты не будет удерживаться до тех пор, пока не наберется вся сумма предоставленного вычета.

Перечень расходов по УСН 2020 — 2019 годов

С учетом требований норм гл. 26.2 НК РФ объект для начисления налога при рассматриваемом спецрежиме необходимо определять одним из 2 способов:

- доходы;

- доходы минус расходы.

Для первого способа вопрос расходов для целей налогообложения значения не имеет, а для второго играет очень важную роль.

О том, как сменить объект налогообложения на упрощенке, читайте в статье «Порядок смены объекта налогообложения при УСН “доходы”».

П. 1 ст. 346.16 НК РФ выделяет следующие расходы при УСН — доходы минус расходы:

- издержки по закупке, производству и установке основных средств;

О порядке списания основных средств на расходы при УСН читайте .

- издержки на покупку НМА;

- издержки на закупку исключительных прав, ноу-хау, объектов интеллектуальной собственности;

- затраты, понесенные в связи с получением патентов;

- затраты, связанные с НИОКР;

- затраты на ремонт и улучшение основных средств — как собственных, так и арендованных;

- затраты, производимые в рамках договоров аренды;

- затраты по материальным расходам;

- затраты, связанные с оплатой труда;

- затраты на все виды обязательного страхования (пенсионное, социальное, медицинское, страхование жизни);

- расходы, связанные с оплатой услуг, оказываемых кредитными организациями;

Какие услуги, оказываемые кредитными организациями, могут быть учтены в расходах при УСН, читайте в статье «Учет (нюансы)».

- затраты в виде сумм входного НДС;

Об отражении НДС при УСН читайте и в материале «Как учитывать входной НДС при УСН?».

- затраты, направленные на оплату таможенных платежей;

- затраты, связанные с командировками (оплата проезда до места выполнения служебного задания и обратно, оплата проживания, суточные);

- затраты на бухгалтерские, аудиторские, юридические и прочие подобные услуги, включая бухобслуживание;

Можно ли учесть консультационные расходы при УСН, узнайте из материала «Консультационные расходы при УСН доходы минус расходы»

- затраты на подготовку и переподготовку кадров;

Можно ли участие в конференции считать затратами на подготовку и переподготовку кадров, узнайте из публикации «Участие работников в конференциях — расход по УСН?».

- затраты на канцелярские принадлежности;

- затраты на почтовые, телефонные и другие офисные услуги.

Подробный перечень расходов при УСН приведен в ст. 346.16 НК РФ. Он является закрытым, то есть другие расходы, которые не указаны в этом списке, уменьшить налогооблагаемую базу по УСН не могут.

О том, какие требования предъявляются к расходам, учитываемым при УСН, читайте в статье «Учет расходов при УСН с объектом ”доходы минус расходы”».

Какие ставки действуют на подоходный налог

Согласно НК РФ, предусмотрены следующие ставки НДФЛ, в зависимости от вида прибыли и статуса налогоплательщика:

| СТАВКА НАЛОГА | СТАТУС НАЛОГОПЛАТЕЛЬЩИКА | СТАВКА НАЛОГА | ВИД ДОХОДА |

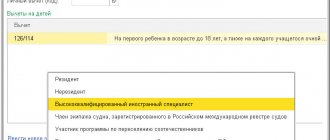

| 13% | Резидент РФ | 13% | · все виды дохода резидентов, кроме тех, к которым применяются другие ставки; · вознаграждения граждан, не являющихся резидентами РФ, в отношении которых устанавливается данная ставка налогообложения по закону (высококвалифицированные специалисты, участники госпрограмм, беженцы и др.) |

| 30% | Нерезидент РФ | 30% | все вознаграждения нерезидентов, кроме тех, к которым применяются другие налоговые ставки |

| 9% | доход по облигациям, эмитированным до01.01.2007 г. | ||

| 15% | для нерезидентов при получении дивидендов от компаний РФ | ||

| 35% | · выигрыши и призы за участие в рекламных акциях; · проценты по банковским капиталовложениям, в части сверхлимита прибыли; · материальная выгода в виде экономии на процентах по кредитным обязательствам, в случае превышения размера, установленного законом; · от использования капитала членов потребкооператива |

Для налоговых резидентов

По общим правилам для исчисления применяется размер ставки налогообложения 13%, в том числе для ИП. За исключением видов вознаграждений, предусмотренных cт.224 HK PФ п.2 – 35% и п.5 -9%.

Для нерезидентов

Для граждан, проживающих на территории страны менее полугода, подоходный налог в России исчисляется по ставке 30%, кроме ситуаций, предусмотренных cт.224 HK PФ, п.3. Налогообложение по ставке 13% применяется к физлицам, осуществляющих виды трудовой деятельности, установленные cт.227 HK PФ (п.1).

Когда НДФЛ считается расходом при УСН

Мало знать, включается ли НДФЛ в расходы при УСН. Нужно еще понимать, в какой момент упрощенцы могут признать затраты. Согласно п. 2 ст. 346.17 компании на УСН вправе признавать расходы только после их фактической оплаты. Применительно к расходам на заработную плату персонала моментом погашения обязательств считается день выдачи начисленных сумм из кассы или списания с расчетного счета работодателя.

Обратите внимание! При заполнении КУДиР налогоплательщикам следует отдельно отражать суммы по заработной плате за вычетом НДФЛ и суммы перечисленного НДФЛ. Если указанные операции пришлись на один день, допускается суммирование показателей.

- Как вести книгу доходов и расходов при УСН (образец)?

Какие налоговые послабления есть для НДФЛ

Налоговое законодательство предусматривает применение нескольких видов налоговых послаблений для граждан:

- освобождение от уплаты НДФЛ определенных категорий вознаграждений физлиц (полностью или частично);

- применение налоговых вычетов по разным основаниям;

- уменьшение размера базы налогообложения.

Рассмотрим подробнее варианты уменьшения подоходного налога:

| Не облагаются налогом (полностью или частично) | Налоговые вычеты | Сокращение базы налогообложения |

| полностью: · госпособия; · пенсионные выплаты; · единовременные пособия наймодателя (по смерти работника или его близких родственников; · стипендии; · материальная выгода от реализации результатов труда подсобного хозяйства; · доходы членов фермерств; · прибыль от продажи недвижимости, бывшей в собственности более 3-х лет; · наследство (кроме прибыль от реализации авторского права); · подарки, включая имущество, переданное в право собственности от близких родственников; · призы профессиональных спортсменов; · матпомощь инвалидам, выплаченная общественными организациями | стандартный – на детей; · имущественный – при приобретении жилой недвижимости за счет собственных средств или заемных; · социальный – включает в себя компенсацию НДФЛ за обучение, лечение, ДМС, выплату взносов по добровольному страхованию жизни или пенсионному страхованию, в том числе в НПФ; · профессиональные; · инвестиционные | · стандартный вычет на детей: 1400р.- на 1-го и 2-го ребенка 3000р.- 3-его и последующего 6000р. – на ребенка инвалида для опекунов и попечителей 12000р. – родителям и усыновителям на ребенка-инвалида; · стандартный вычет для лиц, установленных в cт.218 HK PФ п.1- 3000р.(пп.1) и 500 р. (пп.2); · имущественный вычет: при продаже жилой недвижимости – 1млн.р. при реализации ТС – 250 тыс. руб. |

| частично: · материальная помощь, подарки и призы (свыше 4 тыс. руб.); · единовременные пособия по рождению ребенка (усыновлению, оформлению опеки), более 50 000 руб.; · суммы взносов на накопительную часть пенсии, не более 12 тыс. в год |

Факт №3 — проценты по инвестиционным инструментам

Чтобы обеспечить безбедную старость, предприниматели вкладывают свободный капитал в различные инвестиционные инструменты. Прибыль по ним облагается НДФЛ. Процесс выплаты налога зависит от вида инструмента и места регистрации брокера:

| Вид инструмента | Российский брокер | Зарубежный брокер | |

| Акции, фьючерсы, опционы | Брокер списывает 13% с прибыли автоматически | ИП выплачивает 13% с прибыли после заполнения декларации 3-НДФЛ | |

| Облигации | Корпоративные | Брокер списывает 13% с прибыли автоматически | ИП выплачивает 13% с прибыли после заполнения декларации 3-НДФЛ |

| Федерального займа | Налог не взимается | — | |

| Валюта | ИП выплачивает 13% с прибыли по операциям, только если вознаграждение превышает 250 000 ₽ | ||

Что касается дохода, полученного по банковскому вкладу, то он практически никогда не облагается налогом. Существует специальный налог в размере 35% с полученной прибыли для резидентов РФ, однако фактически он является архаизмом, так как для его выплаты необходимо получить прибыль, равную ключевой ставке Центробанка + 5 процентных пунктов. За последние 5 лет ни один банк не предлагал такие высокие проценты по вкладам.

Кто оплачивает налог

Обязанность по удержанию НДФЛ зависит от источника возникновения дохода. При официальном трудоустройстве, в роли налогового агента выступает наймодатель. Но в случае неисполнения обязательств, работник должен самостоятельно продекларировать свой доход.

При реализации имущества, сдачи недвижимости в аренду и других случаях приобретения прибыли, налогоплательщик обязан отчислить НДФЛ самостоятельно.

Как платить НДФЛ

Порядок уплаты определяется в зависимости от того, на кого возложена обязанность по отчислению подоходного налога. Варианты как оплатить НДФЛ для наймодателя и физлица отличаются.

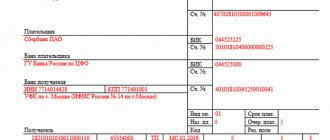

Если подоходный налог платит работодатель

Уплата НДФЛ работодателем осуществляется ежемесячно при начислении заработной платы сотруднику, кроме получения вознаграждения в натуральной форме. В этом случае, удержание подоходного налога производится при первом получении прибыли в денежном эквиваленте.

При расчете НДФЛ, применяются все налоговые вычеты предоставленные сотруднику, в том числе стандартный на детей. Отчисление подоходного налога осуществляется в момент выплаты зарплаты. По закону, днем начисления заработка считается последний день месяца.

Проведенные операции должны быть отражены в формах налоговой отчетности – 2 НДФЛ и 6 НДФЛ. Справки оформляются индивидуально на каждого сотрудника, а декларация формируется исходя из обобщенных сведений по персоналу. Формат справки 2 НДФЛ для ФНС и физлиц отличается.

Если физлицо платит подоходный налог самостоятельно

В случае, если физлицу или ИП необходимо произвести оплату НДФЛ, потребуется обратиться в территориальное отделение ИФНС по месту регистрации с определенным пакетом документов.

Для уплаты подоходного налога и получения вычета, гражданину потребуется заполнить декларацию о доходах, где допускается указать положенные вычеты и варианты уменьшения базы налогообложения.

Декларацию необходимо предоставить не позднее 30 апреля следующего года, после налогового периода, в котором была получена прибыль.

Для индивидуального обращения предусмотрено несколько вариантов предоставления декларации:

- через личный кабинет на сайте ФНС;

- ценным письмом с уведомлением;

- лично обратившись в налоговую службу.

Как рассчитать и заплатить налоги правильно?

Московская бухгалтерская предлагает попробовать крайне удобную услугу — комплексное обслуживание ИП на аутсорсинге. Мы выделим вам профессионального бухгалтера, который работает в нашем офисе. Специалист рассчитает налоги и сборы, проконтролирует документооборот, начислит зарплату вашим сотрудникам, оформит и передаст отчеты в налоговые органы — и все это в режиме удаленной работы, без авралов и дедлайнов.

Вы сэкономите до 80% на штатном бухгалтере и защитите себя от финансовых рисков, связанных с бухгалтерскими ошибками. Оставьте заявку — консультант перезвонит вам в течение 5 минут.

Срок уплаты НДФЛ

Наймодатель удерживает средства в бюджет в момент перечисления зарплаты сотруднику. Но существуют причины, предусмотренные законодательством, когда выполнить операцию невозможно. Например, если доход получен в натуральной форме. По закону, работодатель обязан уведомить ФНС о невозможности перечислить подоходный налог в бюджет. С подобной ситуацией руководство компании может столкнуться, когда были вручены подарки, сумма которых превышает 4 тыс. руб., бывшим работникам.

Срок для подачи отчетности отдельными физлицами до 30 апреля, а период уплаты начисленного налога устанавливается до 15 июля.

Гражданин имеет право выбрать наиболее удобный для него способ погашения задолженности:

- через мобильное приложение банка;

- в отделении кредитно-финансового учреждения;

- онлайн, через портал госуслуги.ру.

Законом предусмотрено право уплаты налога другому лицу за своего близкого родственника – брата или сестры, детей, супруга.

Что будет если не платить подоходный налог

Уклонение от обязанности по отчислению подоходного налога грозит привлечением к мерам ответственности как для налоговых агентов, так и для физлиц, которые должны декларировать свою прибыль самостоятельно.

Штрафы

Штрафные санкции составляют:

- от 20% — 40% от невыплаченной суммы;

- до 30% — за не сдачу налоговой отчетности.

Пени

Один из вариантов взыскания, если не отчислен налог на доходы – доначисление НДФЛ и пени за просрочку, в размере 1/300 ключевой годовой ставки ЦБ РФ.

Уголовная ответственность

Данная мера пресечения грозит злостным неплательщика, если 10% задолженности превысит сумму 900 тыс. руб. за 3 года или не уплаченный налог на доходы составит свыше 2,7 млн. руб. Физлицу по решению органов власти устанавливается мера пресечения:

- штраф — 300 000 руб.;

- лишение свободы на 1 год.