Субъекты хозяйствования для выполнения определенной работы привлекают сторонних физических лиц. Для этого нет необходимости принимать их в штат, достаточно оформить договор ГПХ или ГПД. В Гражданском кодексе в 37 и 39 главах регламентированы отношения в рамках подряда или возмещенного оказания услуг. Рассмотрим, как правильно отражать в 6 НДФЛ и аванс, и договор ГПХ.

Введение

Взаимоотношения заказчика (организации) и подрядчика (исполнитель) оформляются договором подряда гражданско-правового характера. В договоре отражены обязанности подрядчика – выполнить объем работ, и заказчика – принять и оплатить работу согласно акту приема – передачи. Кроме того, заказчик обязан отразить в расчете начисленный и удержанный налог.

Каждый вид прибыли, который получают физ. лица, подлежит налогообложению. С каждого дохода проводится учет начисления НДФЛ. Отличие между ГПХ и трудовым договором только в дате отражения получения прибыли. По трудовому контракту – это последнее число месяца начисления.

Общие правила отражения

Согласно нормам НК статьи 223 п.1 подпункт 1 днем отражения прибыли по ГПХ считается дата получения. В части 1 декларации, по строке 020, сведения о заработке отражаются в периоде на день выплаты.

Подоходный исчисляют в день получения прибыли по правовому договору (НК статья 226 пункт 3). Днем выплаты считается число, когда доходы выплачены через кассу организации либо перечислены на расчетный счет физического лица (НК статья 223 п.1).

В графе 100 второй части отчета указывают число фактического получения дохода.

Удержание НДФЛ из прибыли, полученной по договорам ГПХ, исчисляют в день, когда доходы выплачены. Соответственно, даты, указанные в ячейках 100 и 110 второй части расчета, будут одинаковыми.

Для перечисления налога необходимо руководствуются общими требованиями НК:

- Статья 226 пункт 6 абзац 1;

- статья 6.1 пункт 7.

Перечисление налога нужно производить не позднее дня, следующего за числом оплаты по договору ГПХ.

Заполнение декларации 6

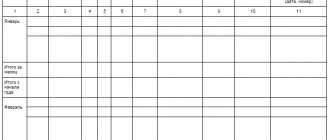

Заполнение 1 части отчета выполняют нарастающим итогом с начала года, во вторую часть включаются сведения только отчетного периода.

В 6 НДФЛ вознаграждения по гражданско-правовому договору формируются в периоде завершения операции.

- В поле 020 – суммарное выражение по ГПХ;

- в поле 040 и 070 – НДФЛ, который начислен и удержан из прибыли по графе 020;

- блок полей 100 -140 – заполняются относительно каждого числа выплаты по договорам.

При заполнении декларации руководствуются законодательными актами:

- письмо Министерства финансов 03-04-06-24982 от 26 мая 2014 г;

- письма федеральной налоговой службы БС 4-11-14329 от 21 июля 2017 г, БС 3-11-4816 от 17 октября 2020 г;

- НК статья 223 п. 1.

Договор подряда и 6-НДФЛ: основные положения

Договор подряда является одним из видов договоров гражданско-правового характера (ГПХ), при котором:

- на подрядчике (исполнителе) лежит обязанность выполнить по заданию заказчика обусловленную договором работу;

- заказчик принимает на себя обязательство по приемке результатов выполненной работы и ее оплате.

Оплата за «подрядную» работу является для исполнителя доходом, облагаемым НДФЛ. Для заказчика выплата такого дохода сопряжена с исполнением обязанностей налогового агента и отражением данной «подрядной» выплаты в 6-НДФЛ.

На что обратить внимание при заключении договора подряда, узнайте из этой статьи.

Для отражения в 6-НДФЛ «подрядного» дохода потребуются следующие данные:

- стоимость «подрядной» работы — она попадает в стр. 020 раздела 1 отчета;

- исчисленный и удержанный НДФЛ — его отражают по стр. 040 и 070;

- в разделе 2 отчета заполняются блоки стр. 100–140 по каждой дате «подрядных» выплат (детальнее они будут рассмотрены далее).

Чтобы в 6-НДФЛ «подрядные» выплаты были отражены без ошибок, следует помнить о следующих налоговых требованиях:

- все выплаты по договору подряда (включая авансы) подлежат отражению в 6-НДФЛ (п. 1 ст. 223 НК РФ, письмо Минфина России от 26.05.2014 № 03-04-06/24982);

- данные в разделе 1 отчета приводятся нарастающим итогом, во 2-м разделе — за последние 3 месяца отчетного периода;

- дата получения физическим лицом «подрядного» дохода — день его перечисления на карточку или выдачи денег из кассы, в том числе дата выдачи подрядчику аванса. А вот дата подписания акта сдачи-приемки работ значения не имеет, что подтверждают налоговики (см., например, письмо УФНС по г. Москве от 16.01.2019 № 20-15/[email protected]);

- срок перечисления НДФЛ — не позднее дня, следующего за каждой «подрядной» выплатой.

Нюансы договора подряда с позиции международных стандартов узнайте из статьи «МСФО № 11 Договоры подряда — особенности применения».

Нюансы формирования отчета при перечислении авансов

При перечислении авансовых платежей по работам, которые оформляются договорами ГПХ, их включают в ячейку 020. Строка заполняется нарастающим итогом с начала года. В остальном заполнение раздела происходит в привычном режиме.

Если в отчетном периоде по контракту выплаты не произведены и отражено только начисление, заполнять нужно соответствующие суммарные показатели в ячейках 020 и 040. НДФЛ должен быть удержан, только когда прибыль выплатят. Поэтому заполнение графы 070 выполняется в периоде перечисления дохода.

Во второй части декларации сведения указываются в отношении операций этого отчетного периода. Если суммарные выражения перечислены в один день по ГПД с несколькими подрядчиками, они объединяются в один блок полей 100-140.

Пример заполнения расчета 6

Рассмотрим пример заполнения декларации.

Организация заключила сделку на выполнение подрядных ремонтных работ с физ. лицом:

- Период выполнения – 3 квартал;

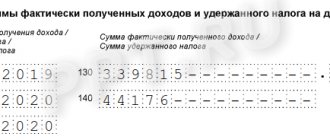

- 15 августа выплачен аванс в сумме 5000 рублей;

- окончательный расчет произведен 29 августа в сумме 22000 рублей.

Образец заполнения 1 части расчета 6 НДФЛ по договору подряда:

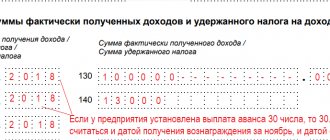

Во второй части и аванс, и окончательное перечисление прибыли отражают в разных блоках.

Отражение окончательного расчета:

- 100 – 29.08 – дата получения дохода по договору ГПХ;

- 110 – 29.08;

- 120 – 30.08;

- 130 – 22 000;

- 140 – 2 860 – сумма начисленного подоходного налога.

Возможные субъекты договора

Субъектами договора являются подрядчик (то есть тот, кто выполняет задание за вознаграждение) и заказчик (кому необходимо получить результат определённой деятельности через установленный промежуток времени). Сторонами соглашения могут быть и физические и юридические лица.

Таким образом, договор подряда вправе заключать между собой субъекты:

- юридические компании (индивидуальные предприниматели — далее по тексту ИП);

- физические лица, не являющиеся ИП;

- гражданин (заказчик) и организация (подрядчик);

- юридическое лицо (заказчик) и физическое лицо, не являющееся ИП (подрядчик).

Оплата услуг и компенсационные расходы

По условиям договора подряда в ряде случаев заказчик обязуется дополнительно к обозначенному в нём вознаграждению оплачивать понесённые расходы исполнителя при выполнении задания. Например, траты на проезд или проживание работников подрядчика, за аренду специальной техники или уникальных приспособлений, прочие компенсации по фактическим и обоснованным тратам. Эти суммы, даже если они и предусмотрены в рамках заключённого соглашения, необходимо учитывать отдельно. Они, в большинстве случаев, не должны включаться в базу для расчёта пошлины на доходы физических лиц (далее по тексту НДФЛ) и страховых взносов и не принимаются к вычету по налогу на добавленную стоимость (НДС).

https://youtu.be/St6TZ0R0P04

Удержание налога

При заключении соглашения важно понимать, кто платит ндфл по договору подряда. Для подрядчика – гражданина, не являющегося ИП (и только для него), – оплата от заказчика (компании) за выполнение задания является доходом, и она должна облагаться НДФЛ.

Совет! Если заказчик – юридическое лицо, то он выступает в роли налогового агента, который обязан этот налог исчислить, удержать и заплатить в бюджет, а после отразить данные начисления и выплаты в соответствующих формах отчётности: поквартально (в 6-ндфл) и за год (в справках 2-ндфл).

6 ндфл по договору ГПХ

Подготовка, формирование и сдача 6-ндфл для бухгалтера — это весьма непростая и ответственная задача. Отчёт составляется нарастающим итогом с начала календарного года и предоставляется в ИФНС поквартально по электронным каналам связи или на бумаге (если всего получателей облагаемого дохода 24 и меньше), в установленные сроки:

- за первый квартал – не позднее последнего числа месяца за истёкшим кварталом;

- за 1-ое полугодие – не позднее последнего числа месяца за истёкшим кварталом;

- за 9 месяцев – не позднее последнего числа месяца за истёкшим кварталом;

- за год — до 1-го апреля, включительно.

Заполнение 6 ндфл по договору подряда с физическим лицом имеет особенности, информация о которых будет рассмотрена далее.

Особенности отражения доходов в 6 НДФЛ

Договорные отношения заключаются с физ. лицами, индивидуальными предпринимателями или не резидентами. При формировании отчета для каждого случая особенности заполнения отличаются.

- ИП самостоятельно исчисляет налоги и формирует по ним отчетность. При оформлении договора ГПХ с ИП и 6 НДФЛ по этой прибыли не заполняется, и организация не исчисляет подоходный налог;

- если контракт заключается с не резидентом, ставка НДФЛ – 30%.

В 1 разделе указывают соответствующую ставку в поле 010.

Заполнения второй части декларации для этого примера будут в обычном порядке. В графе 140 отражаются налоги по ставке – 30%.

Для отражения аванса:

- Поля 100 и 110 – 15.08;

- 120 – 16.08;

- 130 – 5 000;

- 140 – 1 500.

Заполнение блока граф для окончательного расчета:

- 100 и 110 – 29.08;

- 120 – 30.08;

- 130 – 22 000;

- 140 – 6 600.

Нюансы «подрядных» выплат

Договор подряда может быть заключен с физическим лицом:

- имеющим статус ИП;

- являющимся нерезидентом (субъектом, находящимся на территории России менее 183 календарных дней в течение 12 месяцев).

Для 6-НДФЛ это означает:

- выплаченные ИП деньги по договору подряда в 6-НДФЛ у налогового агента не отражаются — предприниматель сам уплачивает налоги с полученных доходов и отчитывается по ним;

- «подрядные» доходы нерезидента облагаются по ставке 30% (вместо привычных 13%).

Выплата дохода нерезиденту никак не повлияет на заполнение дат во 2-м разделе 6-НДФЛ, а стр. 130 и 140 этого раздела и строки раздела 1, отражающие исчисленный с «подрядных» доходов НДФЛ, изменятся и будут отражены следующим образом:

Таким образом, статус физического лица влияет на факт отражения «подрядного» дохода, а также на величину НДФЛ.

Подробнее о статусе налогового резидента расскажет статья «Налоговый резидент РФ — это …».

Пример заполнения декларации

- Аванс составляет 70000 рублей;

- 30 ноября было произведено перечисление за вычетом подоходного налога – 9100. Налог перечислен в казну одновременно 30 ноября:

- акт за подрядную работу подписан 29 декабря;

- профессиональный вычет составил 95000 рублей;

- перечисление прибыли подрядчику в сумме 100000 рублей произведено 30 декабря;

- удержание НДФЛ с учетом вычета произведено 30 декабря в сумме 650 рублей;

- перечисление подоходного налога бухгалтер выполнил в первый рабочий день после праздников – 9 января.

Договор ГПХ в декларации 6 НДФЛ в годовом отчете будет следующим:

Окончательный расчет в отчет за год не попадает. Его показываете во второй части отчета за январь – март.

Что из себя представляет договор гражданско – правового характера

Договор ГПХ – это отдельный специфический вид договора. Он может быть максимально приближен по своей сути к трудовому, а может разительно отличаться от него.

Гражданско – правовой договор заключается на выполнение определенной работы, которую нужно выполнить однократно и в установленные сроки.

Вознаграждение в рамках такого договора обычно выплачивается по итогам работы, после подписания акта выполненных работ. Тем не менее, по договоренности с заказчиком, может быть предусмотрен аванс.

Так же, как и в случае с трудовым договором, с вознаграждения удерживается и перечисляется НДФЛ в бюджет. Перечисление страховых взносов обычно договором не предусмотрено, но по договоренности с заказчиком такой пункт может быть включен в договор.

Ндфл с выплат по гражданско-правовому договору

Если у индивидуального предпринимателя или в штате организации нет необходимых специалистов или своими силами выполнить работу сложно, заключают гражданско-правовые договоры со сторонними лицами. Например, договор подряда или договор оказания услуг.

Если привлекаемое лицо – ИП, то оформление отношений с ними ничем не отличается от отношений с контрагентами – организациями. Т.е. ИП выставляет счет на свои услуги или заключается договор, работы и услуги выполняются, подписывается акт выполненных работ. Оплата перечисляется на расчетный счет ИП. Налоги с полученных доходов ИП платит за себя сам.

А вот если вы привлекаете просто физическое лицо, не зарегистрированное в качестве ИП, то ситуация будет немного сложнее. И в таком случае организация-заказчик обязана будет удержать НДФЛ с выплачиваемого дохода, т.к. она выступи в роли налогового агента. В этой статье мы обсудим, как рассчитать и удержать Ндфл с выплат по гражданско-правовому договору на выполнение работ или оказание услуг.

статьи:

1. Особенности гражданско-правового договора

2. Подписание акта приема-передачи выполненных работ

3. Обязанность удержать Ндфл с выплат по гражданско-правовому договору

4. НДФЛ с компенсации затрат

5. Две точки зрения на удержание НДФЛ с компенсации затрат подрядчику

6. Стандартные налоговые вычеты

7. Профессиональный налоговый вычет

8. Бухгалтерский учет выплат и удержания НДФЛ

9. Начисление НДФЛ по договору подряда в 1С

Итак, идем по порядку. Если у вас нет времени читать длинную статью, посмотрите короткое видео ниже, из которого вы узнаете все самое важное по теме статьи.

(если видео видно нечетко, внизу видео есть шестеренка, нажмите ее и выберите Качество 720р)

Более подробно, чем в видео, разберем тему дальше в статье.

Особенности гражданско-правового договора

Гражданско-правовые договоры на выполнение работ (это договор подряда) и оказание услуг регулируется Гражданским кодексом (ГК) РФ.

Физические лица могут оказать вам услуги (регулируется гл.39 ГК) или выполнить работы (регулируется гл.37 ГК). Важное отличие гражданско-правового договора от трудового – наличие индивидуального конкретного задания. Предметом такого договора всегда служит конечный результат труда. И именно этот результат заказчик оплачивает.

Независимо от того, что у вас будет – работы или услуги, договор подряда или договор возмездного оказания услуг, общие правила взаимоотношений между заказчиком и исполнителем будут одинаковыми, поскольку к договору оказания услуг применяются положения о подряде (ст.783 ГК).

Стороны договора подряда — это заказчик и подрядчик. Того, кто дает задание, именуют заказчиком (это организация или ИП), а того, кто его выполняет — подрядчиком. Для договора оказания услуг аналогично – заказчик и исполнитель.

По условиям договора подрядчик (исполнитель) обязан выполнить конкретную работу (оказать услугу), п.1 ст.702 ГК.

В чем именно она состоит, нужно подробно расписать в договоре, который заключается в письменной форме.

Кроме вида выполняемых работ или услуг, в договоре прописываются даты начала и окончания работ, порядок сдачи-приемки, стоимость и порядок оплаты, ответственность сторон за нарушение условий договора.

Конечная цена по договору может включать в себя две части:

- непосредственно вознаграждение за работу (услугу) подрядчика (исполнителя) (п.1, 2 ст.709 ГК);

- стоимость компенсации издержек подрядчика (исполнителя).

Порядок оплаты по договору может предусматривать выплату аванса. Это может быть как фиксированная сумма, так и процент от общей суммы вознаграждения. Не забудьте прописать, что в случае невыполнения обязательств по договору подрядчик обязан вернуть вам полученный аванс!

Подписание акта приема-передачи выполненных работ

Окончив работу, подрядчик обязан сдать ее результат заказчику, а заказчик — принять его.

Сдача-приемка результата работ оформляется актом сдачи-приемки, который должны подписать подрядчик и заказчик (или их уполномоченные представители). На основе этого акта заказчик производит расчет с подрядчиком.

Составляя акт, не забудьте включить в него все обязательные реквизиты, предусмотренные ст.9 закона №402-ФЗ «О бухгалтерском учете».

Если подрядчик несет какие-то расходы, связанные с выполнением работ, фирма или предприниматель могут их оплатить. Порядок оплаты таких расходов определяется в договоре. Подробнее об этом – чуть позже. А пока давайте посмотрим, как может выглядеть такой акт.

Акт составляется в двух экземплярах – по одной для каждой из сторон. На основании подписанного акта производится оплата работы и признаются расходы в бухгалтерском и налоговом учете.

Обязанность удержать Ндфл с выплат по гражданско-правовому договору

Физическое лицо, выполняющее для организации работы или оказывающее услуги, получает доход. А этот доход облагается НДФЛ (пп.6 п.1 ст.208 НК). Организация является источником выплаты этого дохода, а значит – налоговым агентом (п.1 ст.226 НК). Поэтому организация должна удержать Ндфл с выплат по гражданско-правовому договору и уплатить его в бюджет.

Обсуждая с подрядчиком цену выполняемых работ, во избежание конфликтных ситуаций, обратите его внимание, что свое вознаграждение он получит за минусом удержанного налога.

Переложить обязанность уплаты налога на физическое лицо и освободиться тем самым от исполнения обязанности налогового агента вы не имеете права. Это не предусмотрено законодательством. Независимо от того, что вы прописали в договоре.

Также вы не можете уплатить НДФЛ за счет собственных средств (п.9 ст.226 НК), поэтому в договоре обязательно должна фигурировать сумма включая НДФЛ.

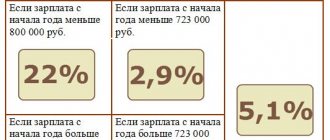

Ставки по НДФЛ:

- для резидентов РФ — 13%;

- для нерезидентов РФ — 30%.

Ниже в табличке смотрите информацию по дате получения дохода, удержания и уплаты налога.

| Наименование выплаты (дохода) | Дата получения дохода | Дата удержания налога | Дата уплаты (перечисления) налога |

| Выплаты по договору гражданско-правового характера (подряда, аренды и пр.) исполнителю — не ИП | День выплаты дохода (пп. 1 п.1.1 ст.223 НК) | В день выплаты дохода (п. 4 ст. 226 НК) | Не позднее дня, следующего за днем выплаты дохода, с которого удержан налог (п. 6 ст. 226 НК) |

Налог удерживается непосредственно из суммы вознаграждения при его фактической выплате (п. 1 ст. 223 и п. 4 ст. 226 НК).

Не забудьте, что выполнение обязанностей налогового агента удержанием и перечислением НДФЛ не ограничивается:

- по итогам года не позднее 1 апреля следующего года в налоговую инспекцию подается справка по форме 2-НДФЛ;

- по итогам квартала, в котором физическое лицо (ваш подрядчик или исполнитель) получило доход, и по итогам каждого из последующих кварталов до конца года вы будете показывать доходы и НДФЛ в форме 6-НДФЛ.

Если организация не сможет удержать налог (например, если вознаграждение выплачивается в натуральной форме), то она должна сообщить об этом в налоговую инспекцию и самому исполнителю (п. 5 ст. 226 НК РФ).

НДФЛ с компенсации затрат

В связи с исполнением физическим лицом гражданско-правового договора у него могут возникать издержки, например, расходы на проезд и проживание, приобретение товарно-материальных ценностей, необходимых для выполнения работ или оказания услуг. И договором может предусматриваться компенсация этих фактических издержек заказчиком (ст. 709, 783 ГК).

Компенсация выплачивается при предоставлении физическим лицом первичных документов по произведенным расходам.

Для оплаты расходов можно составить акт в произвольной форме, в котором указать, какие именно расходы произведены, в какой сумме, и перечислить прилагаемые документы.

Также в акте нужно сослаться на договор, в котором прописана обязанность заказчика компенсировать расходы, возникшие в связи с исполнением договора.

Возникает вопрос – нужно ли начислять НДФЛ с сумм такой компенсации? К сожалению, в настоящее время однозначный ответ на этот вопрос отсутствует.

Согласно ст.209 НК объектом обложения НДФЛ признается доход, полученный налогоплательщиком. По ст.41 НК доходом признается экономическая выгода в денежной или натуральной форме, учитываемая в случае возможности ее оценки и в той мере, в которой такую выгоду можно оценить. Экономическая выгода определяется в соответствии с гл.23 НК.

Но и там четкого определения дохода мы не найдем. П.1 ст.210 говорит, что при определении базы по налогу учитываются доходы в денежной и натуральной форме. Все! Никакой конкретики, круг замкнулся.

https://youtu.be/wQhRwFggULg

По общему правилу даже компенсация, полученная в возмещение предшествующих расходов, признается доходом. И лишь в специально оговоренных законодателем ситуациях эти доходы не облагаются НДФЛ. К сожалению, компенсация фактических расходов, произведенных физическому лицу по гражданско-правовому договору, среди этих случаев отсутствует.

Две точки зрения на удержание НДФЛ с компенсации затрат подрядчику

Итак, две точки зрения:

- Мнение Минфина

Источник: https://azbuha.ru/ndfl/ndfl-s-vyplat-po-grazhdansko-pravovomu-dogovoru/

Общие требования к заполнению формы отчета

Общие требования к заполнению 6НДФЛ при наличии договора ГПХ регламентируют приказы налоговой службы.

Закреплено, что форма отчета заполняется по каждому ОКТМО. То есть, сколько кодов ОКТМО имеет компания, столько отчетов и нужно сдать.

Несмотря на то, что договор гражданско – правового характера является специфическим видом договора, данные по нему отражаются в отчете на тех же основаниях, что и обычная заработная плата и выплаты по трудовому договору. Таким образом, отчет составляется нарастающим итогом в рамках первого раздела, по каждой налоговой ставке, применяемой в компании, а второй раздел отражает информацию за отдельно взятый квартал. Если в течение отчетного периода применялись разные ставки НДФЛ, то каждая из них отражается в отчете отдельно.

Отчет нужно подать в налоговую инспекцию до последнего дня месяца вслед за отчетным кварталом.

| ★ Книга-бестселлер «Бухучет с нуля» для чайников (пойми как вести бухгалтерский учет за 72 часа) куплено > 8000 книг |

Момент отражения вознаграждения за работу и НДФЛ в отчетной форме

Согласно законодательства, а именно статьи 223 пункта 1 НК РФ, моментом отражения дохода по договору ГПХ является момент их получения. Поскольку датой получения вознаграждения является дата его выплаты непосредственно работнику, то НДФЛ должен быть удержан так же в день выплаты дохода. Перечисление налога в бюджет производится в срок не позднее следующего дня за датой выплаты дохода.

Как видим, вопросы, которые касаются начисления и выплаты дохода, а также удержания и выплаты НДФЛ, ничем не отличаются от таких же операций в рамках трудового договора.

Заполнение титульного листа и первого раздела формы

Начнем рассматривать заполнение отчетной формы с титульного листа.

В верхней части формы необходимо указать ИНН и КПП компании.

Далее указываем какой отчет сдается – первичный или корректирующий. Если подается корректирующий отчет, то номер корректировки проставляется по – порядку, начиная с единицы. Кроме того, в виде кода нужно указать период, за который сформирован отчет, а также налоговый период, за который отчет составлен.

Строчка ниже заполняется кодом налогового органа и кодом местонахождения компании.

Далее следует записать полное или краткое наименование организации

Если в отношении компании проведена реорганизация, то заполняем данные о ней.

Ниже указываем код ОКТМО и номер телефона, по которому можно услышать представителя компании

Важно помнить, что если кодов ОКТМО несколько, то отчет заполняется по каждому из них.

Раздел 1 содержит обобщенную информацию и заполняется нарастающим итогом. Необходимо заполнить следующие сведения:

- Указываем ставку налога, который взимается с суммы вознаграждения по договору, в процентах. Для граждан России ставка в большинстве случаев составляет 13%, для нерезидентов – 30%

- Отражаем величину вознаграждения исполнителя по договору. Если договором оговорен аванс, то его сумма также отражается здесь

- Прописываем суммы вычетов, которые уменьшают налогооблагаемый доход исполнителя. Наравне с трудовым договором, к договорам ГПХ могут вполне законно применяться разного рода вычеты. Этот вопрос обговаривается с заказчиком заранее

- Показываем величину НДФЛ, исчисленную с суммы вознаграждения за минусом положенных работнику вычетов

- Отражаем количество физических лиц, которые получили доход в течение года. То есть здесь нужно указать всех тех, кто работает или работал в компании и получал доход на протяжении всего года

- В следующей строке указываем сумму удержанного налога. Эта та сумма налога, которая по сроку перечислена в бюджет

Раздел заполняется аналогично тому, как при работе по трудовому договору.

Договора подряда в 6 ндфл разъяснения ифнс

Аванс по договору на выполнение работ 70 000 руб. выплачен 30.11.2016 за вычетом НДФЛ — 9 100 руб. (70 000 руб. x 13%). Налог перечислен в бюджет в тот же день.

То есть акт выполненных работ от 31 января например. Значит по методу начисления — мы и должны начислить эти затраты в учет января. А не тогда когда решим расплатиться по этому акту.

Как отразить ГПХ в 6-НДФЛ (отражение аванса по ГПХ)

Обычно подрядные соглашения заключаются для разовой работы, например, строительные или отделочные работы, или выполнение иных видов труда.

Работодатели выступают в качестве налоговых агентов по отношению к физ. лицам, которым они выплачивают доход, удерживают и перечисляют за них подоходный налог. Каждый квартал они отчитываются перед налоговой инспекцией, сдавая отчетность. В отчет попадают не только сотрудники предприятия, но и исполнители по договорам ГПХ. Как отразить выплаты по договорам подряда в 6 НДФЛ?

Аванс по договору на выполнение работ 70 000 руб. выплачен 30.11.2016 за вычетом НДФЛ — 9 100 руб. (70 000 руб.

Это происходит из-за того, что выплаты по ГПД имеют отличную от заработанной платы дату получения дохода и дату удержания налога. Выплаты по ГПД имеют дату получения дохода и дату удержания налога равную дню фактической выплаты денег физ. В принципе, все достаточно просто и прозрачно.

На практике, возникают ситуации, решить которые, казалось бы, просто невозможно.

Если у вас случились такие недоразумения, вам нужно изначально проконсультироваться с налоговым инспектором, а также получить профессиональную консультацию опытного юриста, который не первый год работает именно в данной сфере деятельности.

Договор подряда в 6-НДФЛ отражается с учетом некоторых нюансов, ведь оплата труда нанятым по таким документам лицам осуществляется по иным правилам, а значит, требует и иного подхода при внесении данных.

Кто-то не ждет и одного дня, а кто-то может и 2 месяца ждать. С кем как удастся договориться, т.к. денег на расчетном счете не всегда бывает достаточно. В связи с этим сразу появилась мысль, что годовые формы 2-НДФЛ и раздел 1 6-НДФЛ не будут совпадать.

При этом правила, установленные ст. 78 НК РФ, применяются также в отношении зачета или возврата сумм излишне уплаченных авансовых платежей, сборов, пеней и штрафов и распространяются на налоговых агентов и плательщиков сборов (п. 14 ст. 78 НК РФ).

Компания заключила с сотрудником договор подряда. Вместе с зарплатой за апрель 10 мая она выдала вознаграждение по договору подряда. Зарплата — 38 000 руб., НДФЛ — 4940 руб. (38 000 руб. × 13%). Вознаграждение — 23 000 руб., НДФЛ — 2990 руб. (23 000 руб. × 13%).

Эта форма взаимодействия не подразумевает возникновения трудовых отношений между участниками. Сторонами сделки являются заказчик и исполнитель. Первый заказывает определенную услугу, например ремонт оборудования, второй выполняет работу в установленный по договору срок. Заказчик принимает подрядную работу, этот факт фиксируется актом выполненных работ, после производится оплата услуг.

С учетом вышеприведенных норм Налогового кодекса, а также того, что оплата проезда и проживания осуществляется в интересах организации, данные суммы не подлежат налогообложению как доходы, полученные в натуральной форме.

Вопрос в следующем: в разделе 1 строка 020 «Сумма начисленного дохода» какая сумма у меня должна стоять?

Следовательно, налог, удержанный с доходов, выплаченных за выполнение работ на стационарном рабочем месте по договору подряда физическому лицу, подлежит перечислению по месту нахождения указанного рабочего места.

Помните, что уплата налогов является обязательной, ведь в любом ином случае, можете пострадать именно вы. Так что, при возникновении вопросов, не нужно все пускать на самотек. Нужно обязательно выяснить, кто обязан осуществлять выплаты по закону, чтобы в первую очередь, предотвратить себя от негативных последствий.

Заполнение раздела 1 и титульного листа 6-НДФЛ при заключении договоров ГПХ (подряда, оказания услуг) не имеет в целом каких-либо особенностей. Тариф налога по ГПХ – тот же, что и для зарплаты.

В отчете 6-НДФЛ отражается только полученный доход и только в том периоде, в котором он получен. Например, если работы подрядчиком выполнены в марте 2020, а вознаграждение выплачено ему в апреле 2020, то налоговый агент отразит его доход в отчете за 2 квартал 2020.

По общему правилу – это 13%. Поэтому раздел 1 будет заполняться совокупно на зарплатные суммы и суммы по ГПД. Все данные берите из имеющихся (сводных) налоговых регистров.

В отчете 6-НДФЛ отражается только полученный доход и только в том периоде, в котором он получен. Например, если работы подрядчиком выполнены в марте 2020, а вознаграждение выплачено ему в апреле 2020, то налоговый агент отразит его доход в отчете за 2 квартал 2020.

По договорам подряда строки в 6 НДФЛ заполняются следующим образом:

- 100 – дата получения дохода исполнителем. Здесь указывается либо день перечисления денежных средств, либо день выдачи наличных;

- 110 – дата удержания НДФЛ (совпадает с днем выплаты дохода);

- 120 – дата перечисления сбора по закону. Законодательно установлено, что перечисление сборов в бюджет должно быть произведено не позднее дня следующего за удержанием НДФЛ. Таким образом, даже если налог уплатили в день выдачи вознаграждения, в отчете отражается следующий рабочий день;

- 130 – стоимость, указанная в договоре. Если подразумевается выплата аванса, то размер аванса и сумма расчета;

- 140 – сумма удержанного налога.

Включаются ли договора гпх в 6 ндфл 2018

К доходам, полученным в натуральной форме, относится, в частности, оплата (полностью или частично) за физическое лицо организациями товаров (работ, услуг) или имущественных прав, в том числе коммунальных услуг, питания, отдыха, обучения в интересах налогоплательщика (пп. 1 п. 2 ст. 211 НК РФ).

Если исполнитель по договору имеет право на налоговые вычеты (например, профессиональные), они отражаются в поле 030 и уменьшают сумму к налогообложению. Такое право должно быть документально подтверждено.

В отчете 6-НДФЛ выплаты отражаются в первом разделе в полном объеме наряду с начисленной заработанной платой на предприятии. Во втором же разделе каждая выплата должна быть выделена отдельной строкой.

Оплата за «подрядную» работу является для исполнителя доходом, облагаемым НДФЛ. Для заказчика выплата такого дохода сопряжена с исполнением обязанностей налогового агента и отражением данной «подрядной» выплаты в 6-НДФЛ.

Заполнение второго раздела отчета

Второй раздел заполняется данными по каждому отдельно взятому кварталу.

| Строка | Как заполнить |

| 100 | В отличие от трудового договора, вознаграждение по договору ГПХ может начисляться и выплачиваться в любой день месяца, в соответствии с тем, когда были закончены работы и подписан акт. Поэтому указываем дату начисления дохода |

| 110 | В этой строке необходимо указать когда по факту был выплачен доход и удержан НДФЛ с выплаченного вознаграждения. Эта дата совпадает с датой в строке 100 |

| 120 | Это дата перечисления налога в бюджет. То есть следующий день после выплаты дохода. Если дата перечисления налога приходится на выходной день, то дата уплаты переносится на следующий рабочий день |

| 130 | Здесь приводится сумма вознаграждения, начисленная работнику. Если договором предусмотрен аванс, то в строке может быть указана величина аванса |

| 140 | Указывается сумма НДФЛ, исчисленная с дохода работника |

Выплаты по договору ГПХ в 1С ЗУП 3.0 (8.3)

В информационной базе 1С ЗУП 3.0 (8.3) есть два варианта выплат по гражданско-правовым договорам:

- Выплата производится однократно в конце срока договора ГПХ. Срок окончания договора будет являться датой выплаты для 6-НДФЛ:

- Выплата по договору ГПХ производится по дате «Акта приемки выполненных работ». В 1С ЗУП 3.0 вносится документ «Акт приемки выполненных работ». В этом акте необходимо указать фактическую дату выплаты, то есть когда выплачивается сумма по договору ГПХ. Фактически выплата может быть даже не актирована, но в программу 1С ЗУП 3.0 документ нужно ввести и указать дату выплаты:

В информационной базе 1С ЗУП 3.0 выплату по договорам ГПХ можно начислить отдельным документом «Начисление зарплаты и взносов». По кнопке «Подбор» заполнится закладка «Договоры», где отражается дата выплаты по договору ГПХ. Эта дата может формироваться из документа «Акт выполненных работ» либо при начислении зарплаты можно проставить нужную дату выплаты самостоятельно. Эта дата выплаты отразится в строке 100 формы 6-НДФЛ:

Соответственно, НДФЛ с этого дохода, тоже будет на дату получения дохода:

Отражение авансов по договору ГПХ в 6НДФЛ

Оплата по договору гражданско – правового характера может производиться по окончании всех работ, после подписания акта. А может быть предусмотрен аванс и эта сумма также должна быть отражена в отчете 6НДФЛ.

Сумма аванса по общему правилу отражается в строке 020 раздела 1, поскольку является частью общего дохода физического лица. Поскольку окончательный расчет производится в более поздний срок, то в разделе 2 сумма аванса и окончательного расчета указываются разными блоками. Причем с аванса также удерживается и перечисляется в бюджет НДФЛ.

Кроме того, не стоит забывать, что если перечисление дохода или авансовой части дохода происходит в последний день квартала, то он должен быть отражен в разделе 2 уже в отчете следующего периода.

Некоторые особенности при составлении 6НДФЛ

Кроме вышеперечисленных моментов, при заполнении отчета не следует забывать о том, что в случае, когда работу (услугу) выполняет не гражданин России, то его доходы облагаются по ставке 30%.

Также есть нюанс в том случае, если по договору гражданско – правового характера работает индивидуальный предприниматель. Вознаграждение по гражданско – правовому договору является доходом предпринимателя, который, в свою очередь, самостоятельно сдает всю отчетность и перечисляет налог за полученный доход в бюджет. Организация, выплатившая доход, налоговым агентом в этом случае не является и перед налоговой инспекцией за эти суммы не отчитывается.

Как можно заметить, заполнение отчета 6НДФЛ по договорам гражданско – правового характера мало чем отличается от заполнения отчетной формы по трудовым договорам. Для отражения выплат по договорам ГПХ не требуется заполнять какие – то специальные разделы или выделять такие суммы обособленно. Особое внимание при заполнении отчета нужно обратить на даты выплаты дохода и удержания налога, поскольку вознаграждение выплачивается не по окончании месяца, а по факту выполнения работ. Суммы авансов по договору отражаются как в первом разделе отчета, так и во втором. Причем величина аванса и окончательный расчет должны быть показаны разными блоками.

Как отразить договор ГПХ в 6-НДФЛ

По общему правилу выплаты по договору ГПХ облагаются НДФЛ (пп.6 п.1 ст.208 НК РФ, п.1 ст.210 НК РФ). Удержать и перечислить налог в бюджет должен налоговый агент – источник дохода физлица (п.1 ст.226 НК РФ, п.1 ст.24 НК РФ). Но если гражданско-правовой договор заключен:

— с ИП, то НДФЛ уплачивает сам предприниматель в силу пп.1 п.1 и п.2 ст.227 НК РФ. Заказчику в данном случае следует запросить у исполнителя копию свидетельства о госрегистрации в качестве ИП (копию выписки из ЕГРИП – если предприниматель зарегистрирован после 01.01.2017 года); — с гражданином, который выполнил работу (оказал услугу), получил вознаграждение заграницей и по итогам годам не признан налоговым резидентом РФ, то его доход объектом обложения НДФЛ не является (пп.6 п.3 ст.208 НК РФ, п.2 ст.209 НК РФ, письмо Минфина России от 11.08.2009 г. № 03-04-06-01/206).

С вознаграждения по договору ГПХ налоговый агент удерживает НДФЛ:

по ставке 13%, если оно выплачено:

- исполнителю – налоговому резиденту РФ (п.1 ст.224 НК РФ);

- гражданину страны – участницы ЕАЭС (к примеру, Белоруссии, Армении, Казахстана) независимо от его резидентского статуса (ст.73 Договора о ЕАЭС);

- иностранцу, работающему в России на основании патента, независимо от его резидентского статуса (абз.3 п.3 ст.224 НК РФ, ст.227.1 НК РФ);

- высококвалифицированному иностранному специалисту независимо от его резидентского статуса (абз.4 п.3 ст.224 НК РФ);

- участнику программы по переселению в РФ соотечественников, проживающих за рубежом, независимо от его резидентского статуса (абз.5 п.3 ст.224 НК РФ);

- беженцу или лицу, получившему временное убежище в России, независимо от его резидентского статуса (абз.7 п.3 ст.224 НК РФ);

по ставке 30%, если оно выплачено:

- исполнителю – нерезиденту РФ (абз.1 п.3 ст.224 НК РФ).

При этом «физик» вправе заявить следующие НДФЛ-вычеты:

- стандартный налоговый вычет (на себя и / или на детей);

- профессиональный налоговый вычет.

Заметьте! Заказчик не может предоставить имущественный вычет исполнителю по гражданско-правовому договору, поскольку по отношению к нему не является работодателем (п.3 ст.220 НК РФ, письмо Минфина России от 14.10.2011 г. № 03-04-06/7-271).

Понятие профессионального налогового вычета раскрывает ст.221 НК РФ. В соответствии с п.2 указанной нормы физлица, получающие налогооблагаемый доход от выполнения работ (оказания услуг) по договорам ГПХ, вправе уменьшить его на сумму фактически произведенных и документально подтвержденных расходов, связанных с исполнением обязательств по договору. Для этого нужно подать соответствующее заявление налоговому агенту.

Обратите внимание! Исполнитель может получить вычеты по НДФЛ, только если является налоговым резидентом РФ. Это следует из п.1 ст.218 НК РФ, п.3 ст.210 НК РФ и п.1 ст.224 НК РФ.

6-НДФЛ и договор ГПХ

К гражданско-правовым относят договоры подряда, оказания услуг на возмездной основе (например, аренды имущества у физлица) и др. Они являются соглашениями, в которых частное лицо – исполнитель/подрядчик/арендодатель, обязуется выполнить означенный в договоре комплекс работ или оказать определенные услуги, а заказчик – принять и оплатить их.

Оплата по договору ГПХ – доход, облагаемый НДФЛ, поэтому у заказчика возникает обязанность налогового агента. Он должен начислить исполнителю сумму выплаты, удержать и перечислить с нее НДФЛ, а также поставить в известность о проведении этих операций ИФНС, т. е. заполнить форму 6-НДФЛ.

Расчет 6-НДФЛ

Данный расчет обязаны заполнять все налоговые агенты по НДФЛ и ежеквартально представлять в налоговый орган не позднее последнего числа месяца, следующего за отчетным периодом. Подробнее читайте в статье «Кто обязательно сдает отчет по форме 6-НДФЛ». Годовой расчет сдают не позднее 31 марта следующего года. Правила заполнения расчета и его форма утверждены приказом ФНС России от 14.10.2015 № ММВ-7-11/[email protected] Здесь вы можете скачать актуальный бланк расчета.

Теперь поговорим о правилах заполнения расчета 6-НДФЛ при учете сумм, выплаченных по договору ГПХ. Возьмем для изучения порядка отражения сведений по ГПД в расчете 6-НДФЛ договор подряда. Данные по иным гражданско-правовым договорам, например аренды имущества, оказания услуг, вносятся аналогичным образом.