Что такое аванс

Часть вознаграждения, которую получают сотрудники в течение платежного месяца, обычно называется авансом.

Если обратиться к законам в сфере трудовых отношений (ТК РФ), то этот момент четко не оговорен на законодательном уровне. Однако в нормативных актах регулируется порядок выплаты зарплаты. Закон 03.07.2016 № 272-ФЗ внес существенные перемены в ст. 136. В новой редакции этой статьи устанавливается, что работники должны получать вознаграждение не реже одного раза в две недели и не позже 15 календарных дней с момента завершения расчетного периода.

Вам будет интересно:Технология установки свай для фундамента: особенности, инструкция

Нормативно-правовые акты России обязывают всех работодателей в стране выплачивать персоналу зарплату два раза в месяц, потому практика взимания частичных (авансовых) и итоговых платежей является обыденным явлением на современных предприятиях.

Начисление аванса по зарплате рассчитывается на базе данных о часах работы в течение текущего месяца. Деньги выплачиваются в середине месяца либо по другой дате, определенной компанией.

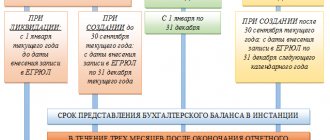

Ясно, что полностью высчитать зарплату за месяц сложнее, чем взимать аванс. Потому на практике организация сначала определяет дату выплаты зарплаты. В согласовании со ст. 136 ТК РФ, она должна быть установлена в период с 1 по 15 числа следующего месяца. Какой определенный день выбрать в данном промежутке — это зависит от организации бухгалтерского учета в компании. Чем лучше организован обмен сведениями, тем раньше сотрудники смогут получать заработную плату.

После определения даты выплаты зарплаты для компании нужно добавить 14 дней (15 дней). Так устанавливается дата авансового платежа в согласовании с требованиями ТК РФ.

К примеру, если крайний срок выплаты зарплаты составляет 4 числа, то аванс должен быть выдан не позже 19, если 8, то не позже 23 и т. д.

Что будет, если выдать аванс ранее 15 дней? К примеру, на 19-й день с даты выплаты зарплаты 5 числа? В данном случае установленный ТК РФ лимит в 15 дней будет превышен, что является нарушение законодательства. Организация может нести вину за нарушение порядка оплаты.

Канал ДНЕВНИК ПРОГРАММИСТА

Жизнь программиста и интересные обзоры всего. Подпишись, чтобы не пропустить новые видео.

Порядок расчета

Рассмотрим, как рассчитывается аванс, в соответствии с действующими правилами.

Министерство труда указывает в своих письмах, что размер авансового платежа должен определяться совместно с управлением компанией и профсоюзом при составлении коллективного контракта.

Вам будет интересно:Бухгалтерский учет — это система… Определение, виды, задачи и принципы

Министерство труда отмечает, что небольшая сумма авансовых платежей обязана соответствовать расходам по тарифной ставке, которая применяется к реально отработанным часам.

Можно высчитать сумму авансового платежа по заработной плате разными методами, к примеру, в процентах от фонда зарплаты, в виде фиксированной суммы либо за отработанное время.

Последний вариант является более разумным и комфортным для обеих сторон, так как он учитывает, как каждый работник практически отработал за период. Отсутствует переплата, если работника не было на рабочем месте некоторый период.

Источник — СПС Гарант

КОРОТКО: — Новое указание не регулирует расчеты наличными между физическими лицами. Они рассчитываются любыми наличными суммами

— Предельный размер расчетов по одному договору в день в рамках исполнения гражданско-правовых обязательств между участниками расчетов (а это только юр.лица и предприниматели) оставлен в размере 100 тыс руб.

— Предельный размер расчетов между участниками расчетов (юр.лица, предприниматели) и физическими лицами не установлен. Они рассчитываются любыми наличными суммами

— По общему правилу, чтобы рассчитаться наличными суммами участники расчетов (юр.лица, предприниматели) должны снять средства со своего банковского счета и оприходовать наличные деньги в кассу для дальнейших наличных расчетов

-Новое указание дублирует случаи старого указания, когда в отдельных ограниченных случаях расчеты наличными между участниками расчетов и физическими лицами (без ограничения по суммам) можно производить без предварительного снятия средств с банковского счета за счет поступления средств в кассу от профессиональной деятельности, например, за счет средств от проданных ими товаров, выполненных ими работ и (или) оказанные ими услуг.

В частности, Индивидуальный предприниматель, получивший в кассу средства от физического лица (без ограничения по сумме) вправе сделать выдачу наличных денег самому себе (без ограничения по сумме) на личные (потребительские) нужды индивидуального предпринимателя, не связанные с осуществлением им предпринимательской деятельности. Здесь Предприниматель выступает в 2-х статусах.

Далее сам обзор изменений

(обзор изменений, внесённых в порядок осуществления наличных расчётов Указанием Банка России от 9 декабря 2020 г. N 5348-У «О правилах наличных расчетов»)

24 апреля 2020 г.

27 апреля 2020 г. вступает в силу Указание Банка России от 9 декабря 2020 г. N 5348-У «О правилах наличных расчетов» (далее — Указание N 5348-У). Оно придёт на смену действовавшему с 2014 г. Указанию Банка России от 7 октября 2013 г. N 3073-У «Об осуществлении наличных расчетов» (далее — Указание N 3073-У). Остановимся на наиболее важных отличиях нового правового регулирования от старого порядка.

Предельный размер расчётов наличными

В первую очередь отметим, что неизменным остался предельный размер расчётов наличными деньгами между юридическими лицами и индивидуальными предпринимателями (которые, как и в Указании N 3073-У именуются участниками наличных расчётов). Он по-прежнему составляет 100 тысяч рублей (или эквивалентная сумма в иностранной валюте) по одному договору (п. 4 Указания N 5348-У).

п. 4 Указания N 5348-У 4. Наличные расчеты в валюте Российской Федерации и иностранной валюте между участниками наличных расчетов в рамках одного договора, заключенного между указанными лицами, могут производиться в размере, не превышающем 100 тысяч рублей либо сумму в иностранной валюте, эквивалентную 100 тысячам рублей по официальному курсу иностранной валюты по отношению к рублю, установленному Банком России в соответствии с пунктом 15 статьи 4 Федерального закона «О Центральном банке Российской Федерации (Банке России)» (Собрание законодательства Российской Федерации, 2002, N 28, ст. 2790; 2020, N 29, ст. 3857), на дату проведения наличных расчетов (далее — предельный размер наличных расчетов).

Ограничения на расходование наличности

Основные изменения, внесённые новым указанием в порядок наличных расчётов, касаются ограничений на расходование наличности, поступившей в кассу организации. Впрочем, для большей части хозяйствующих субъектов ничего не изменится — новшества связаны с особенностями работы микрофинансовых организаций, ломбардов, и кредитных потребительских кооперативов, включая сельскохозяйственные.

Во-первых, расширился круг денежных поступлений, на которые распространяются ограничения. Если в соответствии с Указанием N 3073-У ограничения расходования наличности распространялись только на выручку организаций (денежные средства, поступившие в кассу организации за проданные товары, выполненные работы и (или) оказанные услуги), то Указание N 5348-У распространяет их также на деньги, полученные названными субъектами по договору займа (по договору передачи личных сбережений), полученные в качестве возврата основной суммы долга, процентов и (или) неустойки (штрафа, пени) по договору займа. Для кредитных потребительских кооперативов и сельскохозяйственных кредитных потребительских кооперативов ограничения распространяются также на деньги, полученные в качестве паевых взносов (п. 1 Указания N 5348-У).

Во-вторых, для указанных организаций расширен перечень допустимых целей расходования поступившей в кассу наличности. Ломбарды и микрофинансовые организации смогут расходовать её на выдачу займов, возврат привлеченных займов, уплату процентов и (или) неустоек (штрафов, пени) по привлеченным займам. Такие расходы не должны превышать 50 тысяч рублей по одному договору займа, и не составлять более чем 1 миллион рублей в течение одного дня в расчете на микрофинансовую организацию (ее обособленное подразделение), ломбард (его обособленное подразделение).

Кредитные потребительские кооперативы (включая сельскохозяйственные) вправе расходовать поступления на выдачу займов, возврат привлеченных займов, возврат средств по договорам передачи личных сбережений, плату за использование денежных средств по договорам передачи личных сбережений, уплату процентов, неустоек (штрафов, пени) по привлеченным займам, по договорам передачи личных сбережений, а также на выплату сумм паенакоплений (пая). Такие расходы не должны превышать 100 тысяч рублей по каждому из перечисленных договоров, по каждому паенакоплению (паю), и не должны составлять более чем 2 миллиона рублей в течение одного дня в расчете на кооператив (его обособленное подразделение) (п. 1 Указания N 5348-У).

Прочие нововведения

Кроме того, в тексте Указания N 5348-У по сравнению с Указанием N 3073-У уточняется ряд формулировок. Так, согласно п. 1 Указания N 5348-У все расчёты между участниками наличных расчетов и физическими лицами, кроме перечисленных в данном пункте исключений, осуществляются за счет наличных денег, поступивших в кассу участника наличных расчетов с его банковского счета (ранее это требование относилось только к расчётам по операциям с ценными бумагами, по договорам аренды недвижимого имущества, по выдаче (возврату) займов (процентов по займам), по деятельности по организации и проведению азартных игр — п. 4 Указания N 3073-У).

Исчезла норма, содержавшаяся в п. 5 Указания N 3073-У, о том, что наличные расчеты в валюте Российской Федерации и иностранной валюте между участниками наличных расчетов и физическими лицами осуществляются без ограничения суммы. Впрочем, она дублировала норму п. 1 ст. 861 ГК РФ и по этой причине практического значения не имела.

П.1 ст. 861 ГК РФ: 1. Расчеты с участием граждан, не связанные с осуществлением ими предпринимательской деятельности, могут производиться наличными деньгами (статья 140) без ограничения суммы или в безналичном порядке.

Исключена также норма п. 6 Указания N 3073-У об осуществлении выплат работникам, выдачи наличности под отчёт и расходовании денег на личные нужды индивидуального предпринимателя без соблюдения предельного размера наличных расчетов. Эта норма также не имела самостоятельного значения, поскольку предельный размер расчётов наличными деньгами на указанные выплаты и так не распространяется. Вместе с тем, её отмена, как представляется, может вызвать определённое непонимание, как со стороны хозяйствующих субъектов, так и контролирующих органов, что потребует издания дополнительных разъяснений.

В то же время, в п.п. 1, Указания N 5348-У упоминается необходимость соблюдения валютного законодательства при совершении операций с иностранной валютой. Учитывая обязательность соблюдения норм федеральных законов всеми участниками правоотношений, наличие такой оговорки также представляется излишним.

Методика расчета: нужные показатели

Как рассчитывается аванс? Применяемая методика вычислений будет рассмотрена ниже.

При расчете авансовых платежей бухгалтер не имеет конечной информации о работе компании и каждого работника за начальную часть месяца в связи с тем, что эти сведения могут быть подготовлены лишь по результатам отработанного месяца.

В итоге исчисление может оказаться ошибочным, корректируемым во время итогового расчета зарплаты.

Бухгалтер может применять следующие документы и данные для расчетов:

- размер зарплаты за прошлые месяцы, если работник работает в организации в течение долгого времени;

- тарифная сетка с прибавками и надбавками;

- штатное расписание;

- приказы на отпуск, прием и перемещение служащих.

При расчете авансового платежа учитывается полное количество дней работы в период расчета и тех дней, которые практически были отработаны во время начисления.

Стратегия и система ставок на спорт

Использовать систему в качестве стратегии ставок выгодно. Среди основных преимуществ такого варианта игры считаются:

- Повышенная безопасность. В отличие от экспресса здесь есть возможность совершить ошибку.

- Минимальные риски в процессе.

- Прекрасно подходит для выбора исходов с высокими коэффициентами. Когда игрок чувствует, что экспресс может не пройти, для сохранения общего коэффициента выбор системы оправдан.

- Если выбранные варианты становятся проходными, сумма выигрыша по системе значительно выше, чем в экспрессе.

- Система показывает высокие показатели по эффективности, когда выбранные исходы имеют коэффициенты не менее 1.50. Встречаются случаи, когда выигрыш по системе больше, чем по ординару.

Система ставок на спорт: расчет

О том, как рассчитывается система в ставках на спорт в интернете можно найти множество информации и специальных форумов. Чтобы легче понять особенности системы, лучше показать ее на примере. Беттер выбрал четыре матча. По его мнению, в каждом матче победу отпразднует первая команда, на которую дается условный коэффициент 1,5. Выбирается система размером 3 из 4, что означает формирование экспрессов по три матча. Получается, что существуют следующие варианты:

- 1-2-3;

- 1-2-4;

- 1-3-4;

- 2-3-4.

Игрок планирует поставить 200 рублей. В каждом экспрессе получается коэффициент 3.375 с суммой ставки 50 рублей.

Если проходит один экспресс, игрок выигрывает, соответственно, 168.75 рублей. В целом, ситуация считается проигрышной, но позволяет игроку сохранить более 75% от суммы ставки. Будь то обычный экспресс, ставка просто бы сгорела. Это одна из тех сторон, которая показывает, как работает система в ставках на спорт.

Ситуация еще более радужная, когда проходят все исходы. Тогда игрок выигрывает 675 рублей. Пройди такая ставка экспрессом, можно было сорвать 1012 рублей. Но ведь риск полного проигрыша был бы гораздо выше.

Могут меняться коэффициенты событий и вследствие этого вероятная сумма выигрыша, но суть системы остается постоянной. Теперь вы сможете самостоятельно рассчитать ставку система в спорте.

Новые правила расчета в 2017-2018 гг.

Новые правила расчета авансового платежа в 2020 году, которые были предусмотрены в ТК РФ, затронули в главном лишь даты. А при определении суммы авансового платежа следует исходить из времени, которое практически было отработано за половину месяца.

Кроме того, официальные лица советуют учесть при расчете авансового платежа лишь те составляющие зарплаты, которые конкретно привязаны к рабочему времени (заработная плата, затраты на совмещение и т. д.). Касательно платежей, сумма которых может быть определена лишь к окончанию месяца (к примеру, премии за реализацию плана), они, по данным Минтруда, не должны употребляться при расчете авансового платежа.

Вам будет интересно:AP Companies: отзывы клиентов и сотрудников, обзор услуг

Пример 1. Число рабочих дней — 20, заработная плата инженера И. И. Анисимова составляет 25000 руб. В первой половине Анисимов И. И. работал 9 дней. Как рассчитывается аванс, представлено ниже:

A = 25000 руб. / 20 дней × 9 дней = 11250 рублей.

Чтобы рассчитать сумму аванса, новая формула авансового платежа учитывает реальное время, затраченное на труд с первого по пятнадцатый день текущего месяца.

Данный способ расчета чрезвычайно трудозатратный. Практически, он увеличивает работу бухгалтерских услуг, которые связаны с начислением выплат. Потому на практике при определении того, как рассчитывается аванс из заработной платы, обычно устанавливается определенный процент от суммы зарплаты.

Минздравсоцразвития в своем письме от 25 февраля 2009 года № 22-2-709 советует выдавать зарплату и авансовые платежи в сравнимых количествах. Так как по авансовой оплате подоходный налог с физлиц обычно не удерживается, то для обеспечения сопоставимости платежей наилучшим решением было бы установить аванс в размере 40-45 % от зарплаты.

Пример 2. Как рассчитать аванс сотруднику? Зарплата И. И. Анисимова — 25000 руб. Компания установила размер авансового платежа — 40 %. НДФЛ для Анисимова И. И. не употребляется. Расчет аванса:

A = 25000 руб. × 40 % = 10000 рублей.

А зарплата в размере:

H = 25000 руб. — 25000 руб. × 13 % — 10000 рублей. = 11 750 руб.

Конечно, работник может пропустить часть расчетного месяца на рабочем месте (из-за заболевания, из-за отпуска и т. д.). В данном случае лучше определить аванс, отталкиваясь от времени работы.

Указание ЦБ РФ от 07.10.2013 № 3073-У

На основании статей 4, 82.3 Федерального закона от 10 июля 2002 года № 86-ФЗ «О Центральном банке Российской Федерации (Банке России)» (Собрание законодательства Российской Федерации, 2002, № 28, ст. 2790; 2003, № 2, ст. 157; № 52, ст. 5032; 2004, № 27, ст. 2711; № 31, ст. 3233; 2005, № 25, ст. 2426; № 30, ст. 3101; 2006, № 19, ст. 2061; № 25, ст. 2648; 2007, № 1, ст. 9, ст. 10; № 10, ст. 1151; № 18, ст. 2117; 2008, № 42, ст. 4696, ст. 4699; № 44, ст. 4982; № 52, ст. 6229, ст. 6231; 2009, № 1, ст. 25; № 29, ст. 3629; № 48, ст. 5731; 2010, № 45, ст. 5756; 2011, № 7, ст. 907; № 27, ст. 3873; № 43, ст. 5973; № 48, ст. 6728; 2012, № 50, ст. 6954; № 53, ст. 7591, ст. 7607; 2013, № 11, ст. 1076; № 14, ст. 1649; № 19, ст. 2329; № 27, ст. 3438, ст. 3476, ст. 3477; № 30, ст. 4084; № 52, ст. 6975) настоящее Указание устанавливает правила осуществления наличных расчетов в Российской Федерации в валюте Российской Федерации, а также в иностранной валюте с соблюдением требований валютного законодательства Российской Федерации.

1. Настоящее Указание не распространяется на наличные расчеты с участием Банка России, а также на:

наличные расчеты в валюте Российской Федерации и в иностранной валюте между физическими лицами, не являющимися индивидуальными предпринимателями;

банковские операции, осуществляемые в соответствии с законодательством Российской Федерации, в том числе нормативными актами Банка России;

осуществление платежей в соответствии с таможенным законодательством Российской Федерации и законодательством Российской Федерации о налогах и сборах.

2. Индивидуальные предприниматели и юридические лица (далее – участники наличных расчетов) не вправе расходовать поступившие в их кассы наличные деньги в валюте Российской Федерации за проданные ими товары, выполненные ими работы и (или) оказанные ими услуги, а также полученные в качестве страховых премий, за исключением следующих целей:

выплаты работникам, включенные в фонд заработной платы, и выплаты социального характера;

выплат страховых возмещений (страховых сумм) по договорам страхования физическим лицам, уплатившим ранее страховые премии наличными деньгами;

выдачи наличных денег на личные (потребительские) нужды индивидуального предпринимателя, не связанные с осуществлением им предпринимательской деятельности;

оплаты товаров (кроме ценных бумаг), работ, услуг;

выдачи наличных денег работникам под отчет;

возврата за оплаченные ранее наличными деньгами и возвращенные товары, невыполненные работы, неоказанные услуги;

выдачи наличных денег при осуществлении операций банковским платежным агентом (субагентом) в соответствии с требованиями статьи 14 Федерального закона от 27 июня 2011 года № 161-ФЗ «О национальной платежной системе» (Собрание законодательства Российской Федерации, 2011, № 27, ст. 3872; 2012, № 53, ст. 7592; 2013, № 27, ст. 3477; № 30, ст. 4084).

Кредитные организации вправе расходовать поступающие в их кассы наличные деньги в валюте Российской Федерации без ограничения целей расходования.

3. Банковские платежные агенты (субагенты) не вправе расходовать наличные деньги в валюте Российской Федерации, принятые при осуществлении операций в соответствии с Федеральным законом от 27 июня 2011 года № 161-ФЗ «О национальной платежной системе».

Платежные агенты (субагенты) не вправе расходовать наличные деньги в валюте Российской Федерации, принятые при осуществлении операций в соответствии с Федеральным законом от 3 июня 2009 года № 103-ФЗ «О деятельности по приему платежей физических лиц, осуществляемой платежными агентами» (Собрание законодательства Российской Федерации, 2009, № 23, ст. 2758; № 48, ст. 5739; 2010, № 19, ст. 2291; 2011, № 27, ст. 3873).

4. Наличные расчеты в валюте Российской Федерации между участниками наличных расчетов (с соблюдением предельного размера наличных расчетов, установленного пунктом 6 настоящего Указания), между участниками наличных расчетов и физическими лицами по операциям с ценными бумагами, по договорам аренды недвижимого имущества, по выдаче (возврату) займов (процентов по займам), по деятельности по организации и проведению азартных игр осуществляются за счет наличных денег, поступивших в кассу участника наличных расчетов с его банковского счета.

5. Наличные расчеты в валюте Российской Федерации и иностранной валюте между участниками наличных расчетов и физическими лицами осуществляются без ограничения суммы.

6. Наличные расчеты в валюте Российской Федерации и иностранной валюте между участниками наличных расчетов в рамках одного договора, заключенного между указанными лицами, могут производиться в размере, не превышающем 100 тысяч рублей либо сумму в иностранной валюте, эквивалентную 100 тысячам рублей по официальному курсу Банка России на дату проведения наличных расчетов (далее – предельный размер наличных расчетов).

Наличные расчеты производятся в размере, не превышающем предельный размер наличных расчетов, при исполнении гражданско-правовых обязательств, предусмотренных договором, заключенным между участниками наличных расчетов, и (или) вытекающих из него и исполняемых как в период действия договора, так и после окончания срока его действия.

Наличные расчеты производятся в размере, не превышающем предельный размер наличных расчетов, при выдаче кредитной организацией наличных денежных средств по требованию о возврате остатка денежных средств, перечисленных на специальный счет в Банке России, порядок открытия и ведения которого определен Указанием Банка России от 15 июля 2013 года № 3026-У «О специальном счете в Банке России», зарегистрированным Министерством юстиции Российской Федерации 16 августа 2013 года № 29423 «Вестник Банка России» от 28 августа 2013 года № 47).

Без учета предельного размера наличных расчетов осуществляется расходование в соответствии с пунктом 2 настоящего Указания поступивших в кассы участников наличных расчетов наличных денег в валюте Российской Федерации на следующие цели:

выплаты работникам, включенные в фонд заработной платы, и выплаты социального характера;

на личные (потребительские) нужды индивидуального предпринимателя, не связанные с осуществлением им предпринимательской деятельности;

выдачу работникам под отчет.

7. Настоящее Указание вступает в силу по истечении 10 дней после дня его официального опубликования в «Вестнике Банка России». Председатель Центрального банка

Российской ФедерацииЭ. С. Набиуллина

Минимальный размер

На практике, большая часть компаний платят суммы в виде половины месячного оклада, с учетом зарплаты (тарифной шкалы), ежемесячных пособий.

При расчете авансового платежа премии, пособия по заболеванию, надбавки и иные суммы не учитываются. При расчете минимального значения ежемесячные суммы поначалу уменьшаются на число удержанных налоговых платежей, и уже с оставшейся суммы берут сорок процентов.

Нюансы

Главной аспект, который должен быть учтен при расчете авансового платежа состоит в том, что в законодательных документах он обозначается как оплата труда за первую половину месяца, другими словами, при расчете его нужно соблюдать те же правила, что и при расчете зарплаты.

Отличия предоплаты от основной заработной платы заключаются в следующем:

- при расчете авансового платежа они не учитывают суммы премий, надбавок, социальных пособий;

- отсутствие вычета подоходного налога с сотрудника и остальных видов вычетов из зарплаты;

- не включаются суммы оплаты отпуска, по заболеванию, суточные и т. д.

В итоге, к расчету авансового платежа нужно подходить также аккуратно, как в случае расчета зарплаты.

Надо ли платить НДФЛ

При оплате труда работодатель является налоговым агентом, удерживая налог на доходы из дохода сотрудника. Заработная плата становится доходом исходя из убеждений налогообложения в последний день текущего месяца (пункт 2 статьи 223 НК РФ). Однако на момент выплаты аванса доход сотрудника за данное время еще не получен и, при этом, нет оснований для уплаты подоходного налога с сотрудников.

Но если дата получения авансового платежа устанавливается в окончательный день месяца, налоговые органы могут признать данный платеж как доход за прошедший период. В данном случае компании придется рассчитывать НДФЛ дважды за месяц.

При каких ситуациях используется минимальный размер?

Минимальный размер обычно применяется в нескольких главных случаях. Все они детально описаны в законе под номером 255, но главными будут являться следующие.

- Человек проработал недолго на предприятии. Обычно этот срок составляет менее 6 месяцев.

- Заработка за расчетный период нет или величина меньше установленной.

- Нетрудоспособность наступила в результате опьянения.

- Человек находился на больничном, но не соблюдал предписанный режим.

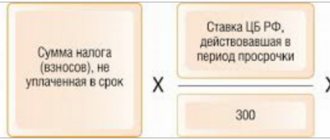

При этом формула среднего дневного заработка будет следующей:

СДЗ = МРОТ × 24 / 730.

Важно! Нужно помнить, что с начала этого года МРОТ для расчета больничного составляет 11280 руб. Помимо этого, нужно применять коэффициенты для расчета.

Выдержка из статьи 7 Федерального закона №255

Если не полностью отработано время

Это не редкость для служащих работать не весь месяц, а только часть.

Предпосылки к этому чрезвычайно многообразны, к примеру:

- выход не с самого начала месяца;

- увольнение;

- листок нетрудоспособности;

- отпуск (обычный, учебный, без содержания);

- частичная либо неполная работа.

Чтобы понять, как правильно рассчитать аванс, необходимо обратиться к законодательству. Требования Министерства труда состоят в том, что работодатель должен выплачивать аванс на зарплату за реальные отработанные часы, поэтому он взимается, даже если первая половина месяца имеет 1 рабочий день.

Для расчета зарплаты за неполное время работы для сотрудников следует знать число рабочих дней.

Пример расчета. Работник с заработной платой 45000 руб. трудился в течение 5 дней и ушел на больничный, который ко времени расчета аванса не был еще передан в бухгалтерию.

Чтобы высчитать, нужно знать полное количество рабочих дней за месяц, из которых учитываются лишь 3 дня.

Пример того, как рассчитывается аванс по заработной плате:

- 45000 / 20 = 2250 рублей — средняя дневная зарплата;

- 2250 x 5 = 11250 рублей — зарплата за отработанные часы;

- 11250 x 13 %= 1463 — налог на доходы с начисленной зарплаты;

- 11250 — 1463 = 9787 рублей — заработная плата за вычетом подоходного налога.

Правила определения суммы командировочных

Все вопросы, связанные с командировками, регулируются современным законодательством, статьями современного трудового кодекса. Речь идет о 24- ой главе, статьях:

- 166 – понятие и определение.

- 167 – предоставляемые гарантии.

- 168 – возмещение понесенных трат.

Если возникает вопрос относительно правильного расчета командировочных, нужно обратиться к перечисленным выше нормативным актам.

Расчет средней оплаты труда

Сегодня расчет точной суммы осуществляется по среднему получаемому на руки заработку. Он рассчитывается по следующей схеме:

Суммарная заработная плата за отчетный период делится на отработанные дни.

По такой же точно формуле вычисляется средний показатель, требуемый для оплаты служебной поездки. Оплате подлежат все сутки, что человек отработал в командировке, время нахождения в дороге и период вероятной вынужденной задержки или остановки.

Соответственно, средняя оплата за дни, проведенные в командировке, определяется по формуле разделения всех положенных средств на отработанное время в днях. При суммировании з/п в расчет включаются все облагаемые налогом выплаты:

- Перечисления премиального назначения.

- Поощрения.

- Вознаграждения.

Социальные пособия и разного плана единовременные перечисления не принимаются во внимание при осуществлении расчета.

На некоторых предприятиях для оплаты работы используется не дневной заработок, но часовой. Рабочий график может быть не четким, но скользящим. Часы работы, проведенные в деловой поездке, будут оплачены по окладу или по установленным часовым и тарифным ставкам.

Если был увеличен размер оклада, была принята надбавка или положена доплата за время пребывания человека в поездке, средняя з/п должна быть проиндексирована.

Начисления за выходные и праздничные дни

Если сотрудник, находящийся в деловой поездке в стандартные выходные или праздничные дни, вынужден работать, ему будет начислена двойная оплата за труд. В некоторых случаях ему предоставляются дни отдыха в расчете один отгул за день работы, все зависит внутренних правил организации.

Работа в командировке в праздники и в обычные выходные будет оплачена только, если поступало соответствующее распоряжение от руководителя.

Иные обязательные оплаты

Наряду со средней з/п за трудовой день, организация обязана выдавать сотрудникам средства на оплату таких трат, как:

- Транспортные услуги;

- Питание в период командировки;

- Аренда жилья или проживание в гостинице.

Сведения о понесенных тратах командированный обязан подать через три дня после приезда. Это должен быть своеобразный отчет с приложенными к нему билетами, чеками из мест общественного питания, счетами из отелей. Если у сотрудника после подсчета остаются средства, он обязательно должен вернуть их в кассу.

А как насчет отпуска?

Как правильно рассчитать аванс в случае отпуска? Рассмотрим этот вопрос более подробно.

Есть правила для начисления авансового платежа в случаях, когда работник работает неполный отчетный период. Важнейшей предпосылкой отсутствия является отпуск, вне зависимости от его типа (оплаченный либо за собственный счет).

Вам будет интересно:Почему на номер 900 не отправляются СМС: описание проблем, возможные пути решения

Пример того, как рассчитывается аванс после отпуска. Итак, если выходные завершились 12-го числа, а работник начал работу 13-го числа, администрация должна выплатить ему зарплату в течение 3 рабочих дней (13, 14 и 15).

Если отпуск завершается 15-м числом, а работник приходит на работу 16-го числа, то бухгалтерский отдел имеет право не выдавать ему аванс, так как в первой половине месяца практически не было времени. В данном случае работник не может опротестовать решение администрации.

Особенности при командировках

Как рассчитывается аванс по зарплате при командировке? Рассмотрим ответ ниже.

Время от времени неопытный бухгалтер затрудняется выдавать аванс людям в командировке. В данном случае работник делает свои служебные обязанности, будучи на иной территории, в связи с чем не должно быть никаких вопросов с начислением авансового платежа.

Если у бухгалтера нет информации про то, что работник по какой-то причине не выходит на работу (к примеру, болен), то все дни числятся рабочими, но его заработная плата не взимается по тарифной ставке, а на основании среднего дохода за 12 месяцев с получением премий, больничных и отпускных.

В данном случае аванс всецело списывается на первую часть расчетного периода при расчете количества рабочих дней, но учитывается не по заработной плате, а по среднему заработку.

Нередко случается так, что в данном случае работник теряет зарплату. Администрация может выдать распоряжение о компенсации убытков, а при расчете конечной заработной платы для работника суммы будут пересчитаны.

Новый порядок наличных расчетов с 1 июня 2014 года

1. В связи с чем изменился порядок осуществления наличных расчетов.

2. Что изменилось в порядке расчетов наличными денежными средствами и на какие моменты обратить особое внимание.

3. Какие законодательные и нормативные акты регламентируют порядок наличных расчетов (с возможностью ознакомиться с этими документами).

С 1 июня 2014 г. действует новый порядок расчетов наличными денежными средствами, утвержденный Указанием ЦБ РФ от 07.10.2013 г. № 3073-У «Об осуществлении наличных расчетов». С принятием этого документа утратило силу применяемое ранее Указание Банка России от 20.06.2007 № 1843-У «О предельном размере расчетов наличными деньгами и расходовании наличных денег, поступивших в кассу юридического лица или кассу индивидуального предпринимателя». Итак, рассмотрим, какие изменения произошли в правилах осуществления наличных расчетов юридическими лицами и индивидуальными предпринимателями с июня 2014 года.

Для того чтобы понять, какие новшества произошли в порядке расчетов наличными денежными средствами с 1 июня 2014 г., предлагаю сравнить положения вступившего в силу Указания ЦБ РФ от 07.10.2013 г. № 3073-У с положениями действующего ранее Указания Банка России от 20.06.2007 № 1843-У.

| Положения, которые претерпели изменения | Новый порядок, действующий с 01.06.2014 г.(Указание № 3073-У) | Порядок, действующий до 01.06.2014 г. (Указание № 1843-У) |

| 1. Цели, на которые индивидуальные предприниматели и юридические лица вправе расходовать поступившие в их кассы наличные деньги за проданные товары (работы, услуги), а также полученные в качестве страховых премий |

(п. 2 Указания ЦБ РФ от 07.10.2013 г. № 3073-У) |

(п. 2 Указания Банка России от 20.06.2007 № 1843-У) |

| 2. Предельный размер наличных расчетов между участниками наличных расчетов (юридическими лицами, ИП) | Наличные расчеты в валюте Российской Федерации и иностранной валюте между участниками наличных расчетов в рамках одного договора, заключенного между указанными лицами, могут производиться в размере, не превышающем 100 тысяч рублей либо сумму в иностранной валюте, эквивалентную 100 тысячам рублей по официальному курсу Банка России на дату проведения наличных расчетов.Наличные расчеты производятся в размере, не превышающем предельный размер наличных расчетов, при исполнении гражданско-правовых обязательств, предусмотренных договором, заключенным между участниками наличных расчетов, и (или) вытекающих из него и исполняемых как в период действия договора, так и после окончания срока его действия.(п. 6 Указания ЦБ РФ от 07.10.2013 г. № 3073-У) | Расчеты наличными деньгами в Российской Федерации между юридическими лицами, а также между юридическим лицом и гражданином, осуществляющим предпринимательскую деятельность без образования юридического лица, между индивидуальными предпринимателями, связанные с осуществлением ими предпринимательской деятельности, в рамках одного договора, заключенного между указанными лицами, могут производиться в размере, не превышающем 100 тысяч рублей.(п. 1 Указания Банка России от 20.06.2007 № 1843-У) |

| 3. Ограничения на выплаты из кассы юридического лица и ИП при расчетах по определенным операциям | Наличные расчеты в валюте Российской Федерации между участниками наличных расчетов (с соблюдением предельного размера наличных расчетов), между участниками наличных расчетов и физическими лицами по операциям с ценными бумагами, по договорам аренды недвижимого имущества, по выдаче (возврату) займов (процентов по займам), по деятельности по организации и проведению азартных игр осуществляются за счет наличных денег, поступивших в кассу участника наличных расчетов с его банковского счета.(п. 4 Указания ЦБ РФ от 07.10.2013 г. № 3073-У) | Не установлено |

А теперь более подробно остановимся на каждом изменении в порядке расчетов наличными с 1 июня 2014 года.

1. Цели, на которые разрешено выдавать наличные денежные средства из кассы

Выдача наличных денежных средств на личные нужды индивидуального предпринимателя официально закреплена в новом Указании ЦБ РФ № 3073-У как одна из допустимых целей расходования наличных денежных средств, поступивших в кассу за проданные товары, работы, услуги.

Напомню, что действующее ранее Указание № 1843-У не содержало прямого разрешения выплаты из кассы денежных средств на личные нужды индивидуального предпринимателя, однако и запрет на такие выплаты также не устанавливался. В связи с этим возникали сомнения по поводу законности выдачи наличных денежных средств на личные нужды индивидуального предпринимателя. Новое Указание ЦБ РФ «Об осуществлении наличных расчетов», действующее с 01.06.2014 г., устраняет эти сомнения и однозначно разрешает индивидуальным предпринимателям выдавать наличные денежные средства на личные нужды, не связанные с осуществлением предпринимательской деятельности.

Кроме того, в новом порядке расчетов наличными конкретизированы выплаты из кассы работникам: выплаты, включенные в фонд оплаты труда и социального характера, а также выдача наличных под отчет. Ранее помимо заработной платы, стипендий и командировочных, указывались «иные выплаты работникам», что вызывало разночтения.

2. Предельная сумма расчетов наличными

Предельная сумма расчетов наличными между участниками наличных расчетов (юридическим лицами и ИП) не изменилась и осталась равной 100 тысяч рублей в рамках одного договора. Однако в Указании ЦБ РФ, действующем с 01.06.2014, уточняется, что указанное ограничение распространяется как в период действия договора, так и по окончании срока действия договора. Например, если в договоре установлен срок его действия, и по окончании срока действия у покупателя (заказчика) имеется непогашенная кредиторская задолженность, то на оплату этой задолженности также будет распространятся ограничение по сумме наличных расчетов.

! Обратите внимание: Соблюдать установленный лимит расчетов наличными необходимо как получателю, так и плательщику денежных средств. При этом лимит применяется ко всем расчетам в рамках одного договора и не имеет значения:

- Вид договора. То есть предельный лимит расчетов наличными необходимо соблюдать как в отношении выплат по договору займа, так и в отношении выплат по договору поставки товара.

- Срок договора и порядок оплаты по нему. Например, при наличных расчетах по договору аренды сумма всех арендных платежей не должна превышать 100 тысяч рублей, даже если каждый платеж в отдельности меньше этой величины. В то же время разрешается в течение одного дня производить выплаты по разным договорам, каждый из которых меньше 100 тысяч рублей, даже если в совокупности сумма таких платежей превышает предельный размер расчетов наличными.

- Вид обязательства: предусмотренное договором, дополнительным соглашением к нему или вытекающее из договора. Например, нельзя наличными оплатить неустойку по договору, если в совокупности с основной суммой договора, оплаченной наличными, они превысят 100 тысяч рублей.

- Способ расчетов: через кассу или через подотчетное лицо.

! Ограничение максимальной суммы расчетов наличными установлено применительно к расчетам между участниками наличных расчетов, являющимися юридическими лицами, индивидуальными предпринимателями. При этом согласно п 5. Указания ЦБ РФ № 3073-У наличные расчеты в валюте Российской Федерации и иностранной валюте между участниками наличных расчетов и физическими лицами осуществляются без ограничения суммы.

То есть, если организация или ИП заключила договор с физическим лицом, например, на аренду имущества, то к расчетам по такому договору ограничение по максимальной сумме расчетов наличными (100 тысяч рублей) применяться не будет.

3. Требования к порядку выплат из кассы по отдельным операциям.

Указание ЦБ РФ № 3073-У, которое вступило в силу с 01.06.2014, вводит ограничение на расчеты наличными денежными средствами из кассы. Определенные виды расчетов могут осуществляться исключительно за счет денег, поступивших в кассу с расчетного счета:

- по операциям с ценными бумагами,

- по договорам аренды недвижимого имущества,

- по выдаче (возврату) займов (процентов по займам),

- по деятельности по организации и проведению азартных игр.

Указанное ограничение касается расчетов, проводимых как юридическим лицами и ИП, так и с участием физических лиц. Например, по договору аренды недвижимого имущества с физическим лицом арендатор, являющийся организацией или ИП, может выплачивать арендную плату наличными денежными средствами только в случае, если они сняты с расчетного счета.

Согласно ст. 15.1 КОАП РФ «нарушение порядка работы с денежной наличностью и порядка ведения кассовых операций, выразившееся в осуществлении расчетов наличными деньгами с другими организациями сверх установленных размеров…» влечет наложение административного штрафа:

на должностных лиц в размере от 4 000 до 5 000 рублей;

на юридических лиц — от 40 000 до 50 000 рублей.

! Обратите внимание: с 1 июня 2014 изменился также порядок ведения кассовых операций организациями и индивидуальными предпринимателями. Подробнее читайте в статье Новый порядок ведения кассовых операций.

Считаете статью полезной и интересной – делитесь с коллегами в социальных сетях!

Есть комментарии и вопросы – пишите, будем обсуждать!

Законодательные и нормативные акты

1. Указание ЦБ РФ от 07.10.2013 г. № 3073-У «Об осуществлении наличных расчетов»

2. Указание Банка России от 20.06.2007 № 1843-У «О предельном размере расчетов наличными деньгами и расходовании наличных денег, поступивших в кассу юридического лица или кассу индивидуального предпринимателя»

3. КОАП РФ

Как ознакомиться с официальными текстами указанных документов, узнайте в разделе Полезные сайты

Порядок оплаты

В согласовании с корректировками к статье 136 ТК РФ предусматриваются 2 срока выплаты зарплаты:

- с 1-го по 15-й день, когда оплата делается за вторую половину потраченного месяца;

- с 15-го по 31-й день — дни получения зарплаты за первую часть месяца, что предполагает аванс.

Определенная дата оплаты указана в одном из главных документов, которые регулируют отношения между работниками и работодателем:

- правила внутреннего распорядка;

- трудовое либо коллективное соглашение.

Определение «авансового платежа» в правилах не употребляется, оба платежа называются заработками.