Контролируемые сделки. Уведомления, критерии отнесения

Мы более четырех лет оказываем услуги по подготовке уведомлений о контролируемых сделках и документации, обосновывающей критерии таких сделок для ИФНС (подробнее об услуге и ценах см. здесь). В связи с этим считаем необходимым обратить Ваше внимание на следующие основные моменты по их учету.

Закон обязывает налогоплательщиков ежегодно до 20 мая уведомлять налоговые органы о совершении контролируемых сделок (в 2020 году необходимо уведомить налоговые органы о совершенных в 2017 году).

Форма (формат) уведомления о контролируемых сделках (или, как говорят, «отчет о контролируемых сделках»), а также порядок заполнения формы и порядок представления уведомления в электронной форме утверждены приказом ФНС России от 27.07.2012 г. № ММВ-7-13/

Одним из основных вопросов у налоговых органов остается обоснование соответствия цен рыночным. Наилучшее решение данного вопроса для организации: иметь свою Методику учета контролируемых сделок, которая содержит методы ценового анализа.

В соответствии с рекомендациями Министерства финансов РФ и ФНС РФ одновременно с представлением годовой налоговой декларации, где в отдельной строке отражается корректировка налоговой базы, связанная с контролируемыми сделками, налогоплательщикам желательно направлять в налоговый орган пояснительную записку о совершении таких сделок в отчетном году.

Уведомления о контролируемых сделках и пакет документов подготавливаются по каждой сделке (группе однородных контролируемых сделок) и по каждой организации, с которой они заключались в прошедшем году.

Непредоставление документации по контролируемым сделкам в срок может повлечь за собой корректировку налоговой базы по налогу на прибыль и НДС, а также начисление штрафа и пени.

Проверьте себя! Сделка считается контролируемой если она соответствует следующим критериям, то есть совершается:

- 1) между взаимозависимыми лицами;

- 2) в области внешней торговли товарами мировой биржевой торговли. Существует закрытый перечень таких товаров, который можно посмотреть здесь (таблица .doc, 6.05МБ);

- 3) с компаниями, зарегистрированными в оффшорах. Перечень стран и территорий, признаваемых оффшорными утверждается Правительством РФ и его можно посмотреть здесь (таблица .doc, 6.07МБ);

Здесь считаем необходимым отметить, что по данному критерию отнесения к контролируемым сделкам между взаимозависимыми лицами приравниваются так же сделки, заключающиеся в перепродаже взаимозависимому лицу товара, работы, услуги через промежуточного приобретателя, выполняющего в цепочке сделок формальную роль; Займы и кредиты, полученные от взаимозависимых лиц, и предоставленные гарантии также могут быть отнесены к контролируемым сделкам.

Существуют стоимостные пределы – критерии признания сделок контролируемыми.

Для пунктов 2) и 3) сделки признаются контролируемыми, если сумма доходов (полученных одной из сторон сделки) по таким сделкам, совершенным с одним лицом за соответствующий календарный год, превышает 60 миллионов рублей (пункт 7 статьи 105.14 Налогового кодекса РФ).

По пункту 1), когда сторонами сделки являются две российские компании, являющиеся взаимозависимыми лицами, стоимостной предел установлен в размере 1 млрд. руб. Если одна из сторон сделки пользуется льготным или специальным (УСН, ЕНВД, ЕСХН) режимами налогообложения предел – 100 млн. руб.

По пункту 1) для контролируемых сделок с иностранными взаимозависимыми лицами стоимостной предел не установлен.

Отдельная «положительная» норма – сделка не относится к понятию контролируемых сделок, когда:

- взаимозависимые лица зарегистрированы в одном субъекте Российской Федерации;

- взаимозависимые лица не имеют обособленных подразделений на территориях других субъектов Российской Федерации, а также за пределами Российской Федерации;

- взаимозависимые лица не уплачивают налог на прибыль организаций в бюджеты других субъектов Российской Федерации;

- взаимозависимые лица не имеют убытков (включая убытки прошлых периодов, переносимые на будущие налоговые периоды), принимаемых при исчислении налога на прибыль организаций;

- взаимозависимые лица не применяют льготные или специальные режимы (УСН, ЕНВД, ЕСХН)

Заказать услугу

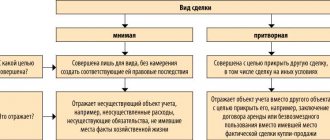

Контролируемые сделки — это сделки, в которых налоговые органы могут проверить соответствие цены интервалу рыночных цен. Под сделками в данном случае подразумеваются действия граждан и юридических лиц, направленные на установление, изменение или прекращение гражданских прав и обязанностей (письмо Минфина России от 06.06.2012 № 03-01-18/4-70).

Понятие взаимозависимых лиц определяется пунктом 2 статьи 105.1 НК РФ.

Из группы сделок между взаимозависимыми лицами выделены сделки, все стороны и выгодоприобретатели которых зарегистрированы в России и сделки, все стороны и выгодоприобретатели которых являются налоговыми резидентами РФ. Данные сделки признаются контролируемыми при соблюдении хотя бы одного из следующих условий.

Предметом таких сделок должны являться товары, входящие в состав следующих товарных групп:

- нефть и товары, выработанные из нефти

- черные металлы

- цветные металлы

- минеральные удобрения

- драгоценные металлы и драгоценные камни

Необходимо отметить, что суд может признать сделку контролируемой, даже если она не обладает указанными признаками. Это возможно при наличии достаточных оснований полагать, что данная сделка входит в группу однородных сделок, совершенных в целях сокрытия контролируемой сделки.

Организации и физические лица, являющиеся сторонами сделки, вправе самостоятельно признать себя для целей налогообложения взаимозависимыми лицами, в случае если отношения между ними могут оказывать влияние на условия и (или) результаты сделок.

Контролируемые сделки 2020 — критерии их будут приведены ниже в таблице — осуществляются взаимозависимыми и приравненными к ним лицами. Такие сделки подлежат дополнительному контролю со стороны ФНС, поскольку их стороны могут вступить в сговор и предоставить неправдивые сведения об операциях с целью уклонения от налогов. Рассмотрим их специфику.

Контролируемыми сделками считаются те, что подлежат проверке ФНС на предмет отсутствия намерений участников соответствующих сделок уклониться от налогов (уменьшить их) посредством необоснованных манипуляций с ценами на товары и услуги, являющиеся предметом заключения соглашений. Так, уменьшив цену в контракте, плательщик может снизить налоговую базу, а увеличив — повысить базу для исчисления вычетов (например, по НДС). Данные действия — противозаконны.

Контролируемыми в общем случае считаются контракты между взаимозависимыми фирмами (п. 1 ст. 105.14 НК РФ), а именно те, что определяются исходя из критериев, установленных ст. 105.14 НК РФ. Можно отметить, что спектр данных критериев весьма широкий. Далее в специальных разделах статьи мы рассмотрим их сущность подробнее.

Особая категория контролируемых сделок — те, что осуществляются с участием фирм, приравненных к зависимым.

Трансфертное ценообразование возникает при совершении сделок между взаимозависимыми лицами. В силу состояния взаимозависимости такие компании могут устанавливать цены отличные от рыночных (т.е. тех, которые устанавливаются между независимыми компаниями). В настоящей статье мы рассмотрим, какие сделки признаются контролируемыми в 2020 году и на какие моменты важно обратить внимание организациям, совершающим такие сделки.

Сделка между взаимозависимыми лицами признается контролируемой, если присутствует хотя бы один из приведённых ниже критериев:

- Сумма доходов по таким сделкам за соответствующий календарный год превышает 1 миллиард рублей. Обращаем ваше внимание на то, что в данном положении имеется в виду сумма доходов по сделкам с одним лицом за календарный год;

- Хотя бы одна из сторон сделки применяет специальные налоговые режимы: ЕСХН или ЕНВД, и хотя бы одна сторона сделки не применяет указанные специальные налоговые режимы. Сделки признаются контролируемыми в 2020 году, если доходы по таким сделкам за календарный год превышают 100 млн. руб.;

- Одна из сторон сделки является налогоплательщиком НДПИ, исчисляемого по налоговой ставке, установленной в процентах, при условии, что предметом сделки является добытое полезное ископаемое, являющееся объектом обложения, соответствующим НДПИ;

- Хотя бы одна из сторон сделки освобождена от обязанностей налогоплательщика налога на прибыль организаций или применяет налоговую ставку 0 процентов, а другая сторона нет;

- Хотя бы одна из сторон сделки является участником регионального инвестиционного проекта, применяющим пониженную ставку налога на прибыль в бюджет субъекта, или ставку 0 % в федеральный бюджет

- Хотя бы одна из сторон сделки применяет в течение налогового периода инвестиционный налоговый вычет по налогу на прибыль организаций, предусмотренный статьей 286.1 НК РФ.

Для вышеуказанных сделок (пункт 3 — 6) установлена пороговая сумма дохода, при которой сделки признаются контролируемыми, в размере 60 млн. рублей.

Кроме того, отдельно следует выделить внешнеэкономические контролируемые сделки, т.е. контролируемые сделки с нерезидентом РФ (иностранной организацией). Внешнеэкономические сделки признаются контролируемыми вне зависимости от суммы доходов по таким сделкам за соответствующий календарный год

Все люди, занимающиеся предпринимательской деятельностью, сталкиваются с необходимостью поиска «лазеек» для того, чтобы снизить налоговые суммы. Договора финансового характера, которые проводятся между контрагентами, не являются в данном случае исключением. Это прекрасно осознают и представители налоговых органов. Именно по этой причине они приняли определенные критерии, которые позволяют осуществлять контроль.

Сделки контролируемого характера необходимы для того, чтобы предприниматель не смог избежать уплаты налогов в величине, которая была определена. Если произошел сговор участников, количество налогов, путем особых способов уменьшения, будет перечислена в государственный бюджет не во всем объеме.

Статья 105.14 НК РФ относит к контролируемым следующие сделки:

| Условия признания сделки контролируемой | Лимит годового оборота (млн руб.) |

Сделки между взаимозависимыми лицамиПонятие взаимозависимых лиц определяется пунктом 2 статьи 105.1 НК РФ. Из группы сделок между взаимозависимыми лицами выделены сделки, все стороны и выгодоприобретатели которых зарегистрированы в России и сделки, все стороны и выгодоприобретатели которых являются налоговыми резидентами РФ. Данные сделки признаются контролируемыми при соблюдении хотя бы одного из следующих условий. | |

| Сумма доходов по данным сделкам (сумма цен сделок) за календарный год превышает предельную сумму | 1 000 |

| Одна из сторон сделки является плательщиком НДПИ по процентной ставке, при этом предметом сделки должно быть добытое полезное ископаемое, признаваемое для указанной стороны объектом обложения НДПИ. | 60 |

| Среди сторон сделки есть плательщики ЕСХН или ЕНВД и лица, не уплачивающие эти налоги. | 100 |

| Хотя бы одна из сторон сделки освобождена от уплаты налога на прибыль, либо применяет налоговую ставку 0 % в соответствии с пунктом 5.1 статьи 284 НК РФ. Одной из других сторон сделки должно быть лицо, не освобожденное от налога на прибыль и не применяющее указанную ставку. | 60 |

| Хотя бы одна из сторон сделки является резидентом особой экономической зоны (ОЭЗ), в которой установлены специальные льготы по налогу на прибыль. Другая сторона сделки не должна быть резидентом такой ОЭЗ. | 60 |

| Хотя бы одна из сторон сделки применяет в течение налогового периода инвестиционный налоговый вычет по налогу на прибыль организаций, предусмотренный статьей 286.1 НК РФ. | 60 |

| Хотя бы одна из сторон сделки является исследовательским корпоративным центром, указанным в Федеральном законе «Об инновационном , применяющим освобождение от НДС в соответствии со статьей 145.1 НК РФ. | 60 |

| Хотя бы одна из сторон сделки является участником регионального инвестиционного проекта, применяющим нулевую или пониженную налоговую ставку по налогу на прибыль организаций. | 60 |

| Одна из сторон сделки является налогоплательщиком согласно пункту 1 статьи 275.2 НК РФ и учитывает доходы (расходы) по такой сделке при определении налоговой базы по налогу на прибыль, а любая другая сторона сделки не является таким же налогоплательщиком или не учитывает доходы (расходы) по такой сделке при определении налоговой базы по налогу на прибыль. | 60 |

| Внешнеторговые сделки между взаимозависимыми лицами согласно общему правилу пункта 1 статьи 105.14 НК РФ, независимо от того, какие товары являются их предметом. | 0 |

Сделки, приравненные к сделкам между взаимозависимыми лицами | |

| Сделки в области внешней торговли товарами мировой биржевой торговли. Предметом таких сделок должны являться товары, входящие в состав следующих товарных групп:

| 60 |

| Сделки, одной из сторон которых является лицо, местом регистрации, либо местом жительства, либо местом налогового резидентства которого являются оффшорная зона из перечня Минфина РФ. | 60 |

| Совокупность сделок по реализации товаров (работ, услуг), совершенных с участием формальных посредников. Такие сделки совершены с участием значительного количества лиц (посредников), которые не являются взаимозависимыми, однако не выполняют никакие дополнительные функции, кроме как организация реализации товаров (работ, услуг) одним лицом другому лицу, признаваемому взаимозависимым с этим лицом, не несут риски, не используют активы. | 0 |

Необходимо отметить, что суд может признать сделку контролируемой, даже если она не обладает указанными признаками. Это возможно при наличии достаточных оснований полагать, что данная сделка входит в группу однородных сделок, совершенных в целях сокрытия контролируемой сделки.

Организации и физические лица, являющиеся сторонами сделки, вправе самостоятельно признать себя для целей налогообложения взаимозависимыми лицами, в случае если отношения между ними могут оказывать влияние на условия и (или) результаты сделок.

Развернуть описание

Критерии для оснований

Сделки контролируемого характера необходимы для того, чтобы предприниматель не смог избежать уплаты налогов в величине, которая была определена. Если произошел сговор участников, количество налогов, путем особых способов уменьшения, будет перечислена в государственный бюджет не во всем объеме.

Для этого, в процессе заключения, участником будут отражены некорректные данные, которые касаются стоимости товаров или услуг. Указывая фиктивную стоимость, все участники соглашения могут снизить реальное количество денежных средств, требуемых для уплаты налогов.

В зависимости от выбранной системы налогообложения, она может быть и завышенной. От подобного действия может происходить увеличение базы, которая потом применяется для проведения вычета. Во всех случаях изменение цены может негативно влиять на количество налогов. Это также является незаконным. Отметим, что несмотря на то, что предприниматели регулярно заключают сделки, далеко не все из них являются интересными для представителей Федеральной налоговой службы.

Критерии контролируемых сделок уместны в тех ситуациях, где регулярно происходит заключение контрактов между предприятиями, зависящими друг от друга. Все ситуации, подходящие под данный критерий, описаны в статье 105.14 Налогового кодекса Российской Федерации. Они могут отличаться между собой спектром действия. При этом стоит сказать о том, что под данные критерии также подходят и те сделки, где фирмы являются взаимозависимыми между собой.

Контролируемыми для налогообложения являются:

- Те, которые были осуществлены между лицами, являющимися взаимозависимыми между собой.

- Сделки (одна или несколько), которые стали контролируемыми по причине их приравнивания к сделкам зависящих друг от друга лиц.

- Те, которые были признаны в суде как контролируемые.

Таблица контролируемых сделок выглядит следующим образом:

| Сделки контролируемого вида | Максимальный оборот денежных средств (в год) | |

| Договора внешнеэкономического характера | Между лицами, являющимися зависимыми друг от друга | Лимит отсутствует |

| Проведенные с товаром биржевой торговли | 60 миллионов рублей | |

| С резидентами оффшоров, в соответствии со списком, предложенным в Министерстве Финансов Российской Федерации | 60 миллионов рублей | |

| Договора, проведенные в Российской Федерации | Сделки между лицами, являющимися взаимозависящими | 1 миллиард рублей (начиная с 2020 года) |

| Сделки, между взаимозависящими лицами, в случае если сторона: | ||

| Была освобождена от налогов на прибыль или же использует «нулевую» ставку | 60 миллионов рублей | |

| Резидент, имеющий льготы установленные на налог прибыли | 60 миллионов рублей | |

| Плательщик НДПИ | 59 миллионов рублей | |

| Использует специальный налоговый режим | 100 миллионов рублей |

Уведомление о контролируемых сделках: бланк

Уведомление о контролируемых сделках включает: традиционный титульный лист и три раздела, при этом первый раздел включает два подраздела с буквенным обозначением А и Б.

В подразделах 1А и 1Б нужно отразить информацию о сделке и ее предмете. Разделы 2 и 3 расскажут об участниках сделки.

Подраздел 1А заполняется отдельно на каждую прошедшую сделку или совокупность однотипных сделок. Часть данного раздела очень похожа на анкету, в которой нужно выбрать верное утверждение и поставить нужный код. Коды указаны прямо в уведомлении.

Подраздел 1Б является дополнением и расшифровкой информации из подраздела 1А. Здесь отчитывающееся лицо указывает наименование товаров/работ, реквизиты договоров, страну происхождения и стоимость предмета сделки и т.п.

Количество листов подраздела 1Б должно совпадать с количеством сделок, отмеченных в подразделе 1А. То есть если налогоплательщик составил четыре листа подраздела 1Б, то в подразделе 1А нужно отразить четыре сделки.

Разделы 2 и 3 содержат регистрационные данные о лицах, с которыми заключены сделки. Отличие лишь в том, что в разделе 2 указывают участников — юридических лиц, а в разделе 3 участников — физических лиц.

Полная инструкция по заполнению уведомления находится в Приказе ФНС от 27.07.2012 № ММВ-7-13/[email protected]

По контролируемым сделкам, которые были в 2020 году, следует сдать уведомление в ФНС до 20.05.2018. Так как срок отчетности выпадает на воскресенье, налогоплательщик вправе направить документ до 21.05.2018 включительно.

Отчет о взаимозависимых лицах или уведомление по совершенным контролируемым сделкам входит в перечень обязательной отчетности, подаваемой в ИФНС, если такие сделки имели место в отчетном году. Рассмотрим особенности его оформления и сдачи.

Сделки, требующие отчетности по ним в 2020 году

уведомления, его форма, порядок и сроки сдачи

Такое уведомление представляют организации и ИП, у которых в отчетном году были контролируемые сделки (п. 1 ст. 105.16, ст. 105.14 НК РФ).

Отметим, что контролируемые сделки — это определенные сделки между взаимозависимыми лицами и сделки, приравненные к сделкам между взаимозависимыми лицами (ст. 105.14 НК РФ). К таким сделкам, в частности, относятся сделки, годовая сумма доходов по которым превышает 60 млн руб. и при этом соблюдаются одновременно два условия (пп. 4 п. 2, п. 3 ст. 105.14 НК РФ):

- местом регистрации/жительства/резидентства всех участников сделки является территория РФ;

- одна из сторон сделки является плательщиком налога на прибыль, а другая — нет.

Уведомление о контролируемых сделках подается в ИФНС (п. 2 ст. 105.16 НК РФ):

- по месту нахождения организации;

- по месту жительства ИП.

Уведомление необходимо представить не позднее 20 мая года, следующего за отчетным годом (п. 2 ст. 105.16 НК РФ).

При нарушении срока подачи уведомления о контролируемых сделках организации/ИП грозит штраф в размере 5000 руб. (ст. 129.4 НК РФ). Кстати, такой же штраф будет, если организация/ИП представит уведомление с недостоверными сведениями.

Уведомление состоит из:

- титульного листа;

- раздела 1А «Сведения о контролируемой сделке (группе однородных сделок)»;

- раздела 1Б «Сведения о предмете сделки (группы однородных сделок)»;

- раздела 2 «Сведения об организации — участнике контролируемой сделки (группы однородных сделок)»;

- раздела 3 «Сведения о физическом лице — участнике контролируемой сделки (группы однородных сделок)».

Образец заполнения уведомления вы найдете в нашей консультации. Там же вы можете прочитать об основных моментах порядка заполнения уведомления.

Предоставление отчета

Уведомление в ФНС должно быть подано до 20 числа 5-го месяца года, который следует после отчетного. За этот год уведомление необходимо предоставить не позднее 20 мая 2018 года.

В том случае, если документ будет подан до того момента, когда налоговые органы выявили ошибки, плательщик налогов автоматически освобождается от штрафов за то, что предоставил информацию, являющуюся неточной.

Документы данного вида могут быть запрошены налоговой службой не раньше, чем 1 июня года, который следует за календарным и, соответственно, в котором были заключены договора контролируемого характера. В рамках проверки запрос на получение документации по сделкам может составлять до трех лет.

Освобождение от санкций возможно только в том случае, если плательщик предоставляет в ФНС документы, которые обосновывают, почему им был снижен уровень рыночной стоимости на товары (услуги). Отметим, что в данном случае плательщику налогов дается 30 дней на то, чтобы он предоставил запрошенную ФНС документацию.

Документы для скачивания (бесплатно)

- Уведомление о контролируемых сделках

Таким образом, для того чтобы у владельцев бизнеса не возникали проблемы, рекомендуется предварительно позаботиться об обосновании рыночных цен. Дело в том, что процесс подготовки таких документов, чаще всего составляет от 3 до 6 недель. В данном случае, на срок подготовки документации серьезно влияет количество, а также сложность сделок, которые были проведены за все время работы.

Процесс предоставления отчетности по контролируемым сделкам является не самым простым и требует от владельцев бизнеса подробного изучения вопроса. В том случае если он изучен не будет, то при сдаче в Федеральную налоговую службу отчетности существует большая вероятность того, что возникнут проблемы.

Необходимо отметить, что для недопущения подобных ситуаций рекомендуется взять в штат компании или предприятия бухгалтера с опытом работы, который владеет налоговым законодательством, изучает все нововведения, а также, в связи со своими профессиональными навыками, знает, каким образом решить большинство проблем, возникающих с Федеральной налоговой службой.

Определение контролируемых сделок представлено в данном видео.

https://youtu.be/L0ClMJLbAY8

Поделитесь с друзьями в соц.сетях

Telegram

Срок уведомлений о контролируемых сделках

Уведомление о контролируемых сделках подается не позднее 20 мая года, следующего за отчетным годом (п. 2 ст. 105.16 НК РФ). В том случае, если этот день является выходным днем — срок сдачи переносится на ближайший рабочий день.

1 июня года, следующего за календарным годом, в котором совершены контролируемые сделки – дата, с которой налоговые органы вправе истребовать документацию относительно конкретной сделки или группы однородных сделок (п. 3 ст. 105.15 НК РФ).

Контролируемые сделки можно условно разделить на две группы: сделки между взаимозависимыми лицами и сделки, приравненные к ним (ст. 105.14 НК РФ). В некоторых случаях сделки, соответствующие критериям, на основании которых они признаются контролируемыми, не будут относиться к таковым.

Например, сделки между взаимозависимыми лицами – сельскохозяйственными товаропроизводителями, не перешедшими на уплату ЕСХН, не могут быть квалифицированы в качестве контролируемых на основании пп. 3 и 4 п. 2 ст. 105.14 НК РФ (что, впрочем, не исключает признания таких сделок контролируемыми при наличии иных оснований, предусмотренных указанной статьей).

Налогоплательщики, совершающие в календарном году контролируемые сделки, обязаны уведомить об этом налоговый орган. Сведения о контролируемых сделках указываются налогоплательщиком в специальном уведомлении. Оно подается в налоговый орган по месту нахождения налогоплательщика (по месту жительства) в срок не позднее 20 мая года, следующего за календарным годом, в котором совершены контролируемые сделки (п. 2 ст. 105.16 НК РФ). Крупнейшие налогоплательщики подают уведомление в налоговый орган по месту учета в качестве таковых.

Обозначенное уведомление может представляться в налоговый орган (п. 2 ст. 105.16 НК РФ):

- по утвержденной форме на бумажном носителе;

- по установленным форматам в электронном виде.

Форма и порядок заполнения уведомления утверждены Приказом ФНС России от 27.07.2012 № ММВ-7-13/

Уведомление о контролируемых сделках должны подавать все стороны сделки.

Если уведомление не подать в законодательно закрепленный срок, то в отношении налогоплательщика может быть применена санкция, предусмотренная ст. 129.4 НК РФ, в виде штрафа в размере 5 000 руб. Добавим, сумма данного штрафа не зависит от числа контролируемых сделок, указанных в уведомлении.

Такой же штраф ожидает налогоплательщика, если он своевременно подаст уведомление, но отразит в нем неполные или недостоверные сведения о контролируемых сделках.

Вместе с тем налоговое законодательство предоставляет налогоплательщику шанс самостоятельно совершить работу над ошибками. Так, если он обнаружит в первоначальном уведомлении о контролируемой сделке неполноту сведений, неточности либо ошибки, он вправе направить новое (уточненное) уведомление (абз. 4 п. 2 ст. 105.16 НК РФ). При этом абз.

| Уведомление о контролируемых сделках за 2020 год | до 21 мая 2020 года |

| Уведомление о контролируемых сделках за 2020 год | до 20 мая 2020 года |

Критерии признания сделок взаимозависимых лиц контролируемыми для целей налогообложения

Под характеристики контролируемых подпадают сделки взаимозависимых лиц, которые содержат специальные условия из ст. 105.14 НК РФ.

Прежде всего, все участники и выгодоприобретатели по сделке между взаимозависимыми лицами должны быть зарегистрированы либо иметь налоговое резидентство в РФ. Далее закон устанавливает 2 вида требований, по которым можно отнести сделку к контролируемым:

- Соответствие указанной в законе сумме прибыли за календарный год (далее — сумма прибыли). Для взаимозависимых лиц эта сумма — свыше 1 млрд. рублей.

- Участие в сделке лица, которое обязано уплатить или освобождено от уплаты определенного вид налога в зависимости от специфики его деятельности.

Какая отчетность установлена для контролируемых сделок («1С» и унифицированные формы)

В настоящее время ФНС России разработан проект приказа о внесении изменений в форму и порядок заполнения уведомления о контролируемых сделках (ID проекта 02/08/04-17/00063938). Новая форма уведомления о контролируемых сделках будет применяться в отношении сделок, совершенных начиная с 1 января 2020 года (Письмо ФНС России от 22.03.2018 N ЕД-4-13/[email protected]).

Таким образом, чтобы отчитаться о контролируемых сделках за 2017 год необходимо воспользоваться ранее действовавшей формой (КНД 1110025), утвержденной приказом ФНС России от 27.07.2012 № ММВ-7-13/[email protected] Приказ утверждает также формат отчета в электронном виде и порядок заполнения формы.

| Субъекты сделок | Какая сделка может рассматриваться на предмет контролируемости? | Критерии отнесения сделки к контролируемой | Источники права, в совокупности устанавливающие порядок отнесения сделок к контролируемым |

| Взаимозависимые лица, являющиеся резидентами РФ | Любые сделки между такими лицами, если сумма доходов по ним за год превысит 1 млрд руб. и выполняется одно из указанных в следующей графе условий |

| Ст. 105.1 НК РФ; подп. 1 п. 2 ст. 105.14 НК РФ; п. 3 ст. 105.14 НК РФ |

| Ст. 105.1 НК РФ; подп. 2 п. 2 ст. 105.14 НК РФ; п. 3 ст. 105.14 НК РФ | ||

| Ст. 105.1 НК РФ; подп. 3 п. 2 ст. 105.14 НК РФ; п. 3 ст. 105.14 НК РФ | ||

| Ст. 105.1 НК РФ; подп. 4 п. 2 ст. 105.14 НК РФ; п. 3 ст. 105.14 НК РФ | ||

| Ст. 105.1 НК РФ; подп. 6 п. 2 ст. 105.14 НК РФ; п. 3 ст. 105.14 НК РФ; ст. 275.2 НК РФ | ||

| Ст. 105.1 НК РФ; подп. 8 п. 2 ст. 105.14 НК РФ; п. 3 ст. 105.14 НК РФ | ||

| Ст. 105.1 НК РФ; подп. 9 п. 2 ст. 105.14 НК РФ п. 3 ст. 105.14 НК РФ | ||

| Ст. 105.1 НК РФ; подп. 10 п. 2 ст. 105.14 НК РФ п. 3 ст. 105.14 НК РФ | ||

| Любые лица в сделках, приравненных к сделкам между взаимозависимыми лицами | Сделки при участии посредников | Сделки признаются контролируемыми, если:

| П. 1 ст. 105.14 НК РФ; подп. 1 п. 1 ст. 105.14 НК РФ |

| Сделки с товарами мировой биржевой торговли | Сделки признаются контролируемыми, если:

| П. 3 ст. 105.14 НК РФ;подп. 2 п. 1 ст. 105.14 НК РФ; п. 5 ст. 105.14 НК РФ; п. 7 ст. 105.14 НК РФ; письма Минфина РФ от 19.02.2019 № 03-12-11/1/10545, от 19.03.2018 № 03-12-11/1/16985, от 03.10.2012 № 03-01-18/7-135, от 04.09.2015 № 03-01-11/51070 | |

| Сделки между лицами, одно из которых зарегистрировано или ведет деятельность в стране из списка, утвержденного приказом Минфина РФ от 13.11.2007 № 108н | Сделки признаются контролируемыми, если обороты по ним превышают 60 млн. руб. в год | Ст. 105.1 НК РФ; п. 3 ст. 105.14 НК РФ; подп. 3 п. 1 ст. 105.14 НК РФ; п. 7 ст. 105.14 НК РФ | |

| Любые лица, взаимозависимые (приравненные к взаимозависимым) с лицом, не являющимся налоговым резидентом РФ | Любые сделки между лицами, которые признаются взаимозависимыми в порядке ст. 105.1 НК РФ либо приравненными к взаимозависимым в порядке п. 1 ст. 105.14 НК РФ | Сделки признаются контролируемыми, если обороты по ним превышают 60 млн. руб. в год | П. 1 ст. 105.14 НК РФ; п. 3 ст. 105.14 НК РФ; письма Минфина РФ от 03.10.2012 № 03-01-18/7-135, от 04.09.2015 № 03-01-11/51070 Письмо ФНС от 17.08.2017 № ЗН-4-17/[email protected] |

Не признаются контролируемыми сделки, указанные в п. 4 ст. 105.14 НК РФ, в частности:

- между участниками одной консолидированной группы налогоплательщиков;

Исключение — сделки с добытыми полезными ископаемыми, облагаемыми по ставке в процентах, а также сделки, доходы (расходы) по которым учитываются при расчете налоговой базы по налогу на дополнительный доход от добычи углеводородов.

- между лицами, которые одновременно:

- зарегистрированы в одном субъекте РФ;

- не имеют ОП в других субъектах РФ, за пределами РФ;

- не платят налог на прибыль в бюджеты других субъектов РФ;

- отсутствуют условия для признания сделок контролируемыми по критериям, установленным подп. 2-6 п. 2 ст. 105.14 НК РФ;

- не имеют убытков (включая убытки прошлых периодов, переносимые на будущие периоды);

- по предоставлению поручительств (гарантий), если все стороны — небанковские российские организации;

- по предоставлению беспроцентных займов между взаимозависимыми лицами — резидентами РФ и др.

Рассмотрев то, какие установлены критерии для контролируемых сделок в 2020 году, изучим такой аспект взаимоотношений налогоплательщиков и ФНС, как отчетность по соответствующим контрактам.

В настоящее время ФНС России разработан проект приказа о внесении изменений в форму и порядок заполнения уведомления о контролируемых сделках (ID проекта 02/08/04-17/00063938). Новая форма уведомления о контролируемых сделках будет применяться в отношении сделок, совершенных начиная с 1 января 2020 года (Письмо ФНС России от 22.03.2018 N ЕД-4-13/).

Таким образом, чтобы отчитаться о контролируемых сделках за 2017 год необходимо воспользоваться ранее действовавшей формой (КНД 1110025), утвержденной приказом ФНС России от 27.07.2012 № ММВ-7-13/. Приказ утверждает также формат отчета в электронном виде и порядок заполнения формы.

Таблица. Критерии контролируемых сделок 2020 и 2020

| Характер контролируемой сделки | Признаки, указывающие на контролируемую сделку | Сумма сделки для признания ее контролируемой |

| Участники сделки — взаимозависимые лица и резиденты РФ (п. 2 ст. 105.14 НК РФ) | Сумма цен сделок за год | Совокупный доход от сделок не менее 1 млрд руб. |

| Один из участников сделки находится на ЕНВД или ЕСХН, при этом другая сторона применяет отличный от указанных режим налогообложения | Совокупный доход от сделок не менее 60 млн руб. | |

| Один из участников сделки применяет ставку 0 % по налогу на прибыль или вовсе освобожден от его уплаты | Совокупный доход от сделок не менее 100 млн руб. | |

| Один из участников сделки является резидентом ОЭЗ или участником СЭЗ, в которых действуют льготы по налогу на прибыль. При этом второй участник сделки не должен быть участником указанных зон | Совокупный доход от сделок не менее 60 млн руб. | |

| Один из участников сделки имеет лицензию на пользование участком недр, на территории которого есть новое морское месторождение углеводородного сырья, или этот участник сделки — оператор подобного месторождения и считает налог на прибыль согласно ст. 275.2 НК РФ. Важно, чтобы второй участник сделки не был причастен к данным обстоятельствам либо, являясь оператором описанного выше месторождения, не учитывал доходы (расходы) от этой деятельности при расчете налога на прибыль | Совокупный доход от сделок не менее 60 млн руб. | |

| Один из участников сделки — участник регионального инвестиционного проекта, ставки налога на прибыль у которого распределяются следующим образом: 0 % в федеральный бюджет и пониженная ставка в бюджет субъекта РФ. При этом второй участник сделки также может быть участником инвестиционного проекта на тех же условиях | Совокупный доход от сделок не менее 60 млн руб. | |

| Один или оба участника сделки — исследовательские корпоративные , которые освобождены от уплаты НДС | Совокупный доход от сделок не менее 60 млн руб. | |

| Один или оба участника сделки применяют инвестиционный вычет по налогу на прибыль (ст. 286.1 НК РФ) | Совокупный доход от сделок не менее 60 млн руб. | |

| Сделка с участием посредников — не взаимозависимых лиц | Посредник занимается только перепродажей товаров | Доход от сделки не имеет значения |

| Посредник занимается перепродажей товаров и не несет никаких рисков, не использует собственные активы | ||

| Контракт в сфере внешней торговли товарами мировой биржевой торговли | В результате сделки продают: нефть и нефтяные товары, минеральные удобрения, цветные или черные металлы, драгоценные камни и металлы | |

| Внешнеэкономическая сделка между взаимозависимыми лицами | Все удовлетворяющие характеристике сделки | Доход от сделки не имеет значения |

Как заполнить Уведомление о контролируемых сделках?

Форма Уведомления о контролируемых сделках содержит 4 раздела, которые обязательны для заполнения не для всех компаний. Ниже в таблице приведено краткое описание разделов и их назначение.

| Наименование раздела | Кто заполняет |

| Титульный лист | Все компании |

| Раздел 1А. Сведения о контролируемой сделке (группе однородных сделок) | Все компании |

| Раздел 1Б. Сведения о предмете сделки (группы однородных сделок) | Все компании |

| Раздел 2. Сведения об организации – участнике контролируемой сделки (группы однородных сделок) | Компании, проводившие контролируемые сделки с организациями |

| Раздел 3. Сведения о физическом лице – участнике контролируемой сделки (группы однородных сделок) | Компании, проводившие контролируемые сделки с физическими лицами |

Сформируйте уведомление о контролируемых сделках в 1С, выгрузите в программу СБИС Электронная отчетность и отправьте в налоговую инспекцию!

ВАЖНО! Письмо ФНС России от 22.03.2018 N ЕД-4-13/[email protected] утверждает, что в уведомлении о контролируемых сделках за 2020 год необходимо использовать классификаторы ОКВЭД2 и ОКПД2.

При отражении сведений на основании классификатора ОКПД2 (пункт 043 Раздела 1Б Уведомления) следует указывать первые шесть цифр кода (без разделения точками) в соответствии с видом продукции. Например, сталь нелегированную в слитках или в прочих первичных формах (код 24.10.21.110) надо указать так: 241021.

В случае, если указываемый на основании классификатора ОКПД2 код имеет менее шести знаков, свободные знакоместа справа от значения кода заполняются значением «0» (ноль) без разделения точками в соответствии с классом, подклассом, группой и подгруппой продукции. Например, продукты из железа и стали основные (код 24.10.1) обозначать требуется следующим образом: 241010.

Как рассчитывается сумма доходов по сделке?

Согласно п. 9 ст. 105.14 НК РФ сумма доходов по сделкам за календарный год определяется путем сложения сумм полученных доходов по таким сделкам с одним лицом (взаимозависимыми лицами) за календарный год с учетом порядка признания доходов, установленных гл. 25 НК РФ. Ниже поговорим об отдельных видах доходов.

Доходы по займам

Между организациями, являющимися взаимозависимыми, заключен договор займа. Нужно ли учитывать доходы по этой сделке в целях признания ее контролируемой? Если да, то что будет признаваться доходом: начисленная сумма процентов либо сумма полученного займа и начисленная сумма процентов (Такой вопрос, в частности, был задан в Письме Минфина России от 23.05.2012 N 03-01-18/4-67)? Для ответа на этот вопрос нужно обратиться к гл. 25 НК РФ. В соответствии с правилами, установленными названной главой, при определении налоговой базы по налогу на прибыль организаций учитываются доходы в виде процентов, полученных в том числе по договорам займа, кредита и другим долговым обязательствам, признаваемые внереализационными доходами (п. 6 ст. 250 НК РФ), и не учитываются доходы в виде средств или иного имущества, которые получены по договорам кредита или займа (иных аналогичных средств или иного имущества независимо от способа оформления заимствований, включая ценные бумаги по долговым обязательствам), а также средств или иного имущества, которые получены в счет погашения таких заимствований (пп. 10 п. 1 ст. 251 НК РФ). Таким образом, при определении для целей ст. 105.14 НК РФ суммы доходов по сделкам за календарный год учитываются доходы в виде процентов, полученных по договору займа. При этом доходы в виде средств или иного имущества, которые получены по договору займа, а также средств или иного имущества, которые получены в счет погашения таких заимствований, при расчете указанной суммы не учитываются.

О посреднических сделках

Особенно много вопросов, касающихся порядка признания сделок контролируемыми, а также расчета сумм доходов по сделкам, появляется у налогоплательщиков при осуществлении посреднических операций. Это и неудивительно, так как в ходе реализации таких сделок могут возникать различные ситуации.

Об одной из них мы уже упоминали выше. Еще раз напомним эту модель: если агент не является взаимозависимым лицом с принципалом и заключает сделку от своего имени с лицом, не являющимся взаимозависимым, но являющимся взаимозависимым с принципалом, то данная сделка будет считаться контролируемой на основании пп. 1 п. 1 ст. 105.14 НК РФ. В отношении этой сделки уведомления в налоговый орган должны будут направлять принципал и третье лицо, указав в них всю сумму доходов по сделке (Письмо ФНС России от 26.10.2012 N ОА-4-13/18182).

Совсем другая ситуация складывается в случаях, если агент является взаимозависимым лицом с принципалом либо с третьим лицом. В первом случае (агент взаимозависим с принципалом и заключает сделку с лицом, не являющимся взаимозависимым как по отношению к нему, так и по отношению к принципалу) в уведомлении агента и принципала отражается сделка, совершенная между агентом и принципалом. Что же будет являться доходом в этом случае?

Для ответа снова обратимся к гл. 25 НК РФ. Согласно пп. 9 п. 1 ст. 251 НК РФ при определении налоговой базы не учитываются доходы в виде имущества (включая денежные средства), поступившего комиссионеру, агенту и (или) иному поверенному в связи с исполнением обязательств по договору комиссии, агентскому договору или другому аналогичному договору, а также в счет возмещения затрат, произведенных комиссионером, агентом и (или) иным поверенным за комитента, принципала и (или) иного доверителя, если такие затраты не подлежат включению в состав расходов комиссионера, агента и (или) иного поверенного в соответствии с условиями заключенных договоров. К указанным доходам не относится комиссионное, агентское или иное аналогичное вознаграждение. На основании этой нормы доходом агента по сделке будет являться агентское вознаграждение, уплачиваемое принципалом агенту. Аналогичный вывод был сделан, кстати, в указанном выше Письме (от 26.10.2012 N ОА-4-13/18182). В другом Письме налоговики высказали, впрочем, иное мнение (Письмо ФНС России от 06.02.2013 N ОА-4-13/1706): для целей признания сделки между агентом и принципалом контролируемой необходимо учитывать как доходы агента в виде агентского вознаграждения, так и доходы принципала, возникшие в результате исполнения агентского договора. При этом контролирующие органы предлагают учитывать положения гражданского законодательства в части регулирования отношений между принципалом и агентом (комиссионером и комитентом). В частности, согласно п. 1 ст. 996, ст. 1011 ГК РФ отношения между названными лицами в части совершения сделок за вознаграждение не приводят к передаче права собственности на товары, результаты выполненных работ, возмездное оказание услуг. Передача права собственности возникает только в части оказанных услуг, за которые выплачивается комиссионное, агентское или иное аналогичное вознаграждение. Таким образом, при определении суммового критерия с целью признания контролируемыми сделок через агента (комиссионера) следует учитывать момент передачи права собственности на товары (работы, услуги), руководствуясь положениями гл. 25 НК РФ в части порядка признания доходов (Письмо Минфина России от 25.01.2013 N 03-01-18/1-15).

В Письме ФНС России от 06.02.2013 N ОА-4-13/1706 отмечается также, что для целей признания контролируемой сделки между третьим лицом (например, конечным покупателем товаров) и компанией-агентом необходимо учитывать доходы, подлежащие передаче агентом принципалу на основании агентского договора. В результате данных сделок у третьего лица возникают расходы, в силу чего такие сделки подпадают под действие разд. V.I НК РФ на основании п. 13 ст. 105.3 НК РФ.

Взаимозависящие фирмы по НК РФ

К зависимым в целях определения контролируемости сделок приравниваются фирмы, соответствующие критериям, указанным в п. 1 ст. 105.14 НК РФ. Контракты с их участием рассматриваются ФНС как контролируемые, если:

- в их подписании участвуют «ненужные» посредники;

- хотя бы 1 сторона не имеет статуса налогового резидента РФ;

- величина оборотов по сделкам за год превышает установленный лимит (пределы доходов для каждой категории налогоплательщиков приведены в таблице ниже)

К сделкам между взаимозависимыми лицами приравниваются следующие сделки:

- Совокупность сделок по реализации товаров (работ, услуг), совершенных с участием формальных посредников. Такие сделки совершены с участием значительного количества лиц (посредников), которые не являются взаимозависимыми, однако не выполняют никакие дополнительные функции, кроме как организация реализации товаров (работ, услуг) одним лицом другому лицу, признаваемому взаимозависимым с этим лицом, не несут риски, не используют активы.

- Сделки в области внешней торговли товарами мировой биржевой торговли (при условии, что товары входят в следующие группы: нефть и товары, выработанные из нефти; черные металлы; цветные металлы; минеральные удобрения; драгоценные металлы и драгоценные камни). Такие сделки признаются контролируемыми, если сумма доходов по сделкам, совершенным с одним лицом за соответствующий календарный год, превышает 60 миллионов рублей.

- Сделки, одной из сторон которых является лицо, которое является резидентом государства, включенные в перечень государств и территорий, утверждаемых Минфином России в соответствии с пп.1 п.3 ст.284 НК РФ (т.е. является оффшором).

Ниже приведём таблицу, в которой обобщим критерии контролируемых сделок 2020.

Освобождена от налога на прибыль или применяет ставку 0%

К зависимым фирмам, в целях определения контролируемости сделок, относят те, которые соответствуют критериям первого пункта статьи 105.14 Налогового кодекса РФ.

Стоит отметить, что контракты, которые были заключены с их участием, рассматриваются Федеральной налоговой службой в качестве контролируемых, если ситуации соответствуют следующим параметрам:

- При подписании отсутствуют «ненужные» лица.

- Одна из сторон не имеет статус «Налоговый резидент Российской Федерации».

- Оборот за один год в соответствии с контрактом превышает отметку в 60 миллионов рублей.

Субъектами сделок контролируемого типа могут являться связанные между собой или приравненные к таким:

- Налоговые резиденты и нерезиденты Российской Федерации.

- Отечественные компании.

- Зарубежные компании.

Необходимо отметить, что под контроль со стороны Федеральной налоговой службы могут попасть не только являющиеся взаимозависимыми, но и другие лица, которые дали представителям налоговой повод в том, чтобы на них обратили внимание.

К примеру, распространенной является ситуация, когда фирма необоснованно снижает стоимость в контракте. Отметим, что судебные органы власти относятся к проверкам ФНС независимых лиц не очень лояльно.

Какие лица признаются взаимозависимыми?

Налоговый кодекс гласит: если особенности отношений между лицами могут оказывать влияние на условия и (или) результаты сделок, совершаемых этими лицами, и (или) экономические результаты деятельности этих лиц или деятельности представляемых ими лиц, указанные лица признаются взаимозависимыми для целей налогообложения.

Для признания взаимной зависимости лиц учитывается влияние, которое может оказываться в силу участия одного лица в капитале других лиц в соответствии с заключенным между ними соглашением либо при наличии иной возможности одного лица определять решения, принимаемые другими лицами. При этом такое влияние учитывается независимо от того, может ли оно оказываться одним лицом непосредственно и самостоятельно или совместно с его взаимозависимыми лицами.

В соответствии с п. 2 ст. 105.1 НК РФ взаимозависимыми лицами признаются:

- организации в случае, если одна из них прямо и (или) косвенно участвует в другой и доля такого участия составляет более 25%;

- физическое лицо и организация в случае, если такое физическое лицо прямо и (или) косвенно участвует в такой организации и доля такого участия составляет более 25%;

- организации в случае, если одно и то же лицо прямо и (или) косвенно участвует в этих организациях и доля такого участия в каждой организации составляет более 25%;

- организация и лицо, имеющее полномочия по назначению (избранию) единоличного исполнительного органа этой организации или по назначению (избранию) не менее 50% состава коллегиального исполнительного органа или совета директоров (наблюдательного совета) этой организации;

- организации, единоличные исполнительные органы которых либо не менее 50% состава коллегиального исполнительного органа или совета директоров (наблюдательного совета) которых назначены или избраны по решению одного и того же лица;

- организации, в которых более 50% состава коллегиального исполнительного органа или совета директоров (наблюдательного совета) составляют одни и те же физические лица;

- организация и лицо, осуществляющее полномочия ее единоличного исполнительного органа;

- организации, в которых полномочия единоличного исполнительного органа осуществляет одно и то же лицо;

- организации и (или) физические лица в случае, если доля прямого участия каждого предыдущего лица в каждой последующей организации составляет более 50%;

- физические лица в случае, если одно физическое лицо подчиняется другому физическому лицу по должностному положению;

- физическое лицо, его супруг (супруга), родители (в том числе усыновители), дети (в том числе усыновленные), полнородные и неполнородные братья и сестры, опекун (попечитель) и подопечный.

Здесь необходимо сделать некоторые пояснения. Так, в соответствии со ст. 105.2 НК РФ долей прямого участия признается непосредственно принадлежащая одной организации доля голосующих акций другой организации или непосредственно принадлежащая одной организации доля в уставном (складочном) капитале (фонде) другой организации, а в случае невозможности определения таких долей — непосредственно принадлежащая одной организации доля, пропорциональная количеству участников в другой организации.

Долей косвенного участия одной организации в другой признается доля, которая устанавливается в следующем порядке:

1) определяются все последовательности участия одной организации в другой через прямое участие каждой предыдущей организации в каждой последующей организации соответствующей последовательности;

2) определяются доли прямого участия каждой предыдущей организации в каждой последующей организации соответствующей последовательности;

3) суммируются произведения долей прямого участия одной организации в другой через участие каждой предыдущей организации в каждой последующей организации всех последовательностей.

Пример. Иностранная организация A владеет 75% акций компании B. Последней, в свою очередь, принадлежит 30% акций российской торговой компании C. Также компании A принадлежит 15% акций компании D, которая является собственником 40% акций российской торговой компании C. В такой ситуации доля косвенного участия иностранной организации A в уставном капитале российской торговой компании C составит 28,5% (75 x 30 + 15 x 40). Соответственно, иностранная организация A и российская торговая компания C могут быть признаны взаимозависимыми лицами.

Правила, описанные выше, применяются также при определении доли участия физического лица в организации. Следует отметить, что согласно п. 4 ст. 105.2 НК РФ в ходе судебного разбирательства могут учитываться дополнительные обстоятельства при определении доли участия одной организации в другой организации или физического лица в организации.

Обратите внимание на следующее:

1. Если влияние на условия и (или) результаты сделок, совершаемых лицами, и (или) на экономические результаты их деятельности оказывается одним или несколькими другими лицами в силу их преимущественного положения на рынке или в силу иных подобных обстоятельств, обусловленных особенностями совершаемых сделок, такое влияние не является основанием для признания лиц взаимозависимыми для целей налогообложения (п. 4 ст. 105.1 НК РФ).

2. Прямое и (или) косвенное участие РФ, субъектов РФ, муниципальных образований в российских организациях само по себе не является основанием для признания таких организаций взаимозависимыми. В то же время указанные организации могут быть признаны взаимозависимыми по иным основаниям, предусмотренным ст. 105.1 НК РФ (п. 5 ст. 105.1 НК РФ).

3. Если, по мнению организаций и (или) физических лиц, особенности отношений между ними могут оказывать влияние на условия и (или) результаты совершаемых ими сделок, эти организации и (или) физические лица вправе самостоятельно признать себя взаимозависимыми лицами для целей налогообложения (п. 6 ст. 105.1 НК РФ).

4. Признать лица взаимозависимыми по иным основаниям может суд (п. 7 ст. 105.1 НК РФ).

Контролируемые сделки: законодательная база

Налоговый контроль за трансфертным ценообразованием осуществляется на международном уровне и на уровне национального законодательство.

Среди международных документов выделим:

- Руководство Организации экономического сотрудничества и развития (ОЭСР) по трансфертному ценообразованию для многонациональных корпораций и налоговых служб (OECD Transfer Pricing guidelines, 2010)

- Декларацию ОЭСР о BEPS (Base Erosion and Profit Shifting, 2013). Декларация представляет собой план действий ОЭСР по противодействию размыванию налогооблагаемой базы и выводу прибыли из-под налогообложения. В рамках плана BEPS предполагается разработка правил трансфертного ценообразования (ТЦО), которые позволят повысить прозрачность сделок между компаниями путем сбора дополнительной информации, а также снизить издержки для бизнеса.

На уровне национального законодательства в Российской Федерации вопросы трансфертного ценообразования регулируются разделом V.1 Налогового кодекса РФ «Взаимозависимые лица. Общие положения о ценах и налогообложении. Налоговый контроль в связи с совершением сделок между взаимозависимыми лицами. Соглашение о ценообразовании» (введён Федеральным законом от 18.07.2011 N 227-ФЗ).

Положения раздела имеют своей целью в том числе предотвращение вывода налоговой прибыли за пределы РФ, исключение возможностей манипулирования ценами в сделках между взаимозависимыми налогоплательщиками, налогоплательщиками, применяющими различные режимы налогообложения внутри страны. Эти правила пришли на смену ст. 40 «Принципы определения цены товаров, работ или услуг для целей налогообложения» и ст. 20 «Взаимозависимые лица» НК РФ.

Состав контролируемых сделок регулируется главой 14.4 раздела V.I Налогового кодекса РФ. Можно выделить две основные категории контролируемых сделок:

- Сделки между взаимозависимыми лицами.

- Сделки, приравненные к сделкам с взаимозависимыми лицами.

Кроме того, сделка может быть признана контролируемой судом в случае, если будет установлено, что она является частью группы однородных сделок, совершенных только для того, чтобы создать условия, при которых эта сделка не будет отвечать признакам контролируемой.

В настоящей статье речь пойдет, в первую очередь, о контролируемых сделках между взаимозависимыми лицами в 2020 году и сделках, приравненных к ним.

Правила определения годовой суммы дохода в контролируемых сделках

- При расчете берется календарный год.

- Доходы от сделок определяются по правилам главы 25 НК РФ (Налог на прибыль). При этом не берутся в расчет доходы, полученные по другим основаниям, вне рамок контролируемых сделок. Например, курсовые разницы, дивиденды, доходы, относящиеся к необлагаемым в целях главы 25 НК РФ.

- Если лица являлись взаимозависимыми не полный календарный год, при расчете берутся только доходы, полученные за период, когда такая взаимозависимость имела место.

- Доходы по сделкам с взаимозависимыми лицами стран ЕАЭС определяются по общим правилам.

- Если иностранная организация, зарегистрированная в офшорной зоне, осуществляет свою деятельность через постоянно представительство в РФ, доходы по ним определяются совокупно.

Налогообложение в сделках между взаимозависимыми лицами

Статья 105.3 Налогового кодекса РФ определяет налогообложение в сделках между взаимозависимыми лицами. По смыслу указанной нормы любые доходы, прибыль или выручка, которые могли бы быть получены одним из лиц, участвующих в сделке между взаимозависимыми лицами, но не были им получены, все равно учитываются для целей налогообложения этого лица. Для целей налогообложения, применяемые в сделках между взаимозависимыми лицами, не признаваемые взаимозависимыми цены, доходы, прибыль или выручка, получаемые сторонами таких сделок, считаются рыночными.

При этом учет для целей налогообложения доходов, прибыли или выручки производится в случае, если это не приводит к уменьшению суммы налога, подлежащего уплате в бюджетную систему РФ. В соответствии с нормами налогового законодательства РФ налоговики при проверке контролируемых сделок проводят анализ полноты исчисления и уплаты следующих видов налогов:

- подоходный налог (НДФЛ);

- налог на добычу полезных ископаемых (НДПИ);

- налог на добавленную стоимость (НДС);

- налога на прибыль организаций.

Если после проверки налоговым органом будет выявлено занижение налогоплательщиком сумм указанных налогов, то ему не избежать корректировки соответствующих налогооблагаемых баз. При совершении сделок между взаимозависимыми лицами, в которых исчисление налогооблагаемой базы происходит исходя из цен, определяемых в соответствии со статьей 105.3 Налогового кодекса РФ с целью определения фактической цены сделки со стороны налоговых органов возможно применение методов, установленных главой 14.3 Налогового кодекса РФ. Следует отметить, что налоговое законодательство РФ не содержит прямых положений, которые бы обязывали налогоплательщика при заключении сделок между взаимозависимыми лицами использовать методы ценообразования, предусмотренных главой 14.3 Налогового кодекса РФ. Однако для целей налогообложения доходы, прибыль или выручка налогоплательщика по сделкам между взаимозависимыми лицами, определяются в соответствии с положениями статьи 105.3 Налогового кодекса РФ.

В заключении еще раз отметим, что все сделки между взаимозависимыми лицами подлежат обязательной проверке на соответствие рыночным ценам. Если сделки между взаимозависимыми лицами совершены по заниженным ценам, то при расчете налога налогоплательщик (участник сделки) должен указать ту сумму дохода, какую бы он получил при совершении сделки по адекватным рыночным ценам.

Контролируемые иностранные компании с 1 января 2020 года

При этом предусматривается, что положения настоящего подпункта не распространяются на обязанность по уплате налогов, предусмотренных частью второй НК РФ, подлежащих уплате в отношении прибыли и (или) имущества контролируемых иностранных компаний; при реализации (погашении) ценных бумаг, полученных фактическим владельцем от их номинального владельца, в случае если такие ценные бумаги и их номинальный владелец указаны в специальной декларации, представленной в соответствии с Федеральным законом «О добровольном декларировании физическими лицами активов и счетов (вкладов) в банках и о внесении изменений в отдельные законодательные акты Российской Федерации», налогоплательщиком-декларантом в качестве фактически произведенных расходов учитывается сумма, равная документально подтвержденной стоимости таких ценных бумаг по данным учета передающей стороны на дату их передачи, но не выше рыночной

Закон о контролируемых иностранных компаниях могут отодвинуть до 2020 года

Долю владения офшором для признания российского собственника контролирующим лицом Минфин согласен установить на уровне 50% (как того требовал бизнес), но только на 2020 год. С 2020 года этот порог было предложено снизить до 25% для одного лица либо до 10%, если сложенные доли российских резидентов превышают 50%.

Наконец, Минфин предложил не наказывать налогоплательщиков за нарушения правил декларирования офшорной прибыли в 2015–2016 годах.

Санкции (20% от неуплаченного налога, но не менее 100 тыс. рублей) предложено накладывать лишь с 2020 года.Впрочем, по словам источника в Минфине, речь идет не о дате вступления закона о КИК в силу, а о дате окончательного введения в действие всех переходных положений документа. Минфин, по его словам, по-прежнему предлагает правительству начать применять закон уже с 2020 года.

https://youtu.be/F8G7PPbbz8Q

Представитель другого ведомства, участвовавший в совещании, сообщил «Коммерсанту»,

НДС 2020.

Новое для иностранных компаний, оказывающих услуги e-commerce на территории РФ

Однако, с 1 января 2020 года таким компаниям необходимо уплачивать НДС и сдавать отчетность по услугам для юридических лиц, а также грамотно оформлять документы, дающие право российскому покупателю услуг получить вычет НДС из бюджета.

Реализация на территории РФ исключительных прав на программы для электронных вычислительных машин, базы данных, прав на использование указанных результатов интеллектуальной деятельности на основании лицензионного договора, изобретения, полезные модели, промышленные образцы, топологии интегральных микросхем, секреты производства (ноу-хау) по-прежнему освобождаются от налогообложения НДС [2, подп.

26 п. 2 ст. 149]. Указанное освобождение будет распространяться и на иностранные организации, подлежащие постановке на учет в соответствии с п. 4.6 ст. 83 НК РФ. Если иностранная организация оказывает услуги на территории РФ через агента или агентов, которые участвуют

Британские Виргинские острова приняли Закон об экономическом присутствии

Затем им дается не более года, чтобы представить в Международное налоговое управление БВО отчет о соответствии.

Новые юридические лица, регистрируемые или создаваемые с 1 января 2020 года для осуществления соответствующей деятельности, подпадают под действие требований о присутствии незамедлительно.

Такая информация должна предоставляться ежегодно.

Компании, подпадающие под действие законодательства, соответствуют требованиям экономического присутствия, если они осуществляют определенную основную деятельность, генерирующую доход, в связи со своей соответствующей

Фнс рассказала, о каких контролируемых сделках надо сообщать в 2019 году

Для взаимозависимых российских лиц часть сделок вообще не будет признаваться контролируемыми, если сделка не будет иметь особенностей, например по признаку применения спецрежимов или по признаку уплаты налогв на прибыль и т.д.

В настоящее время такие сделки признаются контролируемыми, если сумма доходов превышает 1 млрд рублей.

Сделки с иностранными взаимозависимыми лицами теперь признаются контролируемыми, если сумма доходов по таким сделкам за соответствующий календарный год превышает 60 млн рублей.

ФНС уточняет, что новые положения статьи 105.14 НК РФ применяются в отношении контролируемых сделок, доходы и (или) расходы по которым будут признаваться с 1 января 2020 года, вне зависимости от даты заключения соответствующего договора.

Соответственно, за 2020 год налогоплательщики должны отчитаться по контролируемым сделкам, применяя прежние суммовые критерии.

Уведомления о контролируемых сделках за 2020 год необходимо направить в налоговые органы не позднее 20 мая 2020 года.

Налог на прибыль иностранных организаций 2019

Причем зарубежные компании, которые признаются налоговыми резидентами РФ в соответствии с международным соглашением по вопросам обложения налогами, или те, которые управляются из РФ, приравниваются к российским компаниям (п.

5 ст. 246 и подп. 2, 3 п. 1 ст. 246.2 НК РФ). Зарубежные компании, которые в рамках налогового законодательства приравнены к российским, обязаны придерживаться всех норм гл.

25 НК РФ (далее по тексту – НК) по исчислению и уплате налога на прибыль, как и российские плательщики налога. Зарубежные организации, которые имеют доход от источников в РФ и ведут свою хозяйственную деятельность через постоянные представительства, признаются плательщиками налога в РФ (п.

1. ст. 246 НК). Причем если такие компании не осуществляют свою деятельность через официальные представительства в России, но имеют доход от источников в РФ, то они подлежат обложению налогом в соответствии со ст.

Проверка сделок между взаимозависимыми лицами

Решение о проведении проверки сделки между взаимозависимыми лицами может быть вынесено не позднее двух лет со дня получения уведомления о контролируемой сделке или извещения налогового органа (п.1 ст.105.17 Налогового кодекса РФ). Форма решения о проведении проверки полноты исчисления и уплаты налогов в связи с совершением сделки между взаимозависимыми лицами утверждена Приказом ФНС России от 26 ноября 2012 года № ММВ-7-13/907. Срок проведения проверки сделки между взаимозависимыми лицами начинает считаться со дня вынесения руководителем налогового органа или его заместителем решения о ее проведении и до дня составления справки о проведенной проверке. Важно отметить, что период, подлежащий проверке, не может превышать трех календарных лет, предшествующих году вынесения решения о проведения проверки сделок совершенных взаимозависимыми лицами.

Проверка сделки между взаимозависимыми лицами не может проводиться два и более раза в отношении одной сделки за один и тот же календарный год. Более того, если у одной из сторон такой сделки уже была проведена налоговая проверка, и по ее результатам было установлено, что условия контролируемой сделки соответствуют условиям сделок между не взаимозависимыми лицами, то в отношении такой сделки налоговые проверки у других участников такой сделки проводиться не могут. В ходе проведения проверки сделки между взаимозависимыми лицами налоговый орган вправе привлечь эксперта, специалиста, переводчика (при необходимости). Проведение проверки правильности применения цен не препятствует проведению выездных и камеральных налоговых проверок за этот же период. Помимо указанного, налоговый орган вправе направить налогоплательщику требование о представлении документации, предусмотренной статьей 105.15 Налогового кодекса РФ, в отношении проверяемой сделки. Форма требования налогового органа утверждена Приказом ФНС России от 31 мая 2007 года № ММ-3-06/338. Порядок направления указанного требования определен пунктами 1,2 и 5 статьи 93 Налогового кодекса РФ. Требование налогового органа в предоставлении документов при проверке сделки между взаимозависимыми лицами должно быть исполнено проверяемым лицом (участником сделки) в течение тридцати дней со дня получения такого требования. Запрашиваемая налоговиками документация в отношении конкретной проверяемой сделки между взаимозависимыми лицами, доходы или расходы по которой, к примеру, были признаны в 2020 году, может быть истребована налоговым органом не ранее 01 декабря 2020 года. Требование в предоставлении документов в отношении конкретной проверяемой сделки между взаимозависимыми лицами может быть направлено как самому налогоплательщику, так и его контрагентам. В таком случае порядок истребования налоговыми органами документов в отношении сделки установлен статьей 93.1 Налогового кодекса РФ.

Документами в отношении сделки, являются документы, отражающие сведения о хозяйственной деятельности проверяемого налогоплательщика (участника контролируемой сделки), связанной с такой сделкой:

- список лиц, с которыми совершена контролируемая сделка, описание условий контролируемой сделки, методики ее ценообразования, условия и сроки совершения платежей по данной сделке;

- информация о функциях лиц, являющихся сторонами сделки, об используемых ими активах, а также о принимаемых ими коммерческих рисках, которые проверяемый налогоплательщик учитывал при заключении контролируемой сделки.

В соответствии с главой 14.3 Налогового кодекса РФ к документации о сделке относятся сведения об использованных налогоплательщиком методах определения цен в сделках, это:

- обоснование причин выбора и способа применения используемого метода;

- указание на используемые источники информации;

- расчет интервала рыночных цен по контролируемой сделке с описанием подхода, используемого для выбора сопоставимых сделок;

- сумма полученных доходов или сумма понесенных расходов (убытков) в результате совершения контролируемой сделки;

- иные сведения, поименованные в статье 105.15 Налогового кодекса РФ.

Проверка сделки между взаимозависимыми лицами не должна длиться более шести месяцев, однако в исключительных случаях этот срок может быть продлен до двенадцати месяцев по решению руководителя налогового органа или его заместителя. Основаниями для продления налоговым органом срока проведения проверки сделок между взаимозависимыми лицами до одного года могут послужить:

- проведение налоговой проверки в отношении организации, отнесенной к категории крупных налогоплательщиков (см. ст.83 Налогового кодекса РФ);

- обстоятельства непреодолимой силы, возникшие на месте проведения налоговой проверки обстоятельств непреодолимой силы (например, наводнение, пожар и т. п.);

- непредставление налогоплательщиком в установленный п.6 ст.105.17 Налогового кодекса РФ тридцатидневный срок документов, необходимых для проведения налоговой проверки.

Решение о продлении срока проведения проверки вручается налогоплательщику или его уполномоченному представителю лично под роспись или же передается иным способом, с подтверждением даты его получения адресатом. Решение о продлении срока проведения проверки может быть направлено налогоплательщику по почте заказным письмом с уведомлением о вручении в течение трех дней со дня принятия решения. В последний день проверки налоговым органом составляется справка о проведенной проверке, в ней указывается предмет проверки и сроки ее проведения. Справка о проведенной проверке по сделке должна быть вручена проверяемому налогоплательщику. Если по результатам проверки налоговиками было выявлено отклонение цен по контролируемым сделкам от рыночных, что в результате повлекло занижение налогооблагаемой базы, должностным лицом налогового органа составляется акт проверки в течение двух месяцев со дня составления справки о проведенной проверке. Форма акта проверки и требования к его составлению утверждены Приказом ФНС России от 26 ноября 2012 года № ММВ-7-13/907. Требования по составлению акта проверки содержатся в пункте 3 статьи 100 Налогового кодекса РФ. Налоговые органы могут проверить цены по сделкам между взаимозависимыми лицами и в рамках камеральной и выездной налоговой проверки (см. Письмо ФНС России от 16.09.2014г. № ЕД-4-2/[email protected]). В любом случае, налоговому органу нужно будет доказать получение налогоплательщиком необоснованной налоговой выгоды посредством манипулирования ценой в совершенных им сделках.

В начале 2020 года Министерство финансов РФ заявило, что «…контроль соответствия цен, примененных в контролируемых сделках, рыночным ценам не может быть предметом выездных и камеральных налоговых проверок». При этом территориальные налоговые органы вправе осуществлять контроль за соблюдением налогоплательщиками налогового законодательства посредством проведения выездных и камеральных налоговых проверок, а также доказывать получение ими необоснованной налоговой выгоды при выявлении фактов уклонения от уплаты налогов и сборов. Эту позицию частично поддерживают и судебные органы, для наглядного примера посмотрим пример из судебной практики. Так, 11 апреля 2020 года Верховным Судом РФ было вынесено Определение № 308-КГ15-16651 по делу № А63-11506/2014, в котором суд, применяя нормы раздела 5.1 Налогового кодекса РФ пришел к выводу, что в рамках выездной налоговой проверки налоговая инспекция вышла за рамки своих полномочий, произведя в проверяемый налоговый период корректировку цен по сделкам налогоплательщика с взаимозависимыми лицами руководствуясь при этом положениями главы 14.3 Налогового кодекса РФ. Также в указанном Определении Верховного Суда РФ судом со ссылкой на Постановление Пленума Высшего Арбитражного Суда РФ от 12.10.2006г. № 53 «Об оценке арбитражными судами обоснованности получения налоговой выгоды» был сделан еще один не менее важный вывод, что налоговая выгода не может быть признана обоснованной, если получена вне связи с осуществлением реальной предпринимательской или иной экономической деятельности. Как указал суд, возможность достижения того же экономического результата с меньшей налоговой выгодой, полученной налогоплательщиком путем совершения других предусмотренных или не запрещенных законом операций (сделок), не является основанием для признания налоговой выгоды необоснованной. Таким образом, взаимозависимость лиц сделки сама по себе не может служить основанием для признания налоговой выгоды необоснованной, в отсутствии иных указанных в Постановлении № 53 обстоятельств, свидетельствующих о необоснованной налоговой выгоде. Вот к такому выводу пришел Верховный Суд РФ в прошлом году, и на сегодня, пожалуй, это самый актуальный практический аспект в данном вопросе.

Самостоятельная корректировка обязательств по налогам в рамках осуществления контролируемых сделок

Налогоплательщики имеют право самостоятельно корректировать свои обязательства по налогам, в связи с использованием цен в сделках между участниками, которые не соответствуют рыночному уровню, в целях избегания привлечения к ответственности за налоговые правонарушения.

Корректирование баз, а также соответствующих сумм необходимо производить по завершении календарного года, который включает налоговые периоды, суммы которых требуется урегулировать:

- В отношении физических лиц это происходит одновременно с подачей декларации не позже 30 апреля года, который следует за завершенным налоговым периодом.

- Для организаций корректировка должна происходить одновременно с подачей декларации по налогам на доходы не позже 28 марта того года, который следует за завершенным периодом.

Согласно ст. 105. 14 НК РФ периодом по налогу на добавленную стоимость считается квартал. А для налогов на добычу ископаемых таким периодом является один месяц. Корректировки по налогам отражают в уточненных декларациях по каждому из периодов, в котором было зафиксировано отклонение цен. Данные декларации представляются одновременно с документами по налогам на прибыль учреждений.

Суммы недоимок, выявленных налогоплательщиком в результате самостоятельно произведенной корректировки, должны быть погашены в срок не позже момента уплаты налога на прибыль учреждений за соответствующий период. То есть это должно быть сделано не позже 28 марта того года, который следует за завершенным налоговым периодом. Важно учитывать, что за период с момента возникновения недоимок до истечения установленного отрезка погашения пеня на их сумму не начисляется.

Сделки, которые не считаются контролируемыми

Контролируемыми не признаются нижеприведенные варианты сделок:

- Сторонами сделки служат лица из одной и той же объединенной группы налогоплательщиков, которая была образована согласно Налоговому кодексу. Исключение составляют те операции, чьим предметом служит добытое полезное ископаемое, которое считается объектом налогообложения. При этом в рамках добычи налогообложение должно происходить по специальной ставке, которая устанавливается в процентах.

- Сторонами сделки служат участники, которые удовлетворяют одновременно нескольким требованиям. Одним из таких требований выступает регистрация в одном субъекте государства. Кроме того, взаимозависимые лица не должны иметь обособленных подразделений на территории прочих субъектов страны, а также и за ее пределами. Еще одним требованием можно назвать то, что участники не должны оплачивать налог на прибыль учреждений в бюджеты других субъектов страны. Помимо всего прочего, участники сделки не должны иметь убытки, принимаемые при исчислении налогов на прибыль учреждений. Также еще одним требованием является то, что должны отсутствовать обстоятельства для признания совершаемых сделок контролируемыми.

- Сделки между налогоплательщиками, которые происходят при осуществлении какой-либо деятельности, которая связана с добыванием углеводородного сырья на одном из морских месторождений.

- Межбанковские кредиты с общим сроком до семи дней включительно.

- В сфере военного и технического сотрудничества России с зарубежными государствами.

- Сделки по предоставлению гарантий в ситуациях, когда все стороны выступают российскими учреждениями, которые не являются банками.

- Сделки, связанные с предоставлением беспроцентных займов, которые происходят между участниками, являющимися взаимозависимыми, местом регистрации или проживания которых является Россия.