Выплата зарплаты иностранному работнику из кассы – нарушение или нет

Согласно тексту подп. «а» и «в» п. 6 ч. 1 ст. 1 Федерального закона от 10.12.2003 № 173-ФЗ, российские организации и индивидуальные предприниматели признаются резидентами России. В то же время, согласно подп. «а» и «б» п. 6, подп. «а» п. 7 ч. 1 ст. 1 того же законодательного акта, иностранные граждане, не оформившие ВНЖ (вид на жительство в РФ), то есть находящиеся в статусе временно пребывающих и временно проживающих в России, являются нерезидентами страны.

Основываясь на положениях подп. «б» п. 9 ч. 1 ст. 1 закона № 173-ФЗ, можно утверждать, что выплата рублевых сумм резидентом в пользу нерезидента РФ (в том числе заработной платы) является валютной операцией. А в ч. 2 и 3 ст. 14 Федерального закона от 10.12.2003 № 173-ФЗ и в разъяснениях Росфиннадзора от 07.08.2014 говорится о том, что расчеты по валютной операции могут быть произведены исключительно в безналичной форме

, то есть через банковский счет в уполномоченных на осуществление подобных переводов банках.

Важно!

Иностранные сотрудники, которые проживают на территории России постоянно на основании полученного вида на жительство, могут на законных основаниях получать заработную плату наличными из кассы работодателя.

Инструкция, как принять на работу

Если компания нуждается в иностранных экспертах и готова платить им высокую заработную плату, предлагаем ориентироваться на пошаговое оформление высококвалифицированного иностранного специалиста в 2020 году, подготовленное экспертами Клуба кадровиков с учетом последних изменений законодательства.

Шаг 1. Изучить, чем привлечение ВКС отличается от процедур, действующих для остальных иностранцев

Подготовку к приему на работу ВКС работодателям (и юридическим лицам, и ИП) следует начать с изучения нормативной базы. Существуют особенности трудоустройства таких сотрудников. Среди них:

- работодателю не надо иметь разрешение на привлечение и использование иностранной рабочей силы, он сразу подает в МВД (ранее в ФМС) ходатайство о привлечении квалифицированного сотрудника;

- не требуется подавать информацию о вакансии в центр занятости;

- не надо учитывать долю иностранных работников, допустимую в определенных видах экономической деятельности;

- разрешение на работу и приглашения на въезд для высококвалифицированных иностранных специалистов оформляются без учета квот;

- для получения разрешения на работу ВКС не обязан проходить медицинскую комиссию и сдавать экзамен на знание русского языка;

- срок оформления разрешения на работу не превышает 14 рабочих дней с момента подачи документов;

- разрешение на работу оформляют максимум на 3 года, при условии, что такой срок указан в трудовом договоре;

- разрешение на осуществление трудовой деятельности иногда действует на территории нескольких субъектов РФ, а еще ВКС вправе выполнять трудовые обязанности в командировках в других странах или российских регионах;

- ставка НДФЛ со всех доходов составляет 13% с момента начала осуществления трудовой деятельности;

- страховые взносы уплачивают по общим правилам.

Шаг 2. Определить, разрешат ли вам нанять высококвалифицированных зарубежных специалистов

Пригласить на работу ВКС вправе:

- коммерческие организации;

- научные организации и образовательные организации, имеющие государственную аккредитацию;

- аккредитованные филиалы и представительства иностранных организаций.

На момент подачи ходатайства о привлечении ВКС к трудовой деятельности работодателям следует проверить еще два факта:

- У компании нет неисполненных постановлений о назначении административного наказания за нарушение режима пребывания иностранных граждан в РФ или за нарушение порядка осуществления ими трудовой деятельности.

- В отношении организации не введен запрет на привлечение иностранцев к трудовой деятельности в РФ в качестве ВКС.

Шаг 3. Проверить, допустимо ли трудоустройство иностранца на имеющуюся вакансию

В законе № 115-ФЗ представлен список высококвалифицированных профессий для иностранных граждан, которые для них запрещены. Зарубежных специалистов нельзя оформить по договору ГПХ или рабочему контракту в качестве:

- проповедников, богослужителей, лиц, занимающихся религиозной деятельностью и религиозным воспитанием (п. 1.2 ст. 13.2 закона № 115-ФЗ);

- муниципальных служащих (пп. 1 п. 1 ст. 14 закона № 115-ФЗ);

- члена судна, плавающего под государственным флагом РФ (пп. 2 п. 1 ст. 14 закона № 115-ФЗ);

- члена экипажа военного корабля РФ и летательного аппарата (пп. 3 п. 1 ст. 14 закона № 115-ФЗ);

- главного бухгалтера, если у иностранца не оформлено разрешение на временное проживание или вид на жительство в РФ (п. 3 ст. 14 закона № 115-ФЗ).

Кроме того, иностранцам, в том числе высококвалифицированным специалистам, закрыт доступ на определенные объекты и в определенные организации с целью обеспечения безопасности. Речь идет об армейских объектах, организациях, занятых разработкой и производством ядерного оружия и радиоактивных отходов. Не разрешено участие ВКС в структурах, где защищают или используют сведения, относящиеся к государственной тайне.

Шаг 4. Провести переговоры

Чтобы работник приступил к выполнению обязанностей, с ним проводят переговоры. Чем больше вопросов обсудят стороны, тем проще перейти к следующему этапу — подписанию трудового договора.

Где и в каком формате проводить переговоры, решает работодатель и будущий сотрудник. Это допустимо сделать в любом удобном формате — по Skype, телефону, при личной встрече.

Если иностранец готов приехать в Россию, он обращается за визой (при необходимости), покупает билеты, бронирует гостиницу и приезжает в страну. Для рабочей встречи достаточно тех 30-90 дней, которые даются иностранцам для пребывания в РФ без дополнительных разрешительных документов.

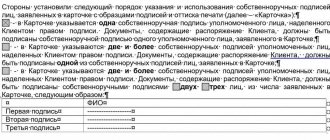

Шаг 5. Подписать трудовой договор

Когда стороны урегулировали все вопросы, они согласовывают проект трудового договора, подписывают готовый документ. При необходимости соглашение составляют на двух языках — русском и английском, чтобы новый работник смог максимально точно понять его содержание.

В трудовой договор с ВКС обязательно включают:

- условие о вступлении в силу договора после получения иностранным гражданином разрешения на работу;

- размер заработной платы, который соответствует установленным законом требованиям;

- условия обеспечения иностранного специалиста и членов его семьи медицинской помощью на территории РФ.

Шаг 6. Ходатайствовать об оформлении разрешения на осуществление трудовой деятельности

Для работодателя оформление разрешения на работу для высококвалифицированных специалистов начинается с подачи в миграционный орган пакета документов:

- ходатайство о привлечении иностранца к работе в качестве ВКС (см. постановление правительства РФ от 30.06.2010 № 487);

- трудовой договор;

- письменное обязательство оплатить расходы, связанные с возможным административным выдворением за пределы РФ или депортацией привлекаемого специалиста (см. приложение № 12 к приказу МВД России от 21.09.2017 № 735);

- платежное поручение об уплате госпошлины за выдачу разрешения на работу в размере 3500 рублей;

- копия свидетельства о присвоении ИНН;

- копия свидетельства ОГРН;

- копия паспорта иностранного гражданина с нотариально заверенным переводом.

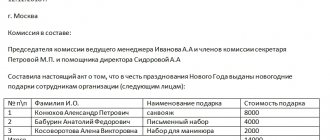

Образец заполнения бланка ходатайства о привлечении высококвалифицированного иностранного специалиста

Если у вас несколько приглашенных экспертов, вписать весь перечень высококвалифицированных иностранных специалистов в одно ходатайство не удастся. В отношении каждого иностранца подается отдельное обращение. Также за каждого отдельно уплачивают государственную пошлину.

Хотя просит об оформлении разрешения компания, забирает готовый документ работник лично. Поэтому работодателю следует проинформировать специалиста о необходимости получить разрешение на работу в соответствующем миграционном органе.

Учтите, что срок рассмотрения ходатайства о привлечении высококвалифицированного специалиста — не более 14 рабочих дней с даты обращения. Для удобства работников и работодателей МВД запустил онлайн-сервис, который позволяет узнать о готовности разрешений на работу в режиме реального времени бесплатно.

Отказать в выдаче разрешения сотрудники МВД вправе, если:

- работодатель предоставил заведомо ложные сведения о себе или об иностранном специалисте;

- у работодателя нет права привлекать ВКС.

Шаг 7. Уведомить МВД о заключении трудового договора с иностранцем

В течение 3 рабочих дней после заключения трудового контракта или договора ГПХ работодатель уведомляет об этом МВД. Для уведомления используют бланк, предложенный в приложении № 13 к приказу МВД России от 04.06.2019 № 363.

Подробнее: Уведомление о приеме на работу иностранного гражданина

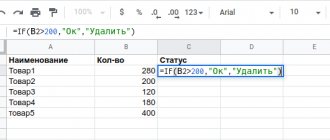

Шаг 8. Отчитаться о выплаченной зарплате

Компании, которые привлекли к работе ВКС, ежеквартально не позднее последнего рабочего дня месяца, следующего за отчетным кварталом, уведомляют МВД об исполнении обязательств по выплате зарплаты (вознаграждения) (абз. 1 п. 13 ст. 13.2 закона № 115-ФЗ). Правила передачи отчетности и форма уведомления представлены в приказе МВД России от 04.06.2019 № 363 (приложения 5 и 6).

Шаг 9. Если сотрудничество прекратилось

Если контракт с ВКС приходится расторгать по истечении его срока или по договоренности сторон, процедура увольнения стандартная. Единственное — не забудьте уведомить о прекращении трудового договора МВД. Бланк уведомления — в том же приказе МВД от 04.06.2019 № 363.

Когда возможно проведение расчетов с иностранными гражданами наличными рублями

Организации, зарегистрированные на территории РФ, имеют право проводить наличные расчеты рублями с иностранными гражданами только в следующих случаях (ч. 2 ст. 14 закона № 173-ФЗ):

- при осуществлении розничной купли-продажи товаров;

- если иностранному гражданину в России оказывается гостиничная, транспортная или иная услуга, которая в обычном порядке может быть предоставлена населению.

| ★ Книга-бестселлер «Бухучет с нуля» для чайников (пойми как вести бухгалтерский учет за 72 часа) куплено > 8000 книг |

Взносы на обязательное медицинское страхование

В соответствии с пунктом 14 глава 13.2 федерального закона номер 115, наниматель, когда идет прием на должность высококвалифицированного рабочего, дает гарантию на выполнение на территории России добровольную медицинскую страховку такого рабочего, а кроме того и членов его семьи, в основе договора, заключенного с медицинской компанией. Несоблюдение данного требования тянет за собой тяжкие административные результаты.

Кроме этого, глава (статья) 10 федерального законодательства номер 326 от 29.11.2010года. «О неотъемлемом медицинском страховании в России», высококвалифицированные рабочие изъяты из списка лиц, принадлежащих к страхованию.

Выплата зарплаты иностранному работнику из кассы – судебная практика

Как правило, суды принимают сторону работодателей в разбирательствах, касающихся выплаты заработной платы иностранцам из кассы.

Случается даже так, что суд отказывается признавать подобные расчеты нарушением. Аргументируют суды свою позицию следующим образом:

- Правила, которые регламентирует Трудовой кодекс, распространяются на трудовые отношения с иностранцами, а ТК РФ предусматривает выплату заработной платы сотрудникам в рублях по месту осуществления трудовой деятельности или путем направления денежных средств на указанный работником банковский счет с учетом положений коллективного или трудового договора (ст. 11, 131, 136 ТК РФ).

- Все сомнения, неясности и противоречия актов валютного законодательства, которые являются неустранимыми, должны толковаться в пользу резидентов и нерезидентов (ч. 6 ст. 3 закона № 173-ФЗ).

- Нерезидент имеет право на открытие банковского счета в России, но не обязан этого делать (ч. 1 ст. 13 закона № 173-ФЗ).

- Закон позволяет проводить валютные операции между резидентами и нерезидентами без каких-либо ограничений (кроме отдельных операций, но к таковым выплата зарплаты не относится). Более того, если закон не устанавливает специальный порядок для проведения валютной операции, она может быть проведена без ограничений (ч. 2 ст. 5, ст. 6 закона № 173-ФЗ).

- Если работодатель задержит заработную плату иностранному сотруднику, он понесет ответственность, как если бы работник был резидентом РФ (ст. 142 ТК РФ).

Действующее законодательство не предусматривает возможности и обязанности российских работодателей самостоятельно открывать банковские счета для перечисления заработной платы нерезидентами РФ, если те не подавали соответствующие заявления.

Чиатйте также статью ⇒ “Тарифы страховых взносов для нерезидентов и иностранных граждан в 2020 году“.

Иностранные сотрудники

Обычно налогообложение выплат в пользу сотрудников-иностранцев имеет особенности, связанные с их статусом. Если иностранный гражданин является налоговым резидентом Российской Федерации, то порядок налогообложения его доходов схож с правилами взимания НДФЛ с россиян.

Под высококвалифицированными специалистами понимаются иностранные работники, удовлетворяющие ряду критериев. В частности, в общем случае, зарплата такого работника не может быть меньше 167 000 руб. в месяц.

Для некоторых категорий иностранцев установлен более низкий порог зарплат. Так, например, для научных сотрудников, специалистов в области информационных технологий лимит установлен в размере 83 500 руб. (п. 1 ст. 13.2 Федерального закона от 25.07.2002 № 115-ФЗ).

Он должен обладать опытом, навыками или достижениями в конкретной сфере деятельности. Его уровень квалификации определяется работодателем или заказчиком (п. 1 ст. 13.2 Федерального закона от 25.07.2002 № 115-ФЗ).

Однако если такой работник не является резидентом России, то порядок налогообложения будет иным. Более того, в отношении отдельных групп иностранных граждан, работающих в нашей стране, действуют особые правила. В частности, к ним относятся высококвалифицированные иностранные специалисты. НДФЛ они уплачивают по ставке 13 процентов вне зависимости от того, какой налоговый статус они имеют.

Распространяются эти правила на все доходы таких работников от ведения трудовой деятельности в России (п. 3 ст. 224 НК РФ):

- на зарплату, предусмотренную трудовым договором;

- надбавки, предусмотренные ТК (за работу вне места постоянно проживания);

- вознаграждение членам совета директоров.

Типичные ошибки

Ошибка:

Налогоплательщик осуществляет выплату зарплаты иностранным сотрудникам в рублях в наличной форме, воодушевившись судебной практикой по данному вопросу.

Комментарий:

Следует соблюдать требования валютного законодательства и выплачивать зарплату на банковский счет, чтобы избежать претензий со стороны Росфиннадзора и судебных разбирательств.

Ошибка:

Работодатель отказывает иностранным работникам с видом на жительством в России в выплате зарплаты в наличной форме в рублях.

Комментарий:

Иностранные граждане, оформившие ВНЖ, имеют полное право на получение зарплаты в рублях из кассы на том основании, что они постоянно проживают в РФ.