Какие хозяйствующие субъекты обязаны вести бухучет

В соответствии с положениями ст. 6 закона «О бухучете» от 06.12.2011 № 402-ФЗ бухгалтерский учет обязаны вести все типы хозяйствующих субъектов, кроме:

- ИП (при условии учета собственных доходов и расходов иными методами, предусмотренными налоговым законодательством);

- структурных подразделений иностранных фирм, работающих в России (при условии ведения учета выручки и издержек в соответствии с нормами налогового законодательства).

Организация должна вести бухучет с момента государственной регистрации и до прекращения деятельности. Невыполнение этой установленной законом обязанности грозит фирме юридическими последствиями в виде мер, установленных в ст. 120 НК РФ (штраф) и ст. 15.11 КоАП РФ (штраф либо дисквалификация должностных лиц).

В интересах фирмы — вести корректный бухучет. Кто же должен отвечать за его организацию?

https://youtu.be/dFcsKkyFUPE

Административная ответственность

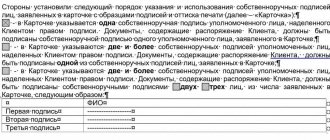

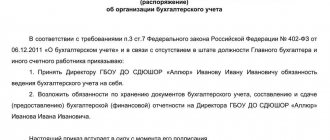

В соответствии с ч. 1 ст. 7 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете» (далее — Закон № 402-ФЗ) ведение бухгалтерского учета и хранение документов бухгалтерского учета организует руководитель экономического субъекта (ч. 1 ст. 7 Закона № 402-ФЗ).

При этом руководитель обязан:

- либо возложить ведение бухучета на главного бухгалтера или иное должностное лицо организации;

- либо заключить договор об оказании услуг по ведению бухучета со сторонней организацией (специалистом);

- либо принять ведение бухучета на себя (если организация является субъектом малого или среднего бизнеса) (ч. 3 ст. 7 Закона № 402-ФЗ).

Таким образом, ответственность за организацию бухгалтерского учета несет руководитель организации.

Главный бухгалтер подчиняется непосредственно руководителю организации и несет ответственность:

- за формирование учетной политики;

- ведение бухгалтерского учета;

- своевременное представление полной и достоверной бухгалтерской отчетности.

В КоАП РФ предусмотрен ряд статей, устанавливающих ответственность за нарушение требований административного законодательства РФ в области финансов, налогов и сборов.

Ответственность главного бухгалтера

Главного бухгалтера могут привлечь к административной ответственности за совершение, в частности, следующих правонарушений:

1. Грубое нарушение требований к бухгалтерскому учету, в том числе к бухгалтерской (финансовой) отчетности, — ответственность в виде административного штрафа в размере от 5000 до 10 000 руб. Повторное совершение такого правонарушения грозит штрафом в размере от 10 000 до 20 000 руб. или дисквалификацией на срок от одного года до двух лет (ст. 15.11 КоАП РФ).

Отметим, что под грубым нарушением требований к бухгалтерскому учету, в том числе к бухгалтерской (финансовой) отчетности, понимается:

- занижение сумм налогов и сборов не менее чем на 10% вследствие искажения данных бухгалтерского учета;

- искажение любого показателя бухгалтерской (финансовой) отчетности, выраженного в денежном измерении, не менее чем на 10%;

- регистрация не имевшего места факта хозяйственной жизни либо мнимого или притворного объекта бухгалтерского учета в регистрах бухгалтерского учета;

- ведение счетов бухгалтерского учета вне применяемых регистров бухгалтерского учета;

- составление бухгалтерской (финансовой) отчетности не на основе данных, содержащихся в регистрах бухгалтерского учета;

- отсутствие у экономического субъекта первичных учетных документов, и (или) регистров бухгалтерского учета, и (или) бухгалтерской (финансовой) отчетности, и (или) аудиторского заключения о бухгалтерской (финансовой) отчетности (в случае если проведение аудита бухгалтерской (финансовой) отчетности является обязательным) в течение установленных сроков хранения таких документов.

2. Непредставление в установленный законодательством о налогах и сборах срок либо отказ от представления в налоговые органы, таможенные органы оформленных в установленном порядке документов и (или) иных сведений, необходимых для осуществления налогового контроля, а равно представление таких сведений в неполном объеме или в искаженном виде — ответственность в виде наложения административного штрафа от 300 до 500 руб. (15.6 КоАП РФ).

3. Непредставление информации и документов по запросам налоговых органов или представление таких информации и документов с нарушением сроков, установленных законодательством Российской Федерации о применении контрольно-кассовой техники, — ответственность в виде предупреждения или наложения административного штрафа в размере от 1500 до 3000 руб. (ч. 5 ст. 14.5 КоАП РФ).

4. Нарушение установленных сроков представления налоговой декларации (расчета по страховым взносам) в налоговый орган по месту учета — предупреждение или наложение административного штрафа в размере от 300 до 500 руб. (ст. 15.5 КоАП РФ).

5. Нарушение установленных порядка и сроков представления документов и (или) иных сведений в территориальные органы ФСС России — штраф в размере от 300 до 500 руб. (ст. 15.33 КоАП РФ).

6. Нарушение кассовой дисциплины влечет наложение административного штрафа в размере от 4000 до 5000 руб. (ч. 1 ст. 15.1 КоАП РФ).

Обращаем внимание, что нередко рядовые бухгалтеры совершают ошибки, о которых главбух узнает только на этапе налоговой проверки. Однако вина за такие ошибки все равно лежит исключительно на главбухе, а не на его подчиненных. Ведь именно он отвечает за правильное ведение бухгалтерского учета и достоверное составление отчетности (п. 24 постановления Пленума Верховного суда РФ от 24.10.2006 № 18).

Ответственность руководителя

Естественно, что в ситуации, когда руководитель организации возложил обязанности по ведению учета на себя, он будет являться субъектом всех перечисленных правонарушений.

Кроме того, гендиректора могут привлечь к административной ответственности, в частности, если допущены следующие правонарушения, предусмотренные КоАП РФ:

1. Нарушение установленного срока подачи заявления о постановке на учет в налоговом органе — ответственность в виде предупреждения или наложения административного штрафа в размере от 500 до 1000 руб.

Если это нарушение сопряжено с ведением деятельности без постановки на учет в налоговом органе, оно влечет за собой наложение административного штрафа в размере от 2000 до 3000 руб. (ст. 15.3 КоАП РФ).

2. Нарушение срока представления сведений об открытии и о закрытии счета в банке или иной кредитной организации (ст. 15.4 КоАП РФ). Данное нарушение влечет предупреждение или наложение административного штрафа в размере от 1000 до 2000 руб.

Спорная ответственность

По общему правилу компания обязана представлять в инспекцию годовую бухгалтерскую (финансовую) отчетность не позднее трех месяцев после окончания отчетного года (подп. 5 п. 1 ст. 23 НК РФ).

Как правило, обязанность по ведению бухучета и представлению отчетности возлагается на главного бухгалтера. Это прописывают в трудовом договоре и должностной инструкции. Поэтому в случае несвоевременной сдачи бухгалтерской отчетности оштрафуют именно бухгалтера, а не руководителя (постановление Верховного суда РФ от 22.09.2014 № 5-АД14-17).

Но здесь есть один нюанс. В настоящее время подпись главного бухгалтера в формах бухгалтерской отчетности необязательна (приказ Минфина России от 06.04.2015 № 57н «О внесении изменений в нормативные правовые акты по бухгалтерскому учету»). То есть документы подписывает только руководитель компании. Поэтому если в отчетности главбух не проставит свою подпись, ответственность за ее непредставление возлагается на директора. При этом суды в ряде случаев (см., например, решения Железнодорожного районного суда г. Красноярска от 14.08.2014 № 12-2472014, Жуковского районного суда Брянской области от 08.09.2014 № 12-26/2014, от 08.09.2014 № 12-25/2014) считают, что привлечение гендиректора к ответственности по ч. 1 ст. 15.6 КоАП РФ за несвоевременное представление организацией бухгалтерской отчетности в ИФНС без выяснения должностных обязанностей главбуха неправомерным, так как руководитель несет ответственность за надлежащую организацию бухгалтерского учета, а главный бухгалтер — за ведение бухгалтерского учета, своевременное представление полной и достоверной бухгалтерской отчетности.

На ком лежит ответственность за организацию бухучета

Законодатель не раскрывает понятие «организация бухгалтерского учета», несмотря на то, что это словосочетание приведено, в частности, в одном из основных нормативных актов, регулирующих бухучет, — приказе Минфина России от 29.07.1998 № 34н.

Ответственность за организацию бухучета несет руководитель хозяйствующего субъекта (п. 6 приказа № 34н). Из опыта практической деятельности под организацией учета правомерно понимать:

- юридическое оформление системы бухгалтерского учета (например, учреждение положения о бухгалтерии, издание приказов о включении в штатное расписание должностей ответственных за бухучет, оформление на работу специалистов на соответствующие должности);

- техническое обеспечение системы бухгалтерского учета (закупку компьютеров, бухгалтерского ПО и иной инфраструктуры, необходимой для работы специалистов);

- организацию непосредственно ведения бухгалтерского учета.

Кто отвечает за ведение бухучета

За организацию ведения бухучета также отвечает руководитель (п. 1 ст. 7 закона № 402-ФЗ). Если иное не предусмотрено законом, руководитель фирмы обязан возложить функции по бухучету на компетентное лицо (п. 3 ст. 7 закона № 402-ФЗ). Им может быть:

- главный бухгалтер или иной компетентный сотрудник компании (в банковских учреждениях — только главный бухгалтер);

- сторонняя организация или физлицо, оказывающие услуги по договору аутсорсинга.

Кто несет ответственность за ошибки в бухгалтерском, налоговом учете, а также в отчетности, если ведение бухгалтерского и налогового учета передано фирме-аутсорсеру? Ответ на данный вопрос рассматривают эксперты КонсультантПлюс. Если у вас еще нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Вести бухучет сам, без привлечения других лиц, штатных или внештатных, может только:

- руководитель хозяйствующего субъекта, который по закону имеет право применять упрощенные способы ведения бухучета;

- руководитель предприятия, классифицируемого как субъект среднего бизнеса.

В случае если хозяйствующий субъект зарегистрирован как АО, имеет статус НПФ, является участником торгов или ведет деятельность в страховом бизнесе, бухучет в нем должен вестись лицом, имеющим определенный законодательством уровень квалификации, опыта и компетентности.

За что конкретно главный бухгалтер несет материальную ответственность

Что такое реальный ущерб? Это:

- Испорченные материалы, оборудование и другое имущество компании;

- Зафиксированные недостачи денежных средств или активов компании;

- Издержки на накладываемые штрафы;

- Расходы за вынужденные прогулы или простои работников;

- Расходы на ремонт имущества компании.

Не путайте реальный ущерб и упущенную выгоду. Упущенная выгода заключается в потере определенной прибыли, например в связи с незаключенными договорами по виновным действиям главного бухгалтера. Руководитель не сможет возместить упущенную выгоду за счет своего сотрудника.

Согласно статье 246 ТК РФ, ущерб ведет к утрате имущества, соответственно, реальный ущерб, который может причинить главный бухгалтер, – пени, штрафные санкции, налоги, начисляемые в результате проведенных проверок.

Требования к ответственному за ведение бухучета

Квалификационные требования к лицу, претендующему на позицию, подразумевающую выполнение функций по ведению бухучета, зависит от правового статуса и отраслевой принадлежности предприятия.

Так, в соответствии с п. 4 ст. 7 закона № 402-ФЗ главный бухгалтер, оформляемый на работу в АО, страховую фирму, НПФ, управляющую финансовую компанию и иные фирмы, которые участвуют в торгах (но не являются банками), должен соответствовать одному из следующих квалификационных требований:

- наличие высшего образования в сфере бухучета и аудита, а также стажа работы на должности, связанной с ведением бухучета, длительностью не менее 3 лет из 5, предшествующих назначению на позицию ответственного за бухучет;

- наличие высшего образования по любой специализации, а также стажа работы, связанной с бухучетом, длительностью не менее 5 лет из 7, предшествующих назначению.

Кроме того, в обоих случаях у бухгалтера не должно быть неснятой либо непогашенной судимости за экономические преступления.

Отдельные квалификационные требования установлены для главного бухгалтера банковской организации (п. 7 ст. 7 закона № 402-ФЗ).

В общем случае руководителю фирмы или менеджеру по кадрам, оформляющему главного бухгалтера на работу, следует ориентироваться на квалификационные требования, установленные профстандартом «Бухгалтер», утвержденным приказом Минтруда РФ от 21.02.2019 № 103н.

Подробнее см.: «Новый профстандарт бухгалтера — приказ № 103н».

Содержание работы ответственного за ведение бухучета

Главный бухгалтер или иное лицо, отвечающее за бухучет в компании, в процессе выполнения своей работы решает такие задачи, как:

- обеспечение корректного ведения бухучета (с точки зрения документооборота, указания в отчетности достоверных данных);

- обеспечение своевременного ведения бухучета (представления отчетности);

- принятие в оборот первичных и прочих документов, удостоверяющих хозяйственные операции, в соответствии с законом;

- сверка хозяйственных расчетов с контрагентами;

- проведение своевременной инвентаризации имущества фирмы;

- обеспечение сохранности бухгалтерских документов.

Должностные обязанности главного бухгалтера прописываются в трудовом договоре. Что же будет, если человек, занимающий данную должность, их нарушит?

Подробнее об обязанностях главбуха читайте в наших публикациях:

- «Ищем лишние обязанности в должностной инструкции главбуха»;

- «Вносим изменения в должностную инструкцию».

Нужен ли договор о полной материальной ответственности главного бухгалтера

В трудовом контракте или соглашении, являющемся частью такого контракта, можно прописать условие о полной материальной ответственности главного бухгалтера. Если такое условие не прописано в трудовом контракте, то администрация не сможет взыскать с главного бухгалтера ущерб свыше его среднемесячного заработка. Если существуют условия в договоре о полной материальной ответственности главного бухгалтера, то руководитель без добровольного согласия сторон трудовых отношений не имеет права удерживать из зарплаты сотрудника причиненный ущерб. Все условия выплаты материального вреда компании прописываются в отдельном соглашении. Иначе взыскивать с главного бухгалтера денежные средства придется через суд.

Условия материальной ответственности главбуха:

- Неисполнение обязанностей и совершение действий (бездействие), которые ведут к привлечению к ответственности;

- Связь действий (бездействия) с последствиями;

- Существование в трудовом договоре условий о полной материальной ответственности главного бухгалтера.

Ознакомьтесь с договором о материальной ответственности главного бухгалтера.

Нарушение бухгалтером трудовых обязанностей: последствия

Если главный бухгалтер нарушит свои обязанности, типичные для его должности, он может быть привлечен к ответственности в соответствии с трудовым, административным и уголовным законодательством.

К ответственности по трудовому законодательству главный бухгалтер может быть привлечен на основании:

- ст. 192 ТК РФ (возможные санкции — замечание, выговор, увольнение);

- п. 9 ст. 81 ТК РФ (возможная санкция — увольнение);

- ст. 243 ТК РФ (возможная санкция — взыскание компанией компенсации за материальный вред).

Положения ст. 192 ТК РФ могут быть применены работодателем в случае прямого неисполнения бухгалтером обязанностей, установленных трудовым договором или его должностной инструкцией.

Нормы п. 9 ст. 81 ТК РФ работодатель вправе применить, если бухгалтер примет то или иное решение, которое повлечет за собой ущерб имуществу фирмы либо неправомерное использование данного имущества.

Санкции, предусмотренные ст. 243 ТК РФ, могут быть применены в отношении главного бухгалтера, если он:

- нанес компании материальный ущерб по причине неисполнения обязанностей;

- допустил недостачу материальных ценностей, которые были ему вверены;

- причинил ущерб фирме умышленно;

- причинил ущерб в фирме под воздействием алкоголя, наркотиков;

- причинил ущерб, совершая преступление, административный проступок;

- допустил разглашение коммерческой тайны;

- нанес фирме ущерб вне периода исполнения трудовых обязанностей.

Кроме того, трудовым договором могут быть установлены иные критерии возникновения материальной ответственности главного бухгалтера.

ВАЖНО! Материальная ответственность в полном размере может быть возложена на главного бухгалтера при условии, что это установлено трудовым договором. Если трудовым договором не предусмотрено, что главный бухгалтер в случае причинения ущерба несет материальную ответственность в полном размере, то ответственность за причиненный ущерб может быть взыскана только в размере его среднего месячного заработка (п. 10 постановления Пленума ВС от 16.11.2006 № 52).

Если говорить об административной ответственности, то, исходя из положений ст. 15.11 КоАП РФ, бухгалтер как должностное лицо в случае грубого нарушения ведения бухучета (в соответствии с критериями, установленными п. 2 ст. 15.11 КоАП РФ) может быть:

- оштрафован на сумму 5 000–10 000 руб.;

- оштрафован на сумму 10 000–20 000 рублей или дисквалифицирован на 1–2 года, если нарушение будет повторным.

ВНИМАНИЕ! В 2020 году в ст. 15.11 КоАП РФ были внесены изменения, предусматривающие возможность освобождения бухгалтера от ответственности, если ошибки в учете он допустил по вине третьих лиц. Подробно о них мы рассказывали в этой статье.

Главный бухгалтер может быть привлечен к уголовной ответственности на основании ст. 199, 199.1, 199.4 УК РФ. Нормы, установленные данными статьями, применяются, если по причине действий бухгалтера компания была признана уклонившейся от уплаты налогов, страховых взносов. Возможные санкции:

- штраф;

- арест;

- лишение свободы.

Более строгими санкции становятся, если доказано, что преступление совершено несколькими сотрудниками фирмы по предварительному сговору, либо выявлена неуплата налогов в особо крупном размере.

Ответственность по ст. 199 УК РФ главный бухгалтер несет, только если будут доказаны махинации с крупными суммами, осуществленные умышленно или в сговоре с руководителем (пп. 7, 8 постановления пленума ВС РФ от 28.12.2006 № 64).

Несет ли главный бухгалтер материальную ответственность

Термин материальной ответственности дает трудовое законодательство, трактующее его как обязанность одного лица возместить вред другому лицу, который тот ему причинил. Нормы о материальной ответственности закреплены в Трудовом кодексе и федеральных законах для определенных категорий работников. Так, согласно закону от 12.07.1991 г. № 161-ФЗ, можно узнать о материальной ответственности военнослужащих и т.д.

ТК РФ устанавливает материальную ответственность не только для сотрудника компании, но и для его работодателя. Главный бухгалтер несет полную материальную ответственность, если его действиями, а именно неправильным ведением бухучета, компании причинен материальный вред.

Согласно статье 232 ТК РФ, возмещает ущерб тот, кто его причинил. Материальную ответственность несет виновная сторона трудовых отношений в результате действий или бездействия противоправного характера (статья 233 ТК РФ).

Например, главный бухгалтер одной из организаций решением Московского городского суда от 26 февраля 2012 года по делу № 33-6435 был признан виновным, так как, получая деньги по расходно-кассовым документам с дальнейшей целью зачисления их на банковский счет компании, не сдавал в банк деньги или передавал их частично. Главный бухгалтер не отрицал, что именно его подпись стояла на бухгалтерских документах. Также он утверждал, что, забирая деньги из кассы компании, передавал их генеральному директору. Своими противоправными действиями главный бухгалтер причинил ущерб компании. В решении суда было указано на умышленное причинение вреда компании со стороны главного бухгалтера. В полном объеме материальный ущерб был взыскан с сотрудника.

Нарушения в бухучете: ответственность руководителя или главбуха

Безусловно, просчеты в бухучете могут иметь последствия и для руководителя фирмы. В каких случаях именно он может быть привлечен к ответственности?

В федеральном законодательстве пока отсутствуют нормы, на основании которых можно однозначно разграничить ответственность главного бухгалтера и руководителя организации. Определяющую роль в данном случае играет правоприменительная практика, прежде всего судебная.

Так, в постановлении пленума ВС РФ от 24.10.2006 № 18 высказана позиция, в соответствии с которой разграничение ответственности бухгалтера и руководителя следует осуществлять исходя из разности возложенных на них обязательств: руководитель отвечает за организацию учета, в то время как бухгалтер — за его корректное ведение.

ВАЖНО! Можно сделать вывод, что руководитель в общем случае может нести ответственность за неосуществление или некорректную организацию бухучета. Подобные действия или же, наоборот, бездействие руководителя фирмы могут привести к тому, что именно он, а не главный бухгалтер, будет оштрафован или дисквалифицирован по ст. 15.11 КоАП РФ.

Если допущены просчеты непосредственно в ведении бухучета, правомерно говорить о том, что бухгалтер и директор могут нести совместную ответственность за правовые последствия ошибок или осознанных действий.

Кроме того, формулировки ВС РФ позволяют сделать вывод о том, что отвечать за последствия ошибок в ведении бухгалтерии будет только руководитель, если выяснится, что бухгалтер был вынужден осуществлять незаконные действия вследствие прямого письменного распоряжения руководителя.

ОБРАТИТЕ ВНИМАНИЕ! В соответствии с п. 8 ст. 7 закона № 402-ФЗ бухгалтер имеет право запросить соответствующее распоряжение по своей инициативе. Например, если посчитает, что вследствие проставления им подписи на том или ином финансовом документе фирме не избежать неприятных последствий.

Так или иначе, следует признать, что разграничение ответственности главного бухгалтера и руководителя фирмы исходя из норм закона и правоприменительной практики — вопрос крайне неоднозначный. Многое зависит от обстоятельств конкретного прецедента, доказательной базы, степени серьезности правонарушения, а также оценки фактов, имеющих отношение к делу, со стороны компетентных исполнительных или судебных органов.

Грозит ли ответственность руководителю фирмы, если главный бухгалтер несвоевременно сдал бухгалтерскую отчетность? Получите пробный доступ и бесплатно узнайте ответ в экспертном мнении от КонсультантПлюс.

Когда наступает материальная ответственность главного бухгалтера

Для того чтобы установить виновность сотрудника, нужно соблюдать алгоритм определенных действий согласно нормам ТК РФ.

Во-первых, администрация должна провести свое расследование, для того чтобы установить причины возникновения ущерба и оценить его. Для этой цели приказом генерального директора создается комиссия.

Во-вторых, руководитель организации обязательно должен запросить у главного бухгалтера объяснительную в письменном виде (статья 247 ТК РФ). Главному бухгалтеру лучше не отказываться от написания объяснительной, так как посредством объяснений сотрудник может попытаться оправдать себя в глазах руководства. Если руководитель не примет решение по урегулированию возникшей ситуации, его не устроят пояснения главного бухгалтера и общая стоимость причиненного ущерба превышает среднюю месячную заработную плату, то виновность сотрудника будут определять судебные органы.

В интересах главного бухгалтера решить вопрос непосредственно с работодателем, так как в суде далеко не всегда удается добиться оправдания. Приведем в качестве примера дело № 33-1423 от 12.09.2011 года Костромского областного суда. Организация получила штраф от Пенсионного фонда РФ за несвоевременную сдачу главным бухгалтером сведений персонифицированного учета. Эта обязанность была закреплена в должностной инструкции, а материальная ответственность главного бухгалтера – в трудовом договоре. Причем в договоре речь шла о полной материальной ответственности. Руководитель обратился с исковым заявлением в суд на своего главного бухгалтера с целью взыскания с сотрудника штрафа, и дело было выиграно.

Руководитель компании не должен забывать, что срок подачи искового заявления на привлечение к материальной ответственности – 1 год с момента подписания комиссией акта об определении ущерба. Если указанный срок будет пропущен, то суд его не восстановит, а работодатель проиграет дело.

Итоги

Бухгалтерский учет относится к важнейшим с точки зрения управления бизнесом направлениям деятельности компании. Ответственность за организацию бухгалтерского учета несет руководитель фирмы. Ключевые функции по ведению бухучета в фирме выполняет опытный и квалифицированный специалист уровня главного бухгалтера. Он отвечает за свою работу в соответствии с нормами закона, а также условиями трудового договора.

Узнать больше об особенностях бухгалтерского учета вы можете в статьях рубрики «Бухгалтерский учет (план счетов и принципы)»:

- «Бухгалтерский учет и анализ финансовых результатов»;

- «Право второй подписи главного бухгалтера на документах»;

- «Когда выполняются работы по восстановлению бухучета?» и др.

Источники:

- Трудовой кодекс РФ

- закон «О бухгалтерском учете» от 06.12.2011 N 402-ФЗ

- Кодекс об административных правонарушениях

Более полную информацию по теме вы можете найти в КонсультантПлюс. Полный и бесплатный доступ к системе на 2 дня.

Права и обязанности

Основные права и обязанности главбуха подробно прописаны в следующих нормативных актах:

- ФЗ № 402 «О бухучете» от 06.12.2011;

- Постановление Правительства РФ № 787 от 31.10.2002;

- Постановление Минтруда РФ № 37 от 21.08.1998.

Согласно крайнему постановлению, главбух выполняет следующие обязанности по своей должностной инструкции:

- организует ведение бухучета у ИП;

- выстраивает общую схему финансовой деятельности предприятия и ведения бухучета;

- разрабатывает планы бухгалтерских счетов;

- контролирует организационный документооборот бухгалтерской отчетности и следит за инвентаризационной описью;

- обеспечивает функциональный учет;

- контролирует применение имеющихся ресурсов.

Помимо вышеприведенных обязанностей, должностное лицо имеет определенные права. При их применении выполняют такие действия:

- создают официальные запросы во все филиалы компании и для конкретных специалистов;

- распределяют конкретные обязанности среди работников отдела бухгалтерии;

- заверяют финансовую документацию;

- создают новую концепции предприятия по ведению бухгалтерской отчетности.

При необходимости директор наделяет главбуха полномочиями по представлению компании в налоговых и судебных органах.

Федеральный закон от 6 декабря 2011 г. № 402-ФЗ «О бухгалтерском учете»

Постановление Правительства РФ от 31 октября 2002 г. № 787 «О порядке утверждения Единого тарифно-квалификационного справочника работ и профессий рабочих, Единого квалификационного справочника должностей руководителей, специалистов и служащих»

Постановление Минтруда РФ от 21.08.1998 № 37 «Об утверждении Квалификационного справочника должностей руководителей, специалистов и других служащих»