Когда и куда необходимо подавать заявление на возврат подоходного налога

Заявление на возврат подоходного налога налогоплательщик пишет в том случае, если в течение налогового периода у него появилось право на вычет — имущественный или социальный, и он хочет получить вычет через инспекцию.

О том, как вернуть НДФЛ за лечение и обучение, читайте в материалах «Порядок возврата НДФЛ (подоходного налога) за лечение» и «Порядок возврата подоходного налога (НДФЛ) за обучение».

Также заявление подается, если у налогоплательщика изменился статус резидентства (был нерезидентом — стал резидентом) и возникла необходимость в пересчете НДФЛ.

Кроме того, бывают случаи, когда налоговый агент излишне удерживает и перечисляет в бюджет НДФЛ налогоплательщика, а затем перестает существовать. Ошибку выявляют, но вернуть налог через агента уже невозможно. В этом случае налогоплательщику также необходимо написать заявление на возврат НДФЛ.

См. «За возвратом НДФЛ нельзя отправить работника в инспекцию».

С заявлением на возврат подоходного налога налогоплательщику следует обратиться в налоговый орган по месту его жительства. При смене статуса резидентства физическое лицо должно обратиться в налоговую инспекцию, в которой он был поставлен на учет по месту своего жительства либо пребывания (п. 1.1 ст. 231 НК РФ).

Во всех остальных случаях НДФЛ нужно возвращать через работодателя. Как это сделать, пошагово разъяснили эксперты КонсультантПлюс. Получите бесплатный доступ к системе и смотрите, какие действия потребуются, чтобы вернуть налог на работе.

Заявление о возврате суммы излишне уплаченного налога

Заявление о возврате суммы излишне уплаченного (взысканного, подлежащего возмещению) налога (сбора, страховых взносов, пеней, штрафа), код формы по КНД 1150058.

Для возврата переплаты по налогам и страховым взносам подается заявление в налоговую инспекцию, в заявлении о возврате указывается причину возникновения суммы к возврату, ее размер, данные о получателе средств и реквизиты для перечисления денежных средств.

Заявление подается отдельно по каждому виду и периоду платежа, по которому возникла переплата. Если организация состоит на учете в нескольких инспекциях, заявление предоставляется в ту инспекцию, в которой возникла переплата.

Порядок заполнения заявления для возврата налогов

Заявление о возврате переплаты по налогу (пеням, штрафу) заполняется следующим образом:

- В поле «КПП» указывается код, присвоенный в налоговом органе, в который подается заявление.

- В поле «Номер заявления» отражается порядковый номер заявления текущего года.

- В поле «Статус плательщика» устанавливается соответствующая цифра: 1 — налогоплательщик;

- 4 — налоговый агент.

- 78 — возврат излишне уплаченного налога (пеней, штрафа);

- 1 — излишняя уплата;

- 1 — налог;

- Поле заполняется в следующем формате:

- 01 — расчетный счет;

Порядок заполнения заявление для возврата страховых взносов

Заявление о возврате переплаты по страховым взносам (пеням, штрафу) заполняется следующим образом:

- В поле «КПП» отражается код, присвоенный в налоговом органе, в который подаете заявление.

- В поле «Номер заявления» отражается порядковый номер заявления текущего года.

- В поле «Статус плательщика» ставится код «3» — плательщик страховых взносов.

- В поле «На основании статьи» указывается статья Налогового кодекса РФ, на основании которой осуществляется возврат: «78» (возврат излишне уплаченных страховых взносов, пеней, штрафа).

- Далее указывается причинf переплаты: «1» (излишняя уплата).

- Также приводится вид платежа, по которому у вас возникла переплата: 3 — страховые взносы;

- 4 — пени;

- 5 — штраф.

- 01 — расчетный счет;

Далее заявление на возврат подается непосредственно в налоговую инспекцию лично, по почте или используя систему электронного обмена документами. Порядок применения формы заявления для возврата НДФЛ.

Обязательно ли подавать декларацию 3-НДФЛ и одновременно заявление на возврат

Заявление на возврат налога налогоплательщику необязательно подавать вместе с декларацией 3-НДФЛ. Это можно сделать после. Ведь декларацию все равно сначала будут камералить. А это занимает до 3 месяцев. Подать заявление можно в течение этих 3 месяцев или по окончании проверки.

См. «Минфин пояснил, сколько ждать возврата налога по 3-НДФЛ».

К заявлению в обязательном порядке должны прилагаться документы о праве на вычет, о смене резидентства и другие подтверждающие документы.

Как подать заявление в ИФНС

Для возврата излишних денежных средств, перечисленных в бюджет в качестве оплаты обязательств по налогу, налогоплательщику придется предоставить заявление в отделение налоговой службы:

- При личном обращении в налоговую или через законного представителя на основании генеральной доверенности;

- Посредством интернет-портала налоговой службы при наличии доступа в личный кабинет налогоплательщика. Доступ можно получить при обращении в многофункциональный ;

- Посредством почтовой службы отправив на адрес налоговой службы заказное письмо.

Это важно знать: Как составить иск о взыскании долга по расписке с процентами, если должник не возвращает деньги

https://youtu.be/liv4K1C86Dg

https://youtu.be/eH2CDElM6GY

Итоги

Заявление на возврат подоходного налога следует направлять при представлении декларации 3-НДФЛ или по окончании ее камеральной проверки. Форма заявления утверждена приказом ФНС России от 14.02.2017 № ММВ-7-8/[email protected] С 09.01.2019 применяется ее новая редакция.

Источники:

- Приказ ФНС России от 14.02.2017 N ММВ-7-8/[email protected]

- Налоговый кодекс РФ

Более полную информацию по теме вы можете найти в КонсультантПлюс. Полный и бесплатный доступ к системе на 2 дня.

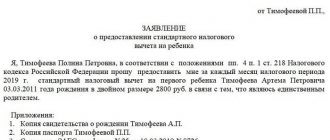

Пошаговое заполнение типового бланка заявления на возврат НДФЛ

Заявителю нужно будет заполнить, по сути, только 2 страницы бланка, т. к. 3-я стр. предназначена только для тех физлиц, у которых до сих пор нет ИНН. Наглядно процесс заполнения будет выглядеть так:

- Заявлению обязательно присваивается порядковый уникальный номер именно в текущем году. Причем не зависимо от типа заявления. Если, например, ранее в этом же году было подано заявление о предоставлении стандартного вычета с одним номером, то у последующего заявления будет, соответственно, следующий порядковый №.

- Далее заявитель (физлицо) записывает: код ИФНС (куда направляется заявление), собственные ФИ, а также свой статус – код «1», что означает «налогоплательщик».

- Затем требуется указать основание для возврата суммы налога – одну из следующих статьей НК РФ: 78, 79, 176, 203 либо 333.40. При выборе нужной статьи следует учесть их содержание и область применения.

Ст. 78: зачет и возврат лишних сумм, заплаченных по налогу (сбору, взносам, пеням, штрафам). Ст. 79: возврат избыточно взысканных аналогичных сумм. Ст. 176: возмещение налога. Ст. 203: возврат акциза. Ст. 333.40: возврат (зачет) госпошлины.

- Заявитель при помощи соответствующего кода должен отметить, какую сумму он просит вернуть. Например: «1» – излишне уплаченную, «1» – налога. Все варианты кодов с расшифровками записаны рядом со строчками. От него требуется только выбрать из них необходимый вариант.

- Сумма, подлежащая возврату, прописывается цифрами в рос. руб.

- Код налогового (расчетного) периода указывается с учетом расшифровки и пояснений, представленных внизу бланка в сноске. Если возврат денег производится за месяц, то пишут «мс», за квартал – «кв», за полугодие – «пл», а за год – «гд». После этого требуемый номер месяца (от 1 до 12), квартала (1, 2, 3 либо 4), полугодия (1 либо 2). В завершение прописывается текущий год.

Например: «МС.09.2020», что означает: возврат денег за сентябрь 2020 г.

- ОКТМО записывают согласно шифру по ОК 033-2013, а КБК согласно назначению заявления (т. е. для возврата НДФЛ либо иных целей).

- Если заполнено 2 стр., то, следовательно, заявитель все равно указывает, что он составил его на трех страницах с приложениями (либо без).

- В разделе, где нужно подтвердить достоверность представляемых данных, заявитель должен о (плательщик) либо «2» (если заявление подает его полномочный представитель). Попутно им же дается № контактного телефона, проставляется цифрами соответствующая дата, например: «10.09.2020».

- Если интересы заявителя представляет его полномочный представитель, то тут же следует записать название и реквизиты документа, которые подтвердят его полномочия.

- На второй странице бланка требуется записать необходимые банковские сведения (название кредитной организации, идентификационный код, вид и № счета). Получателем является физлицо, поэтому следует написать в соответствующей строке код «2».

Те физлица, которым нужно заполнить третью страницу бланка, записывают свои ФИО, код удостоверяющего документа с его реквизитами (серия, №, кем и когда выдан). Заявление обязательно подписывается лично заявителем.

Раздел, предназначенный для ИФНС и размещенный на стр. 1, заполнять заявителю не нужно. Его заполняет ответственный сотрудник налоговой службы при регистрации поступившего заявления.

Пример 1. Образец заполнения типового бланка заявления о возврате налога

Предложенный вариант заполнения бланка оформлен в формате Excel. В заявлении использованы следующие условные данные.

Заявитель (Борцов Савелий Всеволодович), гражданин РФ, обращается в свою ИФНС для того, чтобы вернуть лишнюю сумму налога, уплаченного им в предыдущем 2020 г. Основанием для возврата является ст. 78 НК РФ, сумма, подлежащая возврату, – 15 000 рос. руб. Налоговый (расчетный) период: «ГД.00.2018». Заявитель подает заявление самостоятельно, без полномочного представителя.

В бланке также указаны: ИНН, код по ОКТМО 45358000 (муниципальный округ Останкинский), соответствующий возврату налогу КБК. Банковские реквизиты: ПАО «Сбербанк» (его идентификационный код), вид счета «2» (текущий), № банк. счета. Поскольку у заявителя Борцова С. В. есть ИНН, то на стр. 3 он записывает только свои ФИО.

Следует заметить, что в данном примере предложен вариант заполнения текстовой части заявления (т. е. цифровых, текстовых, числовых показателей). Тогда как в итоговой версии заявления, помимо этого, требуется также в пустующих местах проставлять прочерки.