Главная / Трудовое право / Оплата и выплаты / Отпускные выплаты

Назад

Опубликовано: 12.01.2018

Время на чтение: 6 мин

0

1468

Логическим дополнением к этому документу служат различные нормативные акты, принятые Правительством РФ и вступившие в законную силу, например:

- Положение об особенностях исчисления средней заработной платы от 24 декабря 2007 г.,

- письмо Минздравсоцразвития № 2337-17 и т.д.

- Два алгоритма премирования

- Порядок расчёта отпускных Расчётный и премиальный периоды

- Общие правила и формулы

- Ежемесячная премия

Дорогие читатели! Для решения именно Вашей проблемы — звоните на горячую линию 8 или задайте вопрос на сайте. Это бесплатно.

Задать вопрос

Возможные ошибки и как их избежать

Расчет отпускных предполагает расчет величины среднего заработка (правила его расчета отражены в Положении №922 от 24/12/07 г.). Снизить риск ошибочных расчетов можно, если сразу в ЛНА фирмы отразить выплаты, имеющие характер премиальных, которые включаться в расчет среднего заработка не будут.

Целесообразно исключить поощрительные выплаты, имеющие место, например, к юбилею, профессиональной праздничной дате работников определенной сферы. Такие выплаты в общем случае не относятся к оплате за труд. Попутно заметим, что ситуация в данном случае, с точки зрения законодательства, далеко не однозначная и требует внимательного подхода. О ней более подробно мы поговорим далее.

Исключают из расчета премии:

- не отраженные в ЛНА фирмы;

- не входящие в период расчета (12 месяцев до отпуска).

Последнее может произойти, если в расчет средней величины заработка ошибочно будет включена премия за 12 месяцев, не предшествующих уходу сотрудника в отпуск.

В период расчета может начисляться сразу несколько премий, одна из которых — за год, предваряющий отпуск, другая — за более ранний период (но начисление прошло в периоде расчета). Если объем более ранних начислений премиальных выше, бухгалтер может ошибочно включить в расчет наиболее крупную сумму из двух, из тех соображений, что ухудшать положение работника запрещает закон, или включить сразу две премии в расчет. Согласно Положению этот подход неверен. Брать нужно только премию за год, предваряющий отпуск.

Важно! В расчет выплат к отпуску запрещено включать свыше 12 ежемесячных премий, соответственно, и поквартальных (в количестве не больше 4-х), премий по полугодию (до 2-х) одинаковых по характеру начислений, например, с формулировкой «за превышение нормы выработки».

Рассмотрим подробнее особенности включения тех или иных премиальных при подсчете отпускных.

Два алгоритма премирования

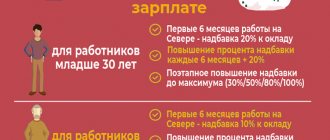

В соответствии с действующим трудовым законодательством РФ, премирование

работников может осуществляться либо в рамках существующей в учреждении системы оплаты труда, либо — вне её (ст. 129, 135, 144 и 191 ТК РФ). В первом случае премиальные выплаты являются составным элементом заработной платы сотрудника, во втором — нет.

При расчёте отпускных учитываются только те денежные средства, которые были начислены работнику как стимулирующие выплаты. Они считаются частью зарплаты и, как правило, носят систематический характер. Единовременные (разовые) премии также могут приниматься в расчёт при определении суммы отпускных, но только при условии, что это закреплено в соответствующих финансовых документах учреждения (письмо Роструда № 274-6-0 от 5 февраля 2007 г.).

Систематические выплаты могут быть ежемесячными, ежеквартальными и ежегодными.

К разовым (единовременным) премиям относятся денежные поощрения за выполнение особо важных работ, не входящих в перечень должностных обязанностей, а также перечисления в связи с профессиональными праздниками, юбилеями, победами в конкурсных мероприятиях и т. д.

Разовые премиальные выплаты

Ранее отмечалось, что разовые выплаты поощрительного характера в общем случае не включают в расчет выплат к отпуску. Однако существуют документы (например, письмо Минфина №03-03-06/1/150 от 22-03-12 г., аналогичное, более раннего периода — Минздравсоцразвития), согласно которым учет премий к юбилею, профессиональному празднику при расчете среднего заработка может иметь место, если эти выплаты прописаны в ЛНА, начислены в периоде расчета и, самое важное, являются частью системы оплаты труда.

Фактически включать или не включать премии за нетрудовые заслуги в отпускные при их расчете, решает руководство фирмы с полной ответственностью за это решение.

Разовые, единовременные премиальные выплаты обычно не связаны с определенным интервалом времени. Он может совпадать с расчетным периодом, а может не совпадать. Указанные премиальные, начисленные в расчетный период, берутся в расчет отпускных полностью.

Однако если в документах на начисление (приказ) указано, что премия выплачена за труд с указанием периода, учитывать в отпускных ее нужно как премию именно за период, указанный в приказе. Период может быть нестандартным: полгода, 2,3 или более лет.

Если премия начислена за период больше года (он превышает расчетный период – 12 мес.), то ее распределяют помесячно. Далее премия учитывается полной суммой, если полностью отработан период. Расчетный период частично отработан — премиальная выплата включается пропорционально фактическому рабочему времени на протяжении расчетного периода.

Важно! «Обычную» премию по полугодию учитывают в отпускных по тем же правилам, что и месячную, квартальную.

Премии за периоды в течение года и годовые

Годовые премиальные выплаты включаются в расчет отпускных выплат, если начисление было за год, предваряющий отпуск (в 2018 году – за 2020 год).

Если она предусмотрена ЛНА, но по каким-то причинам начисление еще не прошло, то отпускные придется пересчитывать заново, когда произойдет начисление (Роструд, письмо №1253-6-1 от 03/05/07 г.).

Необходимо учитывать такой нюанс: если расчетный период в полной мере отработан, премию полностью включают в расчетную формулу отпускных. Не играет роли в этом случае, учитывалось ли отработанное время при начислении. Расчетный период может быть отработан не в полной мере, но период начисления премиальных соответствует ему абсолютно, а премия начислялась, учитывая фактически отработанное время. И в этом случае сумму нужно включить полностью.

Бывают ситуации, при которых расчетный период отработан частично и премию включают в расчет пропорционально времени, которое отработано в расчетном периоде:

- Период начисления премиальных полностью соответствует расчетному, но премия начислялась без привязки к фактически отработанному времени.

- Период начисления не относится к расчетному. В данном случае не важно, учитывалось ли рабочее время или нет.

По указанному выше принимаются в расчет и годовые, квартальные премии. Так, если расчетный период частично отработан, при этом:

- отработанное время не учитывались; несмотря на то что премия полностью входит в расчетный период, ее пересчитывают пропорционально фактически отработанному фонду рабочего времени в расчетном периоде;

- отработанное время учитывались; премия не входит в расчетный период (частично не входит), ее пересчитывают аналогично, т.е. пропорционально отработанному в расчетном периоде ФРВ.

Какие правила в части премий важны для расчета отпускных?

Итак, согласно изложенным выше правилам премию при расчете отпускных нужно учесть, если она:

- учтена в системе оплаты труда;

- поименована во внутреннем нормативном акте работодателя, отражающем процедуру премирования;

- начислена в периоде расчета или должна быть учтена (годовая премия) в этом периоде;

- не может расцениваться как дублирующая выплату той же периодичности за аналогичный показатель премирования в одном и том же периоде;

- пересчитана пропорционально доле фактически отработанного времени за период расчета, если в отношении нее необходим такой пересчет.

Из дублирующих выплат действующие правила не препятствуют выбору наибольшей по размеру. Правила такого выбора следует отразить во внутреннем нормативном акте о премировании.

Возможность принятия премий в расчет среднего заработка в полном или неполном размере зависит от трех обстоятельств:

- полностью ли отработан период расчета;

- входит ли период начисления премии целиком в период расчета;

- пропорционально доле отработанного времени или без учета этого соотношения происходило начисление премии.

Пример расчета

Пусть по итогам года сотрудник получил премию. Ее необходимо включить в подсчет среднего заработка, когда этому сотруднику потребуется рассчитать отпускные.

Формула: Пр.отп. = (Пр.н. / Рдн) * (Рдн — РднИ), где:

- Пр.отп. — премия, включаемая в расчет по отпускным;

- Пр.н. – начисленная премия по итогам года;

- Рдн – количество р. дней в году, за которые начислена премия;

- РднИ – количество р. дней, не включаемых в расчет.

Рабочих дней в 2020 году 247. Работник фактически трудился не весь рабочий период, согласно табелю учета рабочего времени необходимо исключить 41 день. Премия за год начислена в сумме 60 тыс. рублей.

Считаем. Пр.отп. = (60000 / 247) * (247 — 41) = 50039,46 руб. Такую сумму премиальных нужно учесть, рассчитывая отпускные работнику.

Главное

- В расчет выплат к отпуску работника включаются премиальные суммы по правилам, прописанным в Положении №922 от 24/12/07 г.

- Все премии, включаемые работодателем в расчет, обязательно фиксируются ЛНА фирмы.

- Включать в состав затрат по отпускным премиальные за выслугу лет к профессиональным праздничным датам, с точки зрения законодательства, рискованно. Прописывая подобную возможность в ЛНА, фирма должна быть готова доказать правомерность включения в затраты этих сумм перед фискальными органами.

Порядок расчёта отпускных

Если премия предусмотрена коллективным договором или нормативным постановлением организации, она будет учтена при расчёте отпускных. Целиком или частично — зависит от трудовой активности сотрудника, наличия/отсутствия пропущенных рабочих дней и т. д.

Расчётный и премиальный периоды

При определении суммы выплат сотрудники бухгалтерии оперируют такими понятиями, как расчётный и премиальный периоды. Под первым подразумевается время, предшествующее дате начала отпуска.

Стандартная продолжительность расчётного периода — 12 календарных месяцев. Если работник устроился в компанию недавно, для расчёта отпускных используется заработная плата за фактически отработанное время.

Премиальный период — это отрезок, за который начислена стимулирующая выплата.

Он может не совпадать с расчётным. В этом случае премия обычно начисляется пропорционально времени трудовой активности и полностью учитывается при перечислении отпускных.

Иногда, даже в случае неполной отработки расчётного периода, стимулирующие выплаты выдаются работникам целиком, без сокращений. Размер отпускных при этом корректируется следующим образом:

сумма премии ÷ нормативное число дней в расчётном периоде × число фактически отработанных дней

Пример:

Сотрудник П. получил премию в 40 000 рублей за 250 смен, а отработал только 230.

При начислении отпускных будет учтено: 40 000 ÷ 250 × 230 = 36 800 рублей.

Общие правила и формулы

Согласно алгоритму расчёта отпускных, установленному Положением № 922 Правительства РФ, для определения суммы выплаты используется величина среднедневного заработка. Вычисляется она так:

- если расчётный период отработан полностью: заработная плата за расчётный период ÷ 12 месяцев ÷ 29,4 (среднемесячное число календарных дней);

- если у сотрудника имеются пропуски в графике: заработная плата за расчётный период ÷ (количество отработанных месяцев × 29, 4 + число дней в месяцах, отработанных частично).

Как получить больничный в поликлинике — все ответы на этот вопрос в нашем материале!

Командировки, совершенные в выходной день, оплачиваются по особой схеме. Подробнее об этом вы можете прочитать в нашей статье.

Что выгодней работающим пенсионерам в 2020 году: работать или уйти на пенсию? Ответить на этот вопрос поможет наш материал.

Как учитываются премии при расчете отпускных в 2020 году?

Формула расчета премиальных выглядит следующим образом:

- размер премиальных в определенный период делится на количество рабочих дней в организации;

- полученный результат необходимо умножить на количество дней, которые были отработаны сотрудником.

Это интересно: Деление отпуска на части

Результат полученных вычислений и становится той суммой, которая входит в вычисление среднего уровня заработка.

Как отражать в отчете отпускные, премию, переходящую зарплату?

Актуальным вопросом при расчете начислений является процедура их отражения в отчете. Заполнение формы 6-НДФЛ по отпускным и премиальным предполагает следующие моменты:

- день выплат устанавливается на то число, когда фактически были получены отпускные;

- процедура удержания налога из данной суммы производится при ее начислении.

При этом нужно учитывать, что если премия разовая, она должна учитываться как дополнительный доход. Если же премиальные начисляются систематически, то они вносятся вместе с основным доходом.

Переходящая зарплата учитывается в том месяце, в котором она начислена. Все данные представляются в строках 020 и 040.

Нередко у работодателей возникает востребованный вопрос, можно ли переплату отпускных оформить премией. На практике такой вариант возможен, но только при взаимном согласии с работником. В противном случае дело придется решать через суд.

Ошибки при расчете отпускных: как исправить?

Если обнаружена ошибка при начислении отпускных, для начала надо разобраться: отпускные завышены или, наоборот, занижены. Если работнику отпускные выплачены в меньшем размере, чем должно было быть, то следует просто произвести доначисление и доплатить работнику.

Но если отпускные, наоборот, завышены по причине неправильного применения норм законодательства, то с удержанием их из зарплаты работника могут быть проблемы. Просто так удержать излишне выплаченные работнику отпускные нельзя, так как ошибка произошла из-за неправильного применения норм законодательства. С работника следует получить согласие.

Можно обратиться к работнику с просьбой, чтобы он написал заявление об удержании данной суммы. Если работник согласится, то удержать излишне выплаченную сумму можно в полном объеме. Это удержание уже будет рассматриваться как удержание по инициативе работника, а ограничений здесь никаких нет. Но вот если работник откажется, то вернуть излишне выплаченные отпускные получится только через суд.

Чтобы уверенно выполнять начисления и расчеты среднего заработка в самых сложных ситуациях, зарегистрируйтесь на онлайн-курс «Расчеты с персоналом по оплате труда». Отсутствие штрафов и претензий со стороны инспекции гарантировано.

Включается ли единовременная выплата к празднику?

Праздничные даты являются одни из наиболее долгожданных дней у работников, так как кроме приятных выходных, сотрудникам часто полагаются и единовременные премии.

В частности, к Новому году, к 8-му Марта, 23-му Февраля, к иным праздникам и различным юбилеям могут выплачиваться премиальные выплаты, если это предусмотрено системой премирования предприятия.

Подобные разовые выплаты к праздникам можно учитывать, когда рассчитывают отпускные в случае, если выполнены нужные условия:

- Возможность премировать работников содержится в системе трудовой оплаты.

- Начисление денежных средств произошло в расчетном периоде.

Можно отметить, что сумму, которая выплачена сотрудником в связи с праздником и не связана с его трудовой деятельностью, не следует включать при расчете размера средней зарплаты.

Учитывать при определении суммы среднего заработка нужно премии, носящие производственный характер и предусмотренные внутренним документом учреждения, в частности, положением о премировании.

То есть, когда премиальные являются вознаграждением за трудовые заслуги и выполненную работу и другие достижения сотрудника, то единовременная выплата входит в среднюю зарплату. Такая выплата должна быть выполнена на основе приказа и отражена в финансовой документации организации.

Неполностью отработанный расчетный период

В данном случае учет годовой премии при расчете отпуска осуществляется в полном объёме, если она начислена пропорционально фактическому времени, отработанному в календарном году (премиальном периоде).

Пример #3. Премия при расчете отпускных за полных период

Иванов В.А. с 10 по 23 февраля 2014 г. уходит в отпуск. В расчётном периоде (с 1 февраля 2013 г. по 31 января 2014 г.) ему были начислены: — ежемесячный оклад в размере 25 000 руб.; — в марте 2013 г. — премия 10 000 руб. за 2012 год; — в декабре 2013 г. — премия 18 500 руб. за 2013 г., учитывая фактически отработанное время; — с 1 по 31 марта 2013 г. — был в командировке; — с 1 по 28 апреля — в оплачиваемом отпуске; — с 1 по 20 мая — находился на больничном; — с 1 по 14 декабря — проходил медкомиссию в военкомате.

Из расчёта отпускных исключаем годовую премию за 2012 г., а также сумму и периоды сохранения за сотрудником среднего заработка.

Сумма отпускных: (25 000,00 руб. х 8 мес. + 2 727,27 руб. + 12 500,00 руб. + 13 636,36 руб. + 18 500,00 руб.) : (29,4 х 8 мес. + 1,96 + 10,43 + 16,12) х 14 дн. = 13 132,19 руб.

Где: — 2 272,73 руб. – зарплата за апрель (25 000,00 руб. : 22 дн. по графику х 2 дн. отработанных); — 12 500,00 руб. – за май (25 000,00 руб. : 18 дн. по графику х 9 дн. отработанных); — 13 636,36 руб. – за декабрь (25 000,00 руб. : 22 дн. по графику х 12 дн. отработанных); — 18 500,00 руб. – годовая премия за 2013 г.; — 29,4 – число календарных дней за полностью отработанный месяц; — 8 – количество таких месяцев; — 1,96 – число апрельских дней (2 отработанных дня х 29,4:30 дней в месяце); — 10,43 – число дней в мае (11 отработанных х 29,4:31 дней в месяце); — 16,12 – в декабре (17 отработанных х 29,4:31 дней в месяце).

Иванов В.А. 6 февраля 2014 г. (за 3 дня до начала отпуска) получит 11 425 руб. (за вычетом подоходного налога 13%).

Если в процессе учета годовой премии при расчете отпускных не учитывается фактически отработанное в премиальном периоде время, то данная премия учитывается не полностью – в соответствии с отработанным временем. Для определения учитываемой части годовой премии ее делят на нормативное число рабочих дней согласно графику в расчётном периоде, а затем умножают на количество отработанных дней по факту.

Пример #4. Учет годовой премии без учета отработанного времени

Иванов В.А. устроился на предприятие 1 ноября, а в декабре ему выплатили годовую премию без учета отработанного времени в сумму 25 000 руб. Учитываемая часть премии = (25 000 руб. : 247 дней согласно графику х 44 отработанных дня) = 4453,44 руб.

Квартальная премия при расчёте отпускных

Общие основания к расчёту квартальной премии в случае с отпускными применяются если сотрудником отработано полное расчётное время. Если данный период отработан частично, вознаграждение рассчитывается с учётом таких нюансов:

- Если оно пропорционально отработанному времени, то его учитывают полностью.

- Если его размер фиксирован, то он рассчитывается с учётом отработанных часов.

- Учитываются те месяцы, которые вошли в расчётный срок.

Так, если начало расчётного периода – ноябрь, то в третий премиальный квартал учитываются только два выработанных месяца.

При расчёте отпускных учитывается только та квартальная премия, которая вошла в отчётный период. Суммы, который начислены помимо этого срока, во внимание не принимаются.

Процесс расчета отпускных с включением премий

Порядок формирования отпускных с учетом премий описывается в положении №922. Основные эпизоды при подсчете указаны в пункте 15:

- на каждый период учитывается не более одной премии (например, получить две майских премии можно, но учитываться будет только одна);

- если период составляет больше месяца, то сумма премии учитывается в полученном размере или пересчитывается для каждого из учтенных месяцев;

- при подсчете за год учитывается фактический размер премии вне зависимости от даты и периода выплат.

Такие сложности в учете возникают из-за правила 15 пункта, в котором указывается надобность соотносить размер премии к отработанному времени. Это особенно важно, если в периоде есть праздничные даты, не подлежащие учету или он отработан лишь частично. Особенно явно это заметно на премиях, приуроченных к определенным промежуткам времени: ежемесячные, квартальные, годичные.

Формула расчета отпускных

К не подлежащим учету по пункту 5 относятся временные отрезки:

- указанные в больничном листе или листке нетрудоспособности;

- неисполнение работы из-за работодателя или без вины любой из сторон трудовых отношений;

- применение дополнительных выходных или неоплачиваемого отпуска, положенных при уходе за детьми-инвалидами;

- другое положенное по законодательству освобождение от работы.

При учете используется соотношение отработанных дней к общему числу рабочих дней.

Калькулятор расчета отпускных

Перейти к расчётам

Особенности учета

Законодательство РФ указывает, что премия учитывается в подсчете отпускных, если:

- сумма учтена при прохождении бухгалтерии;

- премия упомянута во внутреннем акте, регламентирующем премирование;

- начислена в отрезке времени, предшествующем отпуску;

- не дублирует выплату по аналогичным причинам за этот же период (две награды за одно событие);

- пересчитана по реально отработанному времени, если это необходимо.

Как рассчитать и провести учет годовой премии

В случае дублирующих выплат или двух премий под одним основанием и за одинаковый период, работник имеет право выбрать наибольшую при формировании отпускных. Важную роль играют три события — объем работ в расчетный период, совпадают ли периоды расчета и начисления, проводится ли выплата соответственно объему работ или без его учета.

Полезное видео

Варианты учета разовых премий при вычислении среднего заработка — смотрите в видео:

Премии, разово выплачиваемые сотрудникам, могут быть учтены при расчете оплаты за ежегодный отпуск, но при соблюдении определенных условий.

Период, за который данная выплата назначена, должен полностью входить в расчетные 12 месяцев для отпускных. В противном случае будет учтена только ее пропорциональная часть.

Это интересно: Выход на работу после отпуска

Выплачиваемые единовременные суммы по случаю различных праздников входят в расчет по тем же правилам, что и прочие разовые выплаты.

Не нашли в статье ответ на Ваш вопрос?

Получите инструкции, как решить именно Вашу проблему. Позвоните по телефону прямо сейчас:

здесь — если вы проживаете в другом регионе.

За что начисляют премии

Работники, не посвященные в тонкости бухгалтерского учета, иногда думают, что премию начальник может дать по своему усмотрению. Отчасти это так, но не каждая «выплата стимулирующего характера» (так в статье 129 ТК РФ определяется премирование) входит в оплату труда и влияет на среднее ее значение. Российское законодательство предусматривает различный подход к оплате труда и денежному вознаграждению.

Премия выдается за конкретные трудовые достижения или результат деятельности, влияющий прямо или опосредованно на экономические показатели предприятия. Она входит в фактическую сумму зарплаты сотрудника и предусмотрена системой оплаты труда, принятой в данной организации (Трудовой кодекс РФ, статья 139, часть вторая).

Исчисление средней заработной платы регламентируется Постановлением Правительства РФ № 916 от 11 ноября 2009 года. В подпункте «н» этого правового акта дается ссылка на термин «система оплаты труда». Он означает способ определения размера вознаграждения, положенного работнику на основе трудозатрат и экономических результатов.

Система оплаты конкретно устанавливается коллективным договором (соглашением, локальным актом, под которым чаще всего понимается трудовой договор).

Таким образом, только выплаты, напрямую стимулирующие трудовую деятельность, считаются входящими в заработную плату наряду с должностным окладом.

Последствия ошибок в принятии в расчет премий

Ошибки в учете премий при расчете среднего заработка делятся на 2 вида по влиянию на размер дохода, определяемого за расчетный период:

- завышающие этот доход и, соответственно, сумму отпускных;

- занижающие этот доход и, соответственно, приводящие к начислению отпускных в меньшей сумме.

Завышение возникает при включении в расчет премий:

- не учтенных в системе оплаты труда;

- не отраженных во внутренних нормативных актах;

- начисленных не в периоде расчета или не относящихся (если премия годовая) к этому периоду;

- дублирующих друг друга по показателям премирования при одной и той же периодичности;

- не пересчитанных в пропорции к доле фактически отработанного в периоде расчета времени, если это надо было сделать.

Занижение образуется, если в доход не включены какие-то из начисленных в периоде расчета премий. Кроме того, и завышение, и занижение могут быть связаны с неверным расчетом суммы премии или ее неправильным пересчетом в пропорции к фактически отработанному в периоде расчета времени.

Выявленные ошибки в любом случае требуют исправлений, так как:

- завышение неправомерно увеличивает расходы на оплату труда, учтенные в затратах, уменьшающих базу по прибыли;

- занижение ущемляет права работника.

Занижение суммы исправить достаточно легко: нужно сделать перерасчет и доплатить работнику недостающую сумму. Суммы завышения, объясняющиеся счетной ошибкой, можно удержать из зарплаты работника (ст. 137 ТК РФ). А вот суммы завышения, не связанные с подобной ошибкой и объясняющиеся, по существу, нарушением работодателем норм законодательства при расчете среднего заработка, получить от работника обратно достаточно сложно: он может не согласиться на добровольное удержание и судебные органы вряд ли признают за ним обязанность это сделать, поскольку его вина в создавшейся ситуации отсутствует.

О том, какие еще удержания возможны из зарплаты работника, читайте в материале «Ст. 137 ТК РФ: вопросы и ответы».

Входят ли и как учитываются разовые премии в расчете отпускных на примерах

Премия является одним из наиболее эффективных методов мотивации работников для качественной работы. Такая выплата считается стимулирующей, ее включают непосредственно в состав зарплаты.

Решение выплачивать премию необходимо оформлять в приказе руководителя организации. В дальнейшем возникает резонный вопрос, нужно ли данные премиальные выплаты включать в расчет отпускных?

Уважаемые читатели! Статья описывает типовые ситуации, но каждый случай уникальный.

Если вы хотите узнать, как решить именно Вашу проблему — воспользуйтесь формой онлайн-консультанта в правом нижнем углу сайта или позвоните по прямым телефонам:

здесь — если вы проживаете в другом регионе.

Это быстро и бесплатно!