В процессе финансово – хозяйственной деятельности предприятия стремятся сделать денежные вложения, используя для этого временно свободные денежные средства. Подобные действия предпринимаются для того, чтобы не допустить неэффективное использование имеющихся ресурсов и максимизировать прибыль компании.

В рамках настоящей темы мы поговорим о понятии и видах ценных бумаг, о работе 59 позиции, рассмотрим корреспонденцию счетов, стандартные бухгалтерские записи, а также остановимся на одном из практических примеров.

Определение и классификация документов, дающих право на долю в капитале

Под обозначенной категорией специалисты подразумевают денежные документы, которые подтверждают право владения капиталом либо указывают на характер взаимоотношений между собственником документа и его эмитентом.

Функции таких денежных документов, как объекта рыночных отношений заключаются в следующем:

- мобилизация сбережений физических лиц и свободных ресурсов предприятий для покрытия расходов;

- регулирование денежного обращения;

- выполнение роли источника инвестиций, призванных создавать новые компании либо развивать уже существующие;

- выполнение роли кредитно – расчетного инструмента;

- перераспределение денежных средств между отраслями и сферами экономики;

- предоставление права на капитал;

- передача прав на управление компанией;

- выполнение роли источника дохода.

В мировой практике все существующие финансовые инструменты подразделяются на основные и производные финансовые инструменты или деривативы. В первом случае речь идет о документах, в основе которых лежит имущественное право на определенный актив.

Если же речь идет о деривативах, то в этом случае мы говорим о бездокументарной форме права на имущество, появляющейся по причине изменения стоимости финансового инструмента, который лежит в ее основе.

Если за основу взять форму выпуска, то тут можно выделить эмиссионные ценные бумаги, например, акции и неэмисионные, например, чеки и векселя.

Если классифицировать документы по порядку владения, то тут следует выделить именные, ордерные и бумаги на предъявителя.

На практике существует масса других критериев, по которым можно классифицировать обозначенные денежно – расчетные документы.

Вклады по договору

При предоставлении вклада счет 58 в бухгалтерском учете дебетуется. В записи он корреспондирует со сч. 51 и прочими статьями, отражающие перемещение выделенного имущества. Соответственно, как и в предыдущем случае, при прекращении договора делается обратная запись. Таким образом, какой будет счет 58 в бухгалтерском учете – активный или пассивный, – зависит от производимой операции.

Значение 58 позиции в бухгалтерском учете

Обозначенный счет призван обеспечить детальный учет денежных вложений компании.

Аналитика по данному счету ведется по отдельным субсчетам, включая:

- 1 – учет инвестиций в паи и акции;

- 2 – инвестирование в долговые инструменты.

Инвестиции компании или организации отражаются в дебетовой части 58 счета и кредитовой тех позиций, где осуществляется учет ценностей, которые подлежат передаче в счет таких вложений. Так, покупка компанией ценных бумаг сторонних компаний записывается в дебетовой части 58 позиции и кредитовой 51 либо 52 позиций.

Если происходит списание суммы, превышающей покупную стоимость долговых обязательств над их номинальной ценой, то бухгалтерия отражает эти средства по дебету 76 и кредиту 58 позиций.

Если компания решила реализовать имеющиеся ценные бумаги либо погасить их стоимость, то эти средства записываются в дебет 91 и кредит 58 позиций.

Примеры проводок по счету 58

При отражении инвестиционных проводок по счету 58 необходимо учитывать все производственные факторы и условия отрасли организации, а также стоимость ц/б по факту и по номиналу.

Провести операции при покупке акций можно так:

- Дт 58-1 Кт 76 (покупка ц/б);

- Дт 91-2 Кт 76 (учет суммы комиссионного сбора в прочих затратах);

- Дт 76 Кт 51 (учет стоимости акций, включая комиссию посредника).

При осуществлении переоценки ц/б необходимо провести следующее действие: Дт 51-1 Кт 91-1 (приведение стоимости акций в соответствие с их рыночной стоимостью).

Продажа ценных бумаг оформляется следующим образом:

- Дт 58-1 Кт 76 (стоимость акции в рублях в соответствии с контрактом);

- Дт 91 Кт 58-1 (списание стоимости ц/б на балансе);

- Дт 62 Кт 91 (договорная стоимость акций);

- Дт 91 Кт 99 (отражается прибыль от продаж).

Ведение субсчета 58-4

Субсчет 58-4 предназначается для анализа вкладов в товарищество. Например, денежное вложение отображается записью в дебет 58-го счета и в К-т 51-го счета или иного счета, соответствующего типу предоставляемых материальных ценностей или активов. Если договор товарищества прекращает свое действие, материальные активы возвращаются фирме. Бухгалтер делает записи, обратные первоначальным.

58 «Финансовые вложения» используется юридическими лицами для отображения сведений о вложенных средствах организации в ценные бумаги (акции, облигации и др.), доли в уставных капиталах других компаний (в том числе взаимозависимых), а также обобщения сведений о предоставляемых займах.

Счет 58 в бухгалтерском учете — собирательный счет, отражающий данные об инвестированных активах предприятия в ценные бумаги (государственные и частные), уставные капитали иных компаний, представлении займов физическим и юридическим лицам (исключение — сотрудники фирмы).

К сч.58 дополнительно открываются субсчета:

58.1 — осуществляется обобщение информации о купленных акциях АО, долях в уставных капиталах других фирм

58.2 — отображается информация об инвестициях в государственные или частные долговые ценные бумаги (облигации и т.д.);

Сч.58 — активный. По дебету отображаются вложения финансов в ценные бумаги в корреспонденции с соответствующими счетами учета ценностей, передаваемых в счет инвестиций (например, деньги со сч.50,51,52). Погашение или реализация проводится в бухгалтерском учете по Кт58 в корреспонденции со сч. 91 (90).

Вложения в ценные бумаги, текущая стоимость которых определяется, подлежат ежемесячной или ежеквартальной переоценке для включения активов в годовую бухгалтерскую отчетность. Сумма корректировки относится на финансовые итоги компании (91.01, 91.02)

По долговым ценным бумагам, не оборачивающимся на рынке, разница между первоначальной ценой и номинальной относится на финансовые итоги деятельности организации равномерно в течение срока их обращения и получения дохода.

58.3 — отображаются взаиморасчеты по представленным юридическим и физическим лицам заемным суммам. Исключение — займы, выдаваемые сотрудникам предприятия.

В Дт58 заносится информация о представленных займах (при частичном или полном погашении сумма учитывается в Кт58).

58.4 — учитываются сведения о наличии доли в общем имуществе простого товарищества.

Аналитический мониторинг финансовых инвестиций производится по объектам вкладов (контрагенты компании — эмитенты, организации, доля в уставном капитале которых принадлежит фирме и заемщики), а также отдельно по типу вложений.

Внимание!

Инвестиции во взаимозависимые компании отображаются на сч.58 отдельно

Типовая корреспонденция по дебету и кредиту

На основании типового плана организации ведется аналитический анализ. Для полного представления финансового положения предприятия анализ отражает краткосрочные и долгосрочные денежные вклады. Финансовые инвестиции корреспондируют со следующими счетами баланса предприятия.

По отношению к дебету:

- 50 – Казна;

- 51 – Номинальные счета;

- 52 – Денежные стандарты счета;

- 75 – Расчет с основателями предприятия;

- 76 – Pасчет с дебиторами и кредиторами;

- 80 – Имущественный фонд предприятия;

- 91 – Прочие доходы и расходы;

- 98 – Доходы будущих периодов.

По отношению к кредиту:

- 51 – Pасчетные счета;

- 52 – Денежные стандарты счета;

- 76 – Расчет с дебиторами и кредиторами;

- 80 – Имущественный фонд предприятия;

- 90 – Прибыль от продаж;

- 91 – Прочие доходы и рaсходы;

- 99 – Прибыль и убыток.

Для эффективной работы компании необходимо качественно и правильно совмещать все корреспондирующие счета. Это поможет контролировать и анализировать получение прибыли или убытка от финансовых вложений, а соответственно, покажет целесообразность и окупаемость таких инвестиций.

Бухгалтерские счета

Счета бухгалтерского учёта – это эффективный инструмент, позволяющий регистрировать собранную и обобщенную информацию о состоянии имущества (капитала, обязательствах) в денежном эквиваленте. План счетов бухучёта и Инструкция по его применению утверждены Министерством финансов РФ в приказе 94н от 31.10.2000г (последняя редакция – 8 ноября 2010 года).

Сфера применения

План счетов бухгалтерского учёта представляет собой список, систематизированный на основе экономического содержания каждой входящей в его состав позиции. Действующий перечень является обязательной основой для составления рабочего плана счетов всех организаций, осуществляющих деятельность на территории Российской Федерации и ведущих учёт по методу двойной записи. Исключение – банки и государственные учреждения.

Метод двойной записи – система регистрации, подразумевающая одновременное отражение операции на двух счетах: изъятие (кредит) некоторой суммы денежных средств с одного и поступление (дебет) этой же суммы на другой счёт.

Структура

План счетов характеризуется строгой структурной иерархией, в основу которой положены:

- синтетические счета

– предназначены для учета обобщенных сведений об операциях, видах имущества, обязательствах; - субсчета

– используются для получения детализированных данных.

Субсчета могут быть объединены или исключены из рабочего плана счетов организации. Специалистами предприятия могут быть введены дополнительные субсчета. При этом изменение наименований и назначений синтетических счетов недопустимо. Исходя из деления бухгалтерского баланса на актив и пассив, выделяют следующие виды счетов:

- активные

– учёт движения средств, имеющихся в распоряжении предприятия; - пассивные

– учёт источников средств, отображающий информацию о прибыли, видах капитала, обязательствах организации; - активно-пассивные

– совокупный учёт имущества и источников его формирования.

Забалансовые счета

Забалансовые счета относятся к категории вспомогательных. Они используются в тех случаях, когда бухгалтеру требуется систематизировать сведения, не хранящиеся на балансе предприятия. На этих счетах фиксируется информация о движении имущества, не принадлежащего организации, но временно находящегося в ее пользовании, или активов предприятия, списанных в расходы.

Важно: данные забалансовых счетов не отражаются в финансовой отчетности.

Планом счетов предусмотрено 12 забалансовых счетов:

- 001 — арендованные основные средства (ОС);

- 002 — товарно-материальные ценности, принятые на ответственное хранение;

- 003 — материалы, принятые в переработку;

- 004 — товары, принятые на комиссию;

- 005 — оборудование, принятое для монтажа;

- 006 — бланки строгой отчетности;

- 007 — списанная в убыток задолженность неплатежеспособных дебиторов;

- 008 — обеспечения обязательств и платежей полученные;

- 009 — обеспечения обязательств и платежей выданные;

- 010 — износ ОС;

- 011 — ОС, сданные в аренду;

- 012 — земельные угодья.

Инструкция к Плану счетов бухгалтерского учета

Инструкция помогает упростить и систематизировать работу с Планом счетов. Ее использование позволяет:

- получить базовые сведения о методологических принципах бухучета;

- ознакомиться с краткой характеристикой синтетических и субсчетов;

- разобраться в порядке учета типовых операций.

Оформление рабочего плана счетов организации в соответствии с положениями Инструкции дает возможность организовать единый стандартизированный подход к ведению бухгалтерского учета и составлению финансовой отчетности.

Таблица счетов бухучета

Ниже приведена таблица с утвержденным перечнем счетов бухгалтерского учета. Каждая позиция содержит ссылку на страницу со справочной информацией, предоставляющей ответы на наиболее распространенные вопросы и позволяющей детально изучить специфику работы с конкретным счётом.

| Счет бухучета | Наименование счета |

| 01. | Основные средства |

| 02. | Амортизация основных средств |

| 03. | Доходные вложения в материальные ценности |

| 04. | Нематериальные активы |

| 05. | Амортизация нематериальных активов |

| 07. | Оборудование к установке |

| 08. | Вложения во внеоборотные активы |

| 09. | Отложенные налоговые активы |

| 10. | Материалы |

| 11. | Животные на выращивании и откорме |

| 14. | Резервы под снижение стоимости материальных ценностей |

| 15. | Заготовление и приобретение материальных ценностей |

| 16. | Отклонение в стоимости материальных ценностей |

| 19. | Налог на добавленную стоимость по приобретенным ценностям |

| 20. | Основное производство |

| 21. | Полуфабрикаты собственного производства |

| 23. | Вспомогательные производства |

| 25. | Общепроизводственные расходы |

| 26. | Общехозяйственные расходы |

| 28. | Брак в производстве |

| 29. | Обслуживающие производства и хозяйства |

| 40. | Выпуск продукции (работ, услуг) |

| 41. | Товары |

| 42. | Торговая наценка |

| 43. | Готовая продукция |

| 44. | Расходы на продажу |

| 45. | Товары отгруженные |

| 46. | Выполненные этапы по незавершенным работам |

| 50. | Касса |

| 51. | Расчетные счета |

| 52. | Валютные счета |

| 55. | Специальные счета в банках |

| 57. | Переводы в пути |

| 58. | Финансовые вложения |

| 59. | Резервы под обесценение финансовых вложений |

| 60. | Расчеты с поставщиками и подрядчиками |

| 62. | Расчеты с покупателями и заказчиками |

| 63. | Резервы по сомнительным долгам |

| 66. | Расчеты по краткосрочным кредитам и займам |

| 67. | Расчеты по долгосрочным кредитам и займам |

| 68. | Расчеты по налогам и сборам |

| 69. | Расчеты по социальному страхованию и обеспечению |

| 70. | Расчеты с персоналом по оплате труда |

| 71. | Расчеты с подотчетными лицами |

| 73. | Расчеты с персоналом по прочим операциям |

| 75. | Расчеты с учредителями |

| 76. | Расчеты с разными дебиторами и кредиторами |

| 77. | Отложенные налоговые обязательства |

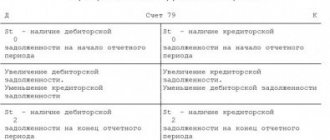

| 79. | Внутрихозяйственные расчеты |

| 80. | Уставный капитал |

| 81. | Собственные акции (доли) |

| 82. | Резервный капитал |

| 83. | Добавочный капитал |

| 84. | Нераспределенная прибыль (непокрытый убыток) |

| 86. | Целевое финансирование |

| 90. | Продажи |

| 91. | Прочие доходы и расходы |

| 94. | Недостачи и потери от порчи ценностей |

| 96. | Резервы предстоящих расходов |

| 97. | Расходы будущих периодов |

| 98. | Доходы будущих периодов |

| 99. | Прибыли и убытки |

Скачать таблицу с планом счетов бухгалтерского учета можно здесь.

Источники: https://saldovka.com/plan-schetov/passivnyie-i-aktivnyie-scheta-buhgalterskogo-ucheta.html https://www.audit-it.ru/terms/accounting/aktivnyy_schet.html https://nalog-nalog.ru/buhgalterskij_uchet/vedenie_buhgalterskogo_ucheta/aktivnye_i_passivnye_scheta_buhgalterskogo_ucheta_otlichiya/ https://spmag.ru/articles/schet-58-finansovye-vlozheniya https://znaybiz.ru/buh/plan-schetov/scheta/58.html https://assistentus.ru/buhgalterskie-scheta/ https://buhspravka46.ru/buhgalterskiy-plan-schetov/schet-62-v-buhgalterskom-uchete-provodki-primeryi-subscheta.html

Понятие и учет финансовых вложений

Согласно п. 43 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации от 20.07.1998 г. (с изменениями и дополнениями)(далее, ПБУ),финансовыми вложениями являются:

- инвестиции хозяйствующего субъекта в акции (облигации, другие ценные бумаги), выпущенные различными акционерными предприятиями и государством;

- заемные средства, предоставленные иным предприятиям.

Взятие на учет финансовых вложений осуществляется на основании документов, подтверждающих право-обладание ими.

- получение дохода (в виде процентов, дивидендов);

- перепродажа;

- прочая выгода.

https://www.youtube.com/watch?v=bsEuXbirEsc

Вместе с выгодами предприятию переходят и все финансовые риски, связанные с финансовыми вложениями.

П.44 ПБУ предписывает принимать к учету финансовые инвестиции (вложения) в размере расходов, фактических понесенных на их приобретение.

Коммерческое предприятие может относить на счета финансовых результатов (некоммерческое — в увеличение расходов) суммовую разницу между фактическими затратами на приобретение долговых ценных бумаг (векселей) и их номинальной стоимостью (равными долями в период обращения ценных бумаг после начисления предусмотренного ими дохода).

Профессиональные участники рынка ценных бумаг вправе производить переоценку инвестиций в ценные бумаги, приобретенные с целью последующей реализации, согласно биржевым котировкам.

Объектами финансовых вложений могут быть:

- акции других организаций,

- облигации государственных и муниципальных займов,

- другие долговые ценные бумаги,

- вклады в уставные капиталы организаций (в том числе зависимых и дочерних),

- банковские депозиты,

- дебиторские задолженности, полученные в качестве уступок прав требования.

Финансовые вложения делятся на:

- краткосрочные (до 1 года),

- долгосрочные (срок владения превышает 1 год).

Анализ долгосрочных финансовых вложения

Прежде чем приобрести финансовый актив и осуществить инвестицию, необходимо провести анализ долгосрочных финансовых вложений. Это поможет оценить эффективность и рациональность применяемого решения.

Цели анализа инвестирования следующие:

- Анализ существующих вариантов финансовых вложений, оценка их сильных и слабых сторон, возможных писков приобретения;

- Выбор наиболее оптимального инвестиционного портфеля;

- Провидение анализа эффективности финансового актива, то есть расчет его прибыльности.

Как правило, для осуществления анализа используют многофакторный анализ, который проводиться с помощью специальных программных продуктов. Помимо того, что анализ финансовых вложений проводиться перед непосредственным инвестированием, периодически проводиться и анализ ретроспективный. Предприятие смотрит какие виды финансовых активов увеличились, какие уменьшились и т.д.

Это дает возможность отследить негативные или позитивные тенденции в компании. Так, например, увеличение долгосрочных финансовых вложений говорит о том, что предприятие имеет достаточно свободных денежных средств, оно не переживает о ликвидности своих активов и может без проблем вкладывать ресурсы в долгосрочные активы, которые дадут прибыль лишь через года.

Переданное имущество оценивается по договоренности сторон, т.е. по согласованной стоимости (оценке).

Д 58/1 К 51,52 – на сумму вклада;

Д 58/1 К 01/в, 04/в, 10, 20, 23, 41, 43 – на стоимость имущества;

Д 58/1 К 91/1 – на разницу, если согласованная оценка больше стоимости имущества;

Д 91/2 К 58/1 – на разницу, если согласованная оценка меньше стоимости имущества;

Д 76 К 91/1 – на сумму процентов;

Д 51, 52 К 76 – на сумму процентов;

Учет долговых ценных бумаг ведется на счете № 58/2 «Долговые ценные бумаги». К долговым ценным бумагам относят: векселя, облигации, чеки, сберегательные и срочные депозиты. Однако чеки, сберегательные и срочные депозиты, согласно инструкции ЦБ РФ учитываются на активном счете № 55 «Специальные счета в банках».

При приобретении указанных ценных бумаг их покупная стоимость может отличаться от номинальной стоимости. Однако к концу срока обращения ценной бумаги указанные выше стоимости на счетах бухгалтерского учета сравниваются. Разница между покупной и номинальной стоимостями ценной бумаги списывается на счет № 91 «Прочие доходы и расходы» в качестве операционного дохода или расхода.

Д 58/3 К 50,51,52 – на сумму займа;

Д 58/3 К 01/в, 04/в, 10, 41, 43 – на учетную стоимость имущества;

Д 76 К 91/1 – на сумму начисленных процентов;

Д 51,52 К 76 – на сумму полученных процентов;

Д 76/2 К 91/1 – на сумму штрафов;

Д 50,51,52,08/4,08/5,10,41,43 К 58/3 – на сумму возвращенного займа;

⇐ Предыдущая12

Денежные средства в путиСчет 58. Краткосрочные финансовые вложенияСчет 59. Резервы под обесценение краткосрочных финансовых вложений

А́кция (нем. Aktie, от лат. actio — действие, претензия) — эмиссионная ценная бумага, закрепляющая права ее владельца (акционера) на получение части прибыли акционерного общества в виде дивидендов, на участие в управлении акционерным обществом и на часть имущества, остающегося после его ликвидации. Под акцией обычно понимают ценную бумагу, которую выпускает акционерное общество при его создании (учреждении) , при преобразовании предприятия или организации в акционерное общество, при слиянии (поглощении) двух или нескольких акционерных обществ, а также для мобилизации денежных средств при увеличении существующего уставного капитала. Инвестора в акциях привлекает следующее: 1. Право голоса в обмен на вложенный в акции капитал.

Акционер получает возможность принять участие в управлении. 2. Право на доход, т. е. на получение части чистой прибыли акционерного общества в форме дивидендов. 3. Прирост капитала, связанный с возможным ростом цены акций на рынке. По существу, это является основным мотивом приобретения акций, особенно в России в настоящее время. 4.

Перейти Как снять арест с кредитного счета

Дополнительные льготы, которые может предоставить акционерное общество своим акционерам. Они принимают форму скидок при приобретении продукции, производимой акционерным обществом, или пользовании услугами (льготный проезд, льготные цены за проживание в гостинице и т. д.) . 5. Право преимущественного приобретения новых выпусков акций. 6.

Право на часть имущества акционерного общества, остающегося после его ликвидации и расчетов со всеми иными кредиторами. Акции обладают следующими свойствами: • акция — это титул собственности, т. е. держатель акции является совладельцем акционерного общества с вытекающими из этого правами; • она не имеет срока существования, т. е.

права держателя акции сохраняются до тех пор, пока существует акционерное общество; • для нее характерна ограниченная ответственность, так как акционер не отвечает по обязательствам акционерного общества. Поэтому при банкротстве инвестор не потеряет больше того, что вложил в акцию; • для акции характерна неделимость, т. е.

совместное владение акций не связано с делением прав между собственниками, все они вместе выступают как одно лицо; • акции могут расщепляться и консолидироваться. При расщеплении одна акция превращается в несколько. Эмитентом это свойство акций может быть использовано для уменьшения предложения акций данного вида.

При расщеплении не изменяется величина уставного капитала. Инвестиционный пай — именная ценная бумага, удостоверяющая долю его владельца в праве собственности на имущество, составляющее паевой инвестиционный фонд, право требовать от управляющей компании надлежащего доверительного управления паевым инвестиционным фондом, право на получение денежной компенсации при прекращении паевого инвестиционного фонда.

Физическое или юридическое лицо, владеющее инвестиционными паями фонда называется пайщиком, после внесения определенной суммы финансовых или материальных средств в фонд, становится владельцем инвестиционных паев фонда — пайщиком. Для приобретения паев паевого инвестиционного фонда необходимо подать заявку на приобретение и перечислить инвестируемую сумму на счет фонда.

Количество инвестиционных паев, на лицевом счете владельца, определяется путем деления суммы, полученной в оплату паев, на цену размещения одного инвестиционного пая . От величины П. зависит доход, дивиденды, получаемые пайщиком, и та часть имущества или денежных средств, которые он получает при ликвидации компании.

Паевые взносы образуют паевой фонд компании, кооператива. П. фиксируется в паевом свидетельстве. Паевой инвестиционный фонд (ПИФ) – это объединенные средства пайщиков, которые управляющая компания вкладывает в ценные бумаги или другие активы, разрешенные паевым фондам действующим российским законодательством, с целью получения дохода.

Противоречия в нормах

В соответствии с планом по счетам, учет средств, вложенных во вклады в банках, осуществляется по субсч. «Депозитные счета» (55.3). Иное указание содержится в п. 3 ПБУ 19/02. В этом пункте говорится, что такие вклады фиксирует счет 58. В бухгалтерском учете депозит, согласно действующему законодательству, отражается тем способом, который выберет предприятие. При этом предпочтительный вариант может закрепляться в финансовой политике и раскрываться в пояснительной записке, приложенной к отчетности.

Задача: оформить проводками операции

Здравствуйте) Пожалуйста, помогите с проводками. Учусь на заочном …пытаюсь вникнуть, в голове уже образовывается Каша((( помогите «расставить все по местам»))) Проверьте мои проводки, пожалуйста. 1. В кассу внесены денежные средства от учредителей в счет их вклада в уставный капитал организации. Д 50 К 75-1 2. На сумму находящуюся в подотчете, куплены материалы. Д 10 К 71 3. На р/с поступила выручка за реализацию основных средств. Д 51 К 20 4. Сданы деньги из кассы в банк. Д 51 К 50 5. Поступления по претензиям (на р/с) Д 51 К 76-2 6. Перечислены налоги (на прибыль, на имущество, НДС и т.д.) Д 68 К 51 7. Перечислено на социальные нужды. Д 69 К 51 8. Погашен краткосрочный кредит. Д 66 К 51 9. Погашение кредиторской задолженности. Д 76 К 51 10. С р/с рассчитались с поставщиками, подрядчиками. Д 60 К 51 11. Поступление основных средств от других предприятий и лиц безвозмездно. Д 01 К 98-2 12. Ввод в эксплуатацию. Д 01 К 08 13. Списание материалов в производство на основе требования. Д 20 К 10 14. В результате ревизии выявлены излишки материалов. (не могу понять какую ставить проводку) 15. Поступление материалов безвозмездно. Д 10 К 98-2 16. Фактическое поступление вкладов учредителей в УК в виде НМА. Д 04 К 75-1 17. Фактическое поступление вкладов учредителей в УК в виде ценных бумаг. Д 58-2 К 75-1 18. Фактическое поступление вкладов учредителей в УК в виде наличных денег в кассу. Д 50 К 75-1 19. Начислена компенсация по НДФЛ из бюджетных средств. ( не могу понять какая проводка) 20. Начислена премия, материальная помощь, дивиденды. Д 91-2 К 70(73) 21. Удержан подоходный налог. Д 70 К 68 22. Внесение недостачи в кассу от МОЛ. Д 50 К 94 23. Выдана з/п, отпускные и пр. Д 70 К 50 24. Отражена не выданная (депонированная) з/п. Д 70 К 76-4 25. Начислены взносы в ТФОМС. Д 69-3 К 51. Заранее ВСЕМ откликнувшимся, СПАСИБО)))))

Счет 58 «Финансовые вложения» предназначается для детального учета инвестиций предприятия. Что относится к финансовым вложениям? В каком порядке ведется учет по сч. 58? Разберемся на типовых примерах и проводках.