Повысить квалификацию и уровень профессионализма важно не только самим сотрудникам, но и компании, в которой они трудятся. Кадры – это лицо организации, и качество их работы во многом определяет успешность бизнеса. Вложение денег в подготовку, обучение и переобучение персонала выгодно в долгосрочной перспективе, если этими денежными средствами грамотно распорядиться. Для этого надо представлять себе, из чего складываются расходы на обучение сотрудников и как осуществлять их учет правильно.

Что входит в расходы на обучение сотрудников

Наиболее частые расходы на обучение сотрудников компаний это:

- Оплата работникам их обучения тем ими иным профессиональным навыкам.

- Изучение сотрудниками иностранных языков.

- Компенсация расходов на обучение сотрудников в высших учебных заведениях, включая аспирантуру и докторантуру.

- Траты на периодические мероприятия по повышению квалификации сотрудников, что в некоторых профессиях является обязательным условием работы.

- Переподготовка персонала, обучение новых работников внутри организации или в специальных образовательных учреждениях.

В ст. 196 ТК Российской Федерации утверждается, что необходимость в обучении – в рамках как профессионального образования, так и дополнительного – определяется работодателем исходя из его бизнес-задач и специфики деятельности организации. Порядок и условия такого обучения должны находить отражение в коллективном договоре, трудовых договорах с работниками и иных соглашениях, касающихся осуществления трудовой деятельности в компании.

Однако, определяя необходимые профессии, специальности и способы подготовки персонала, работодатель должен не только опираться на потребности бизнеса в данный момент, но и учитывать мнение организации, представляющей интересы трудящихся.

Федеральные законы и некоторые другие нормативно-правовые акты обязывают работодателей в ряде случаев заниматься обучением и обеспечивать возможность получения профессионального дополнительного образования сотрудниками (в том числе компенсировать им расходы на обучение), если без этой подготовки невозможно выполнение ими некоторых видов трудовой деятельности.

В частности, российские фирмы и ИП, чья деятельность включает эксплуатацию транспортных средств, должны обеспечивать условия для повышения квалификации сотрудников, работающих на городском или наземном электротранспорте в качестве водителей, либо занятых регулированием дорожного движения (п. 1 ст. 20 Федерального закона «О безопасности дорожного движения» № 196-ФЗ от 10.12.1995 г.).

Кроме транспортников, гарантиями на обучение за счет работодателя (профессиональную подготовку, повышение квалификации, переподготовку) обладают медицинские работники. Это отражено в ч. 1 ст. 72 Федерального закона «Об основах охраны здоровья граждан в РФ» № 323-ФЗ от 21.11.2011 г. Обучающие мероприятия для врачей и медперсонала должно обеспечивать их медицинское учреждение, поэтому для предприятий сферы здравоохранения расходы на обучение сотрудников неизбежны.

Помимо оплаты профессиональной подготовки и обучения в обязанности работодателя входит предоставление всех остальных гарантий, установленных Трудовым кодексом и внутренними нормативными актами компании, а также создание условий для того, чтобы сотрудник мог совмещать выполнение своих рабочих задач с обучением.

Право трудящихся на получение профессионального дополнительного образования и подготовки зафиксировано также в ст. 197 ТК РФ. Для реализации этого права сотрудником может быть заключен с работодателем договор, где будут прописаны все условия обучения и порядок компенсации расходов.

Читайте материал по теме: Оплата учебного отпуска

Как организовать обучение сотрудников за счет работодателя

Внимание

Работникам, направляемым на профессиональное обучение или дополнительное профессиональное образование с отрывом от работы в другую местность, производится оплата командировочных расходов в порядке и размерах, которые предусмотрены для лиц, направляемых в служебные командировки. Законно ли заключение договора с работодателем о повышении квалификации? Отношения сторон в связи с направлением работников на повышение квалификации могут оформляться дополнительными договорами (соглашениями) с работниками (ст.197 ТК РФ). Заключая такой договор (соглашение), стороны могут предусмотреть и условие о сроке, в течение которого работник обязуется отработать в организации, а также условие о компенсации работником расходов работодателя на обучение, в случае досрочного расторжения трудового договора по инициативе работника.

Как осуществлять учет расходов на обучение сотрудников

Положение по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утвержденное приказом Минфин РФ № 33н. от 6.05.1999 г. (конкретно пп. 5, 6, 6.1, 7), относит расходы предприятия на обучение сотрудников (в любой форме) к расходам по обычным видам деятельности. Их сумма должна быть отражена в договоре на обучение.

В п. 16 ПБУ 10/99 перечислены следующие критерии, при соответствии которым расходы фирмы, в том числе и затраты на обучение сотрудников, могут быть признаны в бухгалтерском учете:

- Основание для расхода – договор, нормативно-правовой акт или обычаи делового оборота.

- Сумма четко определена.

- Расход является частью операции, однозначно приводящей к снижению экономических выгод предприятия (это характерно для случаев, когда компания фактически передает свой актив кому-либо или есть полная определенность в отношении того, что актив будет передан).

Расходы, связанные с обучением и переобучением сотрудников компании, отвечают всем этим условиям и поэтому могут быть засчитаны в период, соответствующий оказанию образовательных услуг, а именно – дате подписания акта о выполненных работах (вне зависимости от того, когда за обучение была фактически переведена оплата) – см. п. 18 ПБУ 10/99.

Расходы фирмы на обучение сотрудников в бухучете отражаются:

- В дебете счета 60 («Расчеты с поставщиками и подрядчиками»).

- В корреспонденции по счету 50 («Касса»).

- На счете 51 («Расчетный счет»), если за обучение сотрудника компания платит по безналу.

- На счете 71 («Расчеты с подотчетными лицами»), если выплата производилась наличными.

Эти затраты отражаются в виде дебиторской задолженности, если за обучение сотрудника переводилась предоплата образовательному учреждению (см. пп. 3, 16 ПБУ 10/99). Но это уже не является расходом, в отличие от вышеперечисленных случаев. Данные по предоплате должны присутствовать в кредите счета 50 («Касса»), 51 или 71 (в зависимости от того, по наличному или безналичному расчету осуществляется предоплата), а также в дебете счета 60 («Расчеты с поставщиками и подрядчиками») и аналитического счета 60-ва («Расчеты по выданным авансам и предоплатам»).

Как только был получен документ приемки-передачи образовательной услуги, траты на обучение сотрудника следует отразить по дебету затратных счетов 20, 25, 26, 44, по кредиту счета 60 и, одновременно с этим, зачесть величину предоплаты в счете за оказание услуги, сделав внутреннюю запись в аналитическом учете на счете 60 (дебет 60, кредит 60-ва).

В более сложных ситуациях, когда компания берет на себя расходы по обучению граждан, с которыми не подписан трудовой договор, – детей штатных сотрудников и т. д. – эти суммы относят к прочим расходам (что регламентировано пп. 2, 11 ПБУ 10/99). Их нужно внести в дебет счета 91 («Прочие доходы и расходы»), субсчета 91.2 («Прочие расходы»), а также в корреспонденцию с кредитом счета 60.

Читайте материал по теме: Как принять на работу сотрудника

Кто заплатит за обучение работника?

Гарантии, предоставляемые обучающемуся служащему, перечислены в статьях 173-176, 187 ТК РФ:

- Оплата дополнительного отпуска, предоставляемого при обучении.

- Компенсация транспортных расходов, связанных с проездом в учебное учреждение.

- За работником остается его средняя зарплата.

Каждая операция, связанная с оформлением и оплатой обучения, должна быть подтверждена первичной документацией (часть 1 статьи 9 ФЗ №402). Также необходимо подтвердить факт того, что образовательная услуга была получена. Для этого подходит акт, на котором ставит подписи работодатель и представитель учебного учреждения.

Главное требование к подтверждающему документу –наличие всех реквизитов. Подтверждением оказания услуги являются документы об образовании. К примеру, диплом. Правила и особенности отработки за обучение Оплата обучения – своеобразная инвестиция работодателя.

Как отражать расходы на обучение сотрудников в налоговом учете

Расходы на обучение сотрудников могут снизить налог на прибыль организации или ИП, поскольку уменьшают объем налогооблагаемой прибыли предприятия (что отражено в гл. 25 НК РФ). Главное, чтобы при этом соблюдались обязательные условия:

- Эти расходы на обучение сотрудников целесообразны с экономической точки зрения.

- Все выплаты имеют документальные подтверждения.

- Целью обучающих мероприятий является увеличение прибылей компании (см. п. 1 ст. 252 НК РФ).

Свои затраты на обучение и подготовку сотрудников налогоплательщик может отнести к расходам, связанным с производством и реализацией (см. пп. 23 п. 1 ст. 264 НК РФ). Для этого необходимо, чтобы обучение отвечало требованиям, устанавливаемым Письмом Минфина РФ № 03-04-06/48063 от 11.11.2013 г. и п. 3 ст. 264 НК РФ:

- наличие у учреждения, где будут учиться сотрудники фирмы, лицензии на оказание образовательных услуг (либо необходимого статуса у зарубежного учебного заведения);

- подписан трудовой договор между сотрудником и компанией-налогоплательщиком либо договор на обучение между компанией и гражданином, обязывающий его отработать один год после окончания учебы (начав свою трудовую деятельность в компании в течение трехмесячного срока с момента окончания учебного курса) в рамках вновь заключенного трудового договора.

Если хотя бы одно из этих требований не соблюдается, налогоплательщик не имеет оснований учитывать расходы на обучение сотрудника как производственные и тем самым сокращать свою налогооблагаемую прибыль (см. Письмо Минфина РФ № 03-03-07/41000 от 16.07.2015 г.).

Налоговым кодексом РФ в гл. 25 не предусмотрен учет таких расходов, как оплата обучения или содержания в дошкольных учреждениях детей сотрудников компании в качестве производственных затрат, вычитаемых из прибыли.

Читайте материал по теме: Как сэкономить на налогах на зарплату, чтобы все были довольны

Обучаем работников

Общие правила

К прочим производственным расходам относятся в том числе затраты на обучение сотрудников по основным и дополнительным профессиональным образовательным программам, а также на профессиональную подготовку и переподготовку (подп. 23 и. 1 ст. 264 НК РФ). Перечень профессиональных образовательных программ приведен в Федеральном законе от 29.12.2012 № 273-ФЗ «Об образовании в Российской Федерации», поэтому, если какие-то образовательные услуги не входят в указанный перечень, расходы на их оплату учесть при налогообложении прибыли нельзя (письмо Минфина России от 16.07.2015 № 03-03-07/41000).

Кроме того, одновременно должны выполняться условия:

1. Образовательное учреждение должно иметь соответствующую лицензию или статус, если это иностранная образовательная компания (подп. 1 п. 3 ст. 264 НК РФ и письма Минфина России от 23.09.2013 № 03- 03-06/1/39249, от 12.03.2010 № 03-03-06/2/42).

2. Обучение проходят сотрудники либо лица, заключившие с организацией ученический договор и обязующиеся не позднее трех месяцев после окончания обучения вступить в трудовые отношения с компанией и отработать не менее одного года (подп. 2 п. 3 ст. 264 НК РФ, письмо Минфина России от 23.09.2013 № 03- 03-06/1/39249). Если такой сотрудник уволился из организации раньше этого срока или такой потенциальный сотрудник не заключил трудовой договор с организацией, стоимость обучения необходимо восстановить в доходах (письма Минфина России от 10.09.2009 № 03-04-06-02/67, от 08.09.2009 № 03-03-06/1/575).

Практические ситуации

Стипендия потенциальным сотрудникам по итогам учебных семестров при успешной сдаче сессий не может быть отнесена в уменьшение налоговой базы по налогу на прибыль (письмо Минфина России от 17.04.2009 № 03-03-06/1/257).

Выплаченную стипендию можно будет учесть в налоговых расходах только после трудоустройства стипендиата (подп. 49 п. 1 ст. 264 НК РФ, письма Минфина России от 08.06.2012 № 03-03-06/1/297, от 08.06.2011 № 03-03-06/1/336). Если же после обучения гражданин так и не принят на работу, списать выплаченную ему стипендию за счет налоговых расходов нельзя (письма Минфина России от 03.07.2014 № 03-03-06/1/32275, от 26.03.2015 № 03-03-06/1/16621, от 08.06.2011 № 03-03-06/1/336, ст. 255 НК РФ).

Если обучение проводят сотрудники самой организации, выплаты наставникам учитываются в составе расходов на оплату труда (письмо Минфина России от 14.05.2015 № 03-03-06/1/27734).

Расходы организации на оплату практических занятий ученикам, понесенные за период обучения в соответствии с абз. 2 ст. 204 ТК РФ и на основании ученических договоров, уменьшают налоговую базу по налогу на прибыль организаций в периоде возникновения в тех случаях, когда они удовлетворяют требованиям ст. 252, 264 НК РФ (письмо Минфина России от 26.03.2015 № 03-03-06/1/16621).

При доплате зарплаты обучающемуся до среднего заработка эти расходы можно учесть при налогообложении прибыли, если это прописано в трудовом или коллективном договоре (письмо Минфина России от 03.06.2013 № 03-03-06/1/20155). Если же работник самостоятельно решил пройти обучение, то средний заработок на период дополнительного отпуска для прохождения промежуточной аттестации сотруднику, самостоятельно принявшему решение обучаться по программе магистратуры и уже имеющему квалификацию «дипломированный специалист» по той же специальности, работодателю нельзя учесть при налогообложении прибыли (письмо Минфина России от 31.08.2012 № 03-03-06/1/454). НДФЛ с таких сумм, естественно, удерживается (письмо Минфина России от 22.04.2014 № 03-04-05/18603).

Если после обучения сотрудник переходит на работу в другую организацию и новый работодатель возмещает прежнему работодателю стоимость обучения такого сотрудника, то эта сумма является экономической выгодой последнего, соответственно новому работодателю нужно удержать у физлица НДФЛ. Если указанная сумма выплачивается за счет удержаний из зарплаты работника, налоговый доход не возникает (письмо Минфина России от 28.10.2013 № 03-04-06/45690).

При оплате обучения сразу за весь период обучения (авансом), учитывать расходы на обучение компания должна на протяжении всего периода обучения (п. 14 ст. 270 НК РФ, письмо Минфина России от 16.03.2015 № 03-03-06/13706).

НДС со стоимости обучения

Если у некоммерческой организации, оказывающей услуги в сфере образования, есть соответствующая лицензия, то НДС со стоимости обучения она не платит (подп. 14 п. 2 ст. 149 НК РФ), а значит организации, направившей работника на обучение нечего принять к вычету.

В ситуации, когда сотрудник проходит обучение в компании, которая не имеет лицензии на осуществление образовательной деятельности, поставщик услуг не имеет права на льготу по ст. 149 НК РФ. А значит НДС, предъявленный в составе стоимости обучения, компания-заказчик примет к вычету, причем даже если по итогам обучения сотрудник не получает аттестат, диплом, сертификат или свидетельство (письма Минфина России от 01.11.2012 № 03-07-07/112, от 21.06.2012 № 03-07-07/59, от 05.12.2012 № 03-07-07/127 и от 28.04.2012 № 03-07-07/47).

Документальное подтверждение для налогового учета

Для того чтобы подтвердить обучение и учесть затраты на обучение в налоговых расходах, нужны следующие документы (письма Минфина России от 09.11.2012 № 03-03-06/2/121, от 21.04.2010 № 03-03-06/2/77):

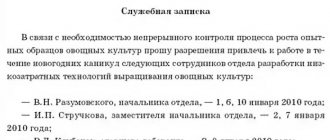

1) приказ руководителя организации о направлении работника на обучение;

2) договор об оказании платных образовательных услуг (письмо Минфина России от 17.02.2012 № 03-03-06/1/90);

3) акт об оказании услуг или иной документ, подтверждающий, что работник:

— или завершил этап обучения, например семестр (справка, выданная образовательной организацией);

— или окончил обучение (копия диплома, удостоверения, свидетельства, сертификата и т. п.).

НДФЛ

Стоимость любого обучения работника не облагается НДФЛ, если оно проводится российской организацией, имеющей лицензию на образовательную деятельность, или иностранной образовательной организацией с соответствующим статусом (п. 21 ст. 217 НК РФ, письмо Минфина России от 11.11.2013 № 03-04-06/48063).

Стоимость обучения работника не облагается и страховыми взносами (в том числе на страхование от несчастных случаев на производстве), если оно проводится в рамках основных профессиональных образовательных программ или дополнительных профессиональных программ (п. 12 ч. 1 ст. 9 Закона № 212-ФЗ, подп 13 п. 1 ст. 20.2 Федерального закона от 24.07.98 № 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний» (далее — Закон № 125-ФЗ), письмо ФСС России от 17.11.2011 № 14-03-11/08-13985).

Учебный отпуск

При обучении работника организация обязана предоставить ему учебный отпуск (оплачиваемый либо неоплачиваемый) при выполнении следующих условий:

1) организация является для работника основным местом работы (ст. 287 ТК РФ);

2) работник представил справку-вызов, выданную образовательной организацией по утвержденной форме (ст. 177 ТК РФ). Отпуск предоставляется на количество дней, указанное в справке или меньше, но по заявлению работника. Если общее количество дней учебного отпуска, на которое есть справки-вызовы за текущий учебный год, превысит установленную ТК продолжительность, то организация должна предоставить работнику оплачиваемый учебный отпуск на то количество дней, которое укладывается в норматив, и неоплачиваемый учебный отпуск на то количество дней, которое превышает норматив;

3) работник учится (поступает на обучение) по имеющей государственную аккредитацию программе (сведения о госаккредитации указываются в справке-вызове):

— основного общего или среднего образования (школа, гимназия и т.п.);

— среднего профессионального образования (техникум, колледж, училище и т.п.);

— высшего профессионального образования (бакалавриат, магистратура, специалитет, аспирантура, ординатура, ассистентура-стажировка);

4) работник получает (собирается получить) образование этого уровня впервые (ст. 177 ТК РФ).

Если работник одновременно учится в двух образовательных организациях, то вы обязаны предоставлять ему учебные отпуска только для одной из них. Для какой именно, решает сам работник. Случаи, когда работнику полагается оплачиваемый и неоплачиваемый учебный отпуск, приведены в табл. 1 и 2 соответственно.

Таблица 1. Когда работнику полагается оплачиваемый учебный отпуск

| Вид образования | Форма обучения | Причина отпуска и его продолжительность (в календарных днях) |

| Профессиональное высшее (бакалавриат, магистратура, специалитет) | Заочная или очнозаочная | 1. Промежуточная аттестация (ст. 173 ТК РФ): — на 1 и 2 курсах — 40 дней в учебном году; — на последующих курсах — 50 дней в учебном году. 2. Государственная итоговая аттестация — не более четырех месяцев (ст. 173 ТК РФ) |

| Профессиональное высшее (аспирантура, ординатура, ассистентурастажировка) | Заочная | 1. 30 дней в течение календарного года плюс время, затраченное на проезд от места работы до места обучения и обратно (ст. 173.1 ТК РФ). 2. Допуск к защите диссертации на соискание ученой степени (ст. 173.1 ТК РФ, п. 2 Правил предоставления отпуска): — кандидата наук — три месяца; — доктора наук — шесть месяцев |

| Профессиональное среднее | Заочная или очнозаочная | 1. Промежуточная аттестация (ст. 174 ТК РФ): — на 1 и 2 курсах — 30 дней в учебном году; — на последующих курсах — 40 дней в учебном году. 2. Государственная итоговая аттестация — не более двух месяцев (ст. 174 ТК РФ) |

| Общее основное | Очнозаочная | Государственная итоговая аттестация — девять дней (ст. 176 ТК РФ) |

| Общее среднее | Государственная итоговая аттестация — 22 дня (ст. 176 ТК РФ) |

Таблица 2. Когда работнику предоставляется неоплачиваемый учебный отпуск

| Вид образования | Форма обучения | Причина отпуска и его продолжительность (в календарных днях) |

| Профессиональное высшее (бакалавриат, магистратура, специалитет) | Любая | Итоговая аттестация после обучения на подготовительном отделении — 15 дней (ст. 173 ТК РФ) |

| Вступительные испытания — 15 дней (ст. 173 ТК РФ) | ||

| Очная | 1. Промежуточная аттестация — 15 дней в учебном году (ст. 173 ТК РФ). 2. Сдача (ст. 173 ТК РФ): — итоговых государственных экзаменов — месяц; — итоговых государственных экзаменов и защита выпускной квалификационной работы — четыре месяца | |

| Профессиональное среднее | Любая | Вступительные испытания — десять дней (ст. 174 ТК РФ) |

| Очная | 1. Промежуточная аттестация — десять дней в учебном году (ст. 174 ТК РФ). 2. Государственная итоговая аттестация — не более двух месяцев (ст. 174 ТК РФ) |

Учесть в расходах можно и расходы на оплату учебного отпуска работнику при получении им образования по специальности, не связанной с его должностными обязанностями (письмо Минфина России от 24.04.2006 № 03-03-04/1/389), а также расходы на оплату отпуска работникам, получающему второе образование, прописав это в трудовом договоре с работником (п. 25 ст. 255 НК РФ, ст. 177 ТК РФ).

Оплату организацией учебных отпусков при обучении сотрудника в учебном заведении, которое не имеет госаккредитации (ч. 6 ст. 173, ч. 6 ст. 174 и ч. 3 ст. 176 ТК РФ), признавать в затратах рискованно, так как предоставление учебного отпуска не предусмотрено законодательством.

Расходы на проезд к месту учебы

Если организация компенсирует работнику расходы на проезд до вуза и обратно, такая компенсация освобождена от НДФЛ и страховых взносов, но только один раз в учебном году (ч. 3 с. 173 и ч. 3 ст. 174 ТК РФ).

Сумму возмещения организация включает в налоговые расходы (п. 3 ст. 217, п. 13 ст. 255 НК РФ, письмо Минфина России от 24.04.2006 № 03-03-04/1/389, от 01.09.2015 № 03-04-06/50182, от 24.07.2007 № 03-04-06-01/260, подп. «е» п. 2 ч. 1 ст. 9 Закона № 212-ФЗ, подп. 2 п. 1 ст. 20.2 Закона № 125-ФЗ, письма ФСС России от 17.11.2011 № 14-03-11/08-13985, Минздравсоцразвития России от 20.04.2010 № 939-19). Компенсации подлежит оплата проезда, даже если сотрудник присоединил к учебному отпуску ежегодный оплачиваемый отпуск (ч. 2 ст. 177 ТК РФ, письмо Минфина России от 06.02.2006 № 03-03-04/4/24).

Гарантии и компенсации для тех, кто совмещает работу с обучением

Уменьшение продолжительности рабочего времени (на количество часов, указанных в ч. 4, 5 ст. 173, ч. 4, 5 ст. 174, ч. 2 ст. 176, ч. 1 ст. 173.1, ст. 72, ч. 5 ст. 173, ч. 5 ст. 174, ч. 2 ст. 176 ТК РФ).

Оплата времени освобождения от работы (в соответствии с размерами, указанными в ч. 4 ст. 173, ч. 4 ст. 174, ч. 2 ст. 176, ч. 1 ст. 173.1 ТК РФ).

Оплата проезда до места обучения и обратно при обучении по аккредитованной образовательной программе заочно и один раз в год (ч. 3 ст. 173, ч. 1 ст. 173.1, ч. 3 ст. 174 ТК РФ).

Практические ситуации

Если работник скрыл от работодателя, что получает образование соответствующего уровня повторно, и ему был предоставлен и оплачен учебный отпуск, сумма выплаченных отпускных может быть взыскана с работника только по решению суда. Основание — ч. 1 ст. 177, абз. 4 ч. 4 ст. 137 Трудового кодекса РФ.

Расходы организации на оплату обучения иностранных работников для целей налогообложения прибыли по образовательным программам, указанным в Перечне основных и дополнительных профессиональных образовательных программ (ст. 12 Федерального закона от 29.12.2012 № 273-ФЗ «Об образовании в Российской Федерации»), могут быть учтены при налогообложении прибыли. Об этом сказано в письме Минфина России от 16.07.2015 № 03-03-07/41000.

Если работник увольняется до установленного трудовым договором срока, он обязан возместить работодателю только сумму затрат непосредственно на оплату обучения, исходя из не отработанного после окончания обучения времени, независимо от того, что соглашением об обучении предусмотрено возмещение всех расходов, связанных с обучением (оплаты обучения, проезда, проживания; суточных, среднего заработка). Такой позиции придерживается судебная практика. Основной аргумент, которым оперируют суды: в соответствии со ст. 9, 232 Трудового кодекса РФ трудовые договоры не могут содержать условий, ограничивающих права или снижающих уровень гарантий работников по сравнению с установленными трудовым законодательством.

В качестве примера можно привести определения ВС РФ от 28.09.2012 № 56-КГ12-7, Верховного суда Удмуртской Республики от 01.09.2010 № 33-2849, постановления ФАС Западно-Сибирского округа от 24.02.2012 по делу № А81-1294/2011, Центрального округа от 23.10.2013 по делу № А54-5835/2012, определения Московского городского суда от 04.09.2013 по делу № 11-25893/2013, Верховного суда Республики Коми от 27.06.2013 по делу № 33-3414/2013 г.

Расходы на обучение сотрудников и НДФЛ

Расходы предприятий на обучение сотрудников не относятся к облагаемым НДФЛ. Неважно, выплачивает ли компания цену за обучение напрямую учебному заведению или компенсирует расходы на учебу самому работнику, равно как и то, кто был инициатором обучения, – сотрудник или его руководство. Также не удерживается НДФЛ с затрат на учебную литературу и материалы, экзаменационные сборы.

Однако все вышеперечисленное неактуально для внештатных сотрудников или соискателей, с которыми еще не заключены трудовые договоры.

Удержание при увольнении за обучение

Таким образом, если работник отработал 2,5 года и уволился, например, по собственному желанию без уважительной причины, то он обязан будет возместить работодателю 50% затрат, понесенных на его обучение. В ТО ЖЕ ВРЕМЯ…

ВажноПри этом не идет речь о случаях, когда работодатель обязан оплачивать повышение квалификации служащих, которое предусмотрено законодательством (например, 1 раз в 5 лет медицинских работников). В тех случаях, если работодатель захочет взыскать средства с работника, суд встанет на сторону сотрудника, так как повышение квалификации работников в данном случае является одним из условий действия лицензии, если для ее осуществления необходимо получать специальный документ. Иными словами – нет повышения квалификации – нет лицензии.

- Возмещению подлежат только те затраты, которые работодатель действительно производил на обучение.

При этом законодатель не определяет, какие именно траты относятся к таковым. Мы полагаем, что к ним относится не только оплата курсов в учебном заведении, но и покупка билетов, оплата проживания, оплата командировочных расходов и т.д.ИнфоЗа 2 года до этого она была направлена на курсы по повышению квалификации в Лондон за счет работодателя. Согласно заключенному между ними ученическому договору она была обязана отработать 3 года в компании. Суд встал на сторону работницы, так как она не по своему желанию расторгла договор. получил высшее образование по специальности «Инженер» за счет работодателя. Согласно условиям дополнительного соглашения к договору, он должен был отработать не менее 4 лет. Однако спустя 2 года работник пишет заявление на увольнение по собственному желанию, аргументируя это тем, что он решил уйти на пенсию. Суд встал на сторону работодателя, так как право на пенсию по выслуге лет у гражданина возникло еще в 2004 году, однако он продолжал работать.

Квалифицированные работники, обладающие самыми современными знаниями в своей отрасли, – достояние компании, самый ценный ее ресурс. Именно поэтому руководство предприятия должно регулярно направлять своих сотрудников на обучение. Рассмотрим же проблемы налогообложения, связанные с оплатой подготовки и переподготовки специалистов.

Обучение персонала, проведение профессиональной подготовки и переподготовки работников, повышение их квалификации являются весьма актуальными для многих организаций. Равно как и вопросы налогообложения связанных с этими процессами расходов.

В положениях Трудового кодекса РФ (ТК РФ), в частности, в ст. 196 предусмотрено, что работодатель имеет право определять необходимость в профессиональной подготовке и переподготовке кадров для собственных нужд. При этом он может проводить профессиональную подготовку, переподготовку, повышение квалификации сотрудников, обучение их вторым профессиям и т. д. В случаях, предусмотренных законодательством, работодатель обязан проводить повышение квалификации работников, если это является условием выполнения ими определенных видов деятельности.

Формы профессиональной подготовки, переподготовки и повышения квалификации, перечень необходимых профессий определяются работодателем с учетом мнения представительного органа работников. Порядок представления установлен в ст. 372 ТК РФ.

Работники же, в свою очередь, согласно ст. 197 ТК РФ имеют право на профессиональную подготовку, переподготовку и повышение квалификации, включая обучение новым специальностям.

Указанное право реализуется путем заключения дополнительного договора между сотрудником и работодателем.

Подлежат ли расходы на обучение сотрудников обложению страховыми взносами

Расходы на обучение сотрудников (сюда включается подготовка, переподготовка, прохождение основных и дополнительных образовательных программ) страховыми взносами тоже не облагаются. Ключевое требование к основным либо дополнительным программам, по которым проходит подготовку сотрудник, – их соответствие федеральным требованиям и стандартам в сфере образования.

Если обучение сотрудника (в любой форме) инициирует работодатель для повышения качества и эффективности труда на предприятии, то, согласно заявлениям Министерства здравоохранения и социального развития РФ (см. Письма от 5.08.2010 г. № 2519-19, от 6.08.2010 г. № 2538-19), страховые взносы с расходов на обучение не могут взыскиваться – это нарушало бы ст. 9 Закона о страховых взносах.

Компенсации сотрудникам расходов на повышение квалификации, профессиональную подготовку и переобучение тоже являются необлагаемыми выплатами (см. пп. «е» п. 2 ч. 1 ст. 9 Закона о страховых взносах). Все виды гарантий и компенсаций, на которые могут претендовать сотрудники, прошедшие обучение в этих формах, зафиксированы в гл. 23 ТК РФ. А в Федеральном законе № 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний» (пп. 2 п. 1 ст. 20.2) прямо сказано, что любые расходы компаний на обучение, подготовку, повышение квалификации и переподготовку сотрудников не облагаются взносами в страховые фонды.

НДФЛ и страховые взносы

Ситуация: нужно ли удержать НДФЛ со стоимости обучения сотрудника (детей сотрудника)? Учеба проводится в интересах сотрудника (его детей), но за счет организации.

Ответ на этот вопрос зависит от того, соблюдены ли условия, перечисленные в пункте 21 статьи 217 Налогового кодекса РФ.

А именно учебное заведение (организация, осуществляющая образовательную деятельность), в котором обучался сотрудник (его дети), имеет лицензию на образовательную деятельность или соответствующий статус – для иностранного учебного заведения. Если эти условия соблюдены – НДФЛ не удерживайте (п. 21 ст. 217 НК РФ). При этом тот факт, что обучение было в интересах сотрудника (его детей), значения не имеет. Также не имеет значения, кто оплачивает учебу (сама организация или сотрудник, а организация возмещает ему затраты). При этом учтите, что у организации должны быть документы, подтверждающие произведенные расходы (договор об обучении, в котором указан номер лицензии или статус учебного заведения, вид учебы и порядок оплаты, платежные документы).

Если условия, установленные в пункте 21 статьи 217 Налогового кодекса РФ, не выполнены, учеба в интересах сотрудника (его детей) относится к доходам в натуральной форме, которые облагаются НДФЛ (подп. 1 п. 2 ст. 211 НК РФ).

Аналогичные выводы следуют из писем Минфина России от 4 октября 2012 г. № 03-04-06/6-295, от 2 апреля 2012 г. № 03-04-06/6-88.

Независимо от применяемой системы налогообложения на стоимость обучения в интересах сотрудника нужно начислить взносы на обязательное пенсионное (социальное, медицинское) страхование, а также взносы на страхование от несчастных случаев и профзаболеваний.

Это объясняется тем, что данная выплата рассматривается как оплата за сотрудника услуг. Такие выплаты работодатель осуществляет в рамках трудового договора, кроме того, они не содержатся в закрытом перечне сумм, не облагаемых страховыми взносами (в т. ч. от несчастных случаев и профзаболеваний). Такой вывод позволяет сделать часть 1 статьи 7 и статья 9 Закона от 24 июля 2009 г. № 212-ФЗ, а также часть 1 статьи 20.1 и часть 1 статьи 20.2 Закона от 24 июля 1998 г. № 125-ФЗ.

Порядок расчета остальных налогов зависит от того, какую систему налогообложения применяет организация.

Как производится возмещение расходов на обучение сотрудника

До того как отправлять сотрудника учиться за счет компании, необходимо заключить с ним дополнительное соглашение (отдельное от стандартного трудового), по которому работник, пройдя курсы или образовательную программу, должен будет какое-то время отработать в фирме, которая компенсировала его расходы на обучение.

В таких случаях обученного сотрудника сразу принимают в штат, ему не нужно проходить испытательный срок. Компания, оплачивая чье-либо обучение, надеется получить подготовленного и квалифицированного специалиста и в полной мере использовать его знания и навыки. Но вот сам сотрудник заинтересован в этом далеко не всегда. Если он отказывается работать на фирму в течение оговоренного срока, работодатель вправе требовать от него возместить расходы на обучение пропорционально тому отрезку времени, которое сотрудник должен был отработать (с данным положением можно подробно ознакомиться в ст. 207 ТК РФ). Порядок произведения расчетов описывается в ст. 249 ТК РФ.

Поэтому в дополнительном договоре, содержащем все условия по оплате расходов на обучение сотрудника, должны быть четко сформулированы все основные моменты, которые могут вызывать споры между работником и работодателем:

- длительность периода обязательной отработки по окончании обучения;

- учебное заведение, где будет проходить подготовку сотрудник;

- объем расходов компании, связанные с его обучением;

- сроки и порядок возмещения затраченных средств при отказе сотрудника от отработки, увольнении без веских причин.

Законодательство РФ разрешает в таких ситуациях взыскивать с несостоявшегося работника только стоимость обучения. Все сопутствующие расходы – командировочные, затраты на учебный отпуск и т. д., – которые иные работодатели тоже пытаются потребовать с соискателя, он не обязан оплачивать.

Когда сотрудник уже уволился из организации, требовать от него уплаты каких-либо денег (в том числе возмещения расходов компании на его обучение и подготовку) уже бесполезно. Это очевидно с практической точки зрения и отражено в Трудовом кодексе, ст. 258. Однако пока гражданин продолжает работать в организации, взыскать с него денежную сумму вполне возможно при условии, что она укладывается в величину его ежемесячной зарплаты.

Перед тем как подписывать приказ о взыскании, работодатель должен получить от сотрудника письменное согласие на удержание из его зарплаты при окончательном расчете расходов за обучение. Это даст право бухгалтеру совершить удержание необходимой суммы.

Если расходы на обучение сотрудника, решившего внезапно уволиться без отработки, оказываются больше его ежемесячного заработка, то взыскать нужную сумму можно только через суд (в противном случае бывший студент сам может подать в суд и обвинить работодателя в нарушении закона). По согласованию сторон крупные суммы, затраченные компанией на обучение сотрудника, он может выплачивать в рассрочку. Желательно, чтобы все подобные ситуации были учтены в договоре на обучение.

Читайте материал по теме: Услуги частного бухгалтера

Работник, которому работодатель оплатил обучение, увольняется…

Как мы уже сказали ранее, в ученическом договоре прописывается условие об отработке, то есть оговаривается минимальный срок, в течение которого сотрудник после окончания обучения должен трудиться у работодателя, оплатившего учебу. Но случается так, что работник не выполняет это условие и увольняется без уважительных причин, так сказать, досрочно.

В подобной ситуации работник должен возместить работодателю учебные затраты, которые понес последний. Размер возмещения рассчитывается пропорционально фактически не отработанному после окончания обучения времени (ст. 207 ТК РФ). Правда, договором могут быть предусмотрены иные условия.

Приведем пример расчета суммы возмещения. Допустим, на обучение работника потрачено 100 тыс. руб. По условиям договора работник должен проработать в организации после окончания обучения не менее 2-х лет. Однако он уволился по собственному желанию через год после прохождения обучения. Таким образом, работник должен возместить организации 50 тыс. руб. (100 тыс. руб. х 12 мес. / 24 мес.).

Какие особенности имеют расходы на обучение сотрудников при УСН

и в качестве объекта налогообложения имеющие разницу доходов и расходов, могут смело включать затраты на обучение своих сотрудников (начиная основным и дополнительным профессиональным образованием и кончая переподготовкой кадров и повышением квалификации) в расходы – см. пп. 33 п. 1 ст. 346.16 Налогового кодекса РФ. Но при этом необходимо соблюдать порядок, описанный в гл. 25 «Налог на прибыль».

Согласно п. 3 ст. 264 НК РФ, компания, работающая по УСН, может списывать расходы на обучение своих сотрудников при соблюдении следующих условий:

- С сотрудником, расходы на обучение которого берет на себя компания, заключен трудовой договор.

- Обучение осуществляется в российских образовательных учреждениях, которые имеют лицензию, либо в иностранных учебных заведениях с соответствующим статусом.

- Между образовательным учреждением и компанией тоже заключается договор.

- Если речь идет о соискателе, которого компания планирует обучить за свои деньги перед тем, как включать в штат, трудовой договор с ним должен быть подписан в период трех месяцев с момента конца обучения. Данный сотрудник обязан отработать на предприятии не менее чем один год.

Если трудовой договор не был заключен в означенный срок или сотрудник не отработал в компании положенный год, то компания включает затраты на его обучение в свои УСН-доходы. Однако есть исключения из этого правила (см. ст. 83 ТК РФ) – ситуации прекращения трудового договора ввиду непреодолимых внешних обстоятельств, а именно:

- Сотрудник был призван на срочную службу в Вооруженные силы РФ.

- На его должности было восстановлено, по распоряжению государственной трудовой инспекции или судебному решению, лицо, занимавшее ее ранее.

- Сотрудник не был избран на должность.

- Он был осужден и приговорен к наказанию, при котором нет возможности продолжать работу на компанию.

- Сотрудник был признан не способным к выполнению трудовой деятельности ввиду инвалидности и т. п. факторов и имеется врачебное заключение, подтверждающее его состояние.

Отправляем работника на семинар

По общему правилу затраты на семинары можно включать в состав расходов на обучение по основным и дополнительным профессиональным образовательным программам, профессиональную подготовку и переподготовку работников (подп. 23 п. 1 ст. 264 НК РФ, письмо Минфина России от 28.02.2007 № 03-03-06/1/137), при этом учитывать расходы можно только при соблюдении условий, перечисленных в п. 3 ст. 264 НК РФ, а именно:

— обучение должно проходить на основании договора с российским образовательным учреждением, имеющим соответствующую лицензию, либо иностранным образовательным учреждением, имеющим соответствующий статус;

— обучение должны проходить работники, заключившие с компанией трудовой договор;

— если обучающийся не состоит в штате компании, то с ним нужно заключить договор, который предусматривает обязанность работника не позднее трех месяцев после обучения заключить трудовой договор с компанией и отработать по нему не менее одного года.

При отсутствии лицензии на образовательную деятельность затраты можно учесть в составе расходов на консультационные услуги (подп. 15 п. 1 ст. 264 НК РФ, постановление ФАС Московского округа от 23.09.2009 № КА-А40/9373-09-2). В таком случае достаточно договора с организатором семинара, плана семинара и акта оказанных услуг (письмо УФНС России по г. Москве от 28.06.2007 № 20-12/060987, постановление ФАС Московского округа от 15.07.2011 № КА-А40/7114-11), хотя выдача организатором семинара каких-либо сертификатов и наличие программ обучения не обязательны (постановление ФАС Московского округа от 21.10.2010 № КА-А40/12309-10).

Кроме того, не помешает приказ о направлении работника на семинар (см. образец).

Семинар за границей

При участии в семинаре за границей затраты можно включить в состав расходов, даже если его проводит иностранное образовательное учреждение (письмо УФНС России по г. Москве от 17.02.2006 № 20-12/12674). Подтверждающими документами могут быть (п. 3 ст. 264 НК РФ):

— договор о проведении семинара;

— документ, подтверждающий образовательный статус организации, проводящей семинар;

— программа семинара;

— приказ компании о направлении работника на семинар;

— сертификат, выданный работнику по итогам семинара;

— акт оказанных услуг.

Документальное оформление: официальные разъяснения и судебная практика

Факт оказания услуг должен быть подтвержден в любом случае, иначе налоговые органы расходы не признают. Таким документом может быть либо двусторонний акт, оформленный в соответствии с условиями договора (письмо УФНС России по г. Москве от 18.02.2010 № 16-15/017646) и с соблюдением требований ст. 9 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете», либо документ, составленный в соответствии с обычаями делового оборота иностранного государства, на территории которого оказывались услуги, и отражающий их суть (письмо Минфина России от 10.10.2011 № 03-03-06/1/645, постановление ФАС Московского округа от 19.10.2010 № КА-А40/12291-10-П по делу № А40-35277/09-35-189).

При этом документы, составленные на иностранном языке, должны иметь построчный перевод на русский язык (п. 1 ст. 9 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утв. приказом Минфина России от 29.07.98 № 34н, а также п. 3 ст. 284, ст. 312 НК РФ). Такой перевод может сделать как профессиональный переводчик, так и специалист самой организации (письма Минфина России от 20.04.2012 № 03-03-06/1/202, от 26.03.2010 № 03-08-05/1, от 03.11.2009 № 03-03-06/1/725, УФНС России по г. Москве от 26.05.2008 № 20-12/050126, постановление ФАС Московского округа от 21.04.2011 № КА-А40/2152-11). Расходы на перевод документов сторонним специалистом могут быть отнесены к информационным услугам на основании подп. 14 п. 1 ст. 264 НК РФ (письмо УФНС России по г. Москве от 26.05.2008 № 20-12/050126). Минфин России настаивает на нотариальном заверении такого перевода (письмо от 17.12.2009 № 03-08-05), однако глава 25 НК РФ не устанавливает для налогоплательщика подобной обязанности.

Если документ о статусе иностранного образовательного учреждения организацией не получен, обойтись можно и без него (постановление ФАС Московского округа от 19.10.2006 № КА-А40/9887-06).

Посещение одним и тем же работником нескольких семинаров по схожей тематике не должно вызвать претензии проверяющих, так как они должны оценивать обоснованность расходов только с точки зрения обстоятельств, свидетельствующих о намерениях компании получить экономический эффект (письмо Минфина России от 20.01.2011 № 03-03-06/1/18).

Практические ситуации

Если после семинара работник уволился, исключать из налоговой базы такие расходы не нужно, так как при расчете налога на прибыль возможность учета расходов на семинар не зависит от срока, в течение которого сотрудник проработал в компании после окончания семинара (постановление ФАС Уральского округа от 11.05.2010 № Ф09-3203/10-С3).

Расходы организации по оплате участия сотрудника, работающего по совместительству на основании трудового договора, в семинаре, посещение которого способствует повышению его профессионального уровня, также включаются в состав расходов по обычным видам деятельности (ст. 196, 287 ТК РФ).

Стоимость семинара не облагается НДФЛ и страховыми взносами во внебюджетные фонды в соответствии с п. 3 ст. 217 НК РФ.

Если во время семинаров организуется питание участников, их развлечение, лечение или иные услуги и стоимость таких услуг отдельно не выделена в договоре, то объекта обложения НДФЛ и страховыми взносами также не возникает (ст. 7, 9 Федерального закона от 24.07.2009 № 212-ФЗ (далее — Закон № 212-ФЗ), письма Минздравсоцразвития России от 06.08.2010 № 2538-19, от 05.08.2010 № 2519-19, ФСС России от 17.11.2011 № 14-03-11/08-13985 «Об уплате взносов»), так как у организации отсутствует возможность персонифицировать и оценить экономическую выгоду, полученную работником, принимавшим участие в семинаре. Такие расходы (как и расходы на проживание, предоставление оборудования, конференц-зала, транспортные услуги) учитываются при определении налоговой базы по налогу на прибыль (письмо Минфина России от 20.01.2011 № 03-03-06/1/18, постановление Девятого арбитражного апелляционного суда от 02.02.2011 № 09АП-32031/2010-АК по делу № А40-31488/10-142-189).

Если же стоимость указанных выше услуг выделена и имеется возможность достоверно установить ее размер, она включается в доход работника. При этом указанные расходы согласно п. 43 ст. 270 НК РФ не учитываются при определении налоговой базы по налогу на прибыль (письмо Минфина России от 13.05.2011 № 03-04-06/6-107).

Бухгалтерский учет

В целом при отражении в учете затрат на обучение необходимо сделать следующие записи:

Дебет 60, 76 Кредит 51

— перечислена оплата за обучение;

Дебет 20, 23, 25, 26, 44, 91 Кредит 60, 76

— стоимость услуг по обучению работника учтена в затратах (п. 5, 6.1, 7, 16 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утв. приказом Минфина России от 06.05.99 № 33н).

НДС на профобучение

Образовательные услуги коммерческих образовательных учреждений облагаются НДС по ставке 18%. «Входной» НДС, уплаченный российскому образовательному учреждению, организация может предъявить к вычету при соблюдении определенных условий (ст. 171 НК РФ): должен быть подписан акт об оказании соответствующих услуг и получен правильно оформленный счет-фактура с указанием суммы НДС.

Не облагаются НДС услуги некоммерческих образовательных организаций (НКО), расположенных на территории России, по проведению учебно-производственного процесса, за исключением консультационных услуг (пп. 14 п. 2 ст. 149 НК РФ).

Операции по реализации не подлежащих лицензированию услуг по проведению НКО учебно-производственного процесса в форме разовых лекций, стажировок, семинаров и других видов обучения, не сопровождающихся итоговой аттестацией и выдачей документов об образовании, облагаются НДС в общем порядке (письма Минфина России от 27.08.2008 г. № 03–07–07/81, от 20.07.2007 г. № 03–07–07/24).

Если образовательные услуги оказаны иностранной организацией за пределами территории России, они не являются объектом обложения НДС (пп. 3 п. 1 ст. 148 НК РФ). Для подтверждения факта оказания услуги за рубежом необходимы наличие документов, подтверждающих место оказания услуги, программа, устав либо иные документы (письмо Минфина России от 5.08.2010 г. № 03–04– 06/6–163).

…если иностранной организацией услуги оказаны на территории России, то местом их реализации признается наша страна. Тогда услуги облагаются НДС…

Иностранная организация может осуществлять деятельность не через постоянное представительство и не состоять на учете в качестве налогоплательщика в российских налоговых органах. В этом случае российская организация, оплачивающая услуги по обучению своего сотрудника, будет налоговым агентом, обязанным исчислить, удержать и уплатить в бюджет соответствующую сумму НДС в полном объеме.

Производится это за счет средств, подлежащих перечислению иностранной организации или другим лицам по ее указанию, по ставке 18/118 от суммы платежа. НДС уплачивается одновременно с перечислением средств иностранному образовательному учреждению. Российская компания как налоговый агент имеет право на вычет суммы НДС, удержанной из доходов иностранной организации и перечисленной в бюджет, в порядке, установленном в п. 3 ст. 171 НК РФ.

Если иностранной организацией услуги оказаны на территории России, то местом их реализации признается наша страна. Тогда услуги облагаются НДС.

И заключительный пример. Местом реализации услуг по обучению иностранных специалистов отечественной организацией за рубежом, в том числе по договору с другой российской организацией, территория РФ не признается. Соответственно, такие услуги не подлежат налогообложению в РФ на основании пп. 3 п. 1.1 ст. 148 НК РФ (письмо Минфина России от 8.08.2007 г. № 03-07-08/230).

Екатерина Шмелева, аудитор

« Предыдущая :: Следующая »