Поставщики продовольственных товаров стремятся к тому, чтобы их товары были представлены на полках сетевых магазинов. Попасть туда не так-то просто, поскольку ритейлеры диктуют свои правила игры… Но лакомый кусок терять никто не хочет, поэтому продавцы платят. Бухгалтерам остается только грамотно учесть эти выплаты и минимизировать налоговые потери.

Не секрет, что войти в качестве поставщика в какую-либо торговую сеть мечта большинства бизнесменов. Сотрудничество с сетевыми ритейлерами – это стабильный и очень емкий рынок сбыта продукции. Но по обычаям сложившегося делового оборота такое взаимодействие предполагает выплату поставщиками товаров различных премий, бонусов и вознаграждений.

Одними из самых популярных в этом смысле являются стимулирующие премии. Механизм их предоставления очень прост и эффективен: при выполнении определенных условий покупателем поставщик выплачивает бонус или делает скидку. В договоре поставки стороны могут прописать любые условия премирования, но обычно их связывают с заранее согласованным объемом закупок, досрочной оплатой партии товаров или приобретением широкого ассортимента продукции.

Налогообложение подобных операций является одним из наиболее спорных вопросов. Чаще всего разногласия с контролирующими органами возникают по поводу налога на добавленную стоимость. Подтверждением этому является недавнее рассмотрение в Высшем Арбитражном Суде России дела относительно налогообложения подобных премий.

Вместе с тем учет и налогообложение премий зависит от категории поставляемых товаров – продовольственные или непродовольственные. Так, для поставщиков продовольственных товаров Федеральным законом от 28 декабря 2009 г. № 381-ФЗ «Об основах государственного регулирования торговой деятельности в Российской Федерации» установлены некоторые ограничения, которые также сказываются на налогообложении бонусов.

Это важно

Ограничения, установленные Законом о торговле, распространяются только на договоры поставки продовольственных товаров.

Что есть премии в торговле

Применяемые в торговле премии и скидки достаточно разнообразны. Условия их предоставления обговариваются сторонами сделки индивидуально, но чаще всего происходит так, что покупатели-ритейлеры диктуют свои правила игры.

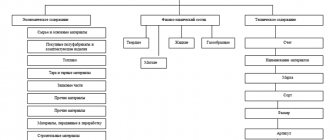

Вообще все скидки можно условно разделить на:

- предоставляемые в момент передачи товаров. Это приводит к тому, что покупатель приобретает товары за меньшую цену (происходит изменение цены единицы товара);

- предоставляемые после отгрузки товаров. В данном случае происходит уменьшение задолженности покупателя путем возвращения части денежных средств или зачета их в качестве аванса.

Кроме этого, широко распространено понятие ретроспективные скидки (бонусы). Это такие скидки, предоставлению которых предшествует история расчетов между поставщиком и покупателем.

Стоит отметить, что понятие «скидка» (премия, бонус) четко и однозначно в законодательстве не определено. В связи с этим контролеры зачастую трактуют понятие скидки по-своему, что приводит к спорам и сильно осложняет их учет.

Так, в Федеральном законе от 28 декабря 2009 г. № 381-ФЗ упоминается только некое вознаграждение, связанное с приобретением определенного количества продовольственных товаров. При этом в подпункте 19.1 пункта 1 статьи 265 Налогового кодекса речь идет о расходах в виде премии (скидки), выплаченной (предоставленной) продавцом покупателю за выполнение определенных условий договора, к которым можно отнести выполнение объема закупок. Минфин России в письме от 30 июля 2010 г. № 03-03-06/1/499 высказал следующее мнение: понятие «вознаграждение», используемое в Законе № 381-ФЗ, тождественно премии (скидке), предусмотренной Налоговым кодексом. Таким образом, специалисты финансового ведомства дали понять, что для налогообложения не имеет значения, как в договоре называются подобные выплаты (премии, бонусы, скидки или вознаграждение), а значение имеет лишь сама суть, условия и последствия их предоставления.

Какие премии бывают

Производственные, регламентированные и предусмотренные трудовыми, коллективными договорами или внутренними положениями о зарплате бывают:

- За выполнение плана производства или продаж

- За снижение издержек

Непроизводственные – не имеющие прямого отношению к рабочему процессу:

- За выслугу лет

- За предложенные инновации

- За добросовестный труд

По периодичности премии бывают:

- Разовые

- Ежемесячные

- Ежеквартальные

Бонусы по продовольственным товарам

При рассмотрении вопроса об учете ретро-скидок (прогрессивных стимулирующих премий), которые предоставляют поставщики покупателям за выполнение определенных условий договора поставки, необходимо снова упомянуть Федеральный закон № 381-ФЗ.

Как уже говорилось, в нем содержится ряд ограничений для деятельности в сфере торговли продовольственными товарами.

Внимание

В случае, когда цена продовольственных товаров по договору поставки включает в себя сумму НДС, цена вознаграждения должна исчисляться из цены этих товаров с учетом НДС.

Так, договорами поставки товаров может быть предусмотрено условие о выплате вознаграждения. Данное вознаграждение выплачивается только за приобретение определенного количества продовольственных товаров. При этом максимальный размер вознаграждения не должен превышать 10 процентов от цены товаров, а также не учитываться при определении цены на каждую единицу товара. Другими словами, при выплате подобных вознаграждений может меняться именно цена договора, но не цена поставляемого товара.

Пример 1

Поставщик ООО «Альфа» заключило договор поставки продовольственных товаров с ООО «Бета». По условиям договора ООО «Альфа» обязуется поставить товар в количестве 10 000 штук по цене 118 руб. за штуку. При этом в договоре есть также условие о выплате вознаграждения покупателю, если он в течение квартала приобретет всю партию товара и оплатит его. Размер вознаграждения составит 7 процентов от стоимости товаров, если ООО «Бета» купит 10 000 единиц, и 10 процентов, если купит больше, чем предусмотрено договором.По итогам квартала получилось, что ООО «Бета» приобрело товаров в количестве 11 000 штук, следовательно, может рассчитывать на максимальную стимулирующую премию – 10 процентов.В данном случае первоначально цена договора составит 1 180 000 руб., при цене единицы товара в 118 руб. При выполнении условий о премировании цена договора изменится и составит 1 427 800 руб. Из них: 1 298 000 руб. – общая стоимость товаров (11 000 шт. X X 118 руб.); 129 800 руб. – стимулирующая премия (1 298 000 руб. X 10 %).

Как видно из примера, цена договора изменилась на общую стоимость товаров и размер вознаграждения. Но при этом цена на единицу товара осталась неизменной – 118 рублей.

Выдана премия из кассы проводка

Важно

Поскольку суммы зарплат участвуют в калькуляции себестоимости для сближения налогового и бухгалтерского учета, предусматривается корреспонденция счета со счетами учета затрат. В таком случае проводки по начислению заработной платы имеют вид:

Дт 07, 08, 10, 20, 23, 25, 26, 44 Кт 70

При выплате заработной платы счет будет корреспондировать со счетами учета ценностей. Наименование счета будет зависеть от способа оплаты: наличный или безналичный расчет, продукция, имущество, дивиденды.

В таком случае корреспонденции будет выглядеть

следующим образом:

Дт 70 Кт 50, 51, 52, 55, 44, 81

Аналитика ведется по каждому конкретному работнику в соответствии с открытыми субсчетми.

О размере вознаграждения

Законом № 381-ФЗ установлен только предельный размер выплачиваемого вознаграждения. Но при этом порядок расчета подобных премий данным документом не установлен. В связи с этим поставщик и продавец самостоятельно разрабатывают этот порядок и фиксируют в договоре поставки. С этим соглашаются и специалисты финансового ведомства (письмо Минфина России от 18 августа 2010 г. № 03-03-06/1/554).

Ну а поскольку определять порядок расчета стимулирующих премий финансисты отдали на откуп участникам договорных отношений, то вполне предсказуемым становится вопрос: цена каких товаров должна учитываться при определении 10-процентного лимита, ограничивающего размер вознаграждения?

На практике может возникнуть следующая ситуация. Продавцы товаров поставляют в торговые сети широкий ассортимент товаров. Понятно, что некоторые позиции расходятся «как горячие пирожки», а некоторые, особенно новые товары, продаются менее активно. Может ли при этом вознаграждение составлять, например, 20 или 30 процентов от цены по непопулярным позициям товаров, если в итоге размер вознаграждения в целом останется в пределах разрешенных 10 процентов?

Это интересно

Выплачивать вознаграждение покупателю в виде предоставления бонусного товара на сумму премии невыгодно с точки зрения НДС. Поскольку такие операции налоговые органы признают безвозмездной передачей товара, то с их рыночной стоимости нужно будет исчислить и уплатить НДС.

Официальных разъяснений профильных ведомств по данной проблеме нет. Но в Минпромторге отметили, что вознаграждение торговой сети по отдельным ассортиментным позициям может превышать максимально разрешенные Законом о торговле 10 процентов. То есть по разным позициям может устанавливаться разный размер вознаграждения, но в совокупности оно не должно превышать 10 процентов от общего объема (в денежном выражении) поставленного по договору товара. Также было отмечено, что поставщики и торговые сети вправе устанавливать меньшее вознаграждение по наиболее продаваемым товарам и большее по новым товарам.

Однако такой подход не поддержали в Федеральной антимонопольной службе. Там пояснили, что 10 процентов – это максимально возможное вознаграждение по каждой ассортиментной позиции. При этом было отмечено, что Закон № 381-ФЗ не идеален в этом смысле и допускает двойное толкование. Следовательно, возможны споры на этой почве и решаться они должны в зале суда.

Из вышесказанного очевидно, что для ритейлеров более выгодным будет вариант Минпромторга. Ведь в этом случае сетевики могут получить более высокое вознаграждение по менее продаваемым товарам, чем смогут компенсировать недополученные прибыли от их продажи. С другой стороны, поставщики в этом случае смогут более точечно влиять на спрос новых товаров, устанавливая дифференцированные стимулирующие премии.

Если же рассматривать этот вопрос через призму налогового учета, то мы бы посоветовали все же выбрать менее рискованный вариант – установить максимально возможное вознаграждение в пределах 10 процентов по каждой позиции.

Налог на прибыль

Поставщики продовольственных товаров могут учитывать выплаченные вознаграждения покупателям в составе внереализационных расходов. Об этом сказано в письме Минфина России от 30 июля 2010 г. № 03-03-06/1/499.

Также было отмечено, что в соответствии с подпунктом 19.1 пункта 1 статьи 265 Налогового кодекса в составе внереализационных расходов учитываются расходы в виде премии (скидки), выплаченной (предоставленной) продавцом покупателю вследствие выполнения определенных условий договора, в частности объема покупок. При этом должно выполняться следующее условие: предоставление указанной премии (скидки) должно осуществляться без изменения цены единицы товара.

Помимо этого, имейте в виду, что расходы в виде вознаграждения, выплачиваемые на основании договора поставки и не предусмотренные пунктом 4 статьи 9 Закона № 381-ФЗ, в целях налогообложения прибыли не учитываются.

Стоит также отметить, что в цену договора поставки не допускается включать иные виды вознаграждения за выполнение условий договора, кроме как за объем приобретенной продукции.

Так что широко применяемые на практике премии за мерчандайзинговые услуги, направленные на повышение привлекательности товаров (приоритетная выкладка, размещение полной ассортиментной линейки и др.), нельзя учитывать в составе внереализационных расходов. Выплату таких бонусов можно будет принять в расходах только в том случае, если на эти услуги будут оформлены отдельные договоры на возмездное оказание услуг. Специалисты финансового ведомства приравнивают их к рекламным расходам и разрешают учитывать только в пределе 1 процента выручки от реализации.

Ретробонус и НДС

Закон о торговле разграничивает такие понятия, как «цена единицы товара» и «цена договора». Ведь стимулирующие бонусы за объемы проданных товаров увеличивают цену самого договора поставки, но никак не влияют на цену товаров. Следовательно, расчеты по предоставленным ретроскидкам связаны с расчетами по договору в целом, а не с расчетами за реализованные товары.

Таким образом, суммы выплачиваемого поставщиком покупателю вознаграждения за достижение определенного объема закупок не включаются в базу по налогу на добавленную стоимость, конечно, если не изменяют цену товара (письмо Минфина России от 30 июля 2010 г. № 03-03-06/ 1/499).

Так что как для покупателей, так и для поставщиков продовольственных товаров предоставление ретроскидок не имеет никаких последствий по налогу на добавленную стоимость. Значит, не надо ни составлять корректирующие счета-фактуры, ни вносить изменения в книги покупок и продаж. Но еще раз обратим ваше внимание на то, что все это справедливо, только если не меняется цена единицы товара.

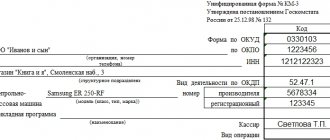

Бухгалтерский учет

Чтобы рассмотреть вопрос бухгалтерского учета предоставления прогрессивных стимулирующих скидок, обратимся к примерам. При этом нужно иметь в виду, что поставщик и покупатель могут договориться о предоставлении вознаграждения по одному из следующих вариантов: – продавец непосредственно перечисляет премию на расчетный счет поставщика (вариант 1); – продавец зачисляет премию в счет будущих поставок товаров (вариант 2). В зависимости от выбранного варианта взаиморасчетов бухгалтерский учет будет различаться.

Пример 2

ООО «Альфа» (поставщик) и ООО «Бета» (продавец) заключили договор поставки продовольственных товаров. По условиям договора при достижении объема покупок в 1 000 000 руб. по итогам квартала поставщик выплачивает премию в размере 10 процентов от стоимости отгруженных товаров.По итогам I квартала 2012 года стоимость всех отгруженных и оплаченных товаров составит 1 200 000 руб. (в том числе НДС – 183 050 руб.). Во II квартале 2012 года ООО «Альфа» отгрузило еще товаров на 354 000 руб.Рассмотрим, какие проводки следует сделать бухгалтеру, в зависимости от вариантов предоставления вознаграждения:

Вариант 1.

Вознаграждение за объем товара определяется по итогам квартала, в котором достигается согласованный уровень закупок, и выплачивается в течениепяти дней по окончании квартала. Выплата вознаграждения осуществляется путем перечисления денежных средств на расчетный счет покупателя (см. таблицу 1).

Таблица 1

| Пояснение операции | Дебет | Кредит | Сумма, руб. |

| В I квартале 2012 года | |||

| Отражена реализация товара | 62 | 90-1 | 1 016 950 |

| Начислен НДС с реализации | 90-3 | 68 | 183 050 |

| Поступила оплата от покупателя | 51 | 62 | 1 200 000 |

| Во IIквартале 2012 года | |||

| Начислено вознаграждение за объем закупок (1 200 000 руб. X 10%) | 91-2 | 76-5 | 120 000 |

| Вознаграждение перечислено на расчетный счет покупателя | 76-5 | 51 | 120 000 |

Вариант 2.

Вознаграждение определяется по итогам квартала, в котором достигается согласованный уровень закупок, и засчитывается в оплату будущих поставок по договору. В этом случае бухгалтер делает следующие проводки (см. таблицу 2).

Таблица 2

| Пояснение операции | Дебет | Кредит | Сумма, руб. |

| В I квартале 2012 года | |||

| Отражена реализация товара | 62 | 90-1 | 1 016 950 |

| Начислен НДС с реализации | 90-3 | 68 | 183 050 |

| Поступила оплата от покупателя | 51 | 62 | 1 200 000 |

| Во IIквартале 2012 года | |||

| Начислено вознаграждение за объем закупок (1 200 000 руб. X 10%) | 91-2 | 76-5 | 120 000 |

| Зачтена сумма вознаграждения в оплату следующей поставки | 76-5 | 62 | 120 000 |

| Начислен НДС с предоплаты | 76-6 | 68 | 18 305 |

| Отражена реализация товаров | 62 | 90-1 | 354 000 |

| Начислен НДС с реализации товаров | 90-3 | 68 | 54 000 |

| Зачтен НДС, начисленный с предоплаты | 68 | 76-6 | 18 305 |

В рассмотренных вариантах вознаграждение, подлежащее выплате покупателю, отнесено в состав прочих расходов (п. 11 ПБУ 10/99 «Расходы организации»). При этом задолженность поставщика по выплате вознаграждения покупателю отражается на счете 76 «Расчеты с разными дебиторами и кредиторами», на специальном субсчете 76-5 «Расчеты по вознаграждениям».

Такие проводки помогают отразить в бухгалтерском учете две разные по смыслу операции в отношении одного и того же контрагента, осуществляемые в рамках одного и того же договора.

Относительно НДС необходимо учитывать, что в варианте 1 с суммы премии НДС начислять не нужно. Однако в варианте 2 (выплата вознаграждения путем зачета в счет будущих поставок) продавец обязан исчислить НДС с поступившей предоплаты и в последующем зачесть его на дату очередной отгрузки товара.

Учет скидок на товары (услуги)

Под скидками подразумевается некоторое снижение зафиксированной в договоре цены на поставляемые товары (продукцию) или предоставляемые услуги. Они приобретают реальность только тогда, когда выполнены определенные условия. Виды скидок:

| Скидки | Характеристика |

| Настоящие | Действительная стоимость реализованной продукции (товара) уже уменьшена. Предоставляются на момент поставки |

| Будущие | Поставки товаров в ближайшее время. Предоставляются для будущей реализации и только тогда, когда будут выполнены заранее оговоренные пункты договора |

| Ретроскидки | Действуют уже после реализации товара. Предусматривается уменьшение кредиторской задолженности у покупателя. При этом возникает доход, который подлежит налогообложению. В учете с обеих сторон необходимо провести многочисленные исправления |

В последующем примере представлены проводки, актуальные тогда, когда товар еще не продан на время предоставления скидки.

Пример №1. Предприятие «Компьютеры для всех» приобрело 20 принтеров. В одном из пунктов договора с продавцом предусмотрено 2% скидки.

- Общая стоимость принтеров составляет 141 600 руб. (без учета скидки).

- Учитывая 2% скидку: 141 600 · 0,98 = 138 768 руб.

- НДС = 138 768 · 0,18 : 1,18 = 21 168 руб.

- Без НДС: 138768 – 21 168 = 117 600 руб.

В бухгалтерские документы необходимо внести проводки:

| Счета | Описание | Сумма, руб. | |

| Дебет | Кредит | ||

| 41 | 60 | принтеры оприходованы (скидка учтена) | 117 600 |

| 19 | 60 | НДС по купленному товару (со скидкой) | 21 168 |

| 60 | 51 | произведена оплата | 138 768 |

| 68 | 19 | принят к вычету (сторно) НДС, уплаченный продавцу | 21 168 |

Корреспонденция производится на основе:

- первичных бухгалтерских документов, необходимых для реализации товара;

- корректировочного счета-фактуры, предоставленного продавцом.

Стоимость купленной продукции или товаров менять нельзя. Поэтому скидку, полученную предприятием-покупателем, следует отнести в прочие доходы. При получении скидки после проведения товара в бухучете, операции записываются по-другому.