Автолизинг. Что это?

Автолизинг означает получение автомобиля по договору лизинга, заключенному с лизинговой компанией, во временное владение и пользование с возможностью последующего выкупа транспортного средства. В итоге транспортное средство может стать собственностью предпринимателя — это ключевое отличие от классической аренды.

После подписания лизингового договора, владелец бизнеса начинает пользоваться автомобилем, но не становится его собственником. До того момента, пока не будет выплачена договором лизинга сумма, компания выступает в качестве арендатора. Важный момент — если ИП не может продолжать выплату, то лизинговая организация изымает авто.

Лизинг для ИП: основные условия

Лизинговые компании выдвигают ряд условий к индивидуальным предпринимателям, которые необходимо выполнить, чтобы воспользоваться преимуществами данного договора:

- Бизнес должен иметь стаж – не менее трех месяцев успешной деятельности.

- Общий стаж функционирования бизнеса – не менее шести месяцев.

- Необходимо предоставить документы, подтверждающие статус индивидуального предпринимателя.

- Возраст лизингополучателя должен быть не менее 21 года.

- Если предметом договора является авто, то необходимо будет внести первоначальный взнос – около 20 процентов от стоимости самого авто.

Различия лизинга и кредитования

Имеются несколько ключевых различий, в зависимости от которых можно сделать выбор в пользу одной из услуг.

| Лизинг | Кредит | |

| Участники операции |

|

|

| Право собственности | До момента полного погашения задолженности, транспортное средство является собственностью лизинговой организации | Транспортное средство становится собственностью получателя кредита, но имеются ограничения в использовании |

| Сроки рассмотрения заявки | 1-5 дней | 15-60 дней |

| Пакет документов | Минимальный пакет, так как транспортное средство остается собственностью лизингодателя, чем минимизируются собственные риски | Большой пакет, включая подтверждение финансового состояния, стабильность дохода, поручительство |

| Дополнительные расходы | Любые финансовые расходы: страхование, государственная регистрация, ТО предлагает лиз. компания со скидками до 10%. Все расходы могут быть включены в ежемесячный платеж по договору | Все расходы ложатся на получателя кредита |

| Срок договора | От 1 до 5 лет | От 1 до 3 лет |

| Залог | Не требуется | Сам автомобиль выступает в качестве предмета залога |

Кто предоставляет лизинг на автомобиль

Лизингодателями могут выступать государственные или частные компании. Услуги лизинга есть практически у каждой кредитной организации. Выгодные предложения по аренде авто предлагают страховые фирмы.

Внимание! Различия могут быть в условиях соглашения и требованиях к клиенту.

Отличаться может и первоначальный взнос, который колеблется от 10 до 30%. Услуга может предоставляться в разных валютах. Компании завлекают клиентов гибкими графиками оплат. Объект лизинга — это движимое и недвижимое имущество.

Как происходит оформление лизинга

- Сначала клиент выбирает необходимый автомобиль у продавца;

- Клиент отправляет запрос лизинговой организации на предварительный расчет лизинговой сделки;

- Клиент предоставляет в лизинговую организацию пакет документов;

- Организация оценивает финансовое состояние ИП;

- При положительном решении стороны подписывают лизинговый договор;

- Индивидуальный предприниматель переводит авансовый платеж по договору;

- Организация приобретает автотранспорт и передает его во владение и пользование клиенту;

- ИП производит ежемесячные выплаты в рамках заключенного договора;

- По завершении выплат бизнесмен может выкупить авто или возвратить его обратно компании.

Какую спецтехнику можно приобрести в лизинг

Дорожная

Она используется для строительства, ремонта и восстановления дорожного покрытия. Данная работа подразумевает использование целого комплекса специализированной техники, которая была разработана и предназначена для строительства дорог:

- рыхлители земли;

- экскаваторы;

- резчики кустов;

- фрезы;

- укладчики асфальта;

- катки;

- другие разновидности дорожной спецтехники.

Спецтехника для строительства

Это широкая группа техники и машин, прямое назначение которых — строительство и разрушение зданий и различного вида построек. Специализированная техника может быть на гусеницах для передвижения в сложных условиях или на колесах. К этому классу относятся:

- бульдозеры;

- машины для забивания свай;

- бетономешалки;

- самосвалы;

- механизмы для монтажа электро-коммуникаций и т.п.

Коммунальная спецтехника для ЖКХ

Главная задача этих машин — выполнять уборку городских дворов и улиц, оперативно устранять последствия аварий, стихийных бедствий в жилых районах. В такую категорию относятся:

- подметально-уборочные и снегоуборочные машины;

- ассенизаторская техника;

- машины для выкачки ила;

- мусоровозы и т.д.

Производственная специальная техника

Большая группа техники, которая участвует в работе по добыче полезных ископаемых, а также в производственном процессе на предприятиях добывающей и производственной сферах:

- погрузчики разного типа;

- техника для лесозаготовки;

- машины для работы в карьерах;

- установки для бурения;

- мобильная техника.

Грузовой спецтранспорт

Обширная категория специализированных машин, предназначенных для транспортировки, буксировки различных видов грузов по дорогам и бездорожью, на воде и по небу. Сюда относятся:

- седельные тягачи;

- грузовики;

- буксировщики;

- авиатранспорт для грузоперевозок;

- танкеры различной тоннажности, баржи и т.д.

Подъемная техника

Эти механизмы и техника предназначены для подъема и опускания различных грузов. В категорию входят:

- грузоподъемники;

- краны на колесах, гусеницах, рельсах;

- манипуляторы.

- мостовые конструкции и т.д.

Сельхоз спецтехника

Она используется для работы на полях, в птицеводстве, животноводстве, незаменима для сбора и переработки урожая, транспортировки сельхоз продукции. К данной категории относят:

- сеялки, косилки;

- элеваторы и т.д.

Лучшие производители спецтехники

На отечественном рынке спецтехники представлены марки российских и зарубежных производителей, которые отличаются по техническим характеристикам и стоимости. Перед тем, как выбрать спецтехнику для приобретения ее в лизинг, необходимо досконально изучить предложения на рынке.

Предлагаем список крупнейших иностранных поставщиков специализированной техники: Hyundai, Hitachi, Komatsu, Вольво, Caterpillar, Zoomlion, Terex, Liebherr и т.д. Лидерами по праву считаются американские, японские и китайские производители техники.

Техника российских компаний активно используется только на территории РФ и СНГ. Самыми крупными и популярными марками сегодня считаются КАМАЗ, Горьковский автозавод ГАЗ, Челябинский тракторный завод, Комбайновый .

Параметры выбора техники

Выбирая технику для выполнения всевозможных производственных задач, повышения финансовой эффективности бизнеса, необходимо обратить внимание на следующие параметры:

- Габариты и вес машин.

- Коэффициент полезного действия.

- Потребление топлива.

- Ремонтопригодность и доступность запчастей.

Качественная техника от флагманов индустрии разрабатывается с применением инноваций, поэтому при равных размерах она будет в разы эффективнее, чем более дешевые и «упрощенные» аналоги.

Как видите, лизинг — простая и доступная форма финансирования, которая не требует от лизингополучателя особых усилий и крупных затрат в начале сделки. За счет лизинга можно расширить и обновить производственную базу и основные средства, что повысит финансовую эффективность и отдачу от бизнеса. А выплачивать регулярные лизинговые платежи можно с прибыли, которую приносит спецтехника, приобретенная в лизинг.

Автолизинг для коммерсантов на упрощенной системе налогооблажения

Отличия для ИП такого типа заключаются в документации. Из-за упрощенного налогообложения, подтвердить финансовое состояние в том виде, который необходим лизинговой организации, невозможно. Кроме того, бизнесмены на УСН сдают отчетность раз в год, и предоставить, к примеру, отчетность за квартал или полугодие тоже невозможно. Поэтому компания, финансирующая покупку автомобиля в лизинг, страхует себя – увеличивая размер аванса.

Положительные стороны автолизинга для ИП:

- Первоначальный взнос от 10%;

- Оперативное получение автомобиля для эксплуатации;

- Документов меньше по сравнению с автокредитованием;

- Договор оформляется на больший срок (до 60 месяцев), от чего уменьшается размер ежемесячных выплат.

Отрицательные стороны

- Авто не является собственностью предпринимателя до момента исполнения договора лизинга и выкупа им авто.

Особенности оформления

Заключить договор можно с любой лизинговой компанией или банком, предоставляющим такие услуги. Сделка имеет общие черты с кредитными и арендными соглашениями. Для индивидуальных предпринимателей процесс оформления несколько иной ввиду специфики юридического статуса. Лизинг авто для ИП можно оформить без первоначального взноса.

https://youtu.be/L8LGZv4tY3g

Необходимые документы

Перечень может отличаться в зависимости от компании лизингодателя и финансового статуса ИП. Общий список документов следующий:

- паспорт (действующий, оригинал);

- свидетельства о постановке на учет и внесении данных в ЕГРИП;

- декларации с отметкой ФНС;

- справка о движении средств по счету из банка;

- отчетность по бухгалтерскому учету.

Отдельные организации могут затребовать документы о кредитных обязательствах физического лица (клиента), наличии собственности. Нюанс в том, что ИП отвечает по долгам всем своим имуществом, поэтому лизингодателю важно убедиться в финансовой стабильности заявителя. Дополнительными документами могут быть заключение аудиторской фирмы, данные о текущих договорах, контрагентах предпринимателя.

Заключение договора

Оформление сделки осуществляется за несколько этапов. Сначала необходимо определиться с объектом лизинга. Важно учитывать, что выбранное оборудование может не соответствовать требованиям компании. Например, многие арендодатели имеют список автомобилей, которые рекомендуются для работы в перевозках. К ним относят грузовики КАМАЗ, ГАЗели, модели среднего класса для такси.

Основные этапы заключения договора:

- Сбор документов;

- Подача заявления;

- Рассмотрение условий, проверка платежеспособности клиента;

- Если решение положительное, согласовывается дата и договор утверждается обеими сторонами (по одному экземпляру для каждого участника с «живыми» печатями и подписями ИП, директоров);

- Производится выкуп объекта лизинга у продавца;

- Имущество передается во владение арендатора, подписывается акт приема-передачи.

Завершающим этапом сделки является переоформление предмета в собственность получателю (например, регистрация в ГИБДД, если приобретается автомобиль в лизинг для ИП).

Внимание! Необходимо вовремя вносить платежи по разработанному графику. Если условия договора будут нарушаться, лизингодатель вправе изъять объект и расторгнуть соглашение.

Как происходят выплаты по договору

Лизинговый договор, как правило, предусматривает 4 вида платежей (хотя такое деление довольно условное):

- Авансовый платеж;

- Комиссия;

- Ежемесячные платежи;

- Выкупной платеж.

Схемы выплат:

- Аннуитетный – одинаковая сумма ежемесячного платежа на протяжении всего срока договора;

- Дифференцированный – разная сумма ежемесячного платежа на протяжении срока договора (за счет уменьшения процентов на сумму основного долга).

Плюсы финансовой аренды

Финансовые организации, предоставляющие услугу лизинга спецтехники, сотрудничают с поставщиками техники, что гарантирует более лояльные условия ее приобретения. Производители предлагают скидки, благодаря которым удорожание сделки сводится к нулю.

За счет возврата налога на добавленную стоимость за спецтехнику лизингополучатель имеет возможность сэкономить 20%. Учет лизинговых платежей в статье расходов уменьшает налогооблагаемую базу.

Приобрести необходимую технику можно быстро и без вывода из оборота крупных сумм. Заявка рассматривается в течение 3–7 дней, а в некоторых компаниях и в течение 1 дня. После чего техника выкупается лизинговой компанией и поставляется прямо лизингополучателю.

Заявка на лизинг

Заполните форму онлайн, и мы подберём выгодную и подходящую по условиям программу лизинга

Оставить заявку

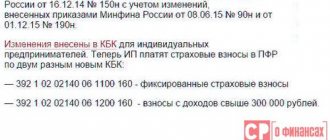

Компенсация НДС

- Для ИП, которые функционируют по ОСН (общей системе налогообложения), лизинг очень выгоден. В стоимость предмета лизинга по договору включается НДС, но предприниматель может получить налоговый вычет в размере 20%;

- Предприниматели, работающие по УСН «ДОХОДЫ-РАСХОДЫ», в расходах учитывают платежи за лизинг с НДС, в результате чего уменьшается налог;

- Предприниматели, работающих на УСН «ДОХОДЫ», делают платежи за лизинг с выручки фирмы, поэтому эти платежи не влияют на размер налога.

Отличия автолизинга от автокредита

В распоряжении наших клиентов – легковые автомобили отечественного и зарубежного производства с максимальной разрешенной массой до 800 кг или 8 пассажиров.

С помощью нашей компании вы можете приобрести в лизинг как одну единицу техники, так и полностью укомплектовать ваш автопарк. У нас представлены автомобили таких известных марок, как Nissan, BMW, Audi, Mercedes-Benz, Land Rover, KIA, Ford, Renault, Volkswagen, ГАЗ, ВАЗ (Лада), УАЗ и другие.

Страхование в системе ОСАГО и КАСКО является одним из важнейших условий приобретения легкового транспорта. Договор страхования должен охватывать весь период аренды, а страховая сумма – покрывать стоимость объекта лизинга.

Существуют разные виды лизинга. Если предметом договора является транспортное средство, применяется термин «автолизинг». Данный вид, в свою очередь, подразделяется на лизинг легковых автомобилей, грузовой техники и т. д. Автолизинг является особенной формой отношений между арендодателем и арендатором. Он совмещает в себе понятия кредита и аренды. Схема, по которой действует автолизинг для ИП, выглядит следующим образом:

- Лизингополучатель (в данном случае – ИП) подбирает необходимое для него транспортное средство.

- Лизингодатель выкупает данное ТС у дилера и предоставляет его в пользование ИП.

- После передачи транспортного средства в пользование ИП, последний каждый месяц выплачивает определенную сумму средств, которая, являясь арендной платой, одновременно погашает затраты лизингодателя на приобретение автомобиля.

- По истечении срока, прописанного в договоре, ИП имеет право выкупа собственности либо может продолжить срок действия документа.

Так в общих чертах выглядит предоставление транспортного средства индивидуальному предпринимателю по условиям лизинга. Сегодня подобную услугу предоставляют банковские организации, так и специализированные компании (в большинстве случаев являются посредниками между финансовыми учреждениями и лизингополучателями).

Обычно от лизингополучателя требуется первоначальный взнос, который ровняется определенному проценту от стоимости авто. Но не все компании работают на таких условиях. В любом случае машина в лизинг для ИП – это возможность получить необходимое транспортное средство без значительных единовременных расходов. Средства, которые пошли бы на покупку авто, при этом, можно использовать для расширения бизнеса.

- При автокредите гражданин получает в пользование деньги, при лизинге – движимое имущество.

- Лизинг предусматривает подписание договоров трема сторонами: дилером, предоставившим авто, лизингодателем и лизингополучателем. При оформлении автокредита участниками договора выступают финансовое учреждение и индивидуальный предприниматель.

- Долгосрочная аренда с правом выкупа не сопровождается начислением дополнительных комиссий, что часто практикуется банковскими организациями.

- Стандартный срок автокредита – около 3 лет. В случае с лизингом – до 5 лет.

- Покупая транспортное средство, ИП может оплатить его страхование путем внесения единовременного платежа либо растянув выплаты на длительный срок. Банковские организации не предоставляют своим клиентам подобного выбора.

- При оформлении лизинга у ИП по истечении срока договора есть выбор: выкупить транспортное средство (часто по символической стоимости) либо возвратить его и заключить новый договор, касающийся другого ТС.

Поскольку автокредит предусматривает предоставление средств, а не транспортного средства, заемщику необходимо погашать не только тело кредита, но и начисляемую процентную ставку. В случае с лизингом проценты не начисляются. Однако ИП придется платить за то, что компания приобрела для него автомобиль. Вместо процентной ставки, лизинговые организации пользуются удорожанием объекта аренды.

- возможность получить технику в кратковременное пользование, если по истечении определенного промежутка времени она станет ненужной;

- для того чтобы получить транспорт необходимо предоставить меньше документов, нежели для оформления займа;

- в случае отношений аренды автомобиль не переходит в собственность лизингополучателя, соответственно, не числится на балансе предприятия. Данное обстоятельство влияет на размер налогов, взыскиваемых с ИП;

- разбирательства со страховщиком в случае повреждения ТС проводит лизингодатель, а не ИП.

Невзирая на очевидные преимущества, для лизинга характерны и определенные недостатки. Следует отметить следующее:

- хотя лизинг не является формой кредитования, индивидуальный предприниматель все равно переплачивает за транспортное средство;

- поскольку авто принадлежит лизингодателю, он вправе наложить определенные ограничения на его использование. К примеру, возможно ограничение максимального годового пробега;

- лизингодатель может разорвать договор с ИП без возврата средств, выплаченных индивидуальным предпринимателем. Сделать это можно без обращения в суд.

Таким образом, сегодня существует возможно взять авто в лизинг для ИП. Плюсы и минусы данного способа, приведенные выше, позволят оценить преимущества и недостатки автолизинга. Если индивидуальный предприниматель решил воспользоваться лизингом, он может обратиться в дочернее предприятие одного из российских банков либо воспользоваться услугами специализированных компаний. Некоторые производители транспортных средств обладают собственными лизинг-компаниями (к примеру, «КамАЗ»).

Количество и перечень документов, которые необходимы, чтобы купить престижный автомобиль или грузовик в лизинг практически одинаковы:

- Официальная заявка, которую от имени юридического лица подписывает его руководитель;

- Специальная анкета с указанием модели авто, пожеланий и требований предприятия;

- Копия уставных документов;

- Копии приказов о назначении руководителя;

- Копии его личных документов (паспорт);

- Копия свидетельства, подтверждающего выбранную систему налогообложения;

- Баланс или другие финансовые документы (по требованию);

- Справки из банка об имеющихся действующих счетах.

Лизинговая компания может требовать и другую документацию на свое усмотрение: справки из кредитных организаций, гарантийное письмо или обоснование о необходимости приобретения новой единицы для автопарка. Это связано с нестабильностью последнего периода и желанием лизингодателя обезопасить себя от провальной сделки. Предоставление полного пакета ускорит рассмотрение заявки и поможет получить положительный ответ.

Для того чтобы взять авто в лизинг, вам необходимо выбрать компанию с наиболее приемлемыми условиями программы. После этого вы посещаете сайт организации и заполняете онлайн-заявку. В электронной форме нужно отразить следующую информацию: Ф.И.О. (или наименование компании — для юр. лиц), дату рождения, контактные данные, ваше месторасположение, предмет лизинга (например, легковой автомобиль), его стоимость и размер авансового платежа.

После заполнения вы отправляете заявку на рассмотрение и ждете обратной связи с представителем компании. Менеджер согласует некоторые вопросы и, если все в порядке, пригласит вас в офис для заключения сделки. В некоторых организациях возможен выезд сотрудника к клиенту. Далее необходимо подготовить пакет документов, на основании которых компания принимает решение приобрести транспортное средство у дилера или отказать вам в лизинге.

В случае одобрительного решения вы согласовываете условия сделки, подписываете договор и вносите авансовый платеж. Лизинговая компания покупает транспортное средство, которое вы сможете забрать в свое пользование.

Практическая любая коммерческая деятельность не обходится без использования транспортных средств — легковых, грузовых машин, спецтехники и т. д. Автомобиль можно купить или взять в аренду. При этом лизинг для юр. лиц — оптимальное решение для покупки машины.

Компания имеет возможность использовать транспорт в своей деятельности, не неся существенных расходов, а также получает определенные налоговые преференции. Приобретенные автомобили в течение всего периода действия договора находятся на балансе лизинговой компании. Стандартные схемы лизинга позволяют выгодно приобрести не только новые модели, но и б/у авто, т. е. легковые или грузовые машины с пробегом.

Лизинг автомобилей позволяет предприятиям вести бизнес максимально оперативно. Все необходимые документы и операции по сделкам проводятся, как правило, в течение 2 — 3 дней.

В лизинг можно приобрести новый легковой, грузовой автомобиль или машину с пробегом, но на определенных условиях. Транспорт покупается только в исправном состоянии, срок его эксплуатации не должен превышать 5 — 7 лет.

Лизинг или автокредит

Что выгоднее – автокредит или лизинг? Для удобства поиска ответа на этот вопрос приводим основные характеристики этих финансовых сделок в таблице.

| Характеристика | Лизинг | Автокредит |

| Первоначальный взнос | Обычно составляет 20-30% | Большинство российских банков требуют 10-20% |

| Амортизационные расходы | Возможность ускоренного начисления амортизации. Так обеспечивается экономия средств по налогу на прибыль | Амортизация начисляется по стандартной схеме |

| Налог на имущество | Выплачивает лизингодатель, пока автомобиль находится на его балансе | Поскольку заёмщик является собственником машины, он и платит этот налог |

| Комиссии за ведение, открытие и обслуживание счёта | Большинством лизингодателей не взимается | Как правило, присутствуют |

| Отнесение расходов по выплате задолженности на затраты организации-заёмщика | Весь объём лизинговых платежей относится на затраты | В категорию затрат попадает только оплата процентов по ссуде |

| На балансе какого предприятия находится приобретённый автомобиль | Пока ИП не погасит задолженность, машина находится на балансе лизингодателя | Балансодержатель – ИП |

| График платежей | Адаптируется под финансовые возможности ИП | Жёсткий |

| НДС | Подлежит возмещению после проведения каждого платежа по договору лизинга | Уплачивается при покупке машины в кредит единовременно |

Таким образом, если для ИП размер авансового платежа приемлем, лизинг становится отличной альтернативой автокредиту. Более детально эта тема раскрыта в публикации «Автокредит или лизинг».

Кто может быть лизингодателем

- Государственные лизинговые , «ВТБ-лизинг», «Вэб-лизинг» и т.д.);

- Частные лизинговые организации («Европлан», «Балтийский лизинг», «Ресо-лизинг»).

В договоре лизинга, как правило, участвуют три стороны:

- Продавец – сторона, которая продает имущество;

- Лизинговая компания – сторона, приобретающая имущество;

- Получатель – физическое лицо, которому лизинговая компания сдает имущество в пользование с возможностью выкупа.

Продавец и лизинговая компания могут выступать как одно юридическое лицо.

Как правило, автомашину в долгосрочную аренду не предоставляют без гарантий платежеспособности и надежности Получателя. Поэтому к желающим взять авто в лизинг предъявляют ряд требований:

- российское гражданство;

- возраст от 20 до 60 лет;

- водительское удостоверение;

- подтвержденный постоянный доход.

Если все требования соблюдены, переходим к выбору лизинговой компании.

Программы долгосрочной финансовой аренды могут входить в перечень продуктов не только специализированных лизинговых компаний, но и банковских организаций. С последних и начнём краткий обзор имеющихся в 2020 году вариантов.

ВТБ 24

Продажей авто в лизинг в ВТБ 24 занимается , входящая в единую структуру «Система Лизинг 24». Бизнесмены могут воспользоваться следующими предложениями:

- “Экспресс-лизинг”.

- “Операционный лизинг”.

- “Универсальный лизинг”.

- “Автомобили и техника с пробегом”.

- “Лизинг авто с пробегом”.

- “Автомобили для автошкол”.

- “УАЗ в лизинг”.

- “KAMAZ в лизинг”.

Подробно ознакомиться с условиями этих программ вы сможете, изучив статью «Лизинг в ВТБ».

Сбербанк

была основана в 1993 году. Индивидуальному предпринимателю здесь предлагают 4 программы долгосрочной финансовой аренды:

- «Лизинг автотранспорта». Срок действия договора – от 1 года до 48 месяцев. Максимальная сумма финансирования – 24 млн руб.

- «Лизинг коммерческого автотранспорта». Параметры этой программы такие же, кроме срока действия договора – 36 месяцев. Но по её условиям взять автомобиль на баланс своей организации ИП не сможет.

- «Лизинг специальной техники». Максимальный срок действия договора -36 месяцев. В отношении балансодержателя условия аналогичны предыдущей программе.

- «Лизинг грузового транспорта». По условиям этого продукта ИП может взять в лизинг грузовые автомобили не только отечественных, но и зарубежных производителей.

Больше актуальной информации вы почерпнёте из публикации «Лизинг в Сбербанке».

«Европлан»

«Европлан» финансирует приобретение транспортных средств в лизинг и помогает клиентам комфортно ими пользоваться. Автолизинговая компания предлагает представителям малого бизнеса следующие продукты:

- «Автомобили с пробегом»;

- «Легковые автомобили»;

- «Спецтехника»;

- «Грузовые автомобили».

Обращаем ваше внимание на действующие в «Европлане» спецпредложения. Они освещены в статье «Лизинг в «Европлане».