КБК транспортный налог 2020 для организаций и частных лиц отличается. Получить информацию о нём можно из платёжки на перечисление сбора. Это позволит не спутать код данного платежа, штрафа либо пени. При ошибке либо неточности в указании КБК их можно исправить. Для этого требуется подать заявление на уточнение с обозначением правильного КБК для транспортного налога на 2020 год для организаций.

Структура КБК по транспортному налогу на 2020 год для организаций

Сам код имеет 20 значений, каждый символ отвечает за передачу какой-то информации. Ниже представлены возможности:

- Налог оплачивается с транспортных средств

- Денежные средства направляются в региональный бюджет

- Основание платежа — КБК пени, текущий налог либо штраф

- Платёж производит юридическое лицо

- Информация о налоговой о местоположении транспортного средства. Для водных объектов – по адресу регистрации, воздушных – по адресу юридического лица, которому принадлежит транспорт. В других ситуациях – по адресу компании, по которому зарегистрировано имущество.

КБК транспортного налога 2020 для физических лиц

Частные лица, которые являются владельцами транспортных средств, должны оплачивать налог до 1 декабря. Они освобождены от сдачи отчетности до 1 февраля. Их основной обязанностью является своевременная и полная оплата сбора. Как правило, каждый владелец автомобиля получает квитанцию на оплату. Ее выписывает региональная Налоговая служба. Эту квитанцию можно оплатить в банке или посредством сайтов банковских учреждений. В квитанции уже указан код бюджетной классификации.

КБК транспортный налог в 2020 году с физических лиц – 182 1 0600 110

Проверить его правильность можно на сайте Налоговой инспекции. Если платеж выполнен несвоевременно, физическому лицу начислят пени. Их оплачивают по отдельному коду бюджетной классификации.

КБК пени транспортного налога 2020 для физических лиц – 182 1 0600 110

Также физическому лицу выпишут штраф. Его нужно оплачивать по отдельному КБК.

КБК штрафа по транспортному налогу 2020 года для физ. лиц – 182 1 0600 110

Существует отдельный КБК для оплаты процентов за неполную или несвоевременную оплату налогового сбора – 182 1 0600 110.

Налог не оплачивают в случаях прекращения прав собственности, угона транспортного средства, наличия льгот и преференций. Все эти обстоятельства требуют документального подтверждения. Сделать это лучше заранее, чтобы избежать штрафных санкций, если налог уже будет начислен.

https://youtu.be/LRqyrSF3PFs

Последствия ошибок КБК по транспортному налогу

Код бюджетного классификатора указывается в 104 поле платёжного поручения. При допущении ошибки даже в одной цифре налог будет направлен в другую налоговую, бюджет либо потеряется в невыясненных платежах.

В случае просрочки оплаты даже на 1 день налоговая служба начнёт начисление пени. Её величина следующая:

Коды для компаний

Все компании, имеющие в собственности транспорт, вне зависимости от выбранной ими системы обложения налогами, обязаны уплачивать налог на этот транспорт. Исчислять сумму налога к уплате они должны самостоятельно. Оплата может производиться ежеквартально, а может одним платежом в конце налогового периода. Однако отчетность нужно сдавать только раз в год (до первого февраля года, который идет за отчетным).

Основные коды такие:

- 182 1 0600 110 – применяется для перевода налогов;

- 182 1 0600 110 – для перевода пеней юрлицами;

- 182 1 0600 110 – используется для перечисления штрафов.

Важной особенностью кодов классификации для организаций является то, что бухгалтера этой организации, занимающиеся составлением платежных поручений, обязаны сами искать нужные коды в Интернете.

Коды меняются практически каждый год, в связи с этим бухгалтера должны быть очень внимательными.

Подробнее о КБК по транспортному налогу для организаций можно прочитать в статье.

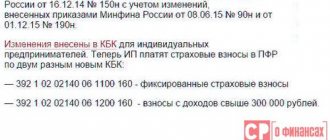

Новые КБК в 2020 году

Кабмин РФ утвердил 12 дополнительных КБК на текущий год. Из них 9 относится к акцизам и налогам, 2 – к государственным пошлинам, ещё один – для имущественных налогов физических лиц. А вот количество КБК для страховых взносов было уменьшено. Правительство внесло корректировки в коды для пеней и штрафов на страховые взносы для дополнительных штрафов. Сейчас они не зависят от специальной оценки.

Важно понимать, что, если перечисленная в бюджет сумма не отразилась на лицевом счёте плательщика налога, она не будет считаться уплаченной по конкретному налогу. При правильном указании названия банка получателя предусматривается возможность избежать уплаты пени. Для этого нужно просто уточнить платёж на дату перечисления и направить соответствующее заявление в свою налоговую службу. Это положение устанавливает Налоговый кодекс РФ (ст. 45, п. 7).

С 1 декабря 2020 года неопределённые платежи налоговики должны отследить и сообщить об ошибках, допущенных плательщиками. Если инспектор заметит ошибочный КБК, он обязан сообщить налогоплательщику об этом и предложить уточнить детали платежа (если КБК не существует, ему присваивают код 01).

Решение уточнить платёж налоговики должны принять в 10-дневный срок с момента получения заявления компании либо с даты подписания акта проверки расчётов. Это указывает Налоговый кодекс РФ в статье 78 пункте 6.1. На протяжении 5 рабочих дней налоговая служба должна сообщить компании о принятом решении по ТКС, по почте либо посредством личного кабинета.

Устранение недоразумений

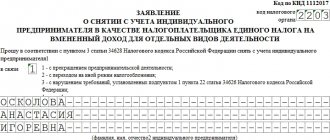

При занесении двадцатизначного КБК, есть опасность неправильно указать одну или несколько цифр. В таком случае, деньги направятся в другую налоговую службу, останутся по месту прибытия в «невыясненных платежах» или попадут не в тот бюджет.

Эта ситуация небезвыходная. Взнос считают уплаченным, даже если деньги не пришли на расчетный счет получателя из-за ошибочного КБК. Налогоплательщику необходимо подать заявление в местный орган ФНС для уточнения платежа. Решение по заявлению выносится работниками ФНС в течение 10 раб. дней со дня подачи. О принятом решении налоговики обязаны сообщить заявителю в течение 5 рабочих дней.

Бывает так, что деньги были внесены вовремя, а на расчетный счет налогового органа поступили после истечения срока оплаты и в ФНС начислили пени за просрочку. Однако, при поступлении платежа на расчетный счет получателя, все штрафные начисления аннулируются автоматически.

Соблюдение сроков оплаты взносов за объекты налогообложения и внимательное заполнение бланка платежного поручения позволит избежать непредвиденных ситуаций.

Как проверить КБК по транспортному налогу в 2020 году для организаций

Чтобы правильно внести информацию в платёжное поручение и избежать ошибок, необходимо узнать корректный КБК, БИК, индивидуальный налоговый номер, корреспондентский счёт, а также КПП налоговой службы. Для этого можно использовать программу на официальном ресурсе ФНС. Она позволит точно и безошибочно сформировать платёжное поручение.

В диалоговом окне на странице налоговой службы необходимо кликнуть по надписи «Юридическое лицо», после этого – «Платёжное поручение». На следующем этапе следует нажать «Далее».

Кто платит налог на транспортные средства?

Обсуждаемое отчисление по транспорту в казну страны обязаны выплачивать представители, владеющие транспортными передвижения, прошедшими процедуру регистрации согласно законодательным нормам, кроме того, признающимися в роли объектов, подлежащих обложению налогами, представленных в специализированном перечне.

Кроме того, надлежит выплатить транспортный налог также тем лицам, которыми автомобиль или другое средство передвижения получен согласно оформленной на них доверенности, датой выдачи которой стал любой день, до наступления 29 числа июля месяца.

Обратите внимание! В ГК РФ четко прописано, что доверенность на транспортное средство действительна не более трех лет, далее она требует обновления. Получается, что когда указанные 36 месяцев после оформления ее пройдут, даже если доверенность была оформлена до указанной выше даты, обязанность по выплате налога ложиться на плечи фактического владельца транспорта, то есть собственника, указанного в документах.

Статья 186 ГК РФ, устанавливающая срок действия доверенности

Сбор данных о держателях приспособлений передвижения в Федеральную налоговую систему направляют регистрирующие транспорт органы.

Видео — Транспортный налог 2020 году

Транспортный налог для юридических лиц – сроки уплаты в 2018 году

Как правило, сроки для перечисления ТН за отчетные периоды утверждены до последнего числа следующего календарного месяца. К примеру, в Ростовской обл. авансы за 1, 2 и 3 кварталы необходимо уплатить до 03.05.18 г., 31.07.18 г., 31.10.18 г. При этом если последняя дата месяца выпадает на выходной день или официальный праздник, дата уплаты сдвигается на первый рабочий день.

Окончательный расчет по ТН за 2020 г. должен быть произведен юрлицами не ранее 01.02.18 г. Сроки, принятые региональными властями, являются обязательными к соблюдению всеми налогоплательщиками. При нарушении на сумму недоимки начисляются пени по требованиям налогового законодательства за каждый день просрочки. Как рассчитывается транспортный налог для юридических лиц? Об этом ниже.

Куда платить транспортный налог юридическим лицам

Перечисление ТН по итогам года и кварталов (в случае утверждения отчетных периодов в отдельном субъекте РФ) осуществляется в бюджет регионального уровня по адресу нахождения ТС (п. 1 стат. 363). Последним для всех средств передвижения, кроме водных, признается адрес нахождения предприятия или ОП (стат. 83). Если организация обязана уплачивать авансы по ТН, такие суммы уменьшают итоговую величину налога за год.

Сроки перечисления транспортного сбора регулируются регионами РФ. При этом окончательная дата оплаты не может быть утверждена в субъекте ранее 1 февраля следующего года (п. 1 стат. 363). Здесь идет ссылка на стат. 363.1, где рассматривается порядок представления декларации. Соответственно, в регионе срок перечисления ТН не должен быть установлен ранее даты подачи декларации, то есть ранее, чем 1 февраля (п. 3 стат. 363.1).

Где взять реквизиты для оплаты

В личном кабинете налогоплательщика на сайте ФНС вы найдете не только сумму, подлежащую к уплате, но и сформированную платежку (квитанцию). Там указаны все необходимые реквизиты, в том числе и КБК.

Что касается системы «Платон», оплата там осуществляется путем пополнения учетной записи:

- в личном кабинете на сайте оператора;

- через мобильное приложение;

- через терминал (например, QIWI);

- лично в Центре обслуживания;

- банковским переводом.

Если с системой «Платон» вы дела не имеете, кабинет на сайте налоговой не заводили, а уведомление потерялось на почте, сформируйте платежный документ на сайте ФНС:

Не беспокойтесь: реквизиты для оплаты транспортного налога в 2019 году узнавать необязательно. Достаточно на странице выбора вида платежа найти «Налоги на имущество» и отметить наименование нужного. КБК заполнится автоматически.

comments powered by HyperComments

ИП платит транспортный налог?

Нередко в своей предпринимательской деятельности бизнесмены используют принадлежащий им транспорт. Кто в таком случае обязан платить государству ТН – предприниматель или гражданин? Чтобы разобраться в вопросе, необходимо внимательно изучить регистрационные документы на объект. Поскольку при регистрации автомобиля в свидетельстве указывается физлицо, а не ИП, налогоплательщиком также становится обычный человек. Следовательно, предприниматель платит имущественные налоги, включая транспортный и земельный от имени гражданина, без обозначения правового статуса ИП.

Вывод – мы рассмотрели, как платится транспортный налог юр лицами по законодательным требованиям. Чтобы оставаться добросовестным налогоплательщиком, организация должна самостоятельно начислить и уплачивать автосбор по принятым в регионе ставкам и срокам. В случае нарушений нормативных положений к предприятию могут быть применены меры административной и налоговой ответственности.

Ставки налога для физлиц

Ставки транспортного налога устанавливают в рублях в расчете на каждую единицу лошадиной силы.

Вот, какие ставки предлагает Налоговый кодекс. Напомним, что каждый региона вправе установить собственные ставки.