НДС: основные понятия

В России налог на добавленную стоимость появился в 1992 году, а сама его история начинается с немецкого экономиста Вильгельма фон Сименсона, который в 1919 году предложил «облагороженный налог с оборота». В налоговой практике первыми стали взимать НДС французы в 1954 году, но не на территории своей страны, а в колонии Кот’д-Ивуар. На сегодняшний день НДС с различными модификациями существует в налоговой практике более 50 стран мира.

В законодательстве РФ НДС посвящена глава 21 НК РФ. Помимо этого, Минфин и ФНС постоянно выпускают письма и разъяснения для неоднозначных ситуаций.

Суть НДС — изъятие в бюджет части стоимости, добавленной на каждой стадии производства продукта или создания услуги. НДС относится к косвенным налогам, в отличие от прямых налогов, которые взимаются непосредственно с финансовых результатов деятельности налогоплательщика или его имущества, НДС закладывается в цену каждого товара. А фактическими плательщиками налога являются граждане, поскольку регулярно покупают товары или пользуются услугами. Бизнесмены, по сути, только передают сумму налога в государственные органы.

Плюс НДС как косвенного налога в том, что поступления от него в бюджет не иссякают: даже в кризисной ситуации населению нужно совершать покупки, пусть самые минимальные, только того, что необходимо для жизни.

Согласно ст. 143 НК РФ НДС обязаны платить организации, предприниматели и лица, перемещающие товары через границы Таможенного союза. От уплаты НДС освобождены налогоплательщики на спецрежимах, а также ряд компаний — организаторов крупных спортивных мероприятий в РФ.

НК РФ предусматривает освобождение от уплаты налога еще в нескольких случаях. Подробнее читайте в материале «Как правильно освободиться от НДС».

Объект обложения налогом — реализация товаров или оказание услуг, выполнение своими силами строительно-монтажных работ, ввоз товаров в РФ, передача товаров или выполнение услуг для собственных нужд компании (ст. 146 НК РФ).

Какие бизнес-процессы не облагаются налогом, читайте в статье «Операции, не подлежащие налогообложению: виды и особенности».

Сумму НДС к уплате в бюджет налогоплательщик рассчитает как разницу между «исходящим» налогом (то есть налогом, предъявленным покупателям его товаров или (то есть тем, который выделили его поставщики в счетах-фактурах).

Основная ставка НДС в 2019-2020 годах равна 20%. Для социально значимых товаров предусмотрены пониженные ставки налога: 10 и 0% (ст. 164 НК РФ). Кроме того, ряд операций освобождены от налогообложения: образование, банковские, ритуальные, религиозные услуги, перевозка пассажиров.

Налоговый период по НДС — квартал. По итогам каждого квартала налогоплательщик сдает декларацию и уплачивает налог в бюджет.

ОБРАТИТЕ ВНИМАНИЕ! Декларация по НДС сдается только в электронном виде.

В 2020 году сроки сдачи отчетности по НДС (c учетом переносов) следующие:

- за IV квартал 2020 года — до 27.01.2020;

- за I квартал 2020 года — до 27.04.2020;

- за II квартал 2020 года — до 27.07.2020;

- за III квартал 2020 года — до 26.10.2020;

- за IV квартал 2020 года — до 25.01.2021.

ОБРАТИТЕ ВНИМАНИЕ! В связи с эпидемией коронавируса сроки сдачи деклараций и уплаты налогов, в том числе НДС, продлены. Смотрите таблицу от ФНС с новыми сроками.

Для того чтобы декларация прошла контроль в ФНС, а платежное поручение было верно исполнено банком, бухгалтер должен указать верные КБК НДС 2019-2020 годов.

Кто и когда платит

По ст. 143 НК РФ, налогоплательщиками по данному виду сбора являются юридические лица и ИП, однако считается, что в конечном счете его уплачивает покупатель. Дело в том, что налог на добавленную стоимость является косвенным. С его помощью государство стремится получить часть надбавки, которую устанавливает производитель или продавец к цене товара на каждой стадии производства или реализации. Расчет налога осуществляется производителем и продавцом, но он закладывается в стоимость продукции, к тому же предприниматель вычитает входящий НДС, уже уплаченный при покупке товаров для производства. Таким образом, покупатель является источником сбора, однако в законодательном акте — в Налоговом кодексе — физические лица не упомянуты в качестве плательщиков НДС, они его не рассчитывают и не перечисляют.

Данное финансовое обязательство имеет большое значение для бюджета и не только в плане объема поступлений. Государство, вводя налог на добавленную стоимость, обеспечивает взнос средств в бюджет ранее момента итоговой продажи продукции, что повышает эффективность обязательства, его собираемость.

ВАЖНО!

С 01.01.2019 НДС повышен с 18 % до 20 %.

КБК по НДС на 2019-2020 годы

Для взаимодействия с бюджетом есть прекрасный механизм, отражающийся в КБК — кодах бюджетной классификации. Чтобы не описывать в платежном поручении или декларации, по какому именно она сдается налогу и в какой конкретно бюджет, есть цифровые коды, которые строго регламентированы. Благодаря КБК каждый налог или отчет попадает на обработку в соответствующий госорган. КБК для госорганов и налогоплательщиков – как адрес, на который должен поступить налог или декларация.

КБК состоит из 20 цифр. В каждом КБК есть 4 группы цифр — носителей определенной информации.

Первые 3 цифры КБК (слева направо) содержат информацию об администраторе платежа, то есть о том, перед кем вы отчитываетесь в данный момент: для налоговых сборов это цифры 182.

Следующая цифра КБК — вид поступления: 1 — налог, 2 — безвозмездное поступление и так далее. Затем идут 2 цифры, обозначающие, за какой именно доход отчитывается налогоплательщик: 01 — прибыль и подоходный налог, 06 — имущественный налог, 08 — пошлина и т. д. Далее идут 5 цифр статей и подстатей доходов в бюджет.

Цифры 12 и 13 КБК характеризуют уровень бюджета: 01 — федеральный бюджет, 02 — бюджет субъекта страны, 03 — местный бюджет и т. д. Следующие 4 цифры — тип платежа: для налогов и сборов это 1000, для пеней — 2100, для штрафов — 3000.

Последние 3 цифры КБК обозначают экономическую деятельность в соответствии с Бюджетным кодексом: 110 — налоговый доход, 160 — отчисления на социальные нужды и т. д.

КБК по НДС в 2019-2020 годах следующие:

| НДС | КБК | ||

| для налога | для пени | для штрафов | |

| На товары, работы или услуги, реализуемые на территории РФ | 182 1 0300 110 | 182 1 03 0100001 2100 110 | 182 1 03 0100001 3000 110 |

| На товары, ввозимые из Белоруссии и Казахстана | 182 1 0400 110 | 182 1 0400 110 | 182 1 0400 110 |

| На товары, импортируемые в РФ из других стран (администратор — Федеральная таможенная служба) | 153 1 0400 110 | 153 1 0400 110 | 153 1 0400 110 |

Пример расшифровки КБК по НДС

182 1 0300 110:

182 означает, что администратором платежа является ФНС;

1 — налоговый платеж;

03 — налог на продукцию или услуги, продаваемые на территории РФ;

01000 — статьи и подстатьи доходов согласно Бюджетному кодексу;

01 — налог уплачивается в федеральный бюджет;

1000 — это прямой платеж, а не пени (2100) или штраф (3000);

110 — платеж является доходом государства.

https://youtu.be/TC8ISPsbPPg

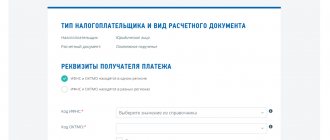

Как заполнить платежку

Коды бюджетной классификации указываются в поле 104, они единые для всей страны. При заполнении платежки необходимо учесть, что реквизиты указываются той налоговой, к территории которой отнесен плательщик в соответствии с местом своего нахождения. Правила оформления указаны в Положении ЦБ РФ № 383-П от 19.06.2012 и Приказе Минфина РФ № 107н от 12.11.2013 в последней редакции.

При заполнении нужно также правильно указать:

- статус плательщика (уточняйте в статье «Что такое статус плательщика в платежном поручении и как его заполнить»);

- сумму платежа (целым числом);

- квартал, за который производится уплата (в форме «КВ.01.2019»).

Как заполнить платежное поручение на уплату НДС по новым правилам?

Чтобы вы могли твердо знать, что исполнили свою обязанность по расчету и уплате НДС, мы расскажем вам, как правильно заполнить платежное поручение для перечисления налога в бюджет.

Начнем заполнять платежное поручение сверху вниз. Некоторые данные, например, название налогоплательщика, его ИНН, КПП, а также банковские реквизиты, бухгалтерская программа подставит в документ самостоятельно. Мы же акцентируем внимание на тех реквизитах, которые характерны именно для налоговых платежей вообще и конкретно для НДС.

Поле 101, в котором указывается статус плательщика, может принять значение 01 — если плательщик является юрлицом, 09 — если платит ИП (для ИП указание ИНН обязательно).

ОБРАТИТЕ ВНИМАНИЕ! Если вы платите НДС при ввозе импортных товаров, то в поле 101 должно стоять значение 06. Если выступаете налоговым агентом по НДС, то ставится код 02.

Сумма налога к уплате округляется до полного рубля (п. 6 ст. 52 НК РФ). Реквизиты получателя платежа, то есть ИФНС, к которой относится компания, можно получить на сайте инспекции или уточнить по телефону горячей линии ИФНС.

Вид операции для любых платежных поручений — 01. Очередность платежа для НДС — 5.

УИН в поле 22 — 0. Тип платежа (поле 110) отныне заполнять больше не нужно: банки примут платежку с пустым значением поля, как того и требует ФНС.

КБК по НДС для уплаты самого налога — 182 1 0300 110 (товары или услуги реализуются в РФ), КБК для платежа НДС по импорту зависит от страны-импортера (182 1 0400 110 для товаров из Белоруссии и Казахстана, для остальных стран — 153 1 04 0100001 1000 110).

Поле «Основание платежа» — ТП, платеж текущего периода. Далее нужно указать налоговый период — квартал, за который перечисляется налог. В поле «Номер документа» нужно поставить 0, а в поле «Дата документа» — дату подписания декларации по налогу.

ОКТМО в платежном поручении состоит из 8 или 11 знаков, его значение можно уточнить в ИФНС или интернете. Указывать его обязательно.

Назначение платежа рекомендуем указывать следующее: «1/3 НДС за _ квартал 20__ г. по сроку уплаты «___»________20___г.».

Обратите внимание: налог можно перечислять по частям, а можно одной суммой сразу. От чего это зависит, читайте в статье «В каких случаях возможна уплата НДС по 1/3 (долями)?».

Эксперты КонсультантПлюс подготовили образец платежного поручения на перечисление НДС. Получите пробный доступ к системе бесплатно и переходите к образцу и комментариям по его заполнению.

При перечислении пеней по НДС имеет значение, самостоятельно ли погашает неплательщик задолженность или по требованию ФНС. В первом случае в платежном поручении в поле «основание платежа» нужно поставить ЗД, а в назначении платежа УИН указать равным 0.

Если же погасить пени потребовали налоговики, то нужно в поле 22 «Код» привести номер УИН, указанный в требовании, а если в требовании его нет, тогда 0.

См. также: «Нужен ли УИН в платежке на штраф?».

Основание платежа в данном случае — ТР. Срок уплаты — крайний срок для погашения задолженности перед бюджетом в соответствии с требованием инспекторов. Поле «Номер документа» — номер требования, «Дата документа» — дата требования.

Смотрите образец платежки на уплату пеней по НДС в системе КонсультантПлюс. Получите доступ к К+ бесплатно и скачивайте образец вместе с комментариями по его заполнению.

Аналогично заполняется и платежное поручение на перечисление штрафа по НДС.

Как рассчитать пени по НДС?

Статья 174 НК РФ гласит: НДС оплачивается до 25 числа месяца, следующим за прошедшим кварталом. В случае просрочки – платим пени.

Расшифровка формулы:

- СРЦБРФ – ставка рефинансирования Центробанка России.

- КДП – количество дней просроченной уплаты.

- НДС – сумма не оплаченного вовремя налога.

Плательщик пропустил срок обязательной уплаты НДС и заплатил налог только 03.02.2017 г. Его размер составил 18 000,00 руб. Ставка Центрального Банка РФ — 8,25%. 1/300 x 8,25% x 9 дн. x 18 000,00 руб. = 44 рубля 55 копеек.

В пункте 1 ст. 75 Налогового кодекса отражено, что пени – это ответственность, выраженная в деньгах за пропущенные сроки оплаты обязательных платежей. Начисление пеней будет производиться за каждый пропущенный день платежа, со дня, следующего за днем, установленным для сроков оплаты таких платежей.

Что делать, если в КБК по НДС ошибка?

Ошибочный КБК компания может указать в декларации или платежном поручении. В первом случае ошибка маловероятна, поскольку декларацию большинство компаний формирует в специальной бухгалтерской программе, которая сама проставляет верные КБК. Главное — перед каждой отчетной порой напоминать программисту о том, что надо обновить программу. К тому же декларацию по НДС компания должна сдавать только по ТКС — отчет не уйдет в налоговую инспекцию при неверных данных кодов.

А вот сделать ошибку в платежном поручении гораздо легче. При неправильном КБК в платежке перечисленные средства могут попасть либо в бюджет иного уровня, либо в невыясненные платежи. Эту оплошность можно исправить, написав в налоговую инспекцию заявление об уточнении реквизитов платежа. На основании этого заявления налоговая инспекция примет налог к зачислению, причем по состоянию на день уплаты. То есть пени (если инспекторы успели их начислить), будут аннулированы.

Как заполнить образец заявления об уточнении реквизитов платежа, ищите в статье «Образец заявления об уточнении налогового платежа (ошибка в КБК)».

А если вы не заметили, что налог ушел не на тот КБК, и заявление в инспекцию не подавали? Тогда по истечении сроков уплаты налога инспекторы решат, что вы не выполнили свою обязанность перед бюджетом. И назначат штраф и пени. Их можно оспорить, руководствуясь арбитражной практикой и п. 3 ст. 45 НК РФ, поскольку компания все-таки деньги в бюджет перечисляла, пусть и не на тот адрес, который нужно.

Арбитражная практика в данном случае на стороне налогоплательщика: независимо от того, верно ли компания указала КБК в платежном поручении, платеж в бюджет состоялся, а значит, обязанности свои перед бюджетом компания выполнила. Если у вас возникнет спор с инспекторами по этому поводу, опирайтесь, к примеру, на постановление Президиума ВАС РФ от 23.07.2013 № 784/13, определение ВАС РФ от 10.06.2010 № ВАС-4111/10 и др.

Минфин и ФНС также признают, что ошибки в КБК не являются основанием для признания обязанности по уплате налога неисполненной (см. письма Минфина России от 19.01.2017 № 03-02-07/1/2145, от 17.07.2013 № 03-02-07/2/27977 и от 29.03.2012 № 03-02-08/31, ФНС России от 10.10.2016 № СА-4-7/[email protected]).

О том, критична ли ошибка в КБК,

КБК: ЕНВД 2020

Никаких новшеств не произошло в части кодов по вмененному налогу. Как и прежде, КБК ЕНВД 2020 для ИП будут такими же, как для «вмененщиков»-юрлиц:

| КБК | Расшифровка |

| 182 1 0500 110 | Единый налог на вмененный доход для отдельных видов деятельности |

| 182 1 0500 110 | пени |

| 182 1 0500 110 | штрафы |

Итоги

КБК по НДС в 2019-2020 годах не менялись: сами коды зависят от того, реализовывались товары в РФ или были ввезены из-за рубежа, а также от типа платежа: текущий платеж, штраф или пеня. Ошибка в указании КБК не является для фирмы критичной, но лучше сверяться с нашей статьей при указании КБК, чтобы не переживать, вовремя ли поступил платеж в бюджет, и не спорить с налоговиками.

О КБК по другим налогам вы можете прочитать в наших статьях:

- «Расшифровка КБК в 2020 году — 18210102010011000110 и др.»;

- «КБК для уплаты НДФЛ с дивидендов в 2019 году»;

- «КБК по земельному налогу в 2020 году для юридических лиц»;

- «КБК по страховым взносам на 2020 — 2020 годы — таблица»;

- «КБК для уплаты ЕНВД в 2020 — 2020 годах для ИП».

Источники:

- Налоговый кодекс РФ

- Постановление Президиума ВАС РФ от 23.07.2013 № 784/13

Более полную информацию по теме вы можете найти в КонсультантПлюс. Полный и бесплатный доступ к системе на 2 дня.

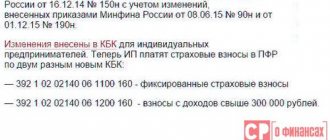

КБК 2020: страховые взносы

Коды по страховым взносам (ПФР, ФСС, ФОМС) претерпели существенные изменения с 01.01.2017 г., когда их администрирование было поручено налоговикам. Таковыми они останутся и в 2020 году. Страхвзносы на «травматизм» по-прежнему будут уплачиваться непосредственно в Фонд соцстраха, КБК по нему тоже остается неизменным.

КБК по страховым взносам на 2020 год не имеют различий по признаку страхователя – при уплате взносов за персонал они одинаковы как для юрлиц, так и для ИП-работодателей.

Что касается фиксированных платежей ИП (ПФР и ФОМС), то здесь следует применять отдельные, предусмотренные именно для уплаты предпринимателями взносов «за себя», КБК. ИП фиксированный платеж 2019 по «пенсионным» взносам уплачивают на прежний код (182 1 0210 160), но в новом приказе № 132н Минфин ошибочно изменил формулировку данного КБК: теперь в ней присутствует фраза о том, что код применяется для страхвзносов с дохода, не превышающего указанного в ст. 430 НК РФ (300 тыс.руб.), при этом отдельного кода для взносов с доходов свыше 300 тыс.руб. не введено. Это неточность, которую Минфин должен исправить внесением соответствующих изменений в приказ № 132н.

| КБК | Расшифровка |

Страховые взносы ПФР | |

| 182 1 0200 160 | Страховые взносы в ПФР на выплату страховой пенсии, за периоды, истекшие до 01 января 2020 года |

| 182 1 0200 160 | пени |

| 182 1 0200 160 | проценты |

| 182 1 0200 160 | штрафы |

| 182 1 0210 160 | Страховые взносы в ПФР на выплату страховой пенсии, за периоды, начиная с 01 января 2020 года |

| 182 1 0210 160 | пени |

| 182 1 0210 160 | проценты |

| 182 1 0210 160 | штрафы |

| 182 1 0200 160 | Страховые взносы в ПФР на выплату накопительной пенсии |

| 182 1 0200 160 | пени |

| 182 1 0200 160 | проценты |

| 182 1 0200 160 | штрафы |

| 182 1 0200 160 | штрафы |

| 182 1 0200 160 | Страхвзносы, уплачиваемые компаниями угольной промышленности в ПФР на выплату доплаты к пенсии |

| 182 1 0200 160 | пени |

| 182 1 0200 160 | проценты |

| 182 1 0200 160 | штрафы |

| 182 1 0210 160 | Страховые взносы по дополнительному тарифу за лиц, занятых на работах, указанных в п. 1 ч. 1 ст. 30 закона от 28.12.2013 года № 400-ФЗ, на выплату страховой пенсии (независимо от результатов спецоценки условий труда (Список 1) |

| 182 1 0220 160 | Страховые взносы по дополнительному тарифу за лиц, занятых на работах, указанных в п. 1 ч. 1 ст. 30 закона от 28.12.2013 года № 400-ФЗ, на выплату страховой пенсии (зависящему от результатов спецоценки условий труда (Список 1) |

| 182 1 0200 160 | пени (за периоды, истекшие до 01.01.2017) |

| 182 1 0210 160 | пени (за периоды, начиная с 01.01.2017) |

| 182 1 0200 160 | штрафы (за периоды, истекшие до 01.01.2017) |

| 182 1 0210 160 | штрафы (за периоды, начиная с 01.01.2017) |

| 182 1 0210 160 | Страховые взносы по дополнительному тарифу за лиц, занятых на работах, указанных в п.п. 2-18 ч. 1 ст. 30 закона от 28.12.2013 года № 400-ФЗ, на выплату страховой пенсии (независимо от результатов спецоценки условий труда (Список 2) |

| 182 1 0220 160 | Страховые взносы по дополнительному тарифу за лиц, занятых на работах, указанных в п.п. 2-18 ч. 1 ст. 30 закона от 28.12.2013 года № 400-ФЗ, на выплату страховой пенсии (зависящему от результатов спецоценки условий труда (Список 2) |

| 182 1 0200 160 | пени (за периоды, истекшие до 01.01.2017) |

| 182 1 0210 160 | пени (за периоды, начиная с 01.01.2017) |

| 182 1 0200 160 | штрафы (за периоды, истекшие до 01.01.2017) |

| 182 1 0210 160 | штрафы (за периоды, начиная с 01.01.2017) |

Страховые взносы ОМС | |

| 182 1 0211 160 | Страхвзносы на ОМС, зачисляемые в бюджет ФФОМС за периоды, истекшие до 01 января 2020 года |

| 182 1 0211 160 | пени |

| 182 1 0211 160 | штрафы |

| 182 1 0213 160 | Страхвзносы на ОМС, зачисляемые в бюджет ФФОМС за периоды, начиная с 01 января 2020 года |

| 182 1 0213 160 | пени |

| 182 1 0213 160 | проценты |

| 182 1 0213 160 | штрафы |

Страховые взносы на соцстрахование | |

| 182 1 0200 160 | Страхвзносы на случай временной нетрудоспособности и в связи с материнством за периоды, истекшие до 01 января 2020 года |

| 182 1 0200 160 | пени |

| 182 1 0200 160 | проценты |

| 182 1 0200 160 | штрафы |

| 182 1 0210 160 | Страховые взносы на случай временной нетрудоспособности и в связи с материнством за периоды, начиная с 01 января 2020 года |

| 182 1 0210 160 | пени |

| 182 1 0210 160 | проценты |

| 182 1 0210 160 | штрафы |

| 393 1 0200 160 | Страхвзносы, уплачиваемые в ФСС на обязательное соцстрахование от несчастных случаев на производстве и профзаболеваний (на «травматизм») |

| 393 1 0200 160 | пени |

| 393 1 0200 160 | штрафы |

Фиксированные платежи ИП «за себя» | |

| 182 1 0200 160 | Фиксированные взносы ИП на выплату страховой пенсии (с дохода, не превышающего 300 тыс.руб.) за периоды, истекшие до 01 января 2017 года |

| 182 1 0200 160 | Фиксированные взносы ИП на выплату страховой пенсии (1% с дохода, полученного сверх 300 тыс.руб.) за периоды, истекшие до 01 января 2020 года |

| 182 1 0200 160 | пени |

| 182 1 0200 160 | проценты |

| 182 1 0200 160 | штрафы |

| 182 1 0210 160 | Фиксированные взносы ИП на выплату страховой пенсии, за периоды, начиная с 01 января 2020 года |

| 182 1 0210 160 | пени |

| 182 1 0210 160 | проценты |

| 182 1 0210 160 | штрафы |

| 182 1 0200 160 | Фиксированные взносы ИП на выплату накопительной пенсии |

| 182 1 0200 160 | пени |

| 182 1 0200 160 | проценты |

| 182 1 0200 160 | штрафы |

| 182 1 0211 160 | Фиксированные взносы на ОМС за периоды, истекшие до 01 января 2017 года |

| 182 1 0211 160 | пени |

| 182 1 0211 160 | штрафы |

| 182 1 0213 160 | Фиксированные взносы на ОМС за периоды, начиная с 01 января 2017 года |

| 182 1 0213 160 | пени |

| 182 1 0213 160 | штрафы |

Для пени и штрафов

КБК «Пени по НДС» в 2020 году также действуют аналогичные тем, что использовались в 2020 году. В таблице представлены актуальные показатели КБК при уплате НДС.

| Вид сбора | КБК НДС, пени | Штрафы |

| Налог на добавленную стоимость на товары, а также работы и услуги, реализуемые на территории РФ | 182 1 0300 110 | 182 1 0300 110 |

| Налог на добавленную стоимость на товары, ввозимые на территорию РФ из Беларуси и Казахстана | 182 1 0400 110 | 182 1 0400 110 |

| Налог на добавленную стоимость на товары, ввозимые на территорию РФ (администратором платежей в данном случае является ФТС России) | 153 1 0400 110 | 153 1 0400 110 |

В случае пропуска срока перечисления платежа насчитываются пени по НДС; КБК 2020 потребуются при заполнении платежки на перечисление пени по собственной инициативе или по требованию налогового органа.

КБК «Штраф НДС» 2020 для юридических лиц необходим при оформлении платежного документа по уплате штрафа, который назначается за несвоевременное или ненадлежащее исполнение финансовой повинности (например, при неполной уплате установленного сбора).

Согласно НК России задержка оплаты НДС приводит к начислению пени. Если налог был недоплачен или вообще не уплачен, и этот факт выявится в результате проверки, то юридическое лицо будет привлечено к ответственности и на него будут наложены штрафные санкции. Для оплаты пени и штрафов применяются отдельные коды, их нельзя оплачивать вместе с основным платежом.

К примеру, НДС за 2 квартал 2020 г. налоговому агенту нужно перечислить в государственную казну не позднее 25.07, 27.08 (25-26 выходные дни, срок преносится на первый следующий рабочий день) и 25.09.2019. Такого графика по платежам нужно придерживаться и в следующих кварталах.

Согласно ст. 75 НК РФ пеня начисляется и уплачивается налогоплательщиком, если он просрочил уплату налога. При этом организация может либо самостоятельно рассчитать пеню, либо получить требование от налогового органа.

Налоговый штраф является санкцией за правонарушения (ст. 114 НК РФ), одно из которых — неуплата или неполная уплата налога (ст. 122 НК РФ).

Ниже приведены КБК для уплаты пени и штрафов по НДС в 2020 году. Они остались такими же, как и в предыдущем году.

| Вид налога | Пени по НДС | Штрафы по НДС |

| Налог на добавленную стоимость на товары (работы, услуги), реализуемые на территории России | 182 1 0300 110 | 182 1 0300 110 |

| Налог на добавленную стоимость на товары, ввозимые на территорию России (из Беларуси и Казахстана) | 182 1 0400 110 | 182 1 0400 110 |

| Налог на добавленную стоимость на товары, ввозимые на территорию России (администратор платежей — ФТС России) | 153 1 0400 110 | 153 1 0400 110 |

Если налогоплательщик ошибся в указании КБК, ст. 78 и 79 НК РФ дают право либо вернуть уплаченные суммы, либо произвести зачет с другими налогами при наличии недоимки по ним. Также в п. 7 ст. 45 НК РФ дается возможность уточнить платеж, если в КБК была допущена ошибка, но деньги поступили на счет Федерального казначейства.

В 2020 году сумму пеней нужно рассчитывать по новым правилам (они действуют с 01.10.2017).

Узнайте подробности из материала «Как правильно рассчитать пени по НДС?».

Затрудняетесь с расчетом пеней?Воспользуйтесь нашим вспомогательным сервисом «Калькулятор пеней».

КБК: торговый сбор 2020

Сбор введен на территории столицы законом г.Москвы от 17.12.2014 № 62, в других регионах не взимается.

| КБК | Расшифровка |

| 182 1 0500 110 | Торговый сбор, уплачиваемый на территориях городов федерального значения |

| 182 1 0500 110 | пени |

| 182 1 0500 110 | штрафы |

Кбк ндс 2019 для юридических лиц таблица кодов бюджетной классификации с изменениями

В статье – таблица КБК по НДС для юридических лиц с учетом изменений 2020 года, в том числе для пеней и штрафов, а также бесплатные образцы платежных документов, справочники, полезные ссылки.

Правильно рассчитать НДС и вовремя заплатить его в бюджет вам помогут наши справочники и образцы документов. Скачивайте бесплатно:

КБК – это 20-ти значная цифровая бюджетная кодировка, которая содержит данные о безналичном перечислении. В коде КБК зашифрована информация о виде платежа, его администраторе и конечном получателе, о бюджете, куда должен попасть платеж и т.д. Поэтому при любом безналичном перечислении в платежном документе должен быть указан КБК.

Юрлица и предприниматели сталкиваются с бюджетными кодировками, например, при внесении налоговых или неналоговых обязательных платежей. В этом случае оформляется платежное поручение, в поле 104-м которого обязательно указывается КБК. По коду банк определяет, куда именно отправить безналичный платеж.

Полезные документы

Ознакомившись с актуальными Кбк по ндс в 2020 году для юридических лиц, не забудьте посмотреть следующие документы, они помогут в работе:

Кбк ндс 2020: что важно знать

Принципы кодирования информации о безналичном перечислении в КБК едины для всех операций. С 2020г. эти правила, в том числе по КБК НДС 2020, определяет документ из приказа от 08.06.18 № 132н.

Структура любого бюджетного кода – типовая, она приведена на схеме ниже:

Группы разрядов кода имеют разное назначение, а именно:

- разряды с 1 по 3 определяют администратора безналичного перечисления;

- разряды с 4 по 6 – группу доходов бюджета и подгруппу;

- разряды с 7 по 11 – вид бюджетного дохода;

- разряды с 12 по 13 – в какой бюджет направить платеж;

- разряды с 14 по 17 – вид перечисления;

- разряды с 18 по 20 – указание на доходы бюджета или изъятие из бюджета.

Главный недостаток цифровой кодировки КБК из 20-ти знаков в том, что при малейшей невнимательности со стороны бухгалтера, заполняющего платежку, в код легко вкрадется опечатка или ошибка.

Это касается и Кбк по ндс в 2020 году для юридических лиц. В результате перечисление не поступит по назначению, что может обернуться для фирмы или предпринимателя финансовыми потерями из-за налоговых санкций.

Поэтому рекомендуем всегда проверять КБК в платежках.

Найти или проверить любой КБК не проблема – просто нажмите на кнопку ниже и найдите нужный код:

Проверить КБК

Кбк ндс 2020 в платежном документе

Помимо бюджетного кода в 104-м поле, платежное поручение содержит десятки обязательных реквизитов, в том числе:

- названия и БИК банков вносителя платежа и его администратора;

- ИНН и КПП вносителя и администратора;

- статус вносителя;

- основание для перечисления и т.д.

Все эти сведения оформляются строго по правилам, которые установил Банк России. Памятку по заполнению полей платежки смотрите в окне ниже, ее можно скачать:

Кбк по ндс в 2020 году для юридических лиц

Администрирование НДС в 2020г. возложено на две федеральные службы – налоговую и таможенную.

https://youtu.be/X0xdZlHY978

В адрес ФНС перечисляется НДС с внутрироссийских отгрузок и с импортных операций при ввозе имущества из стран-участниц ЕАЭС.

В адрес ФТС перечисляется НДС с импортных операций при ввозе имущества из-за пределов ЕАЭС.

Соответственно, в первых трех разрядах Кбк по ндс в 2020 году для юридических лиц указываются разные цифры:

- Если администратор платежа – ФНС, то КБК начинается с цифр «182».

- Если администратор платежа – ФТС, то КБК начинается с цифр «153».

Действующие кодировки по налогу приведены в таблице 1.

Таблица 1.

Кбк по ндс в 2020 году для юридических лиц

| Платеж по НДС | Кодировки для уплаты в бюджет | ||

| Для налога | Для пеней | Для штрафов | |

| Внутрироссийская реализация – отгрузка имущества, выполнение работ, услуг | 18210301000011000110 | 18210301000012100110 | 18210301000013000110 |

| Импорт (ввоз) имущества из страны-участницы ЕАЭС | 18210401000011000110 | 18210401000012100110 | 18210401000013000110 |

| Импорт (ввоз) имущества из страны за пределами ЕАЭС | 15310401000011000110 | 15310401000012100110 | 15310401000013000110 |

Кбк по ндс в 2020 году для юридических лиц в платежке

Актуальный образец платежки, содержащий КБК НДС 2020, приведен в окне ниже, этот документ можно скачать:

Общее понятие КБК

КБК – это код бюджетной классификации, который необходимо указывать в платежах для того, что платеж был направлен именно в то подразделение, куда оплачивает налог налогоплательщик. Плательщик в обязательном порядке должен указывать данный код при заполнении квитанции для перечисления: страховых взносов, перечисление налогов, оплата штрафов, оплата за обучение и другие платежи, которые перечисляются в бюджетную систему государства.

Коды бюджетной классификации утверждаются российским Минфином, если вносятся, какие либо изменения, то они в обязательном порядке размещены на официальном сайте министерства, в том числе и публикуется сам приказ, на основании чего произошли изменения. Все действующие КБК представлены в «Специальном справочнике КБК»

Основные направления КБК:

- При уплате налога, а именно: транспортный, имущественный, земельный, НДС, НДФЛ, налог на прибыль, а так же другие оплаты в ИФНС от юридических лиц;

- Уплата налога при использовании упрощенной системы налогообложения для индивидуальных предпринимателей и других организаций;

- Уплата единого налога на временный доход;

- Оплата государственной пошлины, сюда можно отнести платежи за замену паспорта, копия устава, пошлина по решению арбитражного суда, а так же другие пошлины;

- Страховые взносы, в данном разделе производиться перечисление страховых взносов за любого работника, а так же платежи в Пенсионный фонд, в ФОМС, в ФСС;

- Штрафы по возмещению ущерба, а именно штрафы в ГИБДД, штрафы в МВД и другие ведомства, включая так же тех санкций, которые наложены судебными приставами;

- Платежи направляемые за полезные ископаемые, в данное направление производятся платежи от юридических лиц, которые добывают газ, нефть, воду, включая Газпром;

- Трансгаз;

- Пользование недрами, по данному направлению оплачиваются средства за аренду недр, которые располагаются на территории России.

Данный список можно продолжать долго, мы представили основные направления.