Авансовые платежи по земельному налогу

С 1 января 2006 г. на всей территории РФ Закон РФ от 11.10.1991 N 1738-1 «О плате за землю» утратил силу и действует гл. 31 «Земельный налог» НК РФ.

Нововведения коснулись и индивидуальных предпринимателей. Дело в том, что их приравняли к организациям в части уплаты земельного налога по тем участкам, которые используются ими в предпринимательской деятельности. В соответствии с гл. 31 НК РФ индивидуальные предприниматели (в отношении участков, используемых в предпринимательской деятельности) должны самостоятельно исчислять и уплачивать авансовые платежи по итогам отчетных периодов и сумму налога по итогам года, представлять расчеты по авансовым платежам и налоговые декларации.

В то же время не признаются налогоплательщиками организации и физические лица в отношении тех земельных участков, которые находятся у них на праве безвозмездного срочного пользования или переданы им по договору аренды. Земельный налог является местным налогом, то есть устанавливается местными органами власти, но они не могут выйти за рамки НК РФ.

Подводим итоги

В отличие от физических лиц и индивидуальных предпринимателей, которые производят уплату налогов на основании уведомлений от налоговой инспекции, юридические лица должны самостоятельно произвести расчет налога и его своевременную уплату. При расчете размера налога в 2018-2019 годах учитывается применяемая ставка, которая зависит от категории земель, а также от месторасположения самого участка (вернее, от законодательных норм в конкретно взятом субъекте страны). Важно не только уплатить необходимые налоги, но и сделать это вовремя, так как в случае пропуска сроков организация рискует понести дополнительные расходы.

Это интересно: Как самостоятельно открыть хостел: преимущества бизнеса

Если юридическое лицо находится на стадии создания и налоговое бремя еще не коснулось компании, следует ответственно подойти к выбору наименования организации. Существуют определенные названия фирм, приносящие удачу в бизнесе, особенно если название максимально отражает ключевую суть деятельности.

Порядок расчета налога

Налоговой базой для расчета земельного налога является кадастровая стоимость земли по состоянию на 1 января года, являющегося налоговым периодом (п. 1 ст. 391 НК РФ). Кадастровая стоимость земельных участков определяется по результатам проведения государственной кадастровой оценки земель, которая основывается на классификации земель по целевому назначению, виду функционального использования и проводится для определения кадастровой стоимости земельных участков различного целевого назначения. Результаты оценки утверждают органы исполнительной власти субъектов РФ по представлению территориальных органов Роснедвижимости.

Налоговые ставки по земельному налогу дифференцированы в зависимости от назначения земельных участков. Для земель сельскохозяйственного назначения и занятых жилищным фондом максимальная ставка налога установлена в льготном размере — 0,3%. Для всех остальных категорий земель максимальная ставка составляет 1,5%. Однако фактическую ставку налога (в указанных пределах) устанавливают местные органы власти. Они же и решают, будут ли на их территории уплачиваться авансовые платежи по налогу. Авансовые платежи должны уплачиваться за I квартал, полугодие и 9 месяцев.

Налоговым периодом по земельному налогу согласно п. 1 ст. 393 НК РФ является календарный год. Сумма налога за налоговый период рассчитывается как произведение налоговой базы и налоговой ставки. Сумма авансового платежа по истечении отчетного периода определяется как 1/4 суммы налога за налоговый период. Если налогоплательщик должен уплачивать авансовые платежи по земельному налогу, то сумма налога, подлежащая уплате в бюджет по итогам налогового периода, определяется как разница между исчисленной суммой налога и суммами ранее уплаченных авансовых платежей.

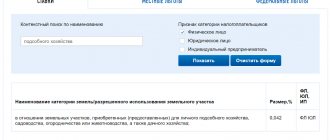

Налоговые декларации по земельному налогу представляются в те налоговые инспекции, в которых налогоплательщик состоит на учете по месту нахождения принадлежащих ему земельных участков. Индивидуальные предприниматели обязаны подавать налоговые декларации не позднее 1 февраля года, следующего за истекшим налоговым периодом, а расчеты по авансовым платежам — не позднее последнего числа месяца, следующего за истекшим отчетным периодом (п. 3 ст. 398 НК РФ). Форма расчета дана в Приложении N 1 к Приказу Минфина России N 66н <1>. Форма налоговой декларации утверждена Приказом Минфина России N 124н <2>.

<1> Приказ Минфина России от 19.05.2005 N 66н «Об утверждении формы налогового расчета по авансовым платежам по земельному налогу и Рекомендаций по ее заполнению». <2> Приказ Минфина России от 23.09.2005 N 124н «Об утверждении формы налоговой декларации по земельному налогу и Порядка ее заполнения».

Сроки уплаты налога и авансовых платежей утверждаются нормативными актами местных органов власти. Однако срок уплаты налога, как установлено п. 1 ст. 397 НК РФ, не может быть определен раньше 1 февраля года, следующего за истекшим налоговым периодом.

Пример. Предприниматель приобрел в 2005 г. земельный участок для выращивания овощей. По состоянию на 1 января 2006 г. кадастровая стоимость участка (условно) составила 1 360 000 руб.

Местными органами власти был установлен порядок уплаты авансовых платежей по земельному налогу за I квартал, полугодие и 9 месяцев, а ставка налога по земельным участкам сельскохозяйственного назначения определена в размере 0,3%.

Уплата авансового платежа должна производиться не позднее даты подачи расчета по авансовым платежам, то есть не позднее последнего числа месяца, следующего за истекшим отчетным периодом. Срок уплаты налога установлен не позднее 15 февраля года, следующего за истекшим налоговым периодом.

В данном случае индивидуальный предприниматель должен уплатить авансовые платежи по земельному налогу и сумму налога:

- 2 мая 2006 г. (30 апреля — выходной) — 1020 руб. (1 360 000 руб.

Штраф за просрочку или уклонение от уплаты пошлины

Неуплата налога может быть умышленной, случайной в связи с рядом факторов, не позволяющих внести своевременно плату. При нарушении срока уплаты земельного налога юридическими лицами предусмотрена:

- Административная ответственность в виде пени и штрафа – наступает в случае умышленной или неумышленной, частичной неуплаты.

- Уголовная ответственность – вступает в силу, когда юридическое лицо умышленно скрывается от представителей инспекции, а также прячет имущество, денежные накопления, которыми можно расплатиться с долгами.

При неумышленной неуплате или частичном внесении нужной суммы на юридическое лицо возлагается штраф в размере 20% от общего долга.

Юридические лица обязаны платить налог на землю! Для внесения платы необходимо представить налоговую декларацию в инспекцию по месту нахождения земли. Оплатить сумму необходимо не позднее 10 числа, в противном случае может быть наложен штраф и другие виды наказания, вплоть до уголовной ответственности!

Возможные проблемы с расчетом налога

На данный момент противоречия между индивидуальными предпринимателями и налоговыми органами по земельному налогу пока отсутствуют. С одной стороны, у предпринимателей появилась новая обязанность, выполнение которой требует дополнительных сил и средств, а с другой — есть проблемы, которые волнуют всех плательщиков земельного налога по новым правилам, а не только предпринимателей.

Ранее, в соответствии с положениями Закона РФ N 1738-1, индивидуальные предприниматели, как и граждане, уплачивали земельный налог на основании уведомлений, поступивших из налоговой инспекции. Зачастую эти уведомления приходили не вовремя по вине налоговиков, и предприниматели получали незапланированную дополнительную отсрочку. Теперь согласно гл. 31 НК РФ они обязаны исчислять земельный налог самостоятельно, поэтому и ответственность за своевременное начисление и уплату налога несут предприниматели.

Обратите внимание: если индивидуальный предприниматель имеет несколько земельных участков, которые находятся на территории одного муниципального образования, то он должен представлять только одну налоговую декларацию. Особенность заполнения налоговой декларации состоит в том, что на каждый объект налогообложения (в том числе на долю в праве на земельный участок) надо заполнить отдельный лист разд. 2 налоговой декларации по земельному налогу. Такой порядок установлен Приказом Минфина России N 124н.

Также следует отметить, что если предприниматель просрочит уплату авансовых платежей по земельному налогу, то избежать начисления пени ему уже не удастся, так как в отличие от авансовых платежей по НДФЛ и ЕСН авансовые платежи по земельному налогу исчисляются от фактической налоговой базы, причем от той же самой, от которой будет исчисляться и сумма налога.

Встречаются ситуации, когда предприниматели оформляют земельные участки на родственников. В этом случае земля не находится в собственности предпринимателя и не взята им в аренду. Есть ли здесь выгода? С одной стороны, сумма земельного налога не изменяется, так как ставки налога равны как для организаций, так и для физических лиц. С другой — предпринимателю не нужно подавать расчеты и налоговую декларацию, а сумма налога будет предъявлена родственнику, не являющемуся предпринимателем, на основании налогового уведомления. (Форма этого документа утверждена Приказом ФНС России N САЭ-3-21/[email protected] <3>.) При этом представительные органы муниципальных образований вправе установить для налогоплательщиков — физических лиц только два авансовых платежа по земельному налогу (п. 4 ст. 396 НК РФ).

<3> Приказ ФНС России от 31.10.2005 N САЭ-3-21/[email protected] «Об утверждении форм налоговых уведомлений».

И еще один вопрос, который иногда возникает у предпринимателей: надо ли им платить земельный налог за землю, на которой расположен магазин? Обратимся к гражданскому законодательству. В соответствии с п. 1 ст. 552 ГК РФ по договору продажи здания, сооружения или другой недвижимости покупателю одновременно с передачей права собственности на такую недвижимость передаются права на ту часть земельного участка, которая занята этой недвижимостью и необходима для ее использования. Кроме того, согласно п. 1 ст. 35 Земельного кодекса РФ при переходе права собственности на здание, строение, сооружение, находящиеся на чужом земельном участке, к другому лицу оно приобретает право на использование соответствующей части земельного участка, занятой зданием, строением, сооружением и необходимой для их использования, на тех же условиях и в том же объеме, что и прежний их собственник.

Таким образом, платить налог надо. И на это не влияет даже то, что у предпринимателя может и не быть документа о праве пользования землей. Президиум ВАС РФ в Постановлении от 14.10.2003 N 7644/03 установил, что отсутствие документа о праве пользования землей, получение которого зависит исключительно от волеизъявления самого пользователя, не может служить основанием для освобождения его от уплаты налога на землю.

П.В.Яковенко

Эксперт журнала

«ИП: бухгалтерский учет и налогообложение»

Как рассчитать и оплатить налоги на землю в 2019-2020 году

Среди всех выплат и налогов, совершающихся гражданами РФ в пользу государства, земельный налог требует особого внимания. Вопросы, которые касаются данной юридической темы, требуют подробного изъяснения, ведь далеко не всегда понятно, кто, за что и сколько должен платить.

Что такое земельный налог – основные понятия и термины

Земельный налог – это денежные выплаты, которые совершаются физическими и юридическими лицами в государственную казну за право владения земельными участками. Все положения четко описаны в 31-й главе Налогового Кодекса РФ и распространяются на все регионы РФ, но местные власти имеют право их изменять и корректировать в рамках закона.

Земельный кодекс РФ отмечает, что пользование земельными участками в России платное. Согласно этому для вас, как гражданина РФ, налог является обязательным условием владения землей, если:

- вы являетесь владельцем участка земли (документально подтвержденное право собственности);

- вы имеете право бессрочно пользоваться землей (конкретным участком);

- определенная территория земли находится в вашем пожизненном владении.

Другие формы владения землей, например, аренда или временное владение участком, не подлежат налогообложению. В этих случаях уплачивают налоги непосредственные владельцы участков земли.

Все аспекты, касающиеся установления, расчета, льгот и сроков уплаты земельного налога утверждаются органами местных властей, поэтому его еще называют «местным налогом». Выплаты осуществляются также в местные бюджеты.

Объекты земельного налога – это конкретные участки земли, находящиеся во власти территорий с местным самоуправлением, а также городов федерального значения – Москве, Санкт-Петербурге, Севастополе.

Еще важно уяснить, что начисление и уплата налогов на земельные участки проводится отдельно от других налогов и взысканий, установленных законами РФ.

Изменения в расчете земельного налога в 2020 году

Любые государственные изменения нечасто радуют граждан, особенно если они касаются повышения цен, налогов, коммунальных платежей и т. д. Еще до 2020 года величина уплаты налога на землю начислялась в зависимости от балансовой стоимости земельного участка. Она была сравнительно низкой, как следствие – итоговая сумма также не была тягостной для собственников.

В связи со вступившими в силу изменениями, земельный налог в 2020 году начисляется, учитывая кадастровую стоимость участка земли, что предусматривает его возможное увеличение для определенных граждан на солидную сумму.

Но чтобы избежать резкого подъема увеличения налога на землю для населения, было принято решение постепенно повышать фискальную базу – каждый год в течение 5 лет на 20%. То есть при начислении уплаты за 2020 год учитывается стоимость земельного объекта в размере 80% от реальной.

Кадастровая стоимость объекта (еще ее называют налоговой базой) определяется расчетными организациями, учитывая ряд параметров, главные из которых – это местоположение земельной территории, ее предназначение, вид разрешенной деятельности и другие нюансы. Она заносится в реестр недвижимости и напрямую влияет на величину налогов.

Рыночная стоимость участка земли – это цена, установлена собственником-продавцом с учетом рынка недвижимости, и с которой согласен покупатель. Чтобы выгодно ее установить, владельцы часто прибегают к помощи независимых экспертов.

Узнать кадастровую стоимость объекта можно здесь – https://kadastr.ktotam.pro/, заполнив форму с адресом или введя кадастровый номер земельного участка:

Кадастровая стоимость чаще всего выше рыночной приблизительно на 25%, но бывает и еще больше. Более того, расчеты, проведенные разными экспертами, могут отличаться. Все это приводит к тому, что владельцы земельных наделов обращаются в суд с оспариванием оценки кадастровой стоимости, потому как величина налогов на землю получается завышенной.

Если иск был удовлетворен, то проводился перерасчет налогов и налогоплательщик платил меньшую сумму от начисленной ранее за текущий период. Так было до 2020 года включительно, но в 2020 году предусмотрены изменения в этом пункте, смотрите ниже

Источник: https://zemelnyj-nalog.com/

Порядок исчисления земельного налога и авансовых платежей

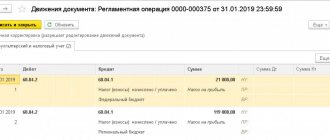

Налогоплательщики-организации исчисляют сумму земельного налога и авансовые платежи по нему самостоятельно. Сумма налога рассчитывается по истечении налогового периода как произведение кадастровой стоимости и налоговой процентной ставки (п. п. 1, 2 ст. 396 НК РФ). Налогоплательщики, для которых отчетный период определен как квартал, исчисляют суммы авансовых платежей по налогу по истечении I, II, III кварталов текущего налогового периода как 1/4 произведения соответствующей налоговой процентной ставки и кадастровой стоимости земельного участка по состоянию на 1 января года, являющегося налоговым периодом (п. 6 ст. 396 НК РФ). По истечении налогового периода сумма налога определяется как разница между суммой, начисленной за год, и суммами авансовых платежей в течение этого года (п. 5 ст. 396 НК РФ).

Заметим, что представительный орган муниципального образования и органы государственной власти г.г. Москвы и Санкт-Петербурга могут предусмотреть для отдельных категорий налогоплательщиков право не исчислять и не уплачивать авансовые платежи по налогу в течение налогового периода (п. 9 ст. 396 НК РФ).

Пример 1. Учреждение является собственником земельного участка на праве постоянного (бессрочного) пользования. Нормативным правовым актом органа местного самоуправления установлено, что данное учреждение является плательщиком земельного налога и обязано исчислять и уплачивать авансовые платежи по нему. Налоговая ставка определена в размере 1%. Кадастровая стоимость земельного участка по состоянию на 01.01.2009 составляет 3 млн руб. Необходимо рассчитать сумму налога за 2009 г. и сумму авансовых платежей, подлежащих уплате в течение 2009 г.

Учреждению следует уплатить за I квартал, полугодие и девять месяцев авансовые платежи в размере 7500 руб. (3 000 000 руб. x 1% x 1/4). По истечении календарного года сумма налога составит 7500 руб. ((3 000 000 руб. x 1%) — (7500 руб.

Как происходит подсчет налогов для льготников

На определенные земельные участки выдаются льготные привилегии в соответствии с законодательством Российской Федерации. Все земли должны полностью соответствовать условиям, прописанных в Налоговом Кодексе России:

- Земельные участки вмещают в себя дорожные пути международного и государственного значения.

- Земли, которые находятся под попечением юридических лиц и имеют статус экономически важных зон. Стоит отметить, что в течение пяти лет с момента вступления в силу прав собственности, земельный налог не взимается.

Органы местного значения оставляют за собою право вносить дополнения и правки на льготы для юридических лиц на земельный налог, снижающие ставку и формирующие сумму.

Земельный налог: сроки уплаты авансовых платежей по земельному налогу

x 3 кв.)).

В случае если учреждение владеет земельным участком не с начала календарного года, для расчета налога применяют коэффициент использования земельного участка. Коэффициент рассчитывается как отношение количества полных месяцев, в течение которых земельный участок находился в собственности учреждения, к количеству календарных месяцев в отчетном периоде. Если право собственности возникло или прекратилось до 15-го числа месяца включительно, то за целый месяц принимают месяц возникновения прав, а если после 15-го числа, то за целый месяц принимают месяц прекращения права (п. 7 ст. 396 НК РФ).

Пример 2. Учреждение получило земельный участок в бессрочное пользование с 14.04.2009. Ставка земельного налога определена в размере 1,5%. Кадастровая стоимость участка на 01.01.2009 составила 2 млн руб. Необходимо рассчитать сумму авансового платежа за III квартал 2009 г.

Коэффициент владения земельным участком равен 0,7 ((6 / 9) мес.). Сумма авансового платежа за III квартал 2009 г. составит 5250 руб. (2 000 000 руб. x 1,5% x 1/4 x 0,7).

Земельный налог

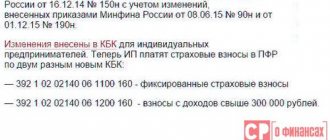

Авансы для ИП и физических лиц

Для ИП и физических лиц предусмотрена оплата земельного налога после получения соответствующей квитанции (уведомления) от ИФНС. Для них авансовые платежи отсутствуют.

Для ИП обязанность оплаты земельного налога существует независимо от того, какой вид налогообложения он использует. Уплатить налог физлицам и ИП за 2020 год нужно в 2017-м до 1 декабря. В случае переоценки кадастровой стоимости участка налогоплательщик может обратиться в ИФНС с заявлением о пересмотре величины земельного налога.

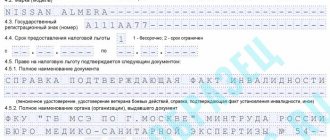

Физические лица определенных категорий (ст. 391 НК РФ) имеют льготу в размере 10 000 руб., которая уменьшает налоговую базу.

Величину налога к уплате можно рассчитать на сайте ФНС. Подробности см. в материале «Физики» могут рассчитать земельный налог на сайте ФНС».

ОБРАТИТЕ ВНИМАНИЕ! С 2020 года физические лица обязаны сообщать ИФНС о появившихся у них объектах налогообложения (недвижимость, автомобиль, земельный участок).

Форму сообщения можно скачать здесь.

Новые запреты на освобождение от налога

Новый пункт 2 ст. 395 НК РФ, который введен Законом от 27 ноября 2017 года № 353-ФЗ, регламентирует ситуацию, когда при разделе или объединении земельных участков к возникшим объектам освобождение от налога неприменимо. Это касается только следующих категорий плательщиков:

- резиденты особой экономической зоны (не будет освобождения от налога на первые 5 лет);

- судостроительные предприятия – резиденты промышленно-производственной ОЭЗ (не будет освобождения от налога на первые 10 лет);

- участники свободной экономической зоны (не будет освобождения от налога на первые 3 года).