Что такое пени

Пени по налогам и взносам — это штрафные санкции за просрочку или неполную (частичную) уплату налогов или взносов. Можно сказать, что это вид неустойки за невыполнение обязательств по уплате налогов, также они начисляются за неуплату коммунальных платежей или алиментов, поставок по договору. Но нас в этой статье интересуют налоговые пени, их назначение, расчет и уплата регламентированы в ст. 75 НК РФ.

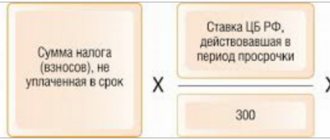

У налоговых платежей есть строгие сроки. При нарушении сроков налоговая служба начисляет пени, которые будут расти до полной уплаты налога. Чтобы остановить рост пеней, скорее заплатите налоги или взносы. Пеня составляет процент от неуплаченной суммы, и начисляется за каждый день просрочки платежа. Для их расчета нужно знать ключевую ставку Центробанка на момент нарушения.

Если авансовый платеж по усн уплачен меньше

При этом следует учитывать правовую позицию Пленума ВАС РФ, выраженную в п. 14 постановления от 30.07.2013 N 57

«О некоторых вопросах, возникающих при применении арбитражными судами части первой Налогового кодекса Российской Федерации»

: пени за неуплату в установленные сроки авансовых платежей по налогам подлежат исчислению до даты их фактической уплаты или в случае их неуплаты — до момента наступления срока уплаты соответствующего налога. Если по итогам налогового периода сумма исчисленного налога оказалась меньше сумм авансовых платежей, подлежавших уплате в течение этого налогового периода, судам необходимо исходить из того, что пени, начисленные за неуплату указанных авансовых платежей, подлежат соразмерному уменьшению.

Смотрите также письмо Минфина России от 16.08.2013 N 03-02-08/33518.

Авансы в течение года и минимальный налог: оптимизируем налоговую нагрузку при УСНО

Порядок заполнения декларации по налогу при УСНО предусматривает, что минимальный налог, подлежащий уплате за год, уменьшается на сумму исчисленных авансовых платежей .

Поэтому не имеет значения, были авансовые платежи уплачены или нет, на них можно уменьшить минимальный налог. Главное, чтобы авансовые платежи были начислены, то есть отражены в декларации.

Иначе говоря, по итогам года вам нужно перечислить в бюджет разницу между исчисленным минимальным налогом и исчисленными авансами. Однако это не означает, что в течение года можно совсем не платить авансовые платежи. Задолженность по ним так и останется висеть на налогоплательщике. Покажем это на примере. Условие У организации по итогам 2020 г.

получились следующие показатели: — начисленный авансовый платеж по итогам I квартала — 10 000 руб.; — начисленный авансовый платеж по итогам полугодия — 25 000 руб.

Как ведется налоговый учет при УСН ИП

Предпринимательская деятельность предполагает знание законов. Когда и как подавать налоговую декларацию, чтобы избежать возможных невыплат по налогам? Каждый ИП, которым используется упрощенная система налогообложения, обязан до 30.04 подавать в налоговые службы декларацию. Делать это необходимо каждый год.

Обязательным является регистрация книг доходов и расходов, в которых отражен учет предпринимательской деятельности. Регистрировать книгу учета необходимо в начале каждого года в Федеральной налоговой службе. ИП, применяющие УСН, освобождены от бухгалтерского учета, но, следуя налоговому кодексу, должны вести строгий учет доходов, расходов, других объектов налогообложения, как установлено в законодательстве (ст. 346.24).

Как правильно вести учет доходов и расходов? Предприниматели обязаны полностью отражать в книге учета все существующие доходы, расходы, другие хозяйственные действия.

Все данные должны быть достоверны и зафиксированы. В каждом отчетном периоде предприниматель обязан отражать в книге учета имущественное состояние и результаты своей деятельности в качестве предпринимателя. Все хозяйственные процедуры сопровождаются оправдательными документами.

Учет необходимо вести по каждой отдельной позиции.В графе расходов должен быть отражен учет всех основных средств, то есть то имущество, которое является амортизируемым (гл.25 НК). К такому имуществу причисляются объекты, которые используются для приобретения доходов. Их эксплуатационный период составляет более года, а стоимость больше 20 тыс. рублей.

Является ли аванс доходом при УСН, а возврат аванса — расходом?

Одной из существенных особенностей, отличающих УСН от обычной системы налогообложения, является признание доходов по кассовому методу, то есть по факту поступления денег на счет или в кассу налогоплательщика.

В этой связи часто возникает вопрос, является ли аванс доходом при УСН.

С одной стороны, аванс прямо не упоминается в ст. 346.15 и 346.17 НК РФ, посвященных признанию доходов при УСН. В п. 1 ст. 346.17 использована формулировка «Поступление денежных средств». С другой стороны, аванс — в отличие, например, от задатка — не упомянут и в перечне доходов, не включаемых в налоговую базу при кассовом методе (ст. 251 НК РФ). Кроме того, аванс является точно таким же поступлением денежных средств, как и последующая оплата.

Позиция контролирующих органов такова: авансы при УСН формируют базу того налогового (отчетного) периода, в котором они получены. Она отражена, например, в письме Минфина РФ от 06.07.2012 № 03-11-11/204.

Что же касается возврата авансов, то в п. 1 ст. 346.17 НК РФ указано, что возврат аванса при УСН — доходы минус расходы уменьшает базу того налогового (отчетного) периода, в котором он произведен.

Таким образом, чтобы избежать споров с налоговыми органами и судебных разбирательств, лучше включать авансы в налоговую базу того периода, когда они получены.

Кто рассчитывает пени

Если налогоплательщик или работодатель вовремя не перечислил налог или взносы, ему начисляются пени. Чтобы уплатить пени, придется дождаться требования из ИФНС, которая сама должна установить факт неуплаты и начислить пени.

Если налогоплательщик увидел недоимку по налогу и планирует ее закрыть, нужно действовать в таком порядке:

- рассчитайте сумму пеней самостоятельно;

- уплатите сумму недоимки и пеней;

- отправьте уточненную декларацию.

В таком случае налогоплательщик избежит штрафа (см. п. 1 и п. 4 ст. 81 НК РФ). Если вы сначала отправите уточненку и только потом заплатите недоимку и пени, налоговая назначит штраф.

Как подавать декларацию ИП на УСН

Составление и предоставление в ИФНС налоговой отчетности является законной обязанностью любых предпринимателей и организаций. Не сдача или сдача не в установленные сроки может повлечь за собой неприятные последствия для ИП. Существует административное наказание за подобные нарушения — штраф за несвоевременную сдачу декларации по УСН в установленных государством размерах.

Законом РФ установлено, что налоговые декларации должны быть составлены строго по форме и предоставлены в налоговые органы по окончанию каждого отчетного периода: года, 9 месяцев, полугодия или квартала. Также установлены строгие правила и четкие даты сдачи отчетов для различных ситуаций и видов налогоплательщиков.

- Все организации, работающие по УСН должны составлять декларацию точно следуя форме, установленной ФНС России в приказе от 04.07.2014 №ММВ-7-3/352.

- Все декларации предоставляются в определенное отделение ИФНС: либо по месту жительства ИП, либо по адресу регистрации организации.

- Все отчетности сдаются за отчетный период раз в год. Последний день принятия декларации для юридических лиц — 31 марта, а для индивидуальных предпринимателей — 30 апреля.

- В случае, если компания или предприниматель, пользовавшиеся УСН, прекратили работу, то они обязаны предоставит декларацию до 25 числа следующего месяца после прекращения деятельности.

- При потере права на использование «упрощенки», отчетность должна быть предоставлена не позднее 25го числа месяца, следующего за последним отчетным периодом на УСН.

Даже при четких сроках иногда происходит непредставление. За непредоставление вовремя в соответствии с системой налогообложения по УСН в 2020 году предполагается наказание. Так что нарушение сроков подачи или неподача отчетности вообще влечет за собой штраф, а если задолженность уже достаточно весомая — то штраф этот может сильно ударить по бюджету организации.

В том случае, если организация или индивидуальный предприниматель всё же не предоставляет декларацию в сроки, то ему может быть назначены санкции или штраф за несдачу декларации. В 2018 году размер штрафных составил 5% за каждый месяц просрочки, вплоть до максимума в 30%.

Получается, что, просрочив полгода, необходимо будет заплатить уже внушительную сумму, что не очень хорошо для предприятий и индивидуальных предпринимателей, для ИП особенно, ведь вся ответственность падет на одного человека. А для ООО выплаты упростит наличие капитала и возможно привлечение к ответственности соответствующих сотрудников.

Счет штрафа выставляется только тогда, когда предприятие предоставляет уже просроченную декларацию. Действительно, если отчетность не вовремя сдавалась, оштрафуют сданную декларацию позже, таковы правила.

Минимальный штраф за несвоевременную подачу декларации составляет 1000 рублей. Это может случится в том случае, если при задержке сдачи декларации ИП всё же по истечению срока предоставил нулевую декларацию, означающую, что деятельность фактически и не велась, а значит и налог брать не с чего.

Также может произойти ситуация, когда предъявляют ответственному работнику штраф также за просрочку сдачи. Это происходит в случаях, когда опоздание произошло из-за самого работника и только в ООО, ИП таких штрафных санкций за несвоевременную отправку получить не может.

В некоторых ситуациях бывает, что компания не только не предоставила декларацию, но еще и не выплатила налоги (разные предоплаты, взносы и авансовые платежи по УСН также относятся к подобным случаям). Тогда назначается штраф за просрочку уплаты налога или штраф за неуплату налога по УСН, если не оплачены только взносы.

Ответственность за несвоевременную уплату налога по УСН куда серьезнее, чем за просрочку сдачи документа. Тут наказание за невыплату будет куда серьезнее — вплоть до уголовной ответственности за уклонение или фальсификацию официальных бумаг.

Также, кроме штрафов ИФНС может принят решение о блокировке расчетных счетов компании, в случае, когда просрочка сдачи декларации превысила 10 рабочих дней. В таких случаях фактическая деятельность организации резко затормаживается из-за замороженных средств, соответственно вынуждая предприятие быстрее подготовить и сдать отчётность.

Необходимость оплаты авансовых платежей на упрощенной системе налогообложения

Необходимость уплаты авансовых платежей, установлена пунктами 3 и 4 статьи 346.21 Налогового Кодекса РФ. Авансовые платежи необходимо оплачивать по истечении каждого отчетного периода. Сроки оплаты авансовых платежей указаны в статье 346.21 Налогового Кодекса РФ и показаны в таблице на примере 2020 года.

| Отчетный период | Срок оплаты |

| 1 квартал 2020 года | не позднее 25 апреля 2020 года |

| полугодие 2020 года | не позднее 25 июля 2020 года |

| 9 месяцев 2020 года | не позднее 25 октября 2020 года |

Читайте также статью ⇒ Может ли ИП на УСН выдавать счет фактуру.

За что начисляются пени на упрощенке (и как производится их расчет)

Первым днем начисления пеней считается следующий день после окончания срока уплаты налога или взносов. По поводу последнего дня для начисления пеней у чиновников есть расхождения.

ФНС разъяснила, что пени перестают начислять на следующий день после уплаты, а значит день уплаты включается в расчет пеней. Однако есть письмо Минфина о том, что начислять пени за день уплаты недоимки не нужно. Это письмо не направляли налоговикам для обязательного применения, так что руководствоваться этими объяснениями можно на свой страх и риск.

Если сумма пеней за день небольшая, безопаснее включить день уплаты в расчет пеней. Если сумма велика, будьте готовы к тому, что ваши действия придется отстаивать в суде. Кроме того, налогоплательщик может письменным запросом уточнить порядок расчета у Минфина, чтобы опираться в расчетах на официальный ответ.

Причины (и принципы расчета) пеней на упрощенке в целом, те же самые, как если бы вместо налога на УСН платился любой другой налог. Не имеет значения то, как рассчитывается платеж в бюджет: пени по УСН — доходы минус расходы — в 2018-2019 годах исчисляются аналогично УСН — доходы.

Предлагаем ознакомиться: Арест за неуплату штрафа гибдд

1. Начисляются при просрочке уплаты налога (аванса) в бюджет.

Налог считается уплаченным с просрочкой, если до конца дня, в котором завершается срок его уплаты, хозяйствующий субъект не сформировал платежное поручение на перевод налога через свой расчетный счет или кассу банка.

Ознакомиться со сроками уплаты налога при УСН вы можете здесь.

2. Исчисляются за каждый день просрочки — до тех пор, пока задолженность по налогу не будет погашена.

Не следует путать пени со штрафом — фиксированным взысканием в размере 20−40% от суммы неуплаченного налога. Начисляется штраф на основании ст. 122 НК РФ.

Ознакомимся подробнее со спецификой расчета пеней на УСН — доходы минус расходы — и УСН — доходы — подробнее.

Формула и пример расчета авансового платежа при УСН 6%

Для определения суммы АП, подлежащей уплате, нужно из расчетной суммы вычесть перечисленные выше расходы и суммы АП за предыдущий период (периоды).

АПу = АПр − В − АПпр,

где В — сумма всех вычетов.

Пример

Индивидуальный предприниматель Иванов И. И., работающий в Москве, с 2020 года перешел на УСН, объект «доходы».

За 9 месяцев 2020 года его доход составил 4 млн руб.

Ставка по объекту «доходы» в Москве установлена в размере 6%.

Суммы взносов на обязательное страхование за 9 месяцев составили 150 000 руб., кроме того, Иванов И. И. уплатил торговый сбор в сумме 80 000 руб.

Иванов И. И. заплатил АП за 3 месяца в сумме 10 000 руб. и за 6 месяцев в сумме 12 000 руб. Определим сумму АП предпринимателя, причитающуюся к уплате за 9 месяцев.

Налоговая база Б = 4 млн руб.

Расчетная сумма аванса Ар = 4 млн руб. × 6% = 240 000 руб.

Вычеты В = 240 000 руб. × 0,5 + 80 000 руб. = 200 000 руб.

Так как сумма уплаченных страховых взносов (150 000 руб.) составила более 50% расчетной суммы АП, то к вычету по данному виду расходов принимается только 120 000 руб. (240 000 руб. × 0,5).

Сумма к уплате:

АПу = 240 000 руб. − 200 000 руб. − 10 000 руб. − 12 000 руб. = 18 000 руб.

Штраф за неуплату авансовых платежей усн

Актуально на: 10 мая 2020 г.

Любой налогоплательщик, не уплативший в срок налоги, может быть привлечен к налоговой ответственности, в том числе индивидуальный предприниматель. Основное наказание за неуплату налогов ИП, как и любым другим налогоплательщиком, – денежное взыскание, т. е. штраф (п. 2 ст. 114 НК РФ).

- 20% от неуплаченной суммы налога, если правонарушение было совершено без умысла;

- 40% от неуплаченной суммы налога при умышленном совершении правонарушения.

Это общая норма НК РФ, применяемая в отношении всех неуплаченных в срок налогов предпринимателя, которые он должен платить как налогоплательщик в соответствии с его режимом налогообложения.

Каждый предприниматель, у которого есть работники, должен удерживать и перечислять в бюджет НДФЛ с выплаченных им доходов (а также с доходов выплаченных физическим лицам, не являющимся ИП, с которыми заключены гражданско-правовые договоры). Иначе говоря, выполнять обязанности налогового агента (п. 1 ст. 226 НК РФ).

Естественно, в НК РФ прописаны штрафы налоговой для ИП за неисполнение этих обязанностей. Если предприниматель не удержал НДФЛ с таких доходов и не перечислил его в бюджет, или удержал и не перечислил, то на него будет наложен штраф в размере 20% от суммы, подлежащей удержанию и/или перечислению (ст. 123 НК РФ).

Сведения о дате удержания и перечисления НДФЛ налоговики с недавнего времени регулярно получают из форм 6-НДФЛ. Но вынести решение о привлечении к ответственности и выставить штраф работодателю контролеры могут только по итогам рассмотрения материалов налоговой проверки (Письмо ФНС от 20.01.2017 N БС-4-11/864 ).

Отметим, что в НК РФ установлены и другие правонарушения, совершение которых предпринимателем повлечет наложение штрафа.

В определенных случаях за неуплату налогов ИП может быть привлечен к уголовной ответственности. Но в уклонении от уплаты налогов в соответствии с УК РФ предприниматель может быть обвинен только при их неуплате в крупном или особо крупном размере (ст. 198 УК РФ).

Пеня представляет собой разновидность санкций, предусмотренных за наличие просрочки по уплате налога или же за то, что уплата произведена не в полном объеме. Кроме того, она полагается в том случае, если в декларации допущены ошибки, которые привели к уменьшению размера налога и образованию задолженности перед бюджетом.

Ее начисление происходит в соответствии с порядком, устанавливаемым 75-й статьей Налогового кодекса: со дня, идущего непосредственно за крайним днем для уплаты налога.

Расчет пени происходит путем перемножения суммы неуплаченного авансового платежа на число дней просрочки и 1/300 часть ставки рефинансирования, действительной в период просрочки. Начисление происходит за каждый просроченный день, включая праздничные и выходные.

Помимо пени, существует также понятие штрафа, который полагается за то, что декларация не была предоставлена в требуемый срок. Размер штрафа составляет 1/20 от суммы неперечисленного налога, но менее 1000 рублей.

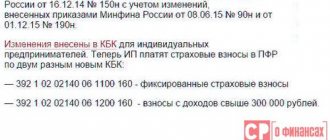

Кбк и размеры

Пеня по доходам уплачивается по КБК 182 1 0500 110. Данный КБК используется с 2020 года. В случае, если налогоплательщиком в качестве объекта выбраны не доходы, а доходы за вычетом расходов, то используемый при уплате пени код будет следующим: 182 1 0500 110.

На 2020 год предусмотрен единый КБК, используемый для уплаты УСН как в том случае, если в качестве объекта выступают доходы за вычетом расходов, так и при уплате минимального налога. Этот код имеет следующий вид: 182 1 0500 110.

При осуществлении расчетов по данным налогам не предусмотрено использование действовавших ранее КБК.

Начисление инспекторами пени может осуществляться исключительно с тех авансовых платежей, размер которых составляет не более минимального налога. Эта норма указана в Письме Минфина, датированном 24 февраля 2020 года.

При наличии просрочки по авансовым платежам начисление пени происходит исходя из 1/300 ставки ЦБ за каждые сутки, следующие за днем, когда средства должны были быть уплачены в госбюджет. Однако в том случае, если величина налога по итогам года не дотягивает до авансов, то налоговые служащие имеют право выполнить расчет пени исключительно с тех авансов, которые не превышают годовую сумму.

Правда, на практике ряд предприятий, избравших для себя упрощенную систему налогообложения, уплачивают не обычный, а минимальный налог в размере 1% от полученных доходов. В таком случае не совсем понятно, как может быть рассчитана пеня, если размер минимального налога оказывается меньше.

В вышеупомянутом Письме Минфина говорится, что подсчет пеней возможен только с авансов, которые не превышают по своему размеру минимальный налог. К примеру, если фактически по результатам каждого отчетного периода полагается уплата 50 000 руб., а размер минимального налога составляет 10 000 рублей, то именно с последней суммы и будет подсчитана пеня.

За каждый просроченный месяц в связи с несданной декларацией предполагается начисление штрафных санкций в 5% размере. При его расчете за основу берется сумма годового упрощенного налога. Минимальный порог штрафа, как для индивидуальных предпринимателей, так и для предприятий, равен 1000 рублей.

На штраф в таком размере можно надеяться при нулевой отчетности. Если же задержка подачи декларации превысила полугодовой срок, то налоговики вправе применить и максимальный штраф, составляющий 30% от налоговой суммы.

Выписка налогового штрафа производится после того, как была произведена камеральная проверка декларации. При этом по ее итогам возможно доначисление упрощенного налога, который потребуется уплатить. Соответственно, штраф будет рассчитываться исходя из подсчитанных инспектором сумм.

Следует учитывать, что избежать штрафа, не сдав декларацию и надеясь на то, что не будет произведена «камералка», не получится. По истечении 10-ти дневного срока с того момента, как прошел «дедлайн» для подачи декларации (для индивидуальных предпринимателей — 4 мая, а для физлиц — 31 марта), сотрудниками инспекции будет произведена блокировка всех счетов.

В таком случае у плательщика просто не останется иного варианта, кроме как подать декларацию. Кроме налоговой ответственности, задержка с предъявлением отчетности может обернуться еще и административной. Судебный орган на основании заявления налоговой службы может наложить на предпринимателя, управляющего или главного бухгалтера штраф в размере 300-500 рублей.

Обязанностью любой организации, даже при условии, что деятельность не ведется, является ежеквартальное предоставление в налоговые органы отчетности. Законодательством предусмотрены санкции в отношении тех, кто не подает отчет своевременно. Так, если срок опоздания не превышает 180 дней, то взимается 5% штраф за каждый просроченный месяц от суммы, которая должна была быть уплачена в виде налога.

Нулевая декларация также не является поводом для освобождения от штрафных санкций. В данном случае штраф взимается в минимальном размере, который, согласно 119-й статье Налогового кодекса, равен 100 рублям.

Предлагаем ознакомиться: Какие организации могут применить усн

В том случае, если допущена просрочка, превышающая 180-ти дневный срок, то законодательство предусматривает уже более серьезный штраф, равный 30% от налоговой суммы и еще по 10% за каждый просроченный месяц, следующий после 181-го дня.

Причем, для подобных ситуаций минимальная сумма штрафа не регламентируется, так что при предъявлении нулевой декларации в 180-ти дневный срок штраф накладываться не должен.

При этом ФНС, несмотря на наличие права взыскивать пени и штрафы, вполне может этого и не делать. В большинстве случаев, особенно при первых и несущественных нарушениях, налоговая служба не прибегает к штрафным санкциям. Поэтому оплачивать пени и штрафы имеет смысл только после того, как они уже назначены.

В бухгалтерском учете пени и штрафы следует отражать на счете 99. Что касается налогового учета, то сумма штрафов и пени, которые были начислены, не сказывается на расчете налога на прибыль.

В налоговом законодательстве понятия пени и штрафа четко разграничены. Под пеней понимают некую денежную сумму, которая должна быть перечислена в бюджет компанией, не выполнившей вовремя свои обязательства, касающиеся уплаты налога.

Штрафом называют разновидность налоговой санкции, подлежащей взысканию с предприятия, допустившего правонарушение налогового характера.

Для целей бухучета возможно объединение пеней за несвоевременную уплату налога и штрафов за налоговые правонарушения в общую категорию учетных объектов, называемых налоговыми санкциями.

Данный подход не идет вразрез с задачами бухучета, касающимися обеспечения полных и достоверных данных относительно функционирования предприятия, равно как и с ключевыми принципами его ведения, то есть рациональностью и прерогативой содержания перед формой.

Средства, начисленные в виде налоговых санкций, не участвуют в формировании условного расхода по налогу на прибыль. Поэтому в бухучете данные средства отражаются на счете 99 «Прибыль и убытки», который корреспондируется также с 68 и 69 счетами, предназначенными для записи расчетов по налогам со сборами и по соцстрахованию с соцобеспечением соответственно.

Чтобы обеспечить аналитический учет налоговых санкций к 68-му и 69-му счетам, рекомендуется открытие субсчетов, имеющих отношение к налогам, в связи с которыми возникли санкции.

Пени назначаются и рассчитываются органами налоговой службы, однако каждому проштрафившемуся хотелось бы заранее знать, какого размера будут насчитанные штрафные санкции. Сделать это можно, опираясь на цифры, указанные в нормативно-правовых документах, однако для этого требуется постоянно следить за изменениями в законодательстве.

Авансовые платежи при УСН «доходы»

Для того чтобы рассчитать авансовые платежи при УСН — доходы, сначала необходимо определить налоговую базу. Для данного объекта налогообложения она равняется сумме доходов налогоплательщика, определенной с учетом требований ст. 346.15 и 346.17 НК РФ:

Б = Д.

Затем определяется сумма АП для данной налоговой базы:

АПр = Б × С,

где:

АПр — расчетная сумма авансового платежа;

С — налоговая ставка.

Для объекта «доходы» налоговая ставка может составлять от 1 до 6% в зависимости от решения законодательных органов конкретного региона (п. 1 ст. 346.20 НК РФ).

Кроме того, для впервые зарегистрированных ИП до 2020 года существуют налоговые каникулы. В рамках каникул эти предприниматели, работающие в производственной, социальной или научной сфере либо оказывающие бытовые услуги населению, могут в течение двух лет использовать ставку 0%.

Далее из рассчитанной суммы АП налогоплательщик может вычесть следующие виды расходов (пп. 3.1 и 8 ст. 346.21 НК РФ):

- Взносы на обязательное страхование. В данном случае учитываются как платежи за сотрудников, так и фиксированные взносы за себя для ИП, не имеющих наемных работников.

- Оплата больничных пособий за счет средств работодателя.

- Страховые взносы по договорам, заключенным в пользу работников на случай их нетрудоспособности.

- Уплаченный торговый сбор.

Важно! С помощью затрат, указанных в пп. 1–3, сумма АП по УСН может быть уменьшена не более чем на 50%. В случае если вычитается торговый сбор, такого ограничения нет. Также исключением являются ИП, не производящие выплаты физическим лицам и уплачивающие взносы за себя. Эти взносы тоже уменьшают сумму АП в полном объеме.

Подпишитесь на рассылку

Читайте нас в Яндекс.Дзен Читайте нас в Telegram

Как рассчитать (и заплатить) пени онлайн

Если просрочка организации составила 31 день и больше, рассчитывайте пени так:

- Сначала исчисляем пени за первые 30 дней просрочки: Сумма недоимки * (Ключевая ставка ЦБ РФ на период нарушения / 300) * 30

- Затем исчисляем пени за последующие дни просрочки: Сумма недоимки * (Ключевая ставка ЦБ РФ на период нарушения / 150) * Число дней просрочки с 31 дня

- Суммируем оба значения.

Рассчитайте пени с помощью нашего бесплатного калькулятора. Расчеты займут меньше минуты.

4,7средняяиз 26 оценок

Штраф ип за неуплату усн

Калькулятор УСН 6% предназначен для расчета единого налога теми налогоплательщиками, которые выбрали налоговую базу «доходы». Для осуществления расчета УСН 6 калькулятор попросит заполнить исходные данные.

Воспользуйтесь нашим сервисом «Калькулятор УСН 6%».

Потребуется указать сумму дохода за каждый квартал, сумму уплаченных страховых взносов (в том числе на добровольное страхование), пособий по больничному и авансовых платежей по единому налогу. При необходимости есть возможность отразить оплату торгового сбора.

Отдельно можно рассчитать налог за квартал.

Реализована возможность расчета единого налога при УСН для ИП без наемных работников. Отличием такого калькулятора является уменьшение налога на фиксированный страховой платеж.

С 2020 года субъекты РФ вправе снижать налоговую ставку вплоть до 1%. Поэтому, прежде чем использовать калькулятор, рекомендуется изучить местное законодательство и узнать, какой процент применяется в вашем регионе.

Самостоятельно рассчитать налог поможет публикация «Единый налог при упрощенной системе налогообложения (УСН)».

Калькулятор пени по УСН рассчитает сумму штрафных санкций, которую следует уплатить при подаче уточняющей декларации или опоздании с уплатой налога.

Воспользуйтесь нашим «Калькулятором пеней».

Формула расчета пени в калькуляторе соответствует нормам п. 4 ст. 75 НК РФ: 1/300 ставки рефинансирования Центробанка за каждый день просрочки платежа. С 2020 года ставка рефинансирования приравнена к ключевой ставке (указание ЦБ РФ от 11.12.2015 № 3894-У).

Подробнее читайте в заметке «Ставку рефинансирования Центробанк приравнял к ключевой».

Актуальные показатели ставок на необходимую дату смотрите в материале «Информация о ставке рефинансирования ЦБ РФ».

ПЕНЯ (ИП) = ДОЛГ × ((СТАВКА1 / 100) / 300) × ДНИ (СТ1) ДОЛГ × ((СТАВКА2 / 100) / 300) × ДНИ (СТ2),

ДОЛГ — сумма не уплаченного вовремя налога;

СТАВКА1 — ключевая ставка, действующая в период между первым днем начисления пеней и днем, предшествующим тому, в котором началось действие другой ставки (если она была введена), или днем, предшествующим дню погашения долга (если другая ставка не вводилась);

СТАВКА2 — другая ставка (если была введена) за период со дня введения до дня, предшествующего дню погашения долга;

ДНИ (СТ1) — период действия показателя СТАВКА1 в днях;

ДНИ (СТ2) — период действия показателя СТАВКА2 в днях.

23.08.2017

Упрощенка привлекательна до тех пор, пока вы исправно выполняете свои обязательства налогоплательщика. Как только вы перестаете это делать, включаются санкции такие же, как и для всех остальных, и никаких поблажек тут нет.

Чем грозит несвоевременная оплата налогов по УСН? Зависит от того, чем именно вы провинились: не заплатили аванс или годовой налог.

Просрочка авансового платежа по УСН

Предприниматели и ООО должны вносить авансовые платежи до 25 числа по истечении каждого квартала, то есть до 25 апреля, июля и октября. Если этого не сделать, штрафов не будет, но включается счетчик пеней.

Считаются они исходя из 1/300 ставки рефинансирования ЦБ за каждый день просрочки.

[/su_box]

С 1 октября 2020 года иметь налоговые долги предприятиям стало еще невыгоднее – с 31 дня просрочки пени будут считаются исходя из 1/150 ставки рефинансирования.

Пример расчета пени по авансовым платежам УСН

ООО «Морозко» задолжало в бюджет аванс за I квартал в размере 25 тысяч рублей. Ставка рефинансирования в 2020 году 7,5%.

25 000 х 9% х 1/300 = 6,25 руб. за каждый просроченный день.

25 000 х 7,5% х 1/150 = 12,5 руб. в день.

Если ООО «Морозко» и дальше не будет платить, то к этой сумме прибавятся еще пени за авансы II и III кварталов. ИФНС выставит пени за просрочку платежа УСН только когда получит годовую декларацию и все посчитает, а за это время сумма набежит ощутимая.

Предлагаем ознакомиться: НДФЛ при продаже подаренной квартиры

Кбк и размеры

Цитата (Журнал «Упрощенка» 14.04.2015): Пени за неуплату авансовых платежей по УСН Многие упрощенцы по итогам года столкнулись с такой проблемой. По итогам кварталов не платили авансовые платежи из-за того, что выходили на уплату минимального налога. И по итогам года налоговые инспекции насчитали пени за неуплату авансовых платежей.

Как действовать в данной ситуации? Как считаются пени за неуплату налога по УСН? Нужно ли платить авансы по минимальному налогу? На практике многие упрощенцы не платят авансовые платежи по УСН. Или платят их на КБК для минимального налога. Аргументируют это тем, что по итогам года им придется минимальный налог. Однако КБК для уплаты налога по УСН и минимального налога разные.

Поэтому если не платить авансовые платежи или платить их на КБК минимального налога, инспекция считает, что платежей не было. И начисляет пени за неуплату авансовых платежей по УНС. И эти пени начисляются по закону, их нужно заплатить. Получается, что авансы нужно платить не на КБК минимально налога, а на КБК налога. В противном случае налоговики начислят пени.

Сроки уплаты авансов по УСН Напомним, что авансовые платежи по «упрощенному» налогу нужно вносить не позднее 25-го числа месяца, следующего за истекшим отчетным периодом. То есть за I квартал аванс требуется перечислить не позднее 25 апреля, за полугодие — не позднее 25 июля и за 9 месяцев — не позднее 25 октября. Это следует из пункта 2 статьи 346.19 и абзаца 2 пункта 7 статьи 346.21 Налогового кодекса РФ.

Обратите внимание: если 25-е число выпадает на выходной или нерабочий праздничный день, срок уплаты переносится на следующий за ним рабочий день (п. 7 ст. 6.1 НК РФ). Как считать пени по авансам при УСН Сумму пеней определяют в соответствии со статьей 75 НК РФ.

Сумма пеней=Неуплаченная сумма налога (аванса)×Количество дней просрочки×1/300×Ставка рефинансирования, действующая в период просрочки

Пример 1. Расчет пеней по не уплаченному в срок авансовому платежу по УСН ООО «Дар», применяющее УСН с объектом доходы минус расходы, не начислило и не уплатило в срок авансовый платеж по «упрощенному» налогу за 9 месяцев 2014 года в размере 43 000 руб. Недоимка была погашена лишь 10 февраля 2020 года — в момент подготовки годовой отчетности. Итого просрочка платежа составила 108 дней.

То есть с 26 октября — это день, следующий за днем, установленным для уплаты авансового платежа за 9 месяцев, и до дня уплаты недоимки. Из них:6 дней — в октябре 2014 года;30 дней — в ноябре 2014 года;31 день — в декабре 2014 года;31 день — в январе 2014 года;10 дней — в феврале 2014 года. Ставка рефинансирования в период просрочки не менялась и составляла 8,25% (Указание Банка России от 13.09.

2012 № 2873-У).

Значит, сумма пеней по недоимке равна 1277,1 руб. (43 000 руб. × 108 дн. × 1/300 × 8,25%).

Штраф за неуплату авансов Штраф за несвоевременную уплату авансовых платежей по налогам не предусмотрен (абз. 3 п. 3 ст. 58 НК РФ). Такая санкция может быть наложена только за неуплату самого налога, то есть имеется в виду перечисление «упрощенного» налога по итогам года (ст. 122 НК РФ).

Налоговый кодекс РФСтатья 346.21. Порядок исчисления и уплаты налога

Цитата: 7. Налог, подлежащий уплате по истечении налогового периода, уплачивается не позднее сроков, установленных для подачи налоговой декларации статьей 346.23 настоящего Кодекса.

Авансовые платежи по налогу уплачиваются не позднее 25-го числа первого месяца, следующего за истекшим отчетным периодом.

Цитата: 1. Пеней признается установленная настоящей статьей денежная сумма, которую налогоплательщик должен выплатить в случае уплаты причитающихся сумм налогов или сборов, в том числе налогов, уплачиваемых в связи с перемещением товаров через таможенную границу Таможенного союза, в более поздние по сравнению с установленными законодательством о налогах и сборах сроки.

2. Сумма соответствующих пеней уплачивается помимо причитающихся к уплате сумм налога или сбора и независимо от применения других мер обеспечения исполнения обязанности по уплате налога или сбора, а также мер ответственности за нарушение законодательства о налогах и сборах.

3. Пеня начисляется за каждый календарный день просрочки исполнения обязанности по уплате налога или сбора, начиная со следующего за установленным законодательством о налогах и сборах дня уплаты налога или сбора, если иное не предусмотрено главами 25 и 26.1 настоящего Кодекса.

4. Пеня за каждый день просрочки определяется в процентах от неуплаченной суммы налога или сбора.

Процентная ставка пени принимается равной одной трехсотой действующей в это время ставки рефинансирования Центрального банка Российской Федерации.

5. Пени уплачиваются одновременно с уплатой сумм налога и сбора или после уплаты таких сумм в полном объеме.

За неуплату налога начисляется штраф в размере 20% плюс пеня. При особо крупных нарушениях допускается уголовное преследование. Кроме сбора земельного, транспортного, имущественного налогов ИП обязаны выплачивать НДФЛ, НДС и другие. Если ИП после получения уведомления не оплатил налоги, то вступает в силу система наказаний, в которую входят:

Начисление пени за неуплату налогов ИП по УСН начинается с первого дня просроченного платежа. Для штрафа устанавливается правонарушение, для признания правонарушителя виновным. Устанавливаются причины и факты невыплаты. Неплательщику высылается уведомление о нарушении.

Если сумма неплатежа составляет больше 3 тыс. рублей, то суд имеет право на подачу искового заявления в течение 6 месяцев после установленного факта просрочки. В случае меньшей суммы суд начинает рассмотрение дела о невыплате через 3 года.

Штраф за неуплату налога на прибыль предпринимателя составляет 20% от суммы дохода, которую получил индивидуальный предприниматель за отчетный период. Важно знать, что за невнесение авансовых платежей начисляется только пеня.

В каких случаях платятся авансовые платежи по упрощенной системе налогообложения

Как уже было сказано, при применении упрощенной системы налогообложения платится налог. Его необходимо заплатить по истечении налогового периода. Однако в течение отчетного периода необходимо также платить авансовые платежи. Чем отличается налоговый период от отчетного периода, понятно из таблицы.

| Налоговый период | Отчетный период |

| год | первый квартал |

| полугодие | |

| девять месяцев |

Эта информация содержится в пунктах 1 и 2 статьи 346.19 Налогового Кодекса РФ.

Авансовые платежи рассчитываются по-разному в зависимости от того, какой объект налогообложения применяется в организации или у индивидуального предпринимателя, «доходы» или «доходы минус расходы». Если налогооблагаемой базой являются «доходы», то авансовые платежи рассчитываются по следующей схеме:

- определяется налогооблагаемая база за отчетный период;

- определяется размер аванса по формуле:

Авансовый платеж = доходы нарастающим итогом с начала года х ставку налога (6%)

- рассчитывается сумма аванса, которую необходимо заплатить:

Авансовый платеж к уплате = Авансовый платеж – Социальные взносы – Авансовые платежи, уплаченные за прошлые отчетные периоды

К социальным взносам относятся:

- пособия по нетрудоспособности;

- взносы на обязательное пенсионное страхование;

- взносы на медицинское страхование;

- обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством;

- страховые взносы от несчастных случаев и профессиональных заболеваний.

Такой «вычет» не может быть более 50% суммы начисленного аванса (налога) для организаций, для индивидуальных предпринимателей его можно учесть полностью.

Если объектом налогообложения является «доходы минус расходы», то расчет авансовых платежей выглядит следующим образом:

- определяется налогооблагаемая база за отчетный период по формуле;

налогооблагаемая база = доходы – расходы (оба показателя нарастающим итогом с начала года)

- определяется размер аванса по формуле:

Авансовый платеж = налогооблагаемая база х ставку налога (15%)

- рассчитывается сумма аванса, которую необходимо заплатить:

Авансовый платеж к уплате = Авансовый платеж – Авансовые платежи, уплаченные за прошлые расчетные периоды

Отметим, что социальные взносы здесь включены в расходы, поэтому отдельно не выделяются

| ★ Книга-бестселлер «Бухучет с нуля» для чайников (пойми как вести бухгалтерский учет за 72 часа) куплено > 8000 книг |

КБК для перечисления пеней в 2020 и 2020 годах

- Пенсионное страхование — 182 1 0210 160

- Медицинское страхование — 182 1 0213 160

- Страхование по нетрудоспособности и материнству — 182 1 0210 160

- Страхование на травматизм — 393 1 0200 160

- Налог на прибыль в фед. бюджет — 182 1 01 01011 01 1000 110

- Налог на прибыль в рег. бюджет — 182 1 01 01012 02 1000 110

- НДС — 182 1 0300 110

- Налог по имуществу, кроме ЕСГС — 182 1 06 02020 02 1000 110

- Налог по имуществу, входящему в ЕСГС — 182 1 06 02020 02 1000 110

- НДФЛ (и ИП “за себя”) — 182 1 0100 110

- УСН “доходы” — 182 1 0500 110

- УСН “доходы-расходы” и минимальный налог — 182 1 05 01021 01 1000 110

- ЕНВД — 182 1 0500 110

Сравните сумму доплаты с авансовым платежом за 9 месяцев

Пример. Расчет налога при УСН к доплате по итогам года

Тем, кто учитывает расходы, по итогам года необходимо рассчитать налог по обычной ставке и минимальный налог ( п. 6 ст. 346.18 НК РФ ). К уплате будет тот, сумма которого больше.

Это интересно: Изменение структуры предприятия и штатного расписания

Ситуация № 2. Сумма к доплате отрицательна. Получается, что за год вы должны перечислить «упрощенного» налога меньше, чем уже уплатили за I квартал и полугодие. Тогда аванс, начисленный за 9 месяцев, вы можете не перечислять вовсе.

Что касается пеней, то, следуя рекомендациям Минфина, отмеченным выше, в данной ситуации они должны быть снижены до нуля. Ведь годовая сумма налога меньше авансовых платежей за I квартал и полугодие. А их вы уплатили без опозданий. Однако имейте в виду, что порядок, в котором налоговики уменьшают пени, четко не урегулирован. Маловероятно, что инспекторы снизят сумму пеней автоматически. Поэтому выясните этот вопрос в инспекции сразу, как сдадите годовую декларацию по УСН. И будьте готовы к тому, что вам придется подавать дополнительные заявления и спорить с инспекторами, отстаивая свою правоту.

Ситуация № 3. Доплата больше или равна начисленному авансу за 9 месяцев. Тогда перечислите весь начисленный авансовый платеж за 9 месяцев как можно скорее. Поскольку пени за опоздание растут ежедневно. А оставшуюся часть суммы к доплате вы сможете перечислить позднее — до конца марта следующего года, если вы ведете учет в фирме. Или до конца апреля, если вы работаете у индивидуального предпринимателя ( п. 7 ст. 346.21 НК РФ ). Вместе с авансовым платежом перечислите пени за просрочку. Сумму пеней вычислите по формуле:

Сумма пеней за опоздание с авансовым платежом

Сумма несвоевременно перечисленного авансового платежа

Когда можно не платить пени

В некоторых случаях пени не начисляются. Например, когда счет налогоплательщика заблокирован или деньги арестованы по постановлению суда. Или когда при расчете налогов или взносов бизнесмен руководствовался постановлением суда.

Также вы избежите пеней, если недоимка возникла из-за ошибки в платежке, которую можно исправить уточнением платежа, — в этом случае пени сторнируются. Ошибка исправляется уточнением, если она не связана с неверным указанием номера счета, банка получателя или КБК.

Возникающие вопросы

Остается открытым ряд вопросов. Трудности возникают по отношению авансовых взносов чаще всего при получении убытков и определении дохода при расчетах налога. Какие разъяснения по этому поводу есть в законодательных актах?

Нужно ли платить авансовый платеж, если получен убыток?

Обязательно ли исчислять сумму аванса и уплачивать ее в бюджет, если период оказался убыточным?

Согласно ст. 346.18 НК плательщики, которые работают на УСН «Доходы минус расходы» перечисляют минимальный налог в том случае, если сумма единого налога меньше минимального.

Видео: авансовые платежи УСН

То есть, компания должна уплатить минимальный налог, если получены убытки в налоговом периоде.

Если вы не заплатили авансовые суммы, переживать не придется, так как такого обязательства не возникнет. Некоторые компании все же перечисляют средства, чтобы в конце года платить меньше.

Если фирма работает на УСН «Доходы», и фиксируется убыток, необходимо все же платить 6%. Результаты вычисляются поквартально нарастающим итогом в начала налогового периода.

Является ли аванс доходом?

Являются ли авансовые платежи налогооблагаемыми, единого мнения нет. В Налоговом кодексе упоминания об этом нет, и поэтому возникает такая точка зрения: аванс не нужно включать в состав прибыли при УСН, а значит, и уплачивать с него суммы налога не стоит.

Если фирма работает на УСН, доходом считается:

- прибыль от продажи продукции/услуг и прав на имущество;

- внереализационная прибыль.

Суммы авансов не считаются прибылью от реализации. В соответствии со ст. 249 НК выручку от продаж определяют, основываясь на все поступления, что связаны с определением сумм за проданный товар или права на имущество.

Согласно ст. 39 НК продажа продукции – возмездная передача прав собственности но продукцию, работы или услуги. При получении аванса переда собственности не осуществляется.

Не являются авансовые платежи и внереализационной прибылью. В соответствии с положениями ст. 41, прибыль – выгода экономического характера, что выражена в денежной или натуральной форме, подлежащей оцениванию.

Если налогоплательщик, применяющий упрощенный режим налогообложения, получает аванс, то выгоды нет. Это объясняется тем, что компания будет нести ответственность перед тем предприятием, что перечислило сумму аванса.

При условии, что товар не будет предоставлен покупателю, то аванс необходимо перечислить обратно. А значит, и в таком случае авансы не считаются прибылью. Соответственно, налоги с них не нужно исчислять и уплачивать.

Инспектора имеют другую точку зрения. Если фирма работает на УСН «Доходы», при расчете учитывают прибыль от продажи, а также внереализационные доходы.

Дата получения прибыли – день, когда средства поступают в кассы, получено имущество, работы, услуги, погашено задолженность. Рассмотрим положения гл. 25 Налогового кодекса РФ.

Не могут быть учтены в качестве прибыли имущественные объекты, работы, услуги, что получались от лица в порядке предоплаты продукции/услуг/работ плательщиками, которые определяют прибыль и затраты методом начисления.

В соответствии со ст. 39 НК, дата фактической продажи товара может определяться согласно ст. 346.17 п. 1 НК Российской Федерации.

Это является обоснованием того, что полученные авансы в счет отгрузок у плательщика налогов, считаются налогооблагаемым объектом в том периоде, когда они получены.

Это интересно: Проверка показаний счетчиков воды управляющей компанией

Нужно ли вести журнал учета полученных и выставленных счетов-фактур при УСН, читайте здесь.

Учитывается ли НДФЛ в расходах при УСН, смотрите здесь.

Налоговая служба придерживается мнения, что авансовый платеж стоит включить в доход. Проблема определения налоговой базы возникает и при возврате аванса.

Согласно правилам, прописанным в ст. 346.15 п. 1 НК РФ, при определении объектов налогообложения прибыль из ст. 251 НК не учитывается.

Сумма авансового платежа, что возвращается предприятию, в данном нормативном акте не упоминается.

А значит, если перечисленные продавцу авансовые платежи учитывались в перечне затрат при расчете базы налога, то возвращенная сумма должна отражаться в доходах.

Если же суммы авансов не отражались в затратах, тогда и возвращенные суммы не указываются в прибыли плательщика налога.

Если вы перешли на УСН, то рано или поздно вопросы об уплате авансовых платежей возникнут.

Чтобы не получить неприятностей в виде пени и проблем со сдачей отчетности в конце года, стоит в этом разобраться.

Ведь если аванс уплачен не в полном объеме или платеж вовсе просрочено, вам придется понести за это ответственность. А это чревато дополнительными расходами для компании.

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

- Москва и Область

- Санкт-Петербург и область

- Регионы

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.