Какими бывают требования

Налоговый инспектор может потребовать от налогоплательщика следующее:

- Уплатить недоимку по пеням, штрафам и собственно налогам. Чтобы выставить такое требование у налогоплательщика должна быть недоимка по соответствующим кодам бюджетной классификации. В таком требовании указан срок, до которого нужно погасить имеющуюся задолженность. Если этого не сделать, то налоговая инспекция сама вынесет решение о списании средств со счета плательщика налогов.

Пример.

У организации есть недоимка по пеням в сумме 2 рубля по страховым взносам на обязательное пенсионное страхование. ИФНС не может просто так взять и списать данную задолженность со счета организации. Сначала инспектор выставляет требование, которое направляется плательщику. В требовании указан срок. Если организация в этот срок не оплатит пени, то даже такую маленькую сумму как 2 рубля, ИФНС спишет со счета организации.

- Предоставить пояснения по расхождениям в сведениях, которые имеются у налоговой инспекции и которые предоставлены хозяйствующим субъектом, или сдать корректирующую декларацию.

Пример.

У налоговой инспекции есть сведения о том, что организация применяет общую систему налогообложения. А вот в расчете по страховыми взносам организация в коде плательщика указывает 08, что соответствует организациям, применяющим УСН. Инспектор в таком случае запросит объяснение у организации по какой причине она сдает отчетность с указанием пониженного тарифа страховым взносов.

- Требование о предоставлении определенных документов, подтверждающих факты хозяйственной жизни.

Пример.

Инспектор ИФНС может запросить предоставить документы, подтверждающие доставку сырья из одного города в другой. Например, путевые листы и договор аренды автомобиля или товарно-транспортные накладные.

Статья 69 НК РФ. Требование об уплате налога, сбора, страховых взносов (действующая редакция)

По общему правилу, в соответствии с п. 2 ст. 69 НК РФ, требование об уплате налога направляется налогоплательщику. Однако с 2012 года, в соответствии с п. 1 ст. 1 Федерального закона от 16 ноября 2011 года N 321-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации в связи с созданием консолидированной группы налогоплательщиков», плательщики налога на прибыль организаций могут на основе договора добровольно объединяться для создания консолидированной группы налогоплательщиков. В такой группе права и обязанности плательщика налога на прибыль организаций возложены на ответственного участника консолидированной группы. Поэтому в случае наличия недоимки по налогу на прибыль организаций у консолидированной группы налогоплательщиков требование об уплате налога направляется ответственному участнику консолидированной группы налогоплательщиков (абз. 2 п. 2 ст. 69 НК РФ).

Содержание, форма требования, порядок его передачи и срок исполнения требования регламентируются п. 4 — 6 ст. 69 НК РФ.

Несмотря на то, что законодатель напрямую никак не классифицирует сведения, которые должны содержаться в требовании об уплате налога, их можно разделить на две части: обязательные сведения и факультативные.

Исходя из смысла п. 4 ст. 69 НК РФ в требовании об уплате налога к обязательным относятся сведения о:

— сумме задолженности по налогу;

— размере пеней, начисленных на момент направления требования;

— сроке исполнения требования;

— мерах по взысканию налога и обеспечению исполнения обязанности по уплате налога, которые применяются в случае неисполнения требования налогоплательщиком;

— основании взимания налога;

— содержится ссылка на положение законодательства о налогах и сборах, которые устанавливают обязанность налогоплательщика уплатить налог.

К факультативным следует относить сведения, содержание которых в требовании об уплате налога зависит от определенных условий. К таким условиям относятся категория налогоплательщика и предположение о факте совершения нарушения законодательства о налогах и сборах, содержащего признаки преступления.

Так, в случае направления требования об уплате налога физическому лицу в требовании об уплате налога должны содержаться сведения о сроке уплаты налога, установленном законодательством о налогах и сборах.

Если размер недоимки, выявленный в результате налоговой проверки, позволяет предполагать факт совершения нарушения законодательства о налогах и сборах, содержащего признаки преступления, то в требовании об уплате налога должно содержаться предупреждение об обязанности налогового органа в случае неуплаты сумм недоимки, пеней и штрафов в полном объеме в установленный срок направить материалы в следственные органы для решения вопроса о возбуждении уголовного дела.

Несмотря на прямое указание в НК РФ сведений, которые должны содержаться в требовании об уплате налога, в соответствии с судебной практикой эти сведения рассматриваются с позиции, что они должны быть известны налогоплательщику и их отсутствие в требовании об уплате налога не является мотивом признания требования об уплате налога недействительным, если в требовании присутствует ссылка на документы, в которых эти сведения содержатся (п. 52 Постановления Пленума Высшего Арбитражного Суда Российской Федерации от 30 июля 2013 года N 57 «О некоторых вопросах, возникающих при применении арбитражными судами части первой Налогового кодекса Российской Федерации»). Иными словами «требование может быть признано недействительным, только если оно не соответствует действительной обязанности налогоплательщика по уплате налога или составлено с существенными нарушениями требований закона». В судебной практике под существенными нарушениями понимается, например, отсутствие суммы пеней, отсутствие расчета пеней с учетом динамики ставки рефинансирования Банка России применительно к срокам исполнения налогового обязательства или отсутствие сведений, на основании которых можно определить размер недоимки и период, за который начислены пени.

Однако если на основании документов, ссылка на которые присутствует в требовании об уплате налога, налогоплательщик имеет возможность идентифицировать взыскиваемые суммы и проверить правомерность их взыскания, то отсутствие даже этих сведений в требовании об уплате налога не будет рассматриваться как существенное нарушение.

Исходя из смысла п. 5 и п. 6 ст. 69 НК РФ требование об уплате налога может быть в бумажной или электронной форме. Форма требования утверждена Приказом Федеральной налоговой службы от 3 октября 2012 года N ММВ-7-8/[email protected] «Об утверждении форм документа о выявлении недоимки, требования об уплате налога, сбора, пени, штрафа, процентов, а также документов, используемых налоговыми органами при применении обеспечительных мер и мер взыскания задолженности по обязательным платежам в бюджетную систему Российской Федерации», при этом форма требования об уплате налога для организаций и индивидуальных предпринимателей отличается от формы требования об уплате налога для физических лиц, не являющихся индивидуальными предпринимателями.

Формат электронной формы требования об уплате налога установлен Приказом Федеральной налоговой службы от 28 декабря 2010 года N ММВ-7-6/[email protected] «Об утверждении Формата документов, используемых налоговыми органами при реализации своих полномочий в отношениях, регулируемых законодательством о налогах и сборах».

Полномочием направить требование об уплате налога обладает налоговый орган, в котором налогоплательщик состоит на учете, либо налоговый орган, который вынес решение о привлечении к ответственности за совершение налогового правонарушения или решение об отказе в привлечении к ответственности за совершение налогового правонарушения (п. 5 ст. 69 НК РФ).

В соответствии с п. 6 ст. 69 НК РФ требование об уплате налога может быть передано налогоплательщику тремя способами:

— лично под расписку;

— по почте заказным письмом;

— в электронной форме по телекоммуникационным каналам связи.

С момента вступления в силу Налогового кодекса Российской Федерации (часть первая) от 31 июля 1998 года N 146-ФЗ до настоящего времени в способах передачи налогоплательщику требования об уплате налога произошли три существенных изменения.

Во-первых, перечень способов передачи требования об уплате налога, закрепленный в ст. 69 НК РФ, стал исчерпывающим, в соответствии с Федеральным законом от 27 июля 2010 года N 229-ФЗ «О внесении изменений в часть первую и часть вторую Налогового кодекса Российской Федерации и некоторые другие законодательные акты Российской Федерации, а также о признании утратившими силу отдельных законодательных актов (положений законодательных актов) Российской Федерации в связи с урегулированием задолженности по уплате налогов, сборов, пеней и штрафов и некоторых иных вопросов налогового администрирования». До 2010 года перечень способов передачи требования об уплате налога был открытым.

Во-вторых, в законодательстве о налогах и сборах было закреплено положение о том, что налоговый орган в соответствии с имеющимися обстоятельствами и возможностями имеет право выбрать любой приемлемый способ передачи требования об уплате налога. Например, сразу направить требование об уплате налога заказным письмом. Полномочие выбора налоговым органом способа передачи налогоплательщику требования об уплате налога появилось в законодательстве о налогах и сборах в 2010 году после внесения изменений в НК РФ Федеральным законом от 27 июля 2010 года N 229-ФЗ. До внесения изменений приоритетным способом передачи требования об уплате налога была передача лично под расписку и только в случае, если требование об уплате налога вручить лично было невозможно, оно направлялось заказным письмом. Однако в соответствии с судебной практикой направление требования сразу заказным письмом не рассматривалось как нарушение процедуры. В настоящее время судебная практика и положения п. 6 ст. 69 НК РФ совпадают.

В-третьих, в актуальной редакции п. 6 ст. 69 НК РФ отсутствует требование об обязательном подтверждении факта и даты получения требования об уплате налога налогоплательщиком. Однако стоит отметить, что все три способа передачи требования об уплате налога позволяют зафиксировать дату передачи этого требования.

Для каждого способа передачи требования об уплате налога существует свой способ подтверждения получения требования об уплате налога.

При передаче лично руководителю организации или физическому лицу подтверждением получения требования об уплате налога будет являться расписка получателя в требовании об уплате налога с указанием даты получения.

При передаче по почте заказным письмом в соответствии с п. 6 ст. 69 НК РФ требование будет считаться полученным по истечении шести дней с даты направления заказного письма. При этом процедура будет соблюдена независимо от фактического получения налогоплательщиком (его представителем) требования об уплате налога, направленного заказным письмом (п. 53 Постановления Пленума Высшего Арбитражного Суда Российской Федерации от 30 июля 2013 года N 57 «О некоторых вопросах, возникающих при применении арбитражными судами части первой Налогового кодекса Российской Федерации»). Однако, несмотря на положения п. 6 ст. 69 НК РФ, факт получения требования об уплате налога по почте заказным письмом на шестой день после направления может быть опровергнут при рассмотрении соответствующего спора в суде (п. 2 Определения Конституционного Суда Российской Федерации от 8 апреля 2010 года N 468-О-О «Об отказе в принятии к рассмотрению жалоб граждан Дроздова Виктора Васильевича и Дроздовой Елены Алексеевны на нарушение их конституционных прав статьей 52 и пунктом 6 статьи 69 Налогового кодекса Российской Федерации»).

При передаче требования в электронной форме по телекоммуникационным каналам датой получения требования об уплате налога будет являться дата, указанная в квитанции о приеме, подписанная квалифицированной электронной подписью налогоплательщика (п. 12 — 13 Порядка направления налогоплательщику требования об уплате налога, сбора, пени, штрафа в электронной форме по телекоммуникационным каналам связи, утвержденного Приказом Федеральной налоговой службы от 9 декабря 2010 года N ММВ-7-8/[email protected]). При этом требование не будет считаться принятым, если (п. 14 Порядка направления налогоплательщику требования об уплате налога, сбора, пени, штрафа в электронной форме по телекоммуникационным каналам связи):

— ошибочно направлено налогоплательщику;

— не соответствует утвержденному формату;

— в нем отсутствует (не соответствует) квалифицированная электронная подпись, позволяющая идентифицировать соответствующий налоговый орган (владельца квалифицированного сертификата).

Таким образом, только в одном из способов передачи применяется презумпция получения налогоплательщиком требования об уплате налога — по почте заказным письмом. В остальных случаях, налоговые органы должны подтвердить факт получения требования налогоплательщиком.

По общему правилу, в соответствии с абз. 4 п. 4 ст. 69 НК РФ, требование об уплате налога должно быть исполнено в течение восьми дней с даты получения требования об уплате налога. Однако в требовании об уплате налога может быть установлен более продолжительный период времени для его исполнения. При этом до истечения срока, установленного законом или в требовании, налоговые органы не имеют права принимать никаких действий по взысканию налогов (Постановление ФАС Северо-Кавказского округа от 31 июля 2008 года N Ф08-4387/2008 по делу N А53-2180/2008-С5-22).

При этом необходимо учитывать положение п. 4 ст. 69 НК РФ, которым установлено, что срок исполнения требования начинается с даты получения требования об уплате налога. Это положение появилось в 2006 году и в течение нескольких лет налоговые органы нередко нарушали это положение. В настоящее время нарушение сроков исполнения требования об уплате налога является редким процессуальным нарушением.

Несмотря на то что в тексте ст. 69 НК РФ упоминается только требование об уплате налога, в соответствии с п. 8 ст. 69 НК РФ правила, предусмотренные ст. 69 НК РФ, применяются в отношении требования об уплате иных платежей. В первоначальной редакции положения ст. 69 НК РФ применялись также в отношении требования об уплате сбора и налогов, подлежащих уплате в связи с перемещением товаров через таможенную границу Российской Федерации. В настоящее время процесс направления требования об уплате налога является универсальным для любой задолженности, возникшей в соответствии с законодательством о налогах и сборах, по уплате (п. 8 ст. 69 НК РФ):

— налогов;

— сборов;

— пеней;

— штрафов;

— процентов, предусмотренных главой 9 НК РФ.

Также конкретизированы получатели требований по указанным платежам:

— плательщики сборов;

— налоговые агенты.

Как отвечать на требования об уплате налога

Отвечать на требование, в котором инспектор указывает сумму задолженности с указанием ее оплаты, не обязательно, если Вы оплатили эту задолженность. Но можно и составить ответ, в котором указать, что недоимка уплачена и приложить копию платежного поручения из банка. Если Вы не согласны с суммой задолженности, то нужно разбираться в сложившейся ситуации, причем чем быстрее тем лучше. Потому как по истечению срока, указанного в требовании деньги налоговая спишет со счета налогоплательщика. Для того,чтобы понять откуда взялась недоимка, нужно заказать акт сверки расчетов с ИФНС и выписку операций по счету по налогу, где образовалась недоимка.

Срок для выставления требования по пеням

Минфин России в письме от 03.08.2016 № 03-02-07/1/45510 рассказал, какие сроки должны соблюдаться налоговиками при выставлении требований об уплате пеней. Разъяснения финансисты подготовили с участием своих коллег из ФНС России.

Общие правила

К срокам направления требований об уплате сборов, пеней, штрафов применяются те же правила, которые установлены ст. 70 НК РФ для выставления требований об уплате налога (п. 3 ст. 70 НК РФ). Поэтому приведем порядок, действующий для налоговых требований.

Срок направления требования об уплате налога зависит от того, каким образом была обнаружена недоимка.

Если она выявлена в ходе налоговой проверки, требование должно быть выставлено в течение 20 дней с даты вступления в силу соответствующего решения по результатам проверки (п. 2 ст. 70 НК РФ).

В ситуации, когда задолженность обнаружена налоговиками вне рамок проверки, срок направления требования зависит от суммы недоимки. Если ее размер менее 500 руб., требование должно быть выставлено в течение одного года со дня выявления недоимки. В противном случае (при наличие задолженности по налогу на сумму 500 руб. и больше) на выставление требования отводится не более трех месяцев со дня выявления недоимки (п. 1 ст. 70 НК РФ).

Обнаружив недоимку, налоговики сразу же начисляют по ней и пени. Ведь пени перечисляются в бюджет одновременно с уплатой сумм налога и сбора или после уплаты таких сумм в полном объеме. Об этом говорится в п. 5 ст. 75 НК РФ.

Таким образом, в случае начисления пеней на сумму выявленной недоимки они выставляются налогоплательщику вместе с задолженностью по налогу в одном требовании в сроки, указанные в п. 1 и 2 ст. 70 НК РФ. Форма требования утверждена приказом ФНС России от 03.10.2012 № ММВ-7-8/[email protected] и предусматривает отражение в ней как суммы недоимки, так и сумм пеней, штрафов и процентов.

В комментируемом письме чиновники отметили, что Налоговым кодексом не предусмотрено направление требования об уплате пеней после выставления требования по уплате недоимки.

Недоимка погашена, а пени остались

Но необходимость начисления пеней может возникнуть, и когда недоимка по налогу уже уплачена. Например, налогоплательщик перечислил налог с нарушением установленного срока его уплаты, но не уплатил пени за дни просрочки.

При обнаружении этого факта налоговики выставят ему требование об уплате пеней. Но какие сроки для выставления требования применяются в этом случае?

Пленум ВАС РФ в п. 51 постановления от 30.07.2013 № 57 «О некоторых вопросах, возникающих при применении арбитражными судами части первой Налогового кодекса Российской Федерации» разъяснил, что требование об уплате пеней должно быть направлено не позднее трех месяцев с момента уплаты налогоплательщиком всей суммы недоимки, а в случае погашения недоимки частями — с момента уплаты последней ее части.

Обратите внимание, что данное разъяснение было дано Пленумом ВАС РФ в период действия старой редакции п. 1 ст. 70 НК РФ, которая устанавливала лишь один срок для направления требования — три месяца со дня выявления недоимки. В связи с этим в комментируемом письме финансисты указали, что позицию Пленума ВАС РФ нужно применять с учетом разъяснений, данных специалистами ФНС России в письме от 22.08.2014 № СА-4-7/16692. Согласно им необходимо учитывать изменения, внесенные в п. 1 ст. 70 НК РФ в части сроков направления требований по задолженности, размер которой составляет менее 500 руб.

Таким образом, если сумма недоимки по налогу, погашенной налогоплательщиком, составляет менее 500 руб. требование об уплате пеней может быть направлено в течение одного года со дня уплаты недоимки.

Если срок пропущен

В Налоговом кодексе ничего не сказано о том, какие последствия влечет за собой пропуск налоговиками срока, установленного для направления требования об уплате налога, пеней, штрафа.Поэтому налогоплательщиков интересует вопрос: будет ли считаться действительным требование, направленное с нарушением срока?

Правовая позиция по данному вопросу содержится в постановлении Президиума ВАС РФ от 01.11.2011 № 8330/11. В этом документе указано, что срок направления требования об уплате налога, сбора, пеней, штрафа не является пресекательным. Его пропуск не может считаться основанием для признания требования недействительным, если на момент выставления требования налоговым органом не утрачена возможность взыскания налоговой задолженности с учетом сроков, названных в абз. 1 п. 3 ст. 46 НК РФ.

Напомним, что согласно этой норме решение о взыскании должно быть принято не позднее двух месяцев после истечения срока, указанного в требовании об уплате налога. Если решение о взыскании принято после истечения вышеуказанных двух месяцев, оно считается недействительным и исполнению не подлежит. В этом случае налоговый орган может обратиться в суд с заявлением о взыскании с налогоплательщика причитающейся к уплате суммы налога. Заявление может быть подано в суд в течение шести месяцев после истечения срока исполнения требования об уплате налога.

Окружные суды также считают, что пропуск налоговой инспекцией срока направления требования об уплате налога, сбора, пеней, штрафа не может быть основанием для признания его недействительным (постановления АС Северо-Кавказского округа от 20.11.2015 № Ф08-8587/2015 (Определением ВС РФ от 06.05.2016 № 308-КГ16-399 отказано в передаче дела на пересмотр), ФАС Западно-Сибирского округа от 28.04.2014 по делу № А03-13103/2013, Поволжского округа от 15.04.2014 по делу № А12-16429/2013, Западно-Сибирского округа от 24.01.2013 по делу № А27-10166/2012, Дальневосточного округа от 25.12.2012 № Ф03-5697/2012).

Как отвечать на требования о предоставлении пояснений

Отвечать контролирующему органу нужно в свободной форме. Главное, чтобы ответ содержал пояснения, которые требует налоговая.

В целом можно выделить основные следующие пункты при составлении: (нажмите для раскрытия)

- Нужно указать кому направляется объяснение и от кого оно — название, адрес, ИНН и КПП налогоплательщика;

- Назвать письмо нужно примерно следующим образом – «Ответ на требование налоговой номер…», «Предоставление пояснений по требованию ИФНС» и т. д.

- В теле письма указывается подробное описание позиции субъекта с указанием на документы, подтверждающие факты;

- Нужно приложить копии документов, доказывающие позицию налогоплательщика;

- В конце документа указывается подпись директора и печать организации.

Пример ответа на требование можно скачать здесь:

Пояснение в ИФНС.

Последствия неуплаты налога по требованию

Если по каким-либо причинам платеж не отразился в карточке расчетов с бюджетом, налоговый орган может направить налогоплательщику требование об уплате налога (пункт 1 статьи 45 НК РФ).

Требование направляется налогоплательщику и считается полученным по истечении 6 дней с даты направления заказного письма (пункт 6 статьи 69 НК РФ). Как правило, в требовании указаны сроки для уплаты налога, если данные о сроках отсутствуют, то оплатить налог по требованию необходимо в течение 8 дней с даты получении такого требования (пункт 4 статьи 69 НК РФ).

Если по требованию налог не будет уплачен, то налоговая инспекция может принудительно взыскать налог путем направления решения о взыскании. Обратите внимание!

Решение о взыскании будет принято не раньше срока, установленного в требовании, и не позже двух месяцев после окончания этого срока. Если решение о взыскании будет принято после двухмесячного срока, то такое решение не должно подлежать исполнению. В этом случае налоговый орган может обратиться в суд с заявлением о взыскании суммы налога.

Налогоплательщик должен быть уведомлен о вынесенном налоговой инспекцией решении о взыскании не позднее 6 дней с момента вынесения решения. Поручение налогового органа о взыскании денежных средств направляется в банк, в котором обслуживается налогоплательщик, а банк должен безусловно исполнить поручение налогового органа на списание денежных средств с рублевого счета не позднее одного операционного дня, следующего за днем получения требования (пункт 6 статьи 46 НК РФ).

Налоговый орган также может направить в банк решение о приостановлении операций по счетам в банке,

либо приостановлении переводов электронных денежных средств (пункт 2 статьи 76 НК РФ). В этом случае банк прекратит расходные операции по счету в пределах суммы, указанной в решении о приостановлении операций. Это может быть сделано для обеспечения исполнения решения о взыскании налога и не может быть принято ранее вынесения решения о взыскании налога.

Основания для требования документов

Основанием для требования, которые выставляется хозяйствующему субъекту, является налоговая проверка данного субъекта. Об этом указано в 93 статье налогового кодекса. Такая проверка бывает двух видов:

- Выездная НП — когда инспектор проверяет налогоплательщика в месте его нахождения в период фактического нахождения;

- Камеральная НП — когда проверяется сданная декларация в течение 3 месяцев после ее сдачи;

- Встречная НП — когда во время проверки одного налогоплательщика проверяется и его контрагент.

Важно! Требование налогоплательщику может быть выставлено контролирующим органом при проведении одной из видов проверок — встречной, камеральной или выездной.

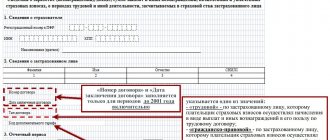

Как составить платежное поручение

Правила заполнения платежного поручения установлены Приказом Минфина РФ от 12.11.2013 N 107Н и Приказом Минфина РФ от 23.09.2015 № 148H.

По каждой строчке требования необходимо сформировать отдельное платежное поручение. Это можно сделать вручную — перенести данные из полученного требования в поля 24 и 104-109 платежного поручения.

Заполняя платежку, вы можете использовать эту таблицу, которая подскажет, какое значение нужно указать в каждом поле. Будьте внимательны при внесении данных — ошибка даже в одной цифре приведет к тому, что деньги организации не попадут по назначению, и задолженность не будет погашена.

| Номер поля | Название поля | Значение |

| 104 | КБК | Код бюджетной классификации |

| 105 | ОКТМО | ОКАТО (ОКТМО) |

| 106 | Основание платежа | ТР |

| 107 | Налоговый период | Дата, указанная в требовании в качестве срока уплаты пени в формате ДД.ММ.ГГГГ |

| 108 | Номер документа | Номер требования налогового органа |

| 109 | Дата документа | ДД.ММ.ГГГГ- дата требования (рядом с номером в штампе) |

| 110 | Вид платежа | 0 |

| 24 | Назначение платежа | Наименование налога (сбора) |

Полную инструкцию, как сформировать платежное поручение, вы можете прочитать на сайте Бухгалтерия Онлайн.

Второй вариант подготовить платежку — сформировать ее автоматически. Эта функция с недавнего времени доступна пользователям Контур.Экстерн.

Получив электронное требование об уплате в Экстерне, уведомьте об этом ФНС, нажав на кнопку «Отправить в ФНС квитанцию о приеме». Затем приступайте к формированию платежки: перейдите по ссылке «Создать платежку» и введите наименование своего банка и расчетный счет. Все остальные данные из требования система сама подставит в соответствующие поля платежного поручения. Вы также можете выбрать, по какому типу задолженности делать платежку, и при необходимости изменить сумму платежа.

Создать готовую платежку можно либо в формате Word и затем распечатать, либо скачать специальный текстовый файл, чтобы потом загрузить в интернет-банк.

Требование о документах, которые должны быть представлены

Требование инспектора о предоставлении каких-либо документов может включать в себя:

- Предоставление на бумаге документов. В данном случае налогоплательщик должен сделать копии с оригиналов и заверить их своей подписью и печатью организации;

- Предоставление электронный документов. В данном случае документы должны быть представлены в виде скан-копий и отправлены в инспекцию по каналам телекоммуникационной связи с подписанием их усиленной ЭЦП.

В какой срок нужно предоставить документы указано в таблице.

| Налогоплательщик | Срок |

| Общий порядок | 10 дней |

| Консолидированная группа налогоплательщиков | 20 дней |

| Иностранная организация, стоящая на учете в РФ | 30 дней |

Важно! Налоговики не вправе повторно предъявлять требование о представлении одних и тех же документов.

Пени

Пени начисляются за каждый календарный день просрочки налога вплоть до дня его уплаты (ст. 75 НК РФ). Следовательно, коль уж налогоплательщика извещают о том, что он не уплатил сумму налога, то на этот момент ему уже насчитали сумму пени.

Требование выставляется налогоплательщику не позднее трех месяцев со дня выявления недоимки. В случае, если сумма недоимки и задолженности по пеням и штрафам, относящейся к этой недоимке, составляет менее 500 рублей, требование об уплате налога должно быть направлено налогоплательщику не позднее одного года со дня выявления недоимки (п. 1 ст. 70 НК РФ).

Исключение составляет лишь требование об уплате налога, неуплата которого установлена в ходе налоговой проверки. Тогда требование направляется в течение 20 дней с даты вступления в силу решения по налоговой проверке. Например, лицо сдало декларацию о доходах по форме 3-НДФЛ, а в ходе проверки установили, что лицо недоплатило сумму налога.

В соответствии с п. 4 ст. 69 НК РФ, требование об уплате налога должно содержать:

• сведения о сумме задолженности по налогу;

• размере пеней, начисленных на момент направления требования;

• сроке исполнения требования;

• мерах по взысканию налога и обеспечению исполнения обязанности по уплате налога, которые применяются в случае неисполнения требования налогоплательщиком.

Требование об уплате налога, направляемое физическому лицу, должно содержать также сведения о сроке уплаты налога, установленном законодательством о налогах и сборах.

Ответственность за непредоставление ответа на требования инспектора

Данная ответственность описана в 126 статье НК.

Суммы штрафа за непредоставление документов, которые запрашиваются контролирующим органом указаны в таблице. (нажмите для раскрытия)

| Документы, запрашиваемые у субъекта | Сумма штрафа |

| Все документы | 200 рублей за каждый документ |

| Сведения о налогоплательщике (плательщике страх.взносов) | 10 000 рублей |

Как не допустить блокировки счета и повторного снятия денежных средств

В случае получения требования первое, что необходимо сделать, – это заказать выписку операций по расчетам с бюджетом. Лучше это сделать по электронным каналам связи. По выписке будет видно, когда возникла нестыковка. На данный момент выписка операций по расчетам с бюджетом предоставляется по конкретным годам, и в выписке за 2019 год, можно увидеть все, что было только в 2020 году.

В случае правильного указания всех реквизитов в платежном поручении, необходимо направить письмо в налоговую инспекцию с просьбой о правильном разнесении платежей, а также приложить копии платежных поручений об уплате налога. В налоговую инспекцию дозвониться очень сложно, поэтому надо действовать как можно быстрее, чтобы не допустить приостановление операций и списание денежных средств по счетам.

Обратите внимание!

По Индивидуальным предпринимателям выписки операций по счетам из Личного кабинета можно получить только за 2020 год, при этом в связи с настройкой нового программного обеспечения информация некорректна.

В результате внедрения нового программного обеспечения все нестыковки платежей легли на налогоплательщиков и теперь наша задача самостоятельно отслеживать платежи и начисления и своевременно принимать меры для устранения этих проблем.

Получили требование об уплате налога? Делегируйте нам эту проблему. Многолетний опыт взаимодействия с налоговой позволяет нам решать такие проблемы с наименьшими последствиями. Узнайте стоимость бухгалтерских услуг по тел.: (495) 661-35-70, или оставьте заявку на сайте.

Автор: Ширяева Наталья

Как написать ответ на требование налоговой?

Бесплатная консультация по телефону Содержание Налоговая система – основной источник дохода государства.

В Российской федерации она трехуровневая, существуют федеральный, региональный и местный уровни.

Региональные и местные законы действуют в пределах своей области.Налоговая система РФ выполняет такие функции:

- фискальная – собственно сбор платежей;

- контроль – ИФНС отслеживает деятельность субъектов налогообложения и выставляет требования при выявлении нарушений;

- регулирование – система оказывает значительное влияние на экономические показатели, вносит коррективы для достижения целей налоговой политики государства.

- распределительная – ФНС необходимо перечислить полученные налоговые выплаты в соответствующие фонды;

Существует несколько систем налогообложения.Налоговая системаОсновная система налогообложения, все предприятия по умолчанию находятся на этом режиме.

На каждом из них есть своя система налогообложения. При этом законы федерального уровня обязательны к исполнению для всех юридических и физических лиц.

Поэтому большинство предприятий стараются перейти на специальные режимы.Специальные системы налогообложения включают четыре режима:

- Единый налог на вмененный доход, в этом случае размер платежа фиксированный и должен выставляться государством. ЕНВД могут использовать не все, а только предприятия с определенными видами деятельности.

- Упрощенная система, на таком режиме работают большинство ИП и ООО с небольшой численностью сотрудников и маленьким оборотом. На УСН предприятию могут выставить налог в размере 6 процентов от общего дохода или 15 процентов от разницы доходы минус расходы.

- Патентная система – ее могут использовать только ИП. Они покупают по фиксированной цене патент на определенный вид деятельности.

- Единый сельхозналог – это система для предприятий сельского хозяйства.

Рекомендуем прочесть: Помощь в конфликте по уплате алиментов

Важно!

На ОСН самые высокие налоги, бухгалтерский учет самый сложный.

Одно предприятие