Инвентаризация дебиторской задолженности

«Бухгалтерский учет в бюджетных и некоммерческих организациях», 2012, N 24

Статьей 12 Федерального закона от 21.11.1996 N 129-ФЗ «О бухгалтерском учете» предусматривается обязательное проведение инвентаризации имущества и обязательств в некоммерческих организациях, что является не только важнейшим мероприятием хозяйственной деятельности организации, но и элементом ее учетной политики.

С 01.01.2013 вступает в силу Федеральный закон от 06.12.2011 N 402-ФЗ «О бухгалтерском учете» (далее — Закон N 402-ФЗ). Статья 11 Закона N 402-ФЗ также обязывает некоммерческие организации проводить инвентаризацию. Инвентаризации подлежит все имущество и все виды финансовых обязательств организации.

Порядок проведения инвентаризации определен в Методических указаниях по инвентаризации имущества и финансовых обязательств, утвержденных Приказом Минфина России от 13.06.1995 N 49. Для проведения инвентаризации в организации создается постоянно действующая инвентаризационная комиссия.

Перед проведением инвентаризации руководитель издает приказ, где указываются сроки инвентаризации, проверяемое имущество и обязательства, а также персональный состав инвентаризационной комиссии. Унифицированный бланк приказа — форма N ИНВ-22, утвержденная Постановлением Госкомстата России от 18.08.1998 N 88 «Об утверждении унифицированных форм первичной учетной документации по учету кассовых операций, по учету результатов инвентаризации».

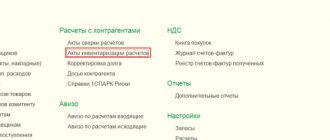

Инвентаризация расчетов проводится с целью документального подтверждения наличия дебиторской задолженности и обязательств, установления сроков их возникновения и погашения, уточнения оценки. При инвентаризации расчетов проверяется состояние расчетов по каждому дебитору и кредитору (по каждому покупателю, заказчику, поставщику, подрядчику), по каждому договору, по каждому работнику, подотчетному лицу, по каждому налогу и бюджету, в который он уплачивается. Перед началом инвентаризации расчетов с дебиторами необходимо оформить акт сверки задолженности между организациями. Акт сверки оформляется по каждому дебитору в двух экземплярах. Первый экземпляр остается в бухгалтерии, а второй направляется дебитору, с которым проводилась сверка.

Инвентаризация расчетов с банками и другими кредитными учреждениями, с бюджетом, подотчетными лицами, работниками, другими дебиторами и кредиторами, инвентаризация кассы заключается в проверке обоснованности сумм, числящихся в учете. Инвентаризация расчетов с поставщиками (подрядчиками) и покупателями (заказчиками) представляет собой проверку обоснованности сумм, отраженных на счетах 60 «Расчеты с поставщиками и подрядчиками», 62 «Расчеты с покупателями и заказчиками», 76 «Расчеты с разными дебиторами и кредиторами» и др.

По задолженности работникам организации выявляются невыплаченные суммы по оплате труда, подлежащие депонированию, а также суммы и причины возникновения переплат работникам.

При инвентаризации подотчетных сумм проверяются отчеты подотчетных лиц по выданным авансам с учетом их целевого использования, а также суммы выданных авансов по каждому подотчетному лицу (дата выдачи, целевое назначение). При инвентаризации дебиторской задолженности инвентаризационная комиссия должна установить размер дебиторской задолженности, в том числе подтвержденной и не подтвержденной дебиторами.

Для оформления результатов инвентаризации расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами применяется акт по форме N ИНВ-17. Его формируют на основании справки, составляемой по видам задолженности в разрезе синтетических счетов.

В акте указываются:

- наименование организации дебитора;

- счета бухгалтерского учета, по которым числится задолженность;

- суммы задолженности, согласованные и не согласованные с дебиторами;

- суммы задолженности, по которым истек срок исковой давности.

По результатам инвентаризации дебиторская задолженность по каждому обязательству с учетом срока погашения и исходя из условий заключенных договоров может быть классифицирована как задолженность, по которой истек срок погашения или еще не наступил.

Подписание дебитором акта сверки взаиморасчетов прерывает течение срока исковой давности по признанной им задолженности. После перерыва течение срока исковой давности начинается заново, время, истекшее до перерыва, не засчитывается в новый срок (ст. 203 Гражданского кодекса РФ).

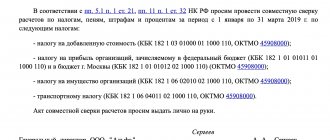

Перед составлением годовой бухгалтерской отчетности необходимо провести с налоговым органом сверку расчетов по налогам и сборам, результаты которой оформляются актом совместной сверки расчетов по налогам и сборам, пеням и штрафам по форме, утвержденной Приказом ФНС России от 20.08.2007 N ММ-3-25/[email protected]

С бухгалтерской отчетности за 2011 г. некоммерческие организации обязаны (при наличии сомнительных долгов дебиторов) сформировать резерв по сомнительным долгам.

Если в течение года организация не отразит на счетах бухгалтерского учета и в отчетности резерв по сомнительным долгам, ей грозит штраф в размере 10 000 руб. (в последующие периоды за данное нарушение штраф увеличивается до 30 000 руб.).

Если сумма несформированного резерва составит более 10% по строкам баланса 1230 «Дебиторская задолженность», 1370 «Нераспределенная прибыль» (непокрытый убыток), на должностное лицо, ответственное за ведение бухгалтерского учета, будет наложен штраф в размере от 2000 до 3000 руб.

Сомнительной считается дебиторская задолженность организации, которая не погашена или с высокой степенью вероятности не будет погашена в сроки, установленные договором, и не обеспечена соответствующими гарантиями.

На конец отчетного периода с того момента, как принято решение о формировании резерва, необходимо рассмотреть каждого контрагента индивидуально.

Всех контрагентов организации можно разделить на надежных (репутация платежеспособности которых формировалась годами), обычных, ненадежных и критических.

Сомнительная задолженность также подвергается определенной градации:

- дебиторская задолженность, не погашенная в срок, установленный в договоре;

- дебиторская задолженность, срок оплаты которой еще не наступил, однако степень вероятности просрочки платежа высока.

Дебиторская задолженность, не погашенная в срок, установленный в договоре, попадает в резерв в полной сумме, а дебиторская задолженность, срок оплаты которой еще не наступил, однако степень вероятности просрочки платежа высока, определяется экспертным путем. Бухгалтерия может использовать шкалу, с помощью которой формируется резерв по сомнительным долгам:

- при ожидаемой просрочке платежа не более 30 дней в резерв по сомнительным долгам будет включено 10% суммы задолженности;

- при ожидаемой просрочке платежа от 30 до 90 дней — 30%;

- при ожидаемой просрочке платежа от 90 до 180 дней — 60% задолженности и т.д.

Бухгалтерской проводкой по дебету счета 91 «Прочие расходы» и кредиту счета 63 «Резервы по сомнительным долгам» в разрезе каждого контрагента формируется общая сумма резерва.

Если контрагент уплатит свой долг (часть долга) перед организацией, резерв восстановится в сумме оплаты с учетом того коэффициента или процента, который применялся при создании резерва по отношению к данному контрагенту. При этом делается обратная проводка: Д-т сч. 63 «Резервы по сомнительным долгам» К-т сч. 91 «Прочие доходы».

Списание безнадежного долга, ранее признанного в учете сомнительным, по которому был сформирован резерв, отражается по дебету счета 63 «Резервы по сомнительным долгам» в корреспонденции со счетом 62 «Расчеты с покупателями и заказчиками» (или счетами 60, 66, 67 и 76).

Безнадежный долг в сумме, превышающей резерв, созданный по данной задолженности, списывается в дебет счета 91 «Прочие доходы и расходы».

Такое отражение в учете соответствует нормам п. 70 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, утвержденного Приказом Минфина России от 29.07.1998 N 34н (далее — Приказ N 34н), согласно которому, если до конца отчетного года, следующего за годом создания резерва сомнительных долгов, этот резерв в какой-то части не будет использован, то неизрасходованные суммы присоединяются к финансовым результатам при составлении бухгалтерского баланса на конец отчетного года.

В бухгалтерской отчетности дебиторская задолженность отражается за вычетом величины созданного резерва.

Дебиторская задолженность, по которой истек срок исковой давности, другие долги, нереальные для взыскания, списываются по каждому обязательству и относятся соответственно на счет средств резерва сомнительных долгов или на увеличение расходов у некоммерческой организации (п. 77 Приказа N 34н).

Списанная дебиторская задолженность должна отражаться на забалансовом счете 007 и в справке о наличии ценностей, учитываемых на забалансовых счетах в течение 5 лет с момента списания.

Для осуществления своей хозяйственной деятельности организации приходиться приобретать различные товары, материалы, услуги у других организаций — поставщиков. Для обобщения информации о расчетах с поставщиками и подрядчиками в бухгалтерском учете используется счет 60 «Расчеты с поставщиками и подрядчиками». На этом счете отображаются данные о расчете с поставщиками за:

— полученные товарно-материальные ценности, выполненные работы, потребленные услуги;

— излишки товарно-материальных ценностей, выявленные при приемке;

— транспортные услуги;

— товарно-материальные ценности, работы или услуги на которые не поступили расчетные документы от поставщиков.

Все операции, связанные с расчетами за приобретенные материальные ценности, принятые работы или потребленные услуги, отражаются на счете 60 «Расчеты с поставщиками и подрядчиками» независимо от времени оплаты.

Аналитический учет по счету 60 «Расчеты с поставщиками и подрядчиками» ведется по каждому предъявленному счету, а расчетов в порядке плановых платежей — по каждому поставщику и подрядчику. При этом построение аналитического учета должно обеспечить возможность получения необходимых данных по: поставщикам по акцептованным и другим расчетным документам, срок оплаты которых не наступил; поставщикам по не оплаченным в срок расчетным документам; поставщикам по неотфактурованным поставкам; авансам выданным; поставщикам по выданным векселям, срок оплаты которых не наступил; поставщикам по просроченным оплатой векселям; поставщикам по полученному коммерческому кредиту и др.

Учет расчетов с поставщиками и подрядчиками в рамках группы взаимосвязанных организаций, о деятельности которой составляется сводная бухгалтерская отчетность, ведется на счете 60 «Расчеты с поставщиками и подрядчиками» обособленно.

Расчеты с поставщиками могут осуществляться как в безналичной форме — через расчетный счет, так и наличными, как правило, через кассу организации. При осуществлении таких расчетов может возникать как дебиторская, так и кредиторская задолженность.

При учете расчетов с поставщиками в первую очередь необходимо обеспечить:

— правильность оформления договоров с поставщиками, соответствие условий договора по срокам поставки, количеству, стоимости и иных условий фактической ситуации;

— соответствие расчетов, в независимости от формы (которая может быть как денежной, так и неденежной) с поставщиками действующему законодательству Российской Федерации;

— правильность отражения операции в бухгалтерском учете, соответствие этих данных полученной первичной документации;

— обеспечение своевременного погашения образовавшейся дебиторской или кредиторской задолженности;

— своевременное списание просроченных задолженностей.

Главной задачей проведения инвентаризации является установление инвентаризационной комиссией путем документальной проверки правильности и обоснованности числящихся в бухгалтерском учете сумм дебиторской и кредиторской задолженности, включая дебиторскую и кредиторскую задолженность по которым истекли сроки исковой давности.

При проведении инвентаризации расчетов с поставщиками составляются акты сверки, которые предназначаются для анализа состояния расчетов, выявления задолженностей, переплат и источников их формирования. Данные акты составляются по каждому контрагенту, причем они могут быть сформированы, как по всем заключенным с поставщиком договорам, так и по каждому договору отдельно, за проверяемый период. В акте также содержаться данные о состоянии расчетов на начало периода, обороты за период — отдельно возникновение задолженности и отдельно погашение, а также задолженность на конец периода формирования акта сверки. Данный акт подписывается представителями обоих организации, заверяется печатями и включает в себя сведения о состоянии проверяемых расчетов у поставщика. В случае выявления расхождений с данными поставщика, необходимо выявить причины расхождений и внести необходимые исправления. Сальдо на конец периода должно совпадать с данными поставщика.

Необходимо также провести проверку по следующим видам расчетов:

— в ситуациях когда товары были оплачены, расчетные документы по ним поступили, но сами они еще не доставлены поставщиком, т.е. находятся в пути;

— в ситуациях, когда на полученные товары услуги не поступили платежно-расчетные документы — неотфактурованные поставки.

В ходе проведения проверки расчетов с поставщиками по товарам в пути, необходимо выявить их количество и стоимость, полученные результаты необходимо занести в «Акт инвентаризации товарно-материальных ценностей, находящихся в пути» (форма ИНВ-6).

При инвентаризации расчетов с поставщиками по неотфактурованным товарам следует помнить, что такие поставки принимаются к бухгалтерскому учету по цене, указанной в договоре, при этом предполагается последующее уточнение себестоимости.

В независимости от момента получения платежно-расчетных документов поступившие товарно-материальные ценности должны быть оприходованы при проведении инвентаризации расчетов количество и стоимость данных ценностей определяется на основании «Акта о приемке материалов» по форме № М-7, «Акта о приемке товара, поступившего без счета поставщика» по форме ТОРГ-4.

В соответствие с Инструкцией по применению Плана счетов бухгалтерский учет таких операции может происходить в обычном порядке, т.е.:

— Дебет 10 «Материалы», 41 «Товары» — Кредит 60 «Расчеты с поставщиками и подрядчиками» — отражена задолженность перед поставщиком за поступившие материалы, товары.

— Либо с использованием счета 15 «Заготовление и приобретение материальных ценностей» и 16 «Отклонение в стоимости материальных ценностей». Однако использование предприятиями этого метода учета на практике встречается не часто.

Если необходимо откорректировать стоимость поступивших неотфактурованных товарно-материальных ценностей при получении платежно-расчетных документов, необходимо в бухгалтерском учете необходимо сделать следующие записи:

Дебет 10 «Материалы» субсчет в зависимости от вида материала Кредит 10 «Материалы» субсчет «Неотфактурованные материалы» — отражена стоимость неотфактурованных материалов после получения платежно-расчетных документов от поставщика;

Сумма задолженности перед поставщиком корректируется одной из следующих проводок:

Дебет 10 «Материалы», субсчет «Неотфактурованные материалы» — Кредит 60 «Расчеты с поставщиками и подрядчиками»;

Дебет 60 «Расчеты с поставщиками и подрядчиками» — Кредит 10 «Материалы», субсчет «Неотфактурованные материалы».

Если при проведении инвентаризации была выявлена кредиторская задолженность с истекшим сроком исковой давности в бухгалтерском учете необходимо сделать следующую проводку:

Дебет 60 «Расчеты с поставщиками и подрядчиками» — Кредит 99«Прибыли и убытки».

Все полученные результаты при проведении инвентаризации расчетов с поставщиками и подрядчиками заносятся в «Акт инвентаризации расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами» по форме ИНВ-17.

Что представляет собой инвентаризация задолженности?

Процедура предполагает проведение сверки с контрагентами с целью уточнения сумм обязательств сторон друг перед другом, а также выявления просроченной задолженности.

В части «дебиторки» анализируют задолженность и авансы перед:

- поставщиками и подрядчиками;

- персоналом;

- подотчетниками;

- учредителями;

- бюджетом и внебюджетными фондами.

При инвентаризации кредиторской задолженности определяют:

- обязательства по оплате полученных товаров (работ, услуг);

- задолженность перед персоналом;

- состояние расчетов с бюджетом;

- состояние расчетов по поставкам товаров, полученных от контрагентов в счет авансов.

Для проведения инвентаризации руководитель компании должен сформировать инвентаризационную комиссию, действующую на постоянной основе в указанном составе. Для этого следует издать соответствующий приказ. В состав комиссии можно включить сотрудников бухгалтерии, административных подразделений или аудиторских структур. Если объем обязательств и активов небольшой – проводить процедуру имеет право ревизионная комиссия.

Порядок проведения инвентаризации дебиторской и кредиторской задолженности должен быть прописан в учетной политике организации.

Целями инвентаризации являются:

- документальное подтверждение сумм существующей задолженности;

- оценка того, насколько вероятно погашение долга.

Какие цели преследует инвентаризация ДЗ

Проведение инвентаризации ДЗ должно помочь решить такие задачи, как:

- Определение фактического наличия ДЗ у предприятия — необходимо убедиться, что отражаемые в учете и отчетности суммы долгов реальны и являются действительно существующими долгами (а не, например, результатом бухгалтерских ошибок или неоперативного отражения данных в учете).

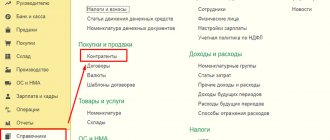

ВАЖНО! При проведении инвентаризации ДЗ анализируется дебетовое сальдо не только счета 62, но и прочих счетов, предназначенных для учета расчетов с контрагентами и персоналом: 60, 70, 71, 73.

Как провести анализ дебиторской задолженности, читайте в этом материале.

- Определение контрагентов, которые фактически не являются дебиторами: например, если у одного и того же контрагента есть и дебиторская и сопоставимая кредиторская задолженность и возможно сделать взаимозачет. Взаимозачет однородных требований

- Отражение корректных данных по инвентаризации в учете предприятия.

Подробнее о том, как отразить результаты инвентаризации, узнайте из статьи «Отражение результатов инвентаризации в бухгалтерском учете».

- Разработка методов получения (взыскания) реально существующей сомнительной задолженности:

- претензионная работа;

- согласование возможности рассрочки либо реструктуризации долга с контрагентом;

- судебные иски, если досудебные мероприятия не дали результатов;

- возможность продажи долгов.

- Выявление задолженности, которую взыскать уже нельзя, например, прошел срок исковой давности (ст. 196 ГК РФ) или дебитор-организация ликвидирован (ст. 419 ГК РФ). По такой задолженности идет затем отдельная процедура списания.

Когда дебиторская задолженность признается просроченной, узнайте здесь.

- По итогам инвентаризации может также быть разработан и внедрен комплекс мероприятий по эффективному контролю и управлению ДЗ в дальнейшем.

ВАЖНО! Помимо балансовых счетов при инвентаризации дебиторки должны быть охвачены и забалансовые счета. Счет 007 предназначен для учета списанных безнадежных долгов, по которым еще может появиться шанс что-то получить. При составлении общей картины по долгам данные по счету 007 тоже следует учитывать.

Как проводят инвентаризацию?

Порядок проведения инвентаризации дебиторской и кредиторской задолженности утвержден приказом Минфина РФ от 13.06.1995 г. № 49 (п.п. 3.44-3.48). В ходе проведения мероприятия инвентаризационная комиссия обязана:

- установить правильность расчетов организации с контрагентами, наемным персоналом, государственным бюджетом, учредителями;

- определить обоснованность задолженности по недостачам и хищениям, числящейся на счетах бухгалтерского учета;

- установить реальный размер дебиторской и кредиторской задолженности (в том числе с истекшим сроком давности).

Во время инвентаризации необходимо проверить счет «Расчеты с поставщиками и подрядчиками». Отдельное внимание уделяют анализу сведений о товарах, которые уже оплачены, но еще находятся «в дороге». Также следует изучить состояние расчетов с поставщиками по неотфактурованным поставкам.

Инвентаризация задолженности перед сотрудниками предполагает выявление невыплаченных сумм по оплате труда, подлежащих перечислению. Также анализируют суммы переплат рабочему персоналу и причины возникновения таких переплат.

Во время проверки подотчетных сумм члены комиссии изучают отчеты подотчетных лиц по выданным авансам. Проверяются суммы выданных авансов по каждому подотчетнику.

В обязательном порядке необходимо уточнить суммы задолженности перед налоговой службой и банками.

Если во время инвентаризации были обнаружены расхождения по суммам задолженности между данными организации и данными ее контрагентов, которые на дату составления баланса не были устранены – каждая сторона показывает в балансе те суммы задолженности, которые можно подтвердить данными бухучета. Для решения разногласий следует обращаться в соответствующие органы (арбитражный суд и др.).

Как провести

Чтобы проанализировать реальные объемы дебиторской задолженности, нужно произвести сверку расчетов по каждому контрагенту.

Требуется просмотреть каждый договор и каждое основание правоотношений с должником, будь то договор поставки, оказания услуг или выполнения работ.

Традиционными счетами бухучета, на которых находят отражение расчеты с контрагентами, являются:

- 60;

- 62.

Если в ходе проверки сведений была выявлена какая-нибудь неточность, предприятие обязано произвести соответствующие корректировки и отразить изменения в том месяце, в котором они были выявлены.

На этом этапе крайне важно корректно определить суммы сомнительных и просроченных долгов, а также установить, доступен ли к формированию резерв по сомнительным задолженностям.

Каждую дебетовую сумму на вышеуказанных счетах (в разрезе конкретных оснований появления дебиторской задолженности) необходимо анализировать на предмет ее сомнительности.

Помимо долгов контрагентов, инвентаризации подлежит и дебиторская задолженность по оплате трудовой деятельности, а также по выданным под отчет деньгам.

Инвентаризация по таким основаниям проводится по счетам:

- 70;

- 71.

Обычно проверяют, были ли уволены в компании сотрудники за последний период, какие работники не отчитались по выданным авансам и др.

На финальном этапе анализу подлежат дебетовые остатки на счетах 68 и 69 с целью выявить переплату во внебюджетные и налоговые фонды.

Документальное оформление

Результаты поверки обычно заносят в акт инвентаризации по форме № ИНВ-17 и прилагаемую к нему справку. Документы следует заполнять аккуратно, без помарок. Можно использовать чернила синего или черного цвета, или заполнять инвентаризационные документы при помощи компьютера. Организация должна иметь в наличии все первичные документы, подтверждающие возникновение указанной в акте задолженности.

В акте отражаются сведения о «дебиторке» и «кредиторке» в разрезе счетов бухучета, размеры задолженности и даты ее возникновения. В документ вносят сведения о виде задолженности: подтвержденная или не подтвержденная дебиторами (кредиторами), в том числе с истекшим сроком исковой давности.

В прилагаемую справку заносят информацию, расшифровывающую данные о задолженности, приведенные в акте инвентаризации:

- наименование и адрес каждого дебитора (кредитора);

- за что и с какого времени числится задолженность;

- сумму долга;

- наименование и реквизиты документа, подтверждающего существование задолженности.

Дополнительно

Потому как инвентаризация расчётов с дебиторами и кредиторами выполняется в том числе и для выявления сомнительных и безнадёжных обязательств, в приложение к акту имеет смысл добавить дополнительную информацию.

1. Для установления сомнительных обязательств:

- срок просрочки платежа в днях;

- наличие обеспечения.

В строке «За что задолженность» ставится отметка: долговые обязательства сопряжены с продажей товаров, услуг и работ или нет, потому как этот критерий является важнейшим условием причисления долга к сомнительному.

2. Для раскрытия безнадёжных долгов:

- начало отсчета срока исковой давности (в большинстве случаев эта дата не сходится с периодом появления задолженности, которая определяется условиями соглашения);

- информация о прерывании срока исковой давности (число и основание);

- данные об окончании срока исковой давности (с учётом прерывания);

- причины, по которым долг признан безнадёжным.

Указанная выше информация поможет без особых сложностей высчитать размер сомнительной дебиторской задолженности, чтобы сформировать резервы по сомнительным долговым обязательствам, а также установить сумму безнадёжного долга для последующего списания. Кроме того, итоги проверки расчётов очень пригодятся в процессе управления компанией.

Какие счета анализируются во время инвентаризации?

Для выявления реальных размеров дебиторской задолженности проводят сверку расчетов по каждому должнику и договору отдельно. Члены комиссии анализируют состояние расчетов по таким счетам:

- «60» (размер выплаченных авансов);

- «62» (задолженность покупателей за товары и , «69» (переплата по налогам, взносам во внебюджетные фонды и иным платежам);

- «70» (переплата по зарплате);

- «71» (суммы, выданные подотчет, но не подтвержденные авансовыми отчетами);

- «75» (размер задолженности, которую учредители не оплатили по взносам в уставный капитал);

- «76» (претензии, предъявленные поставщикам; сумму НДС, насчитанного при получении авансов).

Для получения сведений по кредиторской задолженности анализируют записи по кредиту счетов:

- «60» (размер долга за полученные товары и (размер авансов, полученных от покупателей);

- «66» (обязательства по непокрытым кредитам и займам, процентам перед кредитными организациями);

- «68», «69» (задолженность по перечислению налогов и страховых взносов);

- «70» (размер начисленной, но не выплаченной заработной платы, отпускных и пр.);

- «71» (суммы перерасходов денежных средств по авансовым отчетам);

- «75» (размер задолженности по выплате дивидендов перед учредителями);

- «76» (задолженность перед прочими контрагентами; НДС, принятый к вычету при оплате авансов поставщиками).

Порядок списания кредиторской задолженности

Процесс списания тоже содержит несколько шагов:

- Составление документации, подтверждающей факт просрочки.

- Согласовывается сумма, которую требуется оплатить.

- Выполняется проверка товарной накладной.

- Проводится проверка акта выполненных работ.

- Оформляется документация, позволяющая сверить долг.

- Составляется опись инвентаризации расчётов с дебиторами и кредиторами.

- Документы заверяются генеральным директором.

Инвентаризация расчетов: порядок и сроки проведения инвентаризации

По общему правилу перед составлением итоговой бухгалтерской отчетности за год организация обязана провести инвентаризацию совокупных активов и обязательств (п. 27 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, утвержденного приказом Минфина России от 29.07.1998 № 34н), в частности расчетов с дебиторами и кредиторами.

Кроме того, инвентаризация по решению руководителя может быть проведена и в иных случаях. Таким случаем, к примеру, может стать подготовка отчетности для потенциального инвестора либо совета директоров, на котором будут решаться стратегические вопросы развития фирмы.

При этом компании важно объективно представлять, на какие объемы задолженности к получению можно рассчитывать и в какой срок, а также каковы действительные объемы кредиторки предприятия перед контрагентами. Иными словами, требуется корректно провести инвентаризацию расчетов с дебиторами и кредиторами.

Инвентаризация расчетов заключается в сверке величин, числящихся на соответствующих счетах бухгалтерского учета, оценке обоснованности их отражения, а также проверке задолженности на предмет просроченности.

Инвентаризация расчетов проводится в сроки, определенные во внутреннем документе (п. 2.1 Методических указаний по инвентаризации, утвержденных приказом Минфина России от 13.06.1995 № 49).

Чтобы провести инвентаризацию расчетов, компания по общему правилу должна сформировать специальную инвентаризационную комиссию, функционирующую на постоянной основе (п. 2.2 Методических указаний). В такую комиссию могут входить сотрудники административных подразделений фирмы, бухгалтерии, а также иных департаментов (юридического, финансового и т.д.). По своему усмотрению компания вправе включить в состав комиссии сотрудников аудиторских структур (как внутренних, так и внешних).

Инвентаризация расчетов оформляется приказом руководителя (форма ИНВ-22), в котором, в частности, указываются основания для ее проведения, сроки, а также состав комиссии.

ВАЖНО! Если хотя бы один член комиссии не присутствует при непосредственном проведении инвентаризации, результаты такой проверки будут считаться недействительными (п. 2.3 Методических указаний).

После проведения сверки расчетов с дебиторами и кредиторами и выявления актуальных масштабов задолженности компания должна корректно оформить результаты инвентаризации расчетов. Для этого в приложениях к Методическим указаниям предусмотрены унифицированные формы первичных документов.

Одной из таких форм (приложение 16) является акт инвентаризации расчетов с поставщиками, покупателями и прочими дебиторами и кредиторами (форма ИНВ-17). Компании целесообразно оформить результаты проверки объемов задолженности именно этим актом.

Если инвентаризация расчетов проводится перед составлением годовой отчетности, то ее результаты нужно отразить в бухгалтерской отчетности за год. Если же инвентаризация расчетов проводится по другим основаниям, то ее результаты подлежат отражению в учете и отчетности того месяца, в котором была она была завершена (п. 5.5 Методических указаний, утвержденных приказом Минфина России от 13.06.1995 №49).

Проводим годовую инвентаризацию обязательств и отражаем ее в учете

Перед составлением годовой бухгалтерской отчетности проводится инвентаризация активов и обязательств организации.

В частности, инвентаризацию обязательств нужно провести в срок не ранее 1 декабря <*>.

Инвентаризация обязательств состоит из нескольких этапов.

Этап 1. Проверяем правильность и обоснованность сумм расчетов, которые числятся в бухучете <*>

| Проверка расчетов | Счет | Процесс проверки и нужная информация |

| С банками и иными организациями | 66, 67 | Проверяем документацию по получению кредитов и займов |

| С бюджетом | 68 | Сверяем данные бухучета с данными налоговых деклараций, отчетности по страхованию и проверяем перечисленные суммы |

| С ФСЗН | 69 | |

| С Белгосстрахом | 76-2 | |

| С покупателями, заказчиками | 62 | Проверяем договоры и первичные учетные документы (ТТН, ТН, акты, платежные поручения, выписки банка и другие документы) по исполнению обязательств |

| С поставщиками, подрядчиками | 60 | |

| С другими дебиторами и кредиторами | 76 | |

| С подотчетными лицами | 71 | Проверяем: — первичные учетные документы (авансовые отчеты и расходные кассовые ордера); — соответствие выданных и возвращенных средств данным бухучета; — целевое использование израсходованных сумм; — наличие оправдательных документов; — суммы, срок представления отчетов по которым истек |

| С работниками | 70, 73 | Проверяем: — первичные учетные документы (ведомости начисления зарплаты, лицевые счета и др.); — наличие сумм заработной платы, не выплаченной работникам в срок из-за их неявки и недепонированной; — наличие сумм депонентской задолженности, по которым истек срок исковой давности |

| С учредителями | 75 | Проверяем: — учредительные документы; — протоколы собраний участников (учредителей); — кассовые и банковские документы, накладные, акты приемки-передачи и другие документы, подтверждающие расчеты с учредителями по вкладам в уставные фонды и по выплате им доходов |

На заметкуСверить расчеты с контрагентами на счетах 60, 62 и 76 лучше заранее (по состоянию на 1 ноября) и составить акты сверки расчетов <*>.

Форму акта сверки расчетов организация может разработать самостоятельно. Составленный документ подписывает руководитель. Обычно в нем предусмотрена и подпись главного бухгалтера для подтверждения указанных в акте сведений. Если организация работает с использованием печати, то можно проставить ее оттиск в акте сверки расчетов. Но не обязательно. А вот внести в акт сведения о договорах и первичных учетных документах, на основании которых возникла задолженность, нужно. Это придаст акту юридическую силу <*>.

Для сверки расчетов с банками данные выписок банков по предоставленным кредитам сравниваются с данными счетов 66 «Расчеты по краткосрочным кредитам и займам» и 67 «Расчеты по долгосрочным кредитам и займам». Для этого банк выдает организации выписки по состоянию на 1 января. Организация подтверждает данные в них письменно <*>.

Чтобы сверить расчеты с бюджетом, тоже нужна выписка. Только из данных учета налоговых органов об исчисленных и уплаченных суммах налогов, сборов (пошлин), пеней. Для ее получения организация обращается с письменным заявлением в налоговый орган по месту постановки на учет <*>.

С работниками и подотчетными лицами двухсторонние акты сверки не составляются.

В ходе проведения проверки расчетов могут быть выявлены ошибки. Они исправляются в соответствии с гл. 4 НСБУ N 80. Оформляется бухгалтерская справка-расчет <*>.

Исправление ошибок отражается путем доначисления или уменьшения обязательств <*>.

Этап 2. Определяем состояние задолженности: текущая, просроченная, с истекшим сроком исковой давности, невозможная (нереальная) для взыскания.

Для этого нужно:

— установить дату и причины образования задолженности;

— проанализировать условия договоров о расчетах и т.п.;

— при необходимости проверить данные о нахождении контрагента в процессе ликвидации и запросить сведения из ЕГР.

Этап 3. Проверяем правильность и обоснованность прочих видов обязательств и резервов предстоящих расходов <*>

| Проверяемые обязательства | Счет | Процесс проверки и нужная информация |

| Резервы предстоящих расходов, установленные законодательством и учетной политикой организации | 96 | Проверяем: — формирование резервов; — использование резервов согласно данным смет, расчетов; — другое |

Этап 4. Оформляем результаты инвентаризации

По результатам проведенной инвентаризации оформляются акт инвентаризации расчетов формы 14-инв и справка к нему. Выявленная задолженность с истекшим сроком исковой давности на основании принятого руководителем решения списывается <*>. Списание кредиторской задолженности отражается следующим образом:

| Проводка | Содержание операции |

| Д-т 60, 62, 66, 67, 76 и др. — К-т 90-7, 91-1 | Списана кредиторская задолженность с истекшим сроком исковой давности, возникшая в связи с осуществлением текущей, инвестиционной или финансовой деятельности |

Списание дебиторской задолженности зависит от того, создавался ли резерв по сомнительным долгам <*>:

| Проводка | Содержание операции |

| Д-т 63 — К-т 62 | Безнадежная дебиторская задолженность списана за счет резерва по сомнительным долгам |

| Д-т 90-10 — К-т 62 | Списание остатка безнадежной дебиторской задолженности, если суммы созданного резерва не хватило |

| Д-т 90-10, 91-4 — К-т 62, 60, 76 и др. | Списание безнадежной дебиторской задолженности, если резерв по сомнительным долгам не создавался |

| Дт 007 | Списанная сумма учитывается за балансом в течение 5 лет со дня списания |

На заметкуРезультаты инвентаризации отражаются не позднее 31 декабря <*>.

Выявленные ошибки надо исправить в налоговом учете: пересчитать налоговую базу и подать декларации с внесенными изменениями и дополнениями.

Если по списанной кредиторской задолженности истекли сроки исковой давности, ее нужно учитывать при налогообложении прибыли в составе внереализационных доходов <*>.

Убытки от списания дебиторской задолженности включаются во внереализационные расходы <*>.

Инвентаризация расчетов с дебиторами и кредиторами

Образец приказа о проведении инвентаризации дебиторской и кредиторской задолженности

Нормами отечественного законодательства для предприятий установлена обязанность по проведению инвентаризации расчетов с дебиторами и кредиторами, материальных и нематериальных активов, основных средств и ТМЦ. Порядок и процедура проведения таких проверок разработаны государственными органами Российской Федерации и являются обязательными как при назначении мероприятий, так и при их проведении или окончании.

Инвентаризация дебиторской и кредиторской задолженности (образец акта ИНВ-17)

Инвентаризация расчетов должна быть документально оформлена после того, как все операции по выявлению актуальных ДЗ и КЗ завершены. Для этой цели следует сформировать акт инвентаризации расчетов с покупателями и заказчиками, поставщиками и прочими дебиторами и кредиторами по форме ИНВ-17 или форме, самостоятельно разработанной организацией, а также справку – приложение к акту. Причем составить такой акт необходимо в двух экземплярах.

Акт инвентаризации расчетов по форме ИНВ-17 можно скачать на нашем сайте.

Заполненный акт инвентаризации расчетов должен быть подписан ответственными членами специально созданной комиссии.

Инвентаризация

Федеральный закон «О бухгалтерском учете» называет инвентаризацию активов и обязательств организации в качестве одного из элементов бухучета.

Пунктом 3 статьи 11 указанного нормативного акта предусмотрены следующие виды проверок:

- обязательная инвентаризация дебиторской задолженности и иных активов;

- инициативная сверка, проводимая предприятием по своему желанию без указания закона.

Министерство финансов Российской Федерации своим Приказом от 13.06.1995 N 49 ввело в действие Методические указания. В пункте 1.5 предусмотрен целый перечень случаев, когда проведение инвентаризации является обязательным, например:

- предприятие передает имущество во временное пользование, аренду, выкупает или реализует его;

- названная проверка проводится перед формированием годового отчета;

- проведение инвентаризации дебиторской и кредиторской задолженности, а также активов является обязательным в случае назначения нового лица, ответственного за сохранность ТМЦ;

- форс-мажорные обстоятельства, повлекшие утрату активов;

- обнаружение факта потери, порчи или кражи ТМЦ;

- если собственники юридического лица приняли решение о его добровольной ликвидации.

Каждое предприятие вправе назначать и проводить инвентаризацию и в иные моменты времени, не связанные с событиями, указанными выше.

Следует учитывать, что обязанность по инвентаризации дебиторов и кредиторов, а также активов предприятия возложена исключительно на юридические лица. Индивидуальные предприниматели не должны проверять соответствие фактических показателей данным бухгалтерского учета.

Важно отметить, что нормы отечественного законодательства не лимитируют максимальное количество инвентаризаций, проводимых экономическим субъектом в течение календарного года.

Виды задолженности

Проведение инвентаризации расчётов с дебиторами и кредиторами выявит, нет ли у вас непогашенных долговых обязательств, облагаемых штрафными санкциями. Кроме того, следует удостовериться, что эта задолженность учитывается верно, поскольку она бывает нескольких видов:

- краткосрочная (задержка менее 1 года);

- долгосрочная (неоплата дольше 12 месяцев);

- просроченная (учитывается отдельно).

В процессе проверки расчётов с банковскими учреждениями в первую очередь проверяются кредитные соглашения. Помимо прочего, при инвентаризации расчётов с кредиторами и дебиторами проверяются и следующие договоры (при их наличии):

- аренды;

- комиссии;

- уступки прав требования (цессии);

- поручения.

Проведение инвентаризации

В соответствии с пунктом 2.2 Методических указаний, введенных в действие Приказом Министерства финансов Российской Федерации от 13.06.1995 N 49, каждое предприятие, намеренное провести инвентаризацию, должно создать соответствующую комиссию и назначить ее членов из состава работников организации. Допускается привлекать сторонних аудиторов.

Без исполнения данного предписания инвентаризация задолженности, равно как и иных показателей, не будет считаться состоявшейся. Указанный орган является постоянным и действует до истечения срока его назначения или же вплоть до образования комиссии в новом составе.

Важно учесть, что при условии небольшого объема обязательств и активов проводить инвентаризацию может ревизионная комиссия.

Создание комиссии оформляется приказом о проведении инвентаризации дебиторской задолженности. Важно учесть, что допускается издание иного распорядительного документа.

приказа о проведении инвентаризации дебиторской и кредиторской задолженности

Результаты проверки должны отражаться в инвентаризационных описях. Названные формы заполняются аккуратно, без подчисток и помарок, на компьютере или от руки. Допустимые цвета чернил:

В незаполненных строках ставятся прочерки, а сами формы подписываются всеми членами соответствующей комиссии.

Вне зависимости от объекта инвентаризации требования, указанные выше, являются общими и обязательными. Их неукоснительное соблюдение существенно снизит риски наличия претензий к процедуре и оформлению проводимых проверок.

Приказ о проведении инвентаризации дебиторской задолженности и его образец

Приказ о проведении инвентаризационной проверки издается и подписывается руководителем учреждения.

В приказе должны содержаться следующие положения:

- о том, что руководитель предписывает осуществить инвентаризационную проверку;

- о том, что конкретно должно быть инвентаризировано;

- сроки, порядок проведения и предоставления конечных результатов;

- состав и руководитель комиссии по инвентаризации.

Обратите внимание! Сведения о порядке осуществления инвентаризации можно включить непосредственно в приказ, а можно оформить отдельным актом, приложенным к приказу.

К слову о комиссии. Локальным нормативным актом может быть определена постоянно действующая комиссия по инвентаризационным мероприятиям.

Если таковая создана, в приказе можно не указывать поименный перечень лиц, принимающих в ней участие. Достаточно сделать отсылку на соответствующий локальный акт.

В том же случае, если состав комиссии утверждается каждый раз перед проведением инвентаризационной проверки, в приказе должен содержаться полный перечень лиц, с указанием ФИО и должностей.

Приказ также должен содержать:

- указание на лицо, ответственное за контроль по проведению инвентаризации;

- подпись руководителя, расшифровка подписи, дата подписания документа.

С типовым образцом приказа об инвентаризации можно ознакомиться по этой ссылке.

акта инвентаризации расчетов с поставщиками и покупателями. Форма и бланк ИНВ-17

Образец заполнения унифицированной формы ИНВ-17 в 2020 году

Справка приложение к форме ИНВ-17

Образец заполнения справки

Скачивайте образцы форм для инвентаризации на предприятии: ИНВ-1 Инвентаризационная описьИНВ-1а Инвентаризационная опись нематериальных активов ИНВ-3 Внесение данных в инвентаризационную опись ИНВ-4 Инвентаризация отгруженных ]ИНВ-5 Инвентаризация принятых на хранение ТМЦ[/anchor] ИНВ-6 Инвентаризация ТМЦ, находящихся в путиИНВ-15 Инвентаризация наличия денежных средств ИНВ-18 Сличительная ведомость результатов инвентаризацииИНВ-19 Сличительная ведомость ТМЦ ИНВ-22 Приказ на инвентаризацию ИНВ-26 Учет результатов инвентаризацииКак проводится инвентаризация материалов?