Главная / Налоги / Что такое НДС и когда его повышение до 20 процентов? / Счет фактура

Назад

Опубликовано: 23.04.2018

Время на чтение: 5 мин

0

49

Счет-фактура является универсальным платежным документом, на основании которого происходят взаиморасчеты между участниками товарооборота или рынка работ и услуг.

- Когда и кому нужен счет-фактура без НДС?

- Как заполнить счет-фактуру без НДС?

Дорогие читатели! Для решения именно Вашей проблемы — звоните на горячую линию 8 или задайте вопрос на сайте. Это бесплатно.

Задать вопрос

Некоторые из таких контрагентов имеют право на заполнение этого документа без указания налога на добавленную стоимость в результате использования соответствующего режима налогообложения или реализации товаров, которые таким налогом не облагаются.

Счет-фактура от ИП с НДС в 2019-2020 годах: что учесть?

Нередко у предпринимателей возникает вопрос: может ли ИП выставлять счета с НДС? Ответ «да, может» будет неполным и может ввести в заблуждение. Дело в том, что в одних ситуациях счета-фактуры ИП выставлять обязан, а в других — не обязан, но может. При этом у него появляются дополнительные обязанности по уплате налога в бюджет и подаче декларации.

Наиболее часто выписывать счета-фактуры приходится применяющим ОСНО предпринимателям. Несмотря на то что для ИП в налоговом законодательстве предусмотрены некоторые послабления (например, налоговые каникулы для начинающих предпринимателей, льготы для малого бизнеса и др.), выполнять функции плательщика НДС предпринимателям на ОСНО нужно на общих основаниях. Что это означает?

- Каждая реализация товаров (работ, услуг) должна оформляться счетом-фактурой с выделенной суммой налога (за редким исключением).

- Все выставленные счета-фактуры следует фиксировать в книге продаж.

- Ежеквартально в налоговые органы нужно представлять декларацию по НДС в электронном виде.

https://www.youtube.com/watch?v=zY_Ukq_sK2w

Об обязательных реквизитах счета-фактуры мы рассказываем здесь.

ИП может выступать не только в роли продавца или поставщика, но и в роли покупателя. Тогда у него отсутствует обязанность по выставлению счета-фактуры. Но функция получателя не менее ответственна: если с полученным счетом-фактурой что-то будет не так, у ИП могут возникнуть проблемы с вычетом.

Обращаем ваше внимание на два основных пункта, чтобы подстраховаться от возможных претензий к счету-фактуре и снизить риск потери вычета по налогу:

- Графа «Продавец» — проверьте заранее своего продавца на предмет налоговой добросовестности. Если у контролеров есть к нему претензии, вам могут отказать в вычете. Поводов поставить под сомнение того или иного субъекта у налоговиков множество, например: он не представляет налоговую отчетность, не платит налоги, размещен по «массовому» адресу, не отвечает на запросы налоговых инспекторов, имеет признаки фирмы-однодневки и т. д.

- Технические ошибки и погрешности при заполнении — составитель может ошибиться в любой графе или строке счета-фактуры. Многие ошибки для вычета не критичны. Но если вы получили счет-фактуру, на основании которого невозможно идентифицировать продавца или покупателя, достоверно определить наименование и стоимость товаров (работ, услуг), налоговую ставку и сумму налога, проблемы с вычетом могут возникнуть. Попросите у продавца исправить критичные недочеты.

А вот если предприниматель получил счет-фактуру, в котором в графе «Покупатель» указана только его фамилия и отсутствует статус (ИП), волноваться не стоит. По мнению Минфина (письмо от 07.05.2018 № 03-07-14/30461), такой недочет не будет препятствовать вычету.

Счет-фактура для ИП абсолютно идентичен по составу и назначению счету-фактуре для компании любой организационно-правовой формы.

Когда нужно формировать счет-фактуру без НДС?

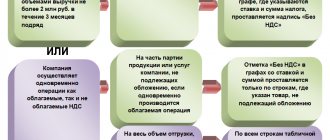

Налоговым кодексом РФ предусмотрен единственный случай, в котором плательщик НДС обязан формировать счет-фактуру без налога, определен он в 145 статье НК РФ. Если юридическое лицо или ИП соответствуют критериям, установленным данной статьей, то они теряют обязанность начислять и уплачивать НДС при выполнении операций по продаже товарно-материальных ценностей, выполнении работ, услуг.

| ★ Книга-бестселлер «Бухучет с нуля» для чайников (пойми как вести бухгалтерский учет за 72 часа) куплено {amp}gt; 8000 книг |

Указанная статья определяет условия, при соблюдении которых, продавец не начисляет НДС и не выделяет эту величину в счете-фактуре:

- Выручка не больше 2-х млн.руб. (за 3 подряд идущих месяца);

- Продавец в этом периоде не реализовывал товары, для которых действуют акцизы.

Освобождение от налоговой обязанности не распространяется на операции, в ходе которых ввозятся товарные ценности в РФ. В отношении этих операций следует рассчитывать налог, полагаясь на пп.4п.1ст.146 НК РФ.

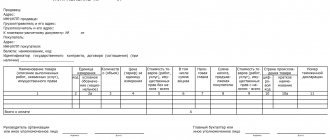

Пример заполнения счета-фактуры без НДС

Посмотрим, как заполнить счет-фактуру от ИП с НДС на образце.

Пример

Применяющий ОСНО индивидуальный предприниматель Кузнецов Анатолий Викторович 13 мая 2020 года реализовал ООО «Лунный свет» два станка:

- станок токарно-винторезный с ПУ (50 820 руб., включая НДС);

- станок сверлильно-фрезерный настольный (46 260 руб. включая НДС).

Постановление №1137 от 26 декабря 2011 года имеет приложения, первое из которых соответствует актуальному бланку счета-фактуры. Выписывая своим контрагентам счет-фактуру без НДС, необходимо использовать этот бланк.

В бланк нужно как обычно внести сведения о номере документа, текущей дате, участвующих сторонах. Изменение в заполнении счета-фактуры без НДС заметно только в табличной части, где в поля 7 и 8 нужно внести идентичные записи «без НДС». Данная формулировка вносится любым удобным способом – вручную ручкой, с помощью постановки готового штампа, на компьютере.

Заполнение остальных граф и полей ничем не отличается от заполнения бланка с НДС. В поле 9, где отражается показатель об общей стоимости позиций, налог не включается, так как не начисляется.

Нельзя в полях 7 и 8 ставить нули, это будет грубой ошибкой, которая повлечет за собой неприятные последствия для продавца.

Во-первых, 0 в поле для указания ставки может быть воспринят налоговиками как ставка 0%, которая не применима в рассматриваемом случае. 0% – это ставка налога по операциям отгрузки ТМЦ на экспорт, что должно подтверждаться существенным пакетом документов.

Во-вторых, нули налоговая может принять за ошибку и начислить НДС к сумме по ставке, соответствующей реализуемым товарам, услугам.

Заверяется бланк подписями главного бухгалтера и руководителя. Если главного бухгалтера нет, то подпись в этом поле ставит руководитель. Печати рассматриваемый бланк не требует. Составляется в единственном экземпляре для предъявления клиенту.

Предлагаем ознакомиться: Что делать если второй наследник не идет получать право на наследство

Клиент, получив такой счет-фактуру, не обнаружит в поле для указания налога соответствующей суммы, а потому и возмещать по такому документу НДС не будет.

имеет право на освобождение от НДС по причине соответствия критериям ст.145, при этом она своевременно уведомила ФНС о своем праве. При реализации канцелярских товаров она предъявляет покупателю в дополнение к отгрузочным документам счет-фактуру, в полях 7 и 8 вносятся формулировки «без НДС».

Счет-фактура без НДС. Заполненный образец

При заполнении счета – фактуры нередко встречаются ошибки при заполнении графы 7, где указывается ставка налога. Понятно, что плательщики НДС проставляют там величину ставки, которую используют. Основные ставки трех видов:

- 20% – общепринятая ставка, используется в большинстве случаев

- 10% – применяется по некоторым категориям товаров

- 0% – льготная ставка, применяется к товарам из других стран

Есть еще дробные ставки, но они сейчас нам мало интересны.

Те предприниматели, которые не работают с НДС, но приняли решение выставлять счета – фактуры при продажах, должны знать, что в графе 7 должна стоять надпись «Без НДС». Другого варианта нет.

Если проставить в графе величину ставки 0%, то, скорее всего, наступят неприятные для предпринимателя последствия. Дело все в том, что 0% – это все – таки полноценная ставка налога и при ее применении необходимо подавать декларацию по НДС.

Если графа будет заполнена верно, то никаких вопросов со стороны контролирующих органов не возникнет.

Счет – фактура без НДС имеет ту же форму и те же графы для заполнения, что и обычный документ, применяемый налогоплательщиками на общей системе. Единственным отличием является заполнение граф 7 и 8. Такие документы можно не заводить в учетную программу, ведь их оформление, по большому счету, не имеет особого смысла.

Кстати, конкретного указания, что такие счета – фактуры не должны отражаться в книге покупок, не существует. Есть тонкие намеки, благодаря которым можно понять, что такое отражение нецелесообразно.

Полный перечень реквизитов счета фактуры, приведенный в п. 5 ст. 169 НК РФ, предполагает, что в этом документе должны быть указаны:

- порядковый номер, а также дата формирования;

- названия продавца и покупателя, их адреса, ИНН;

- названия грузоотправителя и грузополучателя, их адреса;

- номер документа, которым осуществлена предоплата (если таковая производилась);

- перечень проданного, его общее количество (либо объем);

- валюта, использованная при составлении;

- идентификатор госконтракта;

- единица измерения объема проданного (когда это возможно), а также ее цена без НДС;

- общая стоимость проданного без НДС;

- величина акциза (если таковой начисляется);

- применяемая ставка НДС;

- сумма НДС, исчисленная по указанной ставке;

- суммарная стоимость проданного с учетом НДС;

- в случае импорта товара из-за рубежа — государство происхождения изделия, номер декларации, выписанной на таможне;

- код вида товара по ТН ВЭД ЕАЭС.

Принципиальных отличий в заполнении документа, составляемого по факту оказания услуги, и авансового счета-фактуры немного:

- в авансовом счете-фактуре можно приводить обобщенное наименование услуги, если договор между поставщиком и покупателем, откуда Минфин России предписывает брать данное наименование, к тому моменту не подписан;

- в авансовом счете-фактуре обязательно отражается номер документа, подтверждающего факт поступления предоплаты, но если она получена в неденежной форме, ставится прочерк;

- при формировании авансового счета-фактуры нет необходимости указывать объем предоставленных услуг, единицы их измерения, а также цены на них.

Таким образом, при формировании авансового счета-фактуры на услуги можно ставить прочерки везде, кроме пунктов, в которых приводятся:

- номер и дата документа;

- названия продавца и покупателя, их ИНН, адреса;

- номер документа, подтверждающего предоплату;

- название услуги;

- наименование валюты;

- сумма предоплаты;

- ставка налога;

- сумма НДС, которая предъявляется покупателю.

ВАЖНО! Ставка налога должна быть обозначена в авансовом счете-фактуре за услуги как 20/120 (18/118 — по авансам, полученным до 01.01.2019) или 10/110, а не как привычные многим налогоплательщикам 20 (18) или 10% (п. 4 ст. 164 НК РФ).

В корректировочном счете-фактуре на услуги должны найти отражение:

- точное название документа (т. е. «Корректировочный счет-фактура»);

- номер, а также дата составления;

- номера и даты формирования счетов-фактур, по которым осуществляется корректировка стоимости либо объема предоставленных сервисов;

- названия продавца и покупателя, их адреса, ИНН;

- названия услуг, по которым осуществляется корректировка цен либо уточнение показателей объема;

- показатели объема услуг (при их наличии) до и после корректировок;

- название валюты расчетов;

- идентификатор госконтракта (при наличии);

- цена за единицу измерения услуги;

- стоимость предоставленных услуг без НДС — до и после корректировок цен, объемов услуг;

- ставка налога;

- сумма НДС — до и после корректировок;

- стоимость предоставленных услуг с учетом НДС — до и после корректировок;

- разница между цифрами в исходных счетах-фактурах и полученными в результате корректировок.

Образец заполнения корректировочного счета-фактуры, созданный на актуальном бланке, смотрите в материале «Образец заполнения корректировочного счета-фактуры (2019 — 2020)».

А о различиях между корректировочным и исправленным счетом-фактурой читайте в статье «В каких случаях используется исправленный счет-фактура?».

Какую ставку НДС указывать в корректировочном счете-фактуре с 2019 года, см. здесь.

Регистрация счетов-фактур: девять особых ситуаций

Обычно у компаний не возникает сложностей с регистрацией счетов-фактур в журнале их учета, книгах покупок и продаж. В журнал учета счета-фактуры попадают в момент выставления или получения, в книги продаж — в момент отгрузки товара, в книги покупок — в момент получения права на вычет. Но есть ряд ситуаций, в которых у бухгалтера могут возникнуть затруднения при регистрации счетов-фактур.

Для начала вспомним положения о регистрации счетов-фактур, закрепленные в НК РФ.

Согласно п. 3 ст. 169 НК РФ плательщик НДС обязан вести журналы учета полученных и выставленных счетов-фактур, книги покупок и продаж:

1) при совершении операций, признаваемых объектом налогообложения в соответствии с главой 21 НК РФ, за исключением операций, не подлежащих налогообложению (освобождаемых от налогообложения) в соответствии со ст. 149 НК РФ;

2) в иных случаях, определенных в установленном порядке.

Из пункта 3.1 ст. 169 НК РФ следует, что лица, не являющиеся плательщиками НДС, обязаны вести журналы учета полученных и выставленных счетов-фактур в случае, если эти лица выставляют и (или) получают счета-фактуры при осуществлении предпринимательской деятельности в интересах другого лица на основе договоров поручения, договоров комиссии либо агентских договоров.

Согласно п. 8 ст. 169 НК РФ порядок ведения журнала учета полученных и выставленных счетов-фактур, книг покупок и продаж устанавливаются Правительством РФ.

В настоящее время действует постановление Правительства РФ от 26.12.2011 № 1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость» (далее — постановление № 1137). В приложении 3 к этому постановлению содержатся Правила ведения журнала учета счетов-фактур (далее — Правила ведения журнала), в приложении 4 — Правила ведения книги покупок, в приложении 5 — Правила ведения книги продаж.

Общие правила регистрации счетов-фактур таковы.

В журнале учета исходящие счета-фактуры регистрируются в части 1 по дате их выставления (составления). А полученные счета-фактуры регистрируются в части 2 журнала по дате их получения (п. 3 Правил ведения журнала).

В книге покупок регистрируются счета-фактуры, полученные от продавцов и зарегистрированные в части 2 журнала учета счетов-фактур, по мере возникновения права на налоговые вычеты (п. 2 Правила ведения книги покупок).

В книге продаж регистрируются выставленные (составленные) счета-фактуры во всех случаях, когда возникает обязанность по исчислению НДС. Регистрация производится в том периоде, в котором возникает налоговое обязательство (п. 2, 3 Правил ведения книги продаж).

Теперь перейдем к частным случаям, в которых регистрация счетов-фактур имеет свои особенности.

Регистрация входящих счетов-фактур

Ситуация № 1. Покупатель получил счет-фактуру без НДС от организации на спецрежиме

Организации на УСН, ЕНВД и ЕСХН не являются плательщиками НДС (п. 3 ст. 346.1, п. 2 ст. 346.11, п. 4 ст. 346.26 НК РФ). А потому они не обязаны выставлять счета-фактуры при реализации своих товаров, работ или услуг. Но на практике некоторые из таких компаний выдают контрагентам не только накладные и акты, но и счета-фактуры с пометкой «Без НДС».

Перед покупателем, который является плательщиком НДС, встает вопрос: надо ли регистрировать такие счета-фактуры в журнале учета и книге покупок?

Мы считаем, что в части 2 журнала учета покупателю нужно сделать запись о подобном счете-фактуре. На это есть две причины. Во-первых, постановление № 1137 не содержит оговорки о том, что в журнале надо регистрировать только счета-фактуры, полученные от плательщиков НДС. Во-вторых, в п. 9 Правил ведения журнала приведен закрытый перечень счетов-фактур, не подлежащих регистрации. И в нем не упомянут счет-фактура, выставленный продавцом на спецрежиме без выделения суммы НДС.

Что касается книги покупок, в рассматриваемом случае вписывать в нее счет-фактуру не требуется. Ведь она ведется в целях определения суммы НДС, предъявляемой к вычету (п. 1 Правил ведения книги покупок). А счет-фактура без НДС, выставленный продавцом на спецрежиме, не содержит суммы налога и не дает покупателю права на вычет.

Ситуация № 2. Покупатель получил счет-фактуру с НДС от организации на спецрежиме

Некоторые организации на спецрежимах при реализации товаров, работ или услуг выставляют своим контрагентам счета-фактуры с НДС. Хотя эти продавцы не являются плательщиками НДС, при выставлении счета-фактуры с налогом они должны перечислить его в бюджет (подп. 1 п. 5 ст. 173 НК РФ).

Покупателю такой счет-фактуру надо зарегистрировать в журнале учета. Основания аналогичные тем, которые действуют в предыдущей ситуации («Покупатель получил счет-фактуру без НДС от организации на спецрежиме»). Постановление № 1137 не говорит о том, что в журнале учета регистрируются только счета-фактуры, полученные от плательщиков НДС. В закрытом перечне счетов-фактур, не подлежащих регистрации, нет счета-фактуры, выставленного продавцом на спецрежиме.

Что касается книги покупок, в ней счет-фактуру регистрировать рискованно. Ведь, по мнению чиновников, счет-фактура, выставленный продавцом, не являющимся плательщиком НДС, не дает покупателю право на вычет налога (письма Минфина России от 16.05.2011 № 03-07-11/126, от 29.11.2010 № 03-07-11/456).

Впрочем, если компания-покупатель зарегистрирует счет-фактуру в книге покупок и примет НДС к вычету, у нее есть хорошие шансы отстоять свою правоту в судебном порядке. Судьи в этом вопросе на стороне покупателей (постановления ФАС Московского округа от 26.05.2009 № КА-А41/4585-09, Северо-Западного округа от 07.08.2008 № А52-4037/2007, Северо-Кавказского округа от 30.07.2009 № А53-18001/2008-С5-46 (Определением ВАС РФ от 30.11.2009 № ВАС-15346/09 отказано в передаче дела в Президиум ВАС РФ), Поволжского округа от 20.10.2011 № А12-524/2011, от 11.12.2008 № А55-963/2008 (Определением ВАС РФ от 27.03.2009 № ВАС-3617/09 отказано в передаче данного дела в Президиум ВАС РФ)).

Ситуация № 3. Агент получил счет-фактуру на товары, приобретенные для принципала

Агент, который приобретает для принципала товары, работы или услуги, получает от продавца этих товаров (работ, услуг) счет-фактуру. Этот счет-фактуру он затем перевыставляет принципалу, отражая в строке 2 «Продавец» не свои реквизиты, а реквизиты фактического продавца (п. 1 Правил заполнения счета-фактуры, утвержденных постановлением № 1137, далее — Правила заполнения счета-фактуры). К данному документу агент прикладывает заверенную в установленном порядке копию счета-фактуры, полученного от продавца (подп. «а» п. 15 Правил ведения журнала).

Полученный от продавца счет-фактуру агент должен зарегистрировать в части 2 журнала учета, а перевыставленный — в части 1 этого журнала (абз. 6 подп. «а» п. 7, абз. 5 подп. «а» п. 11 Правил ведения журнала). Копию счета-фактуры, полученного от продавца, агенты в журнале не регистрируют (абз. 2 подп. «а» п. 15 Правил ведения журнала учета). Кроме того, ни полученный, ни перевыставленный счета-фактуры агенту не требуется отражать в книге покупок и книге продаж (п. 19 Правил ведения книги покупок и п. 20 Правил ведения книги продаж). Это подтверждают специалисты Минфина России (письмо от 27.11.2013 № 03-07-14/51334).

А что если агент находится не на общей системе налогообложения, а на спецрежиме, например на «упрощенке» или ЕНВД? Порядок будет такой же. Посредники на спецрежиме также должны перевыставлять принципалам счета-фактуры на приобретенные товары, ведь в НК РФ и постановлении № 1137 для них исключение не предусмотрено. При этом у агентов на спецрежиме не возникает обязанность заплатить в бюджет НДС, выделенный в таком счете-фактуре. На это обращают внимание и чиновники (письмо Минфина России от 20.07.2012 № 03-07-09/86). Соответственно, посредникам на спецрежимах не требуется регистрировать счета-фактуры в книгах покупок и продаж.

В то же время вести журнал учета и регистрировать в нем как полученные от продавца, так и перевыставленные счета-фактуры агентам на спецрежимах необходимо. С 1 января 2014 г. такая обязанность закреплена в п. 3.1 ст. 169 НК РФ. И ее необходимо выполнять, несмотря на то что в постановление № 1137 соответствующие поправки пока не внесены.

Ситуация № 4. Счет-фактуру получил покупатель, освобожденный от НДС

Компания, освобожденная от обязанностей плательщика НДС на основании ст. 145 НК РФ, как и обычный налогоплательщик, выставляет покупателям счета-фактуры. При этом она не выделяет в счете-фактуре сумму налога, а в графах 7 «Налоговая ставка» и 8 «Сумма налога, предъявляемая покупателю» ставит пометку «Без НДС» (п. 5 ст. 168 НК РФ, подп. «ж», «з» п. 2 Правил заполнения счета-фактуры). Кроме того, такая налог к вычету, а учитывает его в стоимости приобретенных товаров (работ, услуг) (подп. 3 п. 2 ст. 170 НК РФ).

Нужно ли в этом случае, несмотря на отсутствие права на вычет, регистрировать в журнале учета входящие счета-фактуры от поставщиков? По мнению чиновников, да (письмо Минфина России от 26.03.2007 № 03-07-11/73). Ведь освобождение от обязанностей по исчислению и уплате налога не снимает с компании других обязанностей плательщика НДС, в частности, обязанности по ведению журнала учета и регистрации не только исходящих, но и входящих счетов-фактур.

При этом в книге покупок входящие счета-фактуры регистрировать не надо. Это подтверждают налоговики (письмо ФНС России от 29.04.2013 № ЕД-4-3/[email protected]). Аргумент такой: в книгу покупок вписываются только счета-фактуры, дающие право на вычет налога. А компании, освобожденные от обязанностей плательщика НДС, вычет не заявляют.

Ситуация № 5. Покупатель обнаружил давний счет-фактуру от продавца

Иногда случается, что в счет-фактура и обнаруживается он только в последующих налоговых периодах. Из постановления № 1137 не ясно, как регистрировать такой счет-фактуру в журнале учета и книге покупок.

В письме Минфина России от 02.07.2013 № 03-07-09/25177 указано следующее: компания должна самостоятельно определить порядок, в котором она будет отражать в журнале учета счета-фактуры, не зарегистрированные в периоде их фактического получения, имея в виду, что согласно п. 3 Правил ведения журнала полученные счета-фактуры подлежат единой регистрации в хронологическом порядке по дате получения.

На наш взгляд, компания может закрепить в учетной политике правило о том, что в случае обнаружения «забытых» счетов-фактур они регистрируются в журнале за тот квартал, к которому относится дата их фактического получения. При этом запись о «забытом» счете-фактуре делается после всех ранее сделанных записей о входящих счетах-фактурах за квартал, а в графе 1 части 2 журнала указывается дробный (дополнительный) номер.

Пример

Допустим, в апреле компания обнаружила счет-фактуру, фактически полученный 10 марта. В части 2 журнала за I квартал 2014 г. есть один счет-фактура, полученный 10 марта. Он зарегистрирован под номером 45. Значит, забытый счет-фактуру компания впишет в этот журнал последней строкой, после всех записей о счетах-фактурах, полученных в I квартале, под номером 45/1.

«Забытый» счет-фактуру надо отразить в дополнительном листе к книге покупок за тот квартал, в котором этот счет-фактура зарегистрирован в журнале учета. Конечно, при условии, что на тот момент были выполнены другие условия для вычета. В частности, у компании уже были первичные документы по данной операции, а соответствующие товары (работы, услуги) она отразила в учете (ст. 171, 172 НК РФ).

Ситуация № 6. Во входящем счете-фактуре отражено больше товара, чем получено фактически

В момент приемки товаров (то есть еще до отражения их в учете) покупатель может обнаружить, что по факту их меньше, чем отражено в документах, в том числе в счете-фактуре. В этом случае продавцу нужно оформить корректировочный счет-фактуру на уменьшение стоимости товаров (п. 3 ст. 168 НК РФ). Но компания-покупатель еще не заявляла вычет НДС по полученным товарам, поэтому ей не требуется регистрировать этот корректировочный счет-фактуру в книге продаж, то есть восстанавливать налог, приходящийся на недостачу. Вместо этого покупателю надо отразить входящий счет-фактуру в книге покупок в той части, которая приходится на полученные товары (п. 1 ст. 172 НК РФ, письмо Минфина России от 10.02.2012 № 03-07-09/05).

А вот в части 2 журнала покупателю нужно зарегистрировать и корректировочный счет-фактуру, и входящий счет-фактуру в полной сумме. Ведь в постановлении № 1137 не предусмотрена частичная регистрация счетов-фактур в случае, если покупатель заявляет вычет не со всей стоимости товаров.

Если в дальнейшем продавец допоставит недостающие товары, он должен будет выставить покупателю новый счет-фактуру на их стоимость. Этот счет-фактуру покупатель должен будет отразить в журнале учета и книге покупок в обычном порядке.

Ситуация № 7. Поставщик исправил в счете-фактуре незначительную ошибку

Продавцы не должны составлять исправленный счет-фактуру, если ошибка в исходнике не препятствует идентификации налоговиками поставщика и покупателя, наименования и стоимости товаров, налоговой ставки и суммы НДС (п. 7 Правил заполнения счета-фактуры). Тем не менее покупатели иногда получают от поставщиков новые экземпляры счетов-фактур, в которых исправлена, к примеру, ошибка в КПП подразделения или какой-то другой незначительный недочет.

По общему правилу покупатель, который получил исправленный счет-фактуру, должен аннулировать из книги покупок запись о первоначальном счете-фактуре, а исправленный счет-фактуру зарегистрировать на дату возникновения права на вычет (п. 4, 9 Правил ведения книги покупок).

Но когда речь идет об исправленном счете-фактуре, в котором продавец исправил некритичную ошибку, мы считаем, что покупатель вправе не отражать этот документ в книге покупок. Во-первых, продавец, выставляя исправленный счет-фактуру при отсутствии критичной ошибки, нарушает постановление № 1137. Во-вторых, покупатель вправе заявить вычет и по первоначальному счету-фактуре, так что получение исправленного документа не влечет никаких последствий в части даты и суммы вычета.

В журнале учета исправленный документ, по нашему мнению, регистрировать тоже не надо. Ведь покупатель уже отразил там первоначальный счет-фактуру, который содержит все необходимые реквизиты и дает право на вычет.

Регистрация исходящих счетов-фактур

Ситуация № 8. Компания на спецрежиме выставила счет-фактуру с НДС

Организации на УСН, ЕНВД и ЕСХН при выставлении счетов-фактур с НДС должны заплатить этот налог в бюджет и отчитаться по нему (подп. 1 п. 5 ст. 173, п. 5 ст. 174 НК РФ).

Кодекс не требует, чтобы организация на спецрежиме регистрировала выставленный счет-фактуру в журнале учета и книге продаж. Вместе с тем из п. 1 и 3 Правил ведения книги продаж следует, что выставленные продавцом (именно продавцом, а не только плательщиком НДС) счета-фактуры подлежат регистрации в книге продаж во всех случаях, когда возникает обязанность по исчислению НДС в соответствии с Налоговым кодексом. Поэтому, с нашей точки зрения, компании на спецрежиме в данной ситуации надо завести книгу продаж и зарегистрировать в нем выставленный счет-фактуру.

При этом журнал учета можно не вести, ведь из постановления № 1137 следует, что это должны делать только налогоплательщики и налоговые агенты по НДС (п. 1, 2 Правил ведения журнала).

Ситуация № 9. Компания на спецрежиме является налоговым агентом по НДС

Если компания на спецрежиме арендует государственное (муниципальное) имущество, она является налоговым агентом по НДС. А значит, должна выставить счет-фактуру на стоимость аренды, исчислить и перечислить в бюджет НДС с этой суммы (п. 3 ст. 161, п. 5 ст. 346.11 НК РФ).

Налоговые агенты по НДС, не являющиеся плательщиками этого налога, должны вести часть 1 журнала учета полученных и выставленных счетов-фактур («Выставленные счета-фактуры») в тех налоговых периодах, в которых они регистрируют соответствующие счета-фактуры (п. 2, 7 Правил ведения журнала). Кроме того, выставленные налоговыми агентами счета-фактуры должны регистрироваться в книге продаж (п. 3 Правил ведения книги продаж).

Что касается книги покупок, ее оформлять не требуется. Налоговые агенты по НДС, арендующие муниципальное имущество, отражают в книге покупок счета-фактуры, составленные и зарегистрированные в книге продаж, в целях определения суммы налога, предъявляемой к вычету (п. 23 Правил ведения книги покупок). Но право на такой вычет есть только у налоговых агентов, которые одновременно являются плательщиками НДС (п. 3 ст. 171 НК РФ). Компания на спецрежиме таковой не является, она включает агентский НДС в расходы (п. 2 ст. 346.11, подп. 8 п. 1 ст. 346.16 НК РФ). А раз нет вычетов — нет и необходимости вести книгу покупок.

Последствия неправильной регистрации счета-фактуры

В Налоговом кодексе не закреплена ответственность за неправильное ведение журнала учета счетов-фактур, книги покупок и книги продаж.

Статья 120 НК РФ предусматривает штраф в размере 10 000 руб. за такие грубые нарушения правил учета доходов и расходов и объектов налогообложения, как:

— отсутствие счетов-фактур;

— отсутствие регистров налогового учета;

— систематическое (два раза и более в течение календарного года) несвоевременное и неправильное отражение в регистрах налогового учета хозяйственных операций, денежных средств, материальных ценностей, НМА и финансовых вложений.

Вместе с тем в ст. 120 НК РФ не сказано, какие именно документы являются регистрами налогового учета. В главе 21 НК РФ и постановлении № 1137 журнал учета счетов-фактур, книга покупок и книга продаж также не называются регистрами налогового учета. Это понятие раскрывается только в ст. 314 НК РФ. В ней под аналитическим регистром налогового учета понимается сводная форма систематизации данных налогового учета за отчетный (налоговый) период, сгруппированных в соответствии с требованиями главы 25 НК РФ, без распределения (отражения) по счетам бухгалтерского учета. При этом под налоговым учетом в ст. 313 НК РФ понимается система обобщения информации для определения налоговой базы по налогу на прибыль на основе данных первичных документов.

Из сказанного можно сделать вывод, что журнал учета счетов-фактур, книга покупок и книга продаж не являются регистрами налогового учета, так как используются исключительно в целях исчисления НДС. А значит, за их неправильное заполнение компанию оштрафовать нельзя.

В то же время нужно учитывать, что ошибки в книге покупок могут привести к спору о правомерности вычетов по НДС. Так, если налоговики обнаружат, что в книге покупок нет счета-фактуры, по которому заявлен вычет в декларации, его могут снять и пересчитать налог.

Судебная практика по этому вопросу противоречива. Некоторые судьи считают, что такая ошибка некритична, поэтому не лишает компанию права на вычет (постановление ФАС Московского округа от 04.04.2011 № А41-21819/2010). Но другие арбитры поддерживают налоговиков. Например, в постановлении ФАС Восточно-Сибирского округа от 29.06.2009 № А78-4566/2008 указано следующее. Регистрация счетов-фактур в книге покупок является обязанностью покупателя, а внесение изменений в книгу покупок путем оформления дополнительных листов при выявлении ошибок — возможностью соблюсти такие обязательства. В отсутствие регистрации счетов-фактур в книге покупок невозможно соотнести (идентифицировать) сумму налоговых вычетов по размеру, налоговому периоду, поставщику.

Кроме того, налоговики могут доначислить налог, обнаружив, что в книге продаж за какой-то квартал сумма НДС больше, чем в соответствующей декларации. В этом вопросе судьи на стороне налогоплательщика. Они указывают, что формального сопоставления фискалами книги продаж и декларации недостаточно для выявления факта налогового правонарушения, так как книга продаж не является первичным документом, предназначенным для исчисления НДС (постановление ФАС Восточно-Сибирского округа от 20.03.2012 № А58-6572/2010).

Как воспользоваться правом на освобождение?

Если плательщик налога, проанализировав свою деятельность за прошедшие месяцы, обнаруживает соответствие критериям освобождения от НДС, прописанным в 145 статье, то следует предпринять следующие действия:

- Заполнить типовой бланк уведомления о своем праве (его форма утверждена Федеральным Законом №58-ФЗ от 29 июня 2004г.);

- Направить заполненное уведомление в налоговую – до двадцатого числа месяца, с которого компания смогла воспользоваться этим правом, двадцатое число сюда включается;

- Подготовить выписки из баланса (для юридических лиц), книги учета доходов и расходов (для ИП), книги продаж и приложить их к уведомлению при передаче документации в ФНС. Формы выписок указанных документов не регламентированы законодателями.

Предлагаем ознакомиться: Девушка обманула что делать

Передать обозначенные документы можно путем личного посещения налоговой службы. Также можно передать документацию через Почту России, оформив заказное письмо с описью и уведомлением о вручении.

Если все перечисленные действия и условия налогоплательщиком соблюдены, то он может пользоваться правом освобождения от налога на протяжении 1 года (или до того момента, когда условия будут нарушены). На протяжении всего этого периода сохраняется обязанность выставлять клиентам счета-фактуры без НДС.

Если по окончании года компания по-прежнему может воспользоваться освобождением от НДС, то нужно опять сообщить о своем праве налоговому органу – не позднее двадцатого числа следующего месяца. Перечень документов аналогичен первичному уведомлению.

Законные прочерки в счете-фактуре

Прочерки в счете-фактуре допускаются в отдельных случаях правилами его заполнения, утвержденными постановлением Правительства РФ № 1137.

В рассмотренном нами примере предприниматель реализовал отечественные товары на территории РФ. Поэтому ему не нужно указывать в счете-фактуре:

- код товаров по ТН ВЭД (гр. 1а) — данная информация заносится только в отношении товаров, вывезенных из России на территорию ЕАЭС;

- сведения о происхождении товаров (гр. 10 и 10а) и таможенную информацию (гр. 11) — указанные графы заполняются только по товарам, страной происхождения которых не является Россия.

Прочерки допустимы и по другим строкам и графам счета-фактуры:

- по стр. 8 — если поставка товара происходит не в рамках госконтракта или отсутствует его идентификатор;

- в гр. 2 и 2а — поставить в них прочерк можно в том случае, если единицу измерения и ее код невозможно определить или они отсутствуют в ОКЕИ (классификаторе единиц измерения).

Проставление прочерков в других строках и графах может вызвать претензии со стороны контролеров и проблемы с вычетом у покупателя.

Где найти образец и форму счета-фактуры

Бланк счета-фактуры утвержден постановлением Правительства РФ от 26.12.2011 № 1137. В настоящее время действует форма в редакции с 01.10.2017. Актуальный бланк счета-фактуры можно скачать на нашем сайте.

Также на сайте вы можете найти и заполненный образец счета-фактуры без НДС.

Об основных правилах, которые следует соблюдать при оформлении документов во взаимодействии с организацией, работающей без НДС, читайте в статье «Основные правила, когда организация без НДС работает с организацией с НДС».

Нужно ли предпринимателю выставлять счет – фактуру без НДС

ПСН (патентная система налогообложения) — это специальный режим налогообложения. ИП на ПСН в большинстве случаев не признаются плательщиками НДС (ст. 346.43 НК РФ). Тем не менее есть две группы ситуаций, когда счет-фактура:

- Должен быть оформлен в обязательном порядке в силу требований налогового законодательства.

- Может оформляться предпринимателем добровольно (например, по просьбе контрагента);

Если ИП на ПСН добровольно выписывает счет-фактуру, НДС в нем может быть выделен отдельной суммой или допустима надпись «Без НДС». Это не запрещено НК РФ. Не возражают против этого и чиновники (письмо Минфина России от 24.10.2016 № 03-07-14/61770). Но есть одно условие: ИП на ПСН должен выполнить требование п. 5 ст. 173 НК РФ, а именно уплатить указанный в счете-фактуре НДС в бюджет и подать декларацию по НДС.

Пример

Применяющий ПСН предприниматель Хусаинов М. Р. оказал по реставрации ковра размером 3,10 × 2,40 м. По просьбе своего заказчика 14.05.2019 он выставил счет-фактуру на сумму 63 897 руб. (в том числе НДС 9 747 руб.). Выделенную в счете-фактуре сумму налога 9 747 руб. ИП Хусаинов М. Р.

У предпринимателей и организаций в плане оформления счета – фактуры равные права. Составление документа не зависит от того, кто его выписывает и кто принимает. Законодательно закреплено, что если поставщик работает с НДС, то формирование счета – фактуры при продаже – это его обязанность.

Для тех, кто работает без НДС правила немного другие. Для предпринимателей, находящихся на спецрежимах, не предусмотрено обязанности оформлять счета – фактуры. Такие налогоплательщики в обязательном порядке должны предоставить покупателю только товарную накладную или акт, которые будут подтверждением факта исполнения своих обязанностей. Счет – фактура может выставляться по желанию продавца или по просьбе покупателя.

Оба вида счетов – фактур (и с НДС и без НДС) без проблем принимаются покупателями.

Счет – фактура без НДС заполняется по общим правилам.

| Часть счета – фактуры | Какая информация содержится |

| Шапка документа | В этой части документа нужно указать название, адрес, ИНН и КПП продавца и покупателя. Сокращения при заполнении допускаются, но в разумных пределах, без фанатизма |

| Табличная часть | Табличная часть документа содержит 11 граф. В них указываются название товара или услуг, единицы измерения и их код, количество проданных товаров или оказанных услуг, их стоимость без учета суммы налога. Если акцизов нет, то в соответствующей графе проставляется надпись «Без акциза». Графы 7 и 8 должны содержать фразу «Без налога». Далее прописываем общую стоимость с учетом всех налогов. Последние три графы заполняются, если товар ввезен с территории другой страны |

| Подвал документа | Здесь необходимо проставить подписи. В случае, когда счет – фактура составляется юридическим лицом, то на документе расписывается руководитель компании и главный бухгалтер. Если документ составляет предприниматель, то он расписывается сам. При наличии главного бухгалтера ставится и его подпись. Напротив подписи ИП записываются данные о его государственной регистрации |

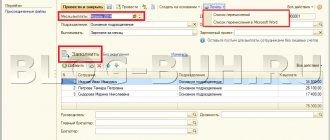

Делаем закрывающие документы

Закрывающие документы (акты, накладные) оформляют с обязательным включением в их содержание следующих реквизитов:

- дата создания документа;

- наименование формы (например, «Накладная», «Акт выполненных работ»);

- название поставщика продукции (исполнителя работ);

- характеристика предмета договорных отношений (перечисление товаров, услуг, работ);

- единицы измерения поставленных изделий;

- стоимость единицы товара (услуги, вида работ) и общая сумма;

- подписи ответственных лиц с расшифровками должностей и Ф.И.О.

Получать закрывающие документы необходимо только в оригиналах. Копии не обладают юридической силой, даже заверенные. Поэтому такие бланки и заполняются сразу в нескольких экземплярах.

Это важно знать: Нужно ли платить НДС с полученного аванса

В договоре может быть оговорено, какие документы должен предоставить контрагент для завершения сделки. Соглашением может быть описана форма документов, их содержание, структура, сроки составления (например – «закрывающие документы предоставим в течение 3 дней после завершения работ»). Единого обязательного образца накладных, актов выполненных работ или других подобных форм в российском законодательстве не предусмотрено, каждый субъект хозяйствования вправе разрабатывать их самостоятельно с учетом требований закона о бухучете № 402-ФЗ, предъявляемым к первичным документам. Можно воспользоваться и унифицированными формами, которые применялись до 2013 г., например, товарная накладная ТОРГ-12 (утв. постановлением Госкомстата РФ от 25.12.1998 № 132).

Можно ли ИП на ЕСХН не оформлять с 2019 года счета-фактуры?

| По желанию (или по требованию клиента) | Обязательно |

| Неплательщики НДС, применяющие УСН, ПСН, ЕНВД, ЕСХН | Плательщики, освобожденные от НДС согласно ст.145 НК РФ, при реализации ТМЦ, услуг, работ |

| Плательщики, осуществляющие операции из ст.149 НК РФ | Плательщики, освобожденные от НДС согласно ст.145 НК РФ, при получении аванс от покупателя |

До конца 2020 года применяющие ЕСХН предприниматели не считались плательщиками НДС, кроме случаев, перечисленных в п. 3 ст. 346.1 НК РФ:

- при ввозе товаров в РФ;

- при осуществлении операций, перечисленных в ст. 161 (при исполнении обязанностей налогового агента по НДС) и в ст. 174.1 НК РФ (см. на рисунке выше).

Но с 01.01.2019 ситуация изменилась — платить НДС применяющим сельхозспецрежим тоже придется. Такие поправки были внесены п. 12 ст. 9 закона «О внесении изменений в НК РФ» от 27.11.2017 № 335-ФЗ.

Предлагаем ознакомиться: Сумашедшая может претендовать на наследство

Компаниям и ИП на ЕСХН нужно будет выставлять своим покупателям и заказчикам счета-фактуры, вести налоговые регистры по НДС (книги продаж и книги покупок), а также ежеквартально представлять в инспекцию декларации по этому налогу.

Как ИП заполнить декларацию по НДС, описано в этом материале.

Законодатели для плательщиков ЕСХН предусмотрели льготу — с 2019 года отдельным компаниям и ИП можно сохранить статус неплательщика НДС. Что для этого нужно, расскажем в следующем разделе.

Прежде чем ответить на вопрос, можно ли ИП на ЕСХН с 2019 года не оформлять счета-фактуры, уточним, как им сохранить статус неплательщика НДС.

Освобождение от обязанностей плательщика НДС с 2020 года предоставляется компаниям и ИП на ЕСХН благодаря нормам ст. 145 НК РФ. Процедура использования налогоплательщиками этой льготы приводится в письме ФНС России от 18.05.2018 № СД-4-3/[email protected]

Однако освобождение от уплаты НДС и избавление от необходимости отчитываться по этому налогу предоставляется не всем плательщикам ЕСХН, а только тем, которые:

- соответствуют специальным критериям по ЕСХН-доходам;

- не реализуют подакцизные товары;

- своевременно предоставили налоговикам пакет документов для получения освобождения от уплаты НДС.

Получив освобождение от НДС плательщикам ЕСХН необходимо учесть, что:

- льгота автоматически не продляется и требует ежегодного подтверждения;

- если право на льготу будет утрачено, повторно воспользоваться ею невозможно.

Дает ли эта льгота право не оформлять счета-фактуры? Нет. При использовании льготы по ст. 145 НК РФ налогоплательщики обязаны выставлять счета-фактуры:

- без выделения налога;

- с указанием надписи или проставлением штампа «Без НДС».

Такие правила установлены п. 5 ст. 168 НК РФ и разъяснены в письме ФНС России от 29.04.2013 № ЕД-4-3/[email protected]

Когда еще применяется счет-фактура без НДС?

Рассмотренный выше случай является поводом для обязательного формирования счета-фактуры, несмотря на то, что налог в нем отсутствует.

Можно выделить еще ситуации, при которых юридическое лицо или ИП имеют право по своей инициативе заполнить счет-фактуру без НДС для предъявления покупателю:

- Осуществляются операции, по которым НДС не начисляется (реализуются товарные ценности, услуги, работы, на стоимость которых не начисляется налог по ст.149 НК РФ). Перечень этих операций достаточно большой и закрытый;

- Фирма не относится к плательщикам НДС по причине использования налоговых режимов, отличных от общей системы (УСН, ЕНВД, ПСН, ЕСХН).

В указанных случаях компании не обязаны формировать счет-фактуру вовсе, но если клиенты просят, можно пойти им навстречу и выписать документ, в котором в полях, посвященных НДС (ставка и величина налога), следует написать «без налога».

Чем обусловлена просьба клиентов о предоставлении счета-фактуры в подобных ситуациях, сложно сказать. Налог не выделен, возмещать покупателю нечего. Как правило, такая просьба связана с особенностями документооборота контрагента или неполным пониманием ситуации. Во втором случае можно предпринять попытку пояснить для покупателя ненужность счета-фактуры в этом случае.

Продавец может в такой ситуации подготовить счет-фактуру без НДС или отказаться от этого действия, выбор остается исключительно за продавцом. Если покупатель упорен в своем желании получить счет-фактуру, даже если она без налога, то лучше ее выписать, продавец в этом случае ничего не теряет и никаких обязанностей по уплате налога не приобретает.

Если счет-фактура заполнен правильно, то есть в поле 7 (ставка), а также в поле 8 (сумма НДС) внесены фразы «без налога», то обязанности уплаты НДС у продавца не появляется, отчитываться перед ФНС с помощью декларации по НДС также не придется. Более того, регистрировать выписанный бланк в книге продаж и иных сводных документах не нужно (если того не желает сам продавец).

Регистрация счета-фактуры без НДС

Лица, которые освобождены от налога в силу положений статьи 145 НК РФ, обязаны выставлять счет-фактуру без НДС и регистрировать ее в книге продаж с пометкой «без НДС».

Если компания не относится к плательщикам НДС или осуществляет операции из статьи 149, то формировать счет-фактуру без НДС она не обязана, но если это все-таки делает, то регистрировать ее в книге продаж не требуется. Если же в силу своих личных соображений компания желает выполнять регистрационные записи таких документов, то это ее право.

Контрагенты, получившие такой документ, в книгу покупок регистрационную запись не вносят по причине отсутствия там налога. Если налога нет, то и к возмещению покупателю направлять нечего, а потому смысла отражать такой бланк в книге покупок нет – вычетом покупатель воспользоваться не сможет.

Может ли ИП работать без НДС

/ Чаще всего ИП – небольшой бизнес, который работает с конечным потребителем товаров и/или услуг, имеет невысокие обороты и, соответственно, ведет упрощенный учет. Такому предприятию не нужен статус плательщика НДС, поскольку учет налоговой базы и налоговых вычетов все равно не даст ощутимого экономического результата, а только станет причиной еще одной статьи расходов (зарплата бухгалтера). Но в условиях динамичного рынка предпринимателю далеко не всегда выгодно оставаться на упрощенной системе налогообложения (см.

). Необходимо подробнее рассмотреть проблему ИП без НДС. Содержание: В соответствии со ст.145 НК РФ, индивидуальные предприниматели могут быть освобождены от обязанностей вести НДС-учет и уплачивать в казну этот вид налога. Но не все и не всегда. На основании указанной статьи, без НДС могут работать ИП, квартальная выручка которых не превышает 2 млн рублей.

Итоги

Счет-фактура — независимо от того, составляет его ИП или компания, — является документом, позволяющим получить покупателю вычет по НДС. Если ИП является плательщиком НДС, он обязан составлять счета-фактуры по каждой реализации. Если предприниматель применяет спецрежим, он не признается плательщиком НДС и не обязан оформлять счета-фактуры (кроме определенных ситуаций). Налоговое законодательство не запрещает ему выставить счет-фактуру с НДС, но в таком случае надлежит уплатить налог в бюджет и отчитаться.

С 2020 года обязанность плательщиков НДС появилась у применяющих ЕСХН компаний и ИП. При этом есть возможность получить освобождение по ст. 145 НК РФ. Но оформлять счета-фактуры всё равно придется, хоть и без налога.

Продавец – неплательщик НДС или освобожденный от уплаты налога не обязан выставлять счета-фактуры. Покупатель-неплательщик или освобожденный от уплаты НДС учитывает входной налог в зависимости от принятой им системы налогообложения.

Счета-фактуры в связи с услугами оформляют плательщики НДС, используя при этом все 3 вида этого документа: основной, авансовый, корректировочный. Специфика отражения в них данных по услугам заключается в том, что не все их реквизиты оказываются обязательными для заполнения.

Первичные документы для ИП на УСН — договора, акты

Обновлено: 23.08.2019 Олег Лажечников 7Для получении дохода у вас должна быть первичная документация, то есть просто так деньги вы получать не можете, должно быть обоснование.

Поначалу это очень непривычно, потому что когда работаешь, как физ лицо, этой бумажной волокиты нет, но на практике все не так сложно, как кажется. Меня уже совсем не пугает выставить счет или прислать акт, учитывая, что все шаблоны у меня всегда под рукой в сервисе бухгалтерии, откуда их можно всегда скачать.Содержание статьиМой пост написан, исходя из того, что я выбрал упрощенную систему налогообложения (УСН 6%) и возможно есть какие-то нюансы в других системах. Тем не менее договора/акты/счета/Кудир будут у всех примерно одинаковыми и суть первичной документации тоже не меняется.Практически все бланки и готовые шаблоны можно скачать в интернете, если они вам понадобятся.

Так как я давно пользуюсь сервисом , то скачиваю все оттуда.