В каких случаях не нужно платить НДС с авансов

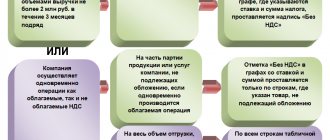

Плательщик НДС не обязан исчислять НДС с аванса, если (п. 1 ст. 154 НК РФ):

- применяет освобождение от уплаты НДС (ст. 145 НК РФ);

- реализует товары, которые облагаются НДС по экспортной ставке 0% (п. 1 ст. 164 НК РФ, Письмо Минфина от 15.10.2012 № 03-07-08/293);

- реализует товары, у которых длительность производственного цикла изготовления составляет более 6 месяцев (п. 13 ст. 167 НК РФ). Список таких товаров утвержден Правительством РФ (Перечень, утв. Постановлением Правительства от 28.07.2006 № 468). При этом у продавца-изготовителя должен быть документ, подтверждающий длительность цикла, выданный Минпромторгом России;

- реализует товары, не подлежащие обложению НДС (ст. 149 НК РФ). Тогда НДС не придется начислять и при отгрузке товара;

- место реализации товаров, в счет оплаты которых получен аванс, — не территория РФ (ст. 147, 148 НК РФ). В такой ситуации не возникает объекта налогообложения по НДС (пп. 1 п. 1 ст. 146 НК РФ).

Выписываем счет-фактуру на полученный аванс в 2020 году

Если последний день, из отведённого в ст. 168 НК РФ, 5-ти дневного срока выпадает на выходной или нерабочий праздничный день, то выставить счёт-фактуру можно в первый рабочий день после отдыха. Это не будет являться нарушением.

- Цикл производства предоплаченной продукции превышает полгода.

- Предоплаченные товары облагаются НДС по ставке 0%, согласно нормам НК РФ.

- Продавец не применяет основной режим налогообложения, а применяет специальный. То есть, он не исчисляет НДС и не уплачивает его в бюджет.

https://youtu.be/9GjcU47Ict8

https://youtu.be/j7UwaNN1B80

Когда «авансовый» счет-фактура не выставляется

Какие действия должны совершить стороны сделки, если покупатель перечисляет поставщику предоплату? В главе 21 Налогового кодекса предусмотрен следующий алгоритм.

Перечисление аванса

Получив предоплату (аванс), поставщик в течение 5-ти календарных дней выставляет покупателю счет-фактуру на аванс с выделенной суммой НДС (п. 3 ст. 168 НК РФ). Поставщик регистрирует данный счет-фактуру в книге продаж, а покупатель — в книге покупок.

Провести автоматическую сверку счетов‑фактур со своими контрагентами

НДС, выделенный в «авансовом» счете-фактуре, поставщик обязан перечислить в бюджет, а покупатель вправе предъявить к вычету (п. 9 ст. 172 НК РФ).

В момент отгрузки стороны сделки еще раз регистрируют «авансовый» счет-фактуру. На этот раз поставщик делает запись в книге покупок, а покупатель — в книге продаж.

НДС, выделенный в «авансовом» счете-фактуре, поставщик может принять к вычету (п. 6 ст. 172 НК РФ). Покупатель в свою очередь обязан восстановить принятый ранее вычет (подп. 3 п. 3 ст. 170 НК РФ) и заплатить налог в бюджет.

Есть случаи, когда приведенный выше алгоритм не действует. Так, «авансовый» счет-фактура не оформляется, если отгрузка состоялась не позднее 5-ти календарных дней с момента получения предоплаты. Такое мнение высказал Минфин России в письме от 18.01.17 № 03-07-09/1695 (см. «Если отгрузка следует в течение пяти дней после получения предоплаты, то счет-фактуру на предоплату выставлять не нужно»).

Кроме того, без «авансового» счета-фактуры можно обойтись, если покупатель не является плательщиком НДС, либо освобожден от обязанностей по уплате данного налога. Об этом прямо сказано в подпункте 1 пункта 3 статьи 169 НК РФ. Специалисты Минфина подтвердили, что указанная норма распространяется на покупателей-«упрощенщиков» (письмо от 16.03.

15 № 03-07-09/1380; см. «При получении авансовых платежей от организации, применяющей УСН, счета-фактуры можно не составлять»). От себя добавим, что под указанную норму подпадают также «вмененщики», предприниматели на ПСН, плательщики единого сельхозналога и те, кто получил освобождение по статье 145 НК РФ.

Наконец, «авансовый» счет-фактура не оформляется при экспорте товара, облагаемого по нулевой ставке. Дело в том, что согласно пункту 1 статьи 154 НК РФ предоплата за товар, который облагается по нулевой ставке, в налоговую базу не включается. Следовательно, и «авансовый» счет-фактура здесь не нужен (письмо Минфина России 10.01.

Сдать через интернет декларацию по НДС с документами, подтверждающими экспорт Сдать бесплатно

Порядок

Когда выписываются счета-фактуры на аванс? В течение 5 дней с момента получения денег. Счет составляется в двух экземплярах. Если при выпуске документа были допущены ошибки, то ФНС может отказать в вычете НДС покупателю. Но на продавца такие санкции не распространяются. Он должен дважды начислить налог: при получении средств и в момент реализации.

Счета можно выставлять в электронном и бумажном виде. Во втором случае у обоих участников сделки должно быть техническое оборудование.

Счет-фактура выписывается, только если аванс и реализация прошли в разных налоговых периодах. Сумма НДС, подлежащего уплате, рассчитывается по итогам месяца. Если оплата и отгрузки произошли в одном периоде, то налогооблагаемая база не будет искажена.

Исчисление НДС с аванса

Выбор ставки зависит от того, какие именно товары вы реализуете и какая ставка применяется к операциям по их реализации. Если вы получили аванс в счет оплаты товаров, облагаемых по ставке 10%, то исчислять НДС нужно по ставке 10/110. Такие товары поименованы в п. 2 ст. 164 НК РФ. В остальных случаях при исчислении авансового НДС в 2020 году применяется ставка 20/120.

Предлагаем ознакомиться: Договор поставки с предоплатой образец

Если же аванс был получен в счет поставки товаров, облагаемых по разным ставкам налога (часть из них по 10%, другая часть по 20%), то НДС исчисляют по 20/120.

Итоги

https://youtu.be/it6IIesGtzk

При поступлении предоплаты поставщик должен выставить авансовый счет-фактуру по форме, используемой для отгрузочных счетов-фактур. Этот документ служит для начисления налога у продавца и принятия НДС к вычету у покупателя. Особенностью оформления авансового счета-фактуры в том, что в нем указывается расчетная ставка налога, и могут отсутствовать некоторые показатели, присущие счету-фактуре на отгрузку. Повышенное внимание требуется при оформлении счетов-фактур при получении авансов за товары, работы, услуги, облагаемые по разным ставкам налога.

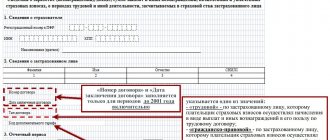

Реквизиты «авансового» счета-фактуры

Счет-фактура на предоплату оформляется так же, как и «обычный» счет-фактура (правила заполнения приведены в статье «Инструкция по заполнению счетов-фактур»). Но существуют некоторые особенности, которые нужно учитывать при заполнении отдельных полей «авансового» счета-фактуры (см. табл.1).

Таблица 1

Правила заполнения отдельных строк «авансового» счета-фактуры

| Номер | Наименование | Содержание |

| «Шапка» счета-фактуры | ||

| строка 1 | СЧЕТ-ФАКТУРА №___ от_______________ | «Авансовые» счета-фактуры нумеруются в общем хронологическом порядке вместе с обычными счетами-фактурами. Особый порядок нумерации для счетов-фактур на предоплату не предусмотрен (письмо Минфина России от 16.10.12 № 03-07-11/427). |

| строка 3 | Грузоотправитель и его адрес | Всегда ставится прочерк (письмо Минфина России от 19.12.17 № 03-07-05/84934.) |

| строка 4 | Грузополучатель и его адрес | Всегда ставится прочерк (письмо Минфина России от 19.12.17 № 03-07-05/84934) |

| строка 5 | К платежно-расчетному документу №___ от_______________ | Ставится номер и дата платежно-расчетного документа или кассового чека на предоплату. Допустимо указать только три последние цифры в номере платежного поручения (письмо Минфина России от 19.09.14 № 03-07-09/46986) При безденежной форме расчетов строка 5 не заполняется |

| Таблица в счете-фактуре | ||

| графа 2 | Единица измерения код | Всегда ставится прочерк |

| графа 2а | Единица измерения условное обозначение (национальное) | Всегда ставится прочерк |

| графа 3 | Количество (объем) | Всегда ставится прочерк |

| графа 4 | Цена (тариф) за единицу измерения | Всегда ставится прочерк |

| графа 5 | Стоимость товаров (работ, услуг), имущественных прав без налога — всего | Всегда ставится прочерк |

| графа 6 | В том числе сумма акциза | Всегда ставится прочерк |

| графа 7 | Налоговая ставка | Указывается расчётная ставка: 10/110 или 18/118 (п. 4 ст. 164 НК РФ) |

| графа 9 | Стоимость товаров (работ, услуг), имущественных прав с налогом — всего | Указывается вся сумма предоплаты с учетом НДС |

| графа 10 | Страна происхождения товара цифровой код | Всегда ставится прочерк |

| графа 10а | Страна происхождения товара краткое наименование | Всегда ставится прочерк |

| графа 11 | Номер таможенной декларации | Всегда ставится прочерк |

Сформировать накладные и счета‑фактуры в веб‑сервисе для ведения учета и сдачи отчетности

Продавец вправе внести в авансовый счет-фактуру дополнительные реквизиты для упрощения своей работы. Например, можно сделать пометку «аванс» с помощью специального штампа.

Совет. Вы можете вносить в счета-фактуру дополнительные данные, а вот удалять имеющиеся графы и строки нельзя.

Эксперт сервиса Контур.Норматив компании СКБ Контур

Елена Рогачева

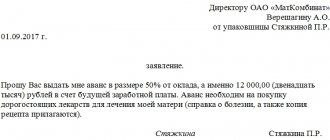

Предназначение счетов-фактур на аванс

Счет-фактура — это источник, который служит юридическим основанием для принятия компанией — приобретателем товара (работы, услуги) суммы НДС, входящего в структуру отпускной цены, к вычету, предусмотренному законодательством. Законодатель в п. 3 ст. 168 НК РФ прямо предписывает продавцу направить данный документ покупателю по факту получения предоплаты за поставленный товар (работу или услугу), равно как и при фактическом выполнении поставщиком своих обязательств.

Имея на руках авансовый счет-фактуру, организация-покупатель может, как если бы у нее имелся отгрузочный документ, воспользоваться правом на вычет НДС (п. 12 ст. 171 НК РФ).

Таким образом, авансовый и отгрузочный документы обладают одинаковой юридической значимостью. Законодатель установил форму, по которой они должны обязательно составляться — ее структура приведена в приложении 1 к постановлению Правительства РФ от 26.12.2011 № 1137.

Скачать форму счета-фактуры вы можете на нашем сайте.

В свою очередь для корректировочного счета-фактуры также установлена особая форма — в приложении 2 к постановлению № 1137.

Скачать форму корректировочного счета-фактуры вы можете на нашем сайте.

Можно выделить 2 основных критерия разграничения авансовых и отгрузочных счетов-фактур:

- момент составления (авансовый документ составляется по факту получения предоплаты продавцом, отгрузочный — по факту продажи товара либо выполнения работы);

- полнота заполнения (сведения в некоторые из пунктов авансового счета-фактуры по объективным причинам не всегда могут быть внесены — и это учитывает законодатель).

Изучим специфику обоих указанных критериев подробнее.

Регистрация в книге покупок и книге продаж

При перечислении предоплаты записи в книге продаж у поставщика и в книге покупок у покупателя делаются в том периоде, когда выставлен «авансовый» счет-фактура.

При отгрузке товара в счет предоплаты запись в книге покупок у поставщика делается в периоде отгрузки. Запись в книге продаж у покупателя также делается в периоде отгрузки, а не в периоде перечисления аванса.

Предлагаем ознакомиться: Лишение род прав за неуплату алиментов

Счет-фактура на предоплату регистрируется в книге покупок и в книге продаж так же, как и «обычный» счет-фактура. Но существуют особенности, которые нужно учитывать при заполнении отдельных полей (см. табл.2 и табл. 3; примеры заполнения см. в статье «Как правильно заполнить книгу покупок и книгу продаж в случае предоплаты, а также при выставлении корректировочного счета-фактуры»).

Таблица 2

Правила заполнения отдельных полей книги покупок при регистрации «авансового» счета-фактуры

| Номер | Наименование | Содержание |

| Какие записи делает покупатель при перечислении аванса | ||

| графа 2 | Код вида операции | 02 |

| Какие записи делает продавец при отгрузке товара и вычете начисленного ранее НДС | ||

| графа 2 | Код вида операции | 22 |

| графа 9 | Наименование продавца | данные из строки 2 «авансового» счета-фактуры |

Таблица 3

Правила заполнения отдельных полей книги продаж при регистрации «авансового» счета-фактуры

| Номер | Наименование | Содержание |

| Какие записи делает продавец при получении аванса | ||

| графа 2 | Код вида операции | 02 |

| Какие записи делает покупатель при отгрузке товара и восстановлении принятого ранее вычета | ||

| графа 2 | Код вида операции | 21 |

| графа 7 | Наименование покупателя | данные из строки 6 «авансового» счета-фактуры |

| графа 8 | ИНН / КПП покупателя | данные из строки 6б «авансового» счета-фактуры |

Бесплатно вести книги покупок и книги продаж в бухгалтерском веб‑сервисе

НДС с аванса у покупателя

Получив от продавца счет-фактуру на аванс, покупатель может принять его к вычету. Но позже, когда он получит товар и к нему поступит «отгрузочный» счет-фактура, покупатель должен сделать восстановление НДС с аванса, полученного ранее продавцом, и после этого принять к вычету НДС с отгрузки (пп. 3 п. 3 ст. 170 НК РФ, Письмо Минфина от 28.11.2014 № 03-07-11/60891).

Также восстановить НДС с аванса нужно, если в связи с изменением условий договора или его расторжением аванс был возвращен покупателю. Сделать это необходимо в периоде возврата суммы.

О том, какие бухгалтерские записи на НДС с авансов делают у себя продавец и покупатель, мы рассказывали здесь.

https://youtu.be/y8b-7Jfhbko

Исключения

Обязательно ли выставлять счет-фактуру на аванс? Нет. Счет не выставляется, если:

- период изготовления товаров превышает полгода;

- товары не облагаются НДС или ставка нулевая.

Счет-фактура на аванс выписывается в течение какого времени? Не позднее 5 дней с момента получения аванса. Если оплата и отгрузка осуществляются в один и тот же квартал, то фактуру можно не выписывать, так как оплата не признается авансом. Эта трактовка ФАС вызывает противоречия у ФНС. Согласно ст. 168 НК РФ, счет-фактура на аванс выписывается независимо от срока отгрузки товаров. Поскольку трактовка решений не одинакова, то споры по этому вопросу чаще всего решаются через суд.