Бухгалтерские и юридические услуги

Причем если он не содержит всех обязательных реквизитов, предусмотренных пунктом 5 статьи 169 НК РФ, то вычет применить нельзя (п. Рекомендуем прочесть: Комментарий к ст 169 ук рф

2 ст. 169 НК РФ). Хорошо, если белорусские поставщики в угоду российскому покупателю выписывают счета-фактуры, удовлетворяющие российским требованиям.

А если нет? По просьбам наших читателей мы рассмотрели присланные в редакцию счета-фактуры из Белоруссии.

https://youtu.be/9GjcU47Ict8

НДС при импорте из Белоруссии в Россию: нюансы 2020 — 2020

С 1 января года вступило в силу Соглашение от С названной даты отношения с Беларусью в области торговли товарами стали аналогичными отношениям с другими зарубежными странами, то есть экспортируемые из России в Беларусь российские товары облагаются в России НДС по нулевой ставке, а при ввозе белорусских товаров в Россию покупатель обязан уплатить НДС в российский бюджет. При этом п.

Как платить НДС при импорте из стран — участниц Таможенного союза. При этом если поставщик из Беларуси не представит Вам вообще никаких документов, связанных с расчетами по НДС, то у Вас могут возникнуть проблемы с принятием к вычету суммы НДС, которая была уплачена по импортированному товару.

Ознакомиться с особенностями исчисления НДС в тех или иных ситуациях можно на нашем форуме. Например, по этой ветке можно узнать включаются ли в налоговую базу по НДС транспортные расходы при импорте товаров из Белоруссии. Импорт из Белоруссии в Россию: что сдается в налоговую. Заявление о ввозе при импорте из Республики Беларусь.

Белорусский счет-фактура

Составление исправленного и дополнительного электронных счетов-фактур. Исправленный электронный счет-фактура составляется в случаях, когда плательщиком производится аннулирование показателей ранее выставленного счета. В таком случае в исправленном электронном счете-фактуре указываются новые показатели. При выставлении счета-фактуры индивидуальным предпринимателем счет-фактура подписывается индивидуальным предпринимателем либо иным лицом, уполномоченным доверенностью от имени индивидуального предпринимателя, с указанием реквизитов свидетельства о государственной регистрации этого индивидуального предпринимателя. Налог рассчитывают исходя из договорной стоимости товаров, которую поставщик указывает также в отгрузочных документах накладных. Договор и оплата в валюте. Статья: Расчеты с поставщиком из Белоруссии С одной стороны, такое положение вещей позволяет сделать вывод, что белорусский счет-фактура не является тем самым единственным документом, который дает право на зачет НДС по товарам. С другой же стороны, большинство наших инспекторов, ссылаясь все на тот же п. Как быть бухгалтеру в этой ситуации? Можно действовать одним из двух способов.

Покупка белорусского товара за — у

Для «импортного» НДС налоговый период — месяц, а не квартал.

На этапе проставления отметки на заявлении и начинаются сложности. Разногласия возникают из-за определения рублевой стоимости ввезенных товаров, когда в накладных белорусский поставщик указывает цены в у. е. или валюте, отличной от рублей.

А вот бухгалтеры читают еще и следующий абзац Протокола о товарах и видят, что «стоимостью приобретенных.

Уплаченный НДС покупатель вправе принять к вычету, но при соблюдении определенных условий. Из п.1 ст.2 Протокола от 11.12.2009 г.

Рекомендуем прочесть: Налог на роскошь автомобили 2020 расчет калькулятор

«О порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров в Таможенном союзе»

следует, что плательщиком «импортного» НДС является собственник товара, которым признается лицо, обладающее правом собственности на товар или переход к которому права собственности на товар предусмотрен договором (контрактом).

Что такое счет-фактура?

В настоящее время первичные учетные документы условно можно классифицировать по 3 группам:

1) бланки документов с определенной степенью защиты (бланки строгой отчетности);

2) первичные учетные документы, информация о бланках которых не подлежит включению в электронный банк данных бланков документов и документов с определенной степенью защиты и печатной продукции, но их формы включены в перечень документов, утвержденный постановлением Совета Министров РБ от 24.03.2011 № 360;

3) иные первичные учетные документы.

К числу документов третьей группы можно отнести в т.ч. и счета-фактуры. Их изготовление, оформление, реализация, приобретение, использование, хранение и учет не регулируются специальными нормами законодательства. Вместе с тем при оформлении таких документов следует соблюдать общие требования, предъявляемые к первичным учетным документам в соответствии с Указом Президента РБ от 15.03.2011 № 114 «О некоторых вопросах применения первичных учетных документов» (далее – Указ № 114).

Счет-фактуру передают покупателю. На его основании последний может произвести предоплату (оплату). В счете-фактуре указывают приобретаемые товары (работы, услуги) с общим количеством, стоимостью, при необходимости – с НДС.

Счет-фактура применяется для расчетов и является основанием отпуска товаров

Для перечисления денежных средств в виде предварительной оплаты за товары (работы, услуги) или арендной платы и коммунальных платежей может использоваться счет-фактура формы № 868 или счет-фактура произвольной формы, разработанный с учетом специфики деятельности организации.

Счет-фактура, применяемый для расчетов, является первичным документом бухгалтерского оформления. Он является одним из сопроводительных документов, выписываемых при поставке товаров (п. 34 Положения о приемке товаров по количеству и качеству, утвержденного постановлением Совета Министров РБ от 03.09.2008 № 1290).

Поставка товара производится на основании договора. При этом договор считается заключенным и тогда, когда между сторонами согласованы лишь наименование товара, его количество и цена либо установлен порядок их определения (п. 3 Положения о поставках товаров в Республике Беларусь, утвержденного постановлением Кабинета Министров РБ от 08.07.1996 № 444, с учетом изменений от 11.10.2011 № 1537). При заключении договора путем составления одного документа он, как правило, должен содержать следующие реквизиты:

– точное и полное имя (наименование), а также сведения о юридическом адресе сторон договора;

– дату заключения договора;

– место заключения договора;

– надлежащие собственноручные подписи сторон или лиц, уполномоченных на подписание договора от их имени.

Таким образом, счет-фактура является частью заключаемого сторонами договора, а именно офертой.

Справочно: оферта – предложение одному или нескольким лицам заключить договор на определенных заранее условиях.

В счете-фактуре может быть оговорен конкретный срок оплаты, который не закреплен договором. Ведь покупатель обязан оплатить товар непосредственно до или после передачи ему продавцом товара, если иное не предусмотрено законодательством (п. 1 ст. 456 Гражданского кодекса РБ).

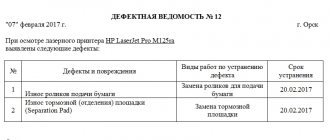

Ситуация. Отпуск товара на основании счета-фактуры

Бухгалтеру организации представлена к учету ТТН-1 на получение товарно-материальных ценностей, в которой в графе «Основание отпуска» указан счет-фактура.

Допускается ли такое основание?

Счет-фактура может являться основанием для отпуска ценностей наравне с договором, заявкой и иным документом (п. 6 постановления Пленума ВХС РБ от 05.12.2012 № 12 «О некоторых вопросах рассмотрения дел, возникающих из договоров поставки товаров»).

Заполнение строки «Основание отпуска» в ТТН-1 или в ТН-2 является обязательным для заполнения, поскольку в первичных учетных документах должны быть указаны содержание и основание совершения хозяйственной операции (подп. 1.4 п. 1 Указа № 114).

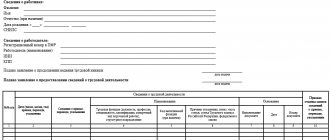

Как оформить счет-фактуру

Порядок оформления счета-фактуры рассмотрим на основе порядка, закрепленного в нормативных документах ряда ведомств.

Обратимся к Инструкции о порядке продажи товаров из розничной торговой сети юридическим лицам и индивидуальным предпринимателям, утвержденной постановлением Минторга РБ от 08.06.2005 № 22 (далее – Инструкция № 22). При отпуске товаров, оплата которых осуществляется в безналичном порядке, продавец выписывает счет-фактуру в 3 экземплярах, один из которых передается покупателю, 2 экземпляра остаются у продавца. Счет-фактура, переданный покупателю, является основанием для платежа за приобретаемые ценности. Один экземпляр выписанного документа у продавца передается на склад и служит основанием для формирования количества товара, подлежащего отпуску после оплаты его покупателем.

Срок действия счета-фактуры устанавливает продавец, но не менее чем на 5 рабочих дней с даты его оформления. Оформление иных документов взамен счета-фактуры не допускается.

Кроме того, выписанные счета-фактуры подлежат регистрации ежедневно в реестре выписанных счетов-фактур на продажу товаров по безналичному расчету юридическим лицам и индивидуальным предпринимателям. Форма такого реестра имеет следующий вид:

Отметим, что счет-фактуру должны подписать руководитель и главный бухгалтер организации-поставщика либо иное лицо (лица), уполномоченное на то приказом (распоряжением) руководителя организации или доверенностью от имени организации. Подписи должны иметь расшифровки (инициалы и фамилию). Счет-фактура заверяется печатью либо штампом продавца.

В ряде случаев можно воспользоваться формой счета-фактуры (ЖКХ), утвержденной приказом Минжилкомхоза РБ от 01.06.2011 № 74 «Об утверждении форм учетных документов в организациях системы жилищно-коммунального хозяйства» (приложение 2). Счет-фактура (ЖКХ) является актом оказанных услуг (выполненных работ). Передача продавцом счета-фактуры (ЖКХ) покупателю может производиться как на бумажном носителе, так и в электронном виде.

Как долго хранить счет-фактуру

Счета-фактуры следует хранить 1 год после проведения налоговыми органами проверки соблюдения налогового законодательства при условии завершения проверки, проводимой в рамках ведомственного контроля (п. 218 Перечня типовых документов Национального архивного фонда Республики Беларусь, образующихся в процессе деятельности государственных органов, иных организаций и индивидуальных предпринимателей, с указанием сроков хранения, утвержденного постановлением Минюста РБ от 24.05.2012 № 140). Напомним, что аналогичный срок хранения установлен и для доверенностей.

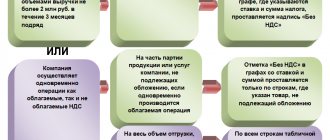

НДС без счета-фактуры

В силу ст. 172 НК РФ при ввозе товаров в Россию с территории Беларуси основанием для принятия к вычету НДС, уплаченного при ввозе товара, являются контракт, транспортные документы, подтверждающие перемещение с территории Беларуси на территорию России, а также документы, подтверждающие фактическую уплату НДС.

При ввозе белорусских товаров на территорию РФ счет-фактура белорусскими продавцами не выставляется и не является основанием для принятия к вычету НДС, уплаченного российскими покупателями при ввозе на территорию РФ белорусских.

НДС при экспорте товаров

Так, в счете-фактуре на отгруженные товары могут быть не заполнены:

- строка (5) — номер и дата платежного поручения — заполняется только в случае оплаты товаров авансом (пп. 4 п. 5 ст. 169 НК РФ);

- графа 1а — код вида товара — заполняется лишь при экспорте в ЕАЭС. Коды берутся из ТН ВЭД ЕАЭС (пп. а(1) п. 2 Правил заполнения счета-фактуры, письмо Минфина РФ от 09.01.2018 № 03-07-08/16);

- графы 2, 2а, 3 и 4 — единица измерения, цена и количество товара — заполняются, только если договор на поставку товаров предусматривает цену за единицу товара, и эта единица есть в разделах 1 или 2 ОКЕИ (пп. «б»-«г» п. 2 Правил заполнения счета-фактуры);

- графы 10, 10а и 11 — сведения о стране происхождения товаров и таможенной декларации — заполняются только при продаже импортных товаров (письмо Минфина РФ от 26.01.2018 № 03-07-08/4259).

Так, в письме от 26.01.2018 № 03-07-08/4259 специалистами Минфина РФ разъяснено следующее: продавец импортных товаров несет ответственность только за соответствие сведений о стране производства и номере таможенной декларации в счетах-фактурах, сведениям, содержащимся в полученных им счетах-фактурах и товаросопроводительных документах.

Таким образом, графы 10, 10а, 11 заполняются только при продаже импортных товаров. В этом случае в данных графах указываются цифровой код, краткое наименование страны происхождения товаров по ОКСМ и регистрационный номер таможенной декларации, по которой отгруженные товары ввезены на территорию РФ (пп. «к», «л» п. 2 Правил, письмо Минфина РФ от 22.02.2018 № 03-07-08/11477). Соответственно, в графах 10—11 ставятся прочерки:

- если отгружаются товары российского производства;

- если в счете-фактуре поставщика, у которого организация купила импортный товар, нет необходимой информации.

Также отметим, что нормами пп. «к» и «л» п. 2 Правил указание в счетах-фактурах дополнительной информации прямо не запрещено.

Поэтому российскому поставщику, отгружающему товары в Республику Беларусь, в данной ситуации лучше всего пойти навстречу белорусскому покупателю и отразить в счете-фактуре по товарам, произведенным в РФ, в графе 10 — цифровой код РФ 643 и в графе 10а — наименование страны происхождения товаров: Российская Федерация. Поскольку белорусский покупатель импортер данных товаров и, соответственно, для него остается актуальным и важным вопрос документального подтверждения вычета НДС по импортируемым товарам.