Сроки выплаты расчёта при увольнении работника

Финальный расчёт с работником по общему правилу производят в день увольнения. Этот срок регламентирован статьёй 140 Трудового кодекса РФ. Стандартно днём увольнения является последний рабочий день для прекратившего отношения сотрудника.

Размер сумм может быть обжалован в инспекции по труду или в суде, однако в этом случае дата окончательного расчёта отодвигается на неопределённый срок – до принятия решения трудовым инспектором или судьёй.

Причина увольнения никак не отражается на сроках окончательного расчёта. Прекращая трудиться по собственной инициативе, работник предупреждает работодателя в письменной форме за 14 календарных дней. По истечении этого срока ему должны быть выданы:

- оформленная в отделе кадров трудовая книжка с датой увольнения и реквизитами приказа;

- положенные по закону выплаты: заработная плата за отработанные дни;

- компенсация за неиспользованный отпуск.

Для сезонных рабочих и сотрудников, принятых на испытательный срок, предупреждение за две недели не применяется. В этом случае процедура увольнения осуществляется в трёхдневный срок. При этом выплата денежных средств, как и выдача трудовой книжки, осуществляются стандартно – в день увольнения.

Зачисление на счёт или выдача наличных на руки осуществляется в день прекращения трудовых отношений, который одновременно является последним рабочим днём. Если сотрудник в это время находился в отпуске или на больничном, а все расчёты в организации происходят наличными деньгами, то выдача начисленных сумм производится не позднее следующего дня после обращения работника за выплатами.

При нарушении этих сроков работник имеет право претендовать на компенсацию за просрочку платежей. Согласно ст. 236 ТК РФ неустойка составит 1/150 от ставки ЦБ РФ за каждый день, включая день фактического перечисления денежных средств.

Отказ работодателя обжалуют в трудинспекции или суде. В этом случае в соответствии с ч.6 ст. 5.27 КоАП РФ на правонарушителя может быть наложено административное наказание в виде штрафа:

- до 5 тысяч рублей – на предпринимателя;

- до 20 тысяч рублей – на должностное лицо;

- до 50 тысяч рублей – на организацию.

Абсолютно всем работникам выплачивается зарплата за выработанное время на день увольнения, а также компенсация отпускных за неотгулянный ежегодный отпуск.

Кроме указанных обязательных выплат, работодатель может предусмотреть дополнительные – различные компенсации, выходное пособие.

Законодательство

Законодательные акты, регулирующие и регламентирующие аспекты, рассматриваемые в статье, выглядят следующим образом:

- Ст. 140 ТК РФ.

- Ст. 81 ТК РФ.

- Ст. 236 ТК РФ.

- Ст. 5.27 КоАП РФ.

На нормах Трудового кодекса Российской Федерации основываются любые трудовые правоотношения между сторонами. Обязанность работодателя произвести окончательный расчет с увольняемым работником и регламентируется статьей 140 ТК РФ. Дополнительно следует обратить внимание на главу 23 ТК РФ, в которой предусмотрены понятие гарантий и компенсаций, а также случаи их предоставления увольняемому сотруднику.

Определения

https://youtu.be/gXAUMelo9as

Окончательный расчет — обязательная процедура, во время которой осуществляется выплата работнику причитающихся денежных сумм, в зависимости от оснований расторжения трудового договора.

Сотрудник вправе рассчитывать на следующие виды выплат:

- заработная плата за отработанный, но не оплаченный период;

- компенсация за дни неиспользованного отпуска;

- выходное пособие, в случае увольнения работника по инициативе работодателя;

- иные компенсации и выплаты, предусмотренные трудовым или коллективным договором.

Основная информация

Согласно ТК РФ, расчет при увольнении – это начисление всех полагаемых выплат сотруднику при разрыве его трудового договора.

Независимо от того, по каким основаниям трудовой договор был расторгнут, работодатель обязуется в последний рабочий день рассчитаться с сотрудником и выплатить причитающиеся ему суммы.

Виды выплат и их размер может отличаться в зависимости от того, по какой причине сотрудник был уволен. Правильное понимание трудового законодательства позволит обязать работодателя выплатить все причитающиеся денежные средства.

Расчет НДФЛ при компенсации в связи с увольнением

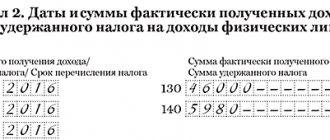

Суммы окончательного расчёта подлежат налогообложению – с них работодатель обязан перечислить НДФЛ, руководствуясь следующим алгоритмом:

- Вычисление подлежащего уплате налога.

- Удержание налога из начисленного дохода.

- Перечисление НДФЛ на следующий после прекращения трудовых отношений день.

- Оформление налоговой декларации по форме 2-НДФЛ по окончании календарного года.

Предлагаем ознакомиться Какие документы нужны для вступления в наследство на земельный участок: перечень

Согласно ст. 225 НК РФ НДФЛ составляет 13% от налоговой базы, которая рассчитывается как денежное выражение доходов за минусом налоговых вычетов. Ежемесячные налоговые вычеты представлены в таблице.

| Основание вычета | Сумма вычета, руб. |

| Статус инвалида ВОв | 3000 |

| Звание Героя РФ | 500 |

| Родители одного или двух детей | 1400 за каждого |

| Родители трёх и более детей | 3000 за каждого |

Налоговым законодательством Российской Федерации предусмотрено, что под налогообложение не подпадают компенсационные и выходные пособия, кроме выплат работнику за неиспользованные дни отпуска.

Компенсация за неиспользованный отпуск

Окончательный расчет подразумевает начисление и выплату:

- заработной платы за последний месяц работы;

- компенсация за неиспользованный ежегодный оплачиваемый отпуск;

- выходное пособие – основания для начисления данной выплаты прописаны во втором пункте первой части статьи ТК РФ 81.

Налоговым законодательством Российской Федерации предусмотрено, что под налогообложение не подпадают компенсационные и выходные пособия, кроме выплат работнику за неиспользованные дни отпуска.

Кроме оплаты фактически отработанных дней увольняемый сотрудник должен получить компенсацию за неиспользованный отпуск или, наоборот, сам компенсировать работодателю определенную сумму. Такой возврат происходит в случае, когда человек уже отгулял отпуск за текущий календарный год, а потом решил уволиться. Итак, в зависимости от ситуации, выплата отпускных при увольнении происходит следующим образом:

- если рабочий год не закончен, а отпуск не отгулян, то его дни рассчитываются пропорционально отработанным месяцам;

- если компенсацию нужно выплатить за прошлые годы, то исчисление осуществляется из расчета 28 дней отпуска в год;

- если увольнение происходит до окончания периода, за который человек уже получил отпуск, то придется рассчитать пропорционально дни и удержать выплаченные отпускные на основании статьи 137 ТК РФ.

Важно помнить, что считают положенную по закону оплату в этих ситуациях не из расчета фактического заработка, а из расчета среднего заработка для отпусков в соответствии с постановлением Правительства РФ № 922 от 24.12.2007 года (в ред. от 10.12.2016). Разобраться в том, как рассчитать отпускные при увольнении, поможет онлайн калькулятор расчета компенсации отпускных на нашем сайте — с его помощью рассчитайте размер компенсации.

Согласно нормам статьи 115 ТК РФ ежегодный оплачиваемый отпуск предоставляется всем российским трудоустроенным гражданам продолжительностью 28 календарных дней за один год работы. Существуют категории граждан, для которых законодательно установлено дополнительное оплачиваемое время в силу статьи 116 ТК РФ.

К ним, в частности, относятся работники, имеющие особый характер работы, работники с ненормированным рабочим днем, лица, работающие в районах Крайнего Севера и приравненных к ним местностях, и другие лица, в случаях прямо предусмотренных Трудовым кодексом и иными федеральными законами. Для таких категорий лиц формула расчета не меняется, но в ней следует учитывать не 28 календарных дней, а период отдыха, положенный конкретному сотруднику.

Предлагаем ознакомиться Расчет платы за ОДН по электроэнергии

Важно учитывать, что существуют особенности подсчета количества месяцев, которые гражданин отработал у конкретного работодателя, они сформулированы в правилах, утвержденных НКТ СССР 30.04.1930 N 169. Например, если от начала месяца до даты увольнения прошло меньше половины месяца, то из расчета этот месяц исключают, а если человек успел отработать половину и более, то этот месяц учитывается при расчете отпускных как целый. То есть делить дни отпуска за один месяц пропорционально отработанным дням не нужно.

По нормам статьи 217 НК РФ сумма компенсации за неиспользованный отпуск облагается НДФЛ в полном объеме. Удержанный налог работодатель перечисляет в бюджет не позднее дня, следующего за днем ее выплаты работнику.

Желание сотрудника

Зачастую правоотношения с работодателем прекращается именно по инициативе работника. Отправной точкой для расторжения трудовых правоотношений является подача сотрудником соответствующего заявления, в котором указывается желаемая дата увольнения. Документ должен быть подан руководителя на регистрацию не менее чем за две недели до фактической даты ухода.

По согласованию с работодателем вышеуказанной срок можно и не отрабатывать, при этом законодательстве предусмотрены в случае. когда работник вообще освобождается от этой обязанности.

Ситуации, когда отработка не требуется:

- поступление сотрудника на обучение;

- выход на пенсию;

- возникновение обстоятельств, по которым необходим уход за несовершеннолетним ребенком или близким родственникам;

- в случае выявления факта нарушения работодателем действующих норм трудового законодательства в отношении работника.

При наступлении вышеуказанных обстоятельств сотрудник не обязан заблаговременно уведомлять работодателя и отрабатывать 2 недели. Следует отметить, даже после подачи заявления об увольнении сотрудник имеет право его отозвать в любой момент. В качестве исключения выступает случай, при котором работодатель уже письменно предложил вакантное место новому сотруднику.

Если участники трудовых отношений не нашли между собой взаимопонимание, то работодатель может предложить работнику написать заявление на увольнение по собственному желанию. Не всегда стороны могут достигнуть согласия в этом вопросе, и в таких случаях не избежать процедуры увольнения по инициативе нанимателя.

В случае выявления несоответствия занимаемой должности, работодатель вправе инициировать создание аттестационной комиссии, которая проверит работника на профпригодность. Проверяемый обязуется выполнить одно или ряд заданий касающихся его непосредственных трудовых обязанностей.

Если по результатам проверки будет установлено, что сотрудник не в состоянии надлежащим образом исполнять трудовые обязанности, то у работодателя есть все законные причины уволить его на основании составленного акта аттестационной комиссии.

Систематическое неисполнение служебных обязанностей также является основанием для расторжения трудовых правоотношений. Каждый факт нарушения трудовой дисциплины должен быть зафиксирован надлежащим образом, а также в порядке статьи 193 TK РФ работник обязан предоставить письменные пояснения. Невозможно уволить недобросовестного сотрудника без применения к нему мер дисциплинарного взыскания в виде предупреждения или выговора.

Увольнение в связи с отсутствием работника на рабочем месте либо по причине систематического опоздания регламентируется пунктом 6 статьи 181 Трудового Кодекса Российской Федерации. Сотрудник, отсутствующий на рабочем месте в течение рабочие смены или на протяжении 4 часов должен предоставить работодателю письменное обоснование причин, по которым он не мог находиться на работе или своевременно приступить к выполнению служебных обязанностей.

Одних слов будет недостаточно, и работодателю необходимо предоставить документальные доказательства уважительности причины отсутствия.

Предлагаем ознакомиться Можно ли уволить беременную женщину по статье мошенничество

Статья 181 содержит полный перечень оснований, по которым недобросовестный сотрудник может быть уволен по инициативе работодателя.

Собственное желание работника уйти из организации может быть инициировано в любой день трудовой деятельности.

Для оформления процедуры достаточно трудящемуся написать заявление в свободной форме и передать его заранее ответственному лицу. Сроки предупреждения составляют 2 недели для всех сотрудников, кроме руководящих лиц. Для последних срок увеличивается до 1 месяца.

По истечении положенного временного отрезка работодатель проводит ряд обязательных увольнительных процедур:

- оформляет приказ;

- заполняет личную карточку и трудовую книжку;

- рассчитывает положенные выплаты;

- выплачивает полный расчет;

- выдает необходимые справки и документы на руки сотруднику.

https://youtu.be/jjvAGdngxE4

Основание в виде собственного желания для увольнения закреплено в п.3 ст.77 ТК РФ, на эту статью ставится ссылка в приказе и трудовой книжке.

Работник не обязан объяснять причин прекращения трудовых отношений, он должен только предупредить в установленный срок и отработать положенное время перед увольнением.

Полный расчет он имеет право получить в последний день работы в организации. Любые задержки влекут за собой нарушение трудового законодательства и применение ответственности к работодателю.

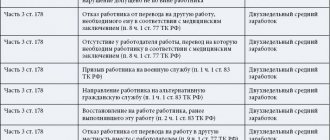

Выходное пособие

В некоторых случаях работодатели, в соответствии со статьей 178 ТК РФ, должны включить в состав расчета выходное пособие. Оно имеет разный размер и зависит от причин расторжения трудового договора и категории сотрудников. В частности, в размере двухнедельного среднего заработка на такое пособие могут претендовать лица, которые были уволены в связи с:

- невозможностью продолжать работу по состоянию здоровья;

- призывом на военную или альтернативную гражданскую службу;

- восстановлением на работе сотрудника, ранее выполнявшего эту работу;

- отказом лица от перевода в связи с перемещением организации в другую местность.

В размере среднего месячного заработка выходное пособие придется заплатить:

- при увольнении в связи с ликвидацией организации;

- при сокращении численности или штата работников.

Кроме того, такие сотрудники вправе получить компенсацию в размере среднего месячного заработка на период трудоустройства в течение максимум двух месяцев со дня увольнения. Но эти суммы в расчет при увольнении не включаются, так как выплачиваются позднее.

Данная выплата выдается сотруднику в тех случаях, когда увольнение происходит по причине:

- по болезни, не позволяющей гражданину вести дальнейшую трудовую деятельность;

- при отказе от перевода на другую должность;

- при возникновении нетрудоспособности;

- в случае изменений условия труда;

- при призыве в армию;

- в ситуации, когда увольнение осуществляется по сокращению или же в связи с ликвидацией компании.

Как рассчитываются выплаты в 2019 году?

Расчет выплат, которые полагаются работнику при уходе по собственному желанию, производится в соответствии с установленными правилами. Порядок исчисления зависит от вида выплачиваемого дохода.

Заработная плата считается в соответствии с установленной системой оплаты труда для работника, этот момент всегда прописывается в трудовом договоре.

Компенсация отпуска считается на основе среднего заработка для отпускных, правила расчета которого прописаны в Положении Правительства РФ №922 от 24.12.2007 в ред. от 10.12.2016.

Онлайн калькулятор среднедневного заработка для компенсации при увольнении.

Исчисление положенных сумм производится бухгалтером, при этом заполняется записка-расчет Т-61. В этом документе отражаются все начисления и удержания с выплат сотрудника, а также итоговая сумма к выплате.

Правила определения заработной платы работника включаются в условия трудового договора. Для трудящегося устанавливается система оплаты труда, в договоре прописывается оклад, тарифная ставка или сдельные расценки, а также все составляющие зарплаты.

В заработную плату могут включаться, помимо оплаты по окладу, тарифу или расценкам, также дополнительные стимулирующие компенсации, премии.

При увольнении оплате подлежат все отработанные дни, за которые работник не получил зарплату или аванс. Заработную плату нужно также начислить и за последний рабочий день, так как он также оплачивается.

Расчетным периодом для исчисления зарплаты является календарный месяц. Считается размер заработной платы по окладу, тарифу или сдельным расценкам на дату увольнения. Если за этот месяц уже выплачен аванс, то его сумму нужно отнять от общего начисления за месяц.

Ниже на примерах приведен порядок расчета зарплаты при увольнении при различных системах оплаты трудовой деятельности.

Прекращение ТД, правила подсчета

В случае, если в день увольнения сотрудника ему не было выплачено положенное вознаграждений, то работодатель должен будет компенсировать это. Штраф составляет 1/300 часть установленной Центральный Банком России ставки рефинансирования.

Также, если итоговый размер окончательного расчета после начисления выходного пособия увольняемому работника превысит размер его заработной платы в три раза, то с данной сумму будет удержан подоходный налог.

На работодателя возложена обязанность произвести окончательный расчет с увольняемым работником в последний рабочий день. За нарушение сроков предоставление полагающихся компенсаций и выплаты заработной платы работодатель может быть привлечен к административной ответственности.

Предлагаем ознакомиться Выселение без предоставления другого жилого помещения: условия и основания по ЖК РФ || Выселение без предоставления другого жилого помещения основания порядок и сроки

Соглашение сторон

Работодатель имеет право предложить работнику прекратить сотрудничество по взаимному согласию. Если увольнения все равно не избежать, то такая форма расторжения трудовых правоотношений является не самой худшей для сотрудника. При расторжении трудового договора по взаимному согласию сторон работодатель обязуется выплатить работнику не менее 2 среднемесячных заработков помимо заработной платы и компенсации за неиспользованный отпуск.

Предлагаем ознакомиться Начальник вентиляции и кондиционирования должностные

Не стоит соглашаться с предложением работодателя уволиться по собственному желанию, если стало известно о предстоящей ликвидации предприятия, поскольку в таком случае работник теряет часть обязательных выплат и может рассчитывать только на получение заработной платы, а также компенсации за неиспользованные дни отпуска.

Компенсация за неиспользованный отпуск

С некоторых выплат может удержана определенная сумма денежных средств. В частности, это касается ежегодного отпуска, в который сотрудник уходил на неполный срок. В такой ситуации происходит перерасчет, и компенсация выплачивается только за неиспользованный дни отдыха.

Это происходит в тех ситуациях, когда разрыв трудовых отношений с гражданином осуществляется на основании сокращения численности штата работников или же при ликвидации компании.

Компенсационная выплата за неиспользованные дни отпуска рассчитывается следующим образом:

- Ежегодный оплачиваемый отпуск составляет 28 дней. Данное значение делится на количество месяцев в году и умножается только на отработанные из них. Например, 5.

28 / 12 * 5 = 2.33 * 5 = 11.65 – неиспользованные дни отпуска

- Полученное значение умножается на размер усредненной заработной платы сотрудника за один день. Например, она составляет одну тысячу рублей.

11.65 * 1000 = 11 650 рублей.

- С компенсации удерживается налог на доходы физических лиц, и полученная сумма выдается гражданина в качестве компенсации.

11 650 * 0.87 (НДФЛ – 13%) = 10 135.50 рублей.

Удержании с компенсации за неиспользованный отпуск, вычисляемое фактическим отработанному периоду гражданином, не может быть осуществлено при:

- Ликвидации компании.

- Сокращении численности штата работников.

- Разрыве трудовых отношений по причине невозможности дальнейшего труда в связи с болезнью.

- Призы на прохождение срочной военной службы.

- При возникновении нетрудоспособности.

- Восстановлении на должность по вынесенному вердикту органа судебной власти.

- Увольнении, происходящем по иным обстоятельствам, независящим ни от работника, ни от работодателя.

Выводы

Работодатель должен рассчитаться с увольняющимся по собственному желанию сотрудником в установленный срок. Нужно выплатить зарплату, компенсацию отпуска. Прочие выплаты возможно только при желании работодателя.

Расчет производится в последний трудовой день. Нарушение этого правила влечет за собой существенные штрафы для компании, а также начисление дополнительной компенсации за задержку.

| Статья описывает типовые ситуации. Чтобы решить Вашу проблему — напишите нашему консультанту или позвоните бесплатно: 7 Москва — ПОЗВОНИТЬ 7 Санкт-Петербург —ПОЗВОНИТЬ 8 доб.849 — Другие регионы — ПОЗВОНИТЬ Это быстро и бесплатно! |

Какая наступает ответственность за просрочку выплат

Нарушение выплат при расчете в связи с увольнением влечет к привлечению работодателя к ответственности в виде штрафа, который составляет 1/300 части ставки рефинансирования ЦБ за каждый день неисполнения обязательства.

Работник, который не получил полагающиеся ему выплаты в срок, имеет право обратиться с письменным заявлением в инспекцию по труду. Если выданное предписание службы защиты трудящихся также будет проигнорировано руководством предприятия, то уволенный сотрудник имеет все основания для обращения в суд с исковым заявлением о взыскании полагающихся ему выплат.

Даже при наличии веских оснований для подачи искового заявления не рекомендуется инициировать судебное разбирательство без предварительной консультации со специалистами в сфере трудовых споров. Дополнительно следует отметить, что помощь специалистов позволит взыскать не только причитающиеся суммы, но и компенсации за моральный вред и иные виды взысканий.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Смещение сроков

Выплата расчета по увольнению и сроки четко регламентированы ТК РФ.

Дата окончательного расчета при расторжении трудовых правоотношений может быть сдвинута в случае:

- если за сотрудником сохранялась должность, работник фактически не выполнял трудовые обязанности;

- если увольняем и находился в отпуске.

Смещение сроков окончательного расчета может быть применено только в случаях увольнения сотрудника по собственному желанию, поскольку закон запрещает нанимателю прекращать трудовые правоотношения с работниками находящихся на больничном или в отпуске.

Основания

Статья 140 трудового кодекса РФ гласит, что все полагаемые выплаты сотруднику должны быть выданы ему непосредственное в последний день работы. В зависимости от причины, по которой происходит разрыв трудовых отношений, набор положенных компенсация может отличаться.

Увольнение может происходить по собственной желанию гражданина и по инициативе работодателя, а также по обстоятельствам, независящим от обеих сторон. Чаще всего, процедура осуществляется взаимному соглашению. При наличии договоренности, окончательный расчет с работником может быть осуществлен и после дня разрыва трудовых отношений.

Записка-расчет

Записка расчет по форме т-61 заполняется сотрудниками отдела кадров, а потом бухгалтерии. На лицевой стороне документа ведется подсчет дней использованного и неиспользованного отпуска, а также количество авансированных отпускных.

На оборотной стороне записки сотрудник бухгалтерии проводит подсчет полагающихся сотруднику выплат. Документ составляется при наличии приказа об увольнении, о чем делается соответствующая отметка.

Бюджетная организация или коммерческое предприятие может перечислить денежные средства через банк или выплатить нарочно.

https://youtu.be/SKq1hUmZum0

Документы

Помимо выплаты положенного вознаграждения, руководитель увольняемого сотрудника обязан выдать ему следующий пакет документации:

- справка о полученных доходах по форме 2-НДФЛ;

- справку о суммированном доходе – используется для вычисления пособий;

- трудовую книжку с записью о прекращении рабочих отношений;

Помимо этого, по соответствующему заявление сотрудника, он также должен будет выдать:

- копия приказа о приеме на работу и увольнении;

- справку о полученной заработной плате за определенный период времени;

- справку о совершенных взносах в пенсионный фонд страхования.

Для того чтобы рассчитать и выплатить все причитающиеся сотруднику суммы, необходимо оформить документы:

- приказ об увольнении;

- записка-расчет при прекращении трудового договора (контракта) с работником;

- справка о доходах по форме 2-НДФЛ за текущий год.

Раздел 1. Титульная страница, на которой следует указать все данные о человеке, периоде его работы, дате и основаниях увольнения.

Раздел 2. Расчет отпускных (оборотная сторона). Здесь исчисляется весь период работы за который не были использован отпуск.

Обратите внимание, что титульный лист подписывает специалист по кадрам, а оборотную сторону — бухгалтер организации, который произвел расчет.