Разменный фонд кассира-операциониста: как правильно оформить

Из этой статьи вы узнаете:

- Каким документом сопровождается выдача кассиру денежных средств для размена.

- Что грозит организации, которая не оформляет данную операцию.

- Как отражаются в бухгалтерском учете выдача и возврат разменного фонда.

Для того чтобы выдавать покупателю сдачу, кассиру-операционисту нужны мелкие деньги. А где может взять их кассир, например, в первые часы работы, когда выручки еще нет или есть, но немного? Правильно, наличные для разменного фонда он должен получить из центральной кассы организации или предпринимателя. Поговорим о том, как все правильно оформить, чтобы не иметь проблем с налоговыми органами.

Service Temporarily Unavailable

С.И.Ожегов, Н.Ю.Шведова.

- Путеводитель по произведениям Сам ИздатаДля тех, кто интересуется художественными произведениями СИ ссылки

Полный список ссылок с аннотациями

Список лучших:

- Мой личный

Топ журналa «Самиздат»

Статистика раздела

Связаться с программистом сайта.

Сайт — «Художники» .. || ..

Книгу учета принятых и выданных денежных средств ведут только в случае, когда кассиров-операционистов несколько.

Обсудим существующий порядок

Наличные расчеты с покупателями «упрощенцы» (за некоторым исключением) ведут с применением кассовой техники. Поэтому руководствоваться при выдаче разменного фонда необходимо Типовыми правилами эксплуатации ККМ при осуществлении денежных расчетов с населением, утвержденными Минфином России от 30.08.1993 N 104 (далее — Правила). В п. п. 3.8 и 3.8.1 Правил сказано, что перед началом работы кассир должен получить у должностного лица организации все необходимое для работы, в частности разменную монету и купюры в количестве, нужном для расчетов.

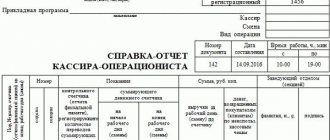

Согласно п. 3.8 Правил разменный фонд кассиру необходимо получать под роспись. Но это не означает, что он будет писать какую-либо расписку, так как выдача наличных денег из кассы организации регулируется Порядком ведения кассовых операций в РФ, утвержденным Решением Совета директоров ЦБ РФ от 22.09.1993 N 40. Так что при выдаче кассиру разменного фонда оформлять нужно расходный кассовый ордер. В конце рабочего дня кассир должен составить справку-отчет кассира-операциониста (форма N КМ-6) и сдать полученную выручку в основную кассу организации. А вместе с выручкой он сдает и сумму полученного утром разменного фонда. При сдаче денежных средств составляется приходный кассовый ордер.

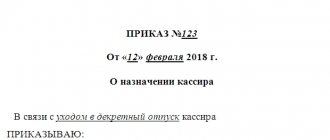

На основании указанных документов делаются записи в кассовой книге. Заметим: на сдачу выручки и разменного фонда лучше составлять отдельные приходные кассовые ордера. Это подтвердит, что сданная сумма не является выручкой от реализации, и тем самым оградит от ненужных вопросов. Рекомендуем также издать приказ, в котором руководитель установит сумму разменного фонда, выдаваемого кассиру-операционисту <1>.

<1> О заполнении формы N КМ-6 читайте на с. 74.

Совет редакции. Сдачу выручки и разменного фонда оформляйте разными ПКО, тогда вам не придется объяснять налоговому инспектору, почему часть сданной суммы не включена в налоговую базу.

Обсудим некоторые нюансы. При торговле с использованием ККТ кассир обязан вести книгу кассира-операциониста по форме N КМ-4. И в ней нужно записывать только выручку, разменные суммы в этой книге не отражаются (собственно, в унифицированной форме для них не предусмотрено специальной графы). Есть и еще один документ, который придется вести, но только в случае, когда в организации несколько кассиров-операционистов. Речь идет о книге учета принятых и выданных кассиром денежных средств (форма N КО-5). В ней отражается выдача денег для размена старшим кассиром другим кассирам.

Памятка. Унифицированные формы кассовых документов (N КО-…) утверждены Постановлением Госкомстата России от 18.08.1998 N 88, документов для работы с ККТ (N КМ-…) — Постановлением Госкомстата России от 25.12.1998 N 132.

Есть нюансы. Книгу учета принятых и выданных денежных средств ведут только в случае, когда кассиров-операционистов несколько.

Если торговые точки и бухгалтерия находятся далеко друг от друга

Чтобы не мотаться каждый день туда-сюда для оформления «разменных» РКО и ПКО, можно по заявлению кассира выдать ему деньги под отчет, например, на месяц. Порядком ведения кассовых операций это не запрещено. Он лишь обязывает подотчетника отчитаться о потраченных деньгах не позднее 3 дней со дня окончания срока, на который получены деньгип. 4.4 Положения № 373-П.

В этом случае нужно издать приказ руководителя об установлении суммы разменного фонда на определенный период. Деньги выдаются кассиру по расходнику. По истечении срока, на который выданы деньги, кассир должен будет вернуть деньги и оформить авансовый отчет, указав «разменный фонд» в графе «Назначение аванса». Писать в авансовом отчете почти ничего не придется: получил столько-то, израсходовал — 0,00 руб., вернул столько-то по такому-то приходному ордеру.

Выданные под отчет разменные деньги кассиры, как правило, оставляют в ящике ККТ, полагая, что штрафа за неоприходование не будет. Ведь это деньги подотчетного лица. Но аудиторы не советуют так делать.

ОБМЕН ОПЫТОМ

ЕФРЕМОВА Анна Алексеевна Генеральный директор аудиторской

“Полученные кассиром под отчет деньги перестают быть средствами предприятия и становятся задолженностью кассира, то есть временно являются как бы его средствами, предназначенными для расходования на установленные цели. Поэтому если кассир вложит их в ящик кассового аппарата, то он, во-первых, нарушит нормативные акты (в частности, п. 4.7 Типовых правил эксплуатации ККМ), во-вторых, в случае ревизии кассы эти деньги будут рассматриваться как неоприходованная выручка.

Вот почему такие средства должны находиться вне ящика ККТ, например в личной сумке кассира. Но тут уже у него самого возникает риск, что в случае утраты сумки он будет нести полную материальную ответственность за нанесенный организации ущерб в размере невозвращенного остатка неизрасходованных подотчетных средств. Поэтому все-таки лучше официально выдавать кассиру разменные средства в начале смены, тем более что увеличить лимит остатка наличности в кассе на сумму разменного фонда не так уж и сложно”.

***

Несмотря на то что в последнее время налоговики редко цепляются к неправильному оформлению выдачи размена, рисковать все равно не стоит.

Другие статьи журнала «ГЛАВНАЯ КНИГА» на тему «ККТ / касса / платежные агенты»:

2020 г.

- Оформляем «процентный» чек ККТ, № 2

За неправильно оформленный разменный фонд могут оштрафовать

Спрашиваете, зачем нужно заполнять дополнительные расходные и приходные кассовые ордера, ведь деньги для разменного фонда передаются лишь временно и возвращаются в той же сумме? К чему лишние документы и записи в кассовой книге?

И документы, и соответствующие записи нужны, и вот почему. Дело в том, что в операционной кассе в течение дня можно хранить денежные средства в сумме выручки, полученной с использованием ККТ. Остальное налоговые органы при проверке могут посчитать неоприходованной наличностью. В этом случае организации грозят штрафы в размере от 40 000 до 50 000 руб., а должностным лицам — от 4000 до 5000 руб.

О штрафах. Размеры штрафов указаны в ст. 15.1 КоАП РФ. Индивидуальные предприниматели в рамках КоАП РФ несут такую же административную ответственность, как и должностные лица организаций, то есть им грозит штраф в размере от 4000 до 5000 руб. (ст. 2.4 КоАП РФ).

А чтобы разменный фонд не посчитали неоприходованной наличностью, его следует оформить так, как рассказывалось ранее. Теперь рассмотрим некоторые ситуации, встречающиеся на практике.

Учет чая и кофе в организации

Продукты, которые компания приобретает для своих сотрудников и клиентов, должны быть учтены в составе МПЗ. При этом осуществляются следующие проводки:

- Дт 10 Кт 60 (76) – осуществлен учет поступившего продукта в качестве МПЗ.

- Дт 91-2 Кт 10 – выполнено списание.

Продукты принимаются к учету по фактической стоимости. Чтобы узнать ее, необходимо обратиться к договору с поставщиком. Цифра, указанная там и будет фигурировать в других документах компании. Как и в случае с водой, НДС в учет не принимается.

Особенности бухучета чая и кофе зависят от присутствия соответствующего пункта в коллективном договоре.

Так, если в документе присутствует положение, в соответствии с которым организация обязана обеспечивать своих сотрудников напитками и сладостями, траты на покупку продуктов относят к расходам по обычным видам деятельности. Если продукты передаются лицу, которое отвечает за их пополнение, происходит списание фактической стоимости чая и кофе со счета 10 в дебет счета 26. Основанием для осуществления манипуляции служит соответствующий первичный документ.

Торговая точка начинает работать раньше бухгалтерии

Довольно часто встречающаяся ситуация. Бухгалтерия работает с 9.00 или 10.00, а магазин — с 8.00. А бывают и круглосуточные торговые точки. Как тогда оформлять выдачу разменного фонда?

В данном случае ничего не остается, как выдавать нужные суммы кассирам накануне вечером, выписывая расходные кассовые ордера следующим днем. Сдачу же выручки и разменного фонда проводят по основной кассе утром следующего дня задним числом. Конечно, это также нарушение, однако зафиксировать его проверяющие не смогут, следовательно, никаких наказаний не будет.

Важное обстоятельство. Как правило, часы работы налоговиков те же, что и у бухгалтерии.

Как выдать и оформить разменный фонд для кассира

Четкого ответа на этот вопрос нормативные документы не содержат.

Некоторые специалисты рекомендуют выдавать денежные средства кассирам под отчет, соответственно оформляя авансовые отчеты с указанием назначения аванса — «разменный фонд». При этом издается приказ руководителя, в котором устанавливается срок возврата денежных средств, выданных в качестве аванса. Надо сказать, что такой подход возможен, однако имеет отдельные недостатки. Ведь денежные средства выдаются под отчет лично кассиру, следовательно, хранить их он должен у себя (например, в кармане или кошельке), а не в операционной кассе. Однако за данное нарушение штрафов не предусмотрено.

Ситуация. Московские налоговики уходят от ответа

В Письме УФНС России по г. Москве от 18.06.2008 N 22-12/057947 налогоплательщики задали как раз интересующий нас вопрос: допускается ли выдача кассирам магазинов разменного фонда один раз в год по расходному ордеру?

Однако ответа на поставленный вопрос указанное Письмо не содержит. Налоговики напоминают правила работы на ККМ, согласно которым кассиры должны обеспечиваться всем необходимым перед началом работы. Но ни запрета, ни разрешения на выдачу разменного фонда один раз в год в Письме нет.

Кроме того, суды, как правило, встают на сторону налогоплательщиков, которых оштрафовали за неполное оприходование денежной наличности из-за нарушения порядка оформления разменного фонда. По мнению судей, несвоевременная сдача в центральную кассу разменного фонда не является административным нарушением, указанным в ст. 15.1 КоАП РФ.

Подборка документов. Есть положительные для налогоплательщиков примеры арбитражной практики. См., например, Постановления ФАС Северо-Западного округа от 02.03.2010 по делу N А56-24004/2009 и от 28.06.2010 по делу N А56-58858/2009, а также Постановление ФАС Западно-Сибирского округа от 10.01.2008 N Ф04-61/2008(443-А70-43).

Лимит кассы.

Правил сказано, что перед началом работы кассир должен получить у должностного лица организации все необходимое для работы, в частности разменную монету и купюры в количестве, нужном для расчетов.

Согласно п. 3.8 Правил разменный фонд кассиру необходимо получать под роспись. Но это не означает, что он будет писать какую-либо расписку, так как выдача наличных денег из кассы организации регулируется Порядком ведения кассовых операций в РФ, утвержденным Решением Совета директоров ЦБ РФ от 22.09.1993 N 40. Так что при выдаче кассиру разменного фонда необходимо ОБЯЗАТЕЛЬНО оформлять расходный кассовый ордер.

Внимание

В конце рабочего дня кассир должен составить справку-отчет кассира-операциониста (форма N КМ-6) и сдать полученную выручку в основную кассу организации. А вместе с выручкой он сдает и сумму полученного утром разменного фонда. При сдаче денежных средств ОБЯЗАТЕЛЬНО составляется приходный кассовый ордер.

На вопрос можно ли выдавать кассирам разменный фонд не ежедневно, а делать это раз в неделю, месяц или даже год, можно ответить да: порядок ведения кассовых операций это не запрещает.

На основании указанных документов (приходных и расходных ордеров) делаются соответствующие записи в кассовой книге. Заметим: на сдачу выручки и разменного фонда лучше составлять отдельные приходные кассовые ордера. Это подтвердит, что сданная сумма не является выручкой от реализации, и тем самым оградит от ненужных вопросов контролирующих органов относительно размера доходов организации, полученных ею в день сдачи разменной монеты кассиром.

Необходимо также издать приказ, в котором руководитель установит сумму разменного фонда, выдаваемого кассиру-операционисту. В подобном приказе нужно четко прописать, какова сумма разменного фонда, как часто его выдают и когда сдают. Повторяем, выдачу и возврат разменного фонда не обязательно делать ежедневно. Можно выдавать и сдавать деньги, например, раз в месяц.

Это подтвердит, что сданная сумма не является выручкой от реализации, и тем самым оградит от ненужных вопросов контролирующих органов относительно размера доходов организации, полученных ею в день сдачи разменной монеты кассиром.

Необходимо также издать приказ, в котором руководитель установит сумму разменного фонда, выдаваемого кассиру-операционисту. В подобном приказе нужно четко прописать, какова сумма разменного фонда, как часто его выдают и когда сдают. Повторяем, выдачу и возврат разменного фонда не обязательно делать ежедневно. Можно выдавать и сдавать деньги, например, раз в месяц. Соответственно, остальное время они будут находиться в кассовом ящике.

Мы не рекомендуем выдавать деньги кассиру подотчет, хотя это прямо не запрещено законодательством.

Афоризмы офицеров советской армии 24k

Оценка:

6.00*3

Юмор

- Fido Перлы сети Fido17k

Оценка:

6.00*3

Юмор Перлы из сети Fido, для соответствующих любителей (не знаю откуда спёрто, у меня в компе валялось, выкладываю, чтобы не пропало). - narod Научно-Студенческие анекдоты6k

Юмор

Справочная информация для начинающих интернетчиков и компьютерщиков

В связи с внедрением информационных технологий в нашу повседневную жизнь. Автор статей — не спец, а обычный пользователь, делюсь тем, что знаю…

Технические вопросы СИ:

- about2k

- Вставка ссылок в аннотации4k

Естествознание Комментарии: 6 (30/11/2014) Как правильно вставлять в аннотации ссылки, чтобы они потом работали (особенности местного движка) ссылка на самиздат (для примера) - Вставка картинок в аннотации8k

Комментарии: 9 (18/10/2016) Как вставить картинку в свою аннотацию, и как сделать чтобы она не торчала поверх текста, а была слева от него. - Вставка картинок в тексты и на свою С И — страничку37k

Оценка:

3.71*13

Комментарии: 14 (15/12/2015) Здесь я кратко расскажу, как вставлять картинки в свои тексты, в аннотации, как подготовить файл в формате Microsoft Word с большим количеством картинок, чтобы эти картинки отображались в СИ (самиздате).

Иллюстрации/приложения: 10 шт.

Смотрите также:

- Толковый словарь русского языка.

Отражение операций с разменным фондом в бухгалтерском учете

Уделим внимание организациям, которые даже при УСН ведут бухучет в полном объеме. Расскажем, как отражается выдача разменного фонда в бухучете.

Для каждой операционной кассы на счете 50 «Касса» открывается отдельный субсчет «Операционная касса 1», «Операционная касса 2» и т.д. При выдаче разменного фонда делается проводка:

Дебет 50, субсчет «Операционная касса», Кредит 50, субсчет «Касса организации».

При возврате разменных денег проводка будет обратной:

Дебет 50, субсчет «Касса организации», Кредит 50, субсчет «Операционная касса».

Пример. ООО «Горизонт» применяет УСН и ведет бухгалтерский учет в полном объеме. 2 июня 2011 г. кассиру магазина был выдан разменный фонд в размере 3800 руб., в тот же день вечером кассир сдал в кассу организации полученную выручку в сумме 374 500 руб. и вернул сумму разменного фонда. Отразим операции в бухгалтерском учете при условии, что для операционной кассы на счете 50 открыт субсчет 2, для центральной кассы организации — субсчет 1 (см. таблицу).

Таблица

Бухгалтерские проводки ООО «Горизонт»

————————————————————————— N Содержание операции Дата Дебет Кредит Сумма, Документ п/п руб. ————————————————————————— 1 2 3 4 5 6 7 ————————————————————————— 1 Выданы разменные 02.06.2011 50-2 50-1 3 800 Расходный деньги в операционную кассовый кассу ордер ————————————————————————— 2 Отражена торговая 02.06.2011 50-2 90-1 374 500 Z-отчет выручка ————————————————————————— 3 Отражена сдача 02.06.2011 50-1 50-2 374 500 Приходный выручки в центральную кассовый кассу ордер ————————————————————————— 4 Возвращены разменные 02.06.2011 50-1 50-2 3 800 Приходный деньги в центральную кассовый кассу ордер —————————————————————————

Если же при выдаче кассиру денежных средств для разменного фонда оформляется авансовый отчет, то делается проводка:

Дебет 71 Кредит 50.

Возврат отражается следующим образом:

Дебет 50 Кредит 71.

Нюансы, требующие особого внимания. При выдаче разменного фонда оформляется расходный кассовый ордер, в противном случае налоговики могут зафиксировать неоприходование денежной наличности, что грозит административным штрафом.

Правила работы с ККМ предполагают ежедневную выдачу и возврат разменного фонда, однако за их нарушение штрафов не предусмотрено.

Если торговая точка начинает работать раньше бухгалтерии, то деньги для размена придется выдавать заранее, а оформлять их получение утром следующего дня.

П.А.Лисицына

Налоговый консультант

От каких унифицированных форм можно отказаться?

После перехода на «умные» кассы ведение первичной документации упростилось в разы. Привычные унифицированные формы и журналы учета, оформляемые ранее на основании требований постановления Госкомстата N 132 от 25.12.1998 и ФЗ-402 «О бухгалтерском учете», после отмены действия с 1 июля 2020 года Постановления Правительства №470, стали не обязательными для применения.

К такому выводу пришел Минфин, что отражено в его Письмах№ 03-01-15/54413 (16 сентября 2020 г.), № 03-01-15/28914 (12 мая 2017 г.), № 03-01-15/3482 (25 января 2020 г.), № 03-01-15/19821 (04 апреля 2020 г.).

Однако мнение чиновников носит рекомендательный характер. Поэтому предприниматель имеет право применять онлайн кассы и кассовые документы старых образцов или же может полностью отказаться от следующих форм:

- Формы КМ-1 – акта, применяемого при обнулении счетчиков ККМ;

- Формы КМ-2 – акта, необходимого для снятия показаний при ремонте кассы и возврате ее в работу;

- Формы КМ-3 – акта, который заполняли при возврате наличности;

- Формы КМ-4 – журнала, заполняемого кассиром операционистом;

- Формы КМ-5 – специального журнала, предназначенного для фиксирования данных при применении касс, которые работают без кассира-операциониста;

- Формы КМ-6 – справки-отчета для кассира-операциониста;

- Формы КМ-7 – документ, фиксирующий показания ККТ.

С июля 2020 года предприятия, перешедшие на онлайн-кассы, могут законно отказаться от заполнения таких форм.

Примечание. Субъект предпринимательской деятельности после перехода на новую кассовую дисциплину имеет право в добровольном порядке сохранить старый документооборот. При этом заполняются необязательные документы в произвольной форме.

Разменный фонд для кассы

Оформление разменного фонда при расчетах через ККМ

За некоторым незначительным исключением, компании, применяющие УСН, проводят наличные расчеты с покупателями с применением кассовой техники. Поэтому руководствоваться при выдаче разменного фонда необходимо Типовыми правилами эксплуатации ККМ при осуществлении денежных расчетов с населением, утвержденными Минфином России от 30.08.1993 N 104 (далее — Правила). В п. п. 3.8 и 3.8.1 Правил сказано, что перед началом работы кассир должен получить у должностного лица организации все необходимое для работы, в частности разменную монету и купюры в количестве, нужном для расчетов.

Согласно п. 3.8 Правил разменный фонд кассиру необходимо получать под роспись. Но это не означает, что он будет писать какую-либо расписку, так как выдача наличных денег из кассы организации регулируется Порядком ведения кассовых операций в РФ, утвержденным Решением Совета директоров ЦБ РФ от 22.09.1993 N 40. Так что при выдаче кассиру разменного фонда необходимо ОБЯЗАТЕЛЬНО оформлять расходный кассовый ордер. В конце рабочего дня кассир должен составить справку-отчет кассира-операциониста (форма N КМ-6) и сдать полученную выручку в основную кассу организации. А вместе с выручкой он сдает и сумму полученного утром разменного фонда. При сдаче денежных средств ОБЯЗАТЕЛЬНО составляется приходный кассовый ордер. На вопрос можно ли выдавать кассирам разменный фонд не ежедневно, а делать это раз в неделю, месяц или даже год, можно ответить да: порядок ведения кассовых операций это не запрещает.

На основании указанных документов (приходных и расходных ордеров) делаются соответствующие записи в кассовой книге. Заметим: на сдачу выручки и разменного фонда лучше составлять отдельные приходные кассовые ордера. Это подтвердит, что сданная сумма не является выручкой от реализации, и тем самым оградит от ненужных вопросов контролирующих органов относительно размера доходов организации, полученных ею в день сдачи разменной монеты кассиром.

Необходимо также издать приказ, в котором руководитель установит сумму разменного фонда, выдаваемого кассиру-операционисту. В подобном приказе нужно четко прописать, какова сумма разменного фонда, как часто его выдают и когда сдают. Повторяем, выдачу и возврат разменного фонда не обязательно делать ежедневно. Можно выдавать и сдавать деньги, например, раз в месяц. Соответственно, остальное время они будут находиться в кассовом ящике.

Мы не рекомендуем выдавать деньги кассиру подотчет, хотя это прямо не запрещено законодательством. В любом случае, какой бы из указанных порядков оборота разменного фонда Вы не выбрали, его необходимо прописать в приказе о разменном фонде, и непременно неукоснительно следовать ему.

ПРИКАЗ № ____ О создании и учете разменного фонда

г. Москва «___» ____________ 201_ г.

Для обеспечения соблюдения требований законодательства к порядку обращения наличных денежных средств в Обществе ПРИКАЗЫВАЮ: 1. Установить, что ежедневно на начало рабочего дня в контрольно-кассовом аппарате модели «УКАЗАТЬ МАРКУ И МОДЕЛЬ И СЕРИЙНЫЙ НОМЕР ККМ», должен находиться разменный фонд в сумме 18 000 руб. мелкими купюрами и монетами. Разменный фонд кассир Общества выдает кассиру-операционисту (кассиру-продавцу) 1-го числа каждого месяца до начала рабочей смены по расходному кассовому ордеру. В течение месяца разменный фонд находится в кассовом ящике ККМ. Сдача разменного фонда в общую кассу производится по окончании рабочей смены в последний день месяца. Ответственным за сохранность разменного фонда является кассир-операционист (кассир-продавец). 2. Ввести настоящий приказ в действие начиная с даты подписания приказа. 3. Ознакомить всех кассиров и кассиров операционистов (кассиров-продавцов) с настоящим приказом под роспись. 4. Контроль за исполнением приказа возлагаю на себя (ИЛИ НА ИНОЕ РУКОВОДЯЩЕЕ ЛИЦО ОРАГАНИЗАЦИИ).

Генеральный директор ______________

С приказом ознакомлены: Главный юухгалтер бухгалтер ________________/ФИО/ кассир_______________________/ФИО/ кассир-операционист __________________/ФИО/ кассир-операционист __________________/ФИО/ кассир-операционист __________________/ФИО/ кассир-операционист __________________/ФИО/ …

Способы формирования

Порядок создания разменного фонда не совсем урегулирован законами. Однако на практике используется одна из этих схем:

- Выдача разменных монет каждый день перед началом смены. При этом оформляется кассовый ордер. Ежедневно остаток выданных средств возвращается в главную кассу.

- Выдача разменных монет на продолжительный срок. При этом нужно издать приказ. В нем указывается эта информация: срок выдачи средств, сумма размена, причина предоставления размера на длительный срок. Выдача средств сопровождается оформлением кассового ордера.

Размен может быть предоставлен кассиру под отчет. Но это не лучший вариант, так как средства, выданные под отчет, могут быть признаны личными деньгами кассира. А личные деньги в кассе храниться не могут.

Образец приказа

ООО «Яблоко»

г. Москва

7.11.2017 года

Приказ №68

О формировании разменного фонда

ПРИКАЗЫВАЮ:

1. Обеспечить наличие в кассе на начало смены разменного фонда в размере 1 000 рублей. 2. Выдавать размен кассиру 1 числа до начала смены. Делать это каждый месяц. 3. Сдавать размен в центральную кассу по завершении рабочего дня в последнее число месяца. 4. Ответственным за сохранность размена назначить кассира Ивасюка Р.Р. 5. Контроль над выполнением приказа возложить на главбуха Иванову И.Ж.

Гендиректор (подпись) Зайцев Л.Л.

С распоряжением ознакомлены: Главный бухгалтер (подпись) Иванова И.Ж. Кассир (подпись) Ивасюк Р.Р.

Лимит кассы. Понятие и правила расчета остатка средств в кассе.

Лимит кассы – это предельная сумма наличных, которую предприятие имеет право оставлять в кассе по окончании рабочего дня. Средства, размер которых превышает установленный предел, в конце дня должны быть переданы в банк. Если раньше лимит кассы определялся одним из банковских учреждений, то сегодня предприятие не обязано уведомлять банк о размере лимита, решая самостоятельно, какая сумма должна оставаться в кассе во внерабочее время. Лимит кассы устанавливается для того, чтобы по мере необходимости предприятие имело возможность оперативно использовать требующуюся сумму на хозяйственные нужды, в качестве разменных средств (если речь идёт о торговой точке), как аванс на командировку и т.п. Вычисление лимита кассы происходит с учётом нескольких факторов, среди которых режим работы предприятия и специфика его деятельности, отдалённость от банка, объём поступлений и расхода денежных средств. Хозяйствующий субъект может определять лимит кассы с оглядкой на размер среднедневной выручки. Даже если установленный лимит будет превышать предельный её объём, в расчёт примется не завышенная сумма, а именно показатель средней выручки за день.

Лимит кассы не нужно согласовывать и утверждать в банке!

Положение Банка России №373 от 12.10.2011

В определении лимита кассы играет роль и продолжительность работы банка, а также существующая между банком и организацией договорённость о проведении инкассации. Что касается срока сдачи средств, то данный вопрос предварительно оговаривается с банком. В случае если лимит кассы не введён, его следует считать нулевым. Причины, по которым предельная сумма остатка наличных не установлена, не принимаются во внимание. Если после завершения рабочего дня в кассе остаются деньги, превышающие лимит, они определяются как сверхлимитные. Являясь внутренним делом предприятия, вычисление лимита наличных средств в кассе, как уже отмечалось выше, не должно быть согласовано с банком. Но если во время проверки в кассе организации окажется сумма, размер которой отличается от предельной, именно она будет принята в качестве лимита. Ориентируясь на данную сумму, совершится расчёт перелимита за весь срок хранения денежных средств. Факт перелимита чреват введением штрафных санкций по отношению к хозяйствующему субъекту. Лимит кассы рассчитывается по предприятию и по каждому его обособленному подразделению отдельно, утверждаясь внутренними распоряжениями. В течение года сумма лимита может меняться, если для того появятся основания (например, может возрасти наличный оборот денег). Сверх утверждённого лимита в кассе могут храниться наличные для выдачи заработной платы, стипендий, пенсий и подобных выплат. Если причин оставить деньги в кассе нет, а внести их в банк организация не успевает, сверхлимитную сумму можно выдать одному или нескольким работникам под отчёт (к примеру, на хознужды), вернув её в кассу на следующий же рабочий день. Если установленные сроки использования наличных превышены, предприятие также окажется перед угрозой штрафов. Для организации, только открывающей свою деятельность, на первые три месяца работы лимит кассы устанавливается согласно прогнозным расчётам, в дальнейшем подвергаясь пересмотрению. Как правило, корректировка предельной суммы, оставляемой в кассе, происходит спустя две недели по истечении трёхмесячного периода. Некоторые предприятия имеют право работать без установления лимита кассы. К таковым относятся банки, религиозные организации (монастыри, духовные учебные заведения и т.д.), не осуществляющие производственной или другой предпринимательской деятельности.

Формулы для расчета лимита кассы

1. Для предприятий получающих наличные денежные средства за проданные товары или оказанные услуги:

L = V/ P * Nc,

где: L — лимит остатка наличных денег в рублях; V — объем поступлений наличных денег; P — расчетный период, за который учитывается объем поступлений (не более 92 рабочих дней); Nc — период времени между днями сдачи в банк (не более 7 рабочих дней).

Пример: ООО «Мир ККМ» (розничная торговля, режим работы с 9-00 до 21-00, выходной — воскресенье). Выручка за 3 месяца: март — 1 млн. рублей,апрель — 900 тыс.

Как оформить документально расходы

Все операции, связанные с осуществлением хозяйственной деятельности компании, должны сопровождаться первичной документацией (закон №402-ФЗ). Такие бумаги могут быть приняты к учету только в том случае, если были составлены по форме, которая присутствует в альбомах форм первичной документации. Если бухгалтеру необходимо составить документ, специальная форма для которого не установлена, в него необходимо включить реквизиты, указанные в законе.

Бумаги, которые требуются для учета сладостей и напитков, приобретаемых для работников и посетителей, представлены в таблице.

| Тип операции | Название документа | Форма |

| Учет после покупки | Товарная накладная | № ТОРГ-12 |

| Приходный ордер | № М-4 | |

| Перемещение продуктов внутри компании | Требование-накладная | № М-11 |

| Осуществление списания питьевой воды | Акт на списание материалов в производство | Форма, которую специалист компании разработал самостоятельно. Она должна быть составлена с учетом требований ФЗ №402-ФЗ |

Чтобы подтвердить обоснованность отнесения воды к расходам, эксперты советуют оформлять внутренние организационно-распорядительные документы. В качестве примера может выступать приказ руководителя. Компания имеет право разработать собственные корпоративные стандарты, в соответствии с которыми выполняется обеспечение работников питьевой водой и сладостями. Действие проводится с целью создания благоприятных условий для осуществления трудовой деятельности.

Организация и учет разменного фонда в кассе

рублей, май — 1.2 млн. рублей. Всего за 3 месяца (92 дня) — 3.1 млн. рублей. Выручка сдается в банк на следующий день в 12 часов. Таким образом, лимит кассы будет равен 67 000 руб. (3 100 000 : 92 дн. х 2 дн.)

2. Для предприятий неполучающих наличные денежные средсва за проданные товары или оказанные услуги:

L = R / P * Nn,

где: L — лимит остатка наличных денег в рублях; R — объем выдач наличных денег за исключением сумм, предназначенных для выплат заработной платы; P — расчетный период, за который учитывается объем выдач (не более 92 рабочих дней); Nn — период времени между днями получения по денежному чеку в банке наличных денег (не более 7 рабочих дней).

Пример: ООО «Мир ККМ» (услуги, режим работы с 10-00 до 18-00, выходной — суббота, воскресенье). Денежные затраты за неделю (5 дней) — 40 000 рублей. Деньги в банке организация получает 2 раза в месяц через 16 дней. Таким образом, лимит кассы будет равен 56 000 руб. (40 000 : 5 дн. х 7 дн.).

Штрафы

За нарушение кассовой дисциплины Кодексом об административных правонарушениях (статья 15.1 КоАП) установлен штраф:

- для организации — 40 000–50 000 руб.,

- для руководства — 4 000–5 000 руб.

В список нарушений входят:

- расчеты наличными деньгами с другими организациями сверх установленных размеров;

- неоприходование (неполное оприходование) в кассу денежной наличности;

- несоблюдение порядка хранения свободных денежных средств;

- накопление в кассе средств сверх установленных лимитов.

Значение «Деньги Разменные» в словарях

Деньги Разменные–Экономический словарьTOKEN MONEYВ соответствии с Законом о металлических деньгах 1965 г. (см. ДЕНЬГИ США) и последующими законами о металлических деньгах, все монеты, выпускаемые в Соединенных Штатах, являются разменными монетами, т. е. их внутренняя стоимость не соответствует номиналу. Общие характеристики Д.р. можно сформулировать следующим образом1. Преобладает мелкий номинал. Д.р. служат главным образом для размена.2. Изготавливаются из металла, не являющегося стандартным ден. металлом. Разменные монеты чеканят из никеля и меди, а не из золота или серебра, причем серебро является дополнительным ден. металлом, официально использовавшимся ранее для выпуска стандартных серебряных долларов (371,25 гран, тройский вес, чистого серебра) и разменных серебряных монет (35,6 гран, тройский вес, чистого серебра для двух 50-центовых монет, четырех 25-центовых монет и десяти даймов, т. е. 10-центовых монет).3. Неполноценные. Собственная стоимость Д.р. меньше указанного на них номинала. Они представляют большую ценность как монеты с официально указанной покупательной способностью, а не как металл. Это делается с целью предотвращения переплавки, накопления или экспорта монет и гарантирует их постоянное обращение.4. Чеканка только государством. Очевидно, что если номинал монет превышает стоимость использованного для их чеканки металла, эмитент — гос-во — получает прибыль, или сеньораж, за право чеканки монет. Эта прибыль должна предназначаться только гос-ву, а не частному лицу.5. Чеканка ограниченного количества монет. Д.р.

Заслуживает внимания последовательность проводимых мер по укреплению денежного обращения. Вначале была учреждена депозитная касса, в которой выпускались депозитные билеты, обеспеченные серебром рубль за рубль. В обмен на депозитные билеты от населения неограниченно принимались золото и серебро. Депозитные билеты свободно по предъявлении обменивались на металл, в результате за один год без затрат на это государства разменный фонд составил 38 млн. руб. Затем ассигнации, бывшие в обращении в качестве второстепенного денежного знака, стали обмениваться по курсу 3 руб. 50 коп. за один серебряный рубль. Завершилась денежная реформа выпуском в обращение государственных кредитных билетов и полной заменой ассигнаций, в результате было обеспечено объединение бумажно-денежных знаков с государственными билетами, получившими повсеместное хождение наравне с серебряными монетами и обеспеченными всем достоянием государства и разменными на двойную монету. [c.412] В результате к концу 1861 г. общая сумма находившихся в обращении кредитных билетов составила 713,6 млн. руб., а обеспечены они были разменным фондом (состоявшим из золота и серебра в монетах и слитках) лишь на 11%. [c.416]

РАЗМЕННЫЕ ФОНДЫ —запасы государственных казначейских билетов и разменной монеты, хранившиеся в учреждениях Госбанка СССР. Созданы после передачи в ноябре 1929 г. Наркомфином СССР Госбанку СССР операций с казначейской валютой. За счет Р. ф. учреждения банка производили размен банковских билетов на казначейские, выпускали взамен изъятых из обращения ветхих казначейских билетов и дефектной монеты новые, осуществляли прием и обмен поврежденной казначейской валюты. В 1941 г. Р. ф. были объединены с запасными фондами банковских билетов в Резервные фонды билетов Государственного банка СССР, государственных казначейских билетов СССР и металлической монеты . [c.258]

До первой мировой войны, когда в обращении находились золотые монеты и разменные на золото банкноты, С. служили резервуаром для пополнения металлич. обращения в периоды увеличения потребностей оборота в деньгах, а также разменным фондом для банкнот. С отменой золотого стандарта оба эти назначения утратили свою силу. С. сохраняют значение в качестве резервного фонда мировых денег— всеобщего покупательного и платежного средства на мировом рынке В эпоху империализма и общего кризиса капитализма С., принадлежащие буржуазным гос-вам, используются в качестве военно-финансового резерва, средства финансирования империалистич. войн. Накопление С. принимает особенно широкие размеры в периоды инфляции, когда в результате резкого обесценения бумажных денег усиливается недоверие к ним. [c.361]

ЗАПАСНЫЕ ФОНДЫ БИЛЕТОВ ГОСУДАРСТВЕННОГО БАНКА СССР —фонды банковских билетов, создававшиеся при крупных учреждениях Госбанка в целях правильной организации денежного обращения, регулирования оборотной кассы и постоянного обновления обращающихся банковских билетов. В 1941 г. были объединены с разменными фондами казначейской валюты. В настоящее время [c.429]

При ревизии доходов от грузовых операций вслед за снятием денежной наличности определяется сумма выручки, которая должна быть в кассе на момент ревизии. Эта сумма определяется по корешкам дорожных ведомостей на отправленные грузы, по дорожным ведомостям на выданные грузы, по талонам квитанций разного сбора. Проверка этих документов даёт возможность определить сумму тарифа и сборов, полученных кассой с начала отчётных суток до начала ревизии. Кроме этого, учитывается выручка, полученная от продажи бланков накладных, и разменный фонд. [c.416]

Кассовые отчёты сверяются с данными филиалов банка о сдаче выручки и с операционными отчётами станций по перевозкам пассажиров, багажа, грузов и по разным сборам. Кроме того, проверяется правильность выплат из выручки станций (как без специальных разрешений, так и по разрешениям управления дороги) и соответствие остатка наличных денег в кассе станции установленной сумме разменного фонда. [c.584]

Государственные кредитные банкноты выпускались Госбанком в размере, ограниченном потребностями денежного обращения, но непременно под обеспечение золотом не менее чем в половинном размере, пока общий объем эмиссии не достигнет 600 млн. руб. сверх этой нормы кредитные билеты должны были обеспечиваться золотом полностью — рубль кредитный на рубль золота. К началу 1896 г. золотой запас оценивался в 659,5 млн. руб., из которых в разменном фонде числилось 75 млн. руб. В течение 1896 г. разменный фонд был доведен до 500 млн. руб., что представлялось достаточным для развертывания обменных (на золото) операций. Номинал кредитных билетов был установлен в 500, 100, 25, 10 руб., а также 5, 3 и 1 рубль. [c.131]

ЯВНЫЕ (ДЕНЕЖНЫЕ) ИЗДЕРЖКИ — альтернативные издержки, которые принимают форму явных (денежных) платежей поставщикам факторов производства и промежуточных изделий. ЯМАЙСКАЯ ВАЛЮТНАЯ СИСТЕМА — в 1978 г. на Ямайке было ратифицировано соглашение о проведении валютной реформы странами — членами Международного валютного фонда (МВФ). Была создана новая валютная система, названная Ямайской. Основными принципами Я. в. с. являются использование в качестве мировых денег не разменных на золото национальных валют и постепенное сокращение международных расчетов в долларах отмена официальной цены золота и исключение золота из межгосударственных платежей постепенное введение в качестве главного международного расчетного и резервного средства коллективной денежной единицы Международного валютного фонда — специальных прав заимствования (СДР). Создание Я. в. с. не принесло капиталистическим странам валютной стабильности. Коллективная денежная единица — СДР — не получила достаточного хождения. Валютные противоречия между США, странами Западной Европы и Японией выражаются в стремлении к образованию региональных валютных блоков (зона японской иены, зона французского франка). Наиболее организационно оформленным региональным валютным блоком является Европейская валютная система (ЕВС), объединившая страны, входящие в Европейское экономическое сообщество (ЕЭС). Между региональными валютными группировками периодически возникают валютные войны. Несовершенство Я. в. с. привело к тому, что практически доллар продолжает сохранять роль главной резервной валюты капиталистического мира, что позволяет США и далее получать от экономического обмена с другими странами большие выгоды. ЯРЛЫК — вид товарного знака, клеймо на [c.240]

За год до окончания второй мировой войны, в июле 1944 г., на международной конференции 44-х стран-союзниц в г. Бреттон-Вудс, штат Нью-Гемпшир, были приняты соглашения, вступившие в силу в декабре 1945 г. По ним была создана послевоенная международная валютная система, включающая вновь образованные Международный валютный фонд и Международный банк реконструкции и развития. Кроме того, были выработаны правила, облегчающие международный валютный обмен и стабилизирующие обменные курсы, а именно золото-долларовый стандарт, фиксированный обменный курс, обратимость валют. В 1971—1973 гг. был приостановлен размен долларов на золото и введены плавающие курсы. Бреттонвудская система прекратила свое существование. — Прим. ред. [c.104]

Законом о Центральном банке России предусматривается монопольное его право на эмиссию денег и эмиссионно-кассовое регулирование денежной массы в обращении. Налично-денежный оборот обслуживается банкнотами и металлической разменной монетой. Современный механизм эмиссии банкнот основан на кредитовании коммерческих банков, государства и увеличении золото-валютных резервов. В первом случае эмиссия обеспечивается векселями и другими банковскими обязательствами и ценными бумагами, во втором — государственными долговыми обязательствами, а при покупке золота и иностранной валюты — соответственно золотом и валютой. Обеспечением банкнотной эмиссии служат активы ЦБ РФ. Выполняя эту функцию, он определяет порядок ведения кассовых операций, устанавливает правила перевозки, хранения и инкассации наличных денег, обеспечивает создание резервных фондов банкнот и металлической монеты, определяет признаки платежеспособности денежных запасов, а также порядок замены или уничтожения поврежденных банкнот и монет. [c.52]

Во время первой мировой войны был прекращен свободный размен банкнот А. б. на золотые монеты, а в 1931 г. — и на золотые слитки. В 1939 г. в связи с изъятием у А. б. золотого запаса и передачей его Уравнительному валютному фонду был окончательно ликвидирован принцип металлического обеспечения банкнот. В 1946 г. А. б. был национализирован акции, принадлежавшие частным акционерам, обменивались на государственные облигации, при этом владельцам был обеспечен прежний доход в среднем 12% в год (каждые 100 ф. ст. акций обменивались на 400 ф ст. 3-процентных государственных облигаций). [c.71]

Речь идет о том, что в каждом отделении и агентстве банка имеются резервные фонды денежных знаков, создаваемые Правлением Государственного банка, которыми оно распоряжается. Размещение резервных фондов бумажных денежных знаков и разменной монеты по учреждениям банка обеспечивает своевременное снабжение оборота необходимыми наличными деньгами, регулирование купюрной структуры денежной массы и ее обновление, а также устраняет встречные перевозки денежных знаков в масштабе каждой республики, области и страны в целом, что ускоряет оборот денег и приводит к экономии расходов. [c.246]

В конце 2-ой мировой войны на состоявшейся в 1944 году в г. Бреттон-Вудсе (США) конференции были приняты международные соглашения, которые легли в основу системы валютных отношений, получившей название Бреттон-Вудской валютной системы. В ее основе лежал золотовалютный стандарт, где в качестве резервов выступали золото и доллары США. Страны, подписавшие соглашение, зафиксировали курсы своих валют в долларах или в золоте. Доллар был увязан с золотом (1 унция золота =35 долл.) и признавался основной расчетной и резервной валютой. Страны — члены Международного валютного фонда (МВФ), который был создан на этой конференции, обязывались поддерживать курсы своих валют на уровне фиксированных паритетов, регулируя отклонения через валютную интервенцию, то есть куплю-продажу доллара. США взяли на себя обязательства по размену бумажного доллара на золото по фиксированному содержанию для центральных банков других стран. [c.288]

Во-первых, она помогает организовывать расчеты между банками. Теперь не нужно перевозить деньги физически из банка в банк в виде мешков с банкнотами и разменной монетой. Переброска денег производится лишь путем изменения записей о величинах резервных фондов того или иного банка, хранящихся в центральном банке страны. [c.233]

В Государственном Совете тем временем шли острые споры, какой металл взять за основу — золото или серебро, или и золото, и серебро одновременно Министр финансов был непреклонен — только золото. Биметаллизм (и золото, и серебро), объяснял он, сулит много неудобств. Во- первых, это двойные хлопоты с сохранением и умножением фонда. Во-вторых, при размене билетов на два металла получается больше возможностей для спекуляции. В основу денежного обращения, доказывал Сергей Юльевич, нужно положить такой ме- [c.228]

Профессор Л. Ходский значительно расширяет границы финансовой науки, включая в нее и вопросы денежного обращения (точнее, бумажные деньги), считая, что бумажные деньги представляют собой вид займовой операции Разница между выпущенными в обращение банкнотами и суммою разменного фонда, т.е. сумма фактически не покрытых звонкою наличностью банковых билетов, представляет орудие кредита 3. Он правильно подошел к анализу бумажно-денежной эмиссии. Бумажные деньги могут быть использованы государством как активный финансовый источник при значительных бюджетных дефицитах. Этот процесс стал обычным явлением в капиталистических государствах с началом первой мировой войны. Однако использование денег как доходного источника бюджета не дает основания считать деньги финансовой категорией. Деньги — самостоятельная экономическая категория, имеющая специфическое общественное назначение, самостоятельные функции, и их количественный рост вследствие политики государства в итоге влияет лишь на покупательную способность, т.е. приводит к их обесцениванию. Регулятором количества денег в обращении является, прежде всего, наличие товарных масс. Впрочем, в современных условиях количество денег в обращении зависит от ряда других факторов, выз- [c.31]

Во время первой мировой войны во всех ка-питалистич. странах, кроме США, размен банкнот на золото был прекращен. В Англии формально сохранялась прежняя Э. с., но фактически она утратила значение, т. к. золото не использовалось в качестве разменного фонда, а в обращении главную роль стали играть неразменные казначейские билеты. В Германии наряду с прекращением размена банкнот был отменен принцип третного покрытия , а банкноты Рейхсбанка стали выпускаться во все возрастающих размерах под обеспечение государственными ценными бумагами для финансирования военных расходов. [c.629]

В международном платежном обороте девизы могут присутствовать в виде банкнот других государств, а также иностранных ценных бумаг. При золотодевизном стандарте, действовавшем в середине XX в., девизы служили главным обеспечением в разных странах и разменным фондом при взаиморасчетах разных стран. [c.159]

Главными Д. р в дореволюционной России были реформа 1839—1843 гг. и реформа 1895—1897 гг. В результате первой реформы, известной под названием реформы Канкрина (по имени министра финансов), в России был установлен серебряный монометаллизм. Реформа была осуществлена путем открытой девальвации ассигнационного рубля. Началом реформы явился манифест 1 июля 1839 г., провозгласивший денежной единицей серебряный рубль с содержанием в 4 зол. 21 долю чистого серебра. Ассигнациям отводилась роль вспомогательного знака ценности с постоянным курсом в 3 р. 50 к. за 1 рубль серебром. Одновременно особым указом была образована при Государственном коммерческом банке специальная депозитная касса, принимавшая во вклады серебро и выдававшая взамен его депозитные билеты, к-рые обращались наравне с серебром и свободно на него разменивались. В 1841 г. были выпущены новые денежные знаки — кредитные билеты 50-рублевого достоинства, обращавшиеся наравне с серебром и разменные на серебряную монету. В течение 1842—1843 гг. сумма выпущенных кредитных билетов составила 6 млн. руб. Реформа завершилась манифестом 1 июня 1843 г., к-рый предписывал прекращение выпуска депозитных билетов и обмен ассигнаций на кредитные билеты по соотношению 1 3,5. Фактически обмен продолжался до 1852 г. и вместо 595,8 млн. руб. ассигнациями было выпущено на 170,2 млн. руб. кредитных билетов. Размен обеспечивался специально созданным металлич. фондом, сумма к-рого в 1843 г. составляла 28,5 млн. руб. серебром. Реформа, проведенная в условиях разлагавшегося крепостничества, при дефицитности государственного бюджета и внешнеторгового баланса, не могла упорядочить денежное обращение в России. Финансирование Крымской войны 1853—1856 гг. за счет эмиссии кредитных билетов, превратившихся фактически в бумажные деньги, вновь вызвало острую инфляцию и почти до конца XIX в. в России существовало расстроенное бумажноденежное обращение. [c.363]

На тыльной стороне банкнот 1855—1872 гг. печатались выдержки из Высочайшего манифеста о кредитных билетах следующего содержания Государственные кредитные билеты обеспечиваются122 всем достоянием Государства и безостановочным во всякое время разменом на звонкую монету из предназначенного фонда 123. [c.122]

После 2-й мировой войны лишь в нек-рых гос-вах (Бельгия, Нидерланды, Пакистан, ЮАР) продолжали действовать законы, предусматривающие определённый размер обязат. обеспечения Б. б. золотом. В большинстве же капиталистич. стран нормы обеспечения Б. б. золотом не установлены или имеют чисто формальное значение. Б. б. обеспечиваются в основном иностр. валютой и др. девизами, а также гос. ценными бумагами и в незначит. части — коммерч. векселями (напр., во Франции и ФРГ — золотом наряду с девизами, векселями и ценными бумагами, в Италии —гос. ценными бумагами и девизами, в Нидерландах — золотом и девизами). В ряде стран (Мексике, Индонезии и др.) обеспечением эмиссии Б. б. служат также и их активы в Международном валютном, фонде. Размен Б. б. на золото не существует ни в одной стране. Что же касается обмена нац. Б. б. па валюту др. стран, то такого рода обратимость (конвертабельность) существует лишь в ФРГ, Швейцарии и нек-рых др. странах, а в большинстве стран Б. б. либо пеконвертабелыш, либо их конвертабельность ограничена. [c.134]

БРЕТТОН-ВУДСКАЯ ВАЛЮТНАЯ СИСТЕМА (от англ. Bretton Woods system) — мировая валютная система, оформившаяся на валютно-финансовой конференции ООН в Бреттон-вудсе (США) в 1944 г. Бреттон-вуд-ская валютная система состояла из договоров о создании Международного валютного фонда и Международного банка реконструкции и развития. Главный принцип Бреттон-вуд-ской валютной системы основан на том положении, чтобы функция мировых денег оставалась за золотом, однако масштабы его использования в международных валютных отношениях значительно снижались, а в качестве международного платежного средства в международном обороте вводился доллар США. Для смягчения кризисов отдельных валют государства выдавали друг другу кредиты через МВФ. Бреттон-вудская валютная система представляла собой систему межгосударственного золото-долларового стандарта и ставила доллар США в привилегированное положение, благодаря чему США могли погашать свои долги не золотом, а долларами. Быстрое развитие экономики стран Западной Европы в 1960-х гг. и другие причины привели к международному валютному кризису. В 1971 г. был прекращен размен долларов на золото, и все валюты утратили какую-либо связь с золотом. На место Брет-тон-вудской валютной системы пришла Ямайская валютная система. [c.67]

РАЗМЕННАЯ МОНЕТА. Оформляем правильно.

чеканятся в количестве, к-рое практически необходимо для обслуживания торговли. Цель этого ограничения состоит в защите Д.р. от обесценения ниже номинала.Закон, принятый Конгрессом 23 июля 1965 г. (P.L. 89-81), известный как Закон о металлических деньгах, отменил положения закона, входившего ранее в Раздел 43(b)(1) Закона от 12 мая 1933 г. с соответствующими поправками (U.S.С. 462), оговаривая полные и неограниченные права законных платежных средств для всех монет и ден. знаков Соединенных Штатов, включая банкноты ФРС, но с добавлением новых положений закона, идентичных приведенным в Кодексе США (31 U.S.С. 392).

Похожие слова в словарях

вставятся ссылки на произведения! ——>

Это надо знать!:

- Тем, кто только читает1k

Естествознание - Кража паролей11k

Естествознание - Товарищи В. Афоризмы офицеров советской армии24k

Оценка:

6.00*3

Юмор - Fido Перлы сети Fido17k

Оценка:

6.00*3

Юмор Перлы из сети Fido, для соответствующих любителей (не знаю откуда спёрто, у меня в компе валялось, выкладываю, чтобы не пропало). - narod Научно-Студенческие анекдоты6k

Юмор - about2k

- Вставка ссылок в аннотации4k

Естествознание Комментарии: 6 (30/11/2014) Как правильно вставлять в аннотации ссылки, чтобы они потом работали (особенности местного движка) ссылка на самиздат (для примера) - Вставка картинок в аннотации8k

Комментарии: 9 (18/10/2016)Как вставить картинку в свою аннотацию, и как сделать чтобы она не торчала поверх текста, а была слева от него. - Вставка картинок в тексты и на свою С И — страничку37k

Оценка:

3.71*13

Комментарии: 14 (15/12/2015)Здесь я кратко расскажу, как вставлять картинки в свои тексты, в аннотации, как подготовить файл в формате Microsoft Word с большим количеством картинок, чтобы эти картинки отображались в СИ (самиздате). Иллюстрации/приложения: 10 шт.

- Толковый словарь русского языка.

Юмор:

Здесь размещены некие бородатые юмористические сборники и подборки, которые так же могут быть найдены в сети ФИДО и на других форумах интернета.

Справочная информация для начинающих интернетчиков и компьютерщиков

В связи с внедрением информационных технологий в нашу повседневную жизнь. Автор статей — не спец, а обычный пользователь, делюсь тем, что знаю…

Технические вопросы СИ:

Смотрите также:

Об оформлении разменного фонда при расчетах через ККТ

Сумка с наличными деньгами выдается организации по надписям на ярлыке к сумке с наличными деньгами с проверкой целости сумки и пломбы.

5.6. Осуществление операций, при которых клиент, не внося наличные деньги, предъявляет одновременно расходный кассовый документ и приходный кассовый документ, не допускается.

5.7. Клиент, не отходя от кассы, в присутствии кассового работника, выдавшего наличные деньги, принимает банкноты Банка России полными и неполными пачками банкнот по надписям на верхних накладках пачек банкнот с проверкой количества корешков, правильности и целости упаковки пачек банкнот и пломб, оттисков клише, наличия необходимых реквизитов на верхних накладках пачек банкнот, пломбах, оттисках клише, отдельные корешки, банкноты Банка России — полистным пересчетом. Мешки с монетой принимаются по надписям на ярлыках к мешкам с монетой с проверкой правильности и целости мешков с монетой и пломб, наличия необходимых реквизитов на пломбах и ярлыках к мешкам с монетой, отдельные монеты Банка России — поштучным пересчетом. В случае выявления несоответствия суммы принимаемых клиентом наличных денег данным расходного кассового документа кассовым работником составляется в одном экземпляре акт пересчета.

Кредитная организация, ВСП не несут обязательств перед клиентом по его претензиям, если клиентом не были пересчитаны полистно, поштучно отдельные корешки, банкноты и монеты Банка России под наблюдением кассового работника, выдавшего наличные деньги.

Прием организацией сумок с предварительно подготовленными наличными деньгами осуществляется по надписям на ярлыках к сумкам с наличными деньгами с проверкой целости сумок и пломб, наличия необходимых реквизитов на пломбах и ярлыках к сумкам с наличными деньгами.

Клиент может в индивидуальных кабинах, расположенных при кассах, в которых осуществляется прием, выдача наличных денег, или помещении для пересчета наличных денег клиентами пересчитать полистно, поштучно получаемые наличные деньги, упакованные в пачки банкнот, мешки с монетой, сумки с наличными деньгами. Доставка клиентом наличных денег в указанное помещение и их пересчет осуществляются в присутствии контролирующего работника. При полистном, поштучном пересчете наличных денег клиентом верхняя и нижняя накладки от пачек банкнот, бандероли от корешков, обвязка с пломбой (полиэтиленовая упаковка) от пачек банкнот, ярлыки от мешков с монетой, сумок с наличными деньгами, пломба (обвязка с пломбой от мешков с монетой, сумок с наличными деньгами) сохраняются до окончания пересчета всей пачки банкнот, мешка с монетой или сумки с наличными деньгами. На выявленные в результате пересчета клиентом пачек банкнот, мешков с монетой излишек или недостачу наличных денег контролирующим работником составляется в одном экземпляре акт о выявлении излишка, недостачи, сомнительного денежного знака 0402145 (далее — акт 0402145) (приложение 14 к настоящему Положению), из сумок с наличными деньгами — в одном экземпляре акт пересчета.

(в ред. Банка России от 30.07.2014 N 3353-У)

(см. текст в предыдущей )

Излишняя сумма наличных денег изымается у клиента, недостающая сумма наличных денег выдается клиенту. Акт 0402145, акт пересчета передаются кассовым, контролирующим работником заведующему кассой.

5.8. Размен наличных денег осуществляется кассовым работником на основании составленного клиентом или кассовым работником заявления о размене наличных денег в произвольной форме в одном экземпляре. В заявлении о размене наличных денег указываются наименование организации или фамилия, инициалы физического лица, дата составления заявления, сумма наличных денег цифрами и прописью, количество и номинал банкнот, монет Банка России, подлежащих размену, и проставляется подпись клиента.

(в ред. Указаний Банка России от 13.05.2011 , от 16.02.2015 )

(см. текст в предыдущей )

При осуществлении операции по размену наличных денег в кредитной организации, ВСП кассовый работник, получив от клиента наличные деньги и проверив их платежеспособность, подготавливает и пересчитывает наличные деньги в порядке, аналогичном предусмотренному в пункте 5.4 настоящего Положения, подписывает заявление о размене наличных денег и выдает наличные деньги клиенту.

(в ред. Банка России от 30.07.2014 N 3353-У)

(см. текст в предыдущей )

5.9. Сумма наличных денег, необходимая для выплаты заработной платы и других выплат работникам кредитной организации, ВСП, определяется заведующим кассой согласно платежным (расчетно-платежным) ведомостям. Выдача кассовому работнику наличных денег осуществляется заведующим кассой с проставлением подписи кассовым работником в книге 0402124, в случае если выплата заработной платы и других выплат работникам кредитной организации, ВСП осуществляется в течение рабочего дня, или по расходному кассовому ордеру 0402009, если указанные выплаты будут осуществляться в период до трех рабочих дней включительно.

Выплата заработной платы и других выплат работникам кредитной организации, ВСП осуществляется по платежным (расчетно-платежным) ведомостям или по расходным кассовым ордерам 0402009.

5.10. Для осуществления кассовых операций в послеоперационное время, в выходные дни, нерабочие праздничные дни наличные деньги выдаются заведующим кассой кассовому работнику по расходному кассовому ордеру 0402009.

(в ред. Банка России от 30.07.2014 N 3353-У)

(см. текст в предыдущей )

вставятся ссылки на произведения! ——>

Это надо знать!:

- Тем, кто только читает1k

Естествознание - Кража паролей11k

Естествознание - Товарищи В.Афоризмы офицеров советской армии24k

Оценка:

6.00*3

Юмор - FidoПерлы сети Fido17k

Оценка:

6.00*3

Юмор Перлы из сети Fido, для соответствующих любителей (не знаю откуда спёрто, у меня в компе валялось, выкладываю, чтобы не пропало). - narodНаучно-Студенческие анекдоты6k

Юмор - about2k

- Вставка ссылок в аннотации4k

Естествознание Комментарии: 6 (30/11/2014) Как правильно вставлять в аннотации ссылки, чтобы они потом работали (особенности местного движка) ссылка на самиздат (для примера) - Вставка картинок в аннотации8k

Комментарии: 9 (18/10/2016)Как вставить картинку в свою аннотацию, и как сделать чтобы она не торчала поверх текста, а была слева от него. - Вставка картинок в тексты и на свою С И — страничку37k

Оценка:

3.71*13

Комментарии: 14 (15/12/2015)Здесь я кратко расскажу, как вставлять картинки в свои тексты, в аннотации, как подготовить файл в формате Microsoft Word с большим количеством картинок, чтобы эти картинки отображались в СИ (самиздате). Иллюстрации/приложения: 10 шт.

- Толковый словарь русского языка.

Юмор:

Здесь размещены некие бородатые юмористические сборники и подборки, которые так же могут быть найдены в сети ФИДО и на других форумах интернета.

Справочная информация для начинающих интернетчиков и компьютерщиков

В связи с внедрением информационных технологий в нашу повседневную жизнь. Автор статей — не спец, а обычный пользователь, делюсь тем, что знаю…

Технические вопросы СИ: