Где получить рекомендации и услуги по взысканию дебиторской задолженности? Как выглядит образец письма о взыскании? Когда не происходит обращение взыскания на дебиторскую задолженность?

Вас приветствует популярный сетевой журнал «ХитёрБобёр»! На связи эксперт — Денис Кудерин.

Тема новой публикации – «Взыскание дебиторской задолженности». Материал будет полезен как начинающим, так и опытным предпринимателям, а также всем, кому интересны вопросы финансовой безопасности бизнеса.

Читайте внимательно: в финале статьи будет дан обзор наиболее компетентных в РФ компаний, занимающихся взысканием дебиторских долгов, и рассмотрены ситуации, когда вернуть такие долги невозможно.

Что такое взыскание дебиторской задолженности?

Прежде чем изучить процесс взыскания дебиторской задолженности следует для начала разобраться с терминологией.

Практически у любого коммерческого предприятия есть дебиторские долги. Дебитором называют должника, который не рассчитался за поставки и услуги в определённые договорами и соглашениями сроки.

Дебиторская задолженность – это сумма долгов, не выплаченных компании за поставленные товары либо предоставленные услуги.

Сам термин «дебиторская задолженность» относится к бухгалтерской, а не правовой сфере. Однако взысканием таких долгов занимаются арбитражные суды на основании Гражданского и Арбитражного кодексов РФ, а также Закона об исполнительном производстве.

Дебиторские долги возникают по разным причинам – нежелание должника выплачивать установленную договором сумму, финансовая несостоятельность дебитора, споры между компаниями относительно взаимных обязательств.

Условно дебиторские долги делятся на несколько видов:

- нормальная дебиторская задолженность – долг, по которому ещё не наступил срок выплаты;

- просроченная – долг, срок оплаты которого уже прошёл;

- сомнительная задолженность – долг, не выплаченный в срок и не обеспеченный банковской гарантией или залогом;

- безнадёжная задолженность, оплата которой невозможна ввиду объективных причин.

Если у компании имеются значительные дебиторские долги, это снижает оборачиваемость активов, негативно влияет на показатели платежеспособности, что в итоге снижает её коммерческую эффективность и стоимость.

По этой причине вопросы управления дебиторской задолженностью всегда актуальны для предприятий, заинтересованных в коммерческом успехе.

У каждого предприятия есть Положение по взысканию дебиторской задолженности. В этом документе подробно расписан алгоритм действий юридического отдела в случае возникновения дебиторских долгов, порядок списания таких долгов с баланса и прочие важные моменты относительно работы с контрагентами.

Успех любого действующего бизнеса – будь то частная хлебопекарня или крупнейший завод по производству бытовой техники – связан с оперативной и своевременной ликвидацией дебиторской задолженности. Управление такими долгами – важная часть финансового менеджмента каждой компании.

Факт

Ежегодно общая сумма дебиторской задолженности в стране составляет около 20% от всех активов среднего и крупного бизнеса. В переводе на деньги это составляет колоссальную сумму – более 25 трлн рублей. При этом с каждым годом этот показатель повышается.

Дополнительные подробности – в статье «Взыскание долгов с юридических лиц».

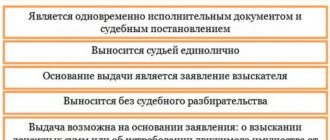

Взыскание дебиторской задолженности с юрлица в рамках приказного производства

Приказное производство представляет собой порядок рассмотрения заявления касательно выдачи судебного приказа, который является вынесенным единолично судьей судебным актом, выступающим в качестве исполнительного документа. В приказном производстве исследованию подвергается только документация, которая была представлена взыскателем. После изучения этих документов принимается решение касательно выдачи судебного приказа, с которым можно осуществить обращение в следующих случаях:

- Основанием для требований о взыскании дебиторской задолженности с юрлица является неисполнение либо неподобающее выполнение условий договора. Данные требования должны подтверждаться документацией, которая устанавливает денежные обязательства, признаваемые должником. Размер этих обязательств не должен составлять более 400 тыс..

- Требования базируются на совершённом нотариусом недатировании акцепта, неакцепте и протесте векселя в платеже. В этом случае их размер не может быть более 400 тыс..

- Заявлены требования касательно взыскания санкций и обязательных платежей. Их размер не может составлять более 100 тыс..

Предоставляемые документы должны однозначно демонстрировать, что ответчик обязуется удовлетворить предъявляемые к нему требования. При этом между взыскателем и должником не должно существовать правового спора касательно взыскания дебиторской задолженности.

Какие существуют методы возврата дебиторской задолженности – 4 основных метода

Дебиторская задолженность взыскивается как в добровольном порядке, так и принудительно. В первом случае стороны самостоятельно, без привлечения третьих лиц договариваются о погашении долга и выплаты штрафов за просрочку. Иногда пострадавшая компания в порядке поощрения должника списывает ему часть санкций.

Принудительное взыскание проводится через арбитражный суд. Чтобы судебные органы вынесли положительное решение по иску, предприятие должно предоставить неоспоримые доказательства долга.

Для углубления в тему читайте обзорную статью на нашем сайте «Возврат долгов».

А теперь подробно о каждом методе взыскания.

Метод 1. Договорный метод

Договориться о погашении просроченной дебиторской задолженности можно только с ответственным и лояльным контрагентом. Статистика свидетельствует, что вернуть долги без привлечения суда удаётся лишь в 60% случаев.

Бывает, что выплатить долги контрагент просто забывает либо не успевает ввиду загруженности работой или неопытности бухгалтерского отдела компании. В таких ситуациях достаточно предъявить неплательщику письменную претензию, чтобы инициировать процедуру выплаты.

Иногда не требуется даже письменных напоминаний – сотрудники финансового отдела просто звонят должнику и напоминают о просрочке.

Читайте статью по смежной тематике – «Досудебное взыскание долгов».

Метод 2. Возврат долга через суд

Попытки урегулировать финансовый спор без привлечения третьих лиц не всегда заканчиваются успехом. Иногда должник отказывается погасить задолженность либо не имеет для этого свободных средств.

В таких случаях обращение в суд неизбежно. Если дебитор признаёт задолженность, возможен упрощённый порядок судебного разбирательства. Решение выносится в одностороннем порядке, при этом присутствие сторон на заседаниях не обязательно.

Нагрузка на российские арбитражные суды очень велика. За один день работы судье приходится рассматривать с среднем 3-5 дел, касающихся невыполнения долговых обязательств. Судебным органам легче и выгоднее проводить упрощённые процедуры взыскания, чем вести длительные разбирательства, однако не всё зависит от их предпочтений.

Для быстрого и правильного завершения дела истцу нужно подготовиться к суду заранее:

- собрать доказательства (акты выполненных работ, договоры, переписку с должником, бухгалтерские документы, копии претензий к должнику);

- подготовить иск;

- уплатить госпошлину.

Результат успешного судебного процесса – исполнительный лист или приказ о принудительном взыскании долга. Эти документы передаются либо истцу, либо в службу судебных приставов.

Возврат через суд – довольно эффективный способ взыскания задолженности. Если действовать грамотно, можно вернуть не только долги и штрафы за просрочку, но и затраты на судебные издержки.

Однако есть и отрицательные моменты – процесс отнимает много времени, и ещё больше времени отнимет исполнительная стадия взыскания. Даже самые опытные судебные приставы не могут гарантировать немедленного возврата средств после вступления в силу судебного решения.

Если вы находитесь в Москве, адвокат Носков Игорь Юрьевич обеспечит надлежащее взыскание дебиторской задолженности и защитит интересы предпринимателей и компаний, оказавшихся в спорной или затруднительной ситуации.

Если ваша проблема связана с подрядом, недвижимостью, оказанием услуг, торговлей, денежными обязательствами или банкротством, вы пришли по адресу.

«Если судиться, то побеждать» — это принцип, которому Игорь Юрьевич следует в своей работе, а десятки выигранных дел говорят сами за себя.

Метод 3. Привлечение коллекторов

Коллекторы охотнее работают с просроченными банковскими кредитами, но могут заняться и дебиторскими долгами. У профессионалов есть свои секреты для успешного возврата средств, но минус в том, что за свои услуги агентства берут от 30 до 50% от суммы долга.

Для сравнения: юридические компании предпочитают фиксированную ставку, которая в разы меньше вознаграждения коллекторов. Кроме того, последние изменения законодательства существенного ограничили профессиональных взыскателей в правах.

Их функции сводятся по своей юридической сути к информированию должников и мотивированию их к выполнению своих финансовых обязательств. С физическими лицами психологические методы ещё проходят, а вот на юридические субъекты они почти не действуют.

Метод 4. Обращение в правоохранительные органы

Такой метод предполагает совершение должником каких-либо противоправных действий – в основном это мошенничество той или иной разновидности.

Пример

Организация заключает договор на поставку товара. Продукция успешно отгружается покупателю, при этом составляется официальный договор.

После получения товара фирма исчезает с радаров, и никакой оплаты на счета от неё не поступает. При проверке выясняется, что в руководителях компании числится подставное или фиктивное лицо.

Чтобы избежать таких ситуаций, юридическим и финансовым отделам компаний необходимо тщательно изучать контрагентов ещё на стадии переговоров. А лучше вести дела с проверенными и надёжными партнёрами, с которыми уже налажено многолетнее и успешное сотрудничество.

В таблице наглядно показаны преимущества каждого метода взыскания дебиторского долга:

| № | Метод взыскания задолженности | Преимущества |

| 1 | Договорный метод | Позволяет избежать судебных издержек |

| 2 | Арбитражный суд | Высокая вероятность возврата средств |

| 3 | Коллекторы | За дело возврата долга берутся профессионалы |

| 4 | Правоохранительные органы | Помогут вернуть деньги жертвам афер и мошенничества |

Полезная ссылка по долговой тематике – «Взыскание долгов».

Как взыскать долг с помощью судебных исполнителей

Чтобы взыскать долг, одной из мер судебного исполнителя может стать приостановление операций по счетам должника. Это парализует любую работающую компанию, и, как правило, приводит к 100% взысканию долга в считанные дни. Должники готовы платить, чтобы им дали работать дальше.

Кроме того, судебный исполнитель может арестовывать имущество должника, принудительно взыскивать деньги с его дебиторов, изымать наличные из кассы и т.д.Хуже, если компания-должник (предприниматель) не работает, на счетах отсутствуют деньги, нет ликвидного имущества, которое можно арестовать и продать.

Фото с wordpress.com

К сожалению, в такой ситуации, в подавляющем большинстве случаев, о возврате денег можно забыть. Единственное утешение – возможность «положить на расходы» сумму невозвращенного долга. Тем самым можно уменьшить налог на прибыль.

На практике процент реального исполнения решений суда, дошедших до стадии принудительного исполнения, достаточно высок – в среднем 60-70%. Хуже дела обстоят в Минске и Минском районе. Это деловые центры страны, где в принципе создается и закрывается больше компаний. Здесь же сосредоточено больше всего фирм-однодневок, а также других хозяевами. В Минске процент реального исполнения решений суда на порядок ниже – 40%.

Как происходит взыскание дебиторской задолженности – 7 основных этапов

С одной стороны, возврат дебиторских долгов – более простая процедура, чем взыскание задолженности с физических лиц. Дебиторские долги обычно имеют документальное подтверждение и доказать их наличие относительно нетрудно.

Однако в случае взаиморасчетов между юридическими субъектами речь, как правило, идёт о более крупных суммах, чем бытовые долги. При этом не всегда предприятия-должники имеют «физическую» возможность рассчитаться с истцом в установленные судебным решением сроки.

Иногда компании придерживаются политики «не платить до последнего», пока не явится судебный пристав с исполнительным листом на руках. Другие более сговорчивы, но тоже попортят вам немало нервов, прежде чем рассчитаются по всем пунктам.

Чтобы процесс взыскания прошёл с минимальными потерями, придерживайтесь отлаженной схемы действий.

Этап 1. Мониторинг дебиторской задолженности

Для начала следует провести предварительный анализ ситуации. Профессиональные юристы и финансисты всегда в курсе – хотя бы в общих чертах – почему у контрагента появляются долги. Выяснив причину просрочки, легче выбрать грамотную линию поведения.

Следует решить, какую тактику избрать – мирных «дружеских» переговоров, сухого официального тона, давления. Если вы уже в курсе, что эта компания не любит отдавать долги вовремя, нужно заранее напомнить её представителям о возникшей дебиторской задолженности, чтобы должным образом «подготовить клиента».

Этап 2. Оповещение должника

Сторона кредитора звонит дебитору, пишет письма, отправляет сообщения голубиной почтой и любыми другими способами извещает контрагента о факте задолженности. Цель таких напоминаний – мотивировать должника, не дать ему успокоиться.

Если неплательщик придумывает отговорки, это верный признак того, что лёгкой жизни ожидать не стоит. Психологически подготовьтесь к судебной тяжбе и отбросьте ложные надежды на благополучный исход.

Пример

Вы вежливым тоном уведомляете контрагента о наличии задолженности. В первый раз неплательщик оправдывается тем, что у него заболел бухгалтер. Затем говорит, что его самого подвели поставщики (покупатели, транспортные компании, складские рабочие).

Потом у него ломается компьютер или закрывается на праздники банк. Всё это свидетельствует о том, что вам придётся принимать более решительные меры.

Этап 3. Подготовка и отправление официального письма должнику

Пишем официальную претензию. Это важный документ, так что составлять его нужно строго по правилам. Претензия пишется не просто «для галочки», эта бумага даёт неплательщику последний шанс «одуматься» и закрыть свои долги мирным путём.

Если претензию составляет опытный в долговых делах юрист, он должен во всех подробностях расписать, что ждёт дебитора в случае невыполнения обязательств. Кроме того, этот документ понадобится на следующей стадии взыскания – при составлении иска.

В содержании должны быть обязательно указаны следующие сведения:

- сумма долга, процентов и неустойки за просрочку;

- конкретная дата возврата долга;

- реквизиты вашей компании, по которым можно произвести расчет;

- последствия неуплаты задолженности.

Письмо составляется в 2 экземплярах, один из которых отправляется контрагенту.

Этап 4. Составление искового заявления о взыскании задолженности

Если через 30 дней после отправки претензии дебиторская задолженность так и осталась непогашенной, переходим к следующему этапу – составляем исковое заявление о взыскании долга для обращения в суд. Оформление этого документа желательно доверить профессиональному юристу.

В иске указываются требования истца, подкреплённые правовой базой. Обязательно нужно отразить в документе, что были предприняты все надлежащие попытки урегулировать финансовый спор до суда. К иску прилагаются: копия претензии, накладные на товары, документальные подтверждения выполненных работ и услуг.

Посмотрите, как выглядит исковое завление о взыскании дебиторской задолженности.

Этап 5. Направление уведомления о передаче дела в суд

Контрагенту нужно обязательно передать уведомление о передаче дела в суд вместе с предложением всё-таки погасить задолженность и решить вопрос «полюбовно». Возможно «последнее китайское предупреждение» поможет решить вопрос во внесудебном порядке.

Этап 6. Передача документов в юридический отдел банка

Далее документы передаются в юридический отдел. Помимо искового заявления нужны подтверждения требований истца – накладные, акты, фактуры, платежные документы, переписка с контрагентом. Понадобится также копия регистрации истца в качестве юридического субъекта и платежное поручение об уплате госпошлины.

Этап 7. Проведение судебного заседания

И заключительный этап – судебный процесс. Если за дело берётся опытный юрист, представляющий интересы истца, вероятность положительного решения довольно велика. Не помешает даже неявка ответчика на судебное заседание, если суду представлены все доказательства задолженности, а иск оформлен по всем правилам.

Как правильно составить иск о взыскании дебиторской задолженности для арбитражного суда

Очень важно грамотно составить исковое заявление, чтобы суд не возвратил его или оставил без движения для устранения недостатков. Для этого необходимо соблюсти требования ст. 125 АПК по форме и содержанию иска и указать в нем следующие сведения:

- Наименование и адрес арбитражного суда, в который подается иск.

- Наименования организаций (истца и ответчика), сведения об ИП, адрес регистрации или места нахождения, номер телефона и факса, электронная почта истца. Запишите данные согласно выписке из ЕГРЮЛ или ЕГРИП, скачав её на сайте ФНС.

- Требования к ответчику по существу спора. Обратите особое внимание на правильную формулировку требований, поскольку суд не вправе изменять их самостоятельно, и неверные требования станут препятствием для удовлетворения иска в суде. Также необходимо привести ссылку на нормы закона, которые подлежат применению для разрешения спора.

- Фактические обстоятельства, которые послужили основанием для предъявления иска в суд. Необходимо описать суть спора, указав, например, сведения о заключении договора, его исполнении истцом и невыполнении обязательств по оплате услуг ответчиком. Эти обстоятельства подтверждаются конкретными доказательствами — документами, прилагаемыми к иску.

- Цену иска, которая складывается из суммы основного долга, неустойки, штрафов или пени.

- Расчеты задолженности, штрафных санкций (процентов и неустойки).

- Информацию о соблюдении истцом досудебного порядка урегулирования спора (о направлении претензии контрагенту, получении ответчиком и ответа на неё).

- Сведения о мерах, которые ранее были приняты арбитражным судом для обеспечения иска (например, арест на имущество должника, банковский счет и др.). Если ранее они не были приняты, но вы сомневаетесь в том, что удастся взыскать долг даже после удовлетворения требований, то предъявите такое требование одновременно с основным в иске.

- Перечень прилагаемых документов.

- Подпись и дата. По общему правилу, истец самостоятельно подписывает иск. Если истцом является юридическое лицо, то подпись ставит единоличный исполнительный орган (директор, генеральный директор) или лицо, которому по доверенности предоставлены такие полномочия.

На заметку. Не стоит составлять большой по объему иск. Максимально — 7-9 страниц, но рекомендовано — 2-3, поскольку суду легче разобраться с более лаконичным изложением дела.

Как составить иск для суда общей юрисдикции, мирового судьи

По форме и содержанию иск о взыскании дебиторской задолженности должен соответствовать требованиям ст. 131 ГПК. В нем указывается:

- Наименование суда, в который подается иск.

- Сведения об истце: его ФИО или наименование, адрес регистрации или места нахождения (для юр.лиц), а также данные о представителе, если он подает иск в суд.

- Наименование ответчика, его место жительства или нахождения (для юр.лиц).

- Требование истца, в котором он поясняет, в чем состоит нарушение его прав, свобод и законных интересов.

- Обстоятельства, которые обосновывают эти требования, а также доказательства, их подтверждающие.

- Цена иска, а также расчет подлежащих взысканию с должника сумм (расчет дебиторки, процентов за пользование чужими денежными средствами, неустойки: пени или штрафа, предусмотренных в договоре).

- Доказательства соблюдения досудебного порядка урегулирования споров в случаях, предусмотренных законом. Например, обязательное направление претензии по договору перевозки предусмотрено в ст. 797 ГК.

- Перечень документов, прилагаемых к иску.

На заметку. Укажите в иске номера телефонов, факса, электронной почты всех лиц, участвующих в деле, а также изложите ходатайства, например, о вызове свидетелей и применении обеспечительных мер.