Каковы сроки исковой давности

Дебиторская задолженность (ДЗ) представляет собой сумму долгов и обязательств сторонних лиц перед предприятием или организацией (кредитором). Дебиторы (должники) обязаны погашать долг в соответствии с договоренностями. В случае если этого не происходит, организации необходимо обратиться за защитой интересов в суд.

Срок исковой давности по ДЗ — период, в течение которого кредитор имеет возможность написать исковое заявление в суд для защиты своих интересов. Общее значение, как правило, составляет 3 года. Это означает, что по истечению этого времени долг считается безнадежным и не подлежит выплате. Отсчет начинается не с момента возникновения долговых обязательств, а с окончания крайнего срока погашения долга по условиям договора.

Чтобы судебные разбирательства шли быстрее, рекомендуется обращаться за помощью к специалистам в области взыскания ДЗ. Юрист может действовать от лица компании по договору. Процесс и вынесение окончательного решения иногда занимает месяцы.

Стоит отметить, что существуют факторы, при которых данный срок прерывается. Среди них выделяют:

- кредитор обратился в суд

- должник частично погасил долг

- должник затребовал отсрочку

- должник признал долг

Компания обязательно должна вести контроль над дебиторами и следить за статусом задолженности. Проблемной задолженностью считаются долговые обязательства, которые не исполняются более 90 дней.

Порядок ведения ДЗ на видео:

Бухгалтерская справка о списании задолженности и ее содержание 2020 год

Бухгалтерская справка о списании дебиторской задолженности — образец такого документа поможет обосновать увеличение налоговых и бухгалтерских расходов. С нюансами оформления справки знакомьтесь с помощью нашего материала.

Чтобы составить справку о списании дебиторской задолженности (ДЗ), потребуется исходная информация:

- о возникновении ДЗ (сроках, суммах, условиях оплаты);

- произведенной оплате и проведенных взаимозачетах;

- законных периодах прерывания срока исковой давности;

- предпринятых действиях по взысканию ДЗ и др.

В комплект документов, из которых можно получить данную информацию, могут входить:

- договоры с контрагентами по неоплаченным (или оплаченным частично) сделкам;

- платежные документы (платежки, ПКО), свидетельствующие о датах и суммах погашения ДЗ;

- акты сверок и взаимозачетов по задолженности, подлежащей списанию;

- выписки из ЕГРЮЛ, подтверждающие факт ликвидации должника;

- судебные решения, свидетельствующие о завершении процедуры банкротства контрагентов;

- иные документы (переписка с должниками, их ответы на требования об оплате ДЗ, постановления приставов-исполнителей и др.).

В каждом конкретном случае для списания ДЗ собирается свой комплект документов — в зависимости от ситуации (при истечении срока исковой давности, банкротстве и (или) ликвидации должника либо в связи со списанием ДЗ по иным установленных законом основаниям).

Образец бухгалтерской справки о списании дебиторской задолженности см. в материале «Бухгалтерская справка — порядок и образец написания».

В справке о списании ДЗ необходимо указать бухгалтерские проводки, отражающие нюансы ее списания:

- за счет ранее сформированного резерва по сомнительным долгам; либо

- за счет прочих расходов (при отсутствии или недостаточности зарезервированных сумм).

Счета, задействованные в списании ДЗ, зависят:

- от вида контрагента (60 — поставщики, 62 — покупатели, 76 — прочие дебиторы, 71 и 73 — персонал компании и др.);

- способа списания долгов (63 — за счет резерва, 91 — при его отсутствии или недостаточности).

Не следует также забывать о дальнейшей судьбе списанной ДЗ — законодательство (п. 77 Положения по ведению учета и отчетности, утв. приказом Минфина России от 29.07.1998 № 34н) требует организовать процесс последующего отслеживания судьбы списанной ДЗ. Он включает такие этапы:

- отражение ДЗ на забалансовом счете 007 «Списанная в убыток задолженность неплатежеспособных дебиторов»;

- в течение 5 лет необходимо контролировать появление возможности взыскания долгов;

- при погашении ранее списанной ДЗ признается прочий доход.

Детальнее о бухгалтерских проводках по списанию ДЗ см. в материале «Порядок списания дебиторской задолженности».

Произвести в учете какие-либо проводки, связанные со списанием ДЗ на законной основе можно только в том случае, если вслед за составлением справки на списание ДЗ последует оформление одного важного обязательного документа — о нем расскажем в следующем разделе.

Остались вопросы? Спросите на нашем форуме. Например, в этой ветке разбираемся, какими проводками отражазить списание предоплаты покупателя с истекшим сроком давности.

Составление справки необходимое, но не единственное условие для полноправного списания ДЗ. Оно не является достаточным условием для отражения в бухучете всех «дебиторских» операций и снижения налогооблагаемой базы по налогу на прибыль.

При этом если вышеупомянутая справка может быть заменена иным документом — актом или протоколом, содержащим необходимую для обоснования списания ДЗ информацию, то название обязательного документа, оформляемого сразу после составления справки, законодательно конкретизировано.

Речь идет о п. 77 Положения по ведению учета и отчетности, утв. приказом Минфина России от 29.07.1998 № 34н, согласно которому на завершающем этапе списания ДЗ необходимо издать приказ (распоряжение) руководителя.

Требования к содержанию такого приказа в законодательстве отсутствуют, однако при его составлении следует учесть все аспекты, позволяющие этому внутреннему распорядительному документу приобрести статус официального.

Среди таких важных аспектов можно назвать следующие:

- оформительские — форма приказа должна содержать не менее 3 обязательных частей (заглавную, содержательную и завершающую);

С оформительскими нюансами и примерами составления приказов вас познакомит материал «Приказы по основной деятельности — это какие приказы?».

- организационные — появление приказа возможно только на завершающем этапе процедуры списания ДЗ (после сбора всех необходимых документов, проведения инвентаризации и составления соответствующего обоснования);

На что обратить внимание при проведении инвентаризации ДЗ, узнайте из материала «Инвентаризация дебиторской и кредиторской задолженности».

- учетные — только после появления приказа на списание ДЗ возможны какие-либо действия учетного характера (отражение списанной ДЗ в расходах, перенос информации о списанной ДЗ на забалансовый счет и др.).

Справка о списании дебиторской задолженности — это документ, составляемый специалистами бухгалтерской службы на основании первичных источников информации (договоров с контрагентами, платежных и иных документов). Завершается списание ДЗ изданием приказа.

Дебиторскую задолженность списывают, если по закону взыскать ее с должника нельзя. Это происходит в таких ситуациях:

- Прошел срок исковой давности. В большинстве случаев это 3 года с даты появления долга. Этот срок может прерываться, если должник признает задолженность — подпишет акт сверки, доп. соглашение, оплатит часть долга. Или если компания подала иск в суд по взысканию долга. В этих случаях срок нужно начинать отсчитывать заново.

- Ликвидирована компания-должник.

- Должник исключен из ЕГРЮЛ в периоде после 1 сентября 2014 года (п. 2 ст. 64.2 ГК РФ).

- Должник — физическое лицо признан банкротом.

- Судебный пристав вынес постановление в связи с невозможностью взыскать долг. Это бывает, если у должника нет имущества, за счет которого можно погасить долг, или если нельзя найти самого должника.

- Другие причины, по которым закон признает, что обязательство должника невозможно исполнить. Например, всё имущество сгорело.

Это интересно: Возврат дебиторской задолженности прошлых лет в бюджетном учреждении 2020 год

Списать задолженность только на основании справки нельзя. Закон предписывает оформить целый ряд документов (п. 77 Положения по ведению учета и отчетности, утв. приказом Минфина России от 29.07.1998 № 34н):

- акт инвентаризации или иной документ с результатами инвентаризации расчетов;

- приказ руководителя компании о списании долгов;

- письменное обоснование списания (это и есть бухсправка о списании задолженности, она поясняет суть произведенных записей в учете — что за сумма списана, на основании чего, какие документы по операции имеются).

В налоговом учете «безнадежная дебиторка» списывается на расходы, уменьшающие налог на прибыль. Для этого нужно подтвердить расходы документами. Подойдет тот же пакет, что и в бухучете. При этом важно подтвердить, что задолженность безнадежная. Поэтому сохраняйте все документы по сделке с должником — договоры, накладные, акты, решения суда. Справка о списании задолженности и в этом поможет, облегчит работу. Ведь документы по списку из справки найти проще.

Форма бухсправки о списании дебиторской задолженности не закреплена законом. Но все документы, которые принимают к учету, должны содержать такие данные (ст. 9 закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ):

- название документа;

- дата его составления;

- название компании, ИП;

- описание операции;

- суммы задолженностей;

- должности тех, кто совершил операцию и ответственен за ее оформление;

- подписи с расшифровкой фамилий ответственных за операцию и ее оформление.

Форму справки, которую компания будет использовать, нужно утвердить в учетной политике.

Кроме обязательных реквизитов, наделяющих документ статусом учетного, в справке нужно указать информацию, которая потребуется для точной идентификации долга. Как было сказано выше, для налогового учета в тексте справки нужно привести реквизиты договоров, на основании которых возникли долги, товарных накладных, актов, претензий. То есть всех документов, которые подтверждают существование долга и факт безнадежности его взыскания.

Не лишним будет указать и проводки, которыми списывается задолженность. Ведь это можно сделать либо за счет резерва по сомнительным долгам, либо за счет расходов. Такая информация поможет самому бухгалтеру в будущем быстрее отследить данную операцию (для корректировки, пояснений контролерам). Да и забывать списанные долги еще рано. По закону в течение еще 5 лет нужно контролировать, не появилась ли возможность взыскать долг. В течение этого времени все списанные долги нужно учитывать по контрагентам за балансом компании. В течение этого же времени хранятся и все первичные документы по данной задолженности (договоры, накладные, чеки). И если должник все-таки погасит эту дебиторку, нужно отразить у себя доход. Бухсправка о списании дебиторской задолженности — образец можно скачать здесь — в этом случае поможет оперативно сориентироваться с сутью операции и необходимыми записями.

Аналогичные требования действуют и по учету кредиторской задолженности.

По ней также нужно проводить инвентаризацию, оценивать основания для списания. Причины для списания кредиторки такие же, как и для дебиторской задолженности. Разница лишь в том, что по дебиторке все действия направлены на взыскание с должника. А при анализе кредиторской задолженности оценивают состояние кредитора — действует ли он, не исключен ли из ЕГРЮЛ, не объявлено ли физлицо банкротом.

Перечень документов для списания кредиторской задолженности идентичный: акт инвентаризации, обоснование списания, приказ.

При этом оформляется бухгалтерская справка о списании кредиторской задолженности — образец ее можно составить на основании соответствующей справки по списанию дебиторки.

Только кредиторку списывают в доходы компании (п. 18 ст. 250 НК РФ, пп. 4, 7 ПБУ 9/99 «Доходы организации», утв. приказом Минфина России от 06.05.99 № 32н). В налоговом учете исключение составляет кредиторка (пп. 3.4, 11, 21 п. 1 ст. 251 НК РФ):

- по налогам, сборам;

- перед участниками компании с долей более 50% (кроме займов) и всеми участниками при прощении долга в счет увеличения чистых активов;

- перед компаниями, доля в которых составляет более 50% (кроме займов);

- перед учредителями по невыданным дивидендам.

В доходах учитывать такие долги не нужно.

Справка о списании дебиторской задолженности нужна при отнесении нереальных для получения долгов на расходы компании. Ее следует оформить наряду с актом инвентаризации расчетов и приказом руководителя.

Это интересно: Акт на списание дебиторской задолженности — образец, бланк 2020 год

Форма этого документа не регламентирована, компания разрабатывает ее сама и утверждает в учетной политике. Как и любой первичный документ, она должна содержать обязательные реквизиты из закона «О бухучете» № 402-ФЗ. Также есть смысл внести подробные данные о реквизитах документов по конкретному должнику. Это поможет обосновать безнадежность долга для целей налогового учета. Можно указать конкретные бухпроводки по списанию задолженности.

Аналогичная справка нужна для списания кредиторской задолженности. Для расчета налога на прибыль эта справка пригодится, чтобы подтвердить сумму дохода и период его учета.

Один из самых распространенных учетных документов – бухгалтерская справка о задолженности, а также ее списании. Рассмотрим ее основные виды и примеры заполнения.

Любая бухгалтерская справка о списании задолженности – это своего рода дополнительное пояснение для того чтобы сделать в учете соответствующие проводки и списать «висящие» суммы.

Самое главное, что обязательной формы этого документа законом не установлено. Поэтому желательно разработать свой образец бухгалтерской справки о задолженности и присовокупить его к учетной политике предприятия. Это довольно просто. Как правило, в эту справку включают только текстовую информацию, поэтому не стоит заморачиваться со сложной структурой и даже табличной формой.

Имейте в виду, что она должна включать:

- полную информацию о долге (номер договора, ссылки на «первичку» и т. д);

- расчет срока исковой давности.

Обычно бухгалтерскую справку о задолженности формируют по итогам инвентаризации. Она может как только констатировать факт наличия или отсутствия той или иной задолженности, так и содержать указание о ее списании.

Инвентаризацию проводят на основании ст. 11 Закона

Обязательные случаи проведения инвентаризации перечислены в:

- пункте 27 приказа Минфина от 29.07.1998 № 34н;

- пункте 22 приказа Минфина от 28.12.2001 № 119н.

На практике можно выделить следующие виды:

- бухгалтерская справка о дебиторской задолженности;

- бухгалтерская справка о кредиторской задолженности.

Основная задача бухгалтерии в рамках инвентаризации обязательств – правильно определить срок исковой давности по конкретной задолженности. Так как это напрямую влияет на учет, а также итоговый размер налоговых платежей. Поэтому чтобы избежать ошибки, держите ориентир на главу 12 Гражданского кодекса. В ней освещены основные вопросы исковой давности. Напомним, что общий срок составляет 3 года (ст. 196 ГК РФ).

Учетный специалист формирует бухгалтерскую справку о списании кредиторской задолженности на основании п. 18 ст. 250 Налогового кодекса РФ. То есть по итогам инвентаризации дает отмашку включить ее во внереализационные доходы, когда видит, что время для иска по ней прошло.

В свою очередь, по бухгалтерской справке о списании дебиторской задолженности ее относят на внереализационные расходы в силу ст. 265 и п. 2 ст. 266 НК РФ.

Вот примерный образец бухгалтерской справки о дебиторской задолженности для этой ситуации:

ОБЩЕСТВО С ОГРАНИЧЕННОЙ ОТВЕТСТВЕННОСТЬЮ «Гуру»

БУХГАЛТЕРСКАЯ СПРАВКА № 24 ОТ 30.03.2017 ГОДА О СПИСАНИИ КРЕДИТОРСКОЙ ЗАДОЛЖЕННОСТИ

Данная задолженность возникла по договору поставки товаров от 25 апреля 2014 года № 63-П. В п. 3.8 указанного договора установлен срок оплаты – до 15 марта 2014 года (включительно).

Срок исковой давности истекает 13 марта 2020 года.

Главный бухгалтер____________Широкова____________/Е.А. Широкова/

Вот примерный образец бухгалтерской справки о дебиторской задолженности и ее списании по данной ситуации:

ОБЩЕСТВО С ОГРАНИЧЕННОЙ ОТВЕТСТВЕННОСТЬЮ «Гуру»

БУХГАЛТЕРСКАЯ СПРАВКА № 25 ОТ 30.03.2017 ГОДА О СПИСАНИИ ДЕБИТОРСКОЙ ЗАДОЛЖЕННОСТИ

Данная дебиторская задолженность возникла на основании договора поставки товаров от 15.12.2013 № 9-П. Ее также подтверждают: • накладные от 25.12.2013 № 147 и от 26.12.2013 № 149; • счета-фактуры от 26.12.2013 N 147-СФ и от 28.12.2013 № 149-СФ.

По условиям договора поставки товаров от 15.12.2013 № 9-П срок оплаты поставленных товаров составляет 5 (пять) рабочих дней с момента предъявления указанных документов. Деньги от ООО «Сфера» не поступали. Срок исковой давности по указанной задолженности не прерывался. На основании акта инвентаризации от 30.03.2017 № 2-А и протокола заседания инвентаризационной комиссии от 30.03.2017 № 17-ИНВ дебиторская задолженность ООО «Сфера» подлежит списанию во внереализационные расходы в налоговом учете. Основание: ст. 265 НК РФ.

Главный бухгалтер____________Широкова____________/Е.А. Широкова/

Как видно, приведенный образец бухгалтерской справки о списании дебиторской задолженности составлен более детально. В любом случае, структура обеих справок примерно одинакова. Также см. «Бухгалтерская справка: как правильно составить».

Компании и предприниматели взаимодействуют друг с другом на основании заключенных между собой соглашений. В результате таких договоренностей субъекты бизнеса должны выполнять обязательства. Когда кто-нибудь из партнеров нарушает соглашение, возникает просроченная задолженность. Существующие правила в бухучете и в налоговом учете требуют, чтобы в компании происходило списание дебиторской задолженности с истекшим сроком исковой давности, а также кредиторской.

Действующие нормативные документы по регулированию бухучета требуют, чтобы в нем отражалась информация, соответствующая действительности.

Это интересно: Арест имущества должника как обеспечительная мера: этапы, нюансы 2020 год

По прошествии определенного времени шанс вернуть просроченную дебиторскую задолженность сводиться к нулю. Поэтому показывать ее в составе имущества компании будет неправильно, так как будут нарушены принципы бухучета достоверности и соответствия.

Однако, просто так списывать задолженность компания не имеет права. Если происходит списание кредиторской задолженности с истекшим сроком исковой давности, это приводит к возникновению у фирмы дохода, что связано с доначислением налогов.

Такая же ситуация обстоит с дебиторской задолженностью. Если ее списать без имеющихся оснований, то эти суммы нельзя включить в состав признаваемых при налогообложении расходов, а значит невозможно снизить налоговое обязательство.

Гражданское законодательство определяет, что по прошествии трех лет долги могут быть признаны безнадежными, поэтому организация получает право их списать.

Обязательно нужно учитывать, что срок исковой давности может прерываться по перечисленным в законодательстве причинам. Также не стоит забывать о существовании предельного срока исковой давности — 10 лет с момента ее возникновения.

Для определения момента, с какого нужно начинать исчисление срока исковой давности, обязательно нужно учитывать договора, первичные документы (накладные, акты, платежные поручения и т. д.), на основании которых возникла задолженность, а также акты сверки взаимных расчетов.

Законодательством предусмотрена процедура освобождение кредитором должника от выплаты долга. Это также является основанием для списания задолженности.

Отмена исполнения обязательства должником может быть установлена актом госоргана. Условиями договора могут быть предусмотрены случаи действия форс-мажорных обстоятельств, когда кредитору придется списать долг.

При снятии нужно оформить приказ о списании дебиторской или кредиторской задолженностей, который формируется на основании акта инвентаризации. В бухучете же все проводки оформляются на основании правильно составленной бухгалтерской справки.

Для справки не установлено специальной формы — компания составляет ее в произвольной форме, указывая в ней необходимые данные.

Начинать оформление документа нужно с записи полного наименования компании.

Далее, на следующей строке указывается название бланка – «Бухгалтерская справка», после чего записываются номер и дата и оформления.

Ниже можно указать краткое название справки – «О списании дебиторской задолженности».

Оформление документа начинается с перечисления нормативных актов, на основании которых выполняется списание:

- Ст. 11 ФЗ №402 «О бухгалтерском учете»;

- П. 27 Положения по ведению бухучета и отчетности;

- Протокол инвентаризации (с указанием его номера и даты оформления).

Далее указывается, что руководствуясь этими нормами было принято решение о списании дебиторской задолженности, с указанием наименования дебитора и суммы долга.

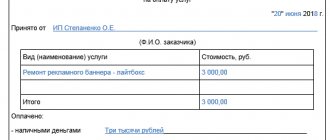

Следующим этапом нужно записать, по какой причине возникла задолженность (например, согласно договора поставки товаров, с проставлением его реквизитов). Если есть какие-либо другие документы, которые также подтверждают долг, то сведения о них необходимо перечислить далее.

Затем желательно указать условия подписанного соглашения на поставку товаров — в какой срок и в каком объеме должна была произойти оплата. Также здесь записывается, производилось ли реальное погашение задолженности и в каком объеме.

Следующим этапом в документе отражается, прерывался ли срок исковой давности. Если «Да» – то когда и по какой причине.

В последнем абзаце указываются документы, на основании которых принято решение произвести списание — акт инвентаризации и протокол инвентаризационной комиссии (с записью их реквизитов), после чего отмечается, что возникшая задолженность подлежит списание на внереализационные расходы на основании ст. 265 НК РФ.

Документ подписывает лицо, которое его оформляло (бухгалтер, главбух и т.д.)

Для этого документа нет какой-либо специальной формы, ее в каждой организации могут оформлять по-своему.

Составление документа начинается с записи полного наименования компании.

После этого на следующей строке указывается наименование бланка – «Бухгалтерская справка», после чего проставляются номер и дата ее создания.

На следующей строке можно занести краткое содержание документа – «О списании кредиторской задолженности».

Составление документа начинается с указания факта, что в компании была произведена инвентаризация, в результате чего была выявлена кредиторская задолженность перед компанией. Здесь же нужно проставить название и реквизиты этой компании.

Также указывается, что по данной задолженности закончился срок давности, что подтверждено оформленным актом инвентаризации (с проставлением его реквизитов).

Затем нужно записать, по какой причине возникла данная задолженность (к примеру, по договору поставки), также указывается установленный срок погашения задолженности.

Следующей строкой записывается полная сумма задолженности с указанием суммы налога. Далее необходимо указать дату, в которую закончился срок исковой давности.

В завершение документа делается вывод, что данная задолженность списывается и подлежит включению во внереализационные доходы на основании п. 18 ст. 250 НК РФ.

Документ подписывает лицо, которое его оформляло (бухгалтер, главбух и т.д.)

Статья написана по материалам сайтов: nalog-nalog.ru, nsovetnik.ru, buhguru.com, buhproffi.ru.

»

Отличная статья 0

Какие имеются основания для списания задолженности

Основанием для списания задолженности считаются:

- банкротство должника

- невозможность установить местонахождение должника

- смерть (если речь идет о физлице)

- ликвидация компании (если речь идет о юрлице)

Также долг признается безнадежным, если невозможность его удовлетворения установлена постановлением пристава-исполнителя.

У крупной организации, которая сотрудничает с большим количеством людей и других компаний, часто обнаруживаются дебиторки. Безнадежные долги учитываются и списываются для того, чтобы снизить налоговую нагрузку на прибыль.

Бухучет списания ДЗ

Списанием дебиторки занимаются бухгалтеры. Процедура проходит по определенному алгоритму. Выполняются следующие действия:

создается приказ об инвентаризации

- заполняется справка

- руководитель создает приказ

Списывать можно только те долги, которые невозможно взыскать. К акту инвентаризации прилагаются документы, указывающие на реальность сделки, и бумаги, подтверждающие задолженность безнадежной (подойдет постановление пристава).

В бухучете в обязанности компании обязательно входит составление специализированного резерва сомнительных задолженностей. Организации требуется сохранять бумаги о списании задолженности в течение 5 лет. По истечению этого периода времени долг считается окончательно списанным.

Бухгалтерская справка: реквизиты и образец написания

Как рассчитать декретные выплаты самостоятельно{q} Руководство содержится в нашей новой статье по ссылке.

Бухгалтерская справка об исправлении ошибки должна обладать:

- Наименованием (в котором собственно пишется «бухгалтерская справка»)

- Датой составления

- Наименованием предприятия, от лица которого оформлена справка

- Содержанием факта хозяйственной деятельности

- Измерителями факта хозяйственной деятельности в вещественном и стоимостном выражении

- Наименованием должностей субъектов, которые являются ответственными за хозяйственную операцию, а также за ее правильное оформление

- Личными подписями указанных субъектов

Как уже указывалось ранее, справка, составляемая при списании дебиторской задолженности, представляет собой справку-пояснение.

Чаще всего при помощи бухгалтерских справок исправляются допущенные ошибки, (например, по амортизационным отчислениям) либо подтверждается балансовая стоимость основных средств.

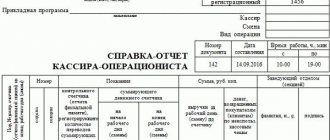

Для списания долга потребуются документы, подтверждающие дебиторскую задолженность.Для этого в первую очередь нужно будет верно определить размер просроченной задолженности. С этой целью в компании проводится инвентаризация, по итогам которой выявленная дебиторка отражается в акте. Составляется акт по форме ИНВ-17.

Проводится инвентаризация на основании приказа руководителя. Также руководителю потребуется издать приказ на списание дебиторки. Основание для оформления приказа будет являться акт проведения инвентаризации и бухгалтерская справка.

Как уже отмечалось выше, в качестве основания для приказа о списании дебиторской задолженности потребуется составление акта о проведенной инвентаризации, а также бухгалтерская справка. Для удобства приведем образец последнего документа.

Разберем, как правильно составить бухсправку на унифицированном бланке на актуальных примерах. Бухгалтер НКО «Доброволь» при сверке итогов за январь 2020 года выявила, что материальные запасы по счету № б/н на сумму 15 000 рублей были оприходованы дважды. Для исправления ошибки была сделана соответствующая запись в бухучете и оформлена бухсправка.

НКО «Доброволь» в январе 2020 года израсходовало 300 000 рублей на проведение торжества по случаю юбилея фирмы. Затраты признаны представительскими. Такие затраты могут быть учтены в составе необлагаемой базы, но не более 4 % от затрат на оплату труда.

Организация ежеквартально уплачивает налог на прибыль в размере 24 % (ОСНО). За первый квартал 2020 года затраты на оплату труда персонала составили 1 500 000,00 рублей.

НКО «Доброволь» по договору № 1 от 01.01.2017 поставило ООО «Покупатель» продукцию на сумму 450 000,00 рублей. По договору ООО «Покупатель» должен был перечислить средства на расчетный счет НКО до 28.02.2017. Однако расчет не поступил до настоящего времени.

Налоговый учет списания ДЗ

При ведении налогового учета создание резерва сомнительных задолженностей считается необязательной процедурой. Если резерв отсутствует, то списание задолженности производится на внереализационные расходы. Если он имеется, то списание ДЗ осуществляется за счет резерва.

Возможность списывать в расходы ДЗ, которую невозможно взыскать, имеют только компании, осуществляющие подсчет налоговой обязанности на прибыль методом начисления. Организации, ведущие учет другим способом, сделать этого не могут.

Проведение проверки долгов

Компания должна регулярно осуществлять проверку ДЗ при создании отчетности. Как правило, проверка выполняется в ходе проведения инвентаризации задолженности. Получение информации необходимо для оценки имущественного и финансового положения, определения количества свободных наличных средств, проведения мероприятий по контролю над задолженностями.

Перед составлением большинства отчетов проводится проверка задолженностей. Стоит отметить, что стремительное увеличение ДЗ говорит о ненадежности контрагентов или значительном возрастании нецелесообразных расходов.

При проверке составляется информационная бумага о ДЗ. Она может быть составлена для внутреннего или внешнего пользования. Документ создается и заполняется по образцу или в свободной форме.

Как списать «кредиторку»

Допустим, что в ООО «Гуру» 30 марта 2020 года проведена инвентаризация расчетов с контрагентами в результате которой выявлена кредиторская задолженность перед ООО «Септима» в размере 145 000 руб. Срок исковой давности по ней истек 13 марта 2020 года.

Допустим, что в ООО «Гуру» 30 марта 2020 года проведена инвентаризация расчетов с контрагентами в результате которой выявлена дебиторская задолженность 2013 года ООО «Гуру» в связи с неоплатой поставленных ему товаров в сумме 300 000 рублей

|

Функции справки о ДЗ

Справка для внутреннего использования применяется для отчетности. С ее помощью осуществляется контроль и оценка текущего положения организации. Бумага, предназначенная для внешнего использования, прикрепляется к исковому заявлению и применяется при судебных разбирательствах.

Также бумага может составляться по запросу иных лиц и государственных органов. Данные могут использоваться для оценки имеющихся активов. Нередко справку запрашивают страховщики и другие кредиторы.

При использовании образца каких-либо проблем с составлением документа не возникает. У опытного бухгалтера при доступе ко всем данным на составление справки уходит совсем немного времени.

Правовое основание

Законодательство не дает рекомендаций о выборе конкретной формы справки для отражения ДЗ. При составлении можно пользоваться разными образцами в зависимости от целей и задач. Чаще всего при составлении документа применяется бланк ИНВ-17. В конечном итоге бумага должна отражать подробную информацию о ДЗ, отчетном периоде, сумме обязательств и других нюансах.

Справка всегда составляется самой организацией для внутреннего или внешнего использования. В организации может использоваться собственный образец справки, который создан с нуля или построен на базе уже имеющегося бланка.

Что собой представляет

В процессе составления данной справки представитель компании должен показывать признанную и непризнанную задолженность. В первую группу входят долги, которые могут быть подтверждены посредством оформленного акта сверки, и впоследствии его можно будет использовать для подтверждения информации, указанной в бухгалтерском учете, даже если компанией не используются в качестве основы стандарты бухгалтерии и не проводится регулярная ежегодная проверка.

В преимущественном большинстве случаев акт сверки представляет собой особую карту счета с точки зрения определенной стороны составленного договора. В данном документе должна указываться подробная информация о сделке, включая контент проводимой операции и конкретный номер документа, а также реквизиты различных бумаг, подтверждающих наличие конкретной задолженности.

В составленном акте сверки в обязательном порядке должны стоять подписи всех должностных лиц предприятия, которые участвовали в процессе его оформления, а сам документ дополнительно должен закрепляться печатью организации. Если сравнивать акт сверки с актом, оформленным по форме №ИНВ-17, то в данном случае ключевым моментом является необходимость заполнения акта сверки с обеих сторон, в связи с чем он содержит данные бухучета обеих сторон заключенного договора.

Унифицированная форма N ИНВ-17

Классификация форм справок

Обычно классификация осуществляется, исходя из предназначения бумаги. Документ может использоваться в следующих случаях:

- для создания отечности

- для предоставления информации о текущей дебиторке для иных лиц

- при судебных разбирательствах

Истец, который прикладывает к своему иску справку о ДЗ, значительно повышает вероятность удовлетворения указанных в иске требований судом. Справка выступает в качестве одного из документов, который подтверждает наличие долговых обязательств у ответчика перед истцом.

Вне зависимости от целей создания для составления практически всегда может использоваться универсальная форма ИНВ-17. Шаблон находится в свободном доступе, поэтому воспользоваться им способен каждый.

Виды документа

Существует множество видов справок о наличии или отсутствии задолженности. В зависимости от того, какая именно организация её выдаёт, куда такая справка может потребоваться, различаются формы и реквизиты документа. Остановимся на самых популярных из них.

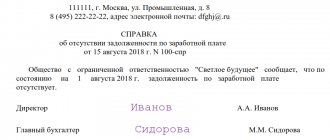

По заработной плате

Несмотря на то, что в трудовом законодательстве закреплена обязанность работодателя вовремя оплачивать труд работников, задержки зарплаты и образование задолженности по ней явление достаточно распространённое. Чаще всего такие задержки носят нерегулярный и кратковременный характер, и сотрудники вскоре получаю причитающуюся им плату.

Но бывает и так, что рабочие ждут своих денег по несколько месяцев и даже полгода и год. В такой ситуации они могут принять решение уволиться из организации, а чтобы получить заработанные средства, должны подать жалобу в трудовую инспекцию, прокуратуру или в суд. Тогда им потребуется справка о задолженности по заработной плате, которую им должны выдать бесплатно по первому требованию, отказывать в её выдаче работодатель не имеет права.

Документ составляется в произвольной форме, ответственность за правильность и полноту сведений в ней несёт главный бухгалтер и руководитель предприятия. Именно их две подписи должны быть на справке. Кроме этого в ней должна быть такая информация:

- данные об организации (наименование, реквизиты, адрес);

- данные о сотруднике (ФИО, должность, оклад, общий период работы на предприятии и период, когда отсутствовала оплата);

- сумма фактической задолженности.

Справка о задолженности по заработной плате перед работниками

Взыскать невыплаченную людям зарплату должны даже тогда, когда предприятие обанкротилось и находится в стадии ликвидации. В этом случае пакет документов вместе со справкой о задолженности нужно направить конкурсному арбитражному управляющему, который внесёт сотрудников в реестр кредиторов.

По налогам

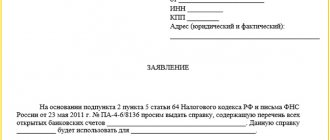

В налоговых органах заявитель может получить один из двух видов справок:

- об исполнении обязанности по уплате налогов;

- о состоянии расчётов по налогам.

Первый вид справки можно считать документом, подтверждающим наличие или отсутствие налоговой задолженности, однако в нём не будет информации об её величине. Состояние расчётов на текущую дату по всем видам налогов, сборов, штрафов и пеней будет отражаться во второй справке.

Справка о наличии (отсутствии) задолженности, выданная налоговой инспекцией, будет содержать запись: «имеет неисполненную обязанность…» или «не имеет неисполненную обязанность». Форма справки установлена приказом ФНС. По регламенту документ выдаётся в десятидневный срок после регистрации запроса налогоплательщика бесплатно. Отказать в выдаче справке могут:

- если заявление, направленное по телекоммуникационным каналам связи, не подписано электронной подписью, или она не подтверждается;

- если у заявителя отсутствует доверенность от организации;

- если текст заявления невозможно прочитать.

Справку из налоговой об уплате налогов

Такая справка может понадобиться для проверки контрагентов, при участии в тендерах или для получения кредита.

Документы для получения справки об отсутствии задолженности по уплате налогов описаны в этом видеоролике:

По дебиторской задолженности

У предприятия часто возникает дебиторская задолженность, когда ему должны деньги покупатели, заказчики и прочие лица – дебиторы. Размер этой задолженности определяется в результате работы инвентаризационной комиссии. Процедура инвентаризации оформляется актом инвентаризации по форме № ИНВ-17 и справкой к акту, которая, по сути, и будет являться справкой о наличии (отсутствии) дебиторской задолженности.

Составленная в разрезе синтетических счетов бухгалтерского учёта, справка о расчётах с покупателями, поставщиками и прочими дебиторами и кредиторами делается в двух экземплярах, один хранится в бухгалтерии организации, другой – у инвентаризационной комиссии.

Образец справки о дебиторской и кредиторской задолженности

Документ является обязательным документом в бухгалтерском учете, и оформляется ежегодно для списания безнадёжной дебиторской задолженности. Может служить доказательством в суде, если кредитор подаст иск о взыскании средств с должника.

По просроченной задолженности

Просроченная задолженность по кредиту явление тоже достаточно распространённое среди клиентов банков. Если заёмщик в связи с ухудшением своего материального положения длительное время не платит по кредиту, у него образуется просроченная задолженность, которая портит его кредитную историю. Все банки сейчас подают данные о кредитовании в общую базу, на основе которой действует НБКИ (Национальное бюро кредитных историй).

Данные НКБИ находятся в открытом доступе. Если заёмщик решит взять ещё один кредит, банк может проверить его платежеспособность, посмотрев его кредитную историю. Увидев там наличие просроченной задолженности, кредитное учреждение откажет такому клиенту, даже если по факту старый кредит уже является закрытым. Базы данных НКБИ часто бывают неактуальны. Поэтому заёмщику после погашения просроченной задолженности лучше взять такую справку.

Документ выдаётся в банке, оформившем кредит. Справка называется «Подтверждением отсутствия просроченной задолженности по кредиту заёмщика» и составляется по типовой форме № 10-040.

Для суда

Практически любая правильно оформленная справка о наличии или отсутствии задолженности может служить доказательством в суде. Например, при судебном разбирательстве дела о взыскании долгов, ответчик может доказать отсутствие у себя каких-либо задолженностей с помощью такой справки.

По ссудной задолженности

Ссудная задолженность по кредиту это сумма остатка долга. Бывают случаи, когда её нужно подтвердить. Например, гражданин взял в банке долгосрочный ипотечный кредит на покупку жилья.

В связи с тем, что он является официально работающим гражданином, уплачивающим налог на доходы физических лиц, он имеет право получить имущественный вычет. В пакет документов для его получения может входить справка об отсутствии ссудной задолженности, чтобы подтвердить факт совершения выплат.

Справка об отсутствии ссудной задолженности

По кредиторской задолженности

Кредиторская задолженность тесно связана с дебиторской задолженностью, когда дело касается обязательств одних и тех же лиц друг перед другом. Из дебиторской задолженности вычитают кредиторскую, если контрагенты имеют встречные долги.

Поэтому ранее описанный акт инвентаризации по форме № ИНВ-17 и приложенная к нему справка о расчётах с кредиторами и дебиторами отражают оба вида этих задолженностей. Документы могут потребоваться, например, при реорганизации предприятия, слияния или смене владельцев.

Перед бюджетом

В налоговой инспекции можно получить справку о состоянии расчётов с бюджетом. В ней будет отражаться информация по всем видам налогов, сборов, штрафов, пени, взносов, по которым у налогоплательщика может быть задолженность перед бюджетом, а также по суммам. Этим данная справка отличается от другой налоговой справки, в которой присутствует только запись о наличии или об отсутствии задолженности по налогам и сборам.

Как и в предыдущем примере, справка часто требуется при участии в тендерах, для проверки контрагентов, заключении договоров и взятии кредитов. Форма обеих таких справок, которые можно получить в налоговой инспекции, утверждена приказом ФНС от 28.12.2016 № ММВ-7-17/[email protected] Срок подготовки документа составляет 5 рабочих дней.

По коммунальным платежам

Оплату коммунальных услуг не все производят добросовестно, для некоторых это больная тема. Однако подтвердить отсутствие задолженности по коммунальным часто бывает нужно в различных ситуациях. Чаще всего это необходимо при совершении сделок с недвижимостью. Потенциальные покупатели или квартиросъёмщики хотят получить доказательства отсутствия задолженности по коммунальным, чтобы потом не пришлось выплачивать чужие долги.

Данная справка не носит обязательный характер при продаже или приватизации жилья, делается по желанию приобретателя, поэтому её форма строго не регламентирована. Рекомендательной её формой можно назвать форму ЕИРЦ-22. Получить документ можно в Едином расчётном центре, где чаще всего люди оплачивают услуги ЖКХ.

Задолженность по квартплате (справка)

О том, что такое и как делается справка об отсутствии задолженности за ЖКУ, расскажет видео ниже:

https://youtu.be/PbaeLytuT_o

В банке

Справка о наличии (отсутствии) задолженности в банке часто бывает нужна для другого банка. Поэтому любой закрытый кредит лучше всего сразу подтверждать такой справкой.

Так, на руках у клиента будут все доказательства отсутствия просроченной или ссудной задолженности по кредитам. Порядок выдачи данных справок не установлен законодательно, поэтому различные банки сами устанавливают размер платы за неё и сроки получения.

Правила оформления справки

Среди основных правил оформления выделяют:

указание информации о сумме обязательств, наименовании кредитора и дебитора и периода возникновения долга

- заполнение информации по результатам инвентаризации

- использование единого образца, если в организации утвержден конкретный шаблон

- обращение внимание на предназначение бумаги

Для внутреннего использования может составляться документ, в который дополнительно включена информация о кредиторской задолженности. Такая бумага позволит получить больше данных о финансовом состоянии компании, ее активах и долгах.

Итоги

Справка, отражающая сведения о дебиторской задолженности, может составляться для предъявления в суд — в качестве документа, утверждающего перечень неисполненных обязательств контрагента — или же формироваться в порядке предоставления отчетности хозяйствующего субъекта для вышестоящей структуры. В обоих случаях для составления справки могут использоваться унифицированные бланки.

Узнать больше о работе с дебиторской и кредиторской задолженностью вы можете в статьях:

- «Ведение учета дебиторской и кредиторской задолженности»;

- «Коэффициент соотношения дебиторской и кредиторской задолженности».

Более полную информацию по теме вы можете найти в КонсультантПлюс. Полный и бесплатный доступ к системе на 2 дня.

Инструкция по составлению

Чтобы правильно оформить справку, желательно составлять ее по готовому образцу. В шаблоне заполняются отдельные тематические блоки. В бумаге обязательно должна отражаться следующая информация:

подробное наименование дебитора

- причина начисления задолженности (оказание услуги, продажа товара)

- дата возникновение задолженности

- наименование бумаг, повреждающих наличие долга (акт о выполненных работах или передаче товара)

- сумма задолженности

Также указываются данные ответственных за составление справки лиц. При необходимости создается дополнительный столбец, в котором могут размещаться особые метки или отдельно взятые комментарии. Помимо подписей, на справку ставятся печати организации.

Источники информации

Процедура погашения задолженности должна сопровождаться оформлением соответствующих документов: инвентаризационной описи, приказа руководителя фирмы и письменного обоснования. Бухгалтерская справка (БС) – бланк произвольной формы, содержащий детальные сведения об хозоперации, долгах, по которым производится списание.

Предприятие имеет право самостоятельно разработать, утвердить в учетной политике стационарный формуляр или воспользоваться типовым приложением к ИНВ №17.

В БС отражается следующая информация:

- Наименование дебитора.

- Документ-основание возникновения долга.

- Сумма обязательств.

- Начало, продление, восстановление и окончание срока исковой давности.

- Перечень действий по взысканию.

- Обоснование списания.

- Ответственное лицо.

При погашении долгов важно оформить подтверждающие это документы

Для заполнения формы бухгалтерской службе потребуются документы:

- Акты выполненных работ, оказанных услуг, товарные накладные.

- Счет-фактуры.

- Договоры.

- Взаимозачеты.

- Платежные документы.

- Счета выставленные, полученные, оферты.

- Официальная переписка, другие документальные подтверждения со стороны должника о существовании кредиторки.

- Акты сверки взаиморасчетов.

- Служебные записки.

- Выписки из единого реестра юрлиц.

- Формы по судебному разбирательству.

- Акты государственных органов.

- Постановления ФССП и др.

Для каждой конкретной ситуации источники информации для формирования БС определяются по индивидуальному порядку. Например, компания может иметь несколько документов взаиморасчетов (накладные, контракт, платежки и др.), а бывает долг, подтвержденный только одним бланком.

Главная задача справки – корректное определение сроков погашения обязательств в бухучете для соблюдения норм действующего законодательства, формирования прозрачной информации о финансово-имущественном положении должника, составления верной отчетности по требованиям МФСО.

Документ может применяться в качестве самостоятельно формирующего проводки, поясняющего ту или иную запись. Корректно заполненный бланк с определенными реквизитами станет доказательством правоты перед проверяющими органами, в суде. К формуляру может быть приложена пояснительная записка специалиста с детальным описанием хозяйственной операции.

Базовым критерием списания дебиторки со счетов учета по бухсправке является окончание исковой давности, исчисляемой по критериям главы 12 ГК РФ. Общеустановленный период востребованности неисполненных обязательств равняется трем годам. В исключительных случаях временной промежуток может быть увеличен или сокращен.

Справка составляется на основе различных документов

Необходимость формирования БС при списании кредиторки путем включения во внереализационные доходы диктуется требованиями п. 18 ст. 250 НК РФ, по дебиторке сумма обязательств увеличивает прочие расходы по ст. 265, 266 кодекса.

Письменное обоснование сформированных проводок в регистрах бухгалтерского и налогового учета позволяет отстоять мнение при проверке правильности формирования налогооблагаемой базы инспекторами ФНС.

Как получить

Составлением справки, как правило, занимается старший экономист или финансовый директор компании. Организация может пользоваться сторонней помощью специалистов при создании отчетности и составлении справок о ДЗ.

Внутри компании бумага заполняется при составлении отчетности или по запросу руководства. Контролирующие и надзорные органы не вправе требовать предоставление справки о ДЗ в обязательном порядке. По желанию организация предоставляет бумагу на добровольной основе.

Особенности заполнения при судебном споре

В справке, которая будет использована при разбирательствах в суде, рекомендуется дополнительно указывать следующую информацию:

- подробные реквизиты собственной компании

- дату составления

- подпись руководителя

В бумагу для суда иногда дополнительно добавляется информация о месте назначения (наименование суда). Также могут быть необходимы подписи членов комиссии, которая проводила инвентаризацию.

Справка дублирует информацию из отчетности, предоставляя данные в сжатом виде. Правильно составленная бумага поможет рассчитывать на получение положительного решения в споре, связанном с взысканием задолженности.

Крупным компаниям рекомендуется иметь собственного юриста в штате, чтобы решать проблемы с долгами максимально быстро. Исковое заявление должно четко отражать требования организации и ссылаться на имеющиеся документы, подтверждающие долг перед истцом.

Подтверждающие бумаги для обращения в суд

Только справки о ДЗ недостаточно для того, чтобы суд принял сторону истца. Вместе с иском нужно предоставлять следующие документы:

- договоры, заключенные с контрагентом (поставка товара, оказание услуг и т.д.)

- накладные

- подписанные акты

- накладные

Именно документы, подтверждающие, что компания предоставила другой стороне определенные услуги или передала товар, играют важнейшую роль при взыскании долга.

После получения положительного результата исполнением решения суда занимается федеральная служба судебных приставов. При отказе должника выполнять свои обязательства по договору рекомендуется как можно быстрее стараться решить вопрос в суде. Желательно, чтобы все действия выполнялись в срок до 1 года, когда задолженность еще считается проблемной, а не безнадежной.

Справка о ДЗ — важная бумага, которая необходима как для внутреннего, так и для внешнего использования. Составление документа не требует много времени. Строго регламентируемых образцов нет, но рекомендуется пользоваться распространенными и унифицированными шаблонами.

Наверх

Напишите свой вопрос в форму ниже

Справка о дебиторской и кредиторской задолженности (образец)

Практически все предприятия в своей непосредственной хозяйственной деятельности постоянно сталкиваются с таким понятием, как «задолженность».

Она бывает двух разновидностей:

- кредиторской;

- дебиторской.

В первом случае, организация имеет долги перед другими компаниями, учреждениями, например:

- перед контрагентами по заключенным договорам, по которым не истек срок исковой давности;

- по неуплаченным налогам и сборам в различные государственные органы;

- по исполнительным производствам, возбужденным по решению суда и т.д.

Если ее не погасить в установленный документально срок, то она переходит в разряд просроченной, что влечет, порой, достаточно неприятные последствия: штрафы, пени, неустойки и т.д.

Если по обычным договорным обязательствам об их размере можно договориться в переписке или переговорах, снизить в судебном порядке на основании статей гражданского кодекса, то штрафные санкции, присуждаемые государственными органами, имеют больший размер и редко подвергаются снижению.

Если же, наоборот, в пользу компании кто-то должен уплатить денежные средства, то в бухгалтерии такая задолженность числиться, как дебиторская. Юридические лица, индивидуальные предприниматели, граждане могут взыскать ее в судебном порядке или же добиться добровольного погашения, путем переговоров, направления писем, претензий, предарбитражных напоминаний и иным, не противоречащим закону способом и методом.

Фирмы, в независимости от своей организационно-правовой формы, должны достоверно знать о дебиторской и кредиторской задолженности, чтобы нормально функционировать и вести свою хозяйственную деятельностью. Такая важность проявляется в том, что можно по неосмотрительности пропустить срок исковой давности в отношении крупных денежных сумм и потерять право на их взыскание. Это может привести к значительным убыткам для компании. Однако суд может восстановить пропущенный срок, но, если причины будут признаны вполне уважительными.