Зачем введена новая форма

С 01.01.2020 г. компания, имеющая несколько обособленных подразделений, может выбрать одну ИФНС, которая будет контролировать начисление и уплату налога по ним. Отчитываться и перечислять платежи можно:

- по адресу головной организации, или

- по месту учета одной из «обособок».

При этом необходимо, чтобы все подразделения компании, указанные в уведомлении о выборе налогового органа для НДФЛ, были расположены на территории одного муниципалитета.

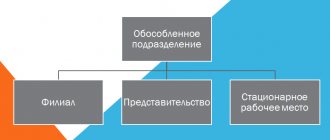

Вид структурного подразделения не важен.

Оптимизируем уплату налога на прибыль при наличии ОП

Если у вас открыто несколько ОП в одном субъекте РФ и через каждое из них вы платите налог на прибыль в региональный бюджет, со следующего года можно оптимизировать этот процесс.

| Видео (кликните для воспроизведения). |

Для того чтобы с 2020 г. платить налог на прибыль через ответственное подразделение в конкретном регионе, не позднее 30.12.2016 об этом надо уведомить налоговиков. Причем лучше использовать рекомендованные ФНС формы уведомлений.

Налог на прибыль, подлежащий уплате в федеральный бюджет, всегда надо уплачивать по месту нахождения головного подразделения организации (ГП) — в целом за организацию. Также по месту нахождения головного подразделения надо уплачивать налог на прибыль в региональный бюджет в части, приходящейся на это ГП пп. 1, 2 ст. 288 НК РФ; Письмо Минфина от 01.02.2016 № 03-07-11/4411 .

Когда у организации есть несколько обособленных подразделений в одном субъекте РФ, она может упростить отчетность по налогу на прибыль и его уплату. Можно выбрать ответственное обособленное подразделение, через которое будет уплачиваться налог в региональный бюджет за все ОП, расположенные в этом субъекте.

Если ваши ОП расположены в разных субъектах РФ, то в каждом из них надо выбрать свое ответственное подразделение (в случае если их в субъекте несколько).

СИТУАЦИЯ 1. В одном регионе находятся только обособленные подразделения. Сама организация (головное подразделение) — в другом регионе. В таком случае вы можете произвольно выбрать в качестве ответственного то или иное ОП.

СИТУАЦИЯ 2. В регионе находятся как обычные ОП, так и головное подразделение.

В таком случае ответственным нужно выбрать именно головное подразделение. Если в других регионах ОП вообще нет, то головное подразделение сможет подавать одну декларацию, отчитываясь за все ОП. И также одной суммой можно уплачивать региональную часть налога на прибыл ь Письма Минфина от 25.11.2011 № 03-03-06/1/781 , от 09.07.2012 № 03-03-06/1/333 .

Однако автоматически головное подразделение не становится ответственным. Его таким надо назначить, о чем требуется своевременно уведомить налоговиков.

Обратите внимание: в такой ситуации нельзя выбрать в качестве ответственного обособленное подразделение, которое будет отчитываться и уплачивать региональный налог на прибыль за головное подразделение. Налоговый кодекс этого не предусматривае т п. 2 ст. 288 НК РФ; Письмо Минфина от 12.03.2009 № 03-03-06/1/130 .

Организация может и в произвольной форме сообщить о принятом решении уплачивать налог централизованно.

Для уплаты налога через ответственное ОП надо:

- отразить централизованный способ уплаты налога на прибыль в учетной политике для целей налогообложени я ст. 313 НК РФ; Письмо УФНС по г. Москве от 17.08.2012 № 16-15/ . Обратите внимание: на новый порядок уплаты налога переходит организация-налогоплательщик в целом. И по мнению проверяющих, такой порядок уплаты налога должен распространяться на все ее обособленные подразделения. Это означает, в частности, что нельзя в одном субъекте РФ уплачивать региональный налог на прибыль отдельно по каждому ОП, а в другом субъекте — централизованно через ответственное ОП Письма ФНС от 25.03.2009 № 3-2-10/8 ; Минфина от 10.07.2008 № 03-03-06/2/74 ;

- выбрать ответственное обособленное подразделение. Через него организация будет подавать прибыльные декларации и уплачивать налог в региональный бюджет (в том числе и авансовые платежи по нему) абз. 2 п. 2 ст. 288 НК РФ ;

- не позднее 30 декабря 2020 г. уведомить налоговые органы, в которых зарегистрированы подразделения, в том числе и головное, о своем решении перейти с 2020 г. на централизованный способ уплат ы абз. 2 п. 2 ст. 288 НК РФ .

Налоговый кодекс не предусматривает каких-либо жестких форм для уведомления налоговиков о выбранном вами ответственном ОП. Однако налоговая служба утвердила рекомендованные форм ы Письмо ФНС от 30.12.2008 № ШС-6-3/986 :

- Уведомление № 1 (об уплате налога на прибыль через ОП);

- Уведомление № 2 (об отказе от уплаты налога на прибыль через ОП).

Поэтому проще воспользоваться формами, рекомендованными ФНС. Разобраться, в какую инспекцию и что подавать, поможет наша схема.

Чем регулируется новый порядок

Статьей 2 Федерального закона от 29.09.2019 г. № 325-ФЗ в НК РФ были внесены изменения, вступающие в силу с 01.01.2020 г. В частности, появилась новая формулировка п. 7 ст. 226 НК РФ и п. 2 ст. 230 НК РФ, разрешающая выбор единой ИФНС. То есть, организациям разрешили объединить уплату НДФЛ по нескольким структурным подразделениям сразу, тем самым упрощая порядок ведения учета налога.

Ранее фирмы отчитывались по головной организации и каждому подразделению, подавая отчетность в ИФНС по всем местам учета. Заметим, что компания не обязана пользоваться новыми правилами. Поправки в НК РФ позволяют фирме самостоятельно определиться, будет ли она использовать упрощенный порядок в работе или нет.

Кто имеет право на льготу

Перечень граждан, имеющих право на освобождение от налога на имущество по одному из объектов недвижимости, определен в законодательстве — в статье 407 НК РФ. Сюда входят:

- военнослужащие;

- ветераны войны и члены их семей;

- лица с ограниченными физическими возможностями;

- пенсионеры;

- «чернобыльцы»;

- а также те люди, площадь каждого объекта недвижимой собственности которых не превышает 50 кв.м. и т.д.

Полный список льготников можно найти в выше обозначенной статье Налогового Кодекса России.

Это важно знать: Плюсы и минусы непосредственного управления многоквартирным домом в 2020 году

Форма уведомления о выборе налогового органа

Чтобы заявить о совершенном выборе, компания подает специальную форму — КНД 1150097 «Уведомление о выборе налогового органа» утверждено Приказом ФНС России от 06.12.2019 № ММВ-7-11/[email protected]

В целом правила заполнения формы такие же, как для большинства отчетов и деклараций:

- заполнение возможно машинописным или рукописным способом;

- при рукописном варианте применяются чернила черного, фиолетового или синего цвета;

- текстовые поля заполняются заглавными печатными буквами;

- при компьютерном наборе документа выбирается шрифт CourierNew высотой 16-18;

- нельзя исправлять ошибки с помощью корректирующей жидкости или других подобных средств;

- в пустых ячейках ставится прочерк;

- все страницы нумеруются по порядку.

Распечатывается форма только с одной стороны листа. Скрепление листов, приводящее к их порче, не допускается.

Для примера ниже мы размещаем образец заполнения уведомления о выборе налогового органа.

Уведомление состоит из двух листов – титульного и листа «А».

На титуле указываются ИНН, КПП, наименование компании, код ИФНС, в которую подается уведомление, а также причина его представления.

Лист «А» содержит перечень КПП подразделений, которые будут отчитываться в выбранный налоговый орган.

Уведомление можно подать на бумаге (явившись лично в ИФНС или по почте), а также электронно.

В какой срок нужно предоставить форму

Уведомление о выборе налогового органа обособленного подразделения подается в налоговые органы не позднее 1 января налогового периода. Поскольку этот день выпадает на новогодний праздник, срок переносится на первый рабочий день после новогодних каникул: в 2020 г. — это 9 января (четверг).

При этом 27.12.2019 г., ФНС разместила на своем официальном сайте ]]>разъяснение]]>, что фирмы, выбравшие в 2020 г. новый порядок учета по НДФЛ, вправе подать документы до 31.01.2020 г. Но перечислять суммы нужно по месту планируемого органа контроля уже с 01.01.2020г. Либо позже налогоплательщик вправе уточнить свои платежи, подав соответствующее заявление.

Куда подается документ

В п. 2 ст. 230 НК РФ указано, что уведомить налоговый агент должен каждую из инспекций, в которых состоят на учете подразделения компании. То есть, извещаются:

- ИФНС «обособок», в которые прекращается уплата НДФЛ и подача отчетов по налогу,

- инспекция, в которую будут направляться денежные средства и отчетность.

В то же время, ФНС РФ в своем письме от 16.12.2019 № БС-4-11/[email protected] сообщает, что уведомление о выбранном подразделении подается только одно – в выбранную ИФНС обособленного подразделения, куда будут перечисляться платежи и подаваться отчетность. Дальнейшее уведомление указанных на листе «А» подразделений происходит в автоматическом режиме.

В течение налогового периода выбрать другую инспекцию взамен заявленной в уведомлении нельзя. За исключением случаев, когда количество подразделений компании на территории муниципалитета становится больше или меньше, либо меняется сам порядок предоставления сведений или уплаты по налогу.

Таким образом, с 2020 г. компания сама выбирает, будет она отчитываться и перечислять НДФЛ в прежнем порядке, или заявит о переходе в единую ИФНС по подразделениям, расположенным в границах одного муниципалитета.

НДФЛ при открытии обособленного подразделения

В соответствии с п. 1 ст. 288 НК РФ налогоплательщики — российские организации, имеющие обособленные подразделения, исчисляют и уплачивают в федеральный бюджет суммы авансовых платежей по месту своего нахождения без распределения указанных сумм по обособленным подразделениям. А уплата авансовых платежей, подлежащих зачислению в доходную часть бюджетов субъектов Российской Федерации, производится налогоплательщиками — российскими организациями по месту нахождения организации, а также по месту нахождения каждого из ее обособленных подразделений.

Таково общее правило для уплаты налога на прибыль по обособленным подразделениям. Но как именно его применять при открытии и ликвидации подразделений: когда перечислять первый платеж и последний с учетом распределения и как правильно заполнять декларации? Давайте разбираться.

https://www.youtube.com/watch?v=ytcopyrightru

Правила определения суммы ежемесячных авансовых платежей зафиксированы в п. 2 ст. 286 НК РФ и «завязаны» на сумму ежеквартального авансового платежа за прошлый период, который в свою очередь, определяется исходя из прибыли, исчисленной нарастающим итогом с начала года. Получается, что ежемесячные авансовые платежи вновь созданного обособленного подразделения можно исчислить только после того, как закончится тот отчетный период, в котором это подразделение было создано.

Поэтому обязанность по уплате ежемесячных авансовых платежей по месту нахождения нового подразделения возникает у организации лишь с месяца, следующего за отчетным периодом, в котором появилось ОП. Например, если подразделение создано в июле, августе или сентябре (т.е. в III квартале), то начать перечислять авансовые платежи по месту его нахождения нужно будет с 1 месяца IV квартала, т.е. с октября. Сделать это надо до 28 октября (п. 1 ст. 287 НК РФ).

Одновременно нужно помнить, что расчет авансовых платежей фиксируется в Приложении № 5 к листу 02 декларации по налогу на прибыль (утв. приказом ФНС России от 19.10.16 № ММВ-7-3/[email protected]). Это означает следующее. Чтобы начать платить авансовые платежи с первого месяца квартала, следующего за кварталом создания ОП, заполнить соответствующее приложение в декларации надо уже по итогам того квартала, в котором подразделение создано.

Если продолжить наш пример, то, отчитываясь за 9 месяцев 2017 года, организация должна будет включить в декларацию по налогу на прибыль Приложение № 5 к листу 02, в котором по строке 030 отразит налоговую базу в целом по организации, по строкам 040 и 050 определит долю налоговой базы, приходящейся на обособленное подразделение (головную организацию), а по строкам 120 и 121 укажет сумму ежемесячных авансовых платежей, подлежащих перечислению в IV и I квартале.

Иначе обстоит дело с уплатой авансовых платежей у налогоплательщиков, для которых отчетным периодом является месяц, два месяца, три месяца и так далее до окончания календарного года (абз. 2 п. 2 ст. 285 НК РФ). Поскольку они исчисляют авансовый платеж исходя из фактически полученной прибыли, то и уплачивать налог с распределением надо уже с месяца, в котором создано подразделение (письмо Минфина России от 22.02.

06 № 03-03-04/1/137). Если подразделение такой организации создано в сентябре, то авансовый платеж за сентябрь нужно будет уже распределить между бюджетами субъектов РФ. Соответственно, исчислить авансовые платежи в рассматриваемой ситуации необходимо в Приложении № 5 к листу 02 декларации по налогу на прибыль, представляемого в составе декларации за этот же период (январь –сентябрь в нашем примере).

В заключение напомним, какую дату надо указать для обозначенной выше цели. Дата создания обособленного подразделения берется из соответствующего поля раздела «Сведения об обособленном подразделении», которая находится в форме сообщения о создании обособленного подразделения (форма № С-09-3-1, утв. приказом ФНС России от 09.06.11 № ММВ-7-6/[email protected]).

Порядок уплаты авансового платежа при закрытии подразделения установлен непосредственно в статье 288 НК РФ. Абзац 8 пункта 2 данной статьи гласит: уплата налога осуществляется в общеустановленном порядке начиная с отчетного (налогового) периода, следующего за отчетным (налоговым) периодом, в котором обособленное подразделение было ликвидировано.

Как мы уже упоминали, суть ежемесячных авансовых платежей в том, что они исчисляются на основе базы за предыдущий квартал и засчитываются в счет авансового платежа за текущий квартал. Если же подразделение было закрыто в течение квартала, то рассчитать сумму авансового платежа по налогу на прибыль, подлежащую уплате в бюджет того региона, где находилось ликвидированное подразделение, по итогам того отчетного периода, в котором оно закрыто, уже не получится. Ведь такое подразделение отработало неполный отчетный период, и определить долю прибыли за этот квартал, приходящуюся на него, невозможно.

https://www.youtube.com/watch?v=ytpressru

Поэтому уплату ежемесячных авансовых платежей по месту нахождения подразделения нужно прекратить сразу же после его закрытия. Более того, ежемесячные платежи, уплаченные за квартал, в котором произошла ликвидация ОП, будут считаться излишне уплаченными (см. письма Минфина России от 10.08.06 № 03-03-04/1/624 и от 24.02.

Аналогичным образом решается и вопрос с представлением деклараций по месту нахождения закрытых подразделений. Эта обязанность прекращается в том отчетном периоде, в котором налоговый орган уведомил налогоплательщика о снятии с учета организации по месту нахождения ликвидированного подразделения (письмо Минфина России от 05.03.

07 № 03-03-06/2/43). Это означает вот что. Если организация получает уведомление о снятии с учета обособленного подразделения (форма № 1-5-Учет, утв. приказом ФНС России от 11.08.11 № ЯК-7-6/[email protected]) до наступления обязанности по представлению декларации за тот отчетный (налоговый) период, в котором принято решение о ликвидации, то декларация за этот период в налоговый орган по месту нахождения ликвидированного ОП уже не представляется (см. также письмо УФНС по г. Москве от 13.04.10 № 16-15/038587).

По правилам п. 7 ст. 226 НК РФ, российские компании, имеющие обособленные подразделения, должны перечислять удержанный у работников такого подразделения НДФЛ по месту нахождения ОП. Аналогичные правила установлены п. 2 ст. 230 НК РФ в отношении отчетности по НДФЛ: справок 2-НДФЛ и расчетов 6-НДФЛ. Как правильно выполнить эти правила при создании подразделения в течение года?

Для ответа на этот вопрос нужно обратиться к положениям ст. 55 НК РФ, где написано, как определить продолжительность налогового периода в случае создания компании в течение года. Налоговые агенты для целей НДФЛ должны применять следующее правило: если организация создана в течение календарного года, первым налоговым периодом для нее является период времени со дня создания организации до конца этого календарного года (п. 3.5 ст. 55 НК РФ).

Давайте применим данное правило к обособленному подразделению (кстати, так поступают и сами налоговики — см. письма ФНС России от 02.03.16 № БС-4-11/[email protected] и от 28.03.11 № КЕ-4-3/4817). Мы получим следующий вывод. Организация должна составить отдельный 6-НДФЛ и подать его в инспекцию по месту нахождения нового ОП начиная с периода представления, в котором создано подразделение.

При этом в расчете указываются соответствующие показатели в отношении работников этого обособленного подразделения на отчетную дату (31 марта, 30 июня, 30 сентября, 31 декабря), определенные нарастающим итогом с момента образования ОП. В таком же порядке будут предоставляться сведения по форме № 2-НДФЛ.

Другими словами, в нашем примере с подразделением, созданным в сентябре, первым расчетом 6-НДФЛ, который надо подать по месту нахождения ОП, будет расчет за 9 месяцев. В нем будут указаны данные о доходах сотрудника подразделения с даты его создания по 30 сентября включительно. Аналогично будут заполнены и справки 2-НДФЛ, представляемые по месту нахождения ОП: в них будут указаны сведения о доходах с даты создания по 31 декабря включительно.

Вопрос отчетности по НДФЛ по закрытому ОП мы уже частично затронули «Как закрыть обособленное подразделение: оформляем документы, увольняем работников, уведомляем контролирующие органы». Расскажем об этих правилах подробнее.В случае прекращения деятельности через обособленное подразделение в течение года налоговым периодом по этому подразделению будет считаться период от даты начала налогового периода до даты ликвидации (закрытия) ОП (по аналогии с п. 3.5 ст. 55 НК РФ).

В этой связи налоговые органы настаивают: до завершения ликвидации (закрытия) ОП организация должна представить расчет по форме 6-НДФЛ и справки 2-НДФЛ в отношении работников данного подразделения в налоговый орган по месту учета ликвидируемого (закрываемого) ОП за последний налоговый период. То есть за период времени от начала года до дня завершения ликвидации (закрытия) подразделения (письмо ФНС России от 02.03.

16 № БС-4-11/[email protected]).Однако напрямую в Налоговом кодексе подобная обязанность организации не установлена. Поэтому привлечь налогового агента за непредставление данных сведений именно в момент закрытия подразделения нельзя. А значит, если данные формы отчетности по закрытому подразделению до его снятия с учета не были представлены, их нужно будет подать в инспекцию по местонахождению головной организации в общеустановленные сроки.

К сожалению, законодательство обходит стороной и порядок заполнения форм отчетности по обособленному подразделению, если они предоставляются уже после закрытия ОП (именно поэтому ФНС и настаивает на их сдаче до момента ликвидации). На наш взгляд, расчет 6-НДФЛ, который подается в инспекцию по месту нахождения головной организации уже после закрытия ОП, нужно оформлять следующим образом.

https://www.youtube.com/watch?v=https:tv.youtube.com

В строке расчета «Представляется в налоговый орган (код)» нужно указать код инспекции, в которую фактически представляется расчет, в строке «Код по ОКТМО» — код ОКТМО по месту нахождения ликвидированного обособленного подразделения, а в строке «КПП» — КПП ликвидированного подразделения. Эти выводы следуют из правил, заполнения данных полей, закрепленных в п. 2.

2 порядка заполнения расчета 6-НДФЛ (утв. приказом ФНС России от 14.10.15 № ММВ-7-11/[email protected]). В расчете указываются начисления в пользу сотрудников подразделения с 1 января по дату закрытия подразделения, а в разделе 2 — с начала отчетного периода и до даты закрытия подразделения. Уточненные расчеты по головной организации в данном случае подавать не требуется.