В каких НПА утверждаются КБК

КБК — код бюджетной классификации доходов или расходов бюджета РФ. На практике владельцы бизнесов применяют в своих правоотношениях только «доходную разновидность» КБК — указывая их в платежных поручениях и идентифицируя, таким образом, платеж, который перечисляется в бюджет. Это может быть налог, сбор, взнос, пошлина, пеня или штраф.

Коды бюджетной классификации утверждаются в нормативных актах главного федерального ведомства, которое отвечает за налоги и сборы, — Минфина РФ. Основным источником права, в котором фиксируются все актуальные КБК в 2020 году, является приказ Минфина РФ «О порядке формирования и применения кодов бюджетной классификации…» от 08.06.2018 № 132н.

Действующие в 2020 году указания, утв. приказом Минфина от 01.07.2013 № 65н, с 01.01.2019, утрачивают силу (см. письмо Минфина от 10.08.2018 № 02-05-11/56735). То есть если нужно узнать, какому налогу в 2020 году КБК 18210301000012100110 (или какой-либо другой) соответствует, то приказ от 08.06.2018 № 132н будет первоисточником.

Рассмотрим основные КБК, применяемые бизнесменами в 2019 году.

В каких случаях фирма платит штрафы и пени

Перечисляя текущий налог на прибыль, организации должны подготовить две платежки: одна для налога в федеральный бюджет (3%), другая – для зачисления в бюджет региона (17%). При этом в платежном поручении указываются отдельные КБК, предусмотренные для каждого из платежей.

Разные КБК (с учетом бюджета, в который они направляются) используются и при перечислении пени по налогу на прибыль. КБК 2018 года предусматривают для пеней по «прибыли» следующие комбинации:

- 18210101011012100110 – пени, перечисляемые плательщиками налога в федеральный бюджет,

- 18210101012022100110 – пени, направляемые в бюджеты регионов.

На принадлежность к определенному бюджету указывает 12 и 13 символы в структуре КБК: «01» означает федеральный бюджет, а «02» — бюджет субъекта РФ.

В зависимости от вида облагаемого дохода или налогоплательщика, для уплаты пени по налогу на прибыль КБК 2020 г. могут отличаться от вышеприведенных. Рассмотрим, в каких случаях такое возможно.

Если пени перечисляются по налогу с процентного дохода по облигациям российских следует указать – 18210101090012100110.

Для пени по налогу с прибыли контролируемой зарубежной компании, применяется КБК 18210101080012100110.

По налогу с процентного дохода, полученного по ценным бумагам (государственным и муниципальным), пени уплачивают, указав код 18210101070012100110.

Пени по налогу на дивиденды, полученные от зарубежных компаний, перечисляются на КБК 18210101060012100110. Если облагаемые налогом дивиденды получены иностранными фирмами от российских компаний, пени по налогу платят, указав КБК 18210101050012100110. По налогу на дивиденды российских компаний, полученные от фирм-соотечественников, пени перечисляются с использованием кода 18210101040012100110.

Уплата пеней по налогу с дохода иностранной фирмы, не связанного с деятельностью через постоянное представительство в РФ, производится на КБК 18210101030012100110.

С учетом принадлежности бюджета перечисляют пени по «прибыли» консолидированные группы налогоплательщиков:

- 18210101013012100110 – федеральный бюджет,

- 18210101014022100110 – бюджет субъекта РФ.

Налог на прибыль юрлиц уплачивается в два бюджета — федеральный и региональный. В первом случае в платежных поручениях в 2020 году указывается КБК 18210101011011000110, во втором — 18210101012021000110. Эти же КБК применяются при перечислении в бюджет недоимок и осуществлении перерасчетов по рассматриваемому налогу.

Пени по налогу на прибыль в федеральный бюджет в 2020 году необходимо перечислять с применением КБК 18210101011012100110, штрафы — с использованием кода 18210101011013000110. При перечислении штрафов и пеней за налог в региональный бюджет необходимо указать в платежном документе, соответственно, КБК 18210101012023000110 и 18210101012022100110.

ИП и юрлица, имеющие наемных работников по трудовому договору, должны уплачивать за них взносы в ФСС:

- по обязательному страхованию на случай временной нетрудоспособности и в связи с материнством.

С 2020 года эти взносы также перешли в ведение налоговых органов, и их также, как взносы, предназначенные для ПФР и ФОМС, придется платить, используя новые коды и выбирая из них относящийся к соответствующему периоду. В платежах за периоды до 01.01.2017 необходимо указывать КБК 18210202090071000160, а оплачивая периоды после 01.01.2017, нужно использовать КБК 18210202090071010160.

Так же по периодам разделятся и коды, указываемые для пеней и штрафов. Если их оплата делается за период до 01.01.2017, то для пеней используется КБК 18210202090072100160, а для штрафа – код 18310202090073000160. Если пени или штрафы относятся к периодам после 01.01.2017, то применяются КБК, соответственно, 18210202090072110160 и 18310202090073010160.

1. Уплачивать пени — суммы, ежедневно начисляемые на сумму налога или взноса по факту превышения установленных законодательством сроков перечисления соответствующего налога или взноса в бюджет.

Пени начисляются с первого дня просрочки уплаты взноса. При определении их величины в расчет берется:

- сумма долга;

- ставка рефинансирования ЦБ РФ.

Можно отметить, что для пеней характерна безусловность начисления (если не будет доказано, что фирма все же уплатила налог или сбор, но с ошибкой, вследствие чего платеж не был получен адресатом). Уплачивать пени фирма будет обязана даже в случае допущения одного дня просрочки.

Рассчитать точную сумму пеней можно с помощью нашего калькулятора пеней.

2. Уплачивать штрафы — фиксированные платежи, начисляемые на сумму налога или сбора. Штраф может налагаться, если:

- просрочена уплата налога или сбора при том, что налогоплательщик — налоговый агент или субъект контролируемых сделок;

- совершено иное налоговое правонарушение, например, занижена налоговая база, некорректно исчислен налог или сбор.

Размер штрафов может сильно различаться в зависимости от конкретного налогового правонарушения. Например, если фирма не уплатила налог или сбор, то должна будет уплатить штраф в размере 20% от суммы долга в бюджет или 40%, если орган, администрирующий платежи, докажет, что фирма не выполнила свои обязательства перед бюджетом умышленно.

С 2020 года ответственность за налоговые правонарушения в виде пеней и штрафов, предусмотренная НК РФ, в полной мере относится к страховым взносам, перешедшим под контроль налоговых органов.

Если юрлицо вовремя не уплатило сбор или свершило другое противоправное действие в налоговом законодательстве, то согласно ст. 122 НК РФ, компания уплачивает штрафы. Также налоговики вправе начислить неустойку или пени по задолженности. Для уплаты санкций существуют соответствующие коды.

Но в зависимости от того в какую казну — федеральный или региональный бюджет — вносятся средства, меняется и кодировка. Для уплаты пени в федеральную казну используется КБК 182 1 01 01011 01 2100 110, для пополнения регионального бюджета — 182 1 01 01012 02 2100 110. А комбинация 182 1 0100 110 КБК, расшифровка которого — уплата средств по начисленному штрафу предприятиям, в федеральную казну. В региональный бюджет юрлица вносят штрафные средства, используя шифр 182 1 0100 110.

| Название платежа | КБК |

| Пени по налогу на прибыль организаций (кроме консолидированных категорий плательщиков), зачисляемых в бюджет себъектов Российской Федерации | 182 1 0100 110 |

| Денежные взыскания, или штрафы по налогу на прибыль организаций (кроме консолидировованных категорий плательщиков), зачисляемых в бюджет субъектов Россиской Федерации | 182 1 0100 110 |

Так как номер кода бюджетной классификации зависит от нескольких факторов, предприятия уплачивают налоговые средства в зависимости от местоположения, наименования платежа, вида казны, а также от того к какой категории плательщиков относится организация.

Полезные записи:

- Налог на прибыль КБК

Плательщики налога на прибыль Субъектами, в чьи обязанности входят начисление и уплата налога по образовавшейся… - Налог 51 Мурманск УФНС России по Мурманской области Название Управление Федеральной налоговой службы России по Мурманской области Регион…

- Налог на бездетность СССР Налог на бездетностьНалог на бездетность существовал в СССР как «Налог на холостяков, одиноких и малосемейных…

- КБК как узнать Немного историиКод бюджетной классификации был установлен в 1999 г. Конечно, с того времени справочник кодов…

КБК по НДС для налоговых агентов

Для того чтобы считаться налоговым агентом при оплате налога, организации необходимо соответствовать ряду критериев. Учреждение должно:

- Арендовать имущество у госорганов и органов местного самоуправления.

- Приобретать ТРУ у иностранных компаний, реализующих продукцию на российском рынке, но при этом не являющихся налогоплательщиками в бюджетную систему РФ.

- Закупать казенные объекты имущества в пределах территории РФ. Исключение — объекты, взятые в аренду СМП, начиная с 01.04.2011.

- Реализовывать российские имущественные средства согласно судебному решению. Собственником такого имущества должен быть налогоплательщик. Исключение — имущественные активы банкрота.

- Посредничать при торговле с иностранными компаниями, не являющимися налоговыми резидентами РФ.

Налог на добавленную стоимость удерживается налоговым агентом с контрагента. После этого налог направляется в бюджет.

Ставка налогообложения определяется в зависимости от видов ТРУ, приобретаемых или реализуемых на территории Российской Федерации. Налог может включаться непосредственно в цену продукции либо рассчитываться налоговым агентом самостоятельно и затем суммироваться с ценой товаров.

Начисление производится в день уплаты за приобретенные товары, работы или услуги. Перечисляется же налог по окончании квартала — ежемесячно до 25 числа включительно уплачиваются равные доли рассчитанной суммы.

В том случае, если контрагентом выступает иностранная компания, незарегистрированная в РФ, то налоговому агенту надлежит уплатить исчисленный налог в бюджет непосредственно в момент перечисления денежных средств. Организация должна составить сразу два платежных поручения и направить их в банк.

При составлении платежного поручения на уплату в бюджет НДС налоговому агенту надлежит указать специальный статус в поле 101 — «02». КБК будет аналогичным КБК на уплату юридического лица — 182 1 0300 110.

Основные КБК для налогов и взносов в 2019 году: перечень, расшифровка

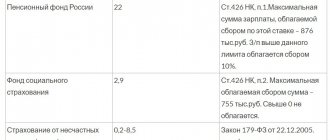

Кроме налога на прибыль, налогоплательщики должны уплачивать страховые взносы, взносы за наемных сотрудников. Какие же коды часто используют предприниматели и организации?

- Налог на прибыль в региональный бюджет—18210101012021000110.

- Налог в федеральный фонд—18210101011011000110.

- Налог на добавленную стоимость—18210301000012100110.

- Для уплаты штрафа на налог на прибыль указывают—18210301000013000110.

- Взносы в ПФР у кого доход более 300 000—39210202140061200160, менее 300 000—39210202140061100160.

- Взносы в Пенсионный фонд за работников—39210202010061000160.

- Медицинское страхование за себя—39210202103081011160.

- Мед. страх за работника—39210202101081011160.

- Добровольный взнос в соц. страх—39311706020076000180.

Это основные коды, куда чаще всего делают перечисления средств все компании и организации. Еще раз стоит напомнить, при внесение двадцатизначного числа в платежное поручение, нужно быть предельно внимательным. Проверить правильности указания КБК, иначе или операционист не примет платежку, или деньги попадут не тому адресату.

Наиболее употребляемыми в 2020 году являются КБК, необходимые для современных российских ИП и хозяйственных обществ, имеющих дело с уплатой:

- НДФЛ за наемных сотрудников (КБК 18210102010011000110);

- налога на прибыль (региональный КБК — 18210101012021000110, федеральный — 18210101011011000110);

Подробности см. в материале «КБК при уплате налога на прибыль в 2018-2019 годах».

См. также «КБК по страховым взносам на 2018-2019 годы — таблица».

Упрощенка в 2019 году (расшифровка КБК 18210501011011000110, 18210501021011000110)

Начисление УСН юрлица и ИП могут осуществлять по двум схемам: от налоговой базы «доходы» или от базы, определяемой как «доходы минус расходы». В первом случае для уплаты налога в 2020 году используется КБК 18210501011011000110, во втором — 18210501021011000110. Так же, как и для налога на прибыль, указанные КБК применяются при уплате недоимок и осуществлении перерасчетов.

Пени при упрощенке по схеме «доходы» в 2020 году уплачиваются с использованием КБК 18210501011012100110, штрафы — при применении кода 18210501011013000110. Касательно УСН по схеме «доходы минус расходы» для пеней и штрафов применяются, соответственно, коды 18210501021012100110 и 18210501021013000110.

До 2020 года имел свой особый КБК минимальный налог, который нужно платить при применении УСН «доходы минус расходы», если общая сумма налога, рассчитанного в обычном порядке за налоговый период (год), оказалась меньше, чем 1% от налоговой базы. С 2020 года для минимального налога КБК установлен таким же, как и для обычного налога УСН «доходы минус расходы», т. е.

О форме бланка для составления УСН-декларации узнайте из материала «Бланк декларации по УСН за 2018-2019 годы».

Страховые взносы на обязательное социальное страхование

По каждой из категорий существует внутреннее деление на налоговые обязательства, пени и штрафные суммы.

Уплатить годовой «упрощенный» налог фирма по общему правилу должна не позднее 31-го марта. Но в 2020г. это суббота, поэтому крайний срок платежа за 2020г. для фирм был перенесен на ближайший понедельник – 2-е апреля 2020г.

Получается, что КБК 18210501021010000110 указывают в платежке при перечислении в адрес федеральной налоговой службы налогового платежа с общего дохода, зачисляемого в бюджет федерального уровня. Это может быть сам налог либо пеня или штраф по этому налогу. В данном случае речь идет о:

- налоге, который платят фирмы и предприниматели, работающие на «доходно-расходной» УСН;

- минимальном налоге при «доходно-расходной» УСН.

Пени грозят фирме или предпринимателю на «упрощенке», если платеж вовремя не поступил по назначению. Сроки перечисления налога и авансов по УСН закреплены в Налоговом кодексе:

- годовой налог для фирм – к 31 марта следующего года;

- годовой налог для предпринимателей — к 30 апреля следующего года;

- налоговые авансы для фирм и ИП — к 25 числу первого месяца после отчетного периода.

В соответствии со схемой, если разделить двадцатизначный код на отдельные элементы, можно расшифровать, к какому платежу он относится.

Пени при «упрощенке» начисляются, если просрочен УСН-аванс или годовой налог. Общие сроки платежей по УСН таковы:

- по итогам отчетных периодов – к 25-му числу следующего месяца;

- по итогам года – к 31-му марта следующего года (для фирм), к 30-му апреля – для предпринимателей.

Взносы ИП в ФФОМС в 2020 году (расшифровка КБК 18210202103081011160, 18210202103081013160)

Перечисляя в 2020 году фиксированные взносы на себя, предназначенные для ФФОМС, предпринимателям также нужно использовать 2 значения КБК в зависимости от того, за какой период делается уплата. Если платеж относится к периодам до 01.01.2017, нужно использовать КБК 18210202103081011160, а если к периодам после 01.01.2017, то КБК 18210202103081013160.

Соответствующим образом будут оплачиваться также пени и штрафы. За периоды до 2020 года для них нужно использовать, соответственно, КБК 18210202103082011160 и 18210202103083011160. А при оплате за периоды с 01.01.2017 будут применяться КБК 18210202103082013160 и 18210202103083013160.

Взносы в ФСС по производственному травматизму в 2020 году (расшифровка КБК 39310202050071000160)

Взносов на страхование от несчастных случаев и профессиональных заболеваний нововведения 2020 года в части платежей в фонды не коснулись. Поэтому они в 2020 году по-прежнему перечисляются в Соцстрах с использованием ранее действовавшего КБК 39310202050071000160.

Не изменились и коды для перечисления пеней и штрафов по этим платежам. Пени уплачивают с кодом 39310202050072100160, а штрафы – с КБК 39310202050073000160.

Имеющуюся за предшествующие годы задолженность по этим платежам погашают с использованием этих же КБК.

КБК НДФЛ на 2020 год

В учете налога на доходы физических лиц также произошли изменения. Новая налоговая КБК на 2020 год:

- — 18210102010011000110 – НДФЛ с доходов, источником которых стал налоговый агент (исключение – доходы по ст. 227, 227.1, 228 НК РФ);

- — 18210102010012000110 – пени и проценты с НДФЛ по доходам, источником которых стал налоговый агент;

- — 18210102010013000110 – штрафы по НДФЛ по доходам, источником которых стал налоговый агент;

- — 18210102020011000110 – НДФЛ с доходов, которые получены в процессе индивидуальной предпринимательской деятельности, нотариальной практики, адвокатской практики (в соответствии ст. 227 НК РФ);

- — 18210102020012000110 – пени и проценты с НДФЛ по доходам, полученным от предпринимательской, нотариальной и адвокатской деятельности;

- — 18210102020013000110 – штрафы по НДФЛ с доходов при осуществлении предпринимательской, нотариальной и адвокатской деятельности;

- — 18210102030011000110 – НДФЛ по доходам, которые получены физическими лицами (согласно ст. 228 НК РФ);

- — 18210102030012000110 – пени и проценты с НДФЛ по доходам физических лиц;

- — 18210102030013000110 – штрафы по НДФЛ по доходам физических лиц;

- — 18210102040011000110 – НДФЛ в виде авансовых фиксированных платежей по доходам физических лиц иностранных граждан осуществляющих трудовую деятельность по договору найма у физических лиц (согласно ст. 227.1 НК РФ);

- — 18210102040012000110 – пени и проценты с НДФЛ в виде авансовых фиксированных платежей по доходам физических лиц иностранных граждан осуществляющих трудовую деятельность по договору найма у физических лиц;

- — 18210102040013000110 – штрафы по НДФЛ в виде авансовых фиксированных платежей по доходам физических лиц иностранных граждан осуществляющих трудовую деятельность по договору найма у физических лиц.