Исполнение обязанности по уплате налогов, сборов, страховых взносов (пеней, штрафов) при ликвидации организации регулируется ст. 49 НК РФ, а при ее реорганизации — ст. 50 НК РФ.

В Налоговом кодексе отсутствуют специальные нормы, устанавливающие сроки подачи налоговых деклараций за последний отчетный (налоговый или расчетный) период деятельности реорганизуемой или ликвидируемой организации, что на практике порождает вопросы со стороны налогоплательщиков.

Каковы порядок и сроки подачи налоговых деклараций при ликвидации и реорганизации налогоплательщика? Расскажем в данной статье.

Кто исполняет обязанности по уплате налогов при ликвидации (реорганизации) налогоплательщика?

Обязанность по уплате налогов, сборов, страховых взносов (пеней, штрафов) ликвидируемой организации исполняется ликвидационной комиссией за счет денежных средств указанной организации, в том числе полученных от реализации ее имущества (п. 1 ст. 49 НК РФ).

Обязанность по уплате налогов реорганизованного юридического лица исполняется его правопреемником (правопреемниками) в порядке, установленном ст. 50 НК РФ.

Согласно этой статье правопреемником в части исполнения обязанности по уплате налогов признается:

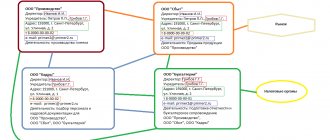

- при слиянии нескольких юридических лиц — возникшее в результате такого слияния юридическое лицо (п. 4);

- при присоединении одного юридического лица к другому юридическому лицу — присоединившее его юридическое лицо (п. 5);

- при разделении — юридические лица, возникшие в результате такого разделения (п. 6);

- при преобразовании одного юридического лица в другое — вновь возникшее юридическое лицо (п. 9).

Согласно п. 7 и 8 ст. 50 НК РФ при наличии нескольких правопреемников доля участия каждого из них в исполнении обязанностей реорганизованного юридического лица по уплате налогов определяется в порядке, предусмотренном гражданским законодательством. При выделении из состава юридического лица одного или нескольких юридических лиц правопреемства по отношению к реорганизованному юридическому лицу в части исполнения его обязанностей по уплате налогов (пеней, штрафов) не возникает. В ряде случаев, предусмотренных этими пунктами, по решению суда вновь возникшие (выделившиеся) юридические лица могут солидарно исполнять обязанность по уплате налогов реорганизованного лица.

Налоги и Право

В случае прекращения деятельности организации в связи с ее ликвидацией либо прекращения физическим лицом деятельности в качестве индивидуального предпринимателя до конца расчетного периода плательщики страховых взносов обязаны до дня подачи в регистрирующий орган заявления о государственной регистрации юридического лица в связи с его ликвидацией либо заявления о государственной регистрации прекращения физическим лицом деятельности в качестве индивидуального предпринимателя соответственно представить в орган контроля за уплатой страховых взносов расчет по начисленным и уплаченным страховым взносам за период с начала расчетного периода по день представления указанного расчета включительно.

Разница между суммой страховых взносов, подлежащей уплате в соответствии с указанным расчетом, и суммами страховых взносов, уплаченными плательщиками страховых взносов с начала расчетного периода, подлежит уплате в течение 15 календарных дней со дня подачи такого расчета или возврату плательщику страховых взносов

В случае реорганизации плательщика страховых взносов — организации уплата страховых взносов, а также представление расчетов по начисленным и уплаченным страховым взносам осуществляются его правопреемником (правопреемниками) независимо от того, были ли известны до завершения реорганизации правопреемнику (правопреемникам) факты и (или) обстоятельства неисполнения или ненадлежащего исполнения реорганизованным юридическим лицом обязательств по уплате страховых взносов. При наличии нескольких правопреемников доля участия каждого из них в исполнении обязанностей реорганизованного юридического лица по уплате страховых взносов определяется в порядке, предусмотренном гражданским законодательством Российской Федерации. Если разделительный баланс не позволяет определить долю правопреемника реорганизованного юридического лица либо исключает возможность исполнения в полном объеме обязанностей по уплате страховых взносов каким-либо правопреемником и такая реорганизация была направлена на неисполнение обязанностей по уплате страховых взносов, по решению суда вновь образованные юридические лица могут солидарно исполнять обязанность по уплате страховых взносов реорганизованного лица.

Данные положения в отношении реорганизации и ликвидации компании установлены в статье 15 «Порядок исчисления, порядок и сроки уплаты страховых взносов плательщиками страховых взносов, производящими выплаты и иные вознаграждения физическим лицам» федерального закона 212-ФЗ.

Судебная практика в отношении ликвидации и реорганизации компании

- Если в отношении компании проводится конкурсное управление, то страховые взносы уплачиваются.

В Постановлении ФАС Восточно-Сибирского округа от 15.12.2010 по делу N А69-1720/2010 суд пришел к выводу о том, что поскольку оплата труда работникам производится в ходе конкурсного производства, то конкурсный управляющий должен производить удержания, предусмотренные законодательством.

В соответствии с пунктами 3 — 5 статьи 15 Федерального закона от 24.07.2009 N 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования» в течение расчетного периода страхователь уплачивает страховые взносы в виде ежемесячных обязательных платежей.

Ежемесячный обязательный платеж подлежит уплате в срок не позднее 15-го числа календарного месяца, следующего за календарным месяцем, за который начисляется ежемесячный обязательный платеж. Если указанный срок уплаты ежемесячного обязательного платежа приходится на день, признаваемый в соответствии с законодательством Российской Федерации выходным и (или) нерабочим праздничным днем, днем окончания срока считается ближайший следующий за ним рабочий день.

В соответствии с пунктами 13 и постановления Пленума ВАС РФ от 22.06.2006 N 25 «О некоторых вопросах, связанных с квалификацией и установлением требований по обязательным платежам, а также санкциям за публичные правонарушения в деле о банкротстве» требования об уплате обязательных платежей, возникших после открытия конкурсного производства, подлежат удовлетворению в соответствии с пунктом 4 статьи 142 Закона о банкротстве после удовлетворения требований кредиторов, включенных в реестр требований кредиторов.

При применении пункта 4 статьи 142 Закона о банкротстве судам необходимо учитывать, что эта норма не подлежит применению к требованиям об уплате страховых взносов на обязательное пенсионное страхование ввиду наличия специальной нормы, устанавливающей обязанность конкурсного управляющего производить возложенные на работодателя в соответствии с федеральным законом платежи при оплате труда работников, осуществляющих трудовую деятельность в ходе конкурсного производства (пункт 5 статьи 134 Закона).

Действие пункта 5 статьи 134 Федерального закона от 26.10.2002 N 127-ФЗ «О несостоятельности (банкротстве)» распространяется, в том числе и на порядок уплаты страховых взносов на обязательное медицинское страхование.

Такой же вывод сделан в Постановлении ФАС Западно-Сибирского округа от 02.09.2011 по делу N А27-526/2011. Судом было установлено, что если в соответствии с вступившим в законную силу судебным актом общество признано банкротом, в отношении него открыто конкурсное производство, то общество в любом случае должно уплачивать страховые взносы. Суды первой и апелляционной инстанций, отказывая в удовлетворении заявленных Обществом требований, исходили из обязательности страховых платежей, их правовой природы; обязательства по оплате страховых взносов являются текущими; требования органов Пенсионного фонда Российской Федерации в отношении страховых взносов на обязательное пенсионное страхование, обязанность по уплате которых возникла после открытия конкурсного производства, подлежат исполнению должником в установленном статьей 855 Гражданского кодекса Российской Федерации порядке; в силу прямого указания Федерального закона от 26.10.2002 N 127-ФЗ «О несостоятельности (банкротстве)» на конкурсном управляющем лежит обязанность производить возложенные на работодателя в соответствии с федеральным законом платежи при оплате труда работников, осуществляющих трудовую деятельность в ходе конкурсного производства.

- Правопреемник должен уплачивать страховые взносы в установленные законодательно сроки.

В случае соблюдения сроков уплаты страховых взносов применение штрафных санкций не правомерно — Постановление Семнадцатого арбитражного апелляционного суда от 01.08.2011 N 17АП-5403/2011-АК по делу N А60-3543/2011.

Согласно ст. 10 Закона N 212-ФЗ под расчетным периодом по страховым взносам понимается календарный год. Отчетными периодами признаются первый квартал, полугодие, девять месяцев календарного года, календарный год.

На основании ч. 4 ст. 57 ГК РФ при реорганизации юридического лица в форме присоединения к нему другого юридического лица первое из них считается реорганизованным с момента внесения в Единый государственный реестр юридических лиц записи о прекращении деятельности присоединенного юридического лица.

Частью 2 ст. 58 ГК РФ определено, что при присоединении юридического лица к другому юридическому лицу к последнему переходят права и обязанности присоединенного юридического лица в соответствии с передаточным актом.

Судом установлено и подтверждается материалами дела, что на основании Постановления Правительства Свердловской области Свердловское областное государственное учреждение здравоохранения «Противотуберкулезный диспансер» подлежит реорганизации путем присоединения к нему государственного учреждения здравоохранения Свердловской области «Противотуберкулезный диспансер N 2». Однако

Управление Пенсионного фонда не доказало обстоятельства совершенного ни ГУЗ СО «Противотуберкулезный диспансер N 2», правопреемником которого является ответчик, ни ответчиком правонарушения.

3. При реорганизации компании ее неисполненные обязанности по страховым взносам переходят к правопреемнику (правопреемникам). Причем независимо от того, было ли известно последнему о неуплаченных взносах до завершения реорганизации.

Согласно части 16 статьи 14 Федерального закона N 212-ФЗ, в случае реорганизации плательщика страховых взносов — организации уплата страховых взносов осуществляется его правопреемником независимо от того, были ли известны до завершения реорганизации правопреемнику факты и (или) обстоятельства неисполнения или ненадлежащего исполнения реорганизованным юридическим лицом обязательств по уплате страховых взносов.

Если организация была ликвидирована или реорганизована до конца календарного года, последним расчетным периодом для нее является период с начала этого календарного года до дня завершения ликвидации или реорганизации (часть 4 статьи 10 Федерального закона N 212-ФЗ).

Такой вывод сделан в Постановлении Двенадцатого арбитражного апелляционного суда от 01.07.2011 по делу N А06-7538/2010 по делу о взыскании недоимки и пени по страховым взносам.

Возврат излишне уплачиваемых взносов

Сумма излишне уплаченных страховых взносов подлежит зачету в счет предстоящих платежей плательщика страховых взносов по страховым взносам, погашения задолженности по пеням и штрафам за правонарушения

Зачет или возврат суммы излишне уплаченных страховых взносов производится органом контроля за уплатой страховых взносов по месту учета плательщика страховых взносов

Орган контроля за уплатой страховых взносов обязан сообщить плательщику страховых взносов о каждом ставшем известным органу контроля за уплатой страховых взносов факте излишней уплаты страховых взносов и сумме излишне уплаченных страховых взносов в течение 10 дней со дня обнаружения такого факта.

В случае обнаружения факта, свидетельствующего о возможной излишней уплате страховых взносов, по предложению органа контроля за уплатой страховых взносов или плательщика страховых взносов может быть проведена совместная сверка расчетов по страховым взносам. Результаты такой сверки оформляются актом, подписываемым органом контроля за уплатой страховых взносов и плательщиком страховых взносов.

Решение о зачете суммы излишне уплаченных страховых взносов в счет предстоящих платежей плательщика страховых взносов принимается органом контроля за уплатой страховых взносов в течение 10 дней со дня обнаружения им факта излишней уплаты страховых взносов, или со дня получения заявления плательщика страховых взносов, или со дня подписания органом контроля за уплатой страховых взносов и этим плательщиком страховых взносов акта совместной сверки уплаченных им страховых взносов, если такая совместная сверка проводилась.

Заявление о зачете или возврате суммы излишне уплаченных страховых взносов может быть подано в течение трех лет со дня уплаты указанной суммы.

Орган контроля за уплатой страховых взносов обязан сообщить в письменной форме плательщику страховых взносов о принятом решении о зачете (возврате) сумм излишне уплаченных страховых взносов или об отказе в осуществлении зачета (возврата) в течение пяти дней со дня принятия соответствующего решения.

Судебная практика, связанная с возвратом страховых взносов

1. Заявление о зачете или возврате суммы излишне уплаченных страховых взносов может быть подано в течение трех лет со дня уплаты указанной суммы. Однако суд может признать, что трехлетний срок для обращения плательщика страховых взносов на обязательное пенсионное страхование в Пенсионный фонд с заявлением о зачете или возврате излишне уплаченных страховых взносов подлежит исчислению с момента, когда плательщику стало известно об излишней уплате взносов.

Примером такого решения является Постановление ФАС Дальневосточного округа от 01.06.2011 N Ф03-1832/2011 по делу N А73-11822/2010.

В соответствии с пунктом 3 части 1 статьи 28 Закона от 24.07.2009 N 212-ФЗ предусмотрено, что плательщики страховых взносов имеют право на своевременный зачет или возврат сумм излишне уплаченных либо излишне взысканных страховых взносов, пеней и штрафов.

В силу пункта 5 части 3 статьи 29 указанного Закона органы контроля за уплатой страховых взносов обязаны принимать решения о возврате плательщику страховых взносов сумм излишне уплаченных или излишне взысканных страховых взносов, пеней и штрафов, направлять оформленные на основании этих решений поручения соответствующим территориальным органам Федерального казначейства для исполнения и осуществлять зачет сумм излишне уплаченных или излишне взысканных страховых взносов, пеней и штрафов в порядке, предусмотренном настоящим Федеральным законом.

Заявление о зачете или возврате суммы излишне уплаченных страховых взносов может быть подано в течение трех лет со дня уплаты указанной суммы. Решение о возврате суммы излишне уплаченных страховых взносов принимается органом контроля за уплатой страховых взносов в течение 10 дней со дня получения заявления плательщика страховых взносов о возврате суммы излишне уплаченных страховых взносов или со дня подписания органом контроля за уплатой страховых взносов и этим плательщиком страховых взносов акта совместной сверки уплаченных им страховых взносов, если такая совместная сверка проводилась. (часть 13, 14 статьи 26 Закона N 212-ФЗ).

При этом сроки, порядок возврата в судебном порядке излишне уплаченных страховых взносов Законом N 212-ФЗ не прописаны.

Обстоятельства дела, установленные судом, свидетельствуют о том, что спор о сумме излишне уплаченных страховых взносов на обязательное пенсионное страхование между лицами, участвующими в деле, отсутствовал, тогда как управление мотивировало свои возражения пропуском обществом срока, установленного частью 13 статьи 26 Закона N 212-ФЗ, для возврата страховых взносов.

Исходя из исследованных судами обеих инстанций по материалам дела обстоятельств было установлено, что о факте излишней уплаты страховых взносов обществу стало известно 15.01.2010 при получении акта выездной налоговой проверки от 31.12.2009 N 653, в котором нашло отражение обстоятельство о том, что общество не является страхователем иностранных граждан, временно прибывающих на территории Российской Федерации, в связи с чем не подлежали уплате в пенсионный фонд страховые взносы.

Таким образом, моментом, с которого необходимо исчислять трехлетний срок, установленный статьей 196 ГК РФ для обращения в суд за защитой нарушенного права, является дата, когда плательщику взносов стало известно об излишней уплате страховых взносов на обязательное пенсионное страхование.

Аналогичный вывод сделан и в Постановлении ФАС Дальневосточного округа от 31.05.2011 N Ф03-1756/2011 по делу N А73-12585/2010, суд сделал вывод о том, что срок для обращения с заявлением о зачете или возврате излишне уплаченных взносов на обязательное пенсионное страхование подлежит исчислению с момента, когда плательщику стало известно об излишней уплате взносов.

Как налогоплательщикам определить последний налоговый период?

Понятие налогового периода, определения первого и последнего налоговых периодов даны в ст. 55 НК РФ.

Согласно п. 1 указанной статьи под налоговым периодом понимается календарный год или иной период времени применительно к отдельным налогам, по окончании которого определяется налоговая база и исчисляется сумма налога, подлежащая уплате. Налоговый период может состоять из одного или нескольких отчетных периодов с учетом особенностей, установленных данной статьей.