Предлагаем своеобразный алгоритм действий на тему «Покупка вторичной квартиры в ипотеку: пошаговая инструкция». Интерес к жилью вторичного рынка с годами не уменьшается. И чаще всего, россияне покупают жилую недвижимость с оформлением ипотечного кредита. Найти подходящий для кредитования вариант, собрать документы для банка, получить одобрение и оформить сделку — покупателю приходится решать проблемы вне зоны его интересов. Итак, как купить квартиру в ипотеку пошагово — далее.

Подбор варианта вторичной квартиры в ипотеку

Покупка квартиры в ипотеку, с чего начать? Ответ простой — выбрать вариант. Можно испытать собственные силы — подать объявление с фразой «куплю квартиру», огласить о планах перед родственниками, знакомыми. И предложений будет немало, а запрашиваемые суммы за жилье будут разные.

На этом этапе помощь агентств недвижимости, профессиональных риелторов — наиболее действенна. Осмотры с квалифицированным посредником проходят упорядочено, без лишней суеты, в удобное время.

Если планируется покупка квартиры в ипотеку без риэлтора — будет не лишним напомнить критерии, определяющие «ценность» квартиры:

- рассматривают будущий район проживания с точки зрения работы — насколько близко расположен, сколько времени потребует дорога;

- следующий фактор — транспортные развязки. Какие виды городского транспорта обеспечивают жизнедеятельность района, интервал движения, расположение остановок;

- оценивают инфраструктуру — близость школ, детсадов, магазинов, банков, служб быта. Хорошо, если рядом с домом работает супермаркет с товарами повседневного спроса, недалеко до парковой зоны;

- изучают придомовую территорию — насколько благоустроена, есть ли детская зона, где паркуется транспорт жильцов и расположена хозяйственная площадка;

- насколько упорядочена жизнь многоквартирного дома — консьерж, чистота подъездов, лестничных площадок, исправность лифтов, наличие кладовок для домашних вещей;

- непосредственно знакомятся с вариантом — этаж, планировка, техническое состояние, инженерное обеспечение. Уделяют внимание санитарному состоянию конструкций — отсутствию очагов сырости, плесени.

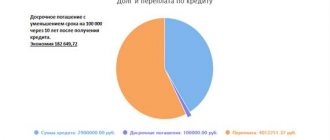

Оценивают финансовую часть — цену покупаемого жилья, ограниченность личного бюджета, сумму кредита. Стоит зайти на сайты банков, где есть калькуляторы ипотеки. Программа оценивает платежеспособность будущего заемщика, строит график платежей в соответствии со сроками кредитования, покажет эффективную ставку кредитования с учетом страхования, участия в зарплатном проекте банка, привлечения созаемщика. Зарегистрировавшись на сайте, можно подать предварительную заявку на ипотеку онлайн.

Рекомендуемая статья: Покупка квартиры в ипотеку Газпромбанка

Статистика доказывает, что большинство квартир «вторички» покупаются с оформлением сбербанковского кредита. Разнообразные ипотечные программы, участие в госпрограммах помощи семьям с детьми, выгодные ставки — привлекают. И предполагая, что сделка будет кредитоваться в крупнейшем российском банке, изложим этапы покупки квартиры в ипотеку Сбербанк.

Требования к объекту недвижимости

Ипотека Сбербанка под частный дом более рискованна, чем жилищный кредит на покупку квартиры. Дело в том, что земельные участки и связанные с ними строения – менее привлекательный залог. В случае неуплаты займа реализовать такую недвижимость будет проблематично. Поэтому требования к дому под ипотеку Сбербанка достаточно серьезные:

- объект должен находиться в России;

- право собственности оформлено в установленном порядке;

- не наложен арест, залог или другое обременение;

- недвижимость ликвидная, то есть находится в нормальном состоянии и может быть реализована в случае необходимости (не ветхая, не аварийная и т.д.);

- не должно быть неузаконенных перепланировок и реконструкций;

- земля, приобретаемая для последующего строительства, должна находиться в селе или деревне и позволять впоследствии зарегистрировать жилую недвижимость (категория ИЖС, ЛПХ на территории населенного пункта);

- дом относится к жилым строениям;

- земельный участок должен быть размежеван (то есть иметь официально установленные границы).

О том, как банки проверяют квартиру по ипотеке на юридическую чистоту описано в другой статье.

До какого года дома подходят под ипотеку Сбербанка? Какой-либо точной даты нет, кредитор смотрит на общее состояние строения и его ликвидность.

Однако купитьстарый дом в ипотеку Сбербанкаточно не выйдет, ведь в случае неуплаты кредитор не сможет его продать в счет долга. Процент износа дома не должен быть больше 50%.

Какие дома подходят под ипотеку в Сбербанке, следует уточнить заранее, еще до оформления заявки на получение кредита. После одобрения подбирайте тот вариант недвижимости, который с большей вероятностью будет согласован. Можно обратиться за помощью к риэлтору, при этом лучше остановить свой выбор на компаниях-партнерах банка.

Стоит отметить, что покупка дома через ипотеку Сбербанка возможна, если земельный участок находится в долгосрочной аренде. Однако в данном случае есть существенные ограничения на проведение сделки. Особенности оформления такого кредита следует уточнить в банке, заранее согласовав документы с его юридическим отделом.

Рекомендуемая статья: Что значит ипотека в силу закона и когда она возникает

Сбор необходимых документов

Одновременно с рассмотрением вариантов будущего жилья желательно начать работу с банком. При покупке квартиры в кредит Сбербанка собирают два пакета документов: первый — касается потенциального заемщика, второй — объекта кредитования.

Заемщик предоставляет:

- заявление-анкету, с указанием суммы кредита, на которую претендуют;

- личные документы;

- копии документов, подтверждающих стаж и занятость;

- справки об источниках доходов.

О документах заемщика подробнее в другой статье: Требования к документам на ипотеку онлайн

В зависимости от программы, пакет может дополняться аналогичными документами супруга, созаемщика, а также детей, если выбран вариант семейного кредитования.

Если заемщик определился с квартирой, для предварительного ознакомления с инвестируемым объектом подают копии:

- правоустанавливающего документа и подтверждающего регистрацию прав собственности;

- технического (кадастрового) паспорта.

Сбербанк принимает решение о кредитовании в течение 3-7 дней.

Что касается покупаемой квартиры, стоит обратить внимание на юридическую «чистоту» документов. Кредиторы отрицательно относятся к жилой недвижимости, где право собственности оформлено решением суда, прописаны несовершеннолетние или жильцы преклонного возраста. Чтобы не терять время, заранее обсудите вопрос с продавцом или его представителем.

Требования к заемщику

В Сбербанке ипотека на дом с земельным участком (как и прочие варианты жилищного кредита) доступна только благонадежным клиентам. Каждого заявителя банк тщательно проверяет, равно как и других участников ипотечной сделки – созаемщиков, поручителей, залогодателей. Большое значение имеют хорошая банковская история, наличие белой зарплаты () и кредитная нагрузка клиента. Официальные требования выглядят так:

- российское гражданство;

- возраст от 21 до 75 лет (причем максимальная возрастная планка учитывается на момент планового погашения ипотеки);

- стаж работы от полугода на нынешней работе, общий – от 12 месяцев.

Обратите внимание, что перечисленные требования распространяются не только на основного заемщика, но также и на остальных участников ипотеки.

Получить в Сбербанке ипотеку на жилой дом проще всего зарплатным клиентам. На первичном этапе рассмотрения от них потребуется только паспорт, все остальные данные банк сможет проверить самостоятельно. Кроме того, заявки от держателей зарплатных счетов рассматриваются гораздо быстрее и лояльнее. Вероятность одобрения ипотеки очень высока.

Рекомендуемая статья: Можно ли поменять дату платежа по ипотеке

Как взять ипотеку на дом в Сбербанке, если уровня зарплаты не хватает? Заемщик может привлечь к ипотечной сделке до трех созаемщиков, причем не только родственников. Ипотека с друзьями – нюансы, плюсы и минусы — описаны в другой статье. Тогда их зарплата будет учтена при расчете кредитоспособности. Значит, одобренная сумма займа будет выше. При этом супруг заемщика в обязательном порядке становится созаемщиком по ипотеке (кроме случаев составления брачного контракта и иностранного гражданства). Как взять ипотеку без участия супруга — подробно читайте в другой статье.

Оценка залога

Если банк дал согласие на кредит — пора к оценщику, который определит рыночную стоимость будущего залога. Здесь необходимо учесть, что многие банки, и Сбербанк в их числе, проводят аккредитацию оценочных компаний. Об аккредитованных оценщиках можно узнать на сайте банка или проконсультироваться у сотрудника.

Результат работы эксперта-оценщика — отчет, в котором обоснована рыночная стоимость квартиры. Показатель важен для расчета сумм первого взноса и ипотечного кредита, которые Сбербанк исчисляет соответственно 15% и 85% от стоимости, указанной экспертом. Кроме того, от рыночной стоимости проводится страхование объекта.

Банк не ограничивает заемщика в выборе оценочной компании. Но если оценщик не аккредитован, то рассмотрение отчета об оценке банком может затянуться до 30 дней.

Рассмотрение квартиры банком

Следующий шаг — одобрение покупаемой квартиры кредитором. Для этого предоставляют:

- правоустанавливающий документ;

- подтверждение прав собственности;

- так же нужно составить и подписать договор купли-продажи квартиры с ипотекой в одной из форм — предварительный или проект;

- для квартир, нажитых в браке — согласие на продажу от супруга;

- если квартира приобретена до брака, то необходимо заявление продавца об этом (образец можно скачать ниже)

- справку о составе прописанных в жилье;

- техпаспорт БТИ на квартиру;

- данные информцентра о задолженности по коммунальным услугам;

- если продажа проводится иным лицом от имени собственника — доверенность;

- отчет об оценке с альбомом данных фотофиксации объекта недвижимости.

Договор купли-продажи объекта недвижимости

Образец Согласия супруга Продавца на продажу ОН

Заявление Продавца о том, что квартира приобретена не во время брака

Банк проверяет принадлежность квартиры продавцу и соответствие правоустанавливающих документов паспортным данным. При продаже по доверенности — правильность составления документа, срок действия, полномочия доверенного лица и его паспорт. Прочие документы проверяются на актуальность. После одобрения квартиры банком, можно приступать к следующему шагу.

Рекомендуемая статья: Ипотека Россельхозбанка без первоначального взноса

Перевод на расчетный счет

Перечисление денег по ипотеке продавцу на расчетный счет нельзя назвать полностью безопасным способом взаиморасчетов. Обычно сразу после подписания договора купли () стороны сделки следуют в отделение банка, где происходит перечисление первого взноса. В качестве подтверждения оплаты выдается платежное поручение, которое заемщик должен предоставить ипотечному менеджеру.

Отменить перевод будет невозможно, даже если сделка впоследствии сорвется.

Перевод денег по ипотеке продавцу в основной части, состоящей из кредитных средств, происходит уже после регистрации права собственности. Перечисление в рамках одной финансовой организации происходит моментально. Если банк переводит деньги по ипотеке продавцу на сторонний счет, ждать зачисления придется 3-5 рабочих дней. Обратите внимание, что за совершение перевода может взиматься комиссия.

О том, будет комиссия или нет за перечисление на счет продавца в другой банк, нужно узнать заранее. У нас на практике комиссию еще ни разу не брали, так как перечисление целевых денежных средств. (Перевод ипотеки из ВТБ на счет продавца в Сбербанке).

Если же перечислять планируется первоначальный взнос отдельно от ипотечных денег, то комиссию обязательно возьмут. Как вариант, первый взнос можно положить на расчетный счет, а затем перечислить вместе с ипотекой.

Этот вариант чуть более безопасен, чем передача наличными, но риски все же есть. Если деньги перечисляются продавцу по ипотеке на расчетный счет, они становятся собственностью получателя. Когда сделка срывается, он должен вернуть средства покупателю в соответствии с условиями договора купли (). Если он этого не сделает или будет тянуть время, заемщику придется обращаться в правоохранительные органы или в суд.

Рекомендуемая статья: Обмен квартир по Трейд Ин — как это работает

В чем преимущество перевода на банковский счет? Это просто и доступно, не требует специальных знаний и больших расходов. Минус в том, что есть риск остаться без денег, если сделка отменится.

Подписание кредитного договора и страхование

Далее необходимо:

- внести продавцу задаток (первый взнос по ипотеке) и взять расписку, что сумма передана;

- копии документов предоставляют кредитору.

Расписка на первый взнос

Специалисты рекомендуют оформлять документы нотариально, что гарантирует правильность составления. В договоре обязательно указывается дата окончательного расчета за квартиру.

Далее покупатель в банке подписывает кредитный договор и оформляет страховку недвижимости— с этого момента он становится заемщиком.

Сделка

Зарегистрировать передачу прав собственности можно двумя способами.

Электронная регистрация

Предложена Сбербанком электронная регистрация сделки для экономии времени. Операция распространяется на покупку в кредит готового жилья, договоров долевого участия, жилья вторичного рынка, участков без застройки. Соблюдают требования:

- регистрируются транзакции исключительно между физ. лицами и исключительно прямые транзакции;

- число участников сделки ограничено — до 2-х чел. продавцов, 2-х чел. покупателей и не более 5-ти созаемщиков;

- долевая собственность не регистрируется;

- не регистрируются сделки, где стороной являются не достигшие совершеннолетия, недееспособные или лица под попечительством;

- не проводятся транзакции по доверенности.

Регистрация проводится в таком порядке:

- сотрудник банка формирует электронные копии предоставленных документов;

- отправляет документы защищенными каналами связи на регистрацию в Росреестр;

- через некоторое время на электронную почту собственника приходит подтверждение с отметкой о регистрации сделки.

Передача данных по каналам связи защищена специальными усиленными паролями и электронно-цифровыми подписями. Процедура обслуживания через сервис Сбербанка платная, но позволяет сэкономить 0,1% кредитного процента.

Подача документов в МФЦ

Такую же регистрацию можно провести в Центре услуг. Перечислим пошагово:

- проводится запись на прием одним из способов — через сайт Центра, портал госуслуг, по телефону или посетив офис;

- собирают пакет документов на участников сделки и отчуждаемую квартиру;

- покупатель — уплачивает госпошлину — 2000 рублей;

- сотрудник МФЦ заполняет заявления, а покупатель и продавец проверят сведения в них;

- далее сотрудник МФЦ забирает пакет всех оригиналов и копий документов вместе с заявлениями на государственную регистрацию, и выдает покупателю и продавцу Опись документов;

- покупатель — по истечении времени получает по описи документы по сделке с отметкой о регистрации.

По отдельным оценкам, вся процедура может затянуться до 30-ти календарных дней, что задерживает окончательный расчет между сторонами.

Выдача кредита

Когда перерегистрация прав собственности на квартиру проведена, кредитный договор подписан, пришло время провести окончательный расчет с продавцом. Чаще всего банк на его имя открывает текущий счет, куда зачисляет оставшуюся сумму по договору. Возможен расчет через аккредитив или банковскую ячейку. Окончательный расчет желательно подтвердить распиской.

Расписка на кредитные деньги

С момента подписания кредитного договора покупатель стал заемщиком, взявшим на себя обязательства по погашению займа.

Передача ключей

Договор купли-продажи в обязательствах продавца предусматривает два пункта:

- время высвобождения квартиры предыдущим собственником, и снятие с регистрационного учета зарегистрированных лиц. Обычно для вывоза имущества требуется 1-2 недели;

- дату передачи ключей. Пункт чисто символический, но означает, что квартира свободна и можно заселиться новому владельцу.

Через 7-мь дней новый собственник может зарегистрироваться но новому месту жительства. После чего проводится перерегистрация лицевых счетов в коммунальных службах.

Предварительный договор купли-продажи

Ключевым документом, защищающим интересы сторон и, прежде всего, покупателя, выступает предварительный договор купли-продажи. В его тексте обязательно указывается запрет на изменение условий сделки со стороны продавца после получения им первой части оплаты. Кроме того, договор должен содержать исчерпывающую информацию о каждом из участников, включая банк, а также максимальный объем информации о предмете ипотеки.

Оптимальным вариантом оформления документа выступает составление его специалистами юридического отдела банка. В этом случае покупатель может быть уверен в грамотности подписываемого договора. Дополнительным инструментом по снижению риска рассматриваемой сделки выступает нотариальное заверение документа.