Практически во всех случаях юридическое лицо и ИП создаются для того, чтобы заниматься каким – либо бизнесом. А где бизнес, там и финансовые операции по наличному и безналичному расчету. И все эти операции нужно как – то проводить, регистрировать, а потом еще и отчитываться об их проведении в налоговой и иных службах.

Именно поэтому практически все финансовые операции ИП проводят через расчетный счет. Расчетный счет для ИП имеет массу отличий от стандартного, и в этой статье мы расскажем вам о том, кому, когда и зачем он нужен, а так же о том, как этот счет открыть.

Что это

Наверное каждый, кто хотя бы поверхностно знаком с банками, знает, что такое расчетный счет. Это специальный банковский счет, который используется для хранения денежных средств клиентом с целью их защиты и увеличения согласно действующей процентной ставке.

Расчетный счет для предпринимателей – это совсем другой банковский счет. Во первых, данный тип счета не преумножает финансы, а наоборот, требует денег на обслуживание. Во вторых, его открытие обязательно практически всегда, в то время как открытие обычного расчетного счета добровольно. В третьих, расчетный счет ИП или организации активно используется в самых разных операциях и служит своего рода идентификатором предпринимателя, в то время как обычный расчетный

Как расшифровывается

Рассмотрим расшифровку цифр банковского счета:

| Разряды 1 — 3 | Расшифровка нумерации в банковском расчетном счете |

| 102 — 111 | капитал финансового учреждения |

| 202 | учет денежных средств |

| 203 | счет по драгоценным металлам |

| 204 | операции с драгоценными металлами |

| 301 — 329 | разнообразные операции между банками (корр. счета, расчеты по ценным документам и т. д.) |

| 401 — 406 | счета для бюджетных средств |

| 407 | счета негосударственных структур |

| 408 | счета для ИП, физ. и юр. лиц |

| 409 | хранение средств, инкассированных наличных |

| 410 — 426 | депозиты физ. лиц и организаций |

| 427 — 440 | учет депозитов, вкладов ИП, юр. и физ. лицами |

| 441 — 457 | кредиты предприятий всех форм собственности |

| 458 | долги по кредитам |

| 459 | проценты по займам |

| 460 — 473 | деньги, предоставленные в долг от организаций |

| 474 — 479 | другие активы и пассивы компаний |

| 501 — 528 | транзакции с ценными бумагами |

| 601 — 621 | учет основных средств на предприятии |

| 706 — 708 | финансовые итоги |

| 801 — 855 | счета управления по доверенности |

| 909 — 971 | транзакции по внебалансовым счетам |

| Разряды 4 — 5 | более подробная расшифровка операций |

По первым 5 разрядам можно узнать цель открытия, валюту, срок действия счета или кредита, а также владельца (физ. лицо, ИП, ООО и т. д.).

Зачем и когда нужен

Расчетный счет нужен ИП и иным типам юридических лиц практически всегда. При этом законодательство обязывает открывать его в следующих случаях:

- Для уплаты налогов в безналичной форме посредством электронного перевода. Это правило не актуально для ИП, так что мы его рассматривать не будем;

- Если ИП заключает договор с другим ИП или юридическим лицом, и при этом сумма договора равняется 100 000 рублей или выше. При этом расчетный счет нужен даже в том случае, когда проводятся не разовые, а частичные переводы на сумму в 100 000 рублей;

- Если у ИП установлен лимит остатка денег. Связана необходимость с нормативом, согласно которому любые средства, которые имеются у ИП свыше лимита, нужно сдавать в банк.

Так зачем же вообще нужен расчетный счет для ИП? Ответ прост – для осуществления всех безналичных операций: от предусмотренных различными договорами до обязательных по закону. При этом данный счет очень удобен в работе, с его помощью можно ускорить даже самые мелкие финансовые операции, проводя их в режиме онлайн или через банк. Именно благодаря удобству расчетный счет, как правило, открывается сразу после регистрации ИП.

Сколько ждать ответа из банка

От момента подачи онлайн-заявки до заключения договора в среднем требуется 1-2 дня. Обычно столько времени необходимо для проверки ваших документов. Некоторые банки резервируют счет сразу после рассмотрения заявки. При наличии такой услуги, вы получите банковские реквизиты в течение 15 минут.

Конечно, это будет не полноценное РКО, и расходные операции вы не сможете осуществить, но сообщать эти реквизиты контрагентам и принимать входящие платежи уже будет можно.

Как открыть

Открыть расчетный счет можно двумя способами: самостоятельно, обратившись в банк, либо с помощью сторонней организации. Если вы открываете счет в банке самостоятельно, то вам нужно сделать следующее:

- Выберите подходящий вариант;

- В банке получите образец заявления на открытие счета;

- Заполните заявление и отнесите его в банк вместе с документами, список которых будет дан ниже;

- Оформите расчетный счет, заключив с банком договор;

- Завершите регистрацию счета, положив на него какую – либо сумму или совершив через него операцию.

Если вы не хотите напрямую работать с банком, но при этом вам нужно открыть расчетный счет, то о помощи можно попросить какую – либо организацию, оказывающую юридическую и финансовую помощь ИП и юридическим лицам. Это быстро и удобно, но имеет свои минусы:

- Придется заплатить за услуги организации;

- Предложения будут не всегда выгодны, так как подобные организации открывают счета в банках, с которыми они сотрудничают;

- Есть некоторая вероятность нарваться на мошенников.

Если все хорошо, то при использовании услуг данных служб вам потребуется сделать только две вещи – подписать договор об оказании услуг и забрать документы.

Преимущества открытия расчетного счета

Крупный бизнес активно сотрудничает с компаниями, у которых открыт расчетный счет. Такие фирмы участвуют в тендерах на сайте Государственных закупок и заключают контракты на суммы больше на 100 тыс. ₽, когда без «р/с» такой возможности нет.

Остальные достоинства:

- не надо ходить в банк, чтобы оплачивать налоги и взносы в пенсионный фонд

- эквайринг — оплата через банковские карты, деньги зачисляются на расчетный счет

- весь функционал в мобильном приложении интернет-банкинг: просмотр состояния счета, перевод денег, анализ и так далее

- можно подключить зарплатный проект

- документы подписываются ЭЦП — электронная цифровая подпись

- защита денег: в банке их нельзя украсть, только при форс-мажорах

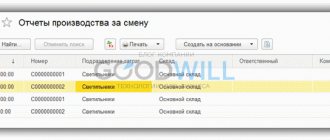

- интеграция с 1С, Контуром, Кнопкой, Фингуру и Моим делом

Преимущества Тинькоф Банка

В «Тинькофф банке» расчетный счет открывают за один день. На «р/с» в самом банке деньги перечисляют круглосуточно, а в другие банки — с 1 часа ночи до 8 вечера.

ИП в «Тинькофф банке»

выводят деньги без комиссии, но от 400 тыс. ₽ до 1 млн. ₽. Для них работает бесплатная онлайн-бухгалтерия — сдача деклараций УСН и ЕНВД, уплата налогов и взносов.

Для физических лиц в «Тинькофф»

платежи формируется автоматически. Документы контрагентам отправляются из мобильного приложения. Своих партнеров можно бесплатно проверить через сервис проверки контрагентов — адрес, директор, судебные дела и ОКВЭДы.

Документы

Для того, чтобы открыть расчетный счет, потребуется подготовить пакет документов. В него должны входить:

- Заявление на открытие расчетного счета от лица ИП;

- Паспорт гражданина, оформившего на себя ИП;

- Доверенность и паспорт представителя, если счет открывает не лично ИП;

- Свидетельство от налоговой службы о том, что ИП состоит на учете;

- Выписка из ЕГРИП;

- Банковская карта. Выдается прямо в банке при оформлении счета.

Это – минимальный базовый набор бумаг. Некоторые банки могут попросить дополнительные документы, так что заранее уточните их перечень у консультанта.

Что дает расшифровка

Каждое цифровое обозначение счета является уникальными. Умение расшифровать его дают возможность узнать:

- Кто является собственником счета — юридическое лицо, физ. лицо, ИП и т. д.

- Для чего он используется.

- В какой валюте выполняется транзакции.

- В каком отделении открыт счет.

Расшифровка поможет организации избежать некорректного перечисления средств в пользу третьих лиц. Дополнительно можно проверить надежность контрагентов, в процессе заключения соглашений и защитить себя от мошеннических действий.

Где лучше открыть

Начинающие ИП часто задаются вопросом «Где открыть расчетный счет?». Ответить на этот вопрос достаточно сложно, так что мы лишь дадим вам несколько советом, которые помогут сориентироваться в многообразии предложений:

- Изучите все доступные варианты. Не стоит оформлять расчетный счет в первом же попавшемся банке – изучите несколько вариантов, так как каждый предлагает свои условия, свою стоимость и свои правила;

- Обратите внимание на специальные предложения и акции. Многие банки, стараясь привлечь клиентов, готовы предложить упрощенное открытие счета, скидки за обслуживание, дополнительные выплаты и иные акции. Они смогут помочь вам сэкономить или дадут старт вашему бизнесу;

- Ознакомьтесь с дополнительными услугами. Практически каждый банк готов предложить вам помощь в ведении расчетного счета. Так что стоит перед открытием счета проверить, может ли банк существенно чем то помочь или нет;

- Прочитайте отзывы клиентов или спросите совета у партнеров. Достаточно часто обещания банка расходятся с фактически предоставляемыми услугами. Так что перед тем, как подписывать договор, стоит пообщаться с теми, у кого расчетный счет уже открыт и действует;

- Прочитайте информацию о возможных ограничениях. В некоторых банках имеются ограничения на финансовые операции с участием расчетного счета. Чтобы они не создали неприятных инцидентов с ними лучше ознакомиться заранее;

- Обращайтесь только в надежные и проверенные временем банки. Если обратиться в ненадежный банк, то есть вероятность что он закроется, а у вас начнутся большие проблемы со счетами, заключенными договорами и финансовыми переводами.

Выбор банка

Где лучше открыть расчетный счет для ИП и ООО? При выборе банка для расчетно-кассового обслуживания владельцам бизнеса рекомендуется обратить первостепенное внимание на следующие параметры:

- надежность финансовой организации, ее деловая репутация;

- функциональные возможности и стоимость услуг;

- наличие мобильного и интернет-банка;

- доступные способы пополнения счета.

В таблице ниже представлены предложения РКО ведущих российских банков, отлично зарекомендовавших себя на рынке финансовых услуг.

| Банк | Открытие | Ведение |

| Точка | Бесплатно | 0 -2500 руб./мес. |

| Тинькофф | Бесплатно | 490 — 4990 руб./мес. |

| Райффайзенбанк | Бесплатно | 490 — 7500 руб./мес. |

| Модульбанк | Бесплатно | 0 — 4900 руб./мес. |

| УБРиР | Бесплатно | 0 — 7500 руб./мес. |

Подобрать еще

Стоимость

Стоимость расчетного счета для ИП – тоже весьма сложный вопрос. Дело в том, что каждый банк предлагает свою цену, и большинство из них готовы предоставить специальный скидки и акции. Если отбросить все лишнее, то стоимость расчетного счета будет состоять их:

- Стоимости действий по регистрации счета в банке;

- Стоимости работы с документами, выдачи справок и бумаг;

- Ежемесячной стоимости обслуживания расчетного счета;

- Ежемесячной стоимости включенных дополнительных услуг.

Для чего нужен расчетный счет

На расчетный счет приходят деньги, с него платят налоги и проводят безналичные платежи. Например, ИП или ООО с «р/с» покупает товары и оплачивает различные услуги.

Еще можно:

- перевести деньги контрагентам из других стран, деньги конвертируются по курсу.

- снять деньги.

- переводить деньги в банк, который перечислит их сотрудникам по зарплатному проекту.

- платить в ФСС и пенсионный фонд.

- подавать заявки на участие в тендере на сайте Государственных закупок.

- использовать овердрафт, эквайринг, лизинг и другие банковские услуги.

Например в «Тинькофф банке» с расчетного счета можно платить, даже если нет денег. Банк просто открывает овердрафт — деньги отдадите потом.

Четвёртое Управление

Банки обслуживают не только собственную корпорацию, но и клиентов – физических и юридических лиц. Открытие счета сопровождается извещением о присвоении группы обозначений, по которой идентифицируют клиента. Для операций пользователей созданы инструменты, начинающиеся с цифры «4»:

- 401 – платежи в федеральный бюджет;

- 402 – пополнение местных и региональных бюджетов;

- 403 – операции с прочими средствами Минфина и займами иноземных стран, полученными и выданными;

- 404 – признак социальных фондов – пенсионного, медицинского, социального страхования;

- 405 и 406 – учредителями предприятиям значатся федеральные или местные органы власти;

- 407 – признак коммерческих и некоммерческих организаций, владельцами которых являются частные лица и компании;

- 408 – прочие клиенты;

- 411-425 – для работы с размещёнными в КФУ депозитами граждан и организаций;

- 430 и далее – для учёта внутренних операций КФУ.

Пара MM используется как дополнение к NNN, уточняет информацию о владельце.

Шифр 407 обозначает, что клиент – негосударственное учреждение, а дальше идёт уточнение:

- 40701 – кредитные организации;

- 40702 – коммерческие структуры;

- 40703– некоммерческие структуры;

- 40704 – кошелёк для проведения избирательных кампаний.

Вывод 1. В рассмотренном в начале статьи примере расчетный счет начинается с комбинации 40702, что означает – коммерческая структура, владельцем которой являются частные лица и компании.

Как узнать

Если вам понадобилось узнать личный РС, нельзя просто взять пластик и посмотреть данные, поскольку они не отражены на физическом носителе. Те цифры, которые вы видите, — это номер карточки.

Существуют способы, позволяющие узнать (посмотреть) номер карт-счета банковской карты:

- банкоматы и терминалы;

- мобильное приложение;

- конверт с PIN-кодом и договором;

- звонок в контактный центр или посещение офиса.

В документах

При оформлении карточки банк заключил с вами договор на обслуживание в 2 экземплярах, один из которых должен находиться у вас. В документе указана информация о реквизитах, которые потребуются для совершения операций (ваш РС, БИК и полное наименование организации). Если договор утерян, не расстраивайтесь, есть другие способы, но они займут немного больше времени.

В онлайн-банке

Информация о карточке дублируется в личном кабинете. Для этого нужно зайти в ЛК на официальном сайте банка, выбрать карточку и перейти в раздел «Информация». Для удобства можно отправить реквизиты третьему лицу или скопировать данные в буфер обмена. Так вы не допустите ошибок при вводе комбинации цифр.

Если у вас нет доступа к онлайн банку, зарегистрируйтесь в системе. Обычно для этого нужно указать номер пластика с лицевой стороны и мобильный телефон, указанный при оформлении. Регистрация занимает около 2-3 минут.

В банкомате или приложении

Когда банкомат находится в непосредственной близости, можно узнать реквизиты. Вставьте пластик в банкомат или терминал, выберите пункт «Информация» или аналогичный раздел. Далее закажите печать реквизитов. Банкомат выдаст чек с нужными данными.

Если банкомата нет поблизости, но есть мобильный телефон, зайдите в приложение. Информация о картах обычно публикуется во вкладке «Информация».

В службе поддержки или отделении

Клиенты, которые не разбираются в компьютерах и мобильных технологиях, могут запросить данные в контактном центре или отделении. Зайдите на официальный сайт банка и найдите телефон call-центра. Приготовьте паспортные данные и пластиковую карточку. Возможно, специалист попросит подтвердить личность кодовым словом.

Чтобы узнать номер расчетного (лицевого) счета кредитной карты Сбербанка в отделении, не обязательно идти в офис, где вы получила пластик. Подойдет любое ближайшее отделение. С собой нужно иметь физический носитель карточки и паспорт.

Банк и карта

Чтобы не было путаницы с картой, следует информацию уточнить:

- 20 знаков – длина номера безналичного кошелька.

- 16 символов – длина номера банковской карты.

Это не совпадающие комбинации и понятия. Для работы с картой с предположительным обозначением 1234 5678 9012 3456 банк обязательно открывает двадцатизначный счёт.

Клиенту при заполнении следует аккуратно и внимательно изучать формуляры, которые именно требуются (реквизиты карты или счета).

Доля безналичных кошельков для одного гражданина не нормирована. Человек может оперировать несколькими объектами в единственном банке или завести по одному в первой топ-двадцатке. Это могут быть рублёвые, долларовые или фунтовые счета.

Расчётный счёт

(

теку́щий счёт, счёт до востре́бования, че́ковый счёт

) — учётная запись, используемая банком или иным расчётным учреждением для учёта денежных операций клиентов. Текущее состояние расчётного счёта, как правило, соответствует сумме денежных средств, принадлежащих клиенту.

Обычно эти счета не используют с целью получения пассивного дохода (процентов) или с целью сбережений. Основная цель использования расчётного счёта — надёжный и быстрый доступ к средствам по первому требованию через разнообразные каналы передачи распоряжений. При этом клиент может вносить или забирать любое количество средств в любое время. Поскольку деньги доступны по требованию, эти счета иногда называют счетами до востребования. Термин «текущий счёт

» обычно относится к счетам физических лиц для совершения расчётных операций, не связанных с предпринимательской деятельностью или частной практикой.