Страховые взносы ПФР

С 2020 года КБК для страховых взносов стало меньше. Смысл – изменили КБК для штрафов и пеней на страховые взносы по доптарифам. Теперь эти КБК не зависят от спецоценки (приказ Минфина от 08.06.2018 № 132н). Вот таблица с изменениями.

| Наименование платежа | КБК 2018 | КБК 2019 |

| Пени | ||

| Дополнительные пенсионные взносы по тарифу 1, если тариф не зависит от спецоценки | 182 1 0210 160 | 182 1 0210 160 |

| Дополнительные пенсионные взносы по тарифу 1, если тариф зависит от спецоценки | 182 1 0200 160 | 182 1 0210 160 |

| Дополнительные пенсионные взносы по тарифу 2, если тариф не зависит от спецоценки | 182 1 0210 160 | 182 1 0210 160 |

| Дополнительные пенсионные взносы по тарифу 2, если тариф зависит от спецоценки | 182 1 0200 160 | 182 1 0210 160 |

| Штрафы | ||

| Дополнительные пенсионные взносы по тарифу 1, если тариф не зависит от спецоценки | 182 1 0210 160 | 182 1 0210 160 |

| Дополнительные пенсионные взносы по тарифу 1, если тариф зависит от спецоценки | 182 1 0200 160 | 182 1 0210 160 |

| Дополнительные пенсионные взносы по тарифу 2, если тариф не зависит от спецоценки | 182 1 0210 160 | 182 1 0210 160 |

| Дополнительные пенсионные взносы по тарифу 2, если тариф зависит от спецоценки | 182 1 0200 160 | 182 1 0210 160 |

Основные КБК для налогов и взносов в 2019 году: перечень, расшифровка

Наиболее употребляемыми в 2020 году являются КБК, необходимые для современных российских ИП и хозяйственных обществ, имеющих дело с уплатой:

- НДФЛ за наемных сотрудников (КБК 18210102010011000110);

- налога на прибыль (региональный КБК — 18210101012021000110, федеральный — 18210101011011000110);

Подробности см. в материале «КБК при уплате налога на прибыль в 2018-2019 годах».

См. также «КБК по страховым взносам на 2018-2019 годы — таблица».

Каковы сроки уплаты НДФЛ за сотрудников в 2019 году

По общему правилу, налог на доходы физических лиц оплачивается не позже дня, следующего за датой перечисления заработной платы сотрудникам. К примеру, зарплату за январь 2020 года бухгалтер закрыл 31.01.2019. Денежные средства выплачены сотрудникам 05.02.2019, а значит, НДФЛ должен быть удержан 05.02.2019 и перечислен в бюджет до 06.02.2019.

В том случае, когда речь идет о начислении отпускных или разного рода пособий (по временной нетрудоспособности, по уходу за заболевшим ребенком), действуют иные правила. Налог надлежит перечислить в бюджетную систему РФ в срок до конца (последнего дня) месяца, в котором производилось начисление и выплата по отпуску или больничному.

Обращаем ваше внимание, что для расчета подоходного сбора можно использовать специальный онлайн-калькулятор.

По общему правилу, заплатить в 2020 году НДФЛ нужно не позднее дня, следующего за днем выплаты работнику (физическому лицу) дохода. Так, допустим, зарплату за январь 2020 года работодатель выплатил 8 февраля 2020 года. Датой получения дохода будет 31 января 2020 года, датой удержания налога – 8 февраля 2020.

Пособия и отпускные

НДФЛ, удержанный из пособий по временной нетрудоспособности, пособий по уходу за больным ребенком, а также с отпускных, нужно перечислить не позднее последнего числа месяца, в котором был выплачен доход. Например, сотрудник уходит в отпуск с 6 по 23 марта 2019 года. Отпускные ему были выплачены 1 марта.

Удержанный НДФЛ в 2020 году, в общем случае, уплачивайте реквизитам той ИФНС, в которой организация состоит на учете (абз. 1 п. 7 ст. 226 НК РФ). ИП, в свою очередь, платят НДФЛ в инспекцию по месту своего жительства. Однако ИП, ведущие бизнес на ЕНВД или патентной системе налогообложения, перечисляют налог в инспекцию по месту учета в связи с ведением такой деятельности.

После того как в бюджет поступит НДФЛ, перечисленный налоговыми агентами, эти денежные средства распределяются между бюджетом субъекта РФ и бюджетами муниципальных образований (поселений, муниципальных районов, городских округов) по нормативам, установленным бюджетным законодательством.

Взносы ИП в ФФОМС в 2020 году (расшифровка КБК 18210202103081011160, 18210202103081013160)

Перечисляя в 2020 году фиксированные взносы на себя, предназначенные для ФФОМС, предпринимателям также нужно использовать 2 значения КБК в зависимости от того, за какой период делается уплата. Если платеж относится к периодам до 01.01.2017, нужно использовать КБК 18210202103081011160, а если к периодам после 01.01.2017, то КБК 18210202103081013160.

Соответствующим образом будут оплачиваться также пени и штрафы. За периоды до 2020 года для них нужно использовать, соответственно, КБК 18210202103082011160 и 18210202103083011160. А при оплате за периоды с 01.01.2017 будут применяться КБК 18210202103082013160 и 18210202103083013160.

ИП и юрлица, имеющие наемных работников, в 2020 году по-прежнему должны перечислять за них взносы, предназначенные для ФФОМС. Однако в связи со сменой администратора взносов использовать придется другой КБК, выбирая из 2 его значений соответствующее периоду, за который осуществляется оплата.

При оплате взносов за периоды до 01.01.2017 применяется КБК 18210202101081011160, а оплачивая периоды после 01.01.2017, следует использовать КБК 18210202101081013160

Аналогичным образом также нужно платить пени и штрафы: за период до 01.01.2017 – по КБК 18210202101082011160 и 18210202101083011160, соответственно, а за периоды после 01.01.2017 – по КБК 18210202101082013160 и 18210202101083013160.

ОБРАЗЕЦ ПЛАТЕЖНОГО ПОРУЧЕНИЯ ПО НДФЛ В 2019 ГОДУ

Далее приведем образец платежного поручения на перечисление НДФЛ в 2020 году. Код бюджетного классификации по НДФЛ указывается в поле 104 платежки. Данной платежкой налоговый агент перечисляет НДФЛ с зарплаты сотрудников.

Разберем, как правильно заполнить платежное поручение на перечисление подоходного налога. Платежные поручения на уплату сборов и страховых взносов составляются в соответствии с правилами, утвержденными Приложением № 2 к Приказу Минфина РФ № 107н от 12.11.2013. Чтобы платежка была сформирована корректно, необходимо обратить внимание на следующие аспекты:

- в поле 101 «Статус плательщика» нужно указать значение 02 — налоговый агент;

- в поле 104 — КБК (для НДФЛ в 2020 г. — 182 1 0100 110);

- в ячейку 105 вносится ОКТМО (правильное значение для конкретного учреждения можно найти на официальном сайте ФНС);

- в поле 107 отмечается налоговый период, за который производится оплата;

- основание платежа, определяющее его назначение, вносится в поле 106.

Также в обязательном порядке прописываются реквизиты сторон — ИНН, КПП плательщика (поля 60, 102) и ИНН, КПП получателя (ячейки 61, 103).

Подробнее с правилами заполнения платежного поручения вы можете ознакомиться в этом материале.

Кбк 182 1 0100 110 – пени за неуплату налога

Некоторые компании, которые столкнулись с тем, что не оплаченный вовремя налог на прибыль повлек за собой штраф и пени, конечно расстраиваются. И чтобы закрыть задолженность, им нужно теперь уплатить пени, воспользовавшись КБК 182 1 0100 110.

Плательщики налогов на прибыль прекрасно знают, что означают коды КБК. Заполняя постоянно платежные поручения при уплате различных взносов, налогов, пошлин налогоплательщику приходится заполнять платежные поручения, и именно там в поле 104, и нужно указывать КБК.

Для чего нужно указывать КБК?

КБК — это специальный классификатор, разработанный Министерством финансов, совместно с Центробанком России. Определенная система цифр, позволяющая упорядочить поступления денежных средств в казну государства. Таким же образом происходит и расходование бюджетных средств.

https://youtu.be/s4m3Z-uW-xA

При заполненном КБК в платежке, сотрудник казначейства, опираясь на эти цифры, отправляет средства по назначению. Например, все денежные средства, которые были уплачены компанией по определенному виду налога можно разделить на несколько групп:

- Налог на прибыль.

- Пеня на налог на прибыль,

- Штраф на налог на прибыль.

Каждая из этих групп, имеет свой КБК, которые указывает плательщик в документе на оплату. Например, чтобы узнать какой налог в 2020 для КБК 18210101012022100110, можно воспользоваться следующие подсказкой:

| Код | Назначение |

| 182 1 0100 110 | Налог на прибыль. |

| 182 1 0100 110 | Пени на налог. |

| 182 1 0100 110 | Штраф на налог. |

| 182 1 0100 110 | Проценты. |

Кроме указания кода в платёжных поручениях, КБК указывается в таких отчетных документах, как налоговая декларации по налогу на прибыль, декларация по транспортному налогу, отчетность по страховым взносам.

Как видим, КБК является важным классифицирующим кодом, и даже можно считать неким счетом организации. Указав верный код, можно быть уверенным что сумма поступит в контролирующий орган, и с плательщика снимется пеня, которая была начислена.

Куда уплачивается налог на прибыль

Компании, которые занимаются бизнесом или частные предприниматели, не использующие режимы УСН, ЕВНД уплачивают налог на прибыль. Платят его они в два бюджета, и для каждого действует свой КБК. Если расшифровать КБК 182 1 0100110, в 2020 году он актуален, можно узнать куда поступают денежные суммы, перечисляемые налогоплательщиками.

Как известно уже, первые три цифры в данном наборе кода, относятся к государственному органу. А какой же набор цифр указывает в какой бюджет (федеральный или региональный) идет перечисление? В двадцатизначном коде это цифры (две) 12 и 13 по порядку. Они бывают 01-Федеральный и 02-Региональный. В нашем случае причисления производятся в региональный бюджет.

Расшифровав КБК 18210101012022100110 можно понять какой налог в 2017 году придется уплачивать налогоплательщикам. Если вашей компании пришло извещение оплатить указанный КБК, то можно сразу сказать, что это пении по налогу на прибыль. Значит компания или не вовремя уплатила налог, или при заполнении платежки была допущена ошибка и деньги не поступили своевременно.

Занимаясь заполнением платежки, нужно обязательно сверять КБК, так как законодатели часто меняют не только законы, но и классифицирующие коды. Например, с 2020 года все платежи, которые осуществлялись по страховым взносам в ПФР, ФСС будет контролировать налоговая инспекция, и соответственно КБК будут меняться.

Производя оплату по взносам, налогу, пошлине, бухгалтеру в обязательном порядке нужно сверять коды, иначе деньги не будут зачислены в контролирующий орган. Несвоевременная оплата налога на прибыль, будет чревато для организации. Это накладывает не только определенную ответственность, но и штрафы, которые затем нужно будет оплатить.

Источник: https://saldovka.com/nalogi-yur-lits/kodi-kbk/18210101012022100110.html

Фиксированные платежи ИП «за себя»

https://www.youtube.com/watch?v=b8oAsN9sc8w

Если при перечислении НДФЛ налоговый агент допустил ошибку, платеж можно уточнить при соблюдении трех условий:

- прошло не более трех лет с момента платежа;

- уточнение не приводит к образованию недоимки;

- несмотря на ошибку, деньги поступили в бюджетную систему.

Если платеж не поступил в бюджет, то уточнить платеж нельзя, а обязанность налогового агента по перечислению НДФЛ считается неисполненной (например, если деньги не поступили в бюджетную систему из-за ошибки в номере счета Федерального казначейства). В таком случае налоговый агент должен:

- перечислить НДФЛ заново, оформив платежное поручение правильно;

- обратиться в инспекцию за возвратом неправильно уплаченного налога.

Если платеж в бюджет поступил, то возвращать деньги и платить налог заново не нужно. Можно уточнить любой реквизит платежного поручения, в частности:

- счет Федерального казначейства (поле 17);

- ИНН плательщика (поле 60);

- КПП плательщика (поле 102);

- ИНН получателя (поле 61);

- КПП получателя (поле 103);

- реквизит “плательщик” (поле 8);

- реквизит “получатель” (поле 16);

- основание платежа (поле 106);

- статус плательщика (поле 101);

- показатель налогового периода (поле 107); КБК (поле 104).

КБК для уплаты пени и штрафов по НДС в 2019 году

Согласно ст. 75 НК РФ пеня начисляется и уплачивается налогоплательщиком, если он просрочил уплату налога. При этом организация может либо самостоятельно рассчитать пеню, либо получить требование от налогового органа.

Налоговый штраф является санкцией за правонарушения (ст. 114 НК РФ), одно из которых — неуплата или неполная уплата налога (ст. 122 НК РФ).

Ниже приведены КБК для уплаты пени и штрафов по НДС в 2020 году. Они остались такими же, как и в предыдущем году.

| Вид налога | Пени по НДС | Штрафы по НДС |

| Налог на добавленную стоимость на товары (работы, услуги), реализуемые на территории России | 182 1 0300 110 | 182 1 0300 110 |

| Налог на добавленную стоимость на товары, ввозимые на территорию России (из Беларуси и Казахстана) | 182 1 0400 110 | 182 1 0400 110 |

| Налог на добавленную стоимость на товары, ввозимые на территорию России (администратор платежей — ФТС России) | 153 1 0400 110 | 153 1 0400 110 |

Если налогоплательщик ошибся в указании КБК, ст. 78 и 79 НК РФ дают право либо вернуть уплаченные суммы, либо произвести зачет с другими налогами при наличии недоимки по ним. Также в п. 7 ст. 45 НК РФ дается возможность уточнить платеж, если в КБК была допущена ошибка, но деньги поступили на счет Федерального казначейства.

В 2020 году сумму пеней нужно рассчитывать по новым правилам (они действуют с 01.10.2017).

Узнайте подробности из материала «Как правильно рассчитать пени по НДС?».

Затрудняетесь с расчетом пеней? Воспользуйтесь нашим вспомогательным сервисом «Калькулятор пеней».

КБК НДФЛ 2020: что важно знать

Предлагаем вашему вниманию актуальные КБК для уплаты НДФЛ за сотрудников и в иных ситуациях для юридических лиц и ИП. Все коды представлены в удобных таблицах. Также ознакомьтесь с образцом заполнения платежного поручения на уплату НДФЛ.

в номерах 1 — 3 зашифрован код администратора дохода (182 — налоговой службы);

в 4 — 13 номерах содержится код вида доходов: группа (100) и подгруппа (101);

номера 14 — 17 показывают код подвида доходов;

номера 18 — 20 содержат код классификатора операций сектора государственного управления (в части налогов код 101).

Таблица КБК по НДФЛ с зарплаты работников в 2020 году

| Наименование налога | КБК |

| НДФЛ с доходов, полученных от налогового агента: (зарплата, отпускные дивиденды и др.), кроме тех, что перечислены в ст. 227, 227.1 и ст. 228 НК РФ | |

| Налог | 182 1 0100 110 |

| Пени | 182 1 0100 110 |

| Штраф | 182 1 0100 110 |

| НДФЛ с доходов, полученных ИП, частными нотариусами, иными лицами, занимающихся частной практикой (ст. 227 НК РФ) | |

| Налог | 182 1 0100 110 |

| Пени | 182 1 0100 110 |

| Штраф | 182 1 0100 110 |

| НДФЛ в соответствии со ст. 228 НК РФ (отдельные виды доходов) | |

| Налог | 182 1 0100 110 |

| Пени | 182 1 0100 110 |

| Штраф | 182 1 0100 110 |

| НДФЛ с доходов нерезидентов, работающих по найму у граждан на основании патента (ст. 227.1 НК РФ) | |

| Налог | 182 1 0100 110 |

| Пени | 182 1 0100 110 |

| Штраф | 182 1 0100 110 |

НДФЛ за сотрудников обязаны уплачивать фирмы и ИП — работодатели. Именно их законодательство наделило функциями налогового агента. Приведенные в таблице КБК НДФЛ 2020 за работников следует применять при перечислении налога с заработной платы, больничных пособий, оплаты отпусков, дивидендов и т. п.

| Вид выплаты | Используемый КБК |

| Заработная плата, больничное пособие, отпускные, дивиденды и т. п | 182 1 0100 110 |

Физлица, применяющие код бюджетной классификации 182 1 01 02030 01 1000 110 при уплате НДФЛ

Если физлицу только предстоит перечислить подоходный налог со своего дохода, он подает в ИФНС декларацию 3-НДФЛ, в которой рассчитывается сумма НДФЛ к уплате. В этом случае в разделе 1 декларации, а также в платежном документе на перечисление налога, указывается КБК 182 1 0100 110.

Перечень доходов, при налогообложении которых физлица самостоятельно исчисляют и уплачивают подоходный налог, приведен в ст. 228 НК РФ. Согласно данной норме, код бюджетной классификации 182 1 0100 110 применяют физлица, получившие следующие виды доходов:

- вознаграждения по трудовым договорам и договорам ГПХ (в том числе найма и аренды) не от налоговых агентов,

- доход от продажи имущества его собственниками,

- доход резидента РФ от зарубежного источника (кроме лиц, проходящих военную службу за границей),

- доходы, по которым налоговый агент не удержал НДФЛ, кроме тех, о которых агент сообщил (справкой 2-НДФЛ с признаком «2») в ИФНС и самому физлицу, что их нельзя удержать в течение налогового периода,

- выигрыши до 15 000 рублей в лотерею, азартные игры, проводимые на тотализаторе или в букмекерской конторе, а также все выигрыши в иные азартные игры,

- вознаграждения, полученные наследниками и правопреемниками авторов произведений литературы, искусства, науки, изобретений, промышленных образцов,

- стоимость подарков от иных физлиц, не являющихся родственниками (кроме недвижимости, акций, долей, паев и средств транспорта),

- доход в виде денежного эквивалента недвижимости или ценных бумаг, переданных в некоммерческую организацию для пополнения целевого капитала.

Пени и штрафы такие физлица уплачивают, используя для этого отдельные КБК:

- 182 1 0100 110 – код для пеней,

- 182 1 0100 110 – код для штрафов.

КБК для УСН в 2020 года

На «упрощенке» КБК зависят от применяемого объекта налогообложения. Упрощенцам с «доходно-расходным» объектом следует внимательно отнестись к выбору КБК при уплате минимального налога: с 2020 г. применяется единый код, как для уплаты единого налога, так и для минимального. Если минимальный налог уплачивается за периоды более ранние, чем 2020 год, для него используется отдельный КБК.

| КБК | Расшифровка |

| КБК УСН 6 % 2020 год («доходы») | |

| 182 1 0500 110 | Единый налог при УСН «доходы» |

| 182 1 0500 110 | пени |

| 182 1 0500 110 | штрафы |

| КБК УСН «доходы минус расходы» 2020 год | |

| 182 1 0500 110 | Единый налог при УСН «доходы за минусом расходов» (в т. ч., упрощенцы перечисляют на данный КБК УСН минимальный налог в 2019 г.) |

| 182 1 0500 110 | пени |

| 182 1 0500 110 | штрафы |

| 182 1 0500 110 | Минимальный налог при УСН (только за налоговые периоды, истекшие до 1 января 2020 года) |

| 182 1 0500 110 | пени |

| 182 1 0500 110 | штрафы |

Изменения в КБК на 2017-2018 годы – таблица с расшифровкой

КБК на 2017-2018 годы (сгруппированные в таблицах) помогут вам быстро подобрать актуальный код для оформления платежных поручений на перечисление налоговых обязательств в бюджет. В нашей статье мы расскажем также об изменениях КБК на 2017-2018 годы.

Как изменились КБК в 2017-2018 годах и были ли изменения в КБК по налогам?

Кбк в 2017-2018 годах: таблица по страховым взносам

Новые КБК по доптарифам на страхвзносы с 23.04.2018

Коды бюджетной классификации по налогам на 2017-2018 годы

Итоги

Как изменились ли КБК в 2017-2018 годах и были ли изменения в КБК по налогам

Если вы хотите отправить кому-то письмо «Почтой России», то должны указать адрес места назначения и получателя. Код бюджетной классификации играет роль адреса для платежа в бюджет или декларации.

Плательщик указывает КБК в 2017-2018 годах в платежном поручении, а казначейство направляет деньги в бюджет соответствующего уровня на определенную статью и подстатью дохода.

То же и с отчетностью: КБК 2017-2018 содержит информацию как о самом налоге, так и о налогоплательщике.

ВАЖНО! КБК в 2017-2018 годах пользуются не только юрлица и бизнесмены. Обычные граждане тоже их используют, оплачивая, например, имущественные налоги по уведомлениям, полученным из налоговой инспекции.

Коды КБК 2017-2018 с расшифровкой приведены в приказе Минфина России от 01.07.2013 № 65н. Это объемный документ, в котором, помимо самих КБК на текущий год, содержится классификация доходов и расходов бюджета. Изменения в этот документ вносятся достаточно часто, однако изменения в КБК (в т. ч. изменения в КБК на 2017-2018 годы) обычно вступают в силу с начала очередного года.

https://youtu.be/PAbbtYQWFSo

Что касается применяемых в 2017-2018 годах КБК, наиболее существенные обновления по ним произошли в 2020 году (КБК-2017) и были связаны с передачей страховых взносов (кроме взносов на травматизм) под контроль налоговой службы. То есть получателем этих средств стал бюджет, а не внебюджетный фонд. Соответственно, потребовались изменения в основных КБК по таким платежам.

Кроме того, из-за наличия платежей переходного типа (начислены по старым правилам, а платятся по новым) дополнительно были введены новые КБК-2017. Изменения в кодах КБК-2017, касающиеся страховых взносов, таким образом, оказались двойными.

В КБК 2017-2018 годов по налогам и сборам принципиальных обновлений нет.

Обращаем ваше внимание на следующее:

- Единственное новшество КБК-2017 по налогам — это упразднение отдельного КБК для уплаты минимального налога при УСН. С 2020 года этот платеж осуществляется на КБК обычного УСН-налога.

- С 2020 года введены новые коды:

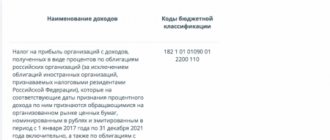

- для налога на прибыль с доходов, полученных в виде процентов по облигациям российских организаций в рублях, выпущенных в период с 1 января 2020 года по 31 декабря 2021 года (приказ Минфина от 09.06.2017 № 87н):

| Налог | 182 1 0100 110 |

| Пени | 182 1 0100 110 |

| Штраф | 182 1 0100 110 |

- для перечисления акцизов (приказ Минфина России от 06.06.2017 № 84н):

| Акцизы на электронные системы доставки никотина, производимые на территории РФ | 182 1 0300 110 |

| Акцизы на никотинсодержащие жидкости, производимые на территории РФ | 182 1 0300 110 |

| Акцизы на табак (табачные изделия), предназначенный для потребления путем нагревания, производимый на территории РФ | 182 1 0300 110 |

- С 2020 года вводится новый КБК для уплаты курортного сбора (сбор может быть введен с 01.05.2018 на отдельных территориях в Крыму, Краснодарском, Ставропольском и Алтайском краях) — КБК 000 1 1500 140.

Расшифровку КБК вы найдете в материале «Расшифровка КБК в 2017-2018 годах — 18210102010011000110 и др.».

Кбк в 2017-2018 годах: таблица по страховым взносам

Наша таблица КБК в 2017-2018 отражает сведения в отношении кодов по страховым взносам, которые наиболее востребованы у плательщиков.

КБК по страховым взносам за работников

| Вид платежа | КБК | ||

| Взносы, начисленные за периоды до 2020 года, уплаченные после 01.01.2017 | Взносы за 2017-2018 годы | ||

| Взносы на обязательное пенсионное страхование | взносы | 182 1 0200 160 | 182 1 0210 160 |

| пени | 182 1 0200 160 | 182 1 0210 160 | |

| штраф | 182 1 0200 160 | 182 1 0210 160 | |

| Взносы на обязательное социальное страхование | взносы | 182 1 0200 160 | 182 1 0210 160 |

| пени | 182 1 0200 160 | 182 1 0210 160 | |

| штраф | 182 1 0200 160 | 182 1 0210 160 | |

| Взносы на обязательное медицинское страхование | взносы | 182 1 0211 160 | 182 1 0213 160 |

| пени | 182 1 0211 160 | 182 1 0213 160 | |

| штраф | 182 1 0211 160 | 182 1 0213 160 | |

| Взносы «на травматизм» | взносы | 393 1 0200 160 | |

| пени | 393 1 0200 160 | ||

| штраф | 393 1 0200 160 |

КБК по страховым взносам ИП

| Вид платежа | КБК | ||

| Взносы, начисленные за периоды до 2020 года, уплаченные после 01.01.2017 | Взносы за 2017-2018 годы | ||

| Фиксированные взносы в ПФР | взносы | 182 1 0200 160 | 182 1 0210 160 |

| Взносы в ПФР 1% с доходов свыше 300 000 руб. | взносы | 182 1 0200 160 | 182 1 0210 160 |

| пени | 182 1 0200 160 | 182 1 0210 160 | |

| штраф | 182 1 0200 160 | 182 1 0210 160 | |

| Взносы на обязательное медицинское страхование | взносы | 182 1 0211 160 | 182 1 0213 160 |

| пени | 182 1 0211 160 | 182 1 0213 160 | |

| штраф | 182 1 0211 160 | 182 1 0213 160 |

Об актуальных формах отчетности по страховым взносам читайте в материале «Новая отчетность по страховым взносам в 2017-2018 годах — бланк».

Новые КБК по доптарифам на страхвзносы с 23.04.2018

Источник: https://nalog-nalog.ru/uplata_nalogov/izmeneniya_v_kbk_-_tablica_s_rasshifrovkoj/

КБК НДФЛ 2020 для юридических лиц по штрафам

| Вид выплаты | Используемый КБК |

| Штрафы фирмы — работодателя | 182 1 0100 110 |

| Штрафы ИП | 182 1 0100 110 |

| Штрафы физлица | 182 1 0100 110 |

| Плательщик НДФЛ | КБК при уплате пеней | КБК при уплате штрафа |

| Налоговый агент | 182 1 0100 110 | 182 1 0100 110 |

| ИП | 182 1 0100 110 | 182 1 0100 110 |

| Физлицо (не ИП) | 182 1 0100 110 | 182 1 0100 110 |

КБК: патентная система налогообложения 2019 год

Патент уплачивают предприниматели, выбирая КБК, соответствующий виду бюджета.

| КБК | Расшифровка |

| 182 1 0500 110 | Патентный налог, зачисляемый в бюджеты городских округов |

| 182 1 0500 110 | пени |

| 182 1 0500 110 | штрафы |

| 182 1 0500 110 | Патентный налог, зачисляемый в бюджеты муниципальных районов |

| 182 1 0500 110 | пени |

| 182 1 0500 110 | штрафы |

| 182 1 0500 110 | Патентный налог, зачисляемый в бюджеты городов федерального значения Москвы и Санкт-Петербурга |

| 182 1 0500 110 | пени |

| 182 1 0500 110 | штрафы |

КБК налога на имущество юридических лиц в 2019 году

| КБК | Расшифровка |

| 182 1 0600 110 | Налог по имуществу, не входящему в Единую систему газоснабжения |

| 182 1 0600 110 | пени |

| 182 1 0600 110 | штрафы |

| 182 1 0600 110 | Налог по имуществу, входящему в Единую систему газоснабжения |

| 182 1 0600 110 | пени |

| 182 1 0600 110 | штрафы |

| Назначение платежа | Обязательный платеж | Пени | Штраф |

| по имуществу, не входящему в Единую систему газоснабжения | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| по имуществу, входящему в Единую систему газоснабжения | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

КБК – транспортный налог 2020 для физических и юридических лиц

| Назначение платежа | Обязательный платеж | Пени | Штраф |

| с организаций | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| с физических лиц | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

КБК на УСН – 2020 (доходы)

| Назначение платежа | КБК |

| Авансы и налог при объекте «доходы» | 182 1 0500 110 |

| Пени при объекте «доходы» | 182 1 0500 110 |

| Штрафы при объекте «доходы» | 182 1 0500 110 |

КБК на УСН – 2020 (доходы минус расходы)

| Назначение платежа | КБК |

| Авансы, налог и минимальный налог при объекте «доходы минус расходы» | 182 1 0500 110 |

| Пени при объекте «доходы минус расходы» | 182 1 0500 110 |

| Штрафы при объекте «доходы минус расходы» | 182 1 0500 110 |

КБК на ЕНВД (единый налог на вмененный доход) 2019

| Налог | 182 1 0500 110 |

| Пени | 182 1 0500 110 |

| Штрафы | 182 1 0500 110 |

КБК на 2020 год для ИП (патент)

| Назначение платежа | Обязательный платеж | Пени | Штраф |

| налог в бюджеты городских округов | 182 1 0500 110 | 182 1 0500 110 | 182 1 0500 110 |

| налог в бюджеты муниципальных районов | 182 1 0500 110 | 182 1 0500 110 | 182 1 0500 110 |

| налог в бюджеты г. Москвы, Санкт-Петербурга и Севастополя | 182 1 0500 110 | 182 1 0500 110 | 182 1 0500 110 |

| налог в бюджеты городских округов с внутригородским делением | 182 1 0500 110 | 182 1 0500 110 | 182 1 0500 110 |

| в бюджеты внутригородских районов | 182 1 0500 110 | 182 1 0500 110 | 182 1 0500 110 |

КБК по ЕСХН на 2020 год

| Налог | 182 1 0500 110 |

| Пени | 182 1 0500 110 |

| Штрафы | 182 1 0500 110 |

КБК по водному налогу на 2020 год

| Налог | 182 1 0700 110 |

| Пени | 182 1 0700 110 |

| Штрафы | 182 1 0700 110 |

КБК на земельный налог

| Наименование платежа | КБК налога | КБК пеней | КБК штрафов |

| За участки в границах внутригородских муниципальных образований г. Москвы и Санкт-Петербурга | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| За участки в границах городских округов | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| За участки в границах межселенных территорий | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| За участки в границах сельских поселений | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| За участки в границах городских поселений | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| За участки в границах городских округов с внутригородским делением | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

| За участки в границах внутригородских районов | 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

КБК для НДПИ 2019

| Наименование платежа | КБК налога | КБК пеней | КБК штрафов |

| Нефть | 182 1 0700 110 | 182 1 0700 110 | 182 1 0700 110 |

| Газ горючий природный из всех видов месторождений углеводородного сырья | 182 1 0700 110 | 182 1 0700 110 | 182 1 0700 110 |

| Газовый конденсат из всех видов месторождений углеводородного сырья | 182 1 0700 110 | 182 1 0700 110 | 182 1 0700 110 |

| Налог на добычу общераспространенных полезных ископаемых | 182 1 0700 110 | 182 1 0700 110 | 182 1 0700 110 |

| Налог на добычу прочих полезных ископаемых (за исключением полезных ископаемых в виде природных алмазов) | 182 1 0700 110 | 182 1 0700 110 | 182 1 0700 110 |

| НДПИ на континентальном шельфе РФ, в исключительной экономической зоне РФ, при добыче полезных ископаемых из недр за пределами территории РФ | 182 1 0700 110 | 182 1 0700 110 | 182 1 0700 110 |

| НДПИ в виде природных алмазов | 182 1 0700 110 | 182 1 0700 110 | 182 1 0700 110 |

| НДПИ в виде угля | 182 1 0700 110 | 182 1 0700 110 | 182 1 0700 110 |

Платежи за пользование недрами 2019

| Наименование платежа | КБК |

| Регулярные платежи за пользование недрами при пользовании недрами (ренталс) на территории РФ | 182 1 1200 120 |

| Регулярные платежи за пользование недрами (ренталс) при пользовании недрами на континентальном шельфе РФ, в исключительной экономической зоне РФ и за пределами РФ на территориях, находящихся под юрисдикцией РФ | 182 1 1200 120 |

Платежи за пользование природными ресурсами 2019

| Наименование платежа | КБК для платежа |

| Плата за негативное воздействие на окружающую среду Плата за выбросы загрязняющих веществ в атмосферный воздух стационарными объектами | 048 1 1200 120 |

| Плата за выбросы загрязняющих веществ в атмосферный воздух передвижными объектами | 048 1 1200 120 |

| Плата за сбросы загрязняющих веществ в водные объекты | 048 1 1200 120 |

| Плата за размещение отходов производства и потребления | 048 1 1200 120 |

| Плата за иные виды негативного воздействия на окружающую среду | 048 1 1200 120 |

| Плата за пользование водными биологическими ресурсами по межправительственным соглашениям | 076 1 1200 120 |

| Плата за пользование водными объектами, находящимися в федеральной собственности | 052 1 1200 120 |

| Доходы в виде платы за предоставление рыбопромыслового участка, полученной от победителя конкурса на право заключения договора о предоставлении рыбопромыслового участка | 076 1 1200 120 |

| Доходы, полученные от продажи на аукционе права на заключение договора о закреплении долей квот добычи (вылова) водных биологических ресурсов или договора пользования водными биологическими ресурсами, находящимися в федеральной собственности | 076 1 1200 120 |

КБК на сбор за пользование объектами животного мира 2019

| КБК для сборов | КБК для пеней | КБК для штрафов |

| 182 1 0700 110 | 182 1 0700 110 | 182 1 0700 110 |

КБК 2020 на сбор за пользование объектами водных биологических ресурсов

| Наименование платежа | Коды | ||

| Налог | Пени | Штрафы | |

| Сбор за пользование объектами водных биологических ресурсов (исключая внутренние водные объекты) | 182 1 0700 110 | 182 1 0700 110 | 182 1 0700 110 |

| Сбор за пользование объектами водных биологических ресурсов (по внутренним водным объектам) | 182 1 0700 110 | 182 1 0700 110 | 182 1 0700 110 |

КБК 2020 на торговый сбор

| Наименование платежа | КБК для платежа |

| Торговый сбор в городах федерального значения | 182 1 0500 110 |

| Пени торговый сбор | 182 1 0500 110 |

| Проценты торговый сбор | 182 1 0500 110 |

| Штрафы торговый сбор | 182 1 0500 110 |

КБК 2020 налог на игорный бизнес

| КБК для налога | КБК для пеней | КБК для штрафов |

| 182 1 0600 110 | 182 1 0600 110 | 182 1 0600 110 |

Государственная пошлина: КБК на 2020 год

| Наименование платежа | КБК |

| Госпошлина по делам, рассматриваемым в арбитражных судах | 182 1 0800 110 |

| Госпошлина по делам, рассматриваемым Конституционным судом РФ | 182 1 0800 110 |

| Госпошлина по делам, рассматриваемым конституционными (уставными) судами субъектов РФ | 182 1 0800 110 |

| Госпошлина по делам, рассматриваемым Верховным судом РФ | 182 1 0800 110 |

| Госпошлина за госрегистрацию: – организаций; – физических лиц в качестве предпринимателей; – изменений, вносимых в учредительные документы организации; – ликвидации организации и другие юридически значимые действия | 182 1 0800 110 |

| Госпошлина за право использования наименований «Россия», «Российская Федерация» и образованных на их основе слов и словосочетаний в наименованиях юридических лиц | 182 1 0800 110 |

| Госпошлина за совершение действий, связанных с лицензированием, с проведением аттестации в случаях, если такая аттестация предусмотрена законодательством РФ, зачисляемая в федеральный бюджет | 182 1 0800 110 |

| Прочие госпошлины за госрегистрацию, а также совершение прочих юридически значимых действий | 182 1 0839 110 |

| Госпошлина за повторную выдачу свидетельства о постановке на учет в налоговом органе | 182 1 0800 110 |

Доходы от оказания платных услуг и компенсации затрат государства: КБК 2019

| Наименование платежа | КБК для платежа |

| Плата за предоставление информации, содержащейся в Едином государственном реестре налогоплательщиков | 182 1 1300 130 |

| Плата за предоставление сведений и документов, содержащихся в ЕГРЮЛ и ЕГРИП | 182 1 1300 130 |

| Плата за предоставление информации из реестра дисквалифицированных лиц | 182 1 1300 130 |

КБК 2020: штрафы, санкции, возмещение ущерба

| Наименование платежа | КБК для платежа |

| Денежные взыскания (штрафы) за нарушение законодательства о налогах и сборах, предусмотренные ст. 116, 118, п. 2 ст. 119, ст. 119.1, п. 1 и 2 ст. 120, ст. 125, 126, 128, 129, 129.1, ст. 129.4, 132, 133, 134, 135, 135.1 | 182 1 1600 140 |

| Денежные взыскания (штрафы) за нарушение законодательства о налогах и сборах, предусмотренные статьей 129.2 НК РФ | 182 1 1600 140 |

| Денежные взыскания (штрафы) за административные правонарушения в области налогов и сборов, предусмотренные КоАП РФ | 182 1 1600 140 |

| Денежные взыскания (штрафы) за нарушение законодательства о применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт | 182 1 1600 140 |

| Денежные взыскания (штрафы) за нарушение порядка работы с денежной наличностью, ведения кассовых операций и невыполнение обязанностей по контролю за соблюдением правил ведения кассовых операций | 182 1 1600 140 |

Новые КБК на 2020 год.

| КБК в 2020 году | КБК в 2020 году | Счет учета | ||

| Наименование | КБК | Наименование | КБК | |

| Налог на прибыль организаций (за исключением консолидированных групп налогоплательщиков), зачисляемый в федеральный бюджет | 182 1 0100 110 | Налог на прибыль организаций (за исключением консолидированных групп налогоплательщиков), зачисляемый в федеральный бюджет | 182 1 0100 110 | 68.04.1 |

| Налог на прибыль организаций (за исключением консолидированных групп налогоплательщиков), зачисляемый в бюджеты субъектов Российской Федерации | 182 1 0100 110 | Налог на прибыль организаций (за исключением консолидированных групп налогоплательщиков), зачисляемый в бюджеты субъектов Российской Федерации | 182 1 0100 110 | 68.04.1 |

| Налог на прибыль организаций консолидированных групп налогоплательщиков, зачисляемый в федеральный бюджет | 182 1 0100 110 | Налог на прибыль организаций консолидированных групп налогоплательщиков, зачисляемый в федеральный бюджет | 182 1 0100 110 | 68.04.1 |

| Налог на прибыль организаций консолидированных групп налогоплательщиков, зачисляемый в бюджеты субъектов Российской Федерации | 182 1 0100 110 | Налог на прибыль организаций консолидированных групп налогоплательщиков, зачисляемый в бюджеты субъектов Российской Федерации | 182 1 0100 110 | 68.04.1 |

| Налог на прибыль организаций с доходов, полученных в виде дивидендов от российских организаций российскими организациями | 182 1 0100 110 | Налог на прибыль организаций с доходов, полученных в виде дивидендов от российских организаций российскими организациями | 182 1 0100 110 | 68.44 |

| Налог на прибыль организаций с доходов, полученных в виде дивидендов от российских организаций иностранными организациями | 182 1 0100 110 | Налог на прибыль организаций с доходов, полученных в виде дивидендов от российских организаций иностранными организациями | 182 1 0100 110 | 68.44 |

| Налог на прибыль организаций с доходов, полученных в виде дивидендов от иностранных организаций российскими организациями | 182 1 0100 110 | Налог на прибыль организаций с доходов, полученных в виде дивидендов от иностранных организаций российскими организациями | 182 1 0100 110 | 68.44 |

| Налог на доходы физических лиц с доходов, источником которых является налоговый агент, за исключением доходов, в отношении которых исчисление и уплата налога осуществляются в соответствии со статьями 227, 227.1 и 228 НК РФ | 182 1 0100 110 | Налог на доходы физических лиц с доходов, источником которых является налоговый агент, за исключением доходов, в отношении которых исчисление и уплата налога осуществляются в соответствии со статьями 227, 227.1 и 228 НК РФ | 182 1 0100 110 | 68.01 |

| Налог на доходы физических лиц, полученных от осуществления деятельности физическими лицами, зарегистрированными в качестве индивидуальных предпринимателей, нотариусов, занимающихся частной практикой, адвокатов, учредивших адвокатские кабинеты, и других лиц, занимающихся частной практикой в соответствии со статьей 227 НК РФ | 182 1 0100 110 | Налог на доходы физических лиц, полученных от осуществления деятельности физическими лицами, зарегистрированными в качестве индивидуальных предпринимателей, нотариусов, занимающихся частной практикой, адвокатов, учредивших адвокатские кабинеты, и других лиц, занимающихся частной практикой в соответствии состатьей 227 НК РФ | 182 1 0100 110 | 68.21 |

| Страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством | 393 1 0200 160 | Страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством | 393 1 0200 160 | 69.01 |

| Страховые взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний | 393 1 0200 160 | Страховые взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний | 393 1 0200 160 | 69.11 |

| Страховые взносы на обязательное пенсионное страхование в РФ | 392 1 0200 160 | Страховые взносы на обязательное пенсионное страхование в РФ | 392 1 0200 160 | 69.02.7 |

| Страховые взносы по дополнительному тарифу за застрахованных лиц, занятых на соответствующих видах работ, указанных впункте 1 части 1 статьи 30 Федерального закона от 28.12.2013 «О страховых пенсиях», зачисляемые в бюджет Пенсионного фонда Российской Федерации на выплату страховой части трудовой пенсии | 392 1 0200 160 | Страховые взносы по дополнительному тарифу за застрахованных лиц, занятых на соответствующих видах работ, указанных в пункте 1 части 1 статьи 30 Федерального закона от 28.12.2013 «О страховых пенсиях», зачисляемые в бюджет Пенсионного фонда Российской Федерации на выплату страховой части трудовой пенсии | 392 1 0200 160 | 69.02.5 |

| Страховые взносы по дополнительному тарифу за застрахованных лиц, занятых на соответствующих видах работ, указанных впунктах 2-18 части 1 статьи 30 Федерального закона от 28.12.2013 «О страховых пенсиях», зачисляемые в бюджет Пенсионного фонда Российской Федерации на выплату страховой части трудовой пенсии | 392 1 0200 160 | Страховые взносы по дополнительному тарифу за застрахованных лиц, занятых на соответствующих видах работ, указанных в пунктах 2-18 части 1 статьи 30 Федерального закона от 28.12.2013 «О страховых пенсиях», зачисляемые в бюджет Пенсионного фонда Российской Федерации на выплату страховой части трудовой пенсии | 392 1 0200 160 | 69.02.6 |

| Взносы работодателя в пользу застрахованных лиц, уплачивающих дополнительные страховые взносы на накопительную часть трудовой пенсии, зачисляемые в Пенсионный фонд Российской Федерации | 392 1 0200 160 | Взносы работодателя в пользу застрахованных лиц, уплачивающих дополнительные страховые взносы на накопительную часть трудовой пенсии, зачисляемые в Пенсионный фонд Российской Федерации | 392 1 0200 160 | 69.05.1 |

| Дополнительные страховые взносы на накопительную часть трудовой пенсии, зачисляемые в Пенсионный фонд Российской Федерации | 392 1 0200 160 | Дополнительные страховые взносы на накопительную часть трудовой пенсии, зачисляемые в Пенсионный фонд Российской Федерации | 392 1 0200 160 | 69.05.2 |

| Взносы организаций, использующих труд членов летных экипажей воздушных судов гражданской авиации, зачисляемые в Пенсионный фонд РФ на выплату доплат к пенсии | 392 1 0200 160 | Взносы организаций, использующих труд членов летных экипажей воздушных судов гражданской авиации, зачисляемые в Пенсионный фонд РФ на выплату доплат к пенсии | 392 1 0200 160 | 69.02.3 |

| Взносы, уплачиваемые организациями угольной промышленности в бюджет Пенсионного фонда Российской Федерации на выплату доплаты к пенсии | 392 1 0200 160 | Взносы, уплачиваемые организациями угольной промышленности в бюджет Пенсионного фонда Российской Федерации на выплату доплаты к пенсии | 392 1 0200 160 | 69.02.4 |

| Страховые взносы на обязательное пенсионное страхование в фиксированном размере, зачисляемые в бюджет Пенсионного фонда Российской Федерации | 392 1 0200 160 | 69.06.5 | ||

| Страховые взносы на обязательное пенсионное страхование в фиксированном размере, зачисляемые в бюджет Пенсионного фонда Российской Федерации на выплату страховой пенсии (исчисленные с суммы дохода плательщика, не превышающие предельной величины дохода, установленной ст. 14 Федерального закона от 24.07.2009 № 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования») | 392 1 0200 160 | 69.06.5, субконто 1 «Налог (взносы): начислено/уплачено» | ||

| Страховые взносы на обязательное пенсионное страхование в фиксированном размере, зачисляемые в бюджет Пенсионного фонда Российской Федерации на выплату страховой пенсии (исчисленные с суммы дохода плательщика, полученной сверх предельной величины дохода, установленной ст. 14 Федерального закона от 24.07.2009 № 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования») | 392 1 0200 160 | 69.06.5, субконто 1″Взносы с доходов свыше предела» | ||

| Страховые взносы на обязательное медицинское страхование работающего населения, зачисляемые в бюджет Федерального фонда обязательного медицинского страхования | 392 1 0211 160 | Страховые взносы на обязательное медицинское страхование работающего населения, зачисляемые в бюджет Федерального фонда обязательного медицинского страхования | 392 1 0211 160 | 69.03.1 |

| Страховые взносы на обязательное медицинское страхование работающего населения в фиксированном размере, зачисляемые в бюджет Федерального фонда обязательного медицинского страхования | 392 1 0211 160 | 69.06.3 | ||

| Налог на добавленную стоимость за товары (работы, услуги), реализуемые на территории РФ | 182 1 0300 110 | Налог на добавленную стоимость за товары (работы, услуги), реализуемые на территории РФ | 182 1 0300 110 | 68.02 (для налогоплательщика)68.32 (для налогового агента) |

| Налог на добавленную стоимость за товары, ввозимые на территорию РФ (при импорте товаров из стран-участниц Таможенного союза) | 182 1 0400 110 | Налог на добавленную стоимость за товары, ввозимые на территорию РФ (при импорте товаров из стран-участниц Таможенного союза) | 182 1 0400 110 | 68.42 |

| Акцизы на этиловый спирт из пищевого или непищевого сырья, в том числе денатурированный этиловый спирт, спирт-сырец, дистилляты винный, виноградный, плодовый, коньячный, кальвадосный, висковый, производимый на территории Российской Федерации | 182 1 0300 110 | Акцизы на этиловый спирт из пищевого или непищевого сырья, в том числе денатурированный этиловый спирт, спирт-сырец, дистилляты винный, виноградный, плодовый, коньячный, кальвадосный, висковый, производимый на территории Российской Федерации | 182 1 0300 110 | 68.03 |

| Акцизы на этиловый спирт из пищевого сырья (за исключением дистиллятов винного, виноградного, плодового, коньячного, кальвадосного, вискового), производимый на территории Российской Федерации | 182 1 0300 110 | Акцизы на этиловый спирт из пищевого сырья (за исключением дистиллятов винного, виноградного, плодового, коньячного, кальвадосного, вискового), производимый на территории Российской Федерации | 182 1 0300 110 | 68.03 |

| Акцизы на этиловый спирт из непищевого сырья, производимый на территории Российской Федерации | 182 1 0300 110 | Акцизы на этиловый спирт из непищевого сырья, производимый на территории Российской Федерации | 182 1 0300 110 | 68.03 |

| Акцизы на этиловый спирт из пищевого сырья (дистилляты винный, виноградный, плодовый, коньячный, кальвадосный, висковый), производимый на территории Российской Федерации | 182 1 0300 110 | Акцизы на этиловый спирт из пищевого сырья (дистилляты винный, виноградный, плодовый, коньячный, кальвадосный, висковый), производимый на территории Российской Федерации | 182 1 0300 110 | 68.03 |

| Акцизы на спиртосодержащую продукцию, производимую на территории РФ | 182 1 0300 110 | Акцизы на спиртосодержащую продукцию, производимую на территории РФ | 182 1 0300 110 | 68.03 |

| Акцизы на табачную продукцию, производимую на территории РФ | 182 1 0300 110 | Акцизы на табачную продукцию, производимую на территории РФ | 182 1 0300 110 | 68.03 |

| Акцизы на автомобильный бензин, производимый на территории РФ | 182 1 0300 110 | Акцизы на автомобильный бензин, производимый на территории РФ | 182 1 0300 110 | 68.03 |

| Акцизы на прямогонный бензин, производимый на территории РФ | 182 1 0300 110 | Акцизы на прямогонный бензин, производимый на территории РФ | 182 1 0300 110 | 68.03 |

| Акцизы на автомобили легковые и мотоциклы, производимые на территории РФ | 182 1 0300 110 | Акцизы на автомобили легковые и мотоциклы, производимые на территории РФ | 182 1 0300 110 | 68.03 |

| Акцизы на дизельное топливо, производимое на территории РФ | 182 1 0300 110 | Акцизы на дизельное топливо, производимое на территории РФ | 182 1 0300 110 | 68.03 |

| Акцизы на моторные масла для дизельных и (или) карбюраторных (инжекторных) двигателей, производимые на территории РФ | 182 1 0300 110 | Акцизы на моторные масла для дизельных и (или) карбюраторных (инжекторных) двигателей, производимые на территории РФ | 182 1 0300 110 | 68.03 |

| Акцизы на вина, фруктовые вина, игристые вина (шампанские), винные напитки, изготавливаемые без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) спиртованных виноградного или иного фруктового сусла, и (или) винного дистиллята, и (или) фруктового дистиллята, производимые на территории Российской Федерации | 182 1 0300 110 | Акцизы на вина, фруктовые вина, игристые вина (шампанские), винные напитки, изготавливаемые без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) спиртованных виноградного или иного фруктового сусла, и (или) винного дистиллята, и (или) фруктового дистиллята, производимые на территории Российской Федерации | 182 1 0300 110 | 68.03 |

| Акцизы на пиво, производимое на территории РФ | 182 1 0300 110 | Акцизы на пиво, производимое на территории РФ | 182 1 0300 110 | 68.03 |

| Акцизы на сидр, пуаре, медовуху, производимые на территории Российской Федерации | 182 1 0300 110 | Акцизы на сидр, пуаре, медовуху, производимые на территории Российской Федерации | 182 1 0300 110 | 68.03 |

| Акцизы на алкогольную продукцию с объемной долей этилового спирта до 9 процентов включительно (за исключением пива, вин, фруктовых вин, игристых вин (шампанских), винных напитков, изготавливаемых без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) спиртованных виноградного или иного фруктового сусла, и (или) винного дистиллята, и (или) фруктового дистиллята), производимую на территории Российской Федерации | 182 1 0300 110 | Акцизы на алкогольную продукцию с объемной долей этилового спирта до 9 процентов включительно (за исключением пива, вин, фруктовых вин, игристых вин (шампанских), винных напитков, изготавливаемых без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) спиртованных виноградного или иного фруктового сусла, и (или) винного дистиллята, и (или) фруктового дистиллята), производимую на территории Российской Федерации | 182 1 0300 110 | 68.03 |

| Акцизы на бензол, параксилол, ортоксилол, производимые на территории Российской Федерации | 182 1 0300 110 | Акцизы на бензол, параксилол, ортоксилол, производимые на территории Российской Федерации | 182 1 0300 110 | 68.03 |

| Акцизы на авиационный керосин, производимый на территории Российской Федерации | 182 1 0300 110 | Акцизы на авиационный керосин, производимый на территории Российской Федерации | 182 1 0300 110 | 68.03 |

| Акцизы на природный газ, предусмотренные международными договорами Российской Федерации | 182 1 0300 110 | Акцизы на природный газ, предусмотренные международными договорами Российской Федерации | 182 1 0300 110 | 68.03 |

| Налог, взимаемый с налогоплательщиков, выбравших в качестве объекта налогообложения доходы (УСН) | 182 1 0500 110 | Налог, взимаемый с налогоплательщиков, выбравших в качестве объекта налогообложения доходы (УСН) | 182 1 0500 110 | 68.12 |

| Налог, взимаемый с налогоплательщиков, выбравших в качестве объекта налогообложения доходы, уменьшенные на величину расходов (УСН) | 182 1 0500 110 | Налог, взимаемый с налогоплательщиков, выбравших в качестве объекта налогообложения доходы, уменьшенные на величину расходов (УСН) | 182 1 0500 110 | 68.12 |

| Минимальный налог, зачисляемый в бюджеты субъектов РФ (УСН) | 182 1 0500 110 | Минимальный налог, зачисляемый в бюджеты субъектов РФ (УСН) | 182 1 0500 110 | 68.12 |

| Единый налог на вмененный доход для отдельных видов деятельности | 182 1 0500 110 | Единый налог на вмененный доход для отдельных видов деятельности | 182 1 0500 110 | 68.11 |

| Единый сельскохозяйственный налог | 182 1 0500 110 | Единый сельскохозяйственный налог | 182 1 0500 110 | 68.10 |

| Налог, взимаемый в связи с применением патентной системы налогообложения, зачисляемый в бюджеты городских округов | 182 1 0500 110 | Налог, взимаемый в связи с применением патентной системы налогообложения, зачисляемый в бюджеты городских округов | 182 1 0500 110 | 68.14 |

| Налог, взимаемый в связи с применением патентной системы налогообложения, зачисляемый в бюджеты муниципальных районов | 182 1 0500 110 | Налог, взимаемый в связи с применением патентной системы налогообложения, зачисляемый в бюджеты муниципальных районов | 182 1 0500 110 | 68.14 |

| Налог, взимаемый в связи с применением патентной системы налогообложения, зачисляемый в бюджеты городов федерального значения | 182 1 0500 110 | Налог, взимаемый в связи с применением патентной системы налогообложения, зачисляемый в бюджеты городов федерального значения | 182 1 0500 110 | 68.14 |

| Налог, взимаемый в связи с применением патентной системы налогообложения, зачисляемый в бюджеты городских округов с внутригородским делением | 182 1 0500 110 | Налог, взимаемый в связи с применением патентной системы налогообложения, зачисляемый в бюджеты городских округов с внутригородским делением | 182 1 0500 110 | 68.14 |

| Налог, взимаемый в связи с применением патентной системы налогообложения, зачисляемый в бюджеты внутригородских районов | 182 1 0500 110 | Налог, взимаемый в связи с применением патентной системы налогообложения, зачисляемый в бюджеты внутригородских районов | 182 1 0500 110 | 68.14 |

| Налог на имущество организаций по имуществу, не входящему в Единую систему газоснабжения | 182 1 0600 110 | Налог на имущество организаций по имуществу, не входящему в Единую систему газоснабжения | 182 1 0600 110 | 68.08 |

| Налог на имущество организаций по имуществу, входящему в Единую систему газоснабжения | 182 1 0600 110 | Налог на имущество организаций по имуществу, входящему в Единую систему газоснабжения | 182 1 0600 110 | 68.08 |

| Транспортный налог с организаций | 182 1 0600 110 | Транспортный налог с организаций | 182 1 0600 110 | 68.07 |

| Налог на игорный бизнес | 182 1 0600 110 | Налог на игорный бизнес | 182 1 0600 110 | 68.10 |

| Земельный налог с организаций, обладающих земельным участком, расположенным в границах внутригородских муниципальных образований городов федерального значения | 182 1 0600 110 | Земельный налог с организаций, обладающих земельным участком, расположенным в границах внутригородских муниципальных образований городов федерального значения | 182 1 0600 110 | 68.06 |

| Земельный налог с организаций, обладающих земельным участком, расположенным в границах городских округов | 182 1 0600 110 | Земельный налог с организаций, обладающих земельным участком, расположенным в границах городских округов | 182 1 0600 110 | 68.06 |

| Земельный налог с организаций, обладающих земельным участком, расположенным в границах городских округов с внутригородским делением | 182 1 0600 110 | Земельный налог с организаций, обладающих земельным участком, расположенным в границах городских округов с внутригородским делением | 182 1 0600 110 | 68.06 |

| Земельный налог с организаций, обладающих земельным участком, расположенным в границах внутригородских районов | 182 1 0600 110 | Земельный налог с организаций, обладающих земельным участком, расположенным в границах внутригородских районов | 182 1 0600 110 | 68.06 |

| Земельный налог с организаций, обладающих земельным участком, расположенным в границах межселенных территорий | 182 1 0600 110 | Земельный налог с организаций, обладающих земельным участком, расположенным в границах межселенных территорий | 182 1 0600 110 | 68.06 |

| Земельный налог с организаций, обладающих земельным участком, расположенным в границах сельских поселений | 182 1 0600 110 | Земельный налог с организаций, обладающих земельным участком, расположенным в границах сельских поселений | 182 1 0600 110 | 68.06 |

| Земельный налог с организаций, обладающих земельным участком, расположенным в границах городских поселений | 182 1 0600 110 | Земельный налог с организаций, обладающих земельным участком, расположенным в границах городских поселений | 182 1 0600 110 | 68.06 |

| Налог на добычу полезных ископаемых. Нефть | 182 1 0700 110 | Налог на добычу полезных ископаемых. Нефть | 182 1 0700 110 | 68.10 |

| Налог на добычу полезных ископаемых. Газ горючий природного из всех видов месторождений углеводородного сырья | 182 1 0700 110 | Налог на добычу полезных ископаемых. Газ горючий природного из всех видов месторождений углеводородного сырья | 182 1 0700 110 | 68.10 |

| Налог на добычу полезных ископаемых. Газовый конденсат из всех видов месторождений углеводородного сырья | 182 1 0700 110 | Налог на добычу полезных ископаемых. Газовый конденсат из всех видов месторождений углеводородного сырья | 182 1 0700 110 | 68.10 |

| Налог на добычу общераспространенных полезных ископаемых | 182 1 0700 110 | Налог на добычу общераспространенных полезных ископаемых | 182 1 0700 110 | 68.10 |

| Налог на добычу прочих полезных ископаемых (за исключением полезных ископаемых в виде природных алмазов) | 182 1 0700 110 | Налог на добычу прочих полезных ископаемых (за исключением полезных ископаемых в виде природных алмазов) | 182 1 0700 110 | 68.10 |

| Налог на добычу полезных ископаемых на континентальном шельфе РФ, в исключительной экономической зоне РФ, при добыче полезных ископаемых из недр за пределами территории РФ | 182 1 0700 110 | Налог на добычу полезных ископаемых на континентальном шельфе РФ, в исключительной экономической зоне РФ, при добыче полезных ископаемых из недр за пределами территории РФ | 182 1 0700 110 | 68.10 |

| Налог на добычу полезных ископаемых в виде природных алмазов | 182 1 0700 110 | Налог на добычу полезных ископаемых в виде природных алмазов | 182 1 0700 110 | 68.10 |

| Водный налог | 182 1 0700 110 | Водный налог | 182 1 0700 110 | 68.10 |

| Сбор за пользование объектами животного мира | 182 1 0700 110 | Сбор за пользование объектами животного мира | 182 1 0700 110 | 68.10 |

| Сбор за пользование объектами водных биологических ресурсов (исключая внутренние водные объекты) | 182 1 0700 110 | Сбор за пользование объектами водных биологических ресурсов (исключая внутренние водные объекты) | 182 1 0700 110 | 68.10 |

| Сбор за пользование объектами водных биологических ресурсов (по внутренним водным объектам) | 182 1 0700 110 | Сбор за пользование объектами водных биологических ресурсов (по внутренним водным объектам) | 182 1 0700 110 | 68.10 |

| Плата за выбросы загрязняющих веществ в атмосферный воздух стационарными объектами | 048 1 1200 120 | Плата за выбросы загрязняющих веществ в атмосферный воздух стационарными объектами | 048 1 1200 120 | 68.10 |

| Плата за выбросы загрязняющих веществ в атмосферный воздух передвижными объектами | 048 1 1200 120 | Плата за выбросы загрязняющих веществ в атмосферный воздух передвижными объектами | 048 1 1200 120 | 68.10 |

| Плата за сбросы загрязняющих веществ в водные объекты | 048 1 1200 120 | Плата за сбросы загрязняющих веществ в водные объекты | 048 1 1200 120 | 68.10 |

| Плата за размещение отходов производства и потребления | 048 1 1200 120 | Плата за размещение отходов производства и потребления | 048 1 1200 120 | 68.10 |

| Плата за иные виды негативного воздействия на окружающую среду | 048 1 1200 120 | Плата за иные виды негативного воздействия на окружающую среду | 048 1 1200 120 | 68.10 |

| Утилизационный сбор (за колесные транспортные средства, ввозимые в Российскую Федерацию) | 153 1 1200 120 | Утилизационный сбор (за колесные транспортные средства, ввозимые в Российскую Федерацию) | 153 1 1200 120 | 68.10 |

| Утилизационный сбор (за колесные транспортные средства, произведенные, изготовленные в Российской Федерации) | 153 1 1200 120 | Утилизационный сбор (за колесные транспортные средства, произведенные, изготовленные в Российской Федерации) | 153 1 1200 120 | 68.10 |

) в 14-17 разрядах c 1 января указывается: при уплате налога 1000, при уплате пеней по налогу – 2100, при уплате процентов – 2200, при уплате штрафов: при уплате пеней по взносам — 2000.

) субсчет 68.44 «Налог на прибыль при исполнении обязанностей налогового агента» к счету 68 «Расчеты по налогам и сборам» плана счетов «1С:Бухгалтерии» открывается в режиме «1С:Предприятие».

КБК: земельный налог 2020 год для юридических лиц

Уплачивая налог на землю, компании выбирают КБК в соответствии с территориальным расположением участка. От расположения участка зависит и выбор КБК пени по земельному налогу, а также «штрафные» коды.

| КБК | Расшифровка |

| 182 1 0600 110 | Земельный налог с организаций, если участок расположен в границах внутригородских муниципальных образований городов федерального значения |

| 182 1 0600 110 | пени |

| 182 1 0600 110 | штрафы |

| 182 1 0600 110 | Земельный налог с организаций, если участок расположен в границах городских округов |

| 182 1 0600 110 | пени |

| 182 1 0600 110 | штрафы |

| 182 1 0600 110 | Земельный налог с организаций, если участок находится в границах городских округов с внутригородским делением |

| 182 1 0600 110 | пени |

| 182 1 0600 110 | штрафы |

| 182 1 0600 110 | Земельный налог с организаций, участок которых расположен в границах внутригородских районов |

| 182 1 0600 110 | пени |

| 182 1 0600 110 | штрафы |

| 182 1 0600 110 | Земельный налог с организаций, участок которых расположен в границах межселенных территорий |

| 182 1 0600 110 | пени |

| 182 1 0600 110 | штрафы |

| 182 1 0600 110 | Земельный налог с организаций, участок которых расположен в границах сельских поселений |

| 182 1 0600 110 | пени |

| 182 1 0600 110 | штрафы |

| 182 1 0600 110 | Земельный налог с организаций, участок которых расположен в границах городских поселений |

| 182 1 0600 110 | пени |

| 182 1 0600 110 | штрафы |

КБК: Утилизационный сбор

Сбор введен на территории столицы законом г. Москвы от 17.12.2014 № 62, в других регионах не взимается.

| КБК | Расшифровка |

| 182 1 0500 110 | Торговый сбор, уплачиваемый на территориях городов федерального значения |

| 182 1 0500 110 | пени |

| 182 1 0500 110 | штрафы |

| КБК | Расшифровка |

| 048 1 1200 120 | Экологический сбор |

| КБК | Расшифровка |

| 182 1 1500 140 | Плата за пользование курортной инфраструктурой (курортный сбор) |

Перечень кодов дополнен двумя КБК для пени за неуплату утилизационного сбора за ввозимые в РФ из Беларуси и других стран самоходные машины и прицепы к ним (утв. приказом Минфина РФ от 20.09.2018 N 198н).

| КБК | Расшифровка |

| 153 1 1200 120 | Утилизационный сбор за колесный транспорт и прицепы, ввозимые в РФ (кроме ввозимых из Республики Беларусь) |

| 153 1 1210 120 | пени |

| 153 1 1200 120 | Утилизационный сбор за колесный транспорт и прицепы, ввозимые в РФ из Республики Беларусь |

| 1 1210 120 | пени |

| 153 1 1200 120 | Утилизационный сбор за колесные транспортные средства и прицепы к ним, произведенные, изготовленные в РФ |

| 153 1 1200 120 | Утилизационный сбор за самоходные машины и прицепы к ним, произведенные, изготовленные в РФ |

| 153 1 1200 120 | Утилизационный сбор за самоходные машины и прицепы к ним, ввозимые в РФ, кроме самоходных машин и прицепов к ним, ввозимых с территории Республики Беларусь |

| 153 1 1220 120 | пени |

| 153 1 1200 120 | Утилизационный сбор за самоходные машины и прицепы к ним, ввозимые в РФ с территории Республики Беларусь |

| 153 1 1230 120 | пени |

кбк 2018

КБК: Госпошлины 2020 год

| КБК | Расшифровка |

| 153 1 0800 110 | Госпошлина за выдачу акцизных марок с двухмерным штриховым кодом, содержащим идентификатор единой государственной автоматизированной информационной системы учета объема производства и оборота этилового спирта, алкогольной и спиртосодержащей продукции (ЕГАИС) для маркировки алкогольной продукции |

| 160 1 0800 110 | Госпошлина за выдачу федеральных специальных марок с двухмерным штриховым кодом, содержащим идентификатор единой государственной автоматизированной информационной системы учета объема производства и оборота этилового спирта, алкогольной и спиртосодержащей продукции (ЕГАИС) для маркировки алкогольной продукции |

| 182 1 0800 110 | Госпошлина за повторную выдачу свидетельства о постановке на учет в налоговом органе (при обращении через многофункциональные центры – МФЦ) |