Коды бюджетной классификации (КБК)

КБК – это аббревиатура «код бюджетной классификации». Коды бюджетной классификации утверждает Министерство финансов России. Это длинная цепочка чисел, представляющих собой особый шифр из 20 цифр, которые объединяются в 7 групп. Каждое число в этой последовательности цифр кодирует определенную целевую группу бюджетных поступлений в систему финансов РФ.

Расшифровка групп цифр в КБК 2018-2019 года

- 1-3 Код, указывающий адресата, для которого предназначены денежные поступления

- 4 Показывают группу денежных поступлений

- 5-6 Отражает код налога

- 7-11 Элементы, раскрывающие статью и подстатью дохода

- 12-13 Отражают уровень бюджета, в который планируется поступление денежных средств

- 14-17 Указывают причину выполнения финансовой операции

- 18-20 Отражает категорию дохода, получаемого государственным ведомством

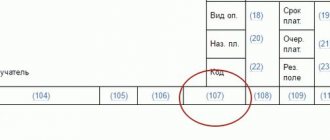

Используют КБК чаще всего бухгалтеры и банковские работники когда заполняют поле 104 в платежных поручениях. Сопоставив очередность чисел в группах КБК можно определить, откуда поступил платёж, какова его цель, кто именно является адресатом и на какие цели переводятся денежные средства, благодаря чему перенаправить их далее не составит труда.

Код КБК – это 20-значная цифровая кодировка расходов и доходов бюджета, в том числе налоговых платежей, которые считаются бюджетными доходами. КБК проставляется в поле 104 платежки и является обязательным реквизитом платежного документа.

Банки контролируют, чтобы это поле не осталось незаполненным, так как им нужно знать, в доход какого бюджета направить платеж фирмы или предпринимателя. Однако правильность кодировки банки не проверяют.

КБК 18210102010012100110 — пени по НДФЛ

Если НДФЛ не был выплачен своевременно, налоговые органы потребуют, чтобы предприятие выплатило пени по нему. Начисляется за каждый день просрочки. Сумма возрастает согласно ставке рефинансирования Центрального банка. Платежное поручение оформляется так же, как и при уплате самого налога.

В поле № 104 тоже указывается вид платежа в виде двадцатизначного кода, но цифры немного отличаются. Различие касается знаков с 14 по 17 включительно. При обычной налоговой выплате на этом месте ставят 1000, а когда перечисляют пеню – 2100. В остальном код не отличается от обычного. В качестве распорядителя финансового потока так же выступает ФНС, денежные потоки направляются в тот же бюджет субъекта.

С 2020 года для выплаты пени по налогу на проценты с облигаций в рублях действует КБК 182 1 0100 110.

Фиксированные платежи ИП «за себя»

КБК по НДС зависит от вида операции. Отдельные коды предусмотрены для уплаты налога, пеней и штрафов по:

- реализации товаров на территории России (см. предыдущий раздел);

- импорту имущества из стран-участниц ЕАЭС (администратором является налоговая служба);

- импорту из иных стран (администратором является таможенная служба).

| Операция | КБК по налогу | КБК по пеням | КБК по штрафам |

| Продажа на территории России | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| Импорт из стран-членов ЕАЭС через ФНС | 182 1 0400 110 | 182 1 0400 110 | 182 1 0400 110 |

| Импорт через ФТС | 153 1 0400 110 | 153 1 0400 110 | 153 1 0400 110 |

Ошибку можно легко исправить путем уточнения платежа. Но сделать это следует как можно быстрее, чтобы не образовались пени и штрафы за просрочку уплаты НДС.

Заявление на изменение КБК подавайте в свою территориальную налоговую инспекцию.

Заполнить платежку

Расшифровка КБК

Эта числовая комбинация относится к налогу на доходы физических лиц, который организация платит за своих сотрудников. Она состоит из двадцати цифр. Количество делится на группы, каждая из которых обладает определенным значением:

- первые три знака указывают на распорядителя финансовых средств. 182 – это Федеральная налоговая служба;

- следующая тройка цифр показывает вид взноса. 101 – налог на прибыль;

- два знака указывают, куда средства поступают. 02 – региональный;

- пять разрядов указывают назначение: 02010 – страховая часть трудовой пенсии сотрудников;

- четырехзначное число обозначает тип платежа: 1000 – сумма взноса, задолженности, недоимки;

- последние указывают на разновидность дохода: 110 – налоговый.

Читать дальше: Горячая линия судебных приставов россии бесплатно

В 2020 году закон определяет ряд случаев, когда при уплате НДФЛ не используют этот код:

- налоговый агент является источником доходов;

- физическое лицо ведет частную практику как нотариус, адвокат, индивидуальный предприниматель;

- иностранный гражданин, имея патент, работает по найму и вносит авансовые фиксированные платежи;

- деньги получены с продажи личного имущества, по договору найма;

- финансовые средства выиграны в лотерею, получены за художественное произведение или изобретение правопреемником создателя;

В 2020 г введен новый код для налога на проценты с рублевых облигаций отечественных организаций – 182 1 0100 110.

Другие наборы цифр используются для штрафов и пеней: КБК 18210102010013000110 и КБК 18210102010012100110.

КБК 18210301000010000110 и остальные коды по НДС

Кодировки в платежках по НДС различаются в зависимости от того, по какой операции перечисляется налог. Все КБК по налогу приведены в таблице 2.

Таблица 2. КБК 18210301000010000110 и остальные коды по НДС

| Операция | Администратор платежа | КБК по НДС | ||

| Налог | Пени | Штрафы | ||

Реализация в России:

| ФНС | 182 1 0300 110 | 182 1 0300 110 | 182 1 0300 110 |

| Ввоз имущества в Россию с территории ЕАЭС | 182 1 0400 110 | 182 1 0400 110 | 182 1 0400 110 | |

| Ввоз имущества в Россию из-за пределов ЕАЭС | ФТС | 153 1 0400 110 | 153 1 0400 110 | 153 1 0400 110 |

Как узнать КБК для выполнения конкретного платежа?

К сожалению, российское министерство финансов ежегодно вносит изменения в кодировку КБК ввиду пересмотра структуры бюджета, введения новых налоговых режимов, компенсаций и льгот. Новые КБК должны быть утверждены Минюстом (министерство юстиции РФ), затем проводится публикация информации на официальном сайте ФНС, поэтому актуальные данные попадают к бухгалтерам с опозданием. Отправка бюджетного платежа с неверным КБК приводит к неправильному распределению средств, поэтому плательщику начисляются пени. Во избежание ошибок в номере КБК бухгалтеру или частному лицу следует уточнить реквизит одним из следующих способов.

Запрос реквизитов в отделении или на сайте банка (актуально для стандартных платежей). Если клиент регулярно выплачивает налог на недвижимость, НДФЛ или другой распространённый платёж, актуальные реквизиты можно уточнить у операциониста или работника горячей линии клиентской службы. Банки, работающие преимущественно с юридическими лицами, часто сталкиваются с КБК и обладают актуальной информацией. Частные лица, выплачивающие налоги по квитанции, должны использовать только реквизиты из платёжного поручения.

Проверка КБК на сайте ФНС (www.nalog.ru/rn77/taxation/kbk/). Бухгалтер или налогоплательщик может запросить код КБК для конкретного платежа, используя клиентский портал ФНС. Указав статус плательщика (юридические лица, граждане или индивидуальные предприниматели), клиенту следует выбрать вид платежа (например, налог на профессиональный доход). Система ФНС автоматически загрузит список актуальных КБК. Таким способом пользуются бухгалтеры, проводящие несколько налоговых платежей по стандартным хозяйственным операциям (например, уплата НДС).

Проверка КБК с ответственным инспектором. Налогоплательщик может обратиться к инспектору ИФНС лично или по телефону в часы приёма граждан (организаций). Контактные данные налоговой инспекции можно найти на сайте ФНС, во избежание недоимок и ошибочных платежей следует регулярно уточнять у инспектора состояние лицевого счёта компании. Работники налоговой инспекции первыми узнают новые реквизиты и коды для платежей в бюджет.

Отслеживание изменений в законодательстве. Используя сайты consultant.ru, nalog.ru, а также новостные сайты, налогоплательщик может узнать о выходе очередного приказа министерства финансов, внести изменения в платёжные реквизиты, избежав ошибок. Например, онлайн журналы для бухгалтеров регулярно публикуют перечень обновлённых КБК и других реквизитов для налогоплательщиков.

КБК для УСН в 2020 года

На «упрощенке» КБК зависят от применяемого объекта налогообложения. Упрощенцам с «доходно-расходным» объектом следует внимательно отнестись к выбору КБК при уплате минимального налога: с 2020 г. применяется единый код, как для уплаты единого налога, так и для минимального. Если минимальный налог уплачивается за периоды более ранние, чем 2020 год, для него используется отдельный КБК.

| КБК | Расшифровка |

| КБК УСН 6 % 2020 год («доходы») | |

| 182 1 0500 110 | Единый налог при УСН «доходы» |

| 182 1 0500 110 | пени |

| 182 1 0500 110 | штрафы |

| КБК УСН «доходы минус расходы» 2020 год | |

| 182 1 0500 110 | Единый налог при УСН «доходы за минусом расходов» (в т. ч., упрощенцы перечисляют на данный КБК УСН минимальный налог в 2019 г.) |

| 182 1 0500 110 | пени |

| 182 1 0500 110 | штрафы |

| 182 1 0500 110 | Минимальный налог при УСН (только за налоговые периоды, истекшие до 1 января 2020 года) |

| 182 1 0500 110 | пени |

| 182 1 0500 110 | штрафы |

Справочник КБК

КБК 2020 – Минфин вводит новые коды для некоторых налоговых платежей. 12 новых позиций в приказе выглядят так:

- 15310402210010000110 – сбор за ввоз в государство темного судового горючего;

- 15310807500010000110 – за акцизные марки с двухмерным штрихкодом;

- 16010807490010000110 – для уплаты государственной пошлины за получение федеральных специальных марок с двухмерным штрихкодом;

- 18210101022020000110 – налогообложение доходов за выполнение условий контрактов на разработку газовых и нефтяных месторождений Дальнего Востока;

- 18210302390010000110 – акциз на переработку нефтепродуктов;

- 18210302400010000110 – комбинация акциза на темное судовое горючее, которое производится в пределах страны;

- 18210607000010000110 – единая налоговая выплата для физических лиц;

- 18210705010010000110 – комбинация для отчисления налога на заработок от добычи углеводородного сырья в недрах, расположенных на определенных территориях (смотреть статьи 333.45 НК);

- 18210705020010000110 – комбинация для отчисления на заработок от добычи углеводородного сырья в недрах, расположенных в определенных местностях (смотреть статьи 333.45 НК);

- 18210705030010000110 –для вычета налога на заработок от добычи углеводородного сырья в недрах, расположенных в определенных местностях (смотреть статьи НК);

- 18210705040010000110 – для отчисления налога на заработок от добычи углеводородного сырья в недрах, расположенных в определенных местностях (смотреть статьи НК);

- 18210402210010000110 – Акциз на темное судовое топливо, ввозимое на территорию РФ.

Эти и другие свежие КБК, потребные для корректного заполнения «платежек» уже находятся в свободном доступе, мы приводим самые используемые, а также те, в которых наиболее часто доводится ошибаться плательщикам.

С полным приказом рекомендуется ознакомиться на официальном портале Минфина.

Код КБК НДФЛ

Новых кодов КБК на 2020 год не добавилось. Прежние продолжают использоваться, представляем таблицу:

Заполняется 104 поле платежного поручения кодом, зависящем от категории лица, направляющего платеж.

Уплата НДФЛ производится не позднее следующего дня за зарплатным днем работника организации. Если деньгами снабжается работник, временно нетрудоспособный – НДФЛ необходимо отправлять не позже крайнего дня месяца, в котором работник получил свое пособие.

Код КБК пени

Пени начисляются на просроченные платежи, являются одним из самых распространенных назначений уплат.

По НДФЛ пени начисляются за несвоевременные платежи, и каждый месяц лишает безответственного налогоплательщика 1 тысячи рублей. Каждая просроченная справка 2-НДФЛ выливается в 200 рублей. А ошибка в содержащихся сведений по налогам карается пеней в 500 рублей за каждый отчет, в котором допущена ошибка. Используйте такие комбинации для оплаты:

Денежные санкции по НДС представлены в таблице:

Пени по страховым взносам:

Код КБК УСН доходы

В упрощенной системе налогооблажения коды не поменялись. Главное помнить о том, что в 2020 году в действие был введен общий код для минимального и единого отчислений, а выплаты минимального налога за промежуток времени более ранний, чем 2020 год, требуют отдельной классификационной комбинации.

КБК: патентная система налогообложения 2020 год

Патент уплачивают предприниматели, выбирая КБК, соответствующий виду бюджета.

| КБК | Расшифровка |

| 182 1 0500 110 | Патентный налог, зачисляемый в бюджеты городских округов |

| 182 1 0500 110 | пени |

| 182 1 0500 110 | штрафы |

| 182 1 0500 110 | Патентный налог, зачисляемый в бюджеты муниципальных районов |

| 182 1 0500 110 | пени |

| 182 1 0500 110 | штрафы |

| 182 1 0500 110 | Патентный налог, зачисляемый в бюджеты городов федерального значения Москвы и Санкт-Петербурга |

| 182 1 0500 110 | пени |

| 182 1 0500 110 | штрафы |

Для чего нужен

Государственным органам

Код необходим для того, чтобы процедура обработки массива информации по предпринимательской деятельности в данном регионе проходила максимально быстро и упрощенно. Росстат постоянно обрабатывает множество данных, и код ОКТМО помогает систематизировать сведения, полученные от ИП и юрлиц.

Любая предпринимательская деятельность «привязана» к той или иной территории, по коду ОКТМО Служба государственной статистики легко может установить, к какой именно. Изучая структуру кода, можно последовательно определить территориальную принадлежность субъекта налогообложения:

Код содержит информацию:

- первые два символа – субъект РФ;

- следующие 3 знака – город или объединение, приравненное к нему по классификации;

- остальные позиции – населенный пункт принадлежности организации или ИП.

Внимание! В 11-значных ОКТМО первые 8 цифр аналогично характеризуют крупное муниципальное образование, а 9 – 11 позиции – населенный пункт внутри него

Субъектам предпринимательской деятельности

Индивидуальному предпринимателю или руководству организации необходимо знать свой ОКТМО, потому что его нужно регулярно вписывать в специальное поле на многих важных документах, а именно:

- налоговая отчетность на режимах УСН и ЕНВД (декларация по УСН и по ЕНВД);

- декларация по налогу на добавленную стоимость;

- декларации на доходы физлиц;

- документы на земельный налог;

- декларация по транспортному налогу;

- отчетность по добыче полезных ископаемых;

- документы по налогам на игорный бизнес;

- налоговые отчеты по акцизам.

Кроме форм отчетности, код в обязательном порядке проставляется на платежных поручениях по всем налоговым отчислениям, в том числе пеням и штрафам.

Внимание! Перечисление всей документации, где требуется указание ОКТМО, содержится на официальном сайте ФНС РФ.

КБК: земельный налог 2020 год для юридических лиц

Уплачивая налог на землю, компании выбирают КБК в соответствии с территориальным расположением участка. От расположения участка зависит и выбор КБК пени по земельному налогу, а также «штрафные» коды.

| КБК | Расшифровка |

| 182 1 0600 110 | Земельный налог с организаций, если участок расположен в границах внутригородских муниципальных образований городов федерального значения |

| 182 1 0600 110 | пени |

| 182 1 0600 110 | штрафы |

| 182 1 0600 110 | Земельный налог с организаций, если участок расположен в границах городских округов |

| 182 1 0600 110 | пени |

| 182 1 0600 110 | штрафы |

| 182 1 0600 110 | Земельный налог с организаций, если участок находится в границах городских округов с внутригородским делением |

| 182 1 0600 110 | пени |

| 182 1 0600 110 | штрафы |

| 182 1 0600 110 | Земельный налог с организаций, участок которых расположен в границах внутригородских районов |

| 182 1 0600 110 | пени |

| 182 1 0600 110 | штрафы |

| 182 1 0600 110 | Земельный налог с организаций, участок которых расположен в границах межселенных территорий |

| 182 1 0600 110 | пени |

| 182 1 0600 110 | штрафы |

| 182 1 0600 110 | Земельный налог с организаций, участок которых расположен в границах сельских поселений |

| 182 1 0600 110 | пени |

| 182 1 0600 110 | штрафы |

| 182 1 0600 110 | Земельный налог с организаций, участок которых расположен в границах городских поселений |

| 182 1 0600 110 | пени |

| 182 1 0600 110 | штрафы |

КБК 18210102010011000110 – какой налог?

КБК предназначены для упрощения взаиморасчетов между юридическими лицами и бюджетом. В 2020 году произошли изменения в классификаторе и теперь налогоплательщики обязаны применять новые коды. КБК 18210102010011000110 его расшифровка в 2020 году означает перевод денежных средств по статье НДФЛ, начисленного с доходов наемных сотрудников. Соответственно, перечислять налог по этому коду может только налоговый агент.

При неверно указанном реквизите деньги поступят не по назначению, а это ведет к недоразумениям со стороны фискалов. Для подтверждения платежа необходимо будет представить заявление на переброс и подтверждающие отчетные документы.

КБК 18210102010011000110 расшифровка

Не факт, что налоговая согласится с вашими утверждениями. В этом случае налогоплательщикам грозят штрафные санкции, так как на предприятии будет зафиксирована недоимка по налоговому обязательству.

Какой налог перечисляют ИП по данному реквизиту, интересно знать каждому руководителю и бухгалтеру. Отметим, что предприниматели НДФЛ за своих работников перечисляют по иному КБК. Согласно Приказу Минфина РФ № 65н КБК 18210102010011000110 действует только в отношении НДФЛ, который был начислен с доходов сотрудников, за исключением НДФЛ, исчисляемого в соответствии со статьей 227, 227.1, 228 НК РФ.

Читать дальше: Как в публичной кадастровой карте включить спутник

Какие налоги платит ИП

КБК: Госпошлины 2020 год

| КБК | Расшифровка |

| 153 1 0800 110 | Госпошлина за выдачу акцизных марок с двухмерным штриховым кодом, содержащим идентификатор единой государственной автоматизированной информационной системы учета объема производства и оборота этилового спирта, алкогольной и спиртосодержащей продукции (ЕГАИС) для маркировки алкогольной продукции |

| 160 1 0800 110 | Госпошлина за выдачу федеральных специальных марок с двухмерным штриховым кодом, содержащим идентификатор единой государственной автоматизированной информационной системы учета объема производства и оборота этилового спирта, алкогольной и спиртосодержащей продукции (ЕГАИС) для маркировки алкогольной продукции |

| 182 1 0800 110 | Госпошлина за повторную выдачу свидетельства о постановке на учет в налоговом органе (при обращении через многофункциональные центры – МФЦ) |

КБК 18210102010013000110 — штрафы по НДФЛ

Если предприятие выплатило необходимую сумму, включая начисленные пени, не дожидаясь требования налоговых органов, можно рассчитывать, что никаких других санкций не последует. Но на практике при выездных проверках часто назначают еще и штрафы. Если дело рассматривает суд, он учтет наличие или отсутствие вины предпринимателя, но его тяжелого финансовое положение и другие обстоятельства редко принимаются во внимание. В Письме Министерства финансов от 04.-4.2017 указано, что при несвоевременной уплате НДФЛ срок не освобождает от ответственности.

Читать дальше: Во сколько разрешено продавать алкоголь в москве

По этим причинам просрочка часто влечет за собой штраф. Для его выплаты тоже есть специальный КБК – 18210102010013000110. Как и код для пени, он отличается от обычного 14-17 знаками.

Специальный код применяют с 2020 года при штрафных санкциях, связанных с процентами облигаций: 182 1 0100 110.

Для проведения платежей предприятия используют утвержденную форму документа – платежное поручение. Назначение платежа шифруется определенным кодом бюджетной классификации (КБК), он отражается в строке «104» документа. Какая расшифровка у КБК 18210102010011000110 в 2020 году и, какой налог платить по этому коду расскажем в статье.

Понятие

Коды бюджетной классификации – это двадцатизначные комбинации специального цифрового кода. Используются для группировки статей государственного бюджета, их составления и исполнения, а также формирования отчетности об их выполнении.

Структура кода в случае доходов бюджетов:

- Администратор (с 1 по 3 цифры представлен главный администратор поступлений в бюджет).

- Виды доходов (4 цифра – группа, 5 и 6 – подгруппа, 7 и 8 – статья, с 9 по 11 – подстатья, 12 и 13 – элемент).

- Программа/подпрограмма (с 14 по 17 цифры – подвид доходов).

- ЭКД (экономическая классификация доходов, с 18 цифры по 20, классифицирует операции сектора госуправления).

Первая группа структуры КБК состоит из трех знаков. Составляющая «Группа» из видов доходов КБК представлена одним знаком, подгруппа – двумя.

Знаки в подгруппе могут быть следующие:

- 1 – налоги;

- 2 – поступления на безвозмездной основе;

- 3 – доходы от предпринимательской деятельности.

Статья представлена двумя знаками, подстатья – тремя, элемент – двумя, которые определяют вид бюджета.

Структура кода элемента и его значения:

- 01 – федеральный бюджет;

- 02 – бюджет субъекта РФ;

- 03 – местный;

- 04 – городской округ;

- 05 – муниципальный район;

- 06 – ПФР;

- 07 – ФСС РФ;

- 08 – ФФОМС РФ;

- 09 – территориальный ФОМС;

- 10 – поселение.

Подвид доходов (программа) представлена следующим:

- 1000 – уплата основного платежа;

- 2100 – пени;

- 3000 – штрафы;

- 2200 – отчисление процентов.

ЭКД конкретизирует код дохода и может быть представлена тремя значениями.

КБК расходов представлен следующей структурой с пятью элементами:

- Главный распорядитель бюджетных средств (с 1 по 3 цифры, администратор).

- Раздел и подраздел (с 4 по 7 цифры по два знака на каждый).

- Целевая статья расходов (с 8 по 14 цифры, 11 и 12 знаки – программа, 13 и 14 – подпрограмма).

- Вид расходов (с 15 по 17 цифры, три знака).

- ЭКР, которая классифицирует операции государственного сектора, относящиеся к расходам бюджетов).

Раздел и подраздел конкретизируются:

- 01 00 – 15 подразделов – вопросы общегосударственного характера;

- 02 00 – 8 – национальная оборона;

- 03 00 – 13 – правоохранительная деятельность и нацбезопасность;

- 04 00 – 11 – национальная экономика;

- 05 00 – 4 – ЖКХ;

- 06 00 – 4 – охрана окружающей среды;

- 07 00 – 9 – образование;

- 08 00 – 6 – культура, кинематография, СМИ;

- 09 00 – 4 – спорт и здравоохранение;

- 10 00 – 6 – социальная политика;

- 11 00 – 4 – межбюджетные трансферты.

Доходный элемент

Следующий блок представлен рядом чисел, которые делятся на подгруппы. Рассмотрим каждую из них:

- Первая подгруппа определяет тип и вид дохода: 1 – налоговый платеж, 2 – безвозмездные платежи, 3 – платежи от индивидуальных предпринимателей;

- Вторая подгруппа, показывающая общее и основное назначение платежа, – это часть доходов. Здесь представлен перечень таких комбинаций: 01 — налог на доход; 02 — уплата социальных отчислений; 03 — налог на товары, реализуемые в России; 04 — налог на товары, изготовленных и импортируемых за пределы страны; 05 — налог на доход; 06 — имущественный платеж; 07 — платеж от пользователя ресурсами; 08 — государственная пошлина; 09 — пени, неустойки по отмененным налогам; 10 — доход от экспортно-импортной деятельности; 11 — доход от госсобственности через сдачу ее в аренду; 12 — уплата при использовании природных ресурсов; 13 — прибыль от платных услуг госорганов; 14 — доход от продажи имущества государства; 15 — штрафы и иные пошлины; 16 — возмещение причинённого вреда;

- Третья группа состоит из двух цифр, обозначающих статью, и трех цифр, обозначающих подстатью;

- Последняя группа определяет тот или иной уровень бюджета, основываясь на полученной информации.

Как узнать код бюджетной классификации? КБК в любой квитанции будет читаться без труда, если знать назначение каждого числа.

Чем чревата ошибка в КБК

Если код назначения платежа указан неверно, платеж будет перечислен в бюджет, но там не сможет быть правильно распределен, а значит, государство по факту его не получит. Результат может быть таким же, как если бы деньги и вовсе не перечислялись: налоговая насчитает недоимку по определенной статье. При этом, если КБК просто перепутан, может образоваться переплата по другой статье.

В результате, налоговая выставит требование об уплате недоимки, штраф за не вовремя уплаченный налог или сбор и пени за просрочку платежа. Эта ситуация крайне неприятна для добросовестного предпринимателя, вовремя заплатившего налог, вся вина которого заключается в путанице с многочисленными КБК.

Обычный порядок действий предпринимателя при обнаружении ошибки в КБК

- Самое главное – убедиться, что ошибка не привела к непоступлению дохода в бюджет, иначе будет считаться, что средства не были уплачены, с полной ответственностью за это плательщика.

- Подать в свою учетную налоговую инспекцию заявление об обнаруженной ошибке и просьбу об уточнении основания, типа и принадлежности перевода средств, если нужно, налоговый период или статус плательщика налогов.

- К заявлению надо приложить платежные поручения, по которым налог был уплачен и получен бюджетом.

- При необходимости проводится совместная с инспектором сверка уплаченных налогов (о ней составляется акт).

- Через несколько дней (срок законодательно не определен) принимается решение об уточнении данного платежа и выдается на руки заявителю.

ВАЖНО! При уточнении платежа он считается совершенным в день подачи платежного поручения с неверным КБК, а не в день получения решения об уточнении и зачете. Таким образом, просрочки обязательного платежа, предусматривающей штрафные санкции, по факту не происходит

Рассмотрим различные случаи, случающиеся из-за ошибок в КБК, и проанализируем, как поступить предпринимателю.

- Инспекция начислила пени по неуплате налога. Если было обращение со стороны плательщика с пользой о зачете уплаченной суммы, то дополнительно следует попросить налоговую пересчитать начисленные пени. Если налоговая отказывается это сделать, обращение в суд, вероятнее всего, позволит добиться перерасчета (существует богатая судебная практика с подобными прецедентами).

- КБК не соответствует платежу, указанному в назначении. Если ошибка находится «внутри одного налога», например, КБК указано на УСН-6, а в основании платежа указано УСН-15, то налоговая обычно легко производит перезачет. Если же КБК полностью не соответствует основанию платежа, например, бизнесмен собрался оплатить НДФЛ, а указал КБК, принадлежащий НДС, налоговая часто отказывается произвести уточнение, но суд практически всегда на стороне налогоплательщика.

- Из-за ошибки в КБК страховые взносы оказались неуплаченными. Если средства не поступят на нужный казначейский счет, это практически неизбежно чревато штрафами и пенями. Предпринимателю следует как можно быстрее повторить платеж с правильными реквизитами, чтобы уменьшить сумму возможных пеней. Затем уплаченные по ошибке деньги нужно вернуть (можно и зачесть в счет платежей на будущее). Для этого направляется заявление в тот орган, на счет которого ошибочно совершен перевод денег. Невыполнение просьбы о возврате или перезачете – повод обратиться в суд.

- Средства поступили в планируемый фонд, но по не той статье. Например, в платежке указали КБК для накопительной доли пенсии, а оплатить намеревались страховую часть. В подобных случаях взносы все равно считаются внесенными в срок, и нужно действовать так же, как при обычном порядке. Суд – в помощь при любых проблемах с фондом, отказывающимся совершить перерасчет, и незаконным требованием о выплате недоимок и начислением пеней.

ПОМНИТЕ! Ошибка в КБК по закону не является основанием, по которому платеж не будет считаться перечисленным. В платежном поручении предусмотрена дополнительная информация, указывающая назначение платежа и его получателя, поэтому, если она указана корректно, повода для штрафных санкций к предпринимателю нет и быть не может, иные решения можно оспорить по суду.