Территории действия торгового сбора

Торговый сбор в России впервые был введен 1 июля 2020 года. В соответствии со ст. 15 НК РФ, он относится к категории местных налогов и сборов. Согласно ст. 410 НК РФ, ввести его на своей территории имеют право муниципальные власти трех городов федерального значения – Москва, Санкт-Петербург, Севастополь.

Однако в настоящий момент торговый сбор введен исключительно на территории города Москва, в соответствии с Законом города Москвы № 62 от 17.12.2014. Остальные города федерального значения до сих пор занимаются подготовительной работой. В городе Москва торговый сбор продолжает свое действие в 2020 году.

Обратим ваше внимание на то, что ИП или ООО, могут быть зарегистрированы в другом субъекте РФ в качестве предпринимателя, но если объект его торговли располагается на территории, в которой введен торговый сбор, то он будет являться плательщиком торгового сбора.

Перед началом деятельности ему нужно подать уведомление в ИФНС по месту расположения данного объекта.

Как рассчитать торговый сбор

Для уплаты ТС нужно рассчитать его сумму за квартал самостоятельно. Ставки сбора устанавливаются по районам и территориям, для Москвы ставки содержатся в статье 2 Закона №62. Сумма сбора зависит от количества торговых объектов и их площади. Это физический показатель.

Сумма ТС = Ставка (ст. 2 закона Москвы № 62) × ФП

Доход от торговли не влияет на величину сбора. Еще раз отметим: даже если вы торговали на объекте хотя бы один день за квартал, придется заплатить сбор в полном объеме. Поэтому совсем невыгодно начинать деятельность в конце налогового квартала, как и заканчивать её в начале.

Пример расчета. ИП Демидов продает фермерскую продукцию на территории Москвы. У него есть торговый павильон площадью 60 кв.м. в Тверском районе, два киоска в Черемушках и один фургончик.

Ставка ТС в Тверском районе за объект свыше 50 кв.м. составляет 1080 рублей за каждый кв.м. в пределах 50 кв.м. и 60 рублей за каждый полный и неполный кв.м. сверх 50 кв.м. В Черемушках стоимость одного киоска составит 40,5 тысяч рублей. Сбор за фургончик — 40,5 тысяч рублей. Рассчитаем общий торговый сбор:

50 × 1080 + (60 − 50) × 60 = 54 600 рублей — сбор за торговый павильон 40 500 × 2 = 81 000 рублей — сбор за два киоска 54 600 + 81 000 + 40 500 = 176 100 рублей — общий торговый сбор

Демидов уплатит торговый сбор — 176 100 рублей за квартал.

Не забывайте, что сумма сбора зависит от площади торгового зала, при её расчете не учитывайте склады и подсобные помещения. Рекомендуем отдельно выделить в плане или договоре аренды торговую площадь, чтобы проверяющие не начислили штрафы.

Сроки оплаты торгового сбора в 2020 году

Предприниматели обязаны ежеквартально рассчитывать размер торгового сбора и оплачивать его. Отчитываться по оплате торгового сбора, в соответствии со ст. 414 НК РФ, не нужно.

Крайний срок оплаты торгового сбора — 25 число месяца, следующего за налогооблагаемым кварталом. А именно:

- IV квартал 2020 года — 27 января 2020 года;

- I квартал 2020 года — 27 апреля 2020 года;

- II квартал 2020 года — 27 июля 2020 года;

- III квартал 2020 года — 26 октября 2020 года;

- IV квартал 2020 года — 25 января 2021 года.

Ответственность за неуплату

В заключение напомним, что если организация или ИП подпадает под уплату торгового сбора в г. Москве, но не встанет на учет в качестве плательщика сбора, то это будет расценено как ведение деятельности без постановки на учет. А за это нарушение может быть выписан штраф в размере 10 процентов от доходов, полученных в результате такой деятельности, но не менее 40 000 рублей (п. 2 ст. 116 НК РФ). Также возможны штрафы за сам факт непредставления уведомления (см. «Налоговики назвали суммы штрафов за несвоевременное представление уведомления о постановке на учет в качестве плательщика торгового сбора»). Кроме того, если не подать уведомление о постановке на учет в качестве плательщика торгового сбора, то организация или ИП (на ОСНО или УСН) лишится права уменьшить налоги на сумму сбора.

За неуплату или неполную уплату торгового сбора, которая произошла в результате неправильного исчисления сбора или других неправомерных действий (бездействия) плательщика, предусмотрен штраф в размере 20% от неуплаченной суммы. А если будет доказано, что деяние совершено умышленно, размер штрафа составит 40% от неуплаченной суммы сбора (ст. 122 НК РФ). Помимо этого, в случае опоздания с платежом потребуется уплатить пени (ст. 75 НК РФ). Таким образом, правильное заполнение платежного поручения и, как следствие, своевременное поступление торгового сбора в бюджет убережет организацию или ИП от различных негативных последствий.

Заметим, что при заполнении платежек на уплату торгового сбора наиболее комфортно чувствуют себя те, кто формирует платежки с помощью веб-сервисов. Там актуальные формы платежных поручений со всеми необходимыми кодами и реквизитами устанавливаются автоматически, без участия пользователя.

Свежие материалы

- КБК транспортный налог Особенности КБК при уплате транспортного налогаТранспортный налог оплачивают все владельцы транспортных средств: юрлица, организации и…

- Сбор ягод и грибов Новый закон: Сбор грибов и ягод станет выгодным бизнесом В Совет Федерации передан принятый Госдумой…

- КБК пени НДФЛ Некоторые уточнения по КБК для подоходного налога НДФЛ считают, вычитая из суммы доходов физлиц документально…

- КБК 18210501021010000110 какой налог Код 18210501011010000110 КБК: расшифровка и пояснение Чтобы понять, для какого платежа предназначен конкретный КБК, нужно…

Платежное поручение на оплату торгового сбора

Согласно п. 7 ст. 416 НК РФ, в платежное поручение необходимо внести реквизиты отделения ФНС, в котором плательщик торгового сбора поставлен на учет.

Правила заполнения платежного поручения регламентируются Положением Банка России № 383-П и приложениями 1 и 2 к приказу Минфина РФ № 107н.

Если торговый сбор оплачивается за объект недвижимости, то в платежном поручении указываются реквизиты ИФНС по месту регистрации ИП (организации) в качестве плательщика торгового сбор. При этом код ОКТМО указывается по месту ведения торговли.

Если торговый сбор оплачивается по местожительству ИП (местонахождению организации), то в платежном поручении указываются реквизиты ИФНС, в которой ИП (организация) состоит в качестве плательщика торгового сбора. При этом код ОКТМО указывается по месту ведения торговли, указанному в уведомлении о постановки на учет в качестве плательщика торгового сбора.

КБК по торговому сбору в 2020 году указывается в 104 поле платежного поручения. В случае уплаты штрафов и пеней, связанных с торговым сбором, указываются иные КБК.

Предлагаем вашему вниманию актуальные КБК на уплату торгового сбора в 2020 году:

- КБК для оплаты торгового сбора в 2020 году: 182 1 0500 110

- КБК для оплаты пени: 182 1 05 05010 02 2100 110

- КБК для оплаты штрафа: 182 1 05 05010 02 3000 110

Кто платит, кто не платит этот сбор?

Это новый для предпринимателей платеж, введенный в обиход в 3 квартале 2020 года (гл.33 НК РФ) пока только на территории Москвы. Столица первой «протестирует» все нюансы нового налогового сбора, следующим на очереди стоит Санкт-Петербург, а затем и другие регионы России. Даты повсеместных нововведений пока не уточняются.

Сбор представляет собой фиксированный ежеквартальный платеж, при расчете берется во внимание коммерческая составляющая деятельности и критерии торговых мест. Ставка рассчитывается на муниципальном уровне или городом федерального значения, разрешено ее снижать даже до 0%.

Кто должен его платить

К этому сбору нужно привыкать предпринимателям Москвы, которые получают доход с продаж любых товаров. Объем продаж и количество сделок значения для начисления этого сбора не имеют.

ВАЖНО! Предприниматели на ЕНВД не могут совмещать этот налоговый режим с торговым сбором, им придется перейти на другой вид налогообложения.

Кого сбор не коснется

Некоторые продавцы пока могут не беспокоиться о торговом сборе. Поправка к гл. 33 НК на сегодняшний день не касается:

- интернет-предпринимателей, не использующих личный контакт с потребителем (даже курьерскую доставку);

- поставщиков товара со склада;

- патентных ИП;

- плательщиков ЕСХН.

Особым распоряжением освобождены от торгового сбора:

- хозяева продающих автоматов;

- торговцы на ярмарках, работающих лишь несколько дней;

- продавцы билетов в театрах, кино, музеях и т.п.;

- разносчики прессы;

- продавцы культовых предметов в храмах, церковных лавках и т.п.

Как платить

Торговец должен стать на учет в налоговой как плательщик торгового сбора. Сумму сбора он сам высчитывает ежеквартально и перечисляет до 25 числа следующего месяца. Налоговая вправе самостоятельно «вычислить» плательщика, не спешащего на учет, и выставить ему требование об уплате сбора.

Для того, чтобы перечисленный сбор попал на нужный счет, правильно укажите в платежном поручении КБК:

- для уплаты основной суммы: 182 1 05 05010 02 1000 110;

- для уплаты пеней в случае просрочки квартального платежа: 182 1 0500 110

- для перечисления штрафов, начисленных по поводу неуплаты торгового сбора: 182 1 0500 110.

Тоже может быть полезно:

- Изменения в сфере страховых взносов в 2020 году

- Срок сдачи 2-НДФЛ в 2020 году за 2020 год

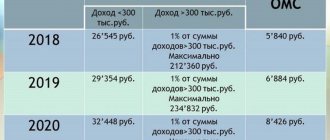

- Фиксированные платежи ИП в 2020 году за себя

- Налоговый календарь на 2020 год

- Сколько налогов платит ИП в 2020 году?

- Система налогообложения: что выбрать?

Информация полезна? Расскажите друзьям и коллегам

Уважаемые читатели! Материалы сайта TBis.ru посвящены типовым способам решения налоговых и юридических вопросов, но каждый случай уникален.

Если вы хотите узнать, как решить именно ваш вопрос — обращайтесь в форму онлайн консультанта. Это быстро и бесплатно!

Плательщики

Согласно п. 1 ст. 411 гл. 33 НК РФ ФЗ № 117 от 05.08.2000 (ред. 25.12.2018), пошлину с продажи уплачивают предприниматели и компании, которые торгуют через стационарные торговые точки в городах федерального значения. Таким образом, обязанность уплаты пошлины возлагается на предприятия и ИП, продающих:

- на стационарных объекта с торговыми залами. Например, отдел в торговом (маленькие торговые объекты в центре холла ТЦ);

- на отдельно стоящих точках. Например, лотки в парковых зонах, торговля с грузовых автомобилей без наличия складов, мобильные кофейни и т. п.;

- компании-управленцы рынков.

Сбор с продажи уплачивать — прямая обязанность ИП или компании и неуплата наказывается штрафом. Чтобы стать плательщиком, нужно встать на учет в налоговой инспекции согласно ст. 416 гл. 33 НК РФ.

Коды бюджетной классификации на 2020 год: КБК для штрафов по налогам

| Назначение | Штрафы |

| НДС | |

| с реализации в России | 182 1 0300 110 |

| при импорте товаров из стран – участниц Таможенного союза – через налоговую инспекцию | 182 1 0400 110 |

| при импорте товаров – на таможне | 153 1 0400 110 |

| НДФЛ | |

| уплачиваемый налоговым агентом | 182 1 0100 110 |

| уплачиваемый предпринимателями и лицами, занятыми частной практикой, в том числе нотариусами и адвокатами (ст. 227 НК) | 182 1 0100 110 |

| уплачиваемый резидентом самостоятельно, в том числе с дохода от продажи личного имущества | 182 1 0100 110 |

| в виде фиксированных авансовых платежей с доходов иностранцев, которые работают на основании патента | – |

| Налог на прибыль | |

| в федеральный бюджет (кроме консолидированных групп налогоплательщиков) | 182 1 0100 110 |

| в бюджеты субъектов РФ (кроме консолидированных групп налогоплательщиков) | 182 1 0100 110 |

| в федеральный бюджет (для консолидированных групп налогоплательщиков) | 182 1 0100 110 |

| в бюджеты субъектов РФ (для консолидированных групп налогоплательщиков) | 182 1 0100 110 |

| при выполнении соглашений о разделе продукции, заключенных до 21 октября 2011 года (до вступления в силу Закона от 30.12.1995 № 225-ФЗ) | 182 1 0100 110 |

| с доходов иностранных организаций, не связанных с деятельностью в России через постоянное представительство | 182 1 0100 110 |

| с доходов российских организаций в виде дивидендов от российских организаций | 182 1 0100 110 |

| с доходов иностранных организаций в виде дивидендов от российских организаций | 182 1 0100 110 |

| с дивидендов от иностранных организаций | 182 1 0100 110 |

| с процентов по государственным и муниципальным ценным бумагам | 182 1 0100 110 |

| с процентов по облигациям российских организаций | 1 0100 110 |

| с прибыли контролируемых иностранных компаний | 182 1 0100 110 |

| Водный налог | |

| Водный налог | 182 1 0700 110 |

| ЕСХН | |

| ЕСХН | 182 1 0500 110 |

| УСН | |

| с доходов (6%) | 182 1 0500 110 |

| с доходов за вычетом расходов (15%), в том числе минимальный налог | 182 1 0500 110 |

| ЕНВД | |

| ЕНВД | 182 1 0500 110 |

| Патент | |

| налог в бюджеты городских округов | 182 1 0500 110 |

| налог в бюджеты муниципальных районов | 182 1 0500 110 |

| налог в бюджеты г. Москвы, Санкт-Петербурга и Севастополя | 182 1 0500 110 |

| налог в бюджеты городских округов с внутригородским делением | 182 1 0500 110 |

| в бюджеты внутригородских районов | 182 1 0500 110 |

| Транспортный налог | |

| с организаций | 182 1 0600 110 |

| Налог на имущество организаций | |

| по имуществу, не входящему в Единую систему газоснабжения | 182 1 0600 110 |

| по имуществу, входящему в Единую систему газоснабжения | 182 1 0600 110 |

| Земельный налог | |

| в границах г. Москвы, Санкт-Петербурга и Севастополя | 182 1 0600 110 |

| в границах городских округов | 182 1 0600 110 |

| в границах городских округов с внутригородским делением | 182 1 0600 110 |

| в границах внутригородских районов | 182 1 0600 110 |

| в границах межселенных территорий | 182 1 0600 110 |

| в границах сельских поселений | 182 1 0600 110 |

| в границах городских поселений | 182 1 0600 110 |

| Торговый сбор | |

| Торговый сбор, уплачиваемый на территориях городов федерального значения | 182 1 0500 110 |

Торговый сбор: КБК 2020 года

При оплате налога нужно указывать правильный код бюджетной классификации. Для этого в платежном поручении предусмотрено поле «104». Стоит учесть, что при неполном или неправильном перечислении денежных средств налогоплательщику выпишут штраф, а также будут начислять пеню за каждый день просрочки. Даже если налог был перечислен вовремя и полностью, но при этом был неправильно указан код бюджетной классификации, предприятие обяжут платить штраф. Чтобы избежать этого, необходимо уточнить назначение платежа. То есть, исправить неправильный КБК в платежке.

КБК 2020 «Торговый сбор»

| Назначение платежа | КБК |

| Обязательный сбор | 182 1 0500 110 |

| Штраф | 182 1 0500 110 |

| Пени | 182 1 0500 110 |

Получателем денежных средств является ФНС. Ее код «182». Отличия КБК для перечисления основного сбора, пени и штрафов будут в 14-17 знаках. Поэтому нужно быть внимательным при заполнении платежного поручения, чтобы указать правильный код бюджетной классификации.

Отчетность по торговому сбору

Пока по торговому сбору не сдают декларацию. Однако обязательства по учету торговых объектов у коммерсантов есть. Кроме того, организации — плательщики торгового сбора, как и все юрлица, обязаны вести бухгалтерский учет.

Какие проводки сделать при начислении торгового сбора, расскажет эта статья.

Торговый сбор совместим с такими системами налогообложения, как ОСН и УСН.

Можно ли упрощенцу учесть в расходах суммы сбора, читайте в нашей статье.

Московским плательщикам торгового сбора на ОСН законодательство разрешает уменьшить налог на прибыль на сумму сбора.

А как быть с предпринимателями, ведь они НДФЛ с предпринимательской деятельности рассчитывают по правилам, аналогичным расчету налога на прибыль для организаций?

Торговый сбор можно учесть в декларации по НДФЛ. Это предусмотрено формой декларации – читайте о ней в материале «Готова новая 3-НДФЛ».

Несмотря на то, что декларации по торговому сбору пока не существует, отчитываться в ИНФС всё равно придется.

В каких случая — читайте в нашей статье.

Торговый сбор — платеж для бизнесменов новый, поэтому он вызывает множество вопросов. Чиновники еще будут дорабатывать правила расчета и уплаты этого налога. Главное, что интересует сейчас налогоплательщиков по всей стране: введут ли в их регионе торговый сбор? Читайте нашу рубрику «Торговый сбор» — мы будем держать вас в курсе последних изменений законодательства в области налогообложения торговли

Коды бюджетной классификации на 2020 год: КБК основного платежа по налогам

| Назначение | Обязательный платеж |

| НДС | |

| с реализации в России | 182 1 0300 110 |

| при импорте товаров из стран – участниц Таможенного союза – через налоговую инспекцию | 182 1 0400 110 |

| при импорте товаров – на таможне | 153 1 0400 110 |

| НДФЛ | |

| уплачиваемый налоговым агентом | 182 1 0100 110 |

| уплачиваемый предпринимателями и лицами, занятыми частной практикой, в том числе нотариусами и адвокатами (ст. 227 НК) | 182 1 0100 110 |

| уплачиваемый резидентом самостоятельно, в том числе с дохода от продажи личного имущества | 182 1 0100 110 |

| в виде фиксированных авансовых платежей с доходов иностранцев, которые работают на основании патента | 182 1 0100 110 |

| Налог на прибыль | |

| в федеральный бюджет (кроме консолидированных групп налогоплательщиков) | 182 1 0100 110 |

| в бюджеты субъектов РФ (кроме консолидированных групп налогоплательщиков) | 182 1 0100 110 |

| в федеральный бюджет (для консолидированных групп налогоплательщиков) | 182 1 0100 110 |

| в бюджеты субъектов РФ (для консолидированных групп налогоплательщиков) | 182 1 0100 110 |

| при выполнении соглашений о разделе продукции, заключенных до 21 октября 2011 года (до вступления в силу Закона от 30.12.1995 № 225-ФЗ) | 182 1 0100 110 |

| с доходов иностранных организаций, не связанных с деятельностью в России через постоянное представительство | 182 1 0100 110 |

| с доходов российских организаций в виде дивидендов от российских организаций | 182 1 0100 110 |

| с доходов иностранных организаций в виде дивидендов от российских организаций | 182 1 0100 110 |

| с дивидендов от иностранных организаций | 182 1 0100 110 |

| с процентов по государственным и муниципальным ценным бумагам | 182 1 0100 110 |

| с процентов по облигациям российских организаций | 182 1 0100 110 |

| с прибыли контролируемых иностранных компаний | 182 1 0100 110 |

| Водный налог | |

| Водный налог | 182 1 0700 110 |

| ЕСХН | |

| ЕСХН | 182 1 0500 110 |

| УСН | |

| с доходов (6%) | 182 1 0500 110 |

| с доходов за вычетом расходов (15%), в том числе минимальный налог | 182 1 0500 110 |

| ЕНВД | |

| ЕНВД | 182 1 0500 110 |

| Патент | |

| налог в бюджеты городских округов | 182 1 0500 110 |

| налог в бюджеты муниципальных районов | 182 1 0500 110 |

| налог в бюджеты г. Москвы, Санкт-Петербурга и Севастополя | 182 1 0500 110 |

| налог в бюджеты городских округов с внутригородским делением | 182 1 0500 110 |

| в бюджеты внутригородских районов | 182 1 0500 110 |

| Транспортный налог | |

| с организаций | 182 1 0600 110 |

| Налог на имущество организаций | |

| по имуществу, не входящему в Единую систему газоснабжения | 182 1 0600 110 |

| по имуществу, входящему в Единую систему газоснабжения | 182 1 0600 110 |

| Земельный налог | |

| в границах г. Москвы, Санкт-Петербурга и Севастополя | 182 1 0600 110 |

| в границах городских округов | 182 1 0600 110 |

| в границах городских округов с внутригородским делением | 182 1 0600 110 |

| в границах внутригородских районов | 182 1 0600 110 |

| в границах межселенных территорий | 182 1 0600 110 |

| в границах сельских поселений | 182 1 0600 110 |

| в границах городских поселений | 182 1 0600 110 |

| Торговый сбор | |

| Торговый сбор, уплачиваемый на территориях городов федерального значения | 182 1 0500 110 |

Штрафы по торговому сбору

Санкции в виде штрафов применяют не только к зарегистрированным неплательщикам сбора, но и к предпринимателям, не вставшим на учет вовремя.

- Несвоевременная постановка на учет грозит штрафом 10 тысяч рублей.

- За ведение торговли без постановки на учет штраф составит 10% от полученного за это время дохода, но не менее 40 тысяч рублей. С директора взимают отдельный штраф до 3000 рублей в соответствии с КоАП РФ.

- За несвоевременное уведомление об изменении характеристик объекта обложения — штраф 200 рублей за каждый не вовремя поданный документ.

- При неуплате суммы сбора или его части штраф составит 20% от неоплаченной суммы, если невыплата умышленная — 40%.

Оплачивая штраф, сформируйте платежное поручение и укажите в строке 104 соответствующий код бюджетной классификации. Не забывайте и о необходимости уплатить пени за просрочку уплаты сбора.

Автор статьи: Елизавета Кобрина

Облачный сервис Контур.Бухгалтерия поможет сформировать платежное поручение без ошибок. Ведите учет, отправляйте отчетность через интернет и консультируйтесь с нашими экспертами. Первый месяц пользования сервисом доступен новым пользователям бесплатно.

Коды бюджетной классификации на 2020 год: КБК для пеней по налогам

| Назначение | Пени |

| НДС | |

| с реализации в России | 182 1 0300 110 |

| при импорте товаров из стран – участниц Таможенного союза – через налоговую инспекцию | 182 1 0400 110 |

| при импорте товаров – на таможне | 153 1 0400 110 |

| НДФЛ | |

| уплачиваемый налоговым агентом | 182 1 0100 110 |

| уплачиваемый предпринимателями и лицами, занятыми частной практикой, в том числе нотариусами и адвокатами (ст. 227 НК) | 182 1 0100 110 |

| уплачиваемый резидентом самостоятельно, в том числе с дохода от продажи личного имущества | 182 1 0100 110 |

| в виде фиксированных авансовых платежей с доходов иностранцев, которые работают на основании патента | – |

| Налог на прибыль | |

| в федеральный бюджет (кроме консолидированных групп налогоплательщиков) | 182 1 0100 110 |

| в бюджеты субъектов РФ (кроме консолидированных групп налогоплательщиков) | 182 1 0100 110 |

| в федеральный бюджет (для консолидированных групп налогоплательщиков) | 182 1 0100 110 |

| в бюджеты субъектов РФ (для консолидированных групп налогоплательщиков) | 182 1 0100 110 |

| при выполнении соглашений о разделе продукции, заключенных до 21 октября 2011 года (до вступления в силу Закона от 30.12.1995 № 225-ФЗ) | 182 1 0100 110 |

| с доходов иностранных организаций, не связанных с деятельностью в России через постоянное представительство | 182 1 0100 110 |

| с доходов российских организаций в виде дивидендов от российских организаций | 182 1 0100 110 |

| с доходов иностранных организаций в виде дивидендов от российских организаций | 182 1 0100 110 |

| с дивидендов от иностранных организаций | 182 1 0100 110 |

| с процентов по государственным и муниципальным ценным бумагам | 182 1 0100 110 |

| с процентов по облигациям российских организаций | 1 0100 110 |

| с прибыли контролируемых иностранных компаний | 182 1 0100 110 |

| Водный налог | |

| Водный налог | 182 1 0700 110 |

| ЕСХН | |

| ЕСХН | 182 1 0500 110 |

| УСН | |

| с доходов (6%) | 182 1 0500 110 |

| с доходов за вычетом расходов (15%), в том числе минимальный налог | 182 1 0500 110 |

| ЕНВД | |

| ЕНВД | 182 1 0500 110 |

| Патент | |

| налог в бюджеты городских округов | 182 1 0500 110 |

| налог в бюджеты муниципальных районов | 182 1 0500 110 |

| налог в бюджеты г. Москвы, Санкт-Петербурга и Севастополя | 182 1 0500 110 |

| налог в бюджеты городских округов с внутригородским делением | 182 1 0500 110 |

| в бюджеты внутригородских районов | 182 1 0500 110 |

| Транспортный налог | |

| с организаций | 182 1 0600 110 |

| Налог на имущество организаций | |

| по имуществу, не входящему в Единую систему газоснабжения | 182 1 0600 110 |

| по имуществу, входящему в Единую систему газоснабжения | 182 1 0600 110 |

| Земельный налог | |

| в границах г. Москвы, Санкт-Петербурга и Севастополя | 182 1 0600 110 |

| в границах городских округов | 182 1 0600 110 |

| в границах городских округов с внутригородским делением | 182 1 0600 110 |

| в границах внутригородских районов | 182 1 0600 110 |

| в границах межселенных территорий | 182 1 0600 110 |

| в границах сельских поселений | 182 1 0600 110 |

| в границах городских поселений | 182 1 0600 110 |

| Торговый сбор | |

| Торговый сбор, уплачиваемый на территориях городов федерального значения | 182 1 0500 110 |

Решение

Суд первой инстанции требования предпринимателя удовлетворил. Это решение было подтверждено и кассационной инстанцией (постановление Федерального арбитражного суда Восточно-Сибирского округа от 26 июня 2003 г. NА33-15760/02-С3н-Ф02-1877/03-С1).

Свое решение судьи обосновали так. В вышеупомянутых Примерных положениях (рекомендациях) по отдельными видам местных налогов и сборов под постоянной торговой точкой понимаются магазины, столовые, кафе, киоски и др. Следовательно, склад постоянной торговой точкой не является. В связи с тем что предприниматель не осуществлял торговлю «в постоянных торговых точках», он не должен был платить сбор за право торговли.