Главная / Недвижимость / Земельный участок / Налоги / Стоимость и расчет

Назад

Опубликовано: 09.05.2017

Время на чтение: 10 мин

0

267

Исполнение налоговых обязательств является обязанностью каждого субъекта, в отношении которого они установлены, вне зависимости от его типа или категории. В частности, различные группы лиц, владеющих земельными участками, являются обязательными плательщиками соответствующего земельного налога. Особенности его расчета, а также основные способы, которые при этом используются, и конкретные примеры будут рассмотрены далее более подробно.

- Основные способы расчета Вручную

- При помощи онлайн-калькулятора

- Стандартные условия расчета

Дорогие читатели! Для решения именно Вашей проблемы — звоните на горячую линию 8 или задайте вопрос на сайте. Это бесплатно.

Задать вопрос

Налог на землю в 2020 году для юридических лиц

Плательщиками налога на землю в 2020 году признаются, в первую очередь, юридические лица, а также предприниматели и граждане, у которых земельные участки находятся:

- в собственности;

- в постоянном (бессрочном) пользовании;

- в пожизненном наследуемом владении.

Юридические лица, имеющие льготы по уплате земельного налога в 2018 году:

- религиозные организации;

- компании, относящиеся к ФСИН РФ;

- общественные организации, работающие с инвалидами, при условии, что инвалидов там 80 и боле процентов от общего числа представителей компании;

- организации, владеющие участками с общедоступными автомобильными трассами.

Объектом обложения земельным налогом являются земельные участки, расположенные в пределах муниципального образования (в Москве и Санкт-Петербурге — в пределах города), на территории которого введен налог.

Налог на землю юридические лица могут не платить:

- Если это земли, которые изъяты из оборота в соответствии с законодательством РФ. Согласно пункту 4 статьи 27 Земельного кодекса к таким землям относятся участки под объектами федеральной собственности.

- Если это земельные участки, которые ограничены в обороте законодательством РФ. Они перечислены в подпунктах 2—5 пункта 3 статьи 389 НК.

- Если это арендованные участки.

- Если это земельный надел в безвозмездном срочном пользовании.

Куда платить земельный налог юридическим лицам в 2020 году

Юридические лица должны заплатить земельный налог в налоговую инспекцию, находящуюся в том же муниципальном образовании, к которому принадлежит и ваш земельный надел.

В случае, когда организация владеет участком, относящимся сразу к нескольким муниципальным округам, то налог уплачивается пропорционально в инспекцию каждого муниципалитета (подробнее о расчете земельного налога читайте ниже).

Кто вправе пользоваться льготами и не платит земельный налог

Пошлину уплачивают предприятия или физлица, у которых во владении имеется земельный участок пожизненного пользования или имущество, приобретенное в наследство. Некоторые фирмы вправе пользоваться определенными льготами, только прежде нужно написать заявление:

- Организация инвалидов, где свыше 80% принадлежит инвалидам и уполномоченным лицам. Даются скидки на земельные объекты, используемые для основной деятельности.

- Компании, в которых уставный капитал сложен из вкладов ООО, число инвалидов свыше 50%. Скидки распространены на те земли, на которых осуществляется сбыт и производство товаров.

- Фирмы народных промыслов. Освобождение касается тех объектов, которые используются для производства и реализации продукции художественного направления.

- Уголовные органы и структуры Министерства юстиции. Освобождение дается на участки, применяемые для осуществления главной функции организации.

Помимо установленных органами федерального значения льгот, существуют местные поблажки в виде:

- определенной суммы, которая не облагается сбором;

- снижение величины пошлины;

- пониженная ставка на налог.

Существует перечень участков, которые законодательством полностью освобождаются от обязанности оплачивать платежи:

- извлеченные из оборота, то есть территории, находящиеся в федеральном владении;

- ограниченные в обороте – территории муниципальных органов или государственных;

- объекты, которые передали в пожизненное пользование;

- территории, использующиеся по контракту аренды;

- лесные участки;

- места, находящиеся под жилыми многоэтажными домами.

Это интересно: Как переключать передачи на механике — правильно, без рывков, схема, вниз, плавно, на ВАЗ, быстро

Сроки уплаты земельного налога в 2020 году юридическими лицами

Земельный налог для юридических лиц – это местный налог. А значит, срок его уплаты устанавливаются представительными органами муниципальных образований.

Местные органы власти также могут обязать компании уплачивать земельный налог поквартально. В этом случае квартальные сроки уплаты должны быть прописаны в нормативно-правовых актах того муниципального образования, к территории которого принадлежит земельный участок.

Чаще всего крайние сроки поквартальных платежей приходятся на последний день месяца, следующего за окончанием квартала, но это не обязательно.

Сроки уплаты земельного налога в 2020 году юридическими лицами, пример

Приведем пример сроков по уплате земельного налога для Московского региона в 2020 году. Сроки уплаты регулируются п.1 и п.2 ст.3 Закона г. Москвы №74 от 24.11.2004г.

| Период уплаты земельного налога | Срок уплаты для юрлиц |

| 1 квартал 2018 | 03.05.2018 |

| 2 квартал 2018 | 31.07.2018 |

| 3 квартал 2018 | 31.10.2018 |

| За 2020 год | 01.02.2019 |

Земельный налог для юридических лиц в 2020 году, ставка налога

Ставка земельного налога для юридических лиц в 2020 году также как и сроки уплаты, устанавливается местными властями. Важное правило при этом — она не может быть выше федеральной, утвержденной НК РФ.

Компания вправе в середине года уменьшить налог на землю, если у участка изменилась кадастровая стоимость. Но период, за который вы вправе пересчитать налог, зависит от того, по какой причине изменилась стоимость земли. Проверьте, есть ли у вас основания, чтобы снизить налог, и за какой период его можно вернуть. Налоговиков в любом случае заинтересуют причины снижения авансов, поэтому заранее подготовьте пояснения. Сэкономить и не ошибиться помогут три образца в статье>>>

Если в вашем регионе нет своей ставки земельного налога, платите по федеральной, на срок уплаты это не влияет.

| Земельный объект | Налоговая ставка |

| Земли сельскохозяйственного назначения или земли в составе зон сельскохозяйственного использования в населенных пунктах и используемых для сельскохозяйственного производства; | 0,3% |

| Земли, занятые жилищным фондом и объектами инженерной инфраструктуры жилищно-коммунального комплекса или приобретенные для жилищного строительства; | 0,3% |

| Земли, ограниченные в обороте в соответствии с законодательством Российской Федерации, предоставленных для обеспечения обороны, безопасности и таможенных нужд (ст. 27 Земельного Кодекса Российской Федерации); | 0,3% |

| Прочие земли | 1,5% |

Ставки налогообложения земли

Статьей 394 НК предусмотрены конкретные ставки налогообложения земельных наделов – 0,3% или 1,5%. Они применяются, если местными властями не установлены иные ставки (пункт 3 статьи 394 НК).

Ставка 0,3% применяется для следующих разновидностей участков:

- официально ограниченные в обороте из-за использования для нужд таможни, безопасности, обороны;

- используемые в целях личного подсобного или дачного хозяйства, в том числе животноводства, огородничества, садоводства;

- используемые для размещения (возведения) объектов жилищного фонда и инженерной инфраструктуры;

- законно используются для сельскохозяйственных целей.

Для иных участков, не отнесенных к перечисленным выше видам наделов, применяется ставка 1,5%.

Как не пропустить срок уплаты налог на землю в 2020 году

Чтобы не пропустить срок уплаты земельного налога в 2020 году, юридическое лицо в первую очередь должно правильно его рассчитать.

Расчет земельного налога осуществляется, исходя из кадастровой стоимости земли. Сумма берется на 01.01.2018 года.

Земельный налог на участок, расположенный на территориях нескольких муниципальных образований, исчисляется отдельно в отношении площади земельного участка, находящегося на территории каждого муниципального образования.

Размер земельного налога определяется по формуле:

Если в регионе установлена поквартальная система уплаты налога, то авансовый (квартальный) платеж считайте так:

А годовой платеж для юридических лиц при авансовой системе будет равен сумме налога за вычетом суммы квартальных платежей.

Если компания стала собственником участка не с начала отчетного периода, то она при расчете суммы налога вправе применить особый коэффициент. То есть полученную сумму земельного налога нужно будет еще умножить на коэффициент. Его можно рассчитать следующим образом:

При определении коэффициента, если вы вступили в права на землю до 15 числа какого-либо месяца, то он засчитывается как целый, если после 15 числа, то этот месяц в подсчете не участвует.

Рекомендуем делать расчеты заранее, так как нарушение сроков уплаты земельного налога для юрлиц влечет за собой серьезные штрафы.

www.rnk.ru

Куда платить земельный налог юридическим лицам и гражданам?

Земельный налог является местным, поэтому местные власти определяют:

- ставки налога;

- сроки уплаты;

- обязательность авансовых платежей по налогу;

- налоговые льготы.

Доходы от него идут на пополнение казны муниципальных образований, и платить его нужно в бюджет того муниципалитета, на территории которого находится земельный участок.

Что делать, если участок расположен на земле сразу нескольких муниципалитетов? В таком случае уплату нужно произвести в местные бюджеты всех муниципалитетов, на территории которых он находится.

кие разъяснения были даны Минфином России, в частности, в Письме № 03-06-02-02/59 от 5 мая 2006 г. (пункт 6). База налогообложения для каждого муниципалитета определяется в этом случае как доля кадастровой стоимости земельного участка пропорционально части участка, приходящейся на соответствующее муниципальное образование. Уплата налога при этом должна производиться в порядке и в сроки, установленные на территории каждого муниципалитета. Для получения информации о размере доли, приходящейся на конкретное муниципальное образование, Минфин рекомендовал обращаться в территориальные органы Роснедвижимости (данная служба упразднена, ее функции переданы Росреестру) и местного самоуправления.

Особенности отчетности по земле

Налоговый период для налога на землю равен году (п. 1 ст. 393 НК РФ). По налоговый период 2020 года включительно для юрлиц действует обязанность сдавать в ИФНС годовую декларацию (п. 1 ст. 398 НК РФ). Иных (промежуточных) отчетов по этому налогу не предусматривается. Срок подачи декларации за 2020 год — 03.02.2020 (перенос с субботы 1 февраля). Форма декларации для земельного налога за 2020 год утверждена приказом ФНС России от 30.08.2018 № ММВ-7-21/[email protected]

Налоговый период делится на отчетные (п. 2 ст. 393 НК РФ), равные кварталу, по завершении которых осуществляется оплата авансов (п. 6 ст. 396 НК РФ), если регион не воспользовался своим правом не вводить такое деление (п. 3 ст. 393, п. 2 ст. 397 НК РФ).

Каждый квартальный аванс рассчитывают в том же порядке, что и сам налог, но оплачиваемая в бюджет сумма составит ¼ от рассчитанной величины (п. 6 ст. 396 НК РФ). Уплаченные за 2020 год авансы отражаются в декларации по налогу и учитываются при формировании итоговой суммы к оплате или возврату по году.

Начиная с земельного налога за 2020 год сдача декларации отменяется. При этом юрлица будут получать от налоговой сообщения с рассчитанной суммой. Однако это не означает, что им больше не потребуется рассчитывать налог самостоятельно. Эта обязанность сохранится за организациями и далее. Ведь они должны знать сумму, чтобы в течение года вносить авансовые платежи (если таковые установлены местными властями).

В декларации по земле фигурируют все основные составляющие расчета:

- налоговая база;

- коэффициент, отражающий долю права на землю;

- категория земли и соответствующая ей налоговая ставка;

- коэффициент, учитывающий число месяцев владения при неполном периоде;

- обстоятельства, влияющие на увеличение суммы рассчитываемого налога;

- налоговые льготы, отражающиеся как на объеме базы, так и на величине самого налога.

Для каждого участка земли, представляющего собой объект налогообложения, придется заполнить отдельный лист в разделе 2. Причем возможным окажется дополнительное дробление данных по нему из-за отнесения к разным ОКТМО или КБК.

Как правильно заполнить декларацию по земельному налогу за 2019 год см. в этом материале.

Земельный налог: сроки уплаты для юридических лиц

Организации должны самостоятельно рассчитать налог по истечении календарного года (налогового периода). Далее они должны заплатить налог в сроки, установленные местными властями. Причем такой срок не может быть ранее 1 февраля года, следующего за истекшим. Это следует из пункта 1 статьи 397 и пункта 3 статьи 398. Например, по итогам 2020 года срок уплаты не может быть установлен ранее 01.02.2017.

С учетом этого правила муниципальные образования определяют сроки уплаты земельного налога на своих территориях. Например, в Москве организации должны уплатить земельный налог за 2020 год не позднее 01.02.2017. В Санкт-Петербурге налог за 2020 год должен быть уплачен юридическим лицом не позднее 10.02.2017.

Кроме того, местные власти (власти Санкт-Петербурга, Севастополя, Москвы) вправе определять периодичность уплаты аванса по налогу. При этом местные власти могут предусмотреть в своих нормативных актах, что авансовые платежи не осуществляются.

В Москве и Санкт-Петербурге авансовые платежи по налогу должны быть сделаны до 30.04, 31.07, 31.10 включительно. То есть на уплату аванса дается 1 календарный месяц после соответствующего отчетного периода.

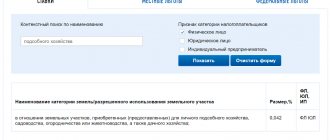

Ознакомиться со сроками уплаты налога можно на сайте ФНС. В данном сервисе доступна информация по практически любым региону и муниципальному образованию. Чтобы получить нужную информацию, нужно заполнить интуитивно понятную форму поиска, после чего сервис выведет данные по соответствующей территории.

Кто вычисляет базу, сумму налога

Юрлица самостоятельно рассчитывают базу и сумму налога на землю по сведениям ЕГРН. Такие вычисления выполняются по каждому налогооблагаемому активу. Данные требования установлены п. 3 ст. 391 НК и п. 2 ст. 396 НК. Налог уплачивается юрлицом по итогам каждого отчетного периода (авансовыми платежами) и каждого налогового периода (окончательно).

Для налогоплательщиков-физлиц база и сумма земельного налога рассчитываются подразделениями ФНС по сведениям ЕГРН, представленным органами Росреестра. Из налоговой службы гражданин получает уведомление о перечислении сбора. Такие условия предусмотрены пунктом 4 статьи 391 НК и пунктом 3 статьи 396 НК.

Срок уплаты земельного налога для физических лиц

Физические лица, в том числе предприниматели, не должны исчислять налог самостоятельно, в связи с чем не должны они сдавать и налоговые декларации. Уплата налога на землю осуществляется на основании уведомления, полученного от налоговых органов, которое должно рассылаться не позднее чем за 30 дней (рабочих) до наступления срока уплаты. Уплатить земельный налог для физических лиц нужно при этом до 1 декабря (включительно) года, следующего за истекшим. 1 декабря — это срок уплаты как налога на землю, так и других имущественных налогов для граждан, действующий на территории всей страны.

Что касается авансовых платежей, то в отличие от организаций физические лица аванс не платят, а местные власти не имеют право его устанавливать.

glavkniga.ru

Земельный налог относится к местным и регулируется законодательством муниципальных образований, а в городах федерального значения — Москве, Санкт-Петербурге и Севастополе — законами этих городов. В рамках Налогового кодекса муниципальные образования определяют в рамках:

- налоговые ставки;

- порядок и сроки уплаты налога;

- налоговые льготы, включая размер не облагаемой налогом суммы для отдельных категорий налогоплательщиков.

Какие организации платят земельный налог?

Налогоплательщики по земельному налогу — организации, обладающие земельными участками, которые признаются объектом налогообложения в соответствии со статьей 389 Налогового кодекса. Земля должна принадлежать организации на праве собственности, праве постоянного (бессрочного) пользования или праве пожизненного наследуемого владения.

Организации не отчитываются и не платят налог по земельным участкам, которые находятся у них на праве безвозмездного пользования или переданных по договору аренды.

Если земельный участок относится к имуществу, составляющему паевой инвестиционный фонд, налогоплательщиком признается управляющая компания. Налог уплачивается за счет имущества, составляющего этот паевой инвестиционный фонд.

Объект налогообложения по земельному налогу

Объектом налогообложения признаются земельные участки, расположенные в пределах муниципального образования, на территории которого введен налог. Также не признаются объектом налогообложения:

- земельные участки, изъятые из оборота в соответствии с законодательством;

- ограниченные в обороте земельные участки, которые заняты особо ценными объектами культурного наследия, объектами, включенными в Список всемирного наследия, историко-культурными заповедниками, объектами археологического наследия, музеями-заповедниками;

- земельные участки из состава земель лесного фонда;

- ограниченные в обороте земельные участки, занятые находящимися в государственной собственности водными объектами;

- земельные участки, входящие в состав общего имущества многоквартирного дома.

Налоговая база по земельному налогу

Налоговая база определяется отдельно для каждого земельного участка и равна его кадастровой стоимости на 1 января года, за который считается налог. Если земельный участок появился в течение налогового периода, то для определения налоговой базы берется кадастровая стоимость на дату постановки земельного участка на государственный кадастровый учет.

Изменение кадастровой стоимости земельного участка в течение налогового периода не учитывается при определении налоговой базы в этом и предыдущих налоговых периодах. Из этого правила есть исключения:

- если кадастровая стоимость земельного участка изменилась после исправления технической ошибки, допущенной государственным органом при регистрации участка или ведении кадастра недвижимости: в этом случае исправление учитывается в расчете налоговой базы начиная с периода, в котором была допущена ошибка;

- если кадастровая стоимость земельного участка изменилась по решению суда или комиссии по рассмотрению споров: в этом случае измененная кадастровая стоимость действует начиная с периода, в котором подано заявление о пересмотре кадастровой стоимости. Но не раньше даты внесения в кадастр первоначальной (оспоренной) кадастровой стоимости.

Если земельный участок находится на территориях нескольких муниципальных образований, для каждого из них налоговая база определяется отдельно и равняется доле кадастровой стоимости всего земельного участка, пропорциональной доле части участка.

Как определить налоговую базу для земельного участка, находящегося в общей собственности

Для земельных участков, которые находятся в общей долевой собственности, налоговая база определяется отдельно для каждого налогоплательщика-собственника участка пропорционально его доле в общей собственности.

Часто при покупке недвижимости покупатель получает право собственности на часть земельного участка, которая занята недвижимостью и необходима для ее использования. Налоговая база по этому участку для указанного лица определяется пропорционально его доле в праве собственности на земельный участок.

Если недвижимость покупают несколько лиц, налоговая база для каждого определяется пропорционально доле в праве собственности (в площади) на указанную недвижимость.

Налоговый и отчетный период по земельному налогу

Налоговым периодом по земельному налогу признается календарный год. Отчетными периодами для налогоплательщиков-организаций признаются первый квартал, второй квартал и третий квартал календарного года. Законодательные органы муниципального образования могут не устанавливать отчетный период.

Налоговая ставка по земельному налогу

Налоговые ставки устанавливаются нормативными правовыми актами муниципальных образований и законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя.

Ставки не могут превышать:

— 0,3 %

- для земель сельскохозяйственного назначения и земель, используемых для сельскохозяйственного производства;

- для земель, занятых жилищным фондом и объектами инженерной инфраструктуры жилищно-коммунального комплекса;

- для участков, приобретенных для личного подсобного хозяйства, садоводства, огородничества, животноводства, дачного хозяйства;

- для участков, предоставленных для обеспечения обороны, безопасности и таможенных нужд.

— 1,5 % для прочих земельных участков.

По этим же ставкам производится налогообложение, если налоговые ставки не определены нормативными правовыми муниципального образования.

Муниципальное образование может установить дифференцированные налоговые ставки в зависимости, например, от категории земли или места нахождения объекта налогообложения участка в муниципальным образовании.

Налоговые льготы по земельному налогу

От налогообложения освобождаются:

- организации и учреждения уголовно-исполнительной системы Минюста в отношении земельных участков, которые используются для непосредственного выполнения возложенных на эти организации функций;

- организации — в отношении земельных участков, занятых государственными автомобильными дорогами общего пользования;

- религиозные организации — в отношении участков, на которых расположены здания религиозного и благотворительного назначения;

- общероссийские общественные организации инвалидов;

- «сколковцы».

Полный список сморите здесь.

Порядок расчета земельного налога и авансовых платежей по нему

Сумма налога считается после окончания налогового периода и равна произведению налоговой ставки и налоговой базы. Если компания приобрела земельный участок с целью жилищного строительства, расчет налога и авансовых платежей по нему производится с коэффициентом:

- коэффициент = 2 применяется в течение 3 лет с даты государственной регистрации прав на земельный участок и до государственной регистрации прав на построенный объект недвижимости;

- если строительство и государственная регистрация прав произошли раньше истечения трех лет, то переплаченная сумма налога зачитывается или возвращается налогоплательщику в общем порядке;

- если жилищное строительство превысило 3-летний срок, в течение следующих 4 лет и до государственной регистрации прав на построенный объект применяется коэффициент = 4.

Налогоплательщики-организации, для которых установлены квартальные отчетные периоды, самостоятельно исчисляют земельный налог и авансовые платежи по нему после окончания первого, второго и третьего квартала.

Квартальный авансовый платеж = ¼ * налоговая ставка * кадастровая стоимость земельного участка на 1 января налогового периода.

Муниципальные образования могут разрешить некоторым категориям налогоплательщиков не исчислять и не перечислять авансовые платежи.

По итогам налогового периода организации перечисляют в бюджет разницу между исчисленной суммой налога и уплаченными в течение налогового периода авансовыми платежами.

Неполный налоговый период или неполный период действия льгот

Если налогоплательщик получил или потерял право собственности на земельный участок в течение налогового периода, при расчете налога и авансовых платежей нужно учесть время владения участком. Для этого рассчитывается коэффициент: число полных месяцев владения участком делим на число календарных месяцев в налоговом (отчетном) периоде.

Расчет числа полных месяцев владения участком делается так:

- если право собственности на земельный участок или его долю произошло до 15-го числа (включительно) или прекращение права произошло после 15-го числа, за полный месяц принимается месяц возникновения (прекращения) указанного права;

- если право собственности на земельный участок или его долю произошло после 15-го числа или прекращение права произошло до 15-го числа (включительно), этот месяц не считается месяцем владения участком.

Налогоплательщики, которые имеют право на налоговые льготы, должны предоставлять подтверждающие документы в ИФНС по месту нахождения земельного участка. Если налогоплательщик в налоговом периоде получил или потерял право на льготу по земельному налогу, при расчете налога и авансовых платежей нужно учесть срок отсутствия этой льготы. Месяц возникновения и прекращения права на налоговую льготу принимается за полный месяц.

Когда сдавать декларацию по земельному налогу

Налогоплательщики-организации не позднее 1 февраля года, следующего за истекшим налоговым периодом, сдают налоговую декларацию в налоговый орган по месту нахождения земельного участка. Крупнейшие налогоплательщики, сдают декларации в налоговый орган по месту учета в качестве крупнейших налогоплательщиков.

Срок уплаты земельного налога и авансовых платежей

Организации платят авансовые платежи и земельный налог в бюджет по месту нахождения земельных участков в сроки, которые установлены нормативными актами муниципальных образований. Срок уплаты налога не может быть раньше срока сдачи декларации по земельному налогу — сейчас это 1 февраля.

Хотите легко платить налоги и сдавать декларации? Работайте в облачном сервисе Контур.Бухгалтерия: ведите учет, начисляйте зарплату и отпрвляйте отчетность онлайн. Сервис напомнит об уплате налога, поможет рассчитать его и автоматически сформирует отчетность. Первый месяц работы бесплатен для всех новых пользователей.

www.b-kontur.ru

Льготы по земельному налогу

С 01.01.2018 (действует с 01.01.2017) для пенсионеров установлены:

- льгота по земельному налогу путем изменения статьи 391 НК;

- порядок применения этой льготы, согласно которому:

- Уведомление о выбранном земельном участке, в отношении которого применяется налоговый вычет по земельному налогу (форма уведомления утв. Приказом ФНС России от 26.03.2018 № ММВ-7-21/[email protected]). Оно предоставляется в налоговый орган до 1 июля.

С 13.05.2020 применяется новая форма уведомления (введена письмом от 13 мая 2020 г. № БС-4-21/[email protected])

- Налогоплательщик, представивший в налоговый орган уведомление о выбранном земельном участке, не вправе после 1 июля 2020 года представлять уточненное уведомление с изменением земельного участка, в отношении которого в указанном налоговом периоде применяется налоговый вычет.

- При непредставлении уведомления о выбранном земельном участке налогоплательщиком, имеющим право на применение налогового вычета за налоговый период 2020 года, налоговый вычет предоставляется в отношении одного земельного участка с максимальной исчисленной суммой налога.

Письмом от 17.01.2018 № БС-4-21/[email protected] «Об основаниях применения налогового вычета по земельному налогу» ФНС России разъяснила следующее:

- налогоплательщик вправе, но не обязан направить в налоговый орган уведомление о выбранном земельном участке для получения налогового вычета по земельному налогу;

- при исчислении земельного налога налоговый вычет в размере кадастровой стоимости 6 соток площади земельного участка применяется в отношении одного земельного участка по выбору налогоплательщика, имеющего право на налоговую льготу;

- уведомление направляется в налоговый орган только по волеизъявлению налогоплательщика;

- при отсутствии уведомления налоговый вычет будет предоставлен в отношении земельного участка с максимальной исчисленной суммой земельного налога;

- не требуется дополнительно представлять заявление о предоставлении налоговой льготы, если у налогового органа имеются соответствующие сведения (если, например, ранее применялись налоговые льготы по земельному налогу).

Также с 01.01.2018 изменяется порядок предоставления льгот по налогу на имущество физлиц, а также по транспортному и земельному налогу физических лиц.

Статья 395 НК устанавливает на федеральном уровне перечень лготных категорий налогоплательщиков. Соглалслно этой статье освобождаются от налогообложения:

- Организации и учреждения уголовно-исполнительной системы Министерства юстиции Российской Федерации — в отношении земельных участков, предоставленных для непосредственного выполнения возложенных на эти организации и учреждения функций;

- Организации — в отношении земельных участков, занятых государственными автомобильными дорогами общего пользования;

- Религиозные организации — в отношении принадлежащих им земельных участков, на которых расположены здания, строения и сооружения религиозного и благотворительного назначения;

- Общероссийские общественные организации инвалидов (в том числе созданные как союзы общественных организаций инвалидов), среди членов которых инвалиды и их законные представители составляют не менее 80 %, — в отношении земельных участков, используемых ими для осуществления уставной деятельности;

организации, уставный капитал которых полностью состоит из вкладов указанных общероссийских общественных организаций инвалидов, если среднесписочная численность инвалидов среди их работников составляет не менее 50 %, а их доля в фонде оплаты труда — не менее 25 %, — в отношении земельных участков, используемых ими для производства и (или) реализации товаров (за исключением подакцизных товаров, минерального сырья и иных полезных ископаемых, а также иных товаров по перечню, утверждаемому Правительством Российской Федерации по согласованию с общероссийскими общественными организациями инвалидов), работ и услуг (за исключением брокерских и иных посреднических услуг);

учреждения, единственными собственниками имущества которых являются указанные общероссийские общественные организации инвалидов, — в отношении земельных участков, используемых ими для достижения образовательных, культурных, лечебно-оздоровительных, физкультурно-спортивных, научных, информационных и иных целей социальной защиты и реабилитации инвалидов, а также для оказания правовой и иной помощи инвалидам, детям-инвалидам и их родителям;

- Организации народных художественных промыслов — в отношении земельных участков, находящихся в местах традиционного бытования народных художественных промыслов и используемых для производства и реализации изделий народных художественных промыслов;

- Физические лица, относящиеся к коренным малочисленным народам Севера, Сибири и Дальнего Востока Российской Федерации, а также общины таких народов — в отношении земельных участков, используемых для сохранения и развития их традиционного образа жизни, хозяйствования и промыслов;

- Организации — резиденты особой экономической зоны, за исключением организаций, указанных в пункте 11 настоящей статьи, — в отношении земельных участков, расположенных на территории особой экономической зоны, сроком на пять лет с месяца возникновения права собственности на каждый земельный участок;

- Организации, признаваемые управляющими компаниями в соответствии с Федеральным законом «Об инновационном , — в отношении земельных участков, входящих в состав территории инновационного и предоставленных (приобретенных) для непосредственного выполнения возложенных на эти организации функций в соответствии с указанным Федеральным законом;

- Судостроительные организации, имеющие статус резидента промышленно-производственной особой экономической зоны, — в отношении земельных участков, занятых принадлежащими им на праве собственности и используемыми в целях строительства и ремонта судов зданиями, строениями, сооружениями производственного назначения, с даты регистрации таких организаций в качестве резидента особой экономической зоны сроком на десять лет.

Федеральным законом от 30.09.2017 № 286-ФЗ статья 396 Налогового кодекса РФ дополнена пунктом 3, согласно которому с 01.01.2018 подтверждение права налогоплательщика на налоговую льготу по земельному налогу осуществляется в порядке, аналогичном порядку, предусмотренному пунктом 3 статьи 361.1 НК.

Статья 391. Порядок определения налоговой базы

(по состоянию на 15.10.2019)

- Налоговая база определяется в отношении каждого земельного участка как его кадастровая стоимость, внесенная в Единый государственный реестр недвижимости и подлежащая применению с 1 января года, являющегося налоговым периодом, с учетом особенностей, предусмотренных настоящей статьей.

В отношении земельного участка, образованного в течение налогового периода, налоговая база в данном налоговом периоде определяется как его кадастровая стоимость на день внесения в Единый государственный реестр недвижимости сведений, являющихся основанием для определения кадастровой стоимости такого земельного участка.

Налоговая база в отношении земельного участка, находящегося на территориях нескольких муниципальных образований (на территориях муниципального образования и городов федерального значения Москвы, Санкт-Петербурга или Севастополя), определяется по каждому муниципальному образованию (городам федерального значения Москве, Санкт-Петербургу и Севастополю). При этом налоговая база в отношении доли земельного участка, расположенного в границах соответствующего муниципального образования (городов федерального значения Москвы, Санкт-Петербурга и Севастополя), определяется как доля кадастровой стоимости всего земельного участка, пропорциональная указанной доле земельного участка.

- Налоговая база определяется отдельно в отношении долей в праве общей собственности на земельный участок, в отношении которых налогоплательщиками признаются разные лица либо установлены различные налоговые ставки.

- Налогоплательщики-организации определяют налоговую базу самостоятельно на основании сведений Единого государственного реестра недвижимости о каждом земельном участке, принадлежащем им на праве собственности или праве постоянного (бессрочного) пользования.

- Для налогоплательщиков — физических лиц налоговая база определяется налоговыми органами на основании сведений, которые представляются в налоговые органы органами, осуществляющими государственный кадастровый учет и государственную регистрацию прав на недвижимое имущество.

- Налоговая база уменьшается на величину кадастровой стоимости 600 квадратных метров площади земельного участка, находящегося в собственности, постоянном (бессрочном) пользовании или пожизненном наследуемом владении налогоплательщиков, относящихся к одной из следующих категорий: (пункт 5 в ред. Федерального закона от 28.12.2017 N 436-ФЗ)

1) Героев Советского Союза, Героев Российской Федерации, полных кавалеров ордена Славы;

2) инвалидов I и II групп инвалидности;

3) инвалидов с детства, детей-инвалидов;

4) ветеранов и инвалидов Великой Отечественной войны, а также ветеранов и инвалидов боевых действий;

5) физических лиц, имеющих право на получение социальной поддержки в соответствии с Законом Российской Федерации «О социальной защите граждан, подвергшихся воздействию радиации вследствие катастрофы на Чернобыльской АЭС» (в редакции Закона Российской Федерации от 18 июня 1992 года N 3061-1), в соответствии с Федеральным законом от 26 ноября 1998 года N 175-ФЗ «О социальной защите граждан Российской Федерации, подвергшихся воздействию радиации вследствие аварии в 1957 году на производственном объединении «Маяк» и сбросов радиоактивных отходов в реку Теча» и в соответствии с Федеральным законом от 10 января 2002 года N 2-ФЗ «О социальных гарантиях гражданам, подвергшимся радиационному воздействию вследствие ядерных испытаний на Семипалатинском полигоне»;

6) физических лиц, принимавших в составе подразделений особого риска непосредственное участие в испытаниях ядерного и термоядерного оружия, ликвидации аварий ядерных установок на средствах вооружения и военных объектах;

7) физических лиц, получивших или перенесших лучевую болезнь или ставших инвалидами в результате испытаний, учений и иных работ, связанных с любыми видами ядерных установок, включая ядерное оружие и космическую технику;

пенсионеры, получающие пенсии, назначаемые в порядке, установленном пенсионным законодательством, а также лица, достигшие возраста 60 и 55 лет (соответственно мужчины и женщины), которым в соответствии с законодательством Российской Федерации выплачивается ежемесячное пожизненное содержание. (подпункт 8 введен Федеральным законом от 28.12.2017 N 436-ФЗ и распространяется на правоотношения, возникшие с 01.01.2017)

пенсионеры, получающие пенсии, назначаемые в порядке, установленном пенсионным законодательством, а также лица, достигшие возраста 60 и 55 лет (соответственно мужчины и женщины), которым в соответствии с законодательством Российской Федерации выплачивается ежемесячное пожизненное содержание. (подпункт 8 введен Федеральным законом от 28.12.2017 N 436-ФЗ и распространяется на правоотношения, возникшие с 01.01.2017)9) физических лиц, соответствующих условиям, необходимым для назначения пенсии в соответствии с законодательством Российской Федерации, действовавшим на 31 декабря 2020 года. (пункт 9 введен Федеральным законом от 30.10.2018 № 378-ФЗ)

Комментарий к пп. 9 п. 5

10) физических лиц, имеющих трех и более несовершеннолетних детей. (п. 10 введен Законом от 15.04.2019 № 63-ФЗ)

- Уменьшение налоговой базы на не облагаемую налогом сумму, установленную пунктом 5 настоящей статьи, производится на основании документов, подтверждающих право на уменьшение налоговой базы, представляемых налогоплательщиком в налоговый орган по своему выбору. (с 1 января 2020 года Федеральным законом от 30.09.2017 № 286-ФЗ пункт 6 признается утратившим силу).

6.1. Уменьшение налоговой базы в соответствии с пунктом 5 настоящей статьи (налоговый вычет), производится в отношении одного земельного участка по выбору налогоплательщика.

Уведомление о выбранном земельном участке, в отношении которого применяется налоговый вычет, представляется налогоплательщиком в налоговый орган по своему выбору до 1 ноября 31 декабря года, являющегося налоговым периодом, начиная с которого в отношении указанного земельного участка применяется налоговый вычет.

Уведомление о выбранном земельном участке может быть представлено в налоговый орган через многофункциональный центр предоставления государственных или муниципальных услуг. (в ред. Закона от 29.09.2019 № 325-ФЗ)

При непредставлении налогоплательщиком, имеющим право на применение налогового вычета, уведомления о выбранном земельном участке налоговый вычет предоставляется в отношении одного земельного участка с максимальной исчисленной суммой налога.

Форма уведомления утверждается федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов. (пункт 6.1 введен Федеральным законом от 28.12.2017 N 436-ФЗ и распространяется на правоотношения, возникшие с 01.01.2017)

- В случае, если при применении налогового вычета в соответствии с настоящей статьей налоговая база принимает отрицательное значение, в целях исчисления налога такая налоговая база принимается равной нулю. (пункт 7 в ред. Федерального закона от 28.12.2017 N 436-ФЗ)

- До 1 января года, следующего за годом утверждения на территориях Республики Крым и города федерального значения Севастополя результатов массовой кадастровой оценки земельных участков, налоговая база в отношении земельных участков, расположенных на территориях указанных субъектов Российской Федерации, определяется на основе нормативной цены земли, установленной на 1 января соответствующего налогового периода органами исполнительной власти Республики Крым и города федерального значения Севастополя.

1.1. Изменение кадастровой стоимости земельного участка в течение налогового периода не учитывается при определении налоговой базы в этом и предыдущих налоговых периодах, если иное не предусмотрено настоящим пунктом.

Изменение кадастровой стоимости земельного участка вследствие изменения качественных и (или) количественных характеристик земельного участка учитывается при определении налоговой базы со дня внесения в Единый государственный реестр недвижимости сведений, являющихся основанием для определения кадастровой стоимости.

В случае изменения кадастровой стоимости земельного участка вследствие исправления технической ошибки в сведениях Единого государственного реестра недвижимости о величине кадастровой стоимости, а также в случае уменьшения кадастровой стоимости в связи с исправлением ошибок, допущенных при определении кадастровой стоимости, пересмотром кадастровой стоимости по решению комиссии по рассмотрению споров о результатах определения кадастровой стоимости или решению суда в случае недостоверности сведений, использованных при определении кадастровой стоимости, сведения об измененной кадастровой стоимости, внесенные в Единый государственный реестр недвижимости, учитываются при определении налоговой базы начиная с даты начала применения для целей налогообложения сведений об изменяемой кадастровой стоимости.

В случае изменения кадастровой стоимости земельного участка на основании установления его рыночной стоимости по решению комиссии по рассмотрению споров о результатах определения кадастровой стоимости или решению суда сведения о кадастровой стоимости, установленной решением указанной комиссии или решением суда, внесенные в Единый государственный реестр недвижимости, учитываются при определении налоговой базы начиная с даты начала применения для целей налогообложения кадастровой стоимости, являющейся предметом оспаривания.

Статья написана и размещена 31 августа 2013 года. Дополнена — 05.09.2015, 24.11.2015, 22.07.2016, 16.02.2017, 03.10.2017, 21.12.2017, 17.01.2018, 29.05.2018, 21.04.2019, 14.10.2019

ВНИМАНИЕ!

Копирование статьи без указания прямой ссылки запрещено. Внесение изменений в статью возможно только с разрешения автора.

Кто является налогоплательщиком?

Согласно 388-й статье НК в роли плательщиков данного налога выступают граждане и предприятия, имеющие в своем распоряжении землю, входящую в категорию объектов налогообложения.

При этом у данных лиц должно быть одно из следующих прав на участок:

- право собственности, включая совместную и долевую;

- право бессрочного пользования;

- право пожизненного наследуемого владения.

Уплачивать налог не обязаны лица, эксплуатирующие арендованную землю или участки, переданные им в безвозмездное пользование.

Налогом облагаются все земельные территории, за исключением:

- изъятых из оборота или тех, оборот которых ограничен;

- отведенных под лесозаготовку;

- относящихся к культурному наследию;

- входящих в водный фонд и пребывающих в госсобственности;

- используемых для возведения многоквартирных домов.

Право на льготы

Законодательством предусмотрена льгота, предусматривающая уменьшение налогооблагаемой базы на 10 тысяч рублей для следующих граждан:

- Героев СССР и России;

- инвалидов I группы, а также II группы, если она присвоена ранее 2004 года; инвалидов детства;

- ветеранов боевых действий;

- подвергшихся радиационному воздействию.

Полное освобождение от уплаты земельного налога предусмотрено исключительно для представителей коренных народов Дальнего Востока, Крайнего Севера и Сибири.

Стопроцентная льгота полагается следующим юридическим лицам:

- религиозным организациям;

- учреждениям уголовно-исполнительной системы;

- автодорожным организациям;

- объединениям, занимающимся художественными промыслами;

- общественным организациям, членами которых являются инвалиды;

- управляющим компаниям в инновационном ;

- резидентам открытых и свободных экономических зон.

Законодательная база

Земельный налог принадлежит к категории местных сборов, особенности уплаты которых могут иметь определенные различия в отдельных регионах.

Базовые нюансы, касающиеся данного налога, прописаны в 31-й главе Налогового Кодекса, кроме того, на региональном уровне принимаются законодательные акты локального значения, которые:

- устанавливают налоговые ставки в пределах, предусмотренных НК;

- определяют порядок и сроки перечисления налога согласно ограничениям, введенным федеральным законодательством;

- вводят дополнительные льготы для различных категорий граждан.

Порядок уплаты земельного налога

В Налоговом кодексе прописаны все основные моменты, касающиеся уплаты налога на землю. Конкретные нюансы, касающиеся размеров отчислений, льгот и сроков перечисления, содержатся в локальных законодательных актах.

Физическими лицами

Уплата земельного налога гражданами происходит в соответствии с уведомлением, рассылаемым им ответственными за сбор налогов органами.

При нахождении участка в совместной долевой собственности каждым собственником уплачивается сумма, пропорциональная его доле в общем имуществе.

Исчисление земельного налога происходит на основе кадастровой стоимости земли, которая ежегодно определяется кадастровой службой. Преимуществом физических лиц является отсутствие необходимости самостоятельно заниматься расчетами, так как за них это делают представители налоговых органов.

Граждане должны перечислять указанную сумму в местный бюджет до 1 декабря года, идущего за отчетным.

Юридическими лицами

Компаниям и организациям, в отличие от физических лиц, в 2019 году приходится производить расчет суммы налога самостоятельно. Для этого они должны следить за тем, какая кадастровая стоимость установлена для находящихся в их собственности земельных участков на начало каждого года.

Для юридических лиц местными властями могут быть установлены авансовые платежи. В таком случае предприятиям придется производить уплату налога ежеквартально в размере ¼ от годовой суммы.

Всеми юрлицами, обязанными производить уплату земельного налога, должна своевременно подаваться заполненная декларация в налоговую службу.

Пенсионерами

В стандартных случаях уплата налога на землю пенсионерами производится на общих для физических лиц основаниях. Федеральное законодательство не предусматривает для вышедших на пенсию граждан каких-либо специальных единых льгот, однако их могут назначать местные власти в отдельных городах и регионах.

Детальную информацию о них можно узнать в отделении ФНС по месту жительства.

Размещение участка

В большей мере на величину налога влияет не территориальное нахождение участка, а его категория и назначение.

В СНТ

СПРАВКА! Сбор не платят те, кто владеют землёй по договору аренды или на праве безвозмездного срочного пользования.

При нахождении в Садовническом Некоммерческом Товариществе земельный налог входит в сумму членских взносов. Рассчитывается сбор здесь по обычной формуле, а ставка составляет обычно 0,3%, она быть изменена местным муниципальным отделом, но не может быть выше 1,5%.

В городах

Владельцы жилплощади в многоквартирном доме не оплачивают этот налог.

Если ваши земли находятся в частной собственности, то сбор в их отношении рассчитывается по базовой формуле или формуле для физических лиц с учётом льгот и установленной муниципалитетом ставке.

За чертой города

Величину данного сбора зачастую определяет налоговая служба, а устанавливает муниципалитет. Таким образом, расчёт производится по принятым формулам в зависимости от установленной ставки и прочих вышеописанных факторов.

Участок с домом

Такая земля подпадают под жилую застройку и по закону должна облагаться налогом со ставкой в 0,3%, но местное правительство может её увеличить, но не выше 1,5%. В остальном всё рассчитывается по общепринятой формуле.

Размер

Налоговой базой для определения размера налога на земельный участок служит его кадастровая стоимость. Она ежегодно определяется специалистами кадастровой службы на начало отчетного периода с учетом актуальной рыночной цены на аналогичные объекты.

Конкретная ставка налога, используемая для расчета точной суммы, определяется муниципальными органами власти.

Юридическим лицам приходится производить подсчет подлежащей уплате суммы самостоятельно, в то время как физические лица, в том числе ИП, делать этого не должны, так как они получают уведомления с конкретными цифрами от налоговой службы.

ФНС использует сведения, предоставляемые органами, которые отвечают за регистрируемую недвижимость.

Налоговая ставка

Обязанность по установке ставки земельного налога лежит на муниципалитетах, которые при этом должны отталкиваться от цифр, прописанных в 394-й статье НК.

Предельный размер налога не может быть более 0,3% от кадастровой стоимости таких земель:

- сельскохозяйственных;

- используемых для возведения жилых зданий и обустройства сопутствующей инфраструктуры;

- находящихся под садами/огородами и подсобными хозяйствами;

- спецземель, оборот которых ограничен.

Во всех остальных случаях верхняя планка налоговой ставки – 1,5% от кадастровой стоимости земли.

От чего зависит сумма?

Для юридических лиц

Сумма сбора для юридических лиц рассчитывается по общей формуле без льгот с учётом налоговой ставки для данной категории земель.

Н = КСт х Р

Ставка может быть 0,3% и 1,5%.

- 0,3% – для сельскохозяйственных территорий и земель под жилую застройку.

- 1,5% – для всех остальных категорий.

СПРАВКА! Региональные власти имеют право понизить или поднять вашу процентную ставку.

Для физических лиц

Для физических лиц действует общая формула:

Н = (КСт – Л) х Р

Сумма исчисления зависит от налоговой ставки, которая может изменяться в зависимости от категории и назначения участка, и наличия льготы у лица, выплачивающего налог.

Также для расчёта при неполном владении землёй применяется формула:

Н = (КСт х Д – Л) х Р х Кв,

где

- Д – доля владения собственностью.

- Кв – коэффициент владения землёй. Определяется как отношение количества месяцев, в которые лицо владело участком, к двенадцати месяцам налогового периода.

Способы внесения средств

Физические лица могут уплачивать земельный налог следующими способами:

- в банковском отделении или через платежный терминал (по указанному в полученном от налоговой службы уведомлении индексу документа или штрихкоду);

- в онлайн-режиме через веб-ресурс ФНС или специализированные сервисы;

- при помощи функций интернет-банкинга.

Юридические лица имеют возможность оплачивать налог на землю исключительно через банковские отделения посредством платежных поручений.

Сроки

Порядок и сроки уплаты земельного налога различаются для физических и юридических лиц. Налоговым кодексом установлено, что срок перечисления организациями данного платежа в бюджет не может быть ранее 1 февраля следующего за отчетным года. При этом местные органы власти вправе устанавливать свои даты, но исключительно более поздние.

То же самое касается физических лиц, однако для них отправной точкой является 1 декабря года, идущего после отчетного.

Таким образом, земельный налог имеет свою специфику расчета и уплаты, которую должны учитывать все налогоплательщики.

realtyurist.ru

Порядок оплаты земельного налога для юрлиц

Общий порядок и сроки уплаты земельного налога определены в ст. 396–397 НК РФ. В сравнении с 2020 годом для 2020 года изменений в них нет.

Конкретные сроки для оплаты авансовых платежей (если имеет место решение об их уплате) и самого земельного налога устанавливаются представительными муниципальными органами путем принятия соответствующих нормативных актов. Например, в Москве это последний день месяца, следующий за отчетным кварталом (п. 2 ст. 3 закона г. Москвы «О земельном налоге» от 24.11.2004 № 74).

Налогоплательщики-юрлица самостоятельно исчисляют суммы авансовых платежей и налога исходя из принятых в регионе ставок и правил. Муниципальные органы управления вправе утверждать налоговые ставки для отдельных категорий земельных участков, не нарушая при этом предельных значений, установленных в ст. 394 НК РФ.

См. «Ставка земельного налога в 2017-2018 годах».

Об ожидаемых изменениях в ставках земельного налога читайте в материале «[ПРОЕКТ] Новая шкала ставок земельного налога».

Также местные власти могут устанавливать обязанность для налогоплательщиков-организаций уплачивать налог в виде авансовых платежей. Если она будет определена, то юрлица должны ежеквартально платить ¼ от суммы, равной произведению установленной в регионе ставки, умноженной на кадастровую стоимость земли.

Налог по итогам года уплачивается как оставшаяся неуплаченной сумма налога (т. е. за вычетом авансов). Она должна быть внесена в местный бюджет в установленный в регионе срок.

Пример расчета налога на землю см. в материале «Как рассчитать земельный налог в 2020 году (пример)?».

Об алгоритмах расчета налога при изменении кадастровой стоимости читайте в материале «Расчет земельного налога при изменении кадастровой стоимости».

Как рассчитать земельный налог в 2020 году?

Теперь следует выяснить основные правила и нормы расчета налога на землю за год, а также по каким формулам его можно вычислить.

Порядок исчисления

Наконец мы подобрались к главному вопросу статьи: как рассчитать земельный налог в 2020 г.

Стоит обозначить, что налоговый период составляет один год, то есть земельный налог подлежит уплате ежегодно.

Налоговая база

С 2020 г. расчет суммы налога на землю производится с учетом кадастровой стоимости земельного участка.

Ранее, до 2020, земельный налог рассчитывался через балансовую стоимость участка, что было заметно менее обременительно для владельцев.

Таким образом, с 2020 года налоговой базой земельного налога считается кадастровая стоимость участка, определяющаяся с учетом требований Кодекса РФ о земле.

Данные о кадастровой стоимости земли возможно отыскать на вебсайте Росреестра.

Процентная ставка

Кроме налоговой базы, на величину земельного налога влияет и процентная ставка.

Она определяется муниципальными госорганами и не может быть больше 0,3% и 1,5% в зависимости от того, к какой категории относится земля.

Налоговая ставка в три десятых процента служит для расчета налога на землю:

- отнесенных к землям сельхозназначения;

- занятых жилым фондом и объектами коммунальных систем жилищного комплекса либо полученных для жилого строительства;

- приобретенных для ведения подсобного хозяйства(прим.– в СНТ, являющееся юр.лицом, приходится платить налог на землю с участков в размере 0,3%);

- ограниченных в обороте, а также представленных для оборонительных целей, обеспечения безопасности и таможенных нужд;

- иные участки земли, не подпадающие под этот список, облагаются налогом со ставкой в 1,5%.

Базовая формула

Базовая формула расчета налога на землю для физ.лиц выглядит таким образом:

S = (КСт – Л) * P, где

- S – общая сумма налога;

- КСт – кадастровая стоимость земли;

- Л – льготы, равные 10000р., если они предусмотрены;

- P – процентная ставка, равная максимальному значению в 0,3% для физ.лиц.

Базовая формула расчета налога для юридических лиц аналогична формуле для физ.лиц, за исключением вычета 10 000р. льгот и процентной ставки в 0,3%, которая для юридических лиц составляет 1,5%.

Это обусловлено тем, что во владении юридических лиц могут находиться любые земельные участки, а во владении физических лиц лишь те, ставка для которых установлена в 0,3%.

Итого, формула для юридических лиц имеет вид:

S = КСт * P, где

- S – общая сумма налога;

- КСт – кадастровая стоимость земельного участка;

- P – процентная ставка, равная максимальному значению в 1,5% для юр.лиц.

Кто определяет сумму?

Сумму налога юридические лица определяют самостоятельно, физические лица получают готовые расписки из ФНС.

Расчет на примере

Проведем расчет земельного налога на нескольких примерах.

Для юридических лиц

ООО «Роза» владеет земельным участком в Московской области, приобретенным для строительства швейной фабрики. Кадастровая стоимость участка – 67 700 567 руб. Налоговая ставка в Московской области для данного типа земельных участков – 1,5%.

Расчет налога будет таковым: 67 700 567*1,5 = 1 015 508,505

Для физических лиц

Цена на земельный участок в 260 кв.м составляет 2,3 млн.руб. Налоговая ставка — 0,2%.

Налог на землю рассчитывается так: 2 300 000*0,2/100=4 600 руб.

По кадастровой стоимости

Стоимость территории составляет 1 млн.руб. От данной денежной величины требуется вычислить 0,3%, что является ставкой по сбору: 1 000 000*0,3=3 300 руб.

Эту сумму и надо выплачивать ежегодно.

В Москве

Гражданин Д. владеет земельным участком в Москве, который был приобретен им для жилищного строительства. Кадастровая стоимость участка оценивается в 8 567 089 рублей. Гражданин Д. – инвалид 1 группы, инвалидность получил в 2003 году. Налоговая ставка по Москве для данного типа земельных участков – 0,1%.

Расчет налога будет таковым: (8 567 089 – 10 000) *0,1 = 25 671,267.

Итого – 25 671,267 р. – сумма, подлежащая уплате гражданином Д.

Авансовые платежи

Авансовые платежи – сумма, которая ежеквартально отчисляется в местный бюджет юридическими лицами (п.6 ст.396 НК РФ).

Налоговый расчет авансовых платежей по налогу на землю рассчитывают по итогам каждого из первых 3-ех кварталов текущего года. Потом на основании общей суммы авансов на протяжении года высчитывают итоговый платеж.

Из ст.396 НК РФ возможно вывести общую формулу расчета квартального авансового платежа:

A=КСт*P*1/4, где

- КСт – кадастровая стоимость земельного участка;

- P – процентная ставка

За неполный месяц

П.7 ст.396 НК РФ дает ответ на вопрос о расчете, если предприятие владело землей неполный квартал.

Смотрят на два обстоятельства — дата регистрации собственности на участок и дата прекращения владения:

- регистрация до пятнадцатого числа – месяц считают;

- регистрация после пятнадцатого числа – месяц не считают;

- прекращение владения до пятнадцатого числа – месяц не считают;

- прекращение владения после пятнадцатого числа – месяц считают.

Итого, чтобы посчитать платеж за неполный период, берется формула и результат умножается на количество месяцев владения землей, разделенное на три.

Способы и сроки уплаты налога

Органы муниципалитета путем принятия нормативных актов устанавливают конкретные сроки уплаты авансовых платежей. Юр.лица самостоятельно рассчитывают сумму выплат.

В конце налогового периода уплачивается оставшаяся неуплаченной после авансовых платежей сумма налога.

Для юридических лиц:

- Сроки выплаты – с 1 февраля года, который следует за отчетным, до даты, определенной местными актами.

- Способ выплаты – перечисление средств через банк с помощью платежного поручения.

ИП и физ.лица выплачивают налог на основании уведомлений, полученных из органов ФНС.

Налог уплачивается разными способами, будь то через терминал, будь то через мобильное приложение ФНС или другими способами. Таким образом, процедура для физических лиц гораздо проще, чем для юридических.

Касаемо сроков, то каждый год устанавливаются даты уплаты в каждом регионе.

В 2020 году, например, в Москве, физ.лица обязаны заплатить налог до 01.12.17 г.

Узнайте из нашей статьи, как рассчитать НДФЛ. Из чего складывается 13 зарплата? Информация — тут.

Сколько процентов от зарплаты должен быть аванс по закону? Читайте здесь.

Как оплатить земельный налог

Уплата земельного налога в 2017–2018 годахфизлицами может быть проведена различными способами:

- через банк или через платежный терминал — по штрих-коду или индексу документа, указанного в налоговом уведомлении;

- онлайн — через сервис по перечислению налогов на сайте ФНС;

- с мобильного телефона или из электронного кошелька;

- в онлайн-режиме через сервисы oplatagosuslug.ru или муниципальный сервис «Заплати налоги»;

- при помощи интернет-банкинга, подключенного обслуживающим личный счет физлица банком;

- иным лицом за налогоплательщика.

Юридические лица могут перечислить деньги через банк посредством платежного поручения или за них могут уплатить налог иные лица.

Порядок заполнения платежного поручения и пример его оформления для уплаты земельного налога в Москве см. здесь.

Когда уплачивается земельный налог

Сроки оплаты земельного налога по итогам года для юрлиц — с 1 февраля года, следующего за отчетным, до даты, установленной местными актами.

Срок перечисления авансовых платежей устанавливается нормативными актами субъектов РФ. Например, в Москве они уплачиваются до конца месяца, который следует за отчетным кварталом. Так, авансовый платеж по земельному налогу в 2020 году в Москве уплачивается юридическими лицами:

- 30.04.2018 — за 1-й квартал;

- 31.07.2018 — за 2-й квартал;

- 31.10.2018 — за 3-й квартал.

Срок уплаты налога для физлиц был установлен до 1 декабря года, следующего за отчетным. Например, за 2020 год налог на землю нужно уплатить не позднее 01.12.2018, а за 2018-й — не позднее 03.12.2019 (учетом переноса срока 01.12.2018 (суббота) на ближайший рабочий день).

Аналогичный порядок и срок уплаты действует и для ИП.

Существуют ли конкретные сроки уплаты налога

Федеральными органами постановлено – авансы требуется перечислять единожды за квартал, основной налог за 12 месяцев не будет уплачиваться до 1 февраля.

В региональных органах остается часть финансов, полученных от внесения налога на земельную площадь. Они составляют основу складывания бюджета на будущий год. Поэтому законодательство возлагает обязанность сбора пошлин и формирования сроков на местные власти и налоговиков.

В статье 397 НК РФ в пункте 1 указано, что общий налоговый период оплаты пошлины за объект не будет складываться раньше предоставления декларации в налоговые органы, то есть сдают ее до 1 февраля. Региональные структуры вправе формировать свои сроки и периоды сдачи отчета. Тогда помимо годовой уплаты, фирмы должны оплачивать пошлину каждый квартал.

Сроки оплаты пошлин во всех областях складываются свои. Конкретные данные указаны в актах муниципальных органов. В них содержатся периоды оплаты средств. Также за сведениями обращаются в местную налоговую инспекцию. Можно посмотреть на официальной странице ФНС. Там воспользоваться сервисом, который поможет ознакомиться с условиями налогообложения в любой точке России и сроки внесения денег. Там же написаны сроки уплаты авансовых платежей по земельному налогу в 2020 году.

В Москве органы власти декларируют срок оплаты налога для физических лиц до 10 февраля.

Период внесения пошлины в 2020 году для предприятий

Для компаний, ИП, фирм сформирован другой срок выплаты земельного аванса. Они обязаны внести деньги до 1 декабря года, который последует за прошлым. Пошлина за отчетный период платится до декабря 2020 года. Авансовые платежи для юрлиц не предусматриваются. Образцы документов размещены на сайте.

Как заплатить земельный налог физическим лицам

С 2020 года для физлиц и ИП действует единый порядок уплаты земельного налога (п. 4 ст. 397 НК РФ). Они уплачивают налоги на основании полученных из ИФНС уведомлений. При этом фискальный орган не может прислать уведомление за срок, превысивший 3 налоговых периода.

В случае неполучения уведомления в срок граждане, владеющие землей, должны подать соответствующие сведения о находящемся в их собственности (постоянном пользовании) земельном участке в территориальную ИФНС. Эта обязанность для налогоплательщиков установлена в п. 2.1 ст. 23 Налогового кодекса. Передавать такую информацию следует по специально разработанной форме, скачать которую можно здесь.

Контроль за уплатой земельного налога осуществляет ИФНС по месту нахождения земельного участка. Если участок расположен на территории нескольких ИФНС, то обязанность осуществлять контроль за начислением и уплатой земельного налога ложится на каждую из них.

Если земельный участок был получен физлицом по наследству, то налог начисляется со дня вступления в наследство. За участки, выделенные под застройку, на протяжении первых 3 лет при расчете земельного налога используется повышающий коэффициент 2. Он применяется до сдачи построенного жилищного объекта в эксплуатацию, а затем излишне уплаченные суммы земельного налога (поскольку по факту получения прав собственности на объект недвижимости до истечения 3-летнего срока должен начать применяться коэффициент 1) возвращаются налогоплательщику.

Подробности см. в материале «Коэффициент земельного налога в 2017 году».

Если земельный участок перешел в собственность налогоплательщика до 15-го числа, то для расчета налога этот неполный месяц учитывается как полный. А если после 15-го числа — то налог начинает начисляться со следующего месяца. Аналогичные правила действуют при выбытии участка из собственности: если это событие произошло до 15-го числа месяца, то данный месяц при расчете налога не учитывается, а если после 15-го — месяц в расчете участвует.

Налог на земельный надел с физлиц

Отдельное физическое лицо обязано внести платеж за владение землей одной суммой по итогам отчетного года.

Налоговая служба отправляет уведомление о необходимости уплаты земельного налога с указанием начисленной суммы. Однако землевладелец может проверить точность расчета. Для этого он должен знать о наличии или отсутствии законодательных актов, утвержденных на местном уровне.

Физлицо уточняет следующие данные

:

- может ли землевладелец пользоваться возможными льготами при уплате земналога;

- стоимость земли, подлежащей налогообложению;

- ставку налога для конкретной категории участка земли.

В регионах действуют различные системы льготирования для физлиц. Территориальная НС может предоставить информацию по конкретному запросу индивидуального владельца землей. Если он располагает возможностью пользоваться льготой, ему необходимо написать заявление в налоговую службу, приложив к нему документ о праве собственности на землю. Налоговая служба дает подтверждающий документ о праве на льготу.

При ее отсутствии налогоплательщик производит пересчет на основе кадастровой стоимости земли, находящейся в его владении. После уточнения процентной ставки, можно приступить к расчету и убедиться в правильности исчисления налоговыми органами.

Граждане должны знать о том, что НК РФ запрещает превышать установленные им процентные ставки в зависимости от категории земель:

- 0,3% – для земель сельскохозяйственного назначения и дачных участков;

- 1,5% – для остальных категорий.

Основная формула пересчета рассматриваемого вида платежа:

Земналог = кадастровая стоимость ? процентная ставка

При наличии льготы используется следующая формула:

Льготный земналог = (кадастровая стоимость – необлагаемая сумма) ? процентная ставка

Чтобы просчитать размер платежа за владение земельным участком, учитываются полные месяцы, расчет производится по тому же принципу, что и для юрлиц.

Образец расчета

платежа за владение землей для физлица:

Петров И. В. владел дачным участком с начала 2020 г., 17 сентября он его продал.

Цена по кадастру – 850 000 руб.

Ставка – 0,3%.

Льгота – отсутствует.

Аванс – нет.

Количество мес. владения – 9.

Налог на дачный участок = 850 000 ? 0,3% ? (9 / 12) = 1 912 руб.

Особенности налогообложения на землю

В ст.388 НК РФ изложены основы обязательной уплаты взноса за пользование землей, которая находится в собственности без срока права пользования или посредством наследства на пожизненный срок.

Если произошли изменения стоимости по земельному кадастру в течение текущего года, они будут учтены только в последующем году.

При допущении технической ошибки местным органом ФНС производятся исправления, и пересчитывается сумма платежа в текущем году.

Изменения стоимости участка по кадастру могут быть связаны с решением комиссии, рассматривающей споры или решением суда. Согласно п.1 ст.391 НК РФ, такие изменения вносятся в том году, в который было заявлено о пересмотре цены, но не раньше, чем будет внесена стоимость, которая явилась причиной спора земли, в кадастр.

При долевом землевладении расчет платежа производится пропорционально доли каждого владельца-физлица.

При совместной собственности без определения долей, налогообложение рассчитывается в равных частях (п.п.1-2 ст.392 НК РФ).

Сроки уплаты налога физлицом

Платеж необходимо внести до 1 декабря того года, который следует за налоговым периодом. Например, налог за 2020 г. следует внести до 1 декабря 2020 г.

Налоговая служба должна отправить уведомление за 30 дней до крайнего срока (п.2 ст.52, п.п.1, 3 ст.363, п.4 ст.397, п.п.1, 2 ст.409 НК РФ; Письмо ФНС РФ от 11.01.2016 N БС-4-11/48).

Итоги

Порядок и сроки уплаты налога на землю устанавливаются местными законодателями. При этом местные законы не могут противоречить Налоговому кодексу. Организации рассчитывают величину налога самостоятельно. Уплата налога осуществляется ими ежеквартально и по итогам года, но не ранее 1 февраля года, идущего за отчетным, если иные сроки не установлены на уровне региона.

Физлица и ИП получают налоговое уведомление от ФНС и уплачивают налог по итогам года не позднее 1 декабря года, следующего за отчетным.

nalog-nalog.ru

Основа для расчета земналога

Отправной точкой для вычисления суммы платежа за земельную собственность, является стоимость по кадастру, ее размер фиксируется на уровне региона и находится в списке государственного реестра. Узнать эту информацию легко при помощи официального сайта главного регистрационного органа.

Последовательность процедуры определения размера налога

:

- Убедиться, существует ли установка местных властей, обязывающая вносить авансовый платеж, или нет.

- Узнать о наличии льготы.

- Уточнить актуальную информацию о последней ставке по налогу на ту категорию земель, которыми владеет организация.

- Выяснить, какова стоимость земельного надела по кадастру.

Основная формула, по которой вычисляется земналог, выглядит так:

Налог на земельный надел = кадастровая стоимость х процентная ставка

Расчетная величина, полученная после оценки земли на государственном уровне в соответствии с классификацией ее назначения, берется на дату, когда был зарегистрирован земельный надел.

НК РФ является законодательной базой. Этот документ регламентирует границы ставки: от 0,3% для категорий, представленных в п.3 ст.394, для остальных – до 1,5%.

По уставным документам уточняется категория земучастка, который является собственностью предприятия.

Если местные власти не принимали решения по установлению процентной ставки, за основу берется установленная НК РФ максимальная величина платежа.

При поквартальном перечислении земналога необходимо производить авансовые взносы. По итогам года исчисляется общий размер налога, из которого вычитаются уплаченные авансовые взносы.

Аванс по уплате земналога определяется по такой формуле:

Авансовый платеж = кадастровая стоимость х процентная ставка / 4

Как воспользоваться официальным сайтом фискальной службы для автоматического расчета налога на земучасток, Вы можете посмотреть в представленном видео.

пенсионеры, получающие пенсии, назначаемые в порядке, установленном пенсионным законодательством, а также лица, достигшие возраста 60 и 55 лет (соответственно мужчины и женщины), которым в соответствии с законодательством Российской Федерации выплачивается ежемесячное пожизненное содержание. (подпункт 8 введен Федеральным законом от 28.12.2017 N 436-ФЗ и распространяется на правоотношения, возникшие с 01.01.2017)

пенсионеры, получающие пенсии, назначаемые в порядке, установленном пенсионным законодательством, а также лица, достигшие возраста 60 и 55 лет (соответственно мужчины и женщины), которым в соответствии с законодательством Российской Федерации выплачивается ежемесячное пожизненное содержание. (подпункт 8 введен Федеральным законом от 28.12.2017 N 436-ФЗ и распространяется на правоотношения, возникшие с 01.01.2017)