Лица, обязанные к уплате

Список плательщиков УС приведен в 24.1 статье ФЗ «Об отходах производства». К ним относятся:

- лица, импортирующие автомобили в РФ;

- изготовители авто, ведущие деятельность в пределах России;

- покупатели транспорта (если платеж ранее не осуществлялся);

- владельцы авто, которые не внесли УС из-за проводимой таможенной процедуры.

Налог платят также лица, которые приобретают машину за границей. Если она ввозится сроком до полугода, пошлина не взимается. Вносятся средства через банк на счет Общегосударственной казны. Потребуется паспорт, чек сохраняется.

Кто освобождается от утилизационного сбора?

Освобождение от выплат установлено 6 частью статьи 24.1 ФЗ № -ФЗ. В перечне есть несколько категорий автомобилей:

- ввозимые в РФ физическим лицом, которое является добровольным переселенцем. Для этого требуется участвовать в программе возвращения соотечественников из-за рубежа или быть беженцем, а также вынужденным переселенцем. Два последних варианта требуют установленный порядок признания таковым;

- ввозимые различными международными организациями, которые пользуются привилегиями и участвуют в различных сферах деятельности по международному праву, дипломатическими представительствами или консульствами. Кроме этого, ввоз без пошлины разрешен сотрудникам таких организаций и их семьям в виде близких родственников;

- с возрастом более 30 лет. При этом, не должно быть использования их в коммерческой деятельности. Требуется наличие оригинального двигателя, кузова, рамы, если она есть. ТС имеет оригинальное состояние, которое определено по видам и категориям законодательством;

- с возрастом менее 3 лет при таможенной процедуре в Калининградской области в Особой экономической зоне. Исключением считают транспортные средства, которые используют для международных перевозок.

Важно! Освобождение от оплаты установленной законом суммы не производится в автоматическом режиме при попадании в льготную категорию. Для этого процесса необходимо предоставлять соответствующий набор документов в таможенный орган.

При перепродаже такого транспортного средства налог придется оплатить уже покупателю. По этой причине требуется при покупках проверять наличие отметки в ПТС.

Читать так же: Закон об иммунопрофилактике

Кто освобожден от выплат

В законе предусмотрены условия, при которых платежи в казну производить не нужно. Освобождены первые собственники автомобилей, если с даты изготовления авто прошло свыше 30 лет. Имеется уточнение: движок и кузов должны быть «родными».

Не платят утилизационный сбор земляки-иммигранты, приезжающие в РФ для постоянного места проживания. Авто должно являться их имуществом, факт приобретения нужно доказать.

Не надо оплачивать пошлину на транспортные средства, которые принадлежат политическим организациям, зарубежным консульствам, интернациональным компаниям. Если перечисленные категории продают машину жителям России, пошлина уплачивается.

Утилизационный сбор что это?

Сбор оплачивают сразу при покупке или растаможке авто. Это правило установлено еще в 2012 году федеральным законодательством. По закону в виде сбора представлен платеж разового характера, который идет в государственный бюджет.

Важно! Каждый владелец ТС должен при покупке нового авто уплатить установленный размер платежа. Также это потребуется сделать при покупке б/у автомобиля, если прошлый владелец этого не сделал.

Взимание осуществляется для обеспечения безопасности экологического типа окружающей среды и охраны здоровья граждан. Все получаемые суммы в дальнейшем идут на утилизационные процессы, которые соответствуют установленной экологической норме.

Размер

Сумма устанавливается с учетом характеристик и особенностей конструкции транспорта. Основа величины — базовая ставка, равная:

- 20 000 рублей на легковой транспорт;

- 150 000 — на грузовые автомобили.

На коэффициент влияет год выпуска, габариты, вес авто. Чтобы узнать величину налога, ключевой тариф умножают на параметр, утвержденный в специальном постановлении Правительства РФ № 1291 от 26 декабря 2013 года.

Для самостоятельного расчета утилизационного сбора разработаны онлайн калькуляторы.

Как рассчитывается размер утилизационного сбора?

УС рассчитывается по этой формуле:

УС = БС * К

где:

- УС – размер сбора;

- БС – базовая ставка;

- К – используемый коэффициент, который определяется на основании Перечня размеров УС, установленных Постановлением Правительства от 06.02.2016 N 81.

Существует всего две ставки:

- 20 тысяч рублей на легковые авто, которые не используются в коммерческой деятельности.

- 150 тысяч рублей на грузовые машины, автобусы, а также легковые ТС, которые используются в коммерческой деятельности.

Коэффициенты установлены законом. Их много, и определяются они исходя из следующих факторов:

- Размеры.

- Вес.

- Объем двигателя.

К примеру, коэффициент для легкового авто старше трех лет массой меньше 2,5 тонн составит 0,88. Именно это значение будет использоваться при расчетах.

Пример расчетов

Был приобретен импортный бульдозер (массой не более 10 тонн) со сроком эксплуатации меньше 3 лет. Базовая ставка составит 150 000 рублей, так как спецтехника будет использоваться в коммерческих целях. Коэффициент для авто рассматриваемого типа равен 4. Производятся следующие расчеты:

150 000 * 4 = 600 000 рублей.

Именно эту сумму нужно будет уплатить при ввозе авто рассматриваемого типа из-за границы.

УС на спецтехнику

Это узкоспециализированные транспортные средства (автокраны, пожарные машины, эвакуаторы и т.д). Пошлина вводилась с целью увеличения спроса на родные авто. Ее размер напрямую связан с «возрастом» ТС.

Базовая ставка — 150 тысяч рублей (для новых машин), сумма достигает 1 млн для транспорта, купленного свыше 3-х лет назад. На тракторы размер пошлины начинается от 60 000 р. Средства поступают в бюджет государства.

Преимущества сбора:

- утилизация на спецтехнику 2020 снизит интерес покупателей к иностранным авто;

- отечественная продукция будет больше реализовываться;

- уменьшится число использованной техники, имеющей маленький остаточный ресурс;

- бюджет страны пополнится средствами.

Отрицательный момент: повысится стоимость специальной техники иностранного производства. Как следствие, торговля в этой сфере будет плохо развиваться.

Не взимается налог с полуприцепов.

Повышение в 2020 году

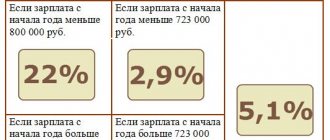

Последние изменения приняты 1 апреля 2020 года. Коэффициенты повысились на 15% для всех групп ТС. Как показала практика, в результате этого выросла розничная стоимость авто. Показатели представлены в таблице.

| Тип ТС в зависимости от объема движка (куб.см.) | Коэффициент расчета суммы до 2020 г. | После 1 апреля 2020 г. |

| Электродвигатель | 1,42 | 1,63 |

| До 1 000 | 1,42 | 1,65 |

| 1 000–2000 | 2,21 | 4,2 |

| 2 000–3 000 | 4,22 | 6,3 |

| свыше 3 500 | 9,08 | 9,08 |

Для тяжеловесных авто индекс остался неизменным. Величина коэффициента не возрастет на автомобили, эксплуатируемые в личных целях. Останется ли УС в 2020 году на прежнем уровне, или он будет повышен — вопрос открытый.

Юридические лица

Предприятия покупают транспорт для дальнейшей реализации. Чтобы исчислить величину платежа, применяют повышающий индекс. Расчет налога для юридических лиц осуществляются во время получения нового паспорта автомобиля. Расчеты сопровождают справками:

- ПТС;

- удостоверением соответствия;

- свидетельством о защищенности устройства машины;

- квитанциями, чеками;

- заявлением;

- решением по зачислению платежа;

- правоустанавливающими бумагами.

Размер сбора для юридических лиц в разы превышает сумму, которая установлена для физических лиц. Спустя 3 дня после уплаты УС, предприниматели в Налоговую службу предъявляют размер сбора (с образцом можно ознакомиться на сайте ФНС).

Ответственность за неуплату

Если в паспорте технического средства отсутствует запись, подтверждающая погашение налога на утилизацию, его не удастся поставить на регистрацию в МРЭО. Ответственность за неуплату УС не предусмотрена законодательством, но за езду на незарегистрированном автомобиле назначается штраф:

- 500–800 рублей за первую остановку работниками дорожно-патрульной службы;

- 5000 руб. или лишение водительского удостоверения сроком от 1 до 3 месяцев при повторной.

Временный номер действителен 20 суток — ровно столько разрешается ездить без уплаты УС. Если в ПТС отметка отсутствует (кроме определенных законом оснований) — собственник автомобиля преднамеренно отказался от внесения платы.

Возврат пошлины

Бывает, что налог уплачивается по ошибке. В таком случае обращаются в учреждение, принявшее пошлину: в таможенную службу (если авто импортируется в РФ) или в налоговую инспекцию (если транспорт выпущен в России). Для возврата финансовых средств заполняют заявление. Бланк выдает уполномоченный орган.

Предоставляются такие документы: паспорт владельца автомобиля, ПТС, квитанция, подтверждающая оплату УС. Решение принимают в течение 30 суток. Срок исковой давности — 3 года.

Индексации суммы нет: деньги возвращают без учета комиссионных взносов. Ошибочно внесенные финансы перечисляются гражданину на текущий счет в банке.

Порядок уплаты утилизационного сбора

В первую очередь потребуется подготовить документы на транспортное средство при покупке или таможенном контроле. Оплата пошлины производится в рублях при помощи отдельного расчетного платежного документа. Требуется рассчитать сумму и внести соответствующий код. Оплачивать можно на таможне или в региональном отделе налоговой.

Важно! Пошлина не является налоговым доходом, поступающим в федеральный бюджет на счет Федерального казначейства, поэтому не относится к стандартному налогообложению.

Если ранее уже уплачивалась пошлина и ее величина была превышена, то остаток может быть зачислен в счет текущей выплаты. При этом остаток не может перечисляться в дополнение к другим типам платежей, так как имеет другую финансовую природу.

Читать так же: Обязанности ТСЖ

Только после уплаты возможно поставить ТС на учет. Сроки оплаты не установлены, но при использовании ТС без пометки в ПТС накладывают штрафные санкции.

Образец квитанции об оплате

Отметки в ПТС

Подтверждение уплаты УС фиксируется в «особых отметках» паспорта транспортного средства (красная печать). Отсутствие обозначения допускается в случаях:

- ПТС на родное авто выдавался до 2012 года или привозная машина импортировалась до этой даты;

- иностранный транспорт лично ввозился на территорию Российской Федерации.

Ответственность по оплате лежит на приобретателе и перевозчике ТС в Россию. Если сбор на утилизацию не взыскивается, в ПТС должна фиксироваться запись с обозначением причины освобождения.

Если ПТС на отечественный автомобиль вручался с 2012 по 2013 год, вместо записи о внесении налога может стоять иная — о принятии обязанности. В данном случае она удостоверяется, что в период ее получения изготовителя не исключили из Кадастра.

Кто должен уплачивать утилизационный сбор в 2020 году?

Всех плательщиков утилизационного сбора можно подразделить на две категории: производителей и собственников транспортных средств.

Отечественные производители автомобилей обязаны уплачивать сбор в любом случае. Существуют, однако, исключения, но об этом мы скажем позже.

На собственников такая обязанность возлагается в следующих случаях:

- ввоз транспортных средств на территорию России. Что касается ввоза, то здесь обязанность ложится и на физических, и на юридических лиц;

- приобретение транспортного средства:

- у лиц, освобождённых от данного платежа в соответствии с законом;

- у лиц, которые не уплатили сбор в нарушение закона.

Сбор уплачивается на каждое колёсное транспортное средство, а также на самоходные машины и прицепы к ним. Перечень таких машин и прицепов утверждён постановлением Правительства РФ от 6 февраля 2016. К ним относятся бульдозеры, экскаваторы, краны, тракторы, комбайны и др.