Администрирование страховых взносов в ФНС в 2019 году – передача

15 января 2020 года Президент утвердил Указ № 13 “О дополнительных…” (далее – Указ № 13), который содержал указание для Правительства РФ до 1 мая 2020 года внести в Госдуму законопроект по возложению полномочий на ФНС по администрированию страховых взносов (далее также – СВ), уплачиваемых в ФСС, ПФР и ФОМС.

О том, что изменилось за последний год и кто теперь уполномочен контролировать уплату плательщиками взносов, поговорим далее.

Основная информация

Долгое время шли споры по поводу того, кому следует передать полномочия по администрированию. В конечном итоге, законодателем было решено передать соответствующие правомочия в ФНС, ведь этот орган отличается высоким качеством работы.

Передача полномочий позволит:

- оптимизировать систему СВ;

- сократить административные расходы;

- упростить отчетность.

Определения

Администрирование – это исполнение органом, на который возложены соответствующие полномочия, следующих обязанностей:

- осуществление контроля за корректностью вычисления, полнотой и уплаты в срок СВ;

- прием от плательщиков расчетов по СВ, начиная с отчетности по 1-му кварталу 2020 году и далее;

- взыскание пени и неустойки по СВ, в том числе, возникшим до наступления 2020 года;

- возврат лишне уплаченных плательщиками сумм;

- предоставление отсрочки (рассрочки) платежа.

Законодательство

С 1 января 2020 года, в целях реализации Указа № 13, были приняты следующие законодательные документы:

Основные изменения в 2020 году были внесены ФЗ № 243.

Так, исходя из текста ФЗ № 243:

- в НК РФ была добавлена новая Глава 34;

- ФСС будет продолжать контролировать расходы на выплату страх. денежного обеспечения по временной неспособности к труду и в связи с беременностью (ВНиМ);

- анализ расходов на выплату страх. денежного обеспечения по ВНиМ, на основе информации из налоговой инспекции, будет осуществляться ФСС в порядке, который установлен 125-ФЗ от 24 июля 1998 года “Об обязательном…” (далее – ФЗ № 125);

- утвержден новый порядок межведомственного взаимодействия между ФСС и ФНС в части заявленных страхователем доходов по ВНиМ.

Таким образом, в 2020 году законодательством были возложены правомочия по администрированию страховых взносов в ФНС практически во всех аспектах (кроме расходов на выплату страх. денежного обеспечения по ВНиМ). ВНиМ в части доходов теперь также контролирует ФНС.

Плюсы и минусы администрирования страховых взносов ФНС

Согласно позиции представителей социальной и экономической сферы, передача контроля за СВ от внебюджетных фондов к налоговикам имеет как свои преимущества, так и недостатки.

Преимущества:

- уменьшается “бумажная волокита” – вместо предоставления отчетности в несколько контролирующих структур, нужно отчитываться только перед одной;

- повышается “прозрачность” налоговой истории физлиц, так как данные по налоговым сборам и СВ объединены в одном месте;

- уменьшается общая сумма задолженности плательщиков за счет повышения качества администрирования;

- сокращается число проверок в связи с уменьшением контролирующих структур.

Минусы:

- сокращение штата работников ФСС, ФОМС и ПФР;

- необходимость набора и профессионального обучения новых сотрудников ФНС;

- нарушение уже выработанной годами системы уплаты страховых взносов – теперь плательщикам придется “привыкать” к новым правилам.

Причины передачи функций

Особенности администрирования страховых взносов в ФНС (предыстория):

- ранее существовал единый соцналог, который впоследствии был заменен на обязательные страховые платежи, уплачиваемые в различные фонды;

- в 2010 году представители бизнеса выразили свое недовольство по поводу отмены ЕСН – ведь с введением поправок им пришлось отчитываться сразу в 4 места – ПФР, ФОМС, ФСС и ФНС;

- в 2013 году началось ведение обсуждений по поводу передачи функций ПФР, ФСС и ФОМС единому фискальному органу в целях сокращения задолженности плательщиков и упрощения процедуры расчетов и перечислений СВ;

- бизнесмены обратились в Правительство РФ с просьбой рассмотреть возможность по оптимизации существующей системы страховых взносов;

- в 2013 году Президент поручил Правительству подумать над решением проблемы, однако на протяжении 3 лет особых мер не предпринималось.

Наконец, в 2020 году проблема достигла своего апогея. Стремительно росла задолженность, проводилось огромное число проверок, недовольство бизнесменов еще больше увеличивалось. Результатом стал вынесенный в 2020 году Указ № 13, а далее – и соответствующие поправки в НК РФ.

Нюансы

Помимо поправок, введенных в действие ФЗ № 243, существуют еще и изменения, внесенные ФЗ № 250, а именно:

- в 255-ФЗ от 29 декабря 2006 года “Об обязательном…” были внесены поправки, сохранившие за ФСС права проводить камеральные проверки корректности и обоснованности расходов на осуществление выплат страх. денежного обеспечения по ВНиМ;

- в ФЗ № 125 были внесены поправки относительно администрирования налоговой инспекцией СВ на соцстрахование от несчастных событий на производстве, в частности, добавились новые главы – “Обеспечение исполнения…страховых взносов”, “Ответственность за совершение нарушений…” и др.

База начислений

Согласно ч. 1 ст. 421 НК РФ, базой для исчисления СВ для учреждений и ИП считается размер выплат и прочих вознаграждений, подлежащих обязательному соцстрахованию (ч. 1 ст. 420 НК РФ), начисленных в отношении индивидуально определенного гражданина с начала расчетного периода возрастающим итогом.

Страховые взносы не уплачиваются с заработков, которые указаны в ст. 422 НК РФ, к примеру:

- с государственных пособий (например, с пособия по безработице);

- с компенсационных выплат (к примеру, связанных с возмещением вреда, с оплатой стоимости полагающегося натурального довольствия и др.).

Ведение отчетности

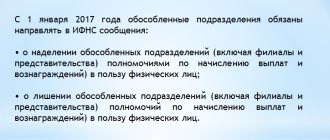

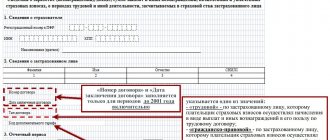

Исходя из ч. 7 ст. 431 НК РФ, плательщики СВ, осуществляющие выплату вознаграждений физлицам, обязаны предоставлять единый расчет не позднее 30-го числа того месяца, который идет за расчетным временным периодом.

Судя по ч. 1 ст. 423 НК РФ, расчетным временным интервалом признается 1 календарный год.

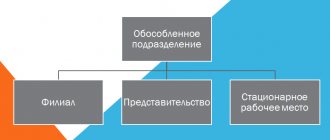

Расчет предоставляется в налоговую инспекцию, расположенную по месту нахождения учреждения или его обособленного подразделения.

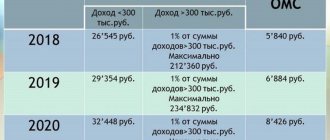

Фиксированный платеж

Неизменный платеж в связи с передачей администрирования не изменяется, то есть:

- если предприниматель не предоставляет декларацию, то макс. сумма платежа начисляться не будет;

- если же предприниматель подаст декларацию, но не осуществит оплату, налоговики самостоятельно рассчитают сумму задолженности.

Коды бюджетной классификации

Оплатить страховые взносы может как сам плательщик, так и иное лицо.

Изменения в кодах бюджетной классификации коснулись уплаты платежей в счет временной неспособности к труду гражданина. При взносах на “травматизм” КБК не поменялся. В поле 101 “Статус плательщика” теперь ставится 01, вместо 08, как было раньше.

Приведем перечень КБК для взносов, уплачиваемых с 1 января 2020 года:

| Вид СВ | КБК |

| На ОПС | 18210202010061010160 |

| ВНиМ | 18210202090071010160 |

| ОМС | 18210202101081013160 |

| На ОПС “за себя” (для самозанятого населения) | 18210202103081013160 |

Дополнительные взносы за работников, которые осуществляют деятельность в условиях, дающих право на досрочное пенсионное обеспечение:

| Вид СВ | КБК |

| За сотрудников, работа которых связана с вредностью (доп. тариф не зависит от итогов специальной оценки) | 18210202131061010160 |

| За сотрудников на вредных условиях (доп. тариф зависит от итогов специальной оценки) | 18210202131061020160 |

| За сотрудников, осуществляющих деятельность в тяжелых условиях (дополнительный тариф не зависит от результатов специальной оценки) | 18210202132061010160 |

| За работников, занятых на тяжелых условиях (дополнительный тариф зависит от результатов специальной оценки) | 18210202132061020160 |

| На “травматизм” | 39310202050071000160 |

Начисление пени и штрафов

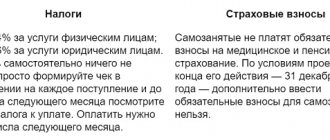

За неуплату налогов или СВ устанавливается штраф в размере 20 % от суммы долга (если база была занижена или неверно исчислена).

Если докажут, что неуплата была совершена умышленно, штраф будет вдвое больше – 40 % с суммы (ст. 122 НК РФ).

Судя по ч. 4 ст. 75 НК РФ, с 1 окт. 2020 поменялись правила осуществления расчета пеней.

Теперь по долгу, возникшему после 1 октября 2020 года, размер неустойки будет зависеть от временного периода просрочки:

- Если до 30 дней включительно:

- Если свыше 31 дня, то пени за 1-30 дни рассчитываются так:

Начиная с 31 дня, по указанной ниже формуле:

Чего изменения не коснуться

Изменения, которые вступили в силу с 1 января 2020 года, не коснулись:

- объекта обложения СВ;

- категорий плательщиков;

- тарифов на ОМС;

- фиксированного платежа для ИП;

- срока оплаты взноса;

- предельной базы для исчисления.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Источник: https://autoexpertnost.ru/peredacha-administrirovanija-strahovyh-vznosov-v-fns/

Пени и штрафы

Возвраты излишне уплаченных или взысканных сумм взносов, пеней и штрафов, образовавшихся в прошлые периоды до 1 января 2020 г., будут осуществляться по написанному страхователем во внебюджетные фонды заявлению о возврате переплаты (ч. 1 ст. 21 Закона № 250-ФЗ). Если после подачи заявления страхователем ПФР или ФСС примет по нему положительное решение, эти данные перенаправят в налоговую, и непосредственный возврат денежных сумм страхователю должен будет произвести налоговый орган.

Информация о суммах недоимки, пеней и штрафов по взносам, образовавшихся за отчетные периоды до 1 января 2020 г., органы ПФР и ФСС РФ передадут в налоговые органы. Если задолженность невозможно будет взыскать по какой-либо причине, то она будет списана с плательщика страховых взносов (ч. 2, 3 ст. 4 Закона №243-ФЗ).

Подлежат списанию (то есть не могут быть взысканы со страхователя) недоимки, пени, штрафы по взносам (ч. 3 ст. 19 Закона № 250-ФЗ):

- которые невозможно взыскать по основаниям, перечисленным в ст. 23 Закона №212-ФЗ, и которые возникли до 01.01.2017;

- срок взыскания которых органами фондов истечет по состоянию на 01.01.2017.

За органами ФСС РФ сохранены функции по проверке расходов, понесенных плательщиками (кто не является участниками пилотного проекта) на цели социального страхования в связи с временной нетрудоспособностью и возмещение сумм превышения понесенных расходов над начислениями.

За органами ПФР сохранены функции по ведению персонифицированного учета и контроля за уплатой страховых взносов по добровольному пенсионному страхованию.

Администрирование страховых взносов

В статье рассмотрим администрирование страховых взносов. Администрирование взносов могут осуществлять два органа ФСС и ПФР (ранее эта функция была еще у ФОММС). Ниже опишем основные изменения, произошедшие в 2020 году.

Январь 2020 года стал отправной точкой в перемещении администрирования страховых взносов от внебюджетных фондов в налоговую службу. Пятнадцатого числа этого месяца президент РФ подписал указ №13, задача которого – поручить Министерству финансов разработку необходимой нормативной базы для возложения обязанностей по администрированию страховых отчислений на ФНС.

Путь к этому решению был долгим. Социальный и экономический блок вели продолжительную борьбу в отношении того, какой орган должен быть ответственным за страховые взносы, отчисляемые в ФСС, ПФР и ФОМС.

В результате было принято решение о проведении существенных изменений в отношении администрирования сборов страховых платежей и передаче этих функций налоговому органу. Главным аргументом стало более высокое качество работы налоговой службы, которое позволит сократить административные расходы, оптимизирует систему страховых сборов и упростит отчетность.

Изменения 2020 года

| ★ Книга-бестселлер «Бухучет с нуля» для чайников (пойми как вести бухгалтерский учет за 72 часа) куплено > 8000 книг |

Указ №13 президента РФ Владимира Путина определил необходимость укрепления платежной дисциплины в отношении страховых отчислений и поручил Минфину до 1 мая 2020 года подготовить проекты законов. Данные законопроекты должны определить особенности передачи функций по администрированию страховых взносов уполномоченному органу исполнительной власти и позволить сформировать единый информационный ресурс со сведениями о населении РФ и заключаемыми ими гражданскими актами.

Ожидается, что ответственным за сбор взносов станет налоговая служба. При этом на ФНС будет возложена функция администрирования не только налогов и страховых платежей, но и таможенных сборов. При этом необходимо провести реформу таким образом, чтобы внутри единого механизма сохранилась ФНС с налоговыми функциями.

Для воплощения данных проектов в реальность требуется внести поправки в Налоговый, Бюджетный кодексы, а также в законы, взаимосвязанные с этими правовыми актами.

Согласно последним подсчетам, ввод в действие таких изменений потребует увольнения порядка 18 000 работников Пенсионного фонда и около 8 000 работников Фонда социального страхования.

Именно такое количество персонала занято вопросами по сбору страховых взносов.

Вместе с тем налоговому органу потребуется порядка 12 000 новых специалистов для реализации функций по администрированию страховых отчислений.

Планируемые траты на осуществление таких изменений также значительны. Покрытие этих расходов произойдет за счет сокращения финансирования фондов и направление сэкономленных средств на проведение реформы.

Непосредственно передача администрирования запланирована на 1 января 2020 года, однако не исключено, что эта дата будет перемещена на середину 2020 года. Планируется передать систему сбора страховых платежей в ФНС в том виде, в каком она существует сейчас во внебюджетных фондах. Замена страховых взносов налоговыми платежами не планируется.

Администрирование страховых взносов в ФНС: преимущества и недостатки

По мнению представителей экономического и социального сектора, передача администрирования страховыми платежами от внебюджетных фондов в налоговую имеет как плюсы, так и минусы. Ниже в таблице раскроем администрирование страховых взносов и выделим плюсы и минусы этого решения.

| Достоинства | Недостатки |

| Вместо четырех контролирующих органов остается один, как следствие – снижение нагрузки на бизнесменов | Необходимость создания единой системы, которая объединит учет плательщиков взносов и налогов |

| Прозрачность налоговой истории физических лиц, так как сведения по налоговым и страховым платежам объединятся в одном месте | Необходимость сокращения работников фондов, занятых администрированием страховых взносов, и перемещение их в ФНС, проведение их переподготовки |

| Упрощение отчетности для плательщиков взносов | Значительные денежные траты на персонал, прикладные программы, разработку программного обеспечения |

| Уменьшение задолженности по страховым платежам за счет повышения качества администрирования | Нарушение отлаженной системы сбора страховых платежей, ставшей привычной для плательщиков взносов |

| Сокращение числа проверок в связи со значительным уменьшением контролирующих органов | Сохранение персонифицированной отчетности по физическим лицам |

Администрирование страховых взносов: для чего нужна передача функций?

С 2010 года фискальными функциями были наделены внебюджетные фонды, которые и исполняли их до сегодняшнего дня. Ранее существовал единый социальный налог, сбор которого подчинялся налоговому ведомству.

Потом ЕСН был упразднен (подробнее про ЕСН читайте в статье: “Единый социальный налог: расчет, декларация”), и на его смену пришли обязательные взносы страхового характера, уплачиваемые в различные фонды в зависимости от своего содержания.

Уже с 2013 года начались разговоры о том, что необходимо передавать полномочия Пенсионного фонда, Фондов обязательного медицинского и социального страхования единому фискальному органу. Предполагалось, что данные изменения позволят улучшить процедуру расчета и перечисления взносов и сократит задолженность перед фондами по страховым отчислениям.

Предпосылками для нововведений стало недовольство представителей бизнеса передачей администрирования страховых взносов фондам с 2010 года. Они посчитали это нецелесообразной и излишней нагрузкой на субъектов экономической деятельности – отчитываться и уплачивать сборы, налоги по одному физическому лицу компаниям пришлось в четыре различных места вместо одного, как это было при ЕСН.

Результатом стало обращение бизнесменов к российскому правительству с предложением создать единый орган, который объединит в себе функции администрирования страховых взносов и налогов.

Владимир Путин в 2013 году поручил правительству обдумать возможность возврата к единому администрированию платежей налоговой службой.

Однако однозначного мнения тогда не удалось сформировать, и до 2016 года функции по сбору страховых платежей с доходов физических лиц возлагались на фонды внебюджетного характера.

Было мнение, что даже при передаче администрирования страховых взносов налоговой службе у плательщиков все равное останется обязанность по подаче персонифицированной отчетности в фонды, а потому смысл в объединении всех платежей в налоговом органе теряется.

Кроме того, возврат налоговых функций по администрированию взносов повлечет за собой существенные траты денежного характера, а также потребует значимые передвижения в кадровом составе как внебюджетных фондов, так и налоговой.

Все эти моменты на время приостановили реформу в отношении администрирования, малый и средний бизнес выступал за передачу взносов под юрисдикцию ФНС, крупный бизнес был категорически против.

К 2020 году этот вопрос был поднят Госдумой.

Рост задолженность по страховым платежам, огромное количество проверок по небольшим доначислениям взносов, недовольство экономического сектора заставили пересмотреть еще раз вопрос о передаче администрирования Федеральной налоговой службе. Результатом стало решение Владимира Путина о необходимости внесения изменений с систему администрирования, оформлено это решение было в виде указа №13 от 15 января 2020 года.

По проведенным проверкам качество работы Федеральной налоговой службы значительно превышается аналогичный показатель внебюджетных фондов за счет применения высокотехнологичных и современных методик. Считается, что создание единого механизма учета налогов и взносов позволит не только оптимизировать существующую систему в РФ, но и повысит место России в международных рейтингах.