Особенности оформления

Задача по составлению банковского ордера лежит на организации по выдаче кредитных средств. Оформлен, сам документ может быть как в печатном, так и в электронном формате. Если документ оформляется и заполняется в письменном виде, то тогда стоит обратить внимание на поля. Правила по заполнению реквизитов на полях описаны в 3-м приложении к банковскому ордеру.

Когда дело касается оформления документа в электронном виде, то его формат не должен превышать формата А4. Если же текст документа по объему превышает данные границы, то тогда документ должен быть переведен в многостраничную форму. За кредитной организацией остается право по установлению определенного порядка в выполнении нумерации страниц, порядка подписания документа, а также другим деталям касающимся оформления.

https://www.youtube.com/watch?v=cJNqrBWxKIw{amp}amp;lc

В данном документе могут быть использованы дополнительные поля, назначение которых может установить сама организация по выдаче кредитных средств. Она же отвечает и за их количество, назначение и оформление в зависимости от потребностей. В подписании ордера участвуют только уполномоченные лица, которые имеют право подписывать документы от лица данной организации, то есть имеют право первой или второй подписи.

Кроме этого, на организации лежит ответственность за подтверждение подлинности ордера. Каждый филиал в праве лично устанавливать порядок, в согласии с которым будет происходить процедура установления достоверности документа. Филиал отвечает и за целостность самого документа, а также за грамотность его содержимого.

Такой документ как банковский ордер широко применим для проведения расчетных операций, когда счета клиентов взаимодействуют со счетами филиала организации по выдаче кредитных средств.

Все изменения и результаты должны иметь точное отображение в банковском ордере. Специально для этих целей документ подвергается определенным изменениям. В него вносят дополнительные поля или строки, в которые вносятся все необходимые данные.

Банковский ордер содержит в себе еще одну важную информацию. К нему в обязательном порядке прилагается выписка из лицевого счета. В данном документе содержаться данные по поводу всех проводимых операций именно с данным лицевым счетом клиента отделения банка.

Бывают случаи, когда на счету клиента банка, выступающего в качестве плательщика, обнаруживается не достаточное количество средств. В таком случае банковский ордер будет перемещен к документам по неоплаченным или просроченным расчетам. Платежный ордер может оплатить банковский ордер. Данная операция может проходить исключительно в том порядке, который предусматривает положение Банка РФ.

Работа, связанная с перемещением банковского ордера или с его оплатой, в случае если данный документ имеет электронный вид, происходит в согласии с руководством организации по координации данного процесса. Также, следует принимать во внимание нормы установленные Банком РФ и законами государства. Данные меры касаются в основном тех банковских ордеров, владельцы которых имеют проблемы со своим лицевым счетом или не имеют на нем достаточное количество денежных средств.

Банковский ордер образец заполнения

https://youtu.be/XSXHfhHdGFA

Сведения о бланке

Бумага оформляется по установленному формату, которому присвоен номер 0401066 согласно общероссийскому классификатору управленческой документации. Он подписывается сотрудниками банка и заверяется печатью этого финансового учреждения. Размеры, формат и нумерацию пунктов регулирует положение ЦБ РФ № 383-П о правилах денежных переводов, принятое в 2020 году.

Предлагаем ознакомиться Извещение о ДТП. Образец заполнения, схема, бланк

Факт осуществления неполной платы фиксируется специальной отметкой в поле для указания назначения платежа. Кроме этого, выполняющий перечисление сотрудник на обратной стороне указывает параметры транзакции, сведения о самом документе и ставит свою визу.

Бланк заполняется в двух экземплярах. Один из них относится к документам операционного дня финансового учреждения, второй – прилагается к выписке из лицевого счета плательщика.

Использование банковских ордеров

Как используется банковский ордер? Ордер от банка может использоваться для платежных операций, в которых кредитная организация — плательщик взаимодействует с несколькими другими счетами в кредитных организациях. В этом случае соответствующие суммы для номера плательщика указаны в отдельных строках. Банковский перевод, отражающий сделки, совершенные на лицевом счете, прилагается к выписке со счета клиента.

Если речь идет о том, что у плательщика счета клиента нет средств или их количества недостаточно, документ, написанный на бумаге, помещается в файлы, которые не были оплачены вовремя. Затем в платежном поручении «Оплата» передается информация. Банк устанавливает процедуру перевода кредитной организации.

Подделка расходного кассового ордера

Теперь посмеемся над расходными кассовыми ордерами.

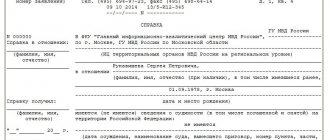

Расходный кассовый ордер № 1

Содержание данного расходного кассового ордера не соответствуют требованиям, установленным Указанием Банка России от 24 апреля 2008 года № 318-П «О формах документов, применяемых кредитными организациями на территории Российской Федерации при осуществлении кассовых операций с банкнотами и монетой Банка России, банкнотами и монетой иностранных государств (группы иностранных государств), операций со слитками драгоценных металлов, и порядке их заполнения и оформления», а именно отсутствуют:

- подпись получателя денежных средств в графе «Указанную в расходном кассовом ордере сумму получил»;

- наименование должности, подпись, фамилия, инициалы бухгалтерского работника кредитной организации, проверившего и оформившего расходный кассовый ордер;

- наименование должности, подпись, фамилия, инициалы контролирующего работника бухгалтерского подразделения кредитной организации, на которого возложены обязанности осуществления контроля ведения бухгалтерского учета;

- наименование должности, подпись, фамилия, инициалы кассового работника кредитной организации, осуществлявшего выдачу наличных денег;

- информация о дополнительном офисе филиала, в котором якобы была совершена операция по выдаче денежных средств;

- печать кассы дополнительного офиса (филиала) банка.

Кроме того, в данном ордере 2013 года указан БИК 2020 года (по понятным причинам БИК замазан).

Ну и конечно же наше любимое ПАО в 2013 году)))

Расходный кассовый ордер № 2

Отсутствуют подпись получателя денежных средств и печать кассы офиса банка.

Расходный кассовый ордер № 3

За исключением времени выполнения документа и БИКа, замечания аналогичны № 1.

Как выглядит

Образец заполнения ордера содержит практически все те же данные, что и платежное поручение, за исключением отметки о частичном перечислении. Указываемая в документе информация выглядит так:

- Номер и дата ордера, вид платежа.

- Сумма неполного перечисления. Она вносится цифрами и прописью.

- Реквизиты плательщика и его банка.

- Реквизиты получателя и его банка.

- Вид оплаты, номер и дата платёжного поручения.

- Содержание операции с выделением НДС.

- Назначение платежа, где указывается частичная уплата.

На оборотной странице сотрудник, помимо печати и подписи, указывает сумму, которая осталась до оплаты в полном объеме.

Отличие банковского ордера от платежного поручения

Хотя оба эти документа имеют широкое применение в рабочих процессах банковских систем, они обладают несколькими отличительными особенностями. Для этого важно разобраться в сути значения термина «платежный ордер». В отличие от банковского ордера под данным документом подразумевается некий инструмент, с помощью которого происходит частичный перевод средств по квитанции, счету или по другому виду обязательств со стороны организации по выдаче кредитов.

Когда с помощью данного документа происходит частичная оплата, то тогда ордер позволяет зафиксировать произведенные изменения. Происходит это благодаря тому, что на документе будет проставлена специальная отметка. Специалист в области оказания банковских услуг должен иметь достаточный уровень квалификации.

Его работа в данном процессе состоит в том, что он обязательно должен проставить на обороте квитанции сведения касательно частичного платежа, который был произведен. Информация должна отображать следующие данные: порядковый номер, информацию о переведенной сумме денег, а также об ордере. Все это важно заверить личной подписью сотрудника банка.

Каждый существующий ордер обязательно должен иметь как минимум еще один экземпляр, который можно оставить на хранение в определенном филиале банка. У некоторых возникает вопрос в связи с тем, для чего один экземпляр должен оставаться в картотеке банка. Кроме того, что в случае утраты одного документа, можно будет получить его копию, данный документ могут использовать для информационных выписок.

Предлагаем ознакомиться Исковое заявление о защите прав потребителей, иск по ЗПП о возврате денег, куда подать иск о защите прав потребителей

Документ такого типа используется и для полноценного перевода средств, например за поставку товаров, продукции, полученных услуг или за уплату налогов.

Если сказать коротко, то банковский ордер имеет много отличий с платежным ордером и платежным поручением. Данные понятия следует четко разграничить между собой и понять суть оказываемого ими влияния на проведение банковских операций по лицевым счетам. Однако то общее, что объединяет данные типы документов, состоит в том, что на их основании кредитные организации и банковские филиалы могут получать точную и актуальную информацию о клиентах, их реквизитах, а также о производимых банковских переводах.

Понятие банковского ордера было вынесено на обсуждение еще восемь лет назад, а по прошествии двух лет от начала рассмотрения, оно было внесено в законодательство РФ. Если отметить некоторые особенности оформления документа, то важно упомянуть о том, что при составлении печатного документа используется бумага, с которой активно работает как Сбербанк России, так и другие банки.

https://www.youtube.com/watch?v=upload

Чаще всего данный документ широко применяют для проведения операций по расчетам. Организация, в которой плательщик имеет свой личный счет может свободно функционировать сразу с несколькими другими счетами, предоставляемыми банковскими филиалами. Важно обратить внимание, что все такие взаимодействия должны иметь четкое отображение в банковском ордере.

Разобравшись со значением банковского ордера, важно понять, что стоит за термином «мемориальный ордер». Мемориальный ордер – это документ, с помощью которого можно осуществлять перевод без применения наличных денежных средств. В этом и заключается существенное его отличие от банковского ордера, ведь последний выступает в качестве выписки на внесение или выдачу как раз таки денег в виде наличности, с личной карты банковского клиента.

Мемориальный ордер, в свою очередь, является очень популярной формой для ведения бухучета. С его помощью отделы бухгалтерии и отдельные специалисты могут очень оперативно и достоверно проводить расчеты и сводить необходимые суммы, как в работе с кредитами, так и в операциях по дебитам. Главный плюс данного ордера заключается в том, что с его помощью можно очень просто сводить все необходимые счета.

Еще одно не маловажное отличие состоит в том, что в составе банковского ордера могут быть указаны необходимые вспомогательные реквизиты. Для них оформлено даже специальное место в документе, обычно в конце всех обязательных сведений.

Банковский ордер и платежное поручение в основном используются с той же целью, но отличаются друг от друга. Банковский ордер — это способ оплаты, который осуществляется непосредственно в банке, в котором был оформлен. Платежное поручение — это способ оплаты, который проводится в любом филиале банка.

С другой стороны, банковский ордер — это инструмент, используемый для перевода денег в определенном месте. Платежное поручение выдается банком и набирается одним филиалом банка в другом филиале того же банка.

Существует определенная сумма платежа в случае заявки. Невозможно остановить платеж по банковскому ордеру, если он был отправлен, так как всегда оплачивается для определенной цели.

Платежное поручение — это международный банковский термин, который относится к указанию банка или другого финансового учреждения от владельца банковского счета, в котором указывается, что банк производит платеж или ряд платежей третьей стороне.

Предлагаем ознакомиться Как влияет дата оплаты больничного на отчетность по НДФЛ || Сотрудник принес больничный после выплаты зарплаты

… указание отправителя в принимающий банк, переданный в устной, электронной или письменной форме, для оплаты или для выплаты другому банку фиксированной или определяемой суммы денег бенефициару ..

Платежные поручения — это инструменты постконтракта, которые часто используются для оплаты соглашений с агентами и обычно содержат условия для оплаты, которые должны выполняться, например, успешное выполнение требований контракта.

Платежные поручения с «условиями» не следует путать с «условными платежными поручениями». Условные платежные поручения — это предконтрактные документы, состоящие из документально оформленного соглашения между бенефициаром и плательщиком, подтверждающего способность плательщика платить, который часто выдается банку получателя, и иногда может включать в себя банковские инструкции для учреждения платежного поручения после исполнения контракта.

Платежные поручения с условиями могут быть установлены после подписания контракта и размещения аккредитива или другого финансового инструмента в банке-платеже, но никогда не исполняются до исполнения контракта из-за риска того, что договор не будет реализован.

Что такое мемориальный ордер?

На многих предприятиях вводится так называемая мемориально-ордерная система учёта. Это система бухгалтерского учёта, предполагающая составление отдельных проводок по каждой из совершаемых операций.

Такие проводки и получили название мемориальных ордеров. Главное предназначение – отражение операционных сумм, с разбивкой по кредитовой и дебетовой частям.

Зачем нужен мемориальный ордер?

Обычно в мемориальном ордере отражают первые бухгалтерские проводки, основанные на финансово-хозяйственной деятельности предприятий.

Это самая простая форма учёта из всех.

Потому её часто используют начинающие работники. Они учатся решать простые задачи с помощью проводок, чтобы потом переходить на более сложные операции.

Для ведения букмекерской деятельности обязательно нужно получить специальное разрешение. О получении лицензии на букмекерскую деятельность читайте по ссылке.

Внебалансовый мемориальный ордер.

Отличие банковского ордера от платежного поручения

https://www.youtube.com/watch?v=ytpressru

В финансовых транзакциях ордер — это письменный заказ от первого лица, который поручает второму лицу выплатить указанному получателю определенную сумму денег в определенное время.

В государственных финансах, ордер банка является письменным распоряжением, чтобы заплатить по требованию или после даты погашения. Такие ордера выглядят как чеки, но их нельзя ложить на счет депозита до востребования. Вместо этого они могут быть привлечены к имеющимся средствам с тем, чтобы эмитент мог собирать проценты.

Если ордер обусловлен наличием средств, он не является оборотным долговым инструментом, Выдаются государственными органами для выплаты заработной платы отдельным работникам, кредиторской задолженности поставщикам, местным органам власти, налогоплательщикам, получающим налоговые возмещения, получателям пособий по безработице и владельцам невостребованных денег.

Мемориальный

Мемориальный ордер – это документ, с помощью которого осуществляются транказации без использования наличных купюр.

Банковские ордера могут использоваться в качестве подсластителей компаниями, выпускающими долговые ценные бумаги или привилегированные акции для привлечения потенциальных кредиторов и инвесторов. Ордер дает его владельцу право купить определенное число акций компании по определенной цене в течение определенного отрезка времени.

Мемориальные ордера широко используются в ведении бухгалтерского учета. С их помощью проводятся расчеты по кредиторским и дебетовским операциям. Отличительная особенность данного документа в том, что в нем достоверно можно свести все необходимые счета, прописать нужные реквизиты в специально отведенном разделе (обычно в конце всех заполненных полей).

Гарантии, депонированные в банке, маршрутизируются в банк-сборщик, который обрабатывает их как элементы сбора, и вручает ордера в казначейство государственного органа для выплаты банку каждый рабочий день.

Регулярный ордер

https://www.youtube.com/watch?v=http:belvebbank

Регулярные ордера выкупаются государственным казначеем после их выдачи. «Зарегистрированные ордера» несут проценты и не должны быть погашены казначеем до даты погашения ордера. Если они не могут быть немедленно выкуплены организацией-эмитентом, сборный банк может принять их в качестве краткосрочных долговых инструментов и взимать проценты при погашении в соответствии с предварительным соглашением с эмитентом. Банк-сборщик может отказаться принять вопрос о выдаче ордера, и в этом случае другие банки также могут отказаться принять их.

Платежный ордер: порядок заполнения, назначение | Бухгалтерский учет на IDdeiforbiz.ru

О платежном ордере говорится в Положении ЦБ № 383-П от 2012 г. Этот расчетный документ создается в банковском учреждении для совершения частичного перечисления средств. Рассмотрим далее особенности платежного ордера.

Для формирования платежного ордера необходим частичный акцепт плательщика и отсутствие нужного объема средств на счете. Этот документ в банковской практике обозначается как неисполненное до определенного времени поручение.

Порядок оформления платежного ордера аналогичен порядку, предусмотренному для заполнения расчетных бумаг.

На всех копиях документа должны присутствовать штамп банка, подпись ответственного сотрудника и дата. Первый экземпляр заверяется подписью банковского служащего. Бланк платежного ордера имеет код 0401066.

Нюансы

На лицевой части платежного поручения проставляется о. На оборотной части ответственный банковский служащий делает запись о частичном перечислении. В частности, указывается номер платежа, номер и дата ордера, сумма и размер остатка. Эти данные заверяются подписью сотрудника.

Хранение документов

При перечислении средств по поручению первый экземпляр ордера, посредством которого совершена оплата, остается в составе банковских документов. Последняя копия используется в качестве приложения к выписке из л/с плательщика.

При осуществлении последней оплаты по поручения первую копию ордера вместе с первым экземпляром этого поручения сохраняют в банковских документах. Остальные копии выдаются плательщику вместе с последней копией кассового ордера, который прилагается к выписке из л/с.

Документ на списание

Стоит сказать, что кассовый ордер на списание средств используется в банковской практике довольно редко. В автоматизированной системе финансовой организации создается документ и выбирается конкретный вид операции:

- Оплата поставщику.

- Расчет по кредиту/займу.

- Перечисление налогового платежа.

- Возврат средств покупателю.

- Другие расчеты с контрагентами.

- Перевод на счет другого предприятия.

- Перечисление зарплаты.

- Перечисление средств подотчетному лицу.

- Другое списание безналичных средств.

Заполнение платежного ордера на списание осуществляется на основании банковской выписки. При оформлении считается, что перечисление уже произведено и подтверждается соответствующими документами.

Ордер на поступление средств

Он оформляется по бумагам, отличающимся от входящего поручения. Следует отметить, что платежные ордеры на поступление денег и поручения используются практически с одинаковой частотой.

Как и в предыдущем случае при создании документа выбирается соответствующий вид операции:

- Оплата от покупателя.

- Расчет по кредиту/займу.

- Возврат средств поставщиком.

- Другие расчеты с контрагентами.

- Поступления от продаж по банковским кредитам и платежным картам.

- Инкассация средств.

- Приобретение инвалюты.

- Поступление от продажи инвалюты.

- Прочие перечисления безналичных средств.

Важно: Как Обозначается Рубль

Пример

Рассмотрим особенности ордера, используемого для инкассации средств. В этом документе не указываются реквизиты с подробными сведениями об оплате. Перемещение средств осуществляется между счетами учета денег. При указании корреспондирующей статьи можно выбрать один из субсчетов 57 счета «Переводы в пути».

При операции инкассации формируется проводка:

— Дб сч. 51 Кд сч. 57 — на величину суммы, внесенной на счет в банке.

Деньги попадают на 57 счет при отражении инкассовой операции кассовым ордером (расходным) соответствующего вида. При этом при его выборе и указании корреспондирующего субсчета 57 счета делается проводка:

— Дб сч. 57 Кд сч. 50 — на сумму инкассированных средств.

Особенности оформления

При частичной оплате на всех экземплярах ордера проставляют:

- Банковские реквизиты.

- Количество операций, которое было совершено.

- Подпись ответственного служащего.

Первый экземпляр должен заверить сотрудник банковской организации, контролировавший исполнение ордера. Надпись о частичной оплате должна быть указана сверху, справа на лицевой стороне.

Платежное поручение

Оно представляет собой расчетный документ, выражающий письменное распоряжение владельца счета, направленное банковской организации о переводе определенной суммы на счет получателя. Последний может быть открыт в этом или другом банке.

Исполнение поручения осуществляется в срок, установленный законодательством, или в другой, более короткий период, если это предусмотрено в договоре обслуживания р/с или определено обычаями.

С помощью этого расчетного документа осуществляются перечисления средств:

- За поставку товаров, предоставление услуг, производство работ.

- В бюджет любого уровня, внебюджетные фонды.

- С целью возврата/размещения кредита/займа, уплаты процентов по заемным средствам.

- В иных целях, предусмотренных в договоре или законе.

В соответствии с основным договором, поручение может использоваться для перечисления аванса (предоплаты) услуг, работ, товаров либо для выполнения периодических расчетных операций. Документ может быть предъявлен в течение 10 дней (календарных). Отсчет срока начинается со следующего дня после даты выписки.

Платежное поручение и платежный ордер: отличия

У этих двух документов есть один общий признак. И поручение, и ордер используются как способ осуществления операций, связанных с частичным внесением платежей. Однако документы имеют существенные отличия.

Первое заключается в том, что платежный ордер нельзя использовать для полной оплаты счета или квитанции. Платежное поручение, напротив, обычно выполняет именно такую функцию.

Платежный ордер является непосредственным переводом денег. При этом не предполагается оформление клиентом банковской организации распоряжения на совершение расчетной операции. Платежное поручение, в свою очередь, предусматривает передачу банковской структуре права на осуществление перечисления денег со счета клиента на другой р/с.

Обратите Внимание!

Платежный ордер может использоваться, к примеру, судебными органами. Инстанции обращаются в банковскую организацию с требованием о списании со счета должника определенной суммы в пользу другого человека либо какой-либо структуры.

При этом владелец счета заранее не извещается об операциях, которые будут производиться с его деньгами. О перечислении он может узнать уже после перевода средств, то есть по факту выполнения ордера. К примеру, это может быть смс-оповещение.

Об операции он может и не узнать до посещения банковской структуры (если, допустим, мобильный банк не установлен).

Соответственно, платежный ордер и поручение – различные по своему содержанию документы. Они могут исполняться независимо друг от друга или являться взаимосвязанными расчетными бумагами.

Источник: https://IDeiforbiz.ru/platejnyi-order-poriadok-zapolneniia-naznachenie.html