Фото: pixabay.com Обновлено: 27.03.2020

Налоговый вычет на медицинские услуги и лекарственные препараты, является одним из видов социальной поддержки от государства. Оплатив свое лечение, родителей или детей, можно вернуть часть понесенных затрат. Для получения налогового вычета нужно обратиться к работодателю или в налоговую службу.

Налоговый вычет — это не пособие, а возможность уменьшить сумму облагаемую подоходным налогом (НДФЛ). Если гражданин не работает и не отчисляет НДФЛ, то он не может получить этот вычет.

Размер вычета не может превышать:

- Максимальный размер вычета установленный законом на 1 календарный год. Исключением является только отдельный список дорогостоящих видов лечения, для которых нет ограничений по размеру налогового вычета

- Размер дохода полученного гражданином в течение календарного года

Кому положен налоговый вычет за лечение и лекарства

Социальный налоговый вычет на лечение может получить гражданин, оплативший (п.3 ч.1. ст 219 НК):

- Медицинские услуги, оказанные членам семьи: Себе

- Супруге (супругу)

- Родителям

- Детям до 18 лет: родным, усыновленным и подопечным

Вычет на лечение и лекарства, можно получить вместе с другими социальными выплатами, например за обучение.

Социальный налоговый вычет на обучение

Налоговый вычет носит заявительный характер, поэтому возмещение затрат не происходит автоматически, чтобы их получить нужно собрать необходимые документы и обратиться к работодателю или в налоговую.

Максимальная сумма налогового вычета за лечение

120 000 рублей (к возврату 120 000 x 13% = 15 600 рублей) — максимальный размер налогового вычета на лечение и лекарства (ст.219 НК), кроме дорогостоящих видов лечения, которые не имеют предельного значения.

В максимальный размер входят и другие социальные налоговые вычеты, предоставляемые гражданину и членам его семьи:

- Взносы на накопительную часть трудовой пенсии

- Добровольное пенсионное страхование

- Негосударственное пенсионное обеспечение

- Добровольное страхование жизни

- Оплата за свое обучение (без детей)

Обучение детей не входит в сумму максимального размера, на обучение детей существует отдельный лимит вычета в размере 50 000 рублей на каждого ребенка.

По каким медицинским услугам предоставляется налоговый вычет

Конечно, полный перечень таких медицинских услуг широк, поэтому предлагаем познакомиться с основными из них с учетом Постановления Правительства №201 от 19.03.2001 года:

- Спектр услуг населению по диагностике/лечению в рамках скорой медпомощи.

- Диагностика, а также профилактика, реабилитация, лечение в рамках амбулаторно-поликлинической помощи населению. Это также относится к дневным стационарам и врачам общей практики, а также к проведению медицинских экспертиз.

- Диагностика, а также профилактика, реабилитация, лечение в рамках стационарной помощи. Это относится также к дневным стационарам.

- Диагностика, а также профилактика, реабилитация, лечение в рамках помощи, оказываемой в санаторно-курортных учреждениях.

- Санитарное просвещение.

Конкретно уточнить все вопросы можно непосредственно в медицинском учреждении. Также стоит рассмотреть список дорогостоящих видов лечения, которые позволяют получить вычет без ограничения в 120 000 рублей согласно уже упомянутому выше Постановлению:

Хирургическое вмешательство с целью лечения у пациентов:

- Пороков развития

- Тяжелых и запущенных форм заболеваний системы кровообращения

- Тяжелых и запущенных форм заболеваний органов дыхания

- Тяжелых и запущенных форм заболеваний и патологий глаза

- Тяжелых и запущенных форм заболеваний нервной системы.

- Осложненных форм заболеваний органов пищеварения

- Эндопротезирование

- Операции на суставах

- Трансплантация тканей/органов/костного мозга

- Реплантация и имплантация

- Операции, реконструктивные, пластические и их симбиоз

Терапевтическое лечение:

- Болезней, передающихся по наследству

- Хромосомных нарушений

- Злокачественных новообразований эндокринных желез

- Острых воспалительных полиневропатий

- Осложнений миастении

- Поражений соединительной ткани

- Тяжелых и запущенных форм заболеваний у детей органов кровообращения, дыхания и пищеварения

Услуги по комбинированному лечению:

- Поджелудочной железы

- Злокачественных новообразований

- Нарушений свертываемости крови и апластических анемий, переданных по наследству

- Остеомиелита

- Состояний, осложненных беременностью, родами и периодом после родов

- Осложненных форм сахарного диабета

- Тяжелых форм заболеваний и патологий глаза

- Ожогов (30% тела и более)

А также:

- Использование гемо- и перитонеального диализа

- Уход за недоношенными детьми

- Лечение бесплодия

Как рассчитать налоговый вычет за лечение

Если в течение календарного года гражданин оплатил: свое обучение, лечение детей и лекарства родителям, при этом сумма расходов выше установленного максимума, то он вправе выбрать, на какие виды расходов и в каком размере будет предоставлен социальный налоговый вычет.

Пример 1: Николай заработал 700 000 рублей за год. В течение года он оплатил: лечение родителей — 100 000 рублей, обучения ребенка — 50 000 рублей, страховые взносы по договору ДПС — 50 000 рублей. Сумма затрат составила: 200 000 рублей. Несмотря на то, что зарплата Николая позволяет вычесть все затраты, он может воспользоваться вычетом только на установленную законом, на 2020 год, максимальную сумму в 120 000 рублей. В итоге Николай получит: 120 000 x 13% = 15 600 рублей.

Пример 2: Возьмем все данные из примера 1, и заменим размер зарплаты Николая на 90 000 рублей в год. В данной ситуации, Николай сможет получить вычет только за 90 000 рублей, что составит: 90 000 x 13% = 11 700 рублей.

За какое лечение можно получить налоговый вычет на ребенка

Вычет на ребенка, точно такой же как и на любого члена семьи, включая самого гражданина.

Социальный налоговый вычет можно получить при оплате за:

- Медицинские услуги: Услуги диагностики в рамках оказания скорой помощи

- Консультации для будущих мам

- Профилактику, диагностику, лечение и реабилитацию — в поликлиниках, стационарах и санаторно-курортных учреждениях

Подоходный налог не возмещается, если лечение или лекарства оплачены организацией (работодателем, благотворительным фондом).

Приобретаемые медицинские товары и услуги должны соответствовать следующим требованиям:

- Для медицинских услуг: наличие их в Перечне утвержденном правительством

- наличие медицинской лицензии у организации проводившей лечение

- лекарства назначены лечащим врачом

- договор предусматривает оплату только медицинских услуг

Кто вправе его получить

Его может получить человек, который потратил деньги на свое лечение или покупку медикаментов, выписанных врачом. В состав подобных расходов входят как услуги медицинских учреждений, так и затраты на покупку необходимых лекарств. Главное — чтобы услуги по лечению и названия купленных медикаментов были поименованы в специальных перечнях. Это:

- Перечень медицинских услуг в медицинских учреждениях России;

- Перечень лекарственных средств, назначенных лечащим врачом.

Оба перечня утверждены одним и тем же документом — Постановлением Правительства РФ от 19.03.2001 г. № 201.

Если медицинских услуг, которые вам оказали, в перечне нет — то на вычет вы претендовать не в праве. Ваши расходы на лечение учтены не будут. Аналогичное правило касается лекарств и и медикаментов. Стоимость лекарств не упомянутых в перечне в составе расходов на вычет не учитывают. Правда вычет можно получить, если торгового названия лекарства в перечне нет, но входящее в его состав лекарственное средство в перечне есть. Например, вы сможете воспользоваться вычетом, купив таблетки «Энзистал» или «Панзинорм». Несмотря на то что этих препаратов в перечне нет, в их состав входит панкреатин, который есть в перечне (письмо Минфина России от 19.07.2015 № 03-04-07/35549).

Отметим, что перечень медуслуг достаточно широк. В него входят услуги по диагностике, профилактике, лечению и реабилитации любого заболевания при оказании:

- скорой медицинской помощи (лечение на скорой);

- амбулаторной и поликлинической помощи (лечение в поликлинике и на дому);

- стационарной медпомощи (лечение в больнице).

Еще один важный момент. Расходы на услуги по лечению можно учесть только при условии, что у медучреждения где вам их оказали, есть лицензия на медицинскую деятельность и данная организация зарегистрирована в России, а не заграницей. Поэтому, например, включить в расходы затраты на услуги спа-салона, представив их в качестве «лечебных», не получится. Как правило у таких салонов «медицинской» лицензии нет. Не получится включить в расходы и затраты на здоровье за границей.

Право на этот вычет появляется как при оплате собственного лечения, так и при оплате лечения:

- каждого своего ребенка в возрасте до 18-ти лет;

- супруга или супруги;

- родителей (отца или мать).

В данном случае в вычет включают затраты на услуги медиков и покупку лекарств для этих лиц.

Подведем итог. Право на вычет имеет человек, который оплатил лечение и медикаменты:

- непосредственно за себя;

- за своего ребенка в возрасте до 18-ти лет;

- за своего супруга или супругу;

- за своих родителей.

Дорогостоящие виды лечения для налогового вычета

Если лечение входит в Перечень дорогостоящих, то размер вычета производится на всю затраченную сумму, не ограничиваясь размером предельной величины (120 000 рублей), но не превышает размер дохода полученного гражданином в течение календарного года.

Пример 3: Отец зарабатывает 35 000 рублей в месяц, что составляет 420 000 рублей в год, с которых он платит НДФЛ: 420 000 x 13% = 54 600 рублей. В текущем году он оплатил медицинскую операцию своему ребенку в размере 500 000 рублей. Поскольку операция входит в перечне дорогостоящих, размер вычета не ограничивается 120 000 рублей. Но ограничивается доходом полученным за год, т.е. вместо 500 000 x 13% = 65 000 рублей, отец сможет вернуть только 54 600 рублей.

Определить, является ли лечения дорогостоящим, можно по коду в справке на оплату услуг, которую выдает медицинская организация:

- Код 1 — лечение не относится к дорогостоящему

- Код 2 — лечение относится к дорогостоящему

Получить вычет при покупке дорогостоящих расходных материалов — можно, если соблюдены все условия:

- В справке об оплате медицинских услуг прописан код 2

- Материалы покупались для дорогостоящего лечения

- В договоре на лечение прописано, что эти расходные материалы приобретаются за счёт гражданина

- Имеется справка, в которой указано, что купленные расходные материалы были нужны для дорогостоящего лечения

justice pro…

Вы узнали о возможности вернуть налог за медицинские услуги, и теперь Вас интересует вопрос о сумме налогового вычета за лечение. Далее расскажем, сколько можно вернуть, как рассчитать сумму возврата, какой процент и максимальная сумма вычета, об ограничениях и пределах возврата налога, а также предложим пример расчета возврата НДФЛ.

Налоговый вычет за лечение: какая сумма?

Сперва необходимо разобраться, что представляет собой налоговый вычет. Налоговый вычет – это уменьшение налоговой базы. Для физического лица имеется в виду налоговая база по НДФЛ (налог на доходы физических лиц). Налоговый вычет за медицинские услуги (лекарства, ДМС) применяется только для доходов, которые облагаются по ставке 13 процентов (например, доходы в виде заработной платы, доход по аренде квартиры и т.д.). Безработные и не получающие дохода граждане оформить вычет самостоятельно не могут (например, неработающие пенсионеры).

Таким образом, сумма налогового вычета за лечение уменьшает налоговую базу по НДФЛ. В результате этого сумма подоходного налога уменьшается. При получении налогового вычета за лечение

- через налоговую инспекцию возвращается часть (или вся сумма) ранее удержанного за год НДФЛ (документы подаются по окончании года, в котором прошла оплата лечения, деньги перечисляются через несколько месяцев);

- через работодателя НДФЛ перестают удерживать из заработной платы определенное количество месяцев, в результате чего Вы получаете на руки заработную плату без удержания налога на доходы.

Отметим, что социальный налоговый вычет на лечение (если не прошел срок давности) можно получить за свое лечение, а также при оплате лечения некоторых родственников (членов семьи).

Размер налогового вычета за лечение: сколько процентов можно вернуть

Как мы выяснили, сумма налогового вычета за лечение – это не та сумма, которую Вы можете получить на руки, а та сумма, которая уменьшает налоговую базу для расчета НДФЛ.

Сколько процентов можно вернуть за лечение?

Сумма возврата налога за лечение составит 13 процентов от суммы налогового вычета (13 процентов – это ставка налога на доходы физических лиц).

Размер социального вычета на лечение определяется расходами налогоплательщика на медицинские услуги, оказанные ему лично, супругу, родителям, детям (но с некоторыми ограничениями).

Таким образом, при оформлении налогового вычета на лечение, сумма возврата составит 13 процентов от стоимости медицинских услуг (о предельной сумме, об установленном государством лимите будет рассказано далее).

Как на сумму налогового вычета влияет вид лечения, который Вы оплатили

Сколько можно вернуть за лечение в налоговой инспекции зависит от того, какие медицинские услуги Вы оплатили, а также от величины Вашего дохода.

Дело в том, что в целях получения налогового вычета за лечение все медицинские услуги поделены на дорогостоящее лечение и медицинские услуги (так называемое «обычное», «недорогостоящее» лечение). Для отнесения лечения к дорогостоящему определяющим фактором является не стоимость медицинских услуг, а включение его в специальный перечень дорогостоящих видов лечения.

Дорогостоящему лечению соответствует код услуги 2, указанный в справке об оплате медицинских услуг. Если Вы оплатили лечение, которое не относится к дорогостоящему, в справке об оплате медицинских услуг будет указан код услуги 1.

Согласно статье 219 Налогового кодекса РФ:

- по дорогостоящим видам лечения сумма налогового вычета принимается в размере фактически произведенных расходов;

- по медицинским услугам (за исключением расходов на дорогостоящее лечение) вычет на лечение предоставляется в размере фактически произведенных расходов, но в совокупности не более 120 000 рублей за налоговый период.

Если кроме социального вычета на лечение Вы хотите получить социальный вычет за свое обучение, обучение брата/сестры, страхование жизни, то в этом случае лимит 120000 руб. установлен и для расходов на лечение (по коду услуги 1), страхование жизни и по расходам на обучение (на обучение ребенка предусмотрен другой лимит).

Максимальная сумма налогового вычета за лечение

В зависимости от того, какое лечение Вы оплатили, максимальная сумма налогового вычета за медицинские услуги (сумма, уменьшающая налоговую базу по НДФЛ) будет равна:

- 120000 руб. – предел налогового вычета на лечение при оплате медицинских услуг, не включенных в перечень дорогостоящих видов лечения,

- фактическим расходам на лечение – при оплате дорогостоящих медицинских услуг.

Максимальная сумма возврата налога за лечение (сумма, которую Вы можете получить) составит:

- 15600 руб. – лимит возврата НДФЛ за лечение при оплате медицинских услуг, не включенных в перечень дорогостоящих видов лечения (13 % от установленного в законе ограничения 120000 руб.).

Пример 1. За год было оплачено лечение (код услуги 1 в справке об оплате медицинских услуг) на сумму 160000 руб. Доход за год составил 600000 руб., сумма налога 78000 руб. Т.к. было оплачено «недорогостоящее» лечение, ограничением по сумме налогового вычета за лечение будет 120000 руб. и вернуть получится только 15600 рублей (120000*0,13).

- 13 процентов от стоимости лечения при оплате дорогостоящих медицинских услуг.

Пример 2. В рассматриваемом году было оплачено дорогостоящее лечение (код услуги 2 в справке об оплате медицинских услуг) на сумму 380000 руб. Сумма дохода за год 600000 руб., сумма налога 78000 руб. Т.к. были оплачены дорогостоящие медицинские услуги, сумма налогового вычета за лечение принимается в размере фактически произведенных расходов – 380000 руб. Сумма возврата НДФЛ за лечение составит 49400 руб. (13 процентов от 380000 руб.).

Сколько можно вернуть налога за лечение: ограничение по доходу

При получении налогового вычета за лечение возвращается часть или весь удержанный за год НДФЛ. Соответственно, нельзя вернуть налога больше, чем было ранее удержано. Следует учитывать, что вычет за медицинские услуги, на другие периоды переносить нельзя.

Пример 3. Сумма дохода за год 200000 руб., сумма налога 26000 руб. На дорогостоящее лечение было потрачено 240000 руб., но т.к. ограничением налогового вычета является полученный доход, то в этом примере максимальной суммой возврата НДФЛ за лечение будет удержанный ранее налог – 26000 руб.

Для возврата максимально возможной суммы за лечение в случае зарегистрированного брака можно распределить вычет между супругами.

Для определения максимальной суммы возврата налога за лечение необходимо знать, какое лечение Вы оплатили, а также размер Вашего дохода

Как рассчитать налоговый вычет за лечение

Итак, на размер налогового вычета на лечение кроме стоимости платных медицинских услуг влияет:

- величина Вашего дохода,

- то, какое лечение было оплачено — дорогостоящее или нет.

Если Вы хотите узнать, какую сумму можно вернуть за лечение, необходимы следующие данные: сумма дохода и сумма удержанного налога (из справки 2-НДФЛ, выдаваемой на работе), стоимость медицинских услуг по коду услуги 1 и по коду услуг 2 (данные из справок об оплате медицинских услуг).

Ниже представлен расчет налогового вычета на лечение (возврата налога) в случае возмещения налога за свое лечение и лечение ребенка.

Сумма дохода 600000 руб.,

Сумма удержанного налога 78000 руб.,

Стоимость лечения самого налогоплательщика:

100000 руб. (код услуги 1),

300000 руб. (код услуги 2).

Стоимость лечения ребенка (код услуги 1) 40000 руб.

В упрощенном виде пример расчета вычета на лечение может выглядеть так:

- стоимость лечения по коду услуги 1 составит 140000 руб. (100000+40000). Т.к. существует лимит налогового вычета за лечение (по недорогостоящим медицинским услугам) 120000 руб., и в данном случае он превышен, то вернуть можно максимум 15600 руб. (13% от лимита 120000 руб.);

- посчитаем 13 процентов от стоимости дорогостоящего лечения.300000*0,13= 39000 руб.

- посчитаем итоговую сумму возврата налога (за обычное и дорогостоящее лечение) 39000+15600=54600 руб.

- удержанный за год налог больше расчетной суммы возвращаемого налога (78000>54600), поэтому в данном примере можно вернуть полностью 54600 руб.

Подобным образом можно рассчитать сумму социального налогового вычета за лечение, например, за следующие медицинские услуги:

- лечение зубов (в т.ч. протезирование, установку имплантов, брекетов и т.д.),

- анализы,

- прием врачей,

- ЭКО,

- ведение беременности, роды,

- обследование, диагностику (УЗИ, МРТ, рентген и т.д.),

- операции,

- лечение в санатории,

- другое лечение.

Вы можете вернуть 13 процентов от стоимости медицинских услуг, но следует знать, что на сумму налогового вычета за лечение влияет размер дохода, а также то, отнесено ли это лечение к дорогостоящему.

Опубликовал:

Раленко Антон Андреевич

Москва 2018

Как получить налоговый вычет за лечение

После того, как лечение или лекарства полностью оплачены, гражданин может обратиться за получением вычета. За вычетом можно обратится либо к работодателю либо в налоговую. Обратится к работодателю можно сразу после оплаты, а в налоговую службу только по завершении календарного года.

Если выплатой вычета занимался работодатель, но по завершению календарного года вычет не был полностью использован, можно обратиться в налоговую за не дополученной частью вычета.

Обращение за вычетом в налоговую службы

По окончании календарного года, нужно собрать пакет документов, заполнить налоговую декларацию и обратится в местную налоговую службу. Пакет документов должен включать: документы подтверждающие право на получение налогового вычета, а также подтверждающие затраты на лечение и лекарства.

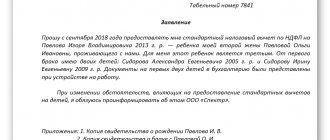

Обращение за вычетом к работодателю

При обращении за налоговым вычетом к работодателю, всю основную работу возьмет он, выступив своего рода налоговым посредником. Но перед обращением к работодателю, все равно нужно посетить налоговую и предоставить необходимые документы. После проверки документов, налоговая выдаст уведомление, которое и будет являться основанием для назначения вычета по месту трудоустройства.

Если за вычетом обратится к работодателю, то не нужно заполнять налоговую декларацию и брать справку 2-НДФЛ. А вычет производится с месяца подачи заявления (с уведомлением от налоговой).

Два способа получить вычет

Есть два варианта. Первый — вам нужно обратиться к работодателю с заявлением о предоставлении вычета. Кроме заявления понадобится специальная бумага — уведомление о праве на вычет. Ее нужно получить в налоговой инспекции. В этом случае налог на доходы с вас или не будут удерживать на работе или будут удерживать в меньших размерах.

Второй — получить вычет в налоговой инспекции. Для этого в инспекцию нужно сдать декларацию 3-НДФЛ и копии документов, которые подтверждают расходы на лечение. В этом случае вам вернут переплату по налогу на тот счет, который вы укажите. Второй способ используют чаще всего.

Документы для возврата налога за лечение

Пакет документов необходимый при обращении в налоговую службу:

- Налоговая декларация по форме 3-НДФЛ ()

- Написать заявление на возврат налога, если в налоговой декларации есть сумма, к возврату налога в связи с расходами на обучение

- Справка с места работы по форме 2-НДФЛ ()

- Свидетельство о рождении ребенка (документы об опеке или попечительстве)

- Договор на лечение (с приложениями и соглашениями)

- Справка об оплате медицинских услуг, выданная медицинской организацией

- Справка из лечебного учреждения с указанием, что приобретение медикаментов (расходных материалов) за счет гражданина, и были необходимы для дорогостоящего лечения

- Рецептурный бланк, выданный лечащим врачом

- Корешок путевки — при получении медицинских услуг в учреждении санаторно-курортного типа

- Платежные документы оплаты за лечение и лекарства (кассовые чеки, приходно-кассовые ордера, платежные поручения)

При подаче копий документов, при себе необходимо иметь их оригиналы

Для получения вычета на лечение по договору ДМС нужна копия договора ДМС или страхового медицинского полиса ДСЖ, а также чеки на получение страхового взноса.

Когда и за какой период можно вернуть налоговый вычет за лечение?

Социальный налоговый вычет можно получить через налоговую службу в течение 3 лет со дня оплаты медицинских услуг или покупки медикаментов (ч.7 ст.78 НК). Но сумма к возврату рассчитывается исходя из зарплаты, полученной за тот же год, в котором была оплата за лечение и лекарства. Если годовой доход был меньше суммы к вычету, то оставшаяся часть будет потеряна.

Возврат денежных средств происходит в течение 1 месяца со дня подачи заявления, но не раньше завершения камеральной налоговой проверки (ч.6 ст.78 и ч.2 ст.88 НК). Камеральная проверка проводится в течение 3 месяцев со дня получения документов. Если выявлены нарушения, то в течение 15 рабочих дней после ее завершения, налогоплательщик получает акт о проведенной проверке, иначе проверка завершается автоматически без уведомления гражданина.

Пример 4:Отец оплатил за лечение зубов ребенка в июне, и сразу обратился в налоговую за уведомлением. Через месяц он получил уведомление от налоговой, и с июня по месту работы начал получать надбавку к зарплате.

Вычет на лечение в 2020 и 2020 году

Нужно иметь ввиду, что вам возвращают не деньги, которые вы потратили на лечение или покупку медикаментов, а часть налога на доходы, который вы платили в бюджет в течение года. Этот налог, например, удерживают на работе с вашей зарплаты. Подробней об этом ниже. Поэтому чтобы претендовать на лечебный вычет и возврат денег нужно как минимум:

- потратить собственные деньги на лечение;

- в течение года платить налог на доходы физических лиц.

Поэтому некоторые категории граждан получить вычет и вернуть часть средств, потраченных на лечение, не могут. Например, неработающие студенты или пенсионеры. Они, как правило, не получают доходов, облагаемых налогом. Следовательно, не платят налог на доходы и возвращать им попросту нечего.