Перевыставление электроэнергии по агентскому договору проводки

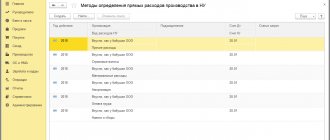

В шапке документа указываем организацию «Арендатор» и выбираем договор с видом «С комитентом (принципалом)». На закладке «Товары и услуги» используем кнопку «Заполнить» (заполнить закупленными по договору). Так же заполняем закладку «Вознаграждение».

Помимо проводок документ сформирует два счета-фактуры: Счет-фактуру на агентское вознаграждение и перевыставленный агентом принципалу счет-фактуру на услуги электроэнергии. При чем в перевыставленном счете-фактуре в графе продавец указана организация «Энергосбыт».

Оплата за электроэнергию проводки

Помогите:wow::wow: Че-то мудрите и мудрите)))). Д 76 (арендатор) К 60 — при перевыставлении счета арендатору! На сумму, которую вам должен арендатор возместить. Вместе с НДС. На 76.5 у вас должна «висеть» сумма — 105019,18 Пока не опалатят.

Затем что бы мне арендодатель возместил расходы, я должна выставить акт на компенсацию э/энегии,т.е акт должен пройти либо на счете 91 или 90 Я так думаю Дт. 76.5 (арендатор) Кт 91 105019,88руб перевыставила э/энергию Дт. 51 Кт 76.5 105019,88руб они нам ее оплатили

Как правильно перевыставлять коммунальные услуги арендаторам

Однако здесь есть важный нюанс. Если фирма в рамках налогового учета включила суммы возмещения в доходы и расходы, в бухучете нужно зафиксировать постоянное налоговое обязательство (ПНО), а также постоянный налоговый актив (ПНА). Это подтверждается ПБУ 18/02 «Учет расчетов по налогу на прибыль». ПНА и ПНО образуются из-за постоянных разниц между бухучетом и налоговым учетом.

ПНО и ПНА признаются фирмой в том отчетном периоде, в котором они образуются. Постоянные обязательства равны величине, составляющей произведение постоянной разницы отчетного периода на ставку налога на прибыль. Подразумевается ставка, установленная законом и актуальная на отчетную дату (пункт 7 ПБУ 18/02).

Учет НДС при перевыставление расходов

При этом Минфин России считает, что НДС, перечисленный в составе возмещения коммунальных расходов, не уменьшает налогооблагаемую прибыль. И даже в тех случаях, когда арендодателем не выделяется НДС в сумме компенсации. Но такой вывод возможно оспорить. Если НДС не выделен в счете, арендодатель не выставляет счет-фактуру, а в договоре не указывается, что компенсация возмещается с НДС, арендатор имеет право полагать, что он компенсирует расходы на электроэнергию без НДС. В этом случае затраты можно рассматривать экономически обоснованными для арендатора и их возможно признать для целей налогообложения прибыли.

Учитывая данную позицию финансового ведомства, у арендатора могут возникнуть налоговые риски по налогу на прибыль при включении суммы НДС в расходы, уменьшающие налогооблагаемую прибыль (при применении им общей системы налогообложения), в том числе и в случае, если в выставляемых арендодателем документах сумма компенсации будет указана без выделения НДС.

Тема: перевыставление электроэнергии

У нашего предприятия заключен договор электроснабжения с ЗАО «Горэлектросеть» На балансе предприятия находится трансформаторная подстанция, через которую подключены другие предприятия. Получив счет-фактуру от ЗАО «Горэлектросеть» мы перевыставляем за элетроэнергию на основании показаний счетчиков (данные счетчика снимает главный энергетик) всем, подключенным через нас предприятиям. Вопросы: 1. Имеем ли мы право перевыставлять электроэнергию? 2. Какого вида договор должен быть заключен между нашим предприятием и предприятиями, снабжающимися электроэнергией через нашу трансформаторную станцию? 3.Какими проводками мы должны отражать эти операции? 4.Если мы не имеем право перевыставлять электроэнергию, то какие выходы существуют из этой ситуации.

Есть у меня подозрение, что наличие трансформаторной станции делает вас субпоставщиком. Соответственно, с др. предприятиями у вас д.б. договор энергоснабжения, согласованный с «Горэлектросетью». Отражать как куплю- продажу. Из общих положений на эту тему см. ст. 545 ГК. Советую поискать еще что-нибудь специфическое в правовой базе.

Порядок перевыставления счета

Нет, это необоснованно.

Законодательство не регулирует порядок перевыставления счета. Однако требования закона о применении тарифов, утвержденных государством, применяется только к договорам энергоснабжения. В отношении перевыставления счета такого условия нет.

Арендатор в данном случае действует как третье лицо (ст. 313 ГК РФ). Отношения между должником и третьим лицом регулируются соглашением сторон. Поэтому, если в договоре нет условия о повышенной оплате, то объем обязанностей арендатора равен объему обязанностей должника (арендодателя).

Обоснование данной позиции приведено ниже в материалах «Системы Юрист».

Рекомендация. Имеет ли смысл арендодателю прописать в договоре условие о том, что арендатор обязан заключить договор с коммунальными службами и самостоятельно оплачивать коммунальные

Перевыставление услуг, проводки, что явлется нашим доходом и расходом

При таких, хоть и непонятных формулировках, должно следовать, что посредник должен быть абонентом

у энергоснабжающей организации, а вы

субабонентом

. Хотя для этого не надо договора вашего с э/организацией. Для этого состаляется договор э/организации с посредником как абонентом, а в этом договоре определяется субабонент. Разберитесь с этим ибо в этом суть по НДС. При таком определении посредник-абонент должен выставлять вам с/ф.

Рекомендуем прочесть: Система льгот и пособий молодым семьям и специалистам

Картина следующая: С энергетической компанией заключен договор на потребление электроэнергии, но счетчик наш, и учет энергии идет через фирму посредника. выставляет нам счета на э/энергию, мы оплачиваем их напрямую Энергетической компании, иногда платим Напрямую получать счета от Энергетической компании мы не можем, тк эта подстанция принадлежит «Посредник» и учет должен идти через него.

Предъявление электроэнергии субподрядчику

Главным аргументом налоговых органов в обоснование своих претензий, как правило, является ссылка на несоответствие заключенного между сторонами договора положениям гражданского законодательства. В частности, на невозможность оказания арендодателем услуг по электроснабжению, связи и т.п. без соответствующих разрешений и согласований. Поэтому и имеющиеся у арендатора счета-фактуры, выставленные на эти услуги арендодателем, не соответствуют требованиям ст. 169 Налогового кодекса РФ, поскольку контрагент налогоплательщика был не вправе их выставлять.

Рекомендуем прочесть: Входят ли выходные дни в больничный лист в оплату

Зачастую в договорах поставки товара отсутствуют какие-либо отдельные вознаграждения продавца за услуги доставки товара до покупателей. Налоговой базы по НДС, соответственно, у продавца не возникает. При этом проверяющие органы отмечают, что денежные средства, полученные от покупателя на возмещение расходов по доставке товара, связаны с оплатой товара, вследствие чего поставщик должен включить их в налоговую базу по НДС. Судебная практика складывается в пользу компаний-посредников. Ведь на деле продавец не осуществляет реализацию услуг по доставке продукции, а лишь возмещает свои затраты.

Перевыставление расходов другой организации

Рассматривая ситуации, связанные с перевыставлением счетов-фактур, суды указывают, что сами по себе названные обстоятельства не влияют на право налогоплательщика применить налоговый вычет и глава 21 НК РФ не предусматривает отказа в вычете по счетам-фактурам, перевыставленным российской организации, которая является плательщиком НДС. Налогоплательщик для принятия НДС к вычету должен принять работы (услуги) на учет (постановления ФАС Московского округа от 24.06.2014 № Ф05-5989/2014 по делу № А40-137020/13, Президиума ВАС РФ от 25.02.2009 № 12664/08 по делу № А76-24215/2007-42-106, ФАС Уральского округа от 25.05.2009 № Ф09-3324/09-С3 по делу № А60-34244/2008-С10).

— такое заполнение счета-фактуры могло вызвать претензии налоговых органов, например, если налоговый орган направил бы запрос продавцу, указанному в счете-фактуре, который не подтвердит наличие хозяйственных отношений с конечным покупателем, в интересах которого посредником приобретались товары (работы, услуги);

Оформление и налогообложение перевыставляемых расходов

Официальные структуры считают, что счета-фактуры арендодатель арендатору не выставляет. Связано это с тем, что перевыставление не предполагает реализацию услуг. То есть при получении средств в качестве возмещения расходов арендодателя объекта обложения НДС не образуется. Основание – многочисленные письма Минфина.

Письмо Минфина России от 07.02.2011 N 03-07-09/04).Необходимо отметить, что для принятия к вычету НДС заказчиком помимо имеющихся в наличии счета-фактуры, выставленного поставщиком на имя заказчика (покупателя), и копий счетов-фактур, выставленных транспортной компанией на имя поставщика, должны соблюдаться остальные условия для принятия НДС к вычету, а именно:- приобретаемые товары (работы, услуги) должны быть приняты на учет заказчика;- приобретаемые товары (работы, услуги) должны использоваться в деятельности заказчика, облагаемой НДС.Необходимо также отметить, что в связи с неоднозначной позицией контролирующих органов по данному вопросу нельзя полностью исключить риск возникновения претензий со стороны налоговых органов.

Представители Минфина считают, что суммы НДС по счетам за коммунальные услуги не возмещаются и не учитываются в составе расходов при установлении базы по налогу на прибыль. Основание – письмо Минфина №03-03-06/1/895 от 27 декабря 2007 года. Должен ли подрядчик (исполнитель) платить НДС с компенсации дополнительных расходов, которые связаны с исполнением основного договора.

Перевыставление коммунальных платежей арендатору: бухучет и налоги

В определении ВАС РФ от 29.01.2008 N 18186/07 судьи констатировали, что суммы возмещения по оплате коммунальных платежей, полученные от арендатора, не являются доходом арендодателя, поскольку в данном случае компенсируют расходы по содержанию и использованию сданного в аренду помещения, а затраты на оплату коммунальных услуг, связанные с эксплуатацией сданного в аренду помещения, не являются расходами собственника, поскольку они не приводят к уменьшению его экономических выгод так как компенсируются арендатором.

В то же время более поздние судебные решения представляют противоположное мнение. Так, в постановлении Президиума ВАС РФ от 25.02.2009 N 12664/08 указано, что без обеспечения нежилых помещений электроэнергией, водой, теплоэнергией, другими видами коммунального обслуживания арендатор не может реализовать право пользования арендуемыми помещениями, необходимыми ему для осуществления своей деятельности. Следовательно, это обслуживание неразрывно связано с предоставлением услуг по аренде, а порядок расчетов между арендатором (в данном случае — обществом) и арендодателем за названные услуги значения не имеет. Вычет НДС со стоимости коммунальных услуг, компенсируемой арендодателю, является правомерным при соблюдении предусмотренных законодательством о налогах и сборах условий применения налоговых вычетов (смотрите также постановления ФАС Северо-Западного округа от 24.08.2010 N А56-44025/2009, ФАС Западно-Сибирского округа от 28.04.2010 N А45-8185/2009).

Рекомендуем прочесть: Подоходный Налог С Многодетных Родителей 2019

Возмещение расходов по электроэнергии

Таким образом, полученные предпринимателем в 2008 году от общества денежные средства за предоставленные коммунальные услуги являются его доходом от сдачи имущества в аренду, который подлежит отражению в налоговом учете и включению в объект налогообложения.

Рекомендуем прочесть: Пособие по временномой нетрудоспособности максимум в день ркрым

Следопыт, Перескочил..Вам надо установить счетчик и заключить договор энергокомпанией. Которая у вас производит прием оплаты за электричество. И платить им. Но не заку. А так ваш вопрос НР Ст. III п.11. Расходы по благоустройству и содержанию строительных площадок

Перевыставление возмещаемых затрат: как не потерять вычеты по НДС у конечных покупателей

Счета-фактуры, полученные посредником от продавца, регистрируются посредником в ч. 2 журнала учета, а счета-фактуры, выставленные дочерним компаниям — конечным покупателям услуг, регистрируются в ч. 1 журнала учета счетов-фактур. При этом данные счета-фактуры не отражаются у посредника в книге покупок и книге продаж (подп. «г» п. 19 Правил ведения книги покупок, применяемой при расчетах по налогу на добавленную стоимость (далее — Правила ведения книги покупок) и п. 3 Правил ведения книги продаж, применяемой при расчетах по налогу на добавленную стоимость, утвержденных постановлением № 1137).

— Раздела 10 декларации — в случае выставления счетов-фактур при осуществлении предпринимательской деятельности в интересах другого лица, в частности, на основе договоров комиссии, агентских договоров или на основе договоров транспортной экспедиции;

Как перевыставить услуги другой организации

Следовательно, в бюджет платится не 1,53 млн.руб., а 460 тыс.р.

Это может быть упрощенка, вмененка или ЕСХН. Обычно выбор в пользу одного из льготных режимов без НДС обусловлен стремлением снизить налоговую нагрузку и временные затраты на ведение бухгалтерского учета.

Так, ставка по налогу на прибыль составляет 20%, тогда как единый налог по УСН рассчитывается по ставке 6 или 15%, а в некоторых регионах действует сниженная ставка.

Особенно оправдана работа без НДС для небольших организаций, основной круг клиентов которых образуют физические лица.

Это, например, представители сферы розничной торговли или организации, оказывающие бытовые услуги населению (например, парикмахерские или по ремонту квартир).

Каковы минусы для контрагента?

С одной стороны, приобретая товар у компании на спецрежиме, организация на ОСНО может учесть всю сумму затрат при расчете налога на прибыль.

НДС при перевыставлении расходов (Мисникович Л.)

Перевыставление коммунальных расходов арендодателем Согласно ст. 606 Гражданского кодекса по договору аренды арендодатель обязуется предоставить арендатору имущество за плату во временное владение и пользование или во временное пользование.

Арендатор обязан поддерживать имущество в исправном состоянии, производить за свой счет текущий ремонт и нести расходы на содержание имущества, если иное не установлено законом или договором аренды (п. 2 ст. 616 ГК РФ). К расходам на содержание арендованного помещения относятся, в частности, расходы на электроэнергию.На основании п.

1 ст.

539 Гражданского кодекса по договору энергоснабжения энергоснабжающая организация обязуется подавать абоненту (потребителю) через присоединенную сеть энергию, а абонент обязуется оплачивать принятую энергию, а также соблюдать предусмотренный договором режим ее потребления, обеспечивать безопасность эксплуатации находящихся в его ведении энергетических сетей и исправность используемых им приборов и оборудования, связанных с потреблением энергии.

Перевыставление расходов другой организации

Получаю проводку 62.01/7609.

СФ в журнал учета попадает. В книгу продаж нет. ?6.09 закрывается А должно Б по 60. В должно А по 62. Даже переделывать в принципе ничего не надо.

Может вы видите какие нибудь подводные камни в аткой схеме — если у вас аналогичный принцип реализован? Единственный нюанс — в СФ от А к В хотят видеть в каком то виде участие организации Б.

Иначе нет никакого признака того, что это перевыставление чужих услуг, а не оказание собственных. В вашей компании выводят какин-нибудь доп.

Перевыставление возмещаемых затрат: как не потерять вычеты по НДС у конечных покупателей

При этом в книгах покупок и продаж материнская компания не отражает указанные счета-фактуры и не принимает к вычету и не начисляет в бюджет НДС, а дочерние компании такие счета-фактуры отражают в книге покупок и принимают НДС к вычету.

Начиная с 1 квартала 2020 г. налоговые органы проводят глобальную электронную сверку всех счетов-фактур и всех контрагентов. В случае обнаружения расхождений сторонам будет направлено требование об уточнении, а покупатели могут лишиться вычета по НДС.

Правилами заполнения счета-фактуры, применяемого при расчетах по НДС (далее — Правила заполнения счета-фактуры), утвержденными (далее — постановление № 1137), предусмотрен порядок выставления счетов-фактур в рамках посреднических договоров (комиссии, агентирования).

Согласно данному порядку в случае приобретения товаров (работ, услуг) от своего имени комиссионер (агент) при выставлении счетов-фактур комитенту (принципалу) отражает в них показатели счетов-фактур, которые ему выставили продавцы этих товаров (работ, услуг) (подп.

Оформление и налогообложение перевыставляемых расходов

Также обращаем внимание, что в рассматриваемой ситуации у Вашей организации могут возникнуть проблемы с вычетом НДС по перевыставленным расходам. В соответствии с п. 1 ст. 171 НК РФ имеет право уменьшить общую сумму налога на установленные налоговые вычеты. Порядок применения налоговых вычетов установлен в ст.

172 НК РФ. Вычетам подлежат суммы налога при выполнении трех условий: — товары (работы, услуги) должны быть приняты к учету (п. 1 ст. 172 НК РФ), что должно быть подтверждено соответствующими документами; — товары (работы, услуги) должны использоваться в деятельности, облагаемой НДС, или предназначены для перепродажи (п.

2 ст. 171 НК РФ); — налогоплательщик должен получить от поставщика счет-фактуру (п. 2 ст. 169, п. 1 ст. 172 НК РФ). Таким образом, организация вправе предъявить к вычету НДС в том периоде, в котором были выполнены все условия, предусмотренные ст.

171, ст. 172 НК РФ.

Полученные от организации-перевозчика счета-фактуры фиксируем в журнале полученных и выставленных счетов-фактур (п.

1, подп. «а» п. 11 разд. II прил.

Перевыставление коммунальных услуг у арендодателя в 1С: Бухгалтерии 8

После проведения документ сформирует проводки: ДТ 62.01 КТ 90.01.1 – сумма 500 руб. Учет агентского вознаграждения ДТ 90.03 КТ 68.02 – сумма 76,27 руб. Начислен НДС с агентского вознаграждения Помимо проводок документ сформирует два счета-фактуры: Счет-фактуру на агентское вознаграждение и перевыставленный агентом принципалу счет-фактуру на услуги электроэнергии. При чем в перевыставленном счете-фактуре в графе продавец указана организация «Энергосбыт».

Один из вариантов оплаты арендатором коммунальных услуг — это заключение посреднического договора на приобретение арендодателем коммунальных услуг, услуг связи, а также услуг по охране и уборке помещений. В этом случае арендодатель перевыставляет счета коммунальных организаций в адрес арендатора с выделением сумм НДС. Чтобы принять суммы «входного» НДС к вычету, арендодатель, выступающий посредником между арендатором и коммунальными службами, должен выставить от своего имени счета-фактуры на сумму коммунальных платежей. Кроме того, в соответствии с положениями Гражданского кодекса арендодателю положено вознаграждение за посреднические услуги. Рассмотрим пример оформления агентских (редакция 2.0), учет у арендодателя.

Перевыставление коммунальных услуг: налоговый учет

Подборки из журналов бухгалтеру Подробности Категория: Подборки из журналов бухгалтеру Опубликовано: 11.12.2014 00:00 Источник: журнал «Главбух» Для наглядности рассмотрим проблему, используя практическую ситуацию.

Перевыставление коммунальных расходов арендодателем Согласно ст.

Подрядчик заключил с генподрядчиком два договора: на предоставление ему строительной техники и агентский договор на обеспечение электроэнергией. Затем подрядная организация подписала договор субподряда. И теперь этой техникой и электричеством пользуется субподрядчик. С техникой проблем нет: организация обязуется обеспечить ею субподрядчика за вознаграждение по агентскому договору.

А как быть с электроэнергией?

Можно ли оформить агентский договор или это должен быть субагентский договор? И как оформить перевыставление коммунальных услуг?

Чем руководствоваться Отметим, что для аренды недвижимости аналогичная

Порядок перевыставления транспортных расходов покупателю

Выставляем счет-фактуру на сумму, которую указали в товарной накладной: стоимость товара, увеличенная на стоимость транспортных услуг. Фиксируем ее в книге продаж. При изменении стоимости транспортных услуг, включенных в стоимость товара, формируем корректировочный счет-фактуру на сумму увеличения (уменьшения) транспортных расходов (абз. 3 п. 1 ст. 169 НК РФ). Исправлять старый счет-фактуру не надо.

По посредническим услугам представляем покупателю отчет посредника с указанием в нем суммы своего вознаграждения (ст. 999 ГК РФ). Форму отчета разрабатываем самостоятельно с ее обязательным утверждением в учетной политике.

Затраты на ремонт

При упрощенной системе в расходах признаются затраты на ремонт как собственных, так и арендованных основных средств (пп. 3 п. 1 ст. 346.16 НК РФ). Получается, после оплаты соответствующих расходов на ремонт и их осуществления арендаторы могут на стоимость ремонта уменьшить базу по налогу при УСН (п. 2 ст. 346.17 НК РФ). Однако и здесь есть свои нюансы.

Совет! Прежде чем делать капитальный ремонт арендованного имущества за свой счет и уж тем более прежде чем признавать в расходах его стоимость, лишний раз ознакомьтесь с договором аренды. Если в нем нет указания, что обязанность по осуществлению капитального ремонта лежит на арендаторе, доказать обоснованность понесенных затрат с целью их учета при УСН будет весьма затруднительно.

Текущий ремонт и капитальный: кто за что отвечает? Гражданское законодательство четко различает ремонт текущий и капитальный, поэтому от вида произведенного ремонта и договорных условий зависит обоснованность учета в расходах его стоимости. Так, согласно ст. 616 ГК РФ расходы на текущий ремонт несет арендатор, а на капитальный — арендодатель, если иное не предусмотрено законом или договором. Следовательно, стороны могут сами установить в договоре аренды, кто занимается текущим ремонтом, а кто — капитальным.

Минфин России также согласен (Письмо от 12.05.2009 N 03-11-06/2/84), что арендатор вправе учесть произведенные расходы только в случае, если обязанность по проведению ремонта возложена на него законом или договором аренды. Таким образом, если в договоре не определены обязательства сторон по ремонту арендуемого имущества, арендатор вправе отразить в расходах только стоимость текущего ремонта, так как в соответствии с гражданским законодательством о капитальном ремонте должен позаботиться арендодатель (п. 1 ст. 616 ГК РФ).

Возникнут ли сложности с учетом расходов, если капитальный ремонт вместо арендодателя сделал арендатор? Заметим, если арендодатель не произведет необходимый капитальный ремонт, арендатор может осуществить его за свой счет и взыскать с арендодателя стоимость ремонта или зачесть ее в счет арендной платы (п. 1 ст. 616 ГК РФ). В данном случае, даже если обязанность по выполнению капитального ремонта лежит на арендодателе, арендатор сможет учесть в расходах сумму, затраченную на ремонт, поскольку действовал в соответствии с законом. Однако при этом арендатору нужно будет доказать экономическую обоснованность понесенных затрат. Можем посоветовать следующее.

Во-первых, арендатор должен подтвердить необходимость проведения капитального ремонта, а во-вторых, доказать, что арендодатель был проинформирован об аварийном состоянии помещения (то есть без капитального ремонта вести хозяйственную деятельность в арендованном помещении было невозможно), но ремонтировать его отказался.

Примечание. Об учете расходов в подобной ситуации, а также о порядке отражения неотделимых улучшений в арендуемое имущество будет подробно рассказано в одном из следующих номеров.

Независимо от того, учитывается стоимость ремонта в расходах или нет, возмещенную арендодателем сумму арендатор должен отразить во внереализационных доходах, учитываемых в налоговой базе при УСН (п. 1 ст. 346.15 и п. 3 ст. 250 НК РФ).

Стороны могут договориться, что на стоимость капитального ремонта, произведенного и оплаченного арендатором, уменьшается арендная плата. Тогда такое условие необходимо прописать в договоре аренды (или в дополнительном соглашении к нему). Так как в данном случае речь идет об уменьшении цены договора, арендная плата включается в расходы при УСН только в размере, фактически перечисленном арендодателю (то есть за вычетом расходов на ремонт, которые при соблюдении всех необходимых условий будут учитываться отдельной строкой). Облагаемых доходов при данном варианте не возникает (в отличие от ситуации, когда издержки арендатора на капитальный ремонт возмещает арендодатель).

Совет! При УСН с объектом «доходы» следует избегать ситуации, при которой арендатор несет расходы, а арендодатель их возмещает. Это крайне невыгодно, так как придется уплачивать дополнительный налог (с суммы возникшего внереализационного дохода).

Пример 1. ООО «Феникс», применяющее УСН с объектом налогообложения «доходы минус расходы», арендует помещение под склад для хранения товаров у ООО «Хризолит», не являющегося плательщиком НДС. В договоре аренды указаны следующие условия:

- арендная плата в размере 125 000 руб. перечисляется не позднее 12-го числа текущего месяца;

- обязанность по проведению текущего ремонта помещения лежит на арендаторе;

- обязанность по проведению капитального ремонта лежит на арендодателе.

Арендная плата за декабрь 2010 г., равная 125 000 руб., перечислена 6 декабря.

В начале января 2011 г. в помещении склада протекла крыша, в результате хранящиеся там товары оказались испорчены. Вызванная экспертная комиссия подтвердила, что крыша находится в аварийном состоянии и требуется капитальный ремонт. Общество проинформировало арендодателя о необходимости капитального ремонта, однако тот отказался предпринимать какие-либо действия, попросив ООО «Феникс» решить эту проблему самостоятельно. В результате крыша была отремонтирована силами сторонней организации, привлеченной ООО «Феникс». Стоимость работ составила 118 000 руб. (в том числе НДС — 18 000 руб.). Ремонт оплачен 11 января, в тот же день подписан акт выполненных работ.

На стоимость капитального ремонта помещения, произведенного арендатором, ООО «Хризолит» решило уменьшить арендную плату за январь 2011 г., о чем подписано дополнительное соглашение к договору. Соответственно арендная плата за январь 2011 г. была перечислена 12 января в сумме 7000 руб. (125 000 руб. — 118 000 руб.). Отразим проведенные хозяйственные операции в налоговом учете ООО «Феникс».

При упрощенной системе расходы признаются после оплаты и осуществления (п. 2 ст. 346.17 НК РФ). Значит, ООО «Феникс» вправе 31 декабря 2010 г. включить в расходы арендную плату за декабрь в сумме 125 000 руб. Арендная плата за январь перечислена 12 января 2011 г., учесть ее в расходах можно лишь в последний день месяца — 31 января. При этом налоговую базу можно уменьшить лишь на сумму, фактически перечисленную арендодателю (за минусом затрат на ремонт), то есть на 7000 руб.

Теперь о расходах в виде стоимости капитального ремонта. Согласно пп. 3 п. 1 ст. 346.16 НК РФ при УСН признаются затраты на любой вид ремонта основных средств, в том числе арендованных. При этом все расходы должны быть обоснованны (п. 2 ст. 346.16 и п. 1 ст. 252 НК РФ). По договору аренды ООО «Феникс» обязано проводить за свой счет лишь текущий ремонт. Однако возникла необходимость капитального ремонта помещения, но арендодатель отказался его выполнять своими силами. Так как из-за аварийного состояния крыши ООО «Феникс» не смогло далее хранить товары в арендованном помещении, обществу пришлось произвести капитальный ремонт, чтобы избежать дальнейших убытков. По указанным причинам расходы на капитальный ремонт являются для арендатора обоснованными. И после оплаты и подписания акта выполненных работ, то есть 11 января, ООО «Феникс» вправе учесть в налоговой базе стоимость ремонта без НДС — 100 000 руб. (118 000 руб. — 18 000 руб.) и отдельной строкой «входной» НДС — 18 000 руб.

Примечание. НДС, входящий в стоимость товаров, материалов, работ и услуг, отражается в расходах отдельно согласно пп. 8 п. 1 ст. 346.16 НК РФ.

Отметим, что для подтверждения обоснованности расходов общество должно иметь в наличии заключение экспертной комиссии об аварийном состоянии крыши помещения, а также документы, свидетельствующие о том, что ООО «Хризолит» было проинформировано, но отказалось производить капитальный ремонт.

Ситуация. Если арендатор лично оплачивает коммунальные услуги

Иногда арендаторы оплачивают коммунальные услуги самостоятельно, перечисляя денежные средства на счета обслуживающих предприятий. В пп. 5 п. 1 ст. 346.16 НК РФ указаны материальные расходы, состав которых определяют согласно ст. 254 НК РФ (п. 2 ст. 346.16 НК РФ). В пп. 5 п. 1 ст. 254 НК РФ упомянуты издержки на теплоснабжение здания, а также на приобретение топлива, воды и всех видов энергии, употребляемых на технологические цели. Значит, коммунальные платежи можно учесть в расходах.

Однако не следует забывать о том, что при УСН признаются только обоснованные и документально подтвержденные затраты (п. 2 ст. 346.16 и п. 1 ст. 252 НК РФ). Поэтому арендатору, перечисляющему коммунальные платежи обслуживающим компаниям, необходимо заключить с ними соответствующие договоры и позаботиться о том, чтобы счета выставлялись на его имя. В противном случае уменьшать налоговую базу на указанные расходы нельзя, так как отсутствуют необходимые подтверждающие документы.

Если соответствующие договоры заключены с арендодателем и переоформить документы невозможно, советуем арендаторам не рисковать и перечислять коммунальные платежи арендодателю, прибегнув к одному из способов, рассмотренных в статье.

Перевыставление Электроэнергии Проводки

2 ст. 539 ГК РФ). Как правило, арендатор не является владельцем тепло- и энергосетей, и у него нет соответствующего оборудования для получения энергии, топлива, воды. Вероятность подписания договора с арендатором невелика.

Порядок бухгалтерского и налогового учета коммунальных расходов арендатора зависит от того, как именно производится оплата за эти услуги. На практике арендатор может заплатить за «коммуналку» разными способами:

Рекомендуем прочесть: Пособие На Переезд В Чистую Зону

Как перевыставить затраты понесенные за другую организацию

И форм этой отчетности такое множество, что не мудрено в них запутаться.

Чтобы помочь респондентам, Росстат разработал специальный сервис. воспользовавшись которым можно определить, какую статотчетность нужно сдавать конкретному респонденту. Однако, к сожалению, данный сервис работает не всегда корректно.

ФНС утвердила новый порядок получения отсрочки (рассрочки) по платежам в бюджет.

- Полухина Марина | руководитель Департамента методологии и консалтинга ЗАО «Деловой Профиль», действительный член Палаты налоговых консультантов России и ИПБ Московского региона, д.э.н.

На практике у компаний, заключивших договор аренды, постоянно возникает вопрос о порядке выплаты, а также налогового и бухгалтерского учета коммунальных платежей.

Причем вопрос стоит остро как у арендодателя, так и у арендатора в налоговом и бухгалтерском учете. Согласно условиям договоров доставка товара осуществляется поставщиком, но за счет покупателя.

Поставщик не имеет своего транспорта и пользуется услугами транспортных компаний.

Перевыставление транспортных услуг

Перевыставление услуг — методически и юридически сложный вопрос, так как законодательство напрямую не использует такую терминологию. Еще больше данный вопрос усложняется при возникновении налоговой базы по НДС. На сегодняшний момент в 1С:УПП 1.3 не реализован учет агентских услуг.

Не найдя такого в учете налогоплательщика, они однозначно доначислят НДС со стоимости транспортного тарифа. Полагающуюся же сумму налога к вычету проверяющие, скорее всего, не станут учитывать, поскольку право на применение налогового вычета предоставлено налогоплательщику (п.1 ст. 171 НК РФ). А он им на тот момент не воспользовался.

Как провести перевыставление услуг признаются доходом

Правил заполнения счета-фактуры при приобретении услуг посредником от своего имени и перевыставлении счетов-фактур конечному покупателю услуг в строке 2 счета-фактуры указывается полное или сокращенное наименование продавца услуг, а не посредника. Но имейте ввиду, что самый простой вариант, который рекомендуют многие — оприходовать все услуги с НДС документом «Поступление товаров и услуг» (отразить в книге покупок), потом выставить «Реализацию товаров и услуг» с НДС (отразить в книге продаж)и сделать «Корректировку долга» не совсем верный. Точнее он верен для самой организации, но у контрагента, которому выставлена «Реализация товаров и услуг» могут быть проблемы, так как они приобретают услуги у организации, которая не имеет право продавать услуги, например, коммунальные. Вид деятельности у организации не тот. В этом случае контрагент не имеет право поставить НДС по купленной услуге к возмещению.

НДС облагаются операции по реализации товаров (работ, услуг) на территории России (п. 1 ст. 146 НК РФ). При этом налоговая база увеличивается на все суммы, связанные с оплатой реализованных товаров, работ, услуг (подп. 2 п. 1 ст. 162 НК РФ). В связи с этим компенсацию дополнительных затрат (например, командировочных или транспортных расходов), возникших при исполнении договора, которую заказчик выплачивает подрядчику, следует включать в налоговую базу по НДС.Как правило, в договоре прописана обязанность арендатора возмещать услуги арендодателя. То есть лицо должно отчислять средства сверх установленной арендной платы.

Перевыставление счетов на оплату электроэнергии

Если договоренности между сетевой и застройщиком нет, то застройщик не получит разрешение на строительство, а тем более на ввод дома в эксплуатацию. И будет ждать, когда эту подстанцию построит Сетевая компания и даст в ней точку подключения.

Я могу «расписать». Застройщик не сдает сети. Но электроэнергию поставляет электроснабжающая организация. Им надо «всего-то» выполнить требования сетевой компании, выраженной в условиях присоединения, и сдать сети. После чего им будет счастье и возмещать потери не потребуется.

Бухгалтерский учет коммунальных услуг и налогообложение

Арендодатель является абонентом ресурсоснабжающей организации, он не производит коммунальные услуги, а закупает их. Передача части расходов арендатору в виде компенсации − не реализация услуг, а, следовательно, такая операция не является объектом налогообложения по НДС.

- арендатор не имеет права на вычет (например, Постановление ФАС Восточно-Сибирского округа от 30.10.2008 № А10-845/08-Ф02-5264/08)

- арендатор может использовать свое право на вычет на основании счета-фактуры от арендодателя (например, Постановление Президиума ВАС РФ от 25.02.2009 № 12664/08)

Отражение в 1С Бухгалтерия оплаты электроэнергии

Документ формируется в разделе меню, где содержатся все документы, касающиеся банковских и кассовых операций. Для ввода списания на основании банковской выписки следует нажать одноименную кнопку и выбрать такой вид операции, как оплата поставщику. Далее необходимо заполнить документ с учетом следующих замечаний:

Обычный порядок оплаты счетов энергетических компаний – это предоплата, которая, как правило, предусмотрена в договоре. Поставщик выставляет платежное требование, покупатель электроэнергии его акцептует, о чем уведомляет банк, в котором обслуживается. После этого банк списывает необходимую сумму с расчетного счета покупателя и перечисляет ее по реквизитам поставщика, указанным в платежном требовании.