Для чего составляется?

Пояснительную записку пишут для сопровождения таких документов, как:

- доверенность;

- декларация (о сопроводительном письме к декларации узнайте тут);

- уточненная налоговая декларация и другие (о написании письма к таким документам читайте здесь).

Такое сопровождение может служить и в качестве ответа на требование налогового органа предоставить какие-либо документы.

https://youtu.be/tFfsCNbr-hk

Цель предоставления

Письмо играет роль пояснения к подаваемым в налоговый орган документам. Причин предоставления информации в ФНС существует множество. Самые распространенные случаи:

- Ответное предоставление пояснения, связанного с получением письма из налоговой. Пояснение дается в целях проведения инспекцией камеральных проверок деклараций (п. 3 ст. 88 НК РФ).

- Пояснение заявителя о подаче в налоговую инспекцию уточненной налоговой декларации в связи с допущением ошибки (п. 1 ст. 80 НК РФ).

- Предоставление описи прилагаемых документов (п. 2 ст. 93 НК РФ).

Сопроводительные письма облегчают и упорядочивают документооборот, так как:

- предотвращаются споры, которые могут возникнуть относительно комплектности подаваемых бумаг;

- упрощается работа канцелярии, занимающейся регистрацией принятых документов;

- вносится ясность относительно цели направления в ИФНС документов;

- принятые бумаги быстро доходят до нужного специалиста.

Что нужно знать о требовании

Учтите! Нормами налогового законодательства установлено, что должностное лицо может требовать представления документов, только когда есть основания для проведения налоговой проверки или при проведении «встречной» проверки контрагента или иных лиц, имеющих сведения о деятельности проверяемого налогоплательщика.

П. 1 ст. 87 НК РФ устанавливается следующий перечень видов проверок: камеральная и выездная. Камеральная проверка организовывается в месте нахождения налоговой службы на основании материалов, представленных налогоплательщиком, а также на основании иных документов, которые имеются у органа.

https://youtu.be/g5KOQWhkQso

Камеральная проверка может быть осуществлена в течение трех месяцев после предоставления документов лицом, уплачивающим налоги в налоговую службу. Закон не допускает продления срока проведения исследования материалов или его приостановления.

Учтите! Выделяют следующие основания для проведения камеральной проверки и истребования документов:

- при применении организацией льгот, которые установлены налоговым законодательном;

- в случае выражения желания организацией вернуться к НДС;

- в случае осуществления проверки в отношении платежей по налогам, которые были внесены в связи с пользованием природными ресурсами;

- при разрешении вопросов, касающихся осуществления налогового контроля.

Никаких иных причин для запроса сведений налоговый орган не имеет.

Важно! Выездная налоговая проверка может быть проведена только на территории налогоплательщика, отправившего налоговые материалы. В качестве основания её проведения выступает решение руководителя налоговой службы.

Максимальный срок проведения такой проверки не может превышать двух месяцев. При наличии объективных причин этот срок может быть увеличен до 4 месяцев. В исключительных случаях, например, при проведении дополнительных проверок, срок может быть увеличен до полугода.

Когда выездная налоговая проверка приостанавливается, закон не допускает истребовать какие-либо налоговые документы или вручать требования об их истребовании. Вручение такого документа, равно как и их запрос в этот промежуток времени, является недопустимым.

Для предоставления сведений на основании требования ИФНС РФ закон отводит определенный период времени:

- в течение 5 рабочих дней представляется информация о конкретной сделке, которая заключалась с объектом проверки налоговым органом;

- в течение 10 рабочих дней представляются сведения объектом проверки после получения требования;

- в течение 5 дней представляются объяснения по поводу исправленной или уточненной декларации, в случае проведения камеральной налоговой проверки.

Важно! Когда лицо по объективным причинам в течение указанного срока не может представить требуемую информацию, то оно может попросить о получении отсрочки.

Для этого не позднее дня с момента получения требования направляется уведомление в налоговый орган, в котором указываются следующие данные:

- перечень причин, по которым невозможно предоставление документов в отведенный для этого период;

- период времени, в течение которого документы будут представлены.

После получения уведомления налоговая служба уполномочена вынести решение в срок не позднее двух дней после получения. Следует указать, что решение принимается должностными лицами на свое усмотрение, в связи с этим документы должны готовиться сразу.

Зачастую, поскольку налоговые службы не знают всех особенностей производственной деятельности каждого субъекта налоговых правоотношений, последние получают требования о предоставлении документов, которые в данной организации не ведутся.

Бывает и так, что перечень документов отсутствует на предприятии в тот момент, когда проводится проверка в связи с наличием объективных причин.

https://youtu.be/GpC3tsixHCI

Внимание! Среди таких причин выделяют:

- передачу сведений по запросу органов государственной власти;

- изъятие сведений правоохранительными органами;

- уничтожение сведений в связи с наступлением ЧС;

- уничтожение материалов после истечения срока их хранения;

- в результате хищения материалов.

При наличии одной из вышеизложенных ситуаций, после получения требования следует направить в налоговую службу уведомление о том, что запрашиваемый документ представить невозможно. К уведомлению прикладываются копии документов, подтверждающих невозможность представления запрашиваемых данных. Это могут быть справки, выданные государственными или иными органами власти.

Важно! Представители налоговых органов не уполномочены требовать предоставления тех сведений, которые ими были уже получены в процессе проведения камеральной или выездной проверки.

Исключение составляют материалы, представленные в оригинале, а также случаи, когда документы в налоговом органе были утрачены в связи с наступлением чрезвычайной ситуации.

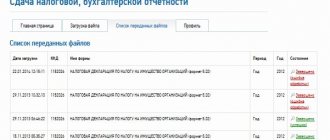

Когда в организацию поступает требование от налоговой службы представить вновь документы, ранее переданные, то получателем такого требования составляется ответное уведомление на имя руководителя подразделения.

В этом документе пишется, что ранее уже документы были представлены, в связи с этим повторное их представление невозможно. К отправляемому уведомлению прикладывается копия реестров ранее представленных сведений с наличием отметок налогового органа.

За налогоплательщиком закрепляется право не представлять налоговые документы, когда должностные лица в представленной декларации не обнаружили ошибок или несоответствий.

При наличии таких обстоятельств привлечение лица к мерам взыскания, установленным для таких случаев, не допускается. Это подтверждается и практикой судебных органов.

Внимание! Допускается не представлять материалы, которые ранее уже передавались в налоговый орган для рассмотрения, об этом свидетельствует п. 5 ст. 93 НК РФ.

В соответствии с Постановлением Верховного суда РФ от 09.07.2014 г. № 46-АД14-15 налогоплательщик может не передавать штатное расписание, личные карточки и иную кадровую документацию.

Существует перечень случаев, в которых налоговый орган при проведении проверки имеет право запросить сведения:

- когда в декларации содержится требование о возмещении НДС. Это не любой вид налоговых вычетов. На основании п. 25 Постановления ВАС № 57 возмещением НДС является превышение заявленных вычетов над суммой налога к уплате;

- когда в декларации заявляется право на получении льготы. Льготой считаются послабления, предусмотренные налоговым законодательством для определенной категории лиц;

- когда подается уточненная налоговая декларация через два года после обращения с первой декларацией;

- когда должностные лица в представленной декларации обнаружили ошибки или несоответствия.

Итак, налогоплательщики должны помнить правило: для запроса материалов налоговой службой должны иметься определенные основания. Перечень материалов, которые могут быть запрошены должностными лицами, также ограничен.

В соответствии со сложившейся практикой, можно сказать о том, что независимо от обстоятельств, налогоплательщик может привлекаться к мерам взыскания в случае неисполнения требований налоговой службы.

Конечно, у налогоплательщика есть право, на основании которого такое решение подлежит обжалованию в суде, однако такая процедура занимает много времени.

Помните! При наличии конфликтной ситуации с налоговым органом, есть рекомендации, которыми следует пользоваться:

- исполнять требования следует в указанный срок, не затягивая процедуру без объективных обстоятельств;

- при наличии в требованиях органа неясностей, следует обратиться в учреждение за разъяснениями в письменной форме.

Когда имеются спорные ситуации, в которых получатель требований знает, что его право нарушено, можно обращаться в надзорные органы или судебную инстанцию для защиты прав.

Посмотрите видео. В каком виде представлять документы по требованию налоговой?

Автор статьи:

Анна Максименко

Во-первых, в некоторых случаях инспекцию следует уведомить о получении требования о представлении пояснений (см. письмо ФНС РФ от 27.01.2015 № ЕД-4-15/1071).

О том, когда и как это сделать, каковы последствия нарушения этой обязанности, читайте здесь.

Во-вторых, следует иметь в виду, что на требовании может отсутствовать печать налогового органа (см. письмо ФНС РФ от 15.07.2015 № ЕД-3-2/[email protected]).

https://youtu.be/FYJCg9Rwu6Y

Подробнее об этом – в материале «Требование без печати инспекции — это норма».

Налоговая ответственность за неисполнение требования инспекции о представлении пояснений НК РФ не установлена. Ст. 126 НК РФ на данную ситуацию не распространяется, так как речь не идет об истребовании документов (ст. 93 НК РФ), а ст. 129.1 неприменима, поскольку это не встречная проверка (ст. 93.1 НК РФ).

К административной ответственности по ст. 19.4 КоАП РФ в данном случае привлечь также не могут. Данная статья применяется за неявку в налоговый орган, а не за отказ от дачи пояснений, на что обращает внимание и сама ФНС РФ (см. п. 2.3 письма ФНС России 17.07.2013 № АС-4-2/12837).

Предлагаем ознакомиться: Куда жаловаться на прокуратуру: если бездействует, как писать, образец, сроки

Таким образом, штрафовать за неподачу пояснений налоговики не вправе. Но все же, несмотря на отсутствие законных оснований для штрафа, пояснения целесообразнее представлять, т. к. это в интересах самого налогоплательщика. Ведь отказ от них может повлечь налоговые доначисления и санкции, на обжалование которых потом придется тратить время и деньги.

О процедуре истребования пояснений в ходе выездной проверки читайте в статье «Как налоговые органы истребуют пояснения от налогоплательщика».

- На цифрах показать, за счет чего образовался отраженный в декларации убыток (то есть привести детализацию доходов и расходов).

- Пояснить, что к нему привело. Разумеется, причины у каждой компании свои. К примеру, ими могут быть:

- сокращение объема производства или продаж из-за кризиса, нестабильной ситуации на рынке и в экономике;

- вынужденное понижение цен на продукцию и товары из-за падения спроса;

- рост затрат в связи со снижением курса рубля по отношению к иностранным валютам;

- крупные затраты (ремонт, приобретение оборудования, применение амортизационной премии, инвестиции и т. п.).

Все указываемые в пояснениях причины лучше подтвердить документально, например, выписками из налоговых и бухгалтерских регистров или иными документами (п. 4 ст. 88 НК РФ). Это предотвратит дальнейшие вопросы налоговиков.

Из каких пунктов состоит?

Важно! Существует перечень обязательных сведений, указываемых в сопроводительном письме. Они содержатся в ГОСТ Р 7.0.97-2016, утвержденном приказом Росстандарта от 08.12.2016 года № 2004-ст.

Обязательные сведения выглядят так:

- Информация об отправителе (название, указание на организационно-правовую форму, юридический адрес, ИНН/КПП, контактный номер).

- Реквизиты ИФНС, в которую подаются бумаги.

- Дата направления документов и исходящий номер письма со ссылкой на реквизиты требования, полученного от налоговой инспекции.

- Текст с пояснением, составленный в свободной форме.

- Приложение в виде пронумерованного списка документов. Если приложений много, они указываются в прикладываемой к письму описи.

- Подписи уполномоченных лиц.

- Информация об исполнителе – инициалы и фамилия, контактный номер.

Сопроводительное письмо в бумажном виде не унифицировано. Если в нем содержатся все указанные реквизиты, можно считать, что документ оформлен правильно.

Письмо в электронном виде должно быть составлено по форме, утвержденной приказом ФНС РФ.

Инспекция затребовала документы: как правильно представить «бумажные» копии

Во взаимоотношениях с инспекцией бухгалтеру часто приходится представлять налоговикам копии тех или иных документов. Перед сдачей в инспекцию копии необходимо заверить, что прямо предусмотрено Налоговым кодексом. Однако порядок заверения в Кодексе не описан, что зачастую вызывает конфликтные ситуации. При этом законодательно такие правила все же установлены. В этой статье мы собрали ситуации, которые вызывают споры чаще всего. Результатом стала подборка в формате вопросов и ответов, или как принято говорить в интернете, в формате FAQ — Frequently asked questions (часто задаваемые вопросы).

Q. Какая норма обязывает налогоплательщика подавать в инспекцию именно заверенные копии? A. Об этом говорится в п. 2 ст. 93 НК РФ. Согласно этой норме, если налогоплательщик передает в инспекцию истребованные документы на бумажном носителе, то он обязан сдавать именно заверенные проверяемым лицом копии.

Q. Означает ли это, что копии должен заверить нотариус? А. Нет, инспекторы могут требовать нотариального удостоверения копий, только если это прямо предусмотрено законом. Данное правило также зафиксировано в п. 2 ст. 93 НК РФ. Соответственно, предъявляя требование о нотариальном удостоверении копии документа, инспекторы должны обосновать его ссылкой на норму права, вводящую такую обязанность. Во всех остальных случаях требование нотариально заверять документы является незаконным.

Q. Есть ли документ, устанавливающий требования к заверению копий? А. Да, общий порядок оформления копий документов установлен п. 5.26 Государственного стандарта РФ ГОСТ Р 7.0.97-2016 (утв. приказом Росстандарта от 08.12.16 №2004-ст). В отношении копий документов, представляемых в налоговые органы, нужно руководствоваться приказом ФНС России от 07.11.18 № ММВ-7-2/[email protected]

Q. Какие надписи нужно сделать на копии документа при ее заверении? А. Согласно ГОСТу, о тметка о заверении копии проставляется под реквизитом «подпись». Отметка о заверении включает в себя слово «Верно», наименование должности лица, заверившего копию, его собственноручную подпись и ее расшифровку (инициалы, фамилию) и дату заверения. Отметку о заверении можно делать при помощи штампа.

Кроме того, на копии нужно сделать еще одну надпись – о месте хранения документа, с которого была изготовлена копия. Эту надпись следует заверить печатью организации. Например «Подлинник документа находится в ООО «Альтаир» в деле № 23/19 за 2020 год.».

Q. Нужна ли печать организации на заверенной копии документа? А. Если у компании нет печати, то налоговики не вправе требовать, чтобы на копиях стоял ее оттиск. Об этом говорится в письме Минфина России от 30.08.18 № 03-01-10/61983.

Q. Как заверять многостраничные документы? А. При заверении копий многостраничных документов возможны варианты. Во-первых, можно заверить каждую станицу отдельно по общим правилам (штамп, должность, подпись, расшифровка, дата, запись о месте хранения документа).

Во-вторых, можно организовать прошивку многостраничного документа, то есть сшить копии всех листов в один документ и заверить его в целом. Делается это путем проставления заверяющей надписи на буманой наклейке, размещенной на боротной стороне последнего листа в месте скрепления листов ниткой. Заверительная надпись должна содержать должность лица, удостоверившего подлинность документов (или указание на то, что надпись сделана ИП), его личную подпись, ФИО, указание на количество листов (арабскими цифрами и прописью), дату подписания (приказ ФНС России от 07.11.18 № ММВ-7-2/[email protected]).

Q. Есть ли какие-то особые требования к прошивке документов? А. Да, они изложены в приказе ФНС России от 07.11.18 № ММВ-7-2/[email protected] Согласно этому докумнту при формировании сшивов документов (копий) на бумажном носителе необходимо соблюдать следующие правила. Все листы должны быть разделены на тома (части). При этом объем каждого тома не должен превышать 150 листов. Каждый том прошивается отдельно. Нумерация производится арабскими цифрами сплошным способом, начиная с единицы. Требование об ограничении объема не распространяется на многостраничные документы свыше 150 листов — они формируются одним томом. При этом прошивка не должна препятствовать свободному чтению текста, всех реквизитов, дат, виз, резолюций, иных надписей, штампов, печатей и отметок, а так же копированию каждого отдельного листа прошивки.

Все листы должны быть прошиты прочной нитью, концы которой выводятся на оборотную сторону последнего листа и связываются. На оборотной стороне последнего листа в месте скрепления нужно наклеить бумажную наклейку и проставить на ней заверительную надпись.

Q. Нужна ли опись представляемых документов? А. Да, согласно приказу ФНС России от 07.11.18 № ММВ-7-2/[email protected] опись представленных документов прилагается к сопроводительному письму или являетвя его составной частью.

Q. Нужно ли сопроводительное письмо? А. Да, в приказе ФНС России от 07.11.18 № ММВ-7-2/[email protected] говорится, что д окументы должны быть представлены в налоговую инспекцию с сопроводительным письмом, где указано основание их представления (реквизиты требования о представлении документов (информации) – дата и номер требования) и общее количество листов документов.

Образец подобного документа приведен ниже.

Образец сопроводительного письма

На бланке организации «ООО Рассвет» В Инспекцию ФНС России № 1 по г. Рязани 07.03.2020 № 28/н

На №1258/7 от 04.03.2019

На основании Требования о представлении документов и информации от 04.03.2020 №1258/7, направляем в ваш адрес следующие документы: 1. Копия договора между ООО «Рассвет» и ООО «Благовест» от 22 мая 2018 года без номера на 1 л. в 1 экз. 2. Копия актов приемки работ по договору между ООО «Рассвет» и ООО «Благовест» от 22 мая 2018 года без номера за период май-сентябрь 2020 года на 8 л. в 1 экз. 3. Копия платежного поручения от 08.08.2018 на 1 л. в 1 экз.

Общее количество листов — 10 (десять).

Руководитель Нагиев В.П. Нагиев

Пошаговое инструкция по заполнению

Сопроводительная записка к доверенности должна выглядеть таким образом:

- В правом верхнем углу листа пишется номер ИФНС, город, инициалы и фамилия руководителя, занимаемая должность. Если письмо составляется не на фирменном бланке, указываются также реквизиты отправителя.

- В левом верхнем углу указывается исходящий номер и дата составления. Если письмо является ответным, то обязательно указание номера запроса и даты его составления.

- По центру листа указывается наименование документа. Название должно выражать суть письма. В данном случае письмо нужно назвать «О направлении доверенности».

- Отступив несколько строк от названия, необходимо написать текст-пояснение. Первые слова должны быть «Направляем в Ваш адрес» или «Предоставляем Вам доверенность». Далее нужно указать все реквизиты доверенности и информацию о доверенном лице.

- Отступив несколько строк от основного текста, слева нужно указать должность уполномоченного лица. На той же строке посередине листа необходимо поставить подпись лица и печать организации. Справа должна находиться расшифровка подписи.

- В левом нижнем углу письма размещается информация об исполнителе.

Пункты 1, 2, 5 и 6 едины для всех видов сопроводительных писем.

К декларации

Назвать документ нужно «О направлении декларации».

Текст сопровождения можно написать так: «Направляем в Ваш адрес декларацию 3-НДФЛ за 2020 год».

Приложение:

Декларация 3-НДФЛ за 2020 год – на 6 листах в 1 экз.».

О сопроводительных письмах к декларациям мы подробно писали в этих материалах, а о том, обязательно ли составлять данный документ к декларации по НДФЛ, вы можете узнать здесь.

К уточненной декларации

Назвать документ нужно «О направлении уточненной декларации».

Текст письма можно написать так: «Направляем в Ваш адрес уточненную декларацию 3-НДФЛ за 2020, составленную в связи с арифметической ошибкой, содержащейся в первичной декларации (указать свою причину).

Приложение:

Уточненная декларация 3-НДФЛ за 2020 год – на 6 листах в 1 экз.».

К ответу на требование

Назвать документ нужно «О направлении документов».

Пример письма к ответу на требование:

«Направляем в Ваш адрес, согласно требованию о предоставлении документов от _ № _, следующие документы в целях проверки правильности исчисления налоговой базы по НДС за второй квартал 2017 года:

- Выставленные счета-фактуры – на 5 листах в 1 экз.

- Полученные счета-фактуры – на 5 листах в 1 экз.

- Книга покупок – на 8 листах в 1 экз.

- Книга продаж – на 8 листах в 1 экз.

- Выписка с расчетного счета – на 3 листах в 1 экз.».

О том, как правильно заполнить такое письмо по НДС, мы писали в другой статье.

Как написать

При написании письма необходимо следовать следующим правилам:

- В первую очередь, важно помнить, что это официальный документ, поэтому в содержании сопроводительной записки не должно быть ничего лишнего;

- Документ составляется строго в печатном виде на бланке формата А4. При наличии собственных фирменных бланков в организации, сопроводительное письмо может быть распечатано на подобном листе;

- Сам текст начинается с фраз «Предоставляем Вам…», «Направляем Вам…». Также можно использовать формулировку «отправляем по Вашему запросу…» в зависимости от ситуации, исходя из которой, передаются документы. Если в письме не содержится обращения к конкретному должностному лицу, писать «Вам» или «Ваш» с заглавной буквы нет необходимости;

- По тексту должно быть указано в виде перечня, какие именно документы направляются, их наименование и общее количество страниц для каждого отдельно взятого документа;

- В тексте указывается причина, по которой происходит предоставление пакета документации. Например, если это осуществляется в ответ на запрос органов ИФНС, то в письме должно быть это отражено.

Как передать в налоговую службу?

Налогоплательщик самостоятельно выбирает форму подачи документов. Существует два варианта – подача в бумажной форме в налоговый орган по месту учета гражданина или объекта налогообложения или направление в электронном виде через личный кабинет портала налог.ру.

Документооборот между налоговым органом и заявителями регулируется подзаконными актами:

- Приказ Минфина России от 02.07.2012 № 99н (ред. от 26.12.2013) «Об утверждении Административного регламента Федеральной налоговой службы по предоставлению государственной услуги по бесплатному информированию (в том числе в письменной форме) налогоплательщиков, плательщиков сборов и налоговых агентов о действующих налогах и сборах, законодательстве о налогах и сборах и принятых в соответствии с ним нормативных правовых актах, порядке исчисления и уплаты налогов и сборов, правах и обязанностях налогоплательщиков, плательщиков сборов и налоговых агентов, полномочиях налоговых органов и их должностных лиц, а также по приему налоговых деклараций (расчетов).

- Методические рекомендации по организации электронного документооборота при представлении налоговых деклараций (расчетов) в электронном виде по телекоммуникационным каналам связи (утверждены приказом ФНС РФ от 13.06.2013 № ММВ-7-6/[email protected]).

Сопроводительное письмо – это документ универсального назначения, который может играть роль пояснительной записки или ответа на полученный запрос от ИФНС. Его структура довольно проста, и исполнителем по нему без труда сможет стать любое заинтересованное лицо.