Металлолом в классификаторе опасных отходов

Реализация лома черных и цветных металлов

На основании приказа Министерства природных ресурсов лом черных и цветных металлов относится к V классу опасности. Отходы данной группы считаются практически неопасными, их воздействие на окружающую среду минимально либо отсутствует.

При этом пыль черных металлов определяется как отходы ІV (более высокой) степени опасности. Степень воздействия отходов данной группы на окружающую среду минимальна (срок восстановления после загрязнения – до 3-х лет).

Как оформить платежное поручение налогового агента при уплате НДС на металлолом

Согласно правилами заполнения платежных поручений, утвержденных Приказом Минфина России от 12 ноября 2013 года № 107н должны быть заполнены следующее поля платежного поручения:

- «Статус плательщика» (поле 101) — НДС уплачивает компания или индивидуальный предприниматель как налоговый агент — код «02»

- «ИНН плательщика» (поле 60)

- «КПП плательщика» (поле 102) — Индивидуальный предприниматель ставит «0», компания – свой КПП.

- «Плательщик» (поле

— краткое наименование налогового агента

— краткое наименование налогового агента

- «ИНН получателя» (поле 61) — ИНН той налоговой инспекции, куда налоговый агент перечисляет налог на добавленную стоимость

- «КПП получателя» (поле 103) — КПП той налоговой инспекции, куда налоговый агент отправляет налог на добавленную стоимость

- «Получатель» (поле 16) — налоговая инспекция, в которую перечисляется налог на добавленную стоимость. Поле заполняется следующим образом: «УФК по г. Москве (ИФНС № 7 по г. Москве)». Указать только номер ИФНС нельзя. Например: «ИФНС № 7».

- «Очередность платежа» (поле 21) — код «5», в особых случаях «3»

- «ОКТМО» (поле 105) — код согласно Общероссийскому классификатору территорий муниципальных образований. Для компаний – код по месту нахождения, а для индивидуальных предпринимателей – по месту жительства.

- «Основание платежа» (поле 106) — текущий платеж «ТП.

- «Период, за который уплачивается налог/взнос» (поле 107) — при уплате НДС в качестве налогового агента в поле 107 необходимо поставить дату выплаты денежных средств контрагенту.

- «Номер документа» (поле 108) — указывается «0» (т.к. в поле 106 «ТП»)

- «Дата документа» (поле 109) — указывается «0» (т.к. в поле 106 «ТП»)

- «Тип платежа» (поле 110) — «0».

- «Назначение платежа» (поле 24) — налог на добавленную стоимость, удержанный налоговым агентом со стоимости товара (наименование) у организации по договору от « » _______20__ года, № __

Учет лома черных и цветных металлов на предприятии

В соответствие с приказом Минприроды №721 от 01.09.2011 года, документальному учету подлежат все виды отходов, от І до ІV класса, в том числе лом черных и цветных металлов.

Порядок учета отходов производства и потребления определяется каждым предприятием индивидуально. Рекомендуется оформить локальный нормативный акт, в котором утвердить следующие положения:

- документальное оформление учета металлолома (в том числе бланки отчетных документов);

- условия хранения лома черных и цветных металлов;

- порядок переработки металлолома (передача сторонней организации либо самостоятельная переработка);

- должностное лицо, ответственное за учет металлолома (в том числе за оформление отчетных документов).

Как покупатель металлолома будет вести учет НДС с 1 января 2020 года

Теперь дадим разъяснения для покупателей по ведению учета. Налоговая база для расчета налога на добавленную стоимость определяется исходя из стоимости покупки товаров, то есть исходя из договорной стоимости с учетом НДС. С 1 января 2020 года вместо прежней ставки НДС 18% вводится новая ставка 20%. А вместо прежней расчетной ставки 18/118 вводится расчетная ставка 20/120. Согласно п. 4 ст. 164 НК РФ ставка 20/120 применяется к налоговой базе, которая содержит в себе НДС. Следовательно, при стоимости товара 240 руб., 40 руб. – это НДС.

Пример.

Налоговый агент должен удержать налог на добавленную стоимость из денежных средств, перечисляемых в счет предстоящих поставок поставщику металлолома, даже если это аванс.

Момент определения налоговой базы для налоговых агентов производится на одну из наиболее ранних дат:

- день отгрузки

- день оплаты/частичной оплаты

В настоящий момент порядок исчисления НДС у налоговых агентов, указанных в п. 8 ст. 161 НК РФ, не закреплен в Налоговом кодексе РФ, поэтому полагаем, что он будет идентичен порядку, установленному для налоговых агентов, указанных в п. 5 ст. 161 НК РФ. Следовательно, если моментом определения налоговой базы у налогового агента является день оплаты/частичной оплаты предстоящих поставок, то на день отгрузки в счет оплаты/частичной оплаты момент определения налоговой базы возникнет вновь. Нет оплаты — момент определения налоговой базы по налогу на добавленную стоимость возникнет только на одну дату и это будет дата отгрузки.

Если налоговый агент использует металлом в деятельности, которая облагается налогом на добавленную стоимость, то НДС, уплачиваемый в качестве налогового агента, можно заявить к вычету. Если по каким-либо причинам цена сделки изменилась или поменялось количество металлома в первичной документации сумма налога на добавленную стоимость необходимо откорректировать.

Общая формула расчета задолженности по налогу на добавленную стоимость перед бюджетом определяется следующим образом: НДС продавца + восстановленный НДС — НДС к вычету.

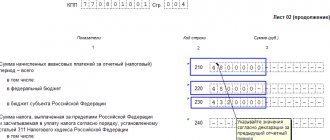

По итогам каждого налогового периода покупатель, являющийся налоговым агентом должен представить в налоговую инспекцию по месту своего учета декларацию. Бланк декларации по НДС утвержден Приказом ФНС России от 29 октября 2014 года № ММВ-7-3/[email protected] Срок — не позднее 25 числа месяца, следующего за истекшим налоговым периодом. Таким образом, отчетными датами являются: 25 апреля, 25 июля, 25 октября, 25 января. Внимательно изучите особенности заполнения декларации покупателем

Порядок хранения лома черных и цветных металлов

Федеральный закон №99 от 04.05.2011 года предусматривает обязательное лицензирование деятельности, связанной с утилизацией и переработкой отходов. В частности, на основании п.30 ч. 1 ст. 12 ФЗ-99, лицензированию подлежит сбор, использование, размещение и обезвреживание отходов I–IV классов опасности.

В связи с тем, что лом черных и цветных металлов отнесен к V классу опасности, деятельность по утилизации металлолома не подлежит лицензированию. Таким образом, организации, в ходе деятельности которых образовывается металлолом в качестве отходов производства или потребления, могут хранить лом на собственных складах и перерабатывать металлические отходы без необходимости оформления лицензии.

Иначе обстоит дело с пылью черных металлов, которую в качестве отходов производят металлургические и металлообрабатывающие предприятия. Данный вид отходов относится к IV классу опасности, а значит, деятельность по его хранению и переработке необходимо лицензировать.

Однако, и здесь законодатели предусмотрели небольшие послабления для субъектов хозяйствования. На основании положений ФЗ-99, хранить пыль черных металлов в качестве отходов производства или потребления можно на специально оборудованных площадках и только при условии, что срок такого хранения не превышает 6-ти месяцев.

«Авансовый» НДС.

С учетом п. 15 ст. 167 НК РФ покупатели металлолома определяют момент определения налоговой базы в порядке, установленном п. 1 ст. 167, – либо на дату отгрузки продавцом товара, либо на дату получения последним предварительной оплаты товара.

В пункте 2 Письма № СД-4-3/[email protected] ФНС разъяснила: при предоплате предстоящих поставок металлолома налоговый агент исчисляет НДС как на дату перечисления оплаты (частичной оплаты), так и на дату отгрузки металлолома в счет этой оплаты (частичной оплаты). Далее ведомство, ссылаясь на ст. 171 НК РФ (п. 3, 5, 8, 12 и 13, в частности), указывает: суммы исчисленного «агентского» («авансового») налога подлежат вычетам. А принятые к вычету суммы налога (в силу пп. 3 и 4 п. 3 ст. 170) подлежат восстановлению.

Суммы налога, принятые к вычету в отношении оплаты, частичной оплаты в счет предстоящих поставок товаров, подлежат восстановлению в размере налога, принятого налогоплательщиком к вычету по приобретенным им товарам, в оплату которых подлежат зачету суммы ранее перечисленной оплаты, частичной оплаты согласно условиям договора (при наличии таких условий).

По мнению автора, рекомендация главного налогового ведомства страны не вызывает вопросов у налоговых агентов – плательщиков НДС. Мы же говорим об «упрощенцах» – а у них здесь может возникнуть «запинка». Дело в налоговом вычете – вправе ли его применить плательщик «упрощенного» налога?

Однако если внимательнее изучить нормы НК РФ, сомнения развеются. Пункты 12 (о вычете «авансового» НДС) и 13 (о вычете НДС при корректировке отгрузки) ст. 171 могут применять и те, кто не платит НДС (в отличие от п. 3, 5 и 8, из которых четко следует, что эти нормы адресованы только налогоплательщикам).

При таком подходе покупатель-«упрощенец» при перечислении предоплаты будущей поставки металлолома исчислит «авансовый» НДС. Когда же продавец отгрузит товар, исчисленный за продавца «авансовый» НДС покупатель может принять к вычету.

Вычет «авансового» и «отгрузочного» НДС за себя «упрощенцу» не полагается!

Покупатель, перечисляющий аванс в счет будущей поставки, вправе рассчитывать на вычет НДС с предоплаты (за себя – покупателя) только в случае, если он является плательщиком НДС. В нашем случае «упрощенец» (лицо, не признающееся плательщиком НДС в силу применения специального налогового режима – п. 2 ст. 346.11 НК РФ) НДС с аванса за себя к вычету не принимает (поэтому в дальнейшем и не восстанавливает данный налог).

Это важно знать: Раздел 9 декларации по НДС :образец заполнения

По той же причине покупатель не сможет принять к вычету НДС, исчисленный по отгрузке металлолома. Таким правом (о чем сказано в абз. 3 п. 3 ст. 171 НК РФ) располагают покупатели – налоговые агенты (поименованы в п. 8 ст. 161 НК РФ), исчислившие НДС в соответствии с абз. 2 п. 3.1 ст. 166 НК РФ, при условии, что металлолом приобретен ими для целей, указанных в п. 2 ст. 171, в частности:

для осуществления операций, признаваемых объектами налогообложения (за исключением товаров, предусмотренных в п. 2 ст. 170, по которым налог учитывается в их стоимости);

Воспользуемся условием примера 1.

Реализация лома черных и цветных металлов: документальное оформление

В общем порядке реализация лома и цветных металлов производится на основании договора, заключенного между поставщиком металлоотходов и предприятием, которое занимается переработкой лома.

Бланк договора законом не предусмотрен, документ составляется в свободной форме, с учетом требований ГК РФ.

Текст договора должен содержать следующую информацию:

- стороны договора (наименование организаций, данные о представителях в преамбуле);

- предмет договора (реализация лома черных/цветных металлов);

- сумма договора, порядок оплаты;

- условия передачи металлолома (на основании доверенности, при оформлении акта приема-передачи);

- реквизиты сторон (адреса, банковские реквизиты).

Бланк договора на реализацию дома черных и цветных металлов можно скачать здесь ⇒ Договор о реализации металлолома.

«Упрощенец» – продавец металлолома.

«Упрощенец» может быть и продавцом металлолома. Что нужно иметь в виду при таких обстоятельствах?

По общему правилу продавцы при реализации металлолома НДС не исчисляют. В договоре и первичном учетном документе продавцы-«упрощенцы» делает соответствующую запись («Без налога (НДС)»).

Но при утрате права на применение УСНО согласно гл. 26.2 НК РФ бывший «упрощенец» исчисляет и уплачивает налог по операциям реализации металлолома самостоятельно. Это следует из абз. 8 п. 8 ст. 161 НК РФ. Исчисление и уплата налога производятся начиная с периода, в котором плательщик перешел на ОСНО, до дня наступления обстоятельств, являющихся основанием для утраты права на применение УСНО.

Организация, применяющая УСНО и соответственно сопровождающая документы записью «Без налога (НДС)», 15.04.2018 продала металлолом.

На 10.06.2018 у нее была превышена максимальная величина дохода (150 млн руб.) для применения УСНО и поэтому компания потеряла право на применение спецрежима с начала II квартала 2020 года (п. 4 ст. 346.13 НК РФ).

По лому, отгруженному во II квартале 2020 года за период с 01.04.2018 до 10.06.2018 (в данном случае продажа состоялась 15.04.2018), организация исчислит НДС самостоятельно, не передавая «процедуру» покупателю.

Покупатели – налоговые агенты, находящиеся на УСНО, при покупке металлолома у плательщиков НДС исчисляют «агентский» НДС. В отношении налога, исчисленного при предоплате за продавца, они смогут применить вычет. По «авансовому» и «отгрузочному» НДС за себя такого права у них нет.

Заинтересованному читателю рекомендуем ознакомиться с Письмом от 16.01.2018 № СА-4-3/[email protected], в котором ФНС привела примеры заполнения НДС-документов при совершении сделок с металлоломом. Здесь же приведены новые группы кодов видов операций (КВО). Первая группа КВО – для использования в книге покупок и книге продаж продавца, а также в журнале учета посредника (33 и 34), вторая – для использования в книге продаж и книге покупок покупателя (41, 42, 43, 44).

Налогообложение операций по реализации металлолома в 2020 году

До 2020 года организации, осуществляющие реализацию лома черных и цветных металлов, были освобождены от уплаты НДС по данной операции на основании ст. 149 НК РФ.

С 01.01.2020 году вступила в силу новая редакция НК РФ, в которой данный пункт упразднен. Это значит, что операции по реализации металлолома подлежат налогообложению НДС в общем порядке.

Включение операций по реализации лома в перечень налогооблагаемых операций предусматривает, что продавец металлоотходов при отгрузке лома обязан не только оформить акт-приема передачи, но и счет-фактуру.

Что касается налога на прибыль, то тут позиция законодателей осталась прежней. Предприятия на ОСНО вправе включить в расчет налогооблагаемой базы всю сумму расходов, связанных с хранением металлолома, а также его передачей на утилизацию или переработку. Уменьшить расходы на стоимость переработки и хранения отходов также могут «упрощенцы» и «вмененщики».

Заполняем декларацию по НДС в отношении операций с металлоломом и алюминием

Затем умножьте показатель на расчетную ставку 20/120 и впишите НДС в графу 17 книги продаж. Исчислите НДС, даже если применяете специальный режим либо освобождены от НДС по статье 145 НК.

Если покупатель работает на общем режиме и товар принят к учету, счет-фактуру он одновременно регистрирует в книге покупок, чтобы принять налог к вычету (п. 9 ст. 172 НК). А вот компании на спецрежиме такой вычет сделать не смогут. Ведь они не признаются плательщиками НДС.

При регистрации счетов-фактур надо указывать новые коды вида операций. Рекомендуемые ФНС коды операций при регистрации счетов-фактур при реализации лома{amp}gt;{amp}gt;{amp}gt;

Проводки по учету реализации металлолома в 2020 году

Для того чтобы разобраться в процедуре бухучета операций по реализации металлолома, рассмотрим несколько примеров.

Пример №1. Учет реализации лома у продавца

Между ООО «МеталлГранд» и ООО «Погрузчик» заключен договор, согласно которому «МеталлГранд» реализует «Погрузчику» лом черных металлов стоимостью 1.200 руб. без НДС. На основании условий договора поставщик самостоятельно исчисляет НДС и выплачивает налог в бюджет.

Операции по реализации металлолома отражены в учете «МеталлГранда» следующими записями:

| Дт | Кт | Сумма | Описание | Документ-основание |

| 62 | 90.1 | 1.200 руб. | Учтена реализация металлолома покупателю | Договор, акт приема-передачи, счет-фактура |

| 90.2 | 41 | 920 руб. | Списана себестоимость реализованного металлолома | Калькуляция себестоимости |

| 51 | 62 | 1.200 руб. | На счет «МеталлГранд» поступила оплата за отгруженный металлолом | Банковская выписка |

Выводы

Декларацию по НДС за I квартал надо заполнить с учетом новых требований ФНС. Если вы уже отчитались по НДС, безопаснее сдать “уточненку”.

Продавцы – плательщики НДС

Они не определяют налоговую базу, поэтому в разделе 3 реализацию металлолома не показывают. В составе декларации они должны сдать титульный лист, раздел 1 и раздел 9.

Покупатели – налоговые агенты – плательщики НДС

Начисление налога и положенные им вычеты должны отражать в разделе 3. В составе декларации сдают титульный лист, разделы 1, 3, 8 и 9.

Покупатели – налоговые агенты – неплательщики НДС

Указывают сумму налога к уплате в бюджет по строке 060 раздела 2. Новый код операции по строке 070 раздела 2 – 1011715. В составе декларации сдают титульный лист, раздел 1 с прочерками, а также разделы 2 и 9. Счета-фактуры на аванс, НДС по которым покупатели принимают к вычету, в разделе 9 отражают с минусом.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Реализация металлолома не облагается ндс

Комментарий к статье 149 НК РФ. Операции, не подлежащие налогообложению (освобождаемые от налогообложения)

Статья 149 Налогового кодекса РФ содержит перечень операций, не подлежащих налогообложению. Данный перечень достаточно обширный. Но в большинстве своем затрагивает реализацию (а также передачу, выполнение, оказание для собственных нужд) товаров, выполнение работ и услуг на территории Российской Федерации социального обусловленного характера. Среди них: медицинские товары и услуги, услуги в сфере образования по проведению некоммерческими организациями учебно-производственного (по направлениям основного и дополнительного образования) или воспитательного процесса, услуги по перевозке пассажиров, ритуальные услуги, реализация почтовых марок и лотерейных билетов, проводимых по решению уполномоченного органа, услуги по предоставлению в пользование жилых помещений в жилищном фонде всех форм собственности, услуги, оказываемые учреждениями культуры и искусства в сфере культуры и искусства, а также реализация предметов религиозного назначения и религиозной литературы, осуществление ряда банковских операций, оказание услуг адвокатами, совершение нотариусами нотариальных действий, услуги санаторно-курортных, оздоровительных организаций и организаций отдыха и другие.

При этом при продаже товаров (работ, услуг), предусмотренных пунктом 3 статьи 149 Налогового кодекса РФ, налогоплательщик вправе отказаться от льгот на срок не менее года.

Федеральный закон от 22 июля 2005 г. N 119-ФЗ внес ряд изменений в статью 149 Налогового кодекса РФ, в которой установлены льготы для плательщиков НДС.

Льгота для предпринимателей, занимающихся игорным бизнесом

До 1 января 2006 года от обложения НДС освобождались юридические лица, занимающиеся организацией тотализаторов и других, основанных на риске игр (в том числе с использованием игровых автоматов) игорного бизнеса. Такая льгота им предоставлялась подпунктом 8 пункта 3 статьи 149 Налогового кодекса РФ. С 1 января 2006 года аналогичная льгота предоставлена и индивидуальным предпринимателям.

Но тут надо обратить внимание на такой нюанс. Определение игорного бизнеса дано в статье 2 Федерального закона от 31 июля 1998 г. N 142-ФЗ «О налоге на игорный бизнес», который утратил силу с 1 января 2004 года, и в главе 29 Налогового кодекса РФ «Налог на игорный бизнес», вступившей в силу с 1 января 2004 года. В соответствии с данными документами игорный бизнес — это предпринимательская деятельность, связанная с извлечением организациями или индивидуальными предпринимателями доходов в виде выигрыша и (или) платы за проведение азартных игр и (или) пари, не являющаяся реализацией товаров (имущественных прав), работ или услуг.

Согласно пункту 2 статьи 153 Налогового кодекса РФ при определении налоговой базы выручка от реализации товаров (работ, услуг) определяется исходя из всех доходов налогоплательщика, связанных с расчетами по оплате указанных товаров (работ, услуг), полученных им в денежной и (или) натуральной формах, включая оплату ценными бумагами. С учетом того, что игорный бизнес — деятельность, не являющаяся реализацией товаров (работ, услуг), то объект обложения налогом на добавленную стоимость при осуществлении игорного бизнеса отсутствует.

Другие виды деятельности, не относящиеся к игорному бизнесу, осуществляемые индивидуальным предпринимателем, подлежат обложению НДС в общеустановленном порядке. При этом он обязан вести раздельный учет доходов от этих видов предпринимательской деятельности и уплачивать обязательные платежи по этим видам предпринимательской деятельности в соответствии с законодательством Российской Федерации.

Таким образом, индивидуальные предприниматели, занимающиеся игорным бизнесом, имели право не платить НДС и до 1 января 2006 года.

Льгота для нотариусов

До 1 января 2006 года налоговые органы требовали от нотариусов уплачивать НДС. Так, в письме ФНС России от 19 октября 2005 г. N ММ-6-03/[email protected] сказано, что в соответствии со статьей 143 Налогового кодекса РФ плательщиками НДС признаются организации и индивидуальные предприниматели. А согласно абзацу 4 пункта 2 статьи 11 Налогового кодекса РФ под индивидуальными предпринимателями понимаются физические лица, зарегистрированные в установленном порядке и осуществляющие предпринимательскую деятельность без образования юридического лица, а также частные нотариусы. Поэтому для целей налогообложения нотариусы отнесены к категории индивидуальных предпринимателей, что подтверждает Определение Конституционного Суда РФ от 06.06.2002 N 116-О.

Таким образом, при осуществлении нотариусами операций, признаваемых объектом налогообложения по НДС, они должны исчислять и уплачивать в бюджет налог в общеустановленном порядке.

Однако с 1 января 2006 года ситуация изменилась. Федеральный закон от 22 июля 2005 г. N 119-ФЗ дополнил пункт 3 статьи 149 Налогового кодекса подпунктом 15.1. В этом подпункте сказано, что НДС не облагается совершение нотариусами, занимающимися частной практикой, нотариальных действий и оказание услуг правового и технического характера в соответствии с законодательством Российской Федерации о нотариате.

Реализация металлолома не облагается НДС

Федеральный закон от 22 июля 2005 г. N 119-ФЗ дополнил пункт 3 статьи 149 Налогового кодекса подпунктом 24, в котором указано, что НДС не облагается реализация лома и отходов черных и цветных металлов.

Отметим, что организациям, которые торгуют металлоломом, следует руководствоваться Федеральным законом от 24 июня 1998 г. N 89-ФЗ «Об отходах производства и потребления», а также Правилами обращения с ломом и отходами черных металлов, утвержденными Постановлением Правительства РФ от 11 мая 2001 г. N 369, и Правилами обращения с ломом и отходами цветных металлов, утвержденными Постановлением Правительства РФ от 11 мая 2001 г. N 370.

Согласно указанным Правилам организации могут принимать металлолом только у его собственников при предъявлении документов, удостоверяющих их личность. У лиц, сдающих не принадлежащий им металлолом, помимо документов, удостоверяющих личность, должна быть соответствующая доверенность от собственника металлолома.

При приеме лома цветных металлов лицо, сдающее этот лом, должно предоставить принимающей организации соответствующее письменное заявление. В этом заявлении необходимо указать, на каком основании у заявителя возникло право собственности на сдаваемый лом. Заявления должны храниться на объекте по приему металлолома в течение пяти лет.

Лом цветных металлов нельзя принимать от физических лиц, не достигших 14 лет. У лиц в возрасте от 14 до 18 лет такой лом может приниматься при наличии письменного согласия их законных представителей — родителей, усыновителей или попечителей. Однако можно принимать лом цветных металлов от физических лиц, достигших шестнадцатилетнего возраста и в установленном порядке объявленных полностью дееспособными.

Прием лома и отходов черных и цветных металлов проводится по массе нетто, определяемой как разность между массой брутто и массой транспортного средства, тары и засоренности. Организации, принимающие металлолом, обязаны проводить радиационный контроль и осуществлять входной контроль каждой партии металлолома на взрывоопасность.

При приеме металлолома должен быть составлен приемосдаточный акт. Формы этого акта установлены в приложениях N 1 к Правилам обращения с ломом черных и цветных металлов. Приемосдаточный акт составляется в двух экземплярах: один передается лицу, сдающему лом, а второй остается у принимающей организации.

Налогообложение подарков

С 1 января 2006 года пункт 3 статьи 149 Налогового кодекса РФ дополнен подпунктом 25. Согласно этому подпункту НДС не облагается передача в рекламных целях товаров (работ, услуг), расходы на приобретение (создание) единицы которых не превышают 100 руб. Отметим, что данная льгота имеет скорее негативные последствия для налогоплательщиков.

Дело в том, что на том, чтобы начислять НДС при раздаче подарков в рамках рекламной кампании, настаивают Минфин России и ФНС России. Примером тому письма Минфина России от 28 марта 2005 г. N 03-04-11/66 и от 25 ноября 2004 г. N 03-04-11/209. В них указано, что в соответствии со статьей 39 Налогового кодекса РФ под реализацией понимается передача права собственности, в том числе и на безвозмездной основе. В соответствии со статьей 146 Налогового кодекса РФ реализация товаров облагается НДС.

Налоговая база при этом равна рыночной цене товаров.

Но далеко не все специалисты согласны с такой точкой зрения. В качестве возражения приводится довод о том, что раздача товаров является составной частью рекламных расходов организации. При этом нельзя документально подтвердить, в какой момент право собственности на подарки переходит от компании к одариваемым. Зачастую такие аргументы помогали налогоплательщикам в арбитражных судах доказать, что раздача товаров в рекламных целях не должна облагаться НДС (см., например, Постановление ФАС Московского округа от 13 января 2003 г. N КА-А40/8381-02 и Постановление ФАС Северо-Западного округа от 14 декабря 2004 г. N А05-3624/04-22).

Новелла, внесенная в статью 149 Налогового кодекса РФ, косвенно подтверждает, что подарки, себестоимость единицы которых превышает 100 руб., должны облагаться НДС. Доказать в суде иное будет непросто.

Обратите внимание, что при рекламной раздаче товаров, себестоимость которых не превышает 100 руб., предприятие обязано организовать раздельный учет НДС по приобретенным товарам (работам, услугам). Это требование пункта 4 статьи 170 Налогового кодекса РФ. Однако если себестоимость товаров, розданных в рамках рекламной акции, не превышает 5 процентов от величины совокупных расходов на производство, к вычету можно принять весь НДС по приобретенным товарам, работам и услугам, а также имущественным правам.

Особо следует обратить внимание на пункт 4 статьи 149 Налогового кодекса РФ, согласно которому налогоплательщик обязан вести раздельный учет операций, подлежащих и не подлежащих налогообложению, а также на пункт 6 статьи 149 настоящего Кодекса, прямо указывающему на обязательность наличия у налогоплательщиков необходимых лицензий на осуществление деятельности для последующего избежания налогообложения по условиям, указанным в данной статье.

Кроме того, необходимо иметь в виду, что освобождение от налогообложения в соответствии с положениями настоящей статьи не применяется при осуществлении предпринимательской деятельности в интересах другого лица на основе договоров поручения, договоров комиссии либо агентских договоров, если иное не предусмотрено настоящим Кодексом.

‹ Комментарии к СТ 148 НК РФВверхКомментарии к СТ 150 НК РФ ›

Исключения

Статьей 2 Федерального закона №335-ФЗ установлено, что от обязанностей налогового агента освобождаются физические лица, не зарегистрированные как индивидуальные предприниматели. Таким образом, свободно покупать металлолом без перечисления НДС можно только для личных целей. Но при решении заниматься предпринимательской деятельностью даже без регистрации ИП у физлица появляются обязанности по перечислению налога на добавленную стоимость.

Видео о «ломовом» налоге:

НДС-вопросы при купле-продаже металлолома

→ Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 8 июня 2020 г.

Л.А. Елина,ведущий экспертС 2020 г. продажа металлолома облагается НДС.

Если покупатель — организация или ИП, в большинстве случаев именно он должен исчислить НДС в качестве налогового агента. За 5 месяцев действия нового правила возникло довольно много вопросов.

Наша организация заготавливает металлолом, покупая его у граждан, не являющихся предпринимателями. Затем этот лом мы продаем другой фирме.

Должны ли мы как налоговый агент платить НДС при покупке или при продаже металлолома?

— При покупке металлолома у физических лиц, не являющихся предпринимателями, ваша организация не должна исчислять НДС в качестве налогового агента. Если вы применяете спецрежим либо получили освобождение от исполнения обязанностей плательщика НДС по ст. 145 НК РФ, то при продаже вами металлолома покупателю-организации не требуется исчислять НДС и платить его в бюджет.

Причем ни вам, ни вашему покупателю. В договоре и накладной в таком случае вам надо проставить о или сделать другую аналогичную запись; .

Как отражается в учете продажа металлолома?

Покупатели металлолома производят расчет отдельно по итогам каждого квартала, в котором они получали такие товары. Начисленный в течение квартала налог уменьшайте на сумму вычетов и увеличивайте на суммы восстановленного НДС.

Налоговый агент — покупатель должен увеличить НДС к начислению на суммы налога, которые он восстанавливал, когда:

- получал товары, в счет которых ранее платил предоплату и принимал налог к вычету (или при возврате аванса);

- учитывал уменьшение стоимости или количества товаров (корректировал сумму, ранее принятую к вычету).

Такие правила установлены абзацем 4 подпункта 3 пункта 3 и абзацем 6 подпункта 4 пункта 3 .

Агент — покупатель вправе уменьшить налог к начислению по итогам квартала на следующие виды вычетов. Они перечислены в пункте 4.1 .

- Начисленного НДС. Воспользоваться им можно только при выполнении двух условий. Во-первых, агент должен быть плательщиком НДС. Во-вторых, приобретенный металлолом;должен быть принят на учет и предназначен для использования в операциях, облагаемых этим налогом. Если оба условия выполнены, то можно применить вычет в том квартале, когда он начислил НДС. НК разрешает ставить к вычету именно «исчисленные», а не уплаченные суммы.

Агенты, которые применяют специальные режимы, плательщиками НДС не являются. Поэтому права на этот вычет они не имеют. Как и покупатели, которые используют освобождение от уплаты налога по .

Экспортеры металлолома, которые применяют ставку 0 процентов, предъявляют НДС к вычету в особом порядке. Металлолом — это сырьевой товар. Поэтому, если вы приобрели его для продажи на экспорт, то применить вычет можно не раньше, чем в последний день квартала, в котором собраны документы, подтверждающие право на нулевую ставку. Это следует из пункта 3 . Разъяснения — в .

При возврате товара продавцу или предоплаты покупателю. Агенты — покупатели имеют право на такой него, если являются плательщиками НДС (п.5 ст.171 НК). При этом:

- если покупатель вернул полученный товар, он принимает к вычету тот налог, который ранее начислил вместо продавца при отгрузке этого товара;

- если продавец вернул аванс, то покупатель принимает к вычету налог, начисленный ранее (в день получения продавцом предоплаты).

- С аванса, перечисленной агентом. Когда предусмотрена авансовая форма расчетов, рассчитывается НДС с аванса, перечисленного продавцу, и принимаются к вычету (абз.2 п. 12 ст. 171 НК). Таким правом могут воспользоваться все: и плательщики НДС, и те, кто применяет спецрежимы, и те, кто использует право на освобождение от налога.

С предоплаты за продавца. Агенты сначала начисляют налог на добавленную стоимость с аванса, а потом принимают его к вычету. Право на вычет возникает в момент, когда продавец отгрузил товары, по которым он ранее получил аванс (п.8 ст.171 НК).

При уменьшении стоимости или количества товаров. Агенты — покупатели имеют право на него вместо продавцов. Сначала они начисляют налог на добавленную стоимость с отгрузки. Потом, если стоимость или количество товаров уменьшили, принимают излишне начисленный налог к вычету. Это следует из пункта 13 статьи 171 НК.

- сумму полученной предоплаты (на аванс);

- стоимость отправленных товаров (на отгрузку).

Специальных правил оформления и регистрации счетов-фактур при реализации металлолома в нет. Пока в него не внесли поправки, руководствуйтесь и приложениями к нему. Там же есть новые коды операций для регистрации счетов-фактур в книге продаж, покупок и журнале учета счетов-фактур.

| Покупатель — налоговый агент, плательщик НДС | Покупатель — агент применяет спецрежим или использует освобождение от НДС | ||||

| Покупатель перечислил предоплату | |||||

| Расчет с предоплаты по формуле: Сумма НДС с аванса | Сумма аванса | Сумма аванса | Ставка 18% | Расчетная ставка (18/118) | |

Регистрирует в книге продаж счет-фактуру на предоплату. Указывает сумму, исчисленную по формуле. Свой счет на предоплату не составляет.

Регистрирует в книге покупок счет-фактуру на предоплату от продавца с исчисленной суммой. Свой счет на аванс не составляет.

Начисление с отгрузки по формуле:

Сумма НДС с отгрузки

| Стоимость отгруженного товара | Стоимость отгруженного товара | Ставка 18% | Расчетная ставка (18/118) |

Регистрирует в книге продаж счет-фактуру на отгрузку. Указывает сумму, исчисленную по формуле. Свой счет на отгрузку не составляет.

Принимает к вычету налог, исчисленный с аванса.

Регистрирует в книге покупок счет-фактуру на предоплату. Указывает сумму, исчисленную по формуле. Свой счет не составляет.

В таком же порядке регистрируйте в книгах исправленные и корректировочные счета-фактуры. В ситуациях, когда покупатель не является агентом, оформляйте документы в общем порядке.

Продавцы — плательщики НДС выставляют счета-фактуры на аванс и на отгрузку с пометкой «НДС исчисляется налоговым агентом». Исключение — продажа металлолома на экспорт и физлицам. Агенты — покупатели платежные документы на предоплату и на отправку металлолома самостоятельно не составляют. Такой порядок следует из пункта 8 статьи 161, пункта 3.1 статьи 166 и пункта 5 статьи 168 НК.

Продавец — плательщик налога на добавленную стоимость регистрирует в своей книге продаж счета-фактуры на предоплату и на отгрузку. В графе 2 указывайте коды операций, которые приведены приложении к письму . Например, если регистрируете первичный счет-фактуру на аванс, поставьте в графе 2 код 33, а если на отгрузку — код 34. Коды операций для других ситуаций смотрите в таблице «Коды видов операций по НДС».

В графе 14 (стоимость без налога) укажите:

В графе 13б и графе 17 (сумма налога):

- делайте прочерки, если составляете книгу продаж на бумаге;

- указывайте цифру «0», если ведете ее в электронном виде по установленному формату или выгружаете сведения в раздел 9 декларации.

Такой порядок следует из приложения к письму .

При операциях с металлоломом продавец — плательщик НДС заполняет книгу покупок, если регистрирует корректировочный счет-фактуру на уменьшение стоимости отгрузок. В этом случае укажите в графе 2 книги код вида операции 34. В графе 15 укажите разницу в стоимости. Если составляете книгу покупок на бумаге, в графе 16 (сумма налога к вычету) поставьте прочерк.

Покупатель — агент регистрирует в книге продаж счета-фактуры на аванс и на отгрузку. Несмотря на то что он действует и вместо продавца, и как покупатель, все операции по начислению (восстановлению) НДС регистрируются в одной книге.

В графе 2 книги продаж указывайте коды операций согласно приложению к письму ФНС от 16.01.2018 № СД-4-3/480. Например:

- 41, когда регистрируете счет-фактуру на аванс, чтобы начислить с него налог вместо продавца;

- 42, когда регистрируете счет на отгрузку, чтобы начислить налог с нее вместо продавца;

- 43, когда регистрируете счет на предоплату, чтобы после отгрузки товара продавцом восстановить вычет с аванса в качестве покупателя.

В графу 14 (стоимость без налога) впишите:

- сумму предоплаты, если регистрируете на него счет-фактуру;

- стоимость товаров, при регистрации на отгрузку.

В графе 17 книги продаж покупатель указывает сумму с аванса или сумму с отгрузки, которую определил расчетным методом. Такой порядок следует из приложения к письму ФНС от 16.01.2018 № СД-4-3/480.

Регистрирует в книге продаж счет-фактуру на аванс, полученный от продавца. Указывает сумму НДС, исчисленную по формуле. Свой счет-фактуру на аванс не составляет.

Регистрирует в книге покупок счет-фактуру на аванс от продавца с исчисленной суммой НДС. Свой счет-фактуру на аванс не составляет

Начисляет НДС с отгрузки по формуле:

| Стоимость отгруженного товара | × | Ставка НДС (18%) | × | Расчетная ставка (18/118) |

Регистрирует в книге продаж счет-фактуру на отгрузку, полученный от продавца. Указывает сумму НДС, исчисленную по формуле. Свой счет-фактуру на отгрузку не составляет.

Восстанавливает НДС, ранее принятый к вычету с аванса. Регистрирует в книге продаж счет-фактуру на аванс от продавца с исчисленной суммой НДС

Не восстанавливает НДС, принятый к вычету с аванса. В книге продаж ничего не регистрирует

В аналогичном порядке регистрируйте в книгах исправленные и корректировочные счета-фактуры.

Напомним, что бланк этого отчёта утвержден приказом Налоговой службы России от 29.10.2014 № ММВ-7-3/558.Также см.

«».Данная категория продажу металлолома в декларации НДС в 2019 году в Разделе 3 не отражает, поскольку налоговую базу не устанавливают.Но есть три исключения:

- абз. 8 п. 8 ст. 161 НК РФ (потеря права на освобождение от исполнения обязанностей плательщика либо на спецрежим);

- абз. 7 п. 8 ст. 161 НК РФ (недостоверное проставление продавцом-плательщиком в «первичке» фразы «Без НДС»);

- сбыт указанных товаров обычным физлицам без статуса ИП.

Вместе с тем, операции с металлоломом необходимо отразить в книге продаж, а также Разделах 1 и 9 декларации по НДС. При выставлении корректировочных счетов-фактур – в Разделе 8.Теперь о том, как заполнить декларацию по НДС с металлолом налоговым агентам в качестве покупателей-плательщиков.

Изменения для продавцов

В деятельности продавцов по реализации металлолома также ждут изменения: им необходимо выставлять счет-фактуру на сумму без учета налога и ставить о.

Для продавцов, которые работают на условиях налоговых спецрежимов или освобождения от уплаты налога при реализации металлолома и вторичного алюминия с начала в договоре и первичной учетной документации следует делать пометку «Без налога (НДС)». В таком случае у налогового агента не возникает обязанность по его уплате. Эта же пометка ставится на документах по сделкам, которые не попадают под уплату НДС.

Важно! Продавцам, которые будут указывать ложные сведения и неправомерно использовать о, придется уплачивать его самостоятельно.

Кроме этого, уплата НДС на металлолом сохраняется за продавцом, если:

- металлолом продается физическому лицу;

- металлолом идет на экспорт;

- утеряно право на освобождение от налога или применение налогового спецрежима.

Таким образом, избежать необходимости уплачивать НДС на металлолом можно только при заключении договора с компаниями или индивидуальными предпринимателями, которые не попадают в число плательщиков НДС (работают по упрощенной системе налогообложения или другим спецрежимам). Но в связи с нововведениями эксперты прогнозируют рост цен на лом на сумму налоговой ставки, поэтому введение поправок коснется всех участников рынка, в том числе предпринимателей, которые по сути не являются плательщиками НДС.

Каким образом происходит расчет налога к уплате в бюджет у налогового агента?

НДС к уплате в бюджет за квартал, который является налоговым периодом для оговариваемого налога, покупатель металлолома — налоговый агент должен рассчитать по следующей формуле:

Про начисление НДС мы уже рассказали. Остановимся на двух других показателях формулы.

Восстанавливать НДС покупателю нужно (абз. 4 подп. 3 п. 3 и абз. 6 подп. 4 п. 3 ст. 170 НК):

- при получении металлического лома, в счет которого ранее перечислялся аванс и принимался НДС к вычету;

- возврате аванса;

- уменьшении стоимости/количества лома по соглашению с продавцом, т. е. при корректировке суммы налога, ранее предъявленной к вычету.

Вычеты по НДС приобретателя лома описаны в п. 4.1 ст. 173 НК.

— краткое наименование налогового агента

— краткое наименование налогового агента