Для чего нужен коэффициент налоговой нагрузки компании

Коэффициент налоговой нагрузки – это показатель, который используют налоговики, когда анализируют детальность компаний и выбирают, кого включить в план выездных проверок. Чем меньше налоговая нагрузка, тем больше вероятность, что организацию заподозрят в нарушении НК РФ и включат в план.

В Приказе ФНС от 30.05.2007 № ММ-3-06/[email protected] «Об утверждении Концепции системы планирования выездных налоговых проверок» приведены критерии, по которым организация попадает в зону риска при составлении плана проверок. Первый пункт в списке – налоговая нагрузка на бизнес меньше, чем в среднем по отрасли.

Кроме того, показатель налоговой нагрузки в числе прочих используют и банки, когда решают, выдавать ли организации кредит. А еще банки контролируют налоговую нагрузку в целях соблюдения «антиотмывочного» закона от 07.08.2001 № 115-ФЗ. Так, согласно Методическим рекомендациям ЦБ РФ № 18-Р, утвержденным в 2020 году, если сумма оплаты налогов меньше 0,9% от общего оборота по счёту, то это признак «плохого» клиента. Банк может отказать в обслуживании такому клиенту.

О методичках по выявлению банками «плохих» клиентов

Налоговая нагрузка по видам экономической деятельности в 2020 году

Налоговая нагрузка – это общая сумма налогов, которые компания должна уплатить в бюджет. Низкие показатели – верный способ попасть в план выездных проверок. Сверьте свои показатели с нагрузкой по видам экономической деятельности в 2020 году.

Одним из приоритетных направлений деятельности финансового директора является снижение суммы налогов к уплате. Ведь переплачивать государству, недополучая заработанную прибыль, не хочет ни один собственник.

Особо ценятся те специалисты, которые могут в рамках законодательства, используя различные инструменты, приблизить сумму налогов к критическому порогу – среднестатистической нагрузке на бизнес, определенной фискальной службой по отраслям деятельности.

Переход через пороговое значение будет чреват для предприятия выездной проверкой.

Что такое налоговая нагрузка предприятия и зачем ее считать

Вначале разберемся с терминами. Налоговая нагрузка в абсолютном исчислении – это общая сумма платежей, которые предприятие должно уплатить в государственную казну. В относительном исчислении – это общая сумма уплаченных предприятием налогов, отнесенная к сумме выручки, полученной предприятием за релевантный период, исчисляется в процентах.

Именно вторым показателем пользуется Федеральная налоговая служба для формирования плана выездных проверок на следующий год, сравнивая показатель в сданной финансовой отчетности со среднестатистическим по отрасли.

Те компании, чьи показатели ниже нормы, попадают в список подозрительных.

У инспекторов возникают сомнения, не использовала и компания противозаконные налоговые схемы, ведь в рамках закона получить столь позитивный результат теоретически невозможно.

Как рассчитать налоговую нагрузку организации

Согласно Приказу ФНС от 30.05.2007 № ММ-3-06/[email protected] совокупную нагрузку считают как соотношение всех уплаченных налогов.

В письме от 29.06.18 № БА-4-1/[email protected] ФНС конкретизировала порядок расчета:

- выручку нужно брать без НДС и акцизов;

- в сумму налогов включают и уплаченный НДФЛ;

- страховые взносы в расчет не включают.

Полученный показатель надо сравнивать с данными из Приложения 3 того же приказа, где ФНС ежегодно публикует усредненные данные по отраслям.

Налоговая нагрузка по видам экономической деятельности по итогам 2018 года ( )

В таблице справочно приводится и фискальная нагрузка по страховым взносам.

Пример

Строительная организация по данным налоговых деклараций уплатила за 2020 год 950 тыс. руб. налогов, включая НДФЛ. Страховые взносы – 430 тыс. руб. Выручка организации за 2020 год без НДС составила 10,5 млн руб.

Суммарная налоговая нагрузка: 950 000 / 10 500 000 * 100 = 9,05 Налоговая нагрузка по страховым взносам: 430 000 / 10 500 000 = 4,1

Сравним полученные коэффициенты со средней нагрузкой по отраслям за 2020 год. Для строительства среднее значение совокупной нагрузки – 10,4, по страховым взносам – 4,4.

У компании из нашего примера показатели ниже среднеотраслевых, а значит она попадает в зону риска и ее, скорее всего, включат в план проверок.

Основания для выездной налоговой проверки: как узнать, будет ли проверка

Бывает, что некомпетентные инспекторы при расчете налоговой нагрузки берут не все показатели, например, только налог на прибыль, а сравнивают со среднеотраслевой нагрузкой из указанного письма. Так они получают неверную картину с заниженной налоговой нагрузкой и запрашивают у организации пояснения. В такой ситуации направьте в налоговую свой расчет, с учетом всех налогов, и пояснения к расчету.

Проверить налоговую нагрузку компании и сравнить ее со среднеотраслевыми показателями можно с помощью специального сервиса на сайте ФНС . Он подходит для тех, кто платит налоги по общей системе налогообложения.Сервис позволяет сравнить свою налоговую нагрузку, в том числе по отдельным налогам, со средними значениями по отрасли в разрезе регионов. Также в сервисе есть информация о среднем уровне зарплаты, рассчитанном на основе справок 2-НДФЛ.

Любая организация хочет платить поменьше налогов. Это нормально и не запрещено, если не применять незаконные методы оптимизации. С другой стороны, стоит компании снизить платежи и отклониться от средних цифр по отрасли – к ней приходят с проверкой. 1C-WiseAdvice тщательно следит за тем, чтобы нагрузка всегда оставалась в безопасной зоне и не отклонялась от референтных значений больше, чем на 10%. Это позволяет не привлекать внимания ФНС и снизить риск выездной налоговой проверки практически до нуля.

Варианты налоговой оптимизации, которые мы предлагаем, разрабатываются индивидуально с учетом бизнес-структуры и особенностей деятельности вашей компании. Они абсолютно законны и безопасны.

Подробнее

Расчет налоговой нагрузки в 2019 году

Все индивидуальные предприниматели сталкиваются с обязанностью уплаты налогов. Размер налоговой базы предусмотрен законодательством, но её можно уменьшить определенными способами.

Расчет величины происходит самостоятельно или с помощью калькулятора – это необходимо по приказу ФНС во время их внеплановых проверок. Если нагрузка по налогу на прибыль будет слишком низкой, то в большинстве случаев возможно допущение ошибки в подсчетах. Чтобы этого избежать и был создан калькулятор.

Когда требуется рассчитать налоговую нагрузку?

В общую сумму входят все виды выплат, включая НДС, НДФЛ, страховые взносы, которые выражаются в виде определенного процента от всех доходов или в установленных величинах, выражающихся в рублях. Оценка совокупной налоговой нагрузки происходит по требованиям специализированных инспекций или по нужде налогоплательщика в таких ситуациях:

- Когда показатель нагрузки долгое время меньше средних выплат. Они зависят от вида деятельности, но если фискальная служба заподозрит перевод платежей не в полном размере, то будет направлена неожиданная проверка.

- Если сумма значительно превышает уровень налоговой нагрузки, то развитие организации находится под угрозой. Если вычеты показывают непосильные для компании обязательные платежи, то будет правильным переход на другие системы налогообложения – УСН или ЕНДВ.

Для того чтобы рассчитать нагрузку отдел бухгалтерии должен оценить сумму обязательных выплат государству и сравнить полученные показатели с общей прибылью. Результат выражается в процентах. Он сопоставляются со средними показателями Федеральной налоговой службы.

Нормальный показатель нагрузки

Эти значения актуальны в 2020 году. Они зависят от вида деятельности организации или ИП. Таким образом, нагрузка для торговых компаний составляет меньше 1%, а для производственных не более 3%. Бывает так, что на протяжении последних нескольких лет отмечается нарушение динамики изменения процентов, тогда необходимо проводить расчет налоговой нагрузки с помощью калькулятора.

Отклонения от нормы всегда невыгодны для налогоплательщиков, потому что при обнаружении ошибки выписываются штрафные санкции от государства. В случае обнаружения недочета компании необходимо выявить причины низкой нагрузки. Среди них может быть:

- неправильно поставленный код типа деятельности;

- проведение необходимых вложений;

- временно проблемная реализация;

- повышение затрат на оборудование или поставщиков;

- совершения экспорта.

Эти аргументы предоставляются в Федеральную службу. Так компания оберегается от штрафных санкций. Для фискальных органов юридическое лицо подготавливает документы с пояснением причин, которые проходят рассмотрение на протяжении трех дней.

В том случае, если организация уклоняется от предупреждений и предписаний фискальной службы, то она вправе предпринять более жестокие меры наказания.

На выездной проверке она замораживает счет производства или открывает уголовное дело по факту невыплаты обязательных средств государству.

Принцип расчета налоговой нагрузки

Налоговое обременение является соотношением всех платежей, изымаемых с организаций к размеру полученных доходов за отчетный период.

Налоговая нагрузка формула расчета

Вычисления происходят по такой формуле:

- Налоговая нагрузка = Сумма налогов, начисленных за календарный год / Сумма годовой выручки * 100%.

Размер всех налогов можно узнать в соответствующих декларациях. Существуют некоторые рекомендации для получения безошибочного результата.

- Ввозный налог на добавленную стоимость (НДС) исключается из общего расчета.

- Таможенная пошлина также не учитывается.

- В расчет включается все фискальные платежи, произведенные в расчетном периоде.

- Переведенные государству от компании страховые взносы.

Законодательство издало документы, регулирующие отношения между налогоплательщиками и государственными контролирующими органами. Регламент можно отыскать в приказе ФНС «О согласовании систем планирования выездной налоговой проверки», а также в письме «О работе комиссий налоговых органов по легализации налоговой базы». Все данные можно отыскать на официальном сайте Федеральной службы.

https://youtu.be/KTjLgeBmtRo

Расчет нагрузки лучше проводить с помощью онлайн-калькулятора. Он использует общепринятую формулу, но отличается от ручного подсчета скоростью и детальным показом последовательности действий. Достаточно вписать данные о налогоплательщике в соответствующие поля. Для этого необходимо знать только суммы налогов и размер годовых выручек.

Сервис бесплатный, поэтому каждый желающий может сделать расчет налоговой нагрузки. Калькулятором могут пользоваться как сами налогоплательщики, так и федеральная налоговая служба.

Пользователи получают правильные расчеты за короткое время. Беспокоиться насчет возможности ошибок или недочетов не стоит.

Алгоритм действий четко установлен для всех, необходимо лишь правильно указать исходную информацию.

Источник: https://AktBuh.ru/raschet-nalogovoy-nagruzki.html

Формулы расчета по отдельным налогам и видам налогообложения

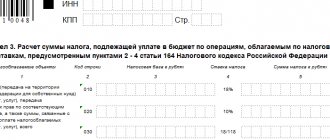

В письме от 25.07.2017 № ЕД-4-15/[email protected] «О работе комиссии по легализации налоговой базы и базы по страховым взносам» (Приложение 7, таблица 1) ФНС России приводит методику расчета налоговой нагрузки по видам налогообложения.

Для ООО на ОСНО

Для ИП на ОСНО

Для ИП и ООО на УСН

Для ИП и ООО на ЕСХН

Если компания отчитывается по НДПИ, акцизам, водному налогу, платежам за пользование природными ресурсами, налогу на имущество, транспортному и земельному налогам, то нужно включить в расчет платежи и по этим налогам.

В таблице 2 того же Приложения 7 налоговики анализируют полученные показатели, сравнивают уровень нагрузки с показателями аналогичных налогоплательщиков, средними показателями по виду экономической деятельности и принимают решение, вызывать ли руководителя компании на комиссию в ИФНС.

От 1,3 до 45,4% — разбег налоговой нагрузки по отраслям

Как узнать, сколько платят в среднем по отрасли? Для этого нужно ориентироваться на показатели налоговой нагрузки по видам деятельности за предыдущий год, которые выкладывает в открытый доступ ФНС. Разница в отраслевых показателях впечатляет: разбег составляет 44,1%. Низкие показатели налоговой нагрузки у сельского хозяйства, энергетиков, невысокие у транспортников, средние у строителей и общепита, выше среднего у производителей компьютеров, напитков, табака, связистов, «айтишников», наиболее высокие – в сфере добычи полезных ископаемых.

А вот как быть узким нишевым сферам, которые не попадают в обобщенный отраслевой список, и средняя цифра для которых не определена? Вот именно тогда нужно ориентироваться на среднероссийский показатель налоговой нагрузки за предыдущий год. В 2018 году при расчете нужно равняться на показатель 2020 года, составивший 10,8%. Именно его в письме от 22 августа 2020 года № ГД-3-1/5806 указала Федеральная налоговая служба РФ.

В ФНС летом 2020 года поступил письменный запрос о том, как высчитать налоговую нагрузку предприятию, занимающемуся санаторно-курортной деятельностью. Вопрос возник в связи с тем, что в федеральном перечне среднеотраслевых показателей налоговой нагрузки данной отрасли нет. В ответном письме ФНС указано, что сравнивать налоговую нагрузку санаторно-курортной организаций следует со средним уровнем налоговой нагрузки по Российской Федерации — ввиду отсутствия значений по отрасли, то есть с показателем 10,8%.

Налоговая нагрузка по отраслям. Данные за 2017 год.

Нагрузка по НДФЛ

Письмо ФНС от 25.07.2017 № ЕД-4-15/[email protected] определяет налоговую нагрузку ИП по НДФЛ как отношение исчисленного НДФЛ от предпринимательской деятельности к общей сумме доходов от данной деятельности.

Если нагрузка по НДФЛ низкая, предпринимателя вызовут на комиссию в налоговую инспекцию. Но что считать низкой налоговой нагрузкой – в письме не сказано.

Но в этом же письме есть другой критерий – доля профессиональных вычетов для расчета НДФЛ. Если это доля превышает 95%, ИП становится кандидатом для вызова на комиссию.

Что касается организаций, то здесь налоговики анализируют не относительную нагрузку по НДФЛ, а динамику уплаченных сумм. Инспекторы анализируют показатели отчетов 6-НДФЛ и вызывают на комиссию, если:

- поступления НДФЛ снизились по сравнению с прошлым кварталом или годом больше, чем на 10 процентов;

- по суммам НДФЛ сделали вывод, что организация платит зарплату меньше среднего уровня в регионе по этому виду деятельности.

Таким же образом анализируют расчеты по страховым взносам и смотрят, не снизились ли суммы взносов при том же количестве работников.

Как посчитать нагрузку по страховым взносам

Что сравнить нагрузку компании со средней по конкретному виду деятельности, ее необходимо рассчитать. Нагрузку компании по взносам посчитайте по формуле.

Нагрузка по взносам = Сумма взносов : Выручку х 100%

Специалисты ФНС порекомендовали при расчете брать ту сумму взносов, которую компания начислила в 2020 году и уплатила в этом же году. А взносы, которые компания начислила в 2020 году, но перечислила в 2020 году, не учитывать, поскольку компания рассчитывала их еще по Закону № 212-ФЗ, а ФНС в своих данных учитывает только взносы по главе 34 Налогового кодекса. Выручку возьмите из строки 2110 отчета о финансовых результатах.

Нагрузка по налогу на прибыль

В действующих документах нет методики расчета нагрузки отдельно по налогу на прибыль. Она была прописана в письме ФНС от 17.07.2013 № АС-4-2/12722, которое сейчас отменено. Но не исключено, что налоговики и сейчас могут пользоваться той же методикой при анализе нагрузки налогоплательщиков.

Формула расчета выглядит так:

В упомянутом письме под низкой понимают налоговую нагрузку:

- меньше 3% – для производственных предприятий;

- меньше 1% – для предприятий торговли.

Если налоговая нагрузка низкая

Как видим, в интересах налогоплательщика знать, как считать налоговую нагрузку. Обнаружив при самостоятельном расчете отклонения от общепринятых показателей нагрузки в сторону занижения, лучше заранее подготовиться к объяснениям с налоговой инспекцией.

Далеко не всегда низкий уровень налогового бремени указывает на «уход» компании от налогов и наличие нарушений налогового законодательства. Если при расчете налоговой нагрузки формула использована правильно и отсутствуют иные ошибки, то причины могут быть вполне объективными, например, увеличение расходов в связи с ростом цен поставщиков.

Как правильно рассчитать по формуле

Необходимо обращать внимание на то, что установленная формула для исчислений налоговой нагрузки в компании, которая ведет официальную предпринимательскую деятельность на территории России, достаточно проста.

Однако она является неточной. Представители налогового органа, которые формируют статические данные, достаточно усреднено исчисляют рассматриваемый показатель.

При этом допускается возможность нескольких вариантов исчислений налоговой нагрузки. В 2020 году сотрудники налогового органа используются такую формулу:

Вн = (Сн х 100%)/Бв

| Вн | Искомый показатель налоговой нагрузки |

| Сн | Суммарное число всех без исключения налогов, которые подлежали перечислению в счет государства во время рассматриваемого налогового отчетного периода |

| Бв | Установленная сумма бухгалтерской выручки |

Министерство финансов применяет во время исчислений подобную формулу, которая в конечном итоге выдает аналогичные значения.

Одновременно с этим нужно обращать внимание на то, что формат этого варианта немного отличается от используемого структурными подразделениями налогового органа.

Помимо этого предусматривается возможность и иных вариантов исчислений, которые указаны в учебниках по экономике.

Одновременно с этим стоит помнить о наличии сложностей в их применении на практике, из-за чего представители налогового органа и Министерства финансов используют в работе максимально упрощенные методы исчислений. Только благодаря этому можно существенно снизить вероятность допущения ошибок.

Как вывести относительный показатель налоговой нагрузки?

Но при анализе разных проектов, которые требуют разных сумм инвестиций, имеют разные сроки реализации, некорректно сравнивать налоговую нагрузку по суммовым показателям. Необоснованно сравнивать, например, 220 тыс. руб. налогов за условный период небольшого розничного магазинчика и 3 млн руб. большого производственного предприятия. Такие разнородные базисные факторы можно сравнить только по относительным величинам.

Зачастую этот показатель называют коэффициентом налоговой нагрузки, показателем эффективности налогового планирования, так как на его значение нередко влияют и методы законной оптимизации налоговой нагрузки.

Но вне зависимости от применяемого названия относительная величина налоговой нагрузки как экономическая категория отражает соотношение общей массы налогов и сборов, уплачиваемых предприятием в фискальные органы, с показателями его деятельности.

Рассчитать коэффициент налоговой нагрузки (Кнн) можно по формуле:

Кнн = ∑N / B,

где B — база сравнения, выбранная на предприятии.

К сведению

Относительно базы сравнения идут многолетние жаркие споры. Каждый из экспертов отстаивает свои предлагаемые показатели. И каждое из предложений имеет свои достоинства и недостатки.

Различные авторы предлагают использовать: валовую прибыль, чистую прибыль, рыночную стоимость бизнеса, выручку.

В поисках методики основная идея состоит в том, чтобы сделать коэффициент налоговой нагрузки универсальным показателем, позволяющим сравнивать уровень налогообложения в разных отраслях народного хозяйства.

Подчеркнем, что никакой показатель не будет являться универсальным для всех налогов и сборов: для налога на имущество базой для расчета является стоимость облагаемого имущества, страховые взносы рассчитываются по общему условию от фонда оплаты труда, а транспортный налог зависит от мощности двигателя.

На наш взгляд, с учетом многообразия практики, житейских ситуаций создание одного универсального показателя — задача утопическая.

Почему показатель должен быть именно один? Считаем, что речь идет о выборе не единственного, универсального показателя, а о выборе той наиболее информационно емкой базы, на основе которой можно будет сделать верные аналитические выводы.

Например, стоимость бизнеса интересный, но скорее теоретический, чем практический инструмент для данного расчета. Ценность такого показателя, как коэффициент налоговой нагрузки, — в сравнительной простоте и оперативности получения данных. А при таком базовом показателе, как стоимость бизнеса, ни о какой простоте и быстроте проведения расчета не может быть и речи. Стоимость бизнеса — сложный, субъективный и спорный показатель, который никаким образом не упрощает и не делает расчеты более точными.

Возможно, ранее он был интересен как разновидность точной управленческой информации, устраняющий недостатки и некорректности бухгалтерского учета, но сейчас, по нашему мнению, для подобного расчета эта база неактуальна.

Более реальным и информационно емким представляется использование в качестве базы для расчета показателей валовой прибыли, чистой прибыли и выручки. Хотя опять же, возникают разночтения в отношении некоторых подходов.

Например, при сопоставлении налоговой нагрузки с показателем выручки включать или нет в объем выручки прочие доходы? На наш взгляд, прочие доходы также должны участвовать в оценке налоговой нагрузки.

Сравнение показателя налоговой нагрузки с определенной базой позволит получить ответ на вопрос, сколько копеек уходит в бюджет с каждого рубля выручки, валовой прибыли (добавленной стоимости), чистой прибыли, что, в свою очередь, позволит ответить на вопрос об эффективности работы предприятия по генерации через показатель выручки, валовой и чистой прибыли.

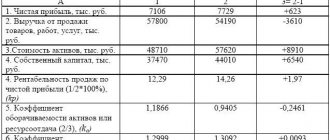

Пример 2

Завершая анализ систем налогообложения по ООО «Эльба», рассчитаем коэффициенты налоговой нагрузки при применении разных систем налогообложения, используя показатель валовой прибыли (результаты расчетов — в табл. 4).

Показатель налоговой нагрузки на предприятии может браться не общий, а для оценки влияния отдельных налогов по каждому виду налога:

Кn1 = N1 (N2, N3, …, Nn) / В,

где Кn1 — коэффициент налоговой нагрузки по каждому налогу;

N1, N2, N3, …, Nn — налоги и сборы, уплачиваемые налогоплательщиком.

Некоторые авторы предлагают сравнение с источником средств для уплаты налога. Трудно согласиться с обоснованностью такого подхода, ведь в таком случае, по сути, мы получим лишь налоговую ставку, выраженную в виде коэффициента.

Еще в 1996 г. Департамент налоговой политики Минфина России пытался ввести унифицированную методику определения налоговой нагрузки на предприятие — письмом Минфина России от 13.08.1996 № 04-01-15 была предложена Программа изучения налогового бремени на отдельных предприятиях в организациях различных форм собственности, размеров и видов деятельности.

В дальнейшем эту эстафету подхватили налоговые органы. Действуя в фискальных интересах, они продолжили начинания Минфина и свели расчет относительного показателя налоговой нагрузки с выручкой предприятия.

Налоговики на основе статистических данных рассчитали и обобщили величины налоговой нагрузки по отраслям деятельности, предлагая производить налогоплательщикам сопоставление с приводимыми ими данными.

Например, по итогам 2020 г. по торговле оптовой, кроме оптовой торговли автотранспортными средствами и мотоциклами, налоговая нагрузка составляет 3,1 %, а нагрузка по страховым взносам — 0,9 %. По торговле розничной, кроме торговли автотранспортными средствами и мотоциклами, эти показатели соответственно равны 3,6 и 2,2 %.

Более того, налоговики для более оперативной проверки этих значений запустили для организаций на общем режиме налогообложения онлайн-сервис «Прозрачный бизнес» (https://pb.nalog.ru/calculator.html), воспользовавшись которым, можно сравнить налоговую нагрузку организации со средним показателем по отрасли.

Показатель налоговой нагрузки на предприятии — один из критериев оценки налогоплательщика в целях проведения выездной налоговой проверки.

Итак, для фискальных целей контролирующие организации предлагают использовать в качестве базового показатель выручки. Но еще раз подчеркнем, что универсальной данную методику считать нельзя и для своих аналитических целей компания может производить расчет и в соотношении с иными информационными показателями.