Декларация по налогу на доход физлиц 3-НДФЛ подается в ИФНС предпринимателями, не применяющими налоговые спецрежимы, частными адвокатами и нотариусами, а также физическими лицами, получившими доход, с которого налог не удерживался налоговыми агентами, либо желающими получить налоговый вычет. Сроки подачи налоговой декларации 3-НДФЛ установлены законодательством. Рассмотрим их подробнее, а также выясним, чем грозит представление 3-НДФЛ не вовремя и когда декларацию можно сдать с нарушением срока.

Сроки подачи разных видов налоговых деклараций

Для каждого вида налоговой декларации налогоплательщика законодательно устанавливаются определенные сроки, до наступления которых следует передавать документы в налоговую инспекцию.

Каждая компания или человек должны разобраться в актуальных сроках, чтобы не опаздывать с подачей любого документа:

- 3-НДФЛ. Является наиболее распространенной декларацией, в которой указываются доходы физического лица за календарный год. На основании ее налоговые органы смогут узнать, какие денежные поступления были у конкретного гражданина. Важно представить данный документ до 30 апреля года, следующего за отчетным.

- 4-НДФЛ. Этот документ должен создаваться и передаваться в инспекцию индивидуальными предпринимателями и другими людьми, работающими на себя и ведущими частную практику. Этот документ непременно сдается ежемесячно. В нем указывается информация о том, какой предполагаемый доход может быть получен гражданином. На основе этих сведений работники налоговой инспекции определяют, какой аванс должны уплатить налогоплательщики. Первоначально данная декларация сдается через 5 дней после регистрации.

- 6-НДФЛ. Данный документ сдается в инспекцию налоговыми агентами, поэтому он используется исключительно предпринимателями, у которых официально трудоустроены наемные работники. Заполняются эти документы ежеквартально, раз в полгода, за 9 месяцев и за год.

- Отчет по НДС. Подается исключительно компаниями, использующими НДС в процессе деятельности. Передается она в инспекцию в течение 25 дней с окончания последнего налогового периода.

- Отчет по налогу на прибыль. Может сдаваться в течение 28 дней с момента окончания налогового периода.

- О водном налоге. Эта документация передается одновременно с уплатой соответствующего налога. Налоговый период составляет квартал, поэтому до 20 числа месяца, следующего за окончанием каждого периода, следует платить налог и сдавать декларацию.

В какой срок необходимо предоставить (сдать) налоговую декларацию 3-НДФЛ вы можете узнать в этом видео:

- Отчет по земельному налогу. Этот налог должен быть уплачен в течение года, а налоговая форма заполняется и передается в инспекцию до 1 февраля.

- Декларация по налогу на имущество. Должна предаваться в ФНС до 30 марта.

- Отчет по НДПИ. Он составляется и направляется в налоговую инспекцию ежемесячно.

- Декларация по ЕСХН. Должна подаваться в ФНС ежегодно, причем до 31 марта.

- Отчет по УСН. Также передается ежегодно до 31 марта.

- Декларация по налогу на игорный бизнес. Подается ежемесячно до 15 числа месяца, следующего за месяцем, за который передается отчет.

- Отчетность по ЕНВД. Данный вмененный налог считается достаточно востребованным среди многих предпринимателей, так как обладает многими плюсами. Отчет по нему непременно подается ежеквартально, но до 20 числа месяца, следующего за последним месяцем квартала. Как правильно составить налоговую декларацию на единый вмененный доход вы узнаете тут.

- Декларация за использование животных ресурсов. Подается в инспекцию ежемесячно, причем дата зависит от того, какого числа предприниматель оформил лицензию на осуществление данной деятельности. Важно, чтобы документ был подан не позднее, чем через 10 дней после получения лицензии.

- Отчет по транспортному налогу. В каждом регионе правила подачи данного документа обладают своими отличиями. Например, в МО налог должен быть уплачен до 5 февраля компаниями, а физлицами до 1 декабря. Ставки в Москве значительно отличаются от других регионов, например, для легковых авто, мощность которых не превышает 100 л.с., устанавливается ставка в размере 12 руб.

Дополнительно еще имеется много различных платежей, которые обязаны уплачиваться предпринимателями, причем устанавливаются они на местном уровне.

Данные выплаты не считаются налогами, но граждане обязаны отчитываться по ним специальными отчетами, передаваемыми в ФНС в соответствии с условиями, прописанными в местных актах.

Сроки подачи разных видов налоговых деклараций.

Сроки проверки документов налоговой инспекцией

После передачи определенного документа в инспекцию, предприниматель или частное лицо должны подождать проверки, так как важно убедиться, что в нем отсутствуют существенные ошибки.

Важно! В законодательстве четко указывается, что на проверку дается месяц, однако на практике работники налоговой инспекции задерживают проверку.

В течение какого времени хранится декларация в ФНС

В приказе №558 четко указывается, что разные виды отчетов по различным налогам хранятся в течение пяти лет.

Важно! Цифровые документы должны храниться столько же времени, сколько хранятся бумажные.

Нередкими являются ситуации, когда во время судебных разбирательств именно разные декларации могут выступать в качестве неоспоримых аргументов и доказательств, поэтому они должны иметься у самого налогоплательщика и у ФНС.

В течение пяти лет дополнительно хранятся сведения, полученные в результате налоговой проверки.

Какая установлена ответственность за несвоевременную подачу документа?

Единая упрощенная налоговая декларация: образец заполнения в 2019 году

Единая упрощенная налоговая декларация — это одна из разновидностей форм налоговой отчетности. Кто и в какие сроки подает единую упрощенную налоговую декларацию?

Кто подает единую упрощенную налоговую декларацию и в каких ситуациях это можно сделать? Субъекты бизнеса, которые по каким-либо причинам не вели финансово-хозяйственную в отчетном периоде, имеют право вместо нескольких «нулевых» деклараций подать одну единую упрощенную налоговую декларацию (ЕУД).

- отсутствие операций в отчетном периоде, в результате которых происходит движение денежных средств, на счетах или в кассе организации или индивидуального предпринимателя;

- отсутствие объектов налогообложения по тем налогам, плательщиком которых является организация или ИП.

По сути, обозначенные выше условия могут относиться к налогоплательщикам, которые только что были зарегистрированы и не успели провести каких-либо операций. На практике единая упрощенная налоговая декларация сдается крайне редко в связи с тем, что организаций, удовлетворяющих указанным выше условиям, практически нет.

Некоторые субъекты бизнеса ошибочно считают, что имеют право подавать единую упрощенную налоговую декларацию, если у них отсутствует прибыль либо они не оказывали услуг, однако это неверно. Ведь в данном случае к движению денежных средств относятся и расходы организации.

Пример 1

Допустим, ООО «Огонек», находящееся на ОСНО, в 1-3-м кварталах 2017 года не оказывало услуг, на расчетный счет и в кассу компании денежные средства не поступали. Имущества на балансе ООО «Огонек» не имеет.

Однако в отчетном периоде оно оплачивало коммунальные платежи со своего расчетного счета, а также была начислена и выплачена заработная плата единственному сотруднику — руководителю. В данном случае ООО «Огонек» не имеет права подавать единую упрощенную налоговую декларациюв связи с тем, что движение денежных средств на расчетном счете происходило, несмотря на то, что доходов в этом периоде не было.

Пример 2

Борисов А. И. зарегистрирован в качестве индивидуального предпринимателя с 01. 02. 2020, в качестве системы налогообложения им была выбрана УСН. Однако в связи с непредвиденными обстоятельствами Борисов А. И. за весь 2020 год так и не оказал ни одной услуги.

Расчетный счет он не открывал, в кассу поступлений не было. В данном случае Борисов А. И. имеет право подать единую упрощенную налоговую декларацию за 2020 год не позднее 22. 01. 2018.

Подтверждение указанного выше примера содержит письмо ФНС от 08.08.2011 № АС-4-3/[email protected]

Пример 3

ООО «Темп» находится на ОСНО. В 1-3-м кварталах 2020 года на расчетный счет и в кассу денежные средства не поступали, каких-либо платежей также не совершалось; плательщиком по налогам на имущество, транспорт и землю ООО «Темп» не является в связи с отсутствием объектов налогообложения.

В данном случае организация имеет право подать единую упрощенную налоговую декларацию, в которую включит налог на прибыль и налог на добавленную стоимость.

Когда сдается единая упрощенная налоговая декларация? Срок подачи единой упрощенной налоговой декларации установлен по 20-е число месяца, следующего за отчетным периодом: кварталом, полугодием, 9 месяцами, календарным годом.

ОБРАТИТЕ ВНИМАНИЕ! Ежемесячную отчетность нельзя заменить единой упрощенной декларацией.

- индивидуальными предпринимателями — по месту регистрации ИП;

- организациями — по месту нахождения головного офиса (юридического адреса).

- 22.01.2018 — за 2020 год (срок перенесен на 22-е число, т. к. 20.01.2018 – суббота);

- 20.04.2018 — за 1-й квартал 2020 года;

- 20.07.2018 — за полугодие 2020 года;

- 22.10.2018 — за 9 месяцев 2020 года (срок перенесен на ближайший рабочий день, т. к. 20.10.2018 выпадает на выходной выходной).

Вопрос в отношении того, когда подается единая упрощенная налоговая декларация за 2020 год, также решится с учетом существующего правила о переносе сроков, попадающих на выходной день, вперед (на ближайший будний день). Для сдачи единой упрощенной налоговой декларации за 2020 год эта дата будет соответствовать 21.01.2019.

На сегодняшний день существует 3 варианта подачи единой упрощенной налоговой декларации в налоговый орган:

- По почте с описью вложения. Квитанция об оплате в данном случае будет являться документом, подтверждающим сдачу декларации.

- Можно лично принести декларацию в налоговый орган — в таком случае она предоставляется в 2 экземплярах, на которых проставляется штамп о приеме; 1 экземпляр остается в налоговой, а 2-й возвращается налогоплательщику и служит подтверждением о сдаче.

- Третьим вариантом является подача декларации в электронном виде через специализированных операторов либо через сайт ФНС России.

Как заполнить единую упрощенную налоговую декларацию? Форма и порядок заполнения единой упрощенной налоговой декларации утверждены приказом Минфина России от 10.07.2007 № 62н. Правилам, содержащимся в этом документе, подчиняется и процедура оформления единой упрощенной налоговой декларации в 2017-2018 годах.

- заполняется от руки черными или синими чернилами либо распечатывается;

- запрещается вносить исправления с использованием корректирующего средства;

- организации и ИП заполняют только 1-ю страницу, 2-ю заполняют физлица.

Теперь рассмотрим порядок заполнения страницы 1 упрощенной декларации.

В полях «ИНН» и «КПП» организации указывают ИНН и КПП согласно свидетельству о постановке на учет налоговым органом. Индивидуальные предприниматели указывают только ИНН, также на основании полученного свидетельства.

- в случае первичной подачи декларации — «1»;

- в случае подачи корректирующего отчета — «3» и через дробь номер корректировки: «1», «2», «3» и т.д.

В поле «Отчетный год» указывается год, за который подается декларация.

В поле «Предоставляется в» указывается наименование налоговой инспекции — получателя, в поле «Код» — ее код.

В поле «ОКАТО» проставляется код ОКТМО (письмо ФНС России от 17.10.2013 № ЕД-4-3/18585).

В поле «Код вида экономической деятельности» указывается код по ОКВЭД отчитывающейся организации или ИП.

Теперь расскажем, как заполняется таблица налогов.

- в случае, когда налоговым периодом по налогу является квартал, графа 3 принимает значение 03, а графа 4 заполняется по номеру квартала: 01, 02, 03 и 04;

- в случае, когда налоговый период по налогу — год, а отчетные периоды определяются нарастающим итогом, графу 4 не заполняют, а в графе 3 указывают номер, соответствующий отчетному (налоговому) периоду:

- 3 — квартал;

- 6 — полугодие;

- 9 — 9 месяцев;

- 0 — год.

Ниже указываются номер контактного телефона, количество страниц декларации и количество страниц подтверждающих документов.

- для организации достаточно доверенности на бланке организации с печатью и подписью руководителя;

- для ИП необходима нотариальная доверенность на уполномоченное лицо.

Страница 2 заполняется только физическими лицами — там указываются стандартные данные о человеке, поэтому проблем при заполнении данной страницы возникнуть не должно.

Однако полезным может оказаться также знакомство с образцом заполнения единой упрощенной налоговой декларации. Особенно в свете вопроса о том, возможно ли существование образца заполнения нулевой единой упрощенной налоговой декларации.

Единая упрощенная декларация изначально создавалась как нулевая (т. Кроме того, в ней отражаются сведения об отсутствии оснований для уплаты сразу нескольких налогов. Обычную же нулевую декларацию составляют на бланке конкретного налога, применяемого для внесения в него исходных сведений для расчета базы по этому налогу, которые при отсутствии этих сведений заменяют прочерками.

Подводя итог, еще раз отметим, что сдавать единую упрощенную налоговую декларацию могут далеко не все налогоплательщики. Для возникновения права на сдачу такой декларации субъекту бизнеса необходимо соблюсти определенные условия: на его счете и в кассе не должно быть движения денежных средств, у него должны отсутствовать объекты налогообложения.

Компаниям и частным предпринимателям вменяется обязанность предоставления налоговой декларации по видам налога, по которым они являются плательщиками. Но в ряде ситуаций ими подается единая упрощенная налоговая декларация. Когда применима эта форма, кому ее приходится сдавать и когда?

ЕУНД – что это?

Необходимость предоставления налоговой декларации закреплена за организациями и индивидуальными предпринимателями Налоговым Кодексом РФ (подпункт 4 пункта 1 статьи 23). Но случаются ситуации, когда налогоплательщики не ведут деятельности определенное время и, следовательно, у них отсутствуют данные для заполнения такого отчета.

Чтобы не сдавать по каждому виду налога свою декларацию, и была разработана единая упрощенная декларация.

Право ее использования также закреплено в НК РФ. Обязанностью сдача отчетности для всех плательщиков не является.

По сути, ЕУНД – это особая форма декларации, включающая в себя информацию по различным формам налога. Главная ее задача в уменьшении количества сдаваемых документов плательщиками. Но использовать ее можно лишь при определенных обстоятельствах.

Такая декларация не подразумевает указания суммовых показателей по налогам, так как они отсутствуют ввиду временного прекращения деятельности плательщиком. Вполне справедливо называть эту отчетность нулевой.

Пункт 2 статьи 80 НК РФ дает право на представление единой упрощенной декларации при выполнении двух условий:

- отсутствуют объекты налогообложения по налогам, в отношении которых подается ЕУД;

- в отчетном периоде не было движения по счетам в банке (кассе).

При выполнении таких условий ЕУД могут сдавать как организации, так и индивидуальные предприниматели.

Представление единой упрощенной декларации — это право налогоплательщика. Можно представлять декларации и отдельно по каждому налогу.

Единая упрощенная декларация сдают в срок не позднее 20 дней с окончания отчетного периода (квартала, полугодия, 9 месяцев или года). Форма старая, но действующая. Единая упрощённая декларация сдается по форме КНД 1151085, утверждённой приказом Минфина от 10 июля 2007 г. № 62н.

Из-за того, что бланк утвержден давно, там до сих пор есть поле для ОКАТО. Пишите там ОКТМО.

Несвоевременная подача декларации – что это такое

Даже опоздание в один день является основанием для того, чтобы говорить о несвоевременной подаче документации.

Важно! Работники ФНС особенно тщательно следят за своевременностью подачи документов налоговыми агентами.

Ответственность за непредставление документа в установленный срок может быть смягчена в случае определенных обстоятельств, которые подтверждаются официально.

Также многие работники налоговой службы идут навстречу налогоплательщикам, поэтому если они опаздывают всего на несколько дней, то им может быть предъявлено только предупреждение, однако серьезное опоздание непременно сопровождается начислением штрафных санкций.

Наказание за опоздание с подачей декларации

Если налогоплательщик опаздывает со сдачей данного документа, то к нему применяются специальные меры наказания. Они представлены в виде штрафов. Их размер зависит от суммы налога, которая рассчитывается в декларации.

Не сдал налоговую декларацию, что будет и что грозит? Ответ находится здесь.

Однако начисляется данный штраф только в случае, если не сдаются в срок обязательные декларации, а вот для документа 4-НДФЛ не предполагается начисление такой существенной денежной санкции. Обычно первоначально используется предупреждение, а после допускается назначить штраф, размер которого равен 200 руб.

Если сдаются в ФНС какие-либо необязательные декларации, к которым относятся документы для получения социального вычета, то не предполагает вовсе для них начисление любых санкций. Это обусловлено тем, что допускается подавать их в совершенно любое время.

Какие установлены сроки представления налоговой декларации по налогу на доходы физических лиц — узнайте в этом видео:

Важно! Налогоплательщики утверждают, что сложным является не заполнение декларации и даже не передача ее в налоговые органы в установленный срок, а ожидание решения от работников данной службы, так как нередко они затягивают со сроками, поэтому приходится повторно заполнять документ уже после того, как пройдет срок его подачи.

Таким образом, существует много видов разных деклараций, которые должны передаваться в налоговую службу в строго установленное время.

fbm.ru

Срок подачи декларации на налоговый вычет

По общему правилу, для всех граждан, которые подают налоговую декларацию за 2020 год, установлен общий срок — до 02.05.2017 г. Действующим законодательством определен официальный срок подачи — до 30 апреля года, следующего за отчетным. Но поскольку эта дата пришлась на официальные праздники, то официальный срок подачи также был перенесен.

Получите 267 видеоуроков по 1С бесплатно:

- Бесплатный видео самоучитель по 1С Бухгалтерии 8.3 и 8.2;

- Самоучитель по новой версии 1С ЗУП 3.0;

- Хороший курс по 1С Управление торговлей 11.

Это правило распространяется на граждан, которые получили доходы от продажи имущества, которое находилось в собственности по меньшей мере 3 года. А для недвижимости — минимум 5 лет, если недвижимость перешла в собственность после 01.01.2016 г. Также от предпринимательской деятельности, от сдачи недвижимости в аренду, а также доходы, полученные в качестве выигрыша или дарения.

Те физические лица, которые подают налоговые декларации 3-НДФЛ исключительно с целью получения налогового вычета, не входят в число таких лиц. На них не распространяется указанный выше срок и декларации, которые подаются с целью получения вычета, могут предоставляться в любое время года, без каких-либо налоговых последствий.

Вместе с этим, если физическое лицо подает декларацию на доходы, полученные в 2020 году, а также претендует на получение налогового вычета, то для него действует прежний срок — до 02.05.2017 г.

В каких случаях физлица обязаны представить отчет 3-НДФЛ налоговикам

К тем физлицам, кто сдает форму 3-НДФЛ в обязательном порядке, относятся лица, получившие в предыдущем году доходы:

- от сдачи собственности в аренду;

- продажи имущества, находившегося в собственности менее 3 лет, а в отношении недвижимости, купленной после января 2020 года — 5 лет;

- реализации доли в уставном капитале;

- лотерейного выигрыша;

- вкладов в банках (проценты);

- продажи ценных бумаг и т. д.

Срок предоставления формы аналогичен крайней дате, установленной для самозанятых лиц: 30 апреля года, следующего за тем, за который отчитываются.

Кроме того, физикам при составлении декларации за 2020 год следует учитывать следующие нюансы:

- В случае если цена проданного жилья меньше кадастровой, в декларации указывается не доход, полученный фактически, а уменьшенная до 70% стоимостная оценка недвижимости кадастровой службой по состоянию на 1 января того года, в котором право собственности перешло к налогоплательщику (п. 5 ст. 217.1 НК РФ).

- Физлицам, с доходов которых работодатель (налоговый агент) по каким-либо причинам не удержал подоходный налог, декларацию подавать не нужно. Налоговики самостоятельно распечатают квитанции и направят их налогоплательщикам.

Изучим теперь, кто сдает декларацию по форме 3-НДФЛ по собственному желанию.

Срок подачи декларации при продаже квартиры

Прежде чем подавать декларацию 3-НДФЛ при продаже недвижимости, необходимо определиться с тремя важными моментами касательно недвижимости:

- Если физическое лицо является владельцем квартиры 3-5 лет и дольше, то полученный доход от продажи недвижимости не будет облагаться налогом и, соответственно, нет необходимости подавать декларацию.

- Если стоимость проданного недвижимого имущества составила менее 1 000 000 руб., то при подсчете налога физическое лицо имеет право на уменьшение выручки от реализации недвижимости на вычет в этом же размере.

- При расходах физического лица на приобретение квартиры в размере более 1 000 000 руб., есть возможность уменьшить выручку квартиры на размер фактических расходов. Это возможно сделать только в случае наличия документальных доказательств проведенной сделки.

При подаче декларации 3-НДФЛ сохраняются все те же сроки, о которых писалось ранее — крайним сроком подачи считается 02.05.2017 г.

Срок подачи декларации 3-НДФЛ для ИП

Аналогичные сроки, о которых писалось выше, распространяются и на индивидуальных предпринимателей. Отметим, что предоставление промежуточной отчетности не обязательно, однако предприниматели должны ежеквартально уплачивать авансовые платежи, которые рассчитываются налоговым органом.

В случае несвоевременной подачи отчетности и уплаты налога сумма штрафа составит 1 000 руб. В случае, если налог не был уплачен, то размер штрафа будет составлять 5% от суммы налога за каждый месяц просрочки. Но конечная сумма не может превышать размер налога более чем на 30% в общей сумме и быть менее 1 000 руб.

Отчетность может подаваться как на электронных, так и бумажных носителях, в зависимости от предпочтений самого налогоплательщика. Документы в электронной форме могут передаваться или через сайт ФНС, или через операторов электронного документооборота. Сдача отчетности и подача декларации в бумажном виде осуществляется только в том случае, если количество работников ИП не более 100 человек.

buhspravka46.ru

Кто и в каких случаях подает

В принудительном порядке предоставить декларацию должны государственные служащие, индивидуальные предприниматели, лица, получающие доход от занятия частной практикой (к ним относятся нотариусы, адвокаты и т.д.), а также граждане, получившие денежные средства.

Денежные средства могут быть получены в следующих случаях:

- продажа имущества, находящегося в собственности более пяти лет;

- доходы, полученные от сдачи в аренду квартиры, дома, дачи, гаража либо автомобиля;

- в результате дарения, если оно произошло не от членов семьи;

- если работодатель, по обоснованным причинам, не удержал с дохода работника налог, при этом обязанность у сотрудника по подаче декларации и перечислению в бюджет платежа наступает с момента получения об этом информации в письменном виде от директора организации;

- если источником дохода гражданина является выигрыш в лотерею либо подарок;

- унаследованные произведения культуры, науки, искусства.

При покупке недвижимого имущества

Независимо от его стоимости, государство возместит не более 260 000 рублей (13% от 2 млн.). Если объект приобретен по договору ипотечного кредитования, то с суммы уплаченных процентов также осуществляется возврат. Дополнительно, к вышеназванным 260 000, возможно вернуть еще и 390 000 (13% с 3 миллионов).

Данное право не имеет сроков давности. Даже когда квартира куплена 10 лет назад, в любой момент гражданин может подать декларацию, причём сразу за 3 календарных года, предшествующих году подачи. Называется это имущественным налоговым вычетом.

Социальные налоговые вычеты

Самое распространённое в этой категории – возмещение 13% с уплаченных средств за обучение. Причем как своё, так и детей, пока они не достигли возраста 24 лет, при условии очной формы. За лечение, медикаменты также возможно вернуть средства.

Даже за покупку лекарственных препаратов можно вернуть свои деньги, но для этого необходим рецепт врача, чеки, поэтому многие просто не хотят тратить своё время. А вот за лечение и протезирование зубов собрать документы намного проще.

Главное, выбрать для процедуры хорошую клинику, а там предоставят всё, что необходимо подать в налоговую инспекцию. Здесь есть срок давности — 3 года. По его истечению право на возмещение потраченных средств сгорает.

Многие даже не подозревают, что при посещении детей дополнительных образовательных учреждений (танцев, гимнастики, логопеда), при обучении в автошколе или других курсах также можно подать на социальный вычет и вернуть 13% с потраченных сумм.

Чтобы реализовать права на имущественный либо социальный налоговые вычеты, необходимо подтвердить свой официальный доход.

Способы

- Через портал www.gosuslugi.ru. Этот способ набирает всё большую популярность — не выходя из дома, без очередей. Единственный минус – придётся немного потратить время на регистрацию. Через этот сайт можно не только подавать документы в налоговую, но и во все государственный структуры: паспортный стол, пенсионный, социальную защиту.

- Личный кабинет налогоплательщика на сайте ФНС nalog.ru. Вход в него возможен только по паролю и логину, для получения которых достаточно обратиться в налоговую инспекцию по месту регистрацию. Можно не только отправить документ, но и отслеживать каждый этап его проверки.

- Предоставить декларацию можно и лично, заранее прозвонив в налоговую либо на сайте уточнив часы работы. Очень удобно, что инспекции работают иногда и по субботам.

- Почтовым отправлением. Самый старый и не менее надежный способ. Отправлять необходимо не просто письмо, а как ценное, с описью вложения. На сайте Почты России www.pochta.ru можно будет проследить его путь, а в случае потери направить претензию. Минус в этом способе – процесс проверки никак не проследить, остаётся только ждать извещения о результатах от налоговой.

До какого числа сдавать 3-НДФЛ в 2020 году

Декларацию о доходах нужно направлять в налоговую инспекцию по месту жительства, а если такого нет, то по месту пребывания физлица. 3-НДФЛ можно принести в ИФНС лично, переслать по почте (обязательно с описью вложения и уведомлением о получении), либо отправить через «Личный кабинет налогоплательщика» на сайте ФНС России.

Физлица, которые декларировать свои доходы обязаны, сдают декларацию 3-НДФЛ до 30 апреля следующего года (п. 1 ст. 229 НК РФ). Последний день сдачи 3-НДФЛ в 2020 году перенесен на 2 мая, поскольку 30 апреля выпало на выходной день, а также в связи с весенними праздниками. В этот срок должны отчитаться о своих доходах за 2020 год:

- Физлица, которые рассчитывают и уплачивают НДФЛ со своих доходов самостоятельно – ИП, частнопрактикующие адвокаты и нотариусы (ст. 227 НК РФ).

- Физлица, получившие доход по трудовым и иным договорам (в том числе аренды и найма) от организаций и граждан, не являющихся налоговыми агентами (п. 1 ст. 228 НК РФ),

- Иностранные граждане, которые трудятся в России по найму на основании патента (ст. 227.1 НК РФ).

Все остальные, кто желает задекларировать свои доходы добровольно, тоже должны успеть сделать это в установленный законом срок.

В 2020 году срок сдачи 3-НДФЛ за 2020 год переносится, так как день сдачи приходится на выходной – на этот раз на 2 мая (Постановление Правительства РФ от 04.08.2016 №756).

В случае, когда ИП, или частнопрактикующее лицо решили прекратить свой бизнес, действует иной срок для отчета по доходам. Декларацию 3-НДФЛ им следует сдать в течение пяти дней со дня прекращения деятельности, не дожидаясь окончания налогового периода (п. 3 ст. 229 НК РФ).

Заполнение декларации

Уже много лет существует программа «Декларация», с помощью которой достаточно легко и просто заполнить данный документ. Она есть в интернете, в свободном доступе. Скачивать необходимо в соответствии с отчетным годом.

Если документы предоставляются за 2020 год, то программа будет называться «Декларация 2018». В ней есть несколько вкладок:

- Задание условий — основные данные здесь уже выставлены, необходимо ввести только номер инспекции, к которой относится гражданин по месту своей регистрации.

- Сведения о декларанте — для заполнения данного раздела необходима вся личная информация (паспортные данные, место и год рождения, адрес проживания, телефон, ФИО, ИНН и др.).

- Доходы, полученные в РФ – вкладка заполняется на основании полученной с работы справки.

- Вычеты – последняя категория. Если в справке о доходах указаны вычеты на детей, в размере 1400 рублей, то во вкладке «Стандартные вычеты» необходимо указать вычеты «Предоставить» и проставить количество детей. Если у сотрудника нет иждивенцев, следует пропустить данный пункт.

ОКТМО, номер инспекции, индекс – всё это можно найти в интернете, по адресу гражданина.

Если нет времени для самостоятельного заполнения, необходимо обратиться за помощью к бухгалтеру, который за небольшое вознаграждение, поможет в этом. Средняя стоимость услуги составляет 500 рублей. Как правило, прямо возле налоговых инспекций, находятся конторы, которые этим занимаются.

Можно ли получить вычет за квартиру за предыдущие годы

Нередкой является ситуация, когда человек приобрёл собственную квартиру или другое жильё несколько лет назад и либо не знал о возможности получения вычета, либо пренебрёг этой возможностью в силу каких-то причин. При этом многие думают, что сейчас претендовать на вычет уже поздно, и он им не положен.

На самом деле, никакого срока давности в этом смысле не существует, вы имеете право оформить налоговый вычет и возвращать себе 13-процентный подоходный налог прямо сейчас, даже если квартира была куплена вами достаточно много лет назад.

Более того, вычет даже можно оформить в некотором смысле “задним числом”, вернув налог за предыдущие годы. Правда, не за все годы, которые прошли с момента покупки квартиры, а только за последние три.

Так, если вы оформили сделку по приобретению жилья в 2014 году, и прошло уже шесть лет, вычет оформить не поздно и сегодня, и вам даже смогут вернуть внесённый в казну подоходный налог не только за 2019 год, но и за более ранние годы. Хотя и не начиная с 2014 года, когда квартира была куплена, а только начиная с 2020. То есть, за три года, которые предшествуют 2020-му – с 2020 по 2020.

Если же вы купили квартиру недавно, то помните о простом правиле – налоги возвращаются начиная с того года, когда вы оформили сделку. Если жильё было куплено вами в 2020 году, то сейчас можно оформить возврат налога только за 2018-2019 годы.

Исключение одно – пенсионеры. Если вы вышли на пенсию по старости, то вам позволено оформить возврат НДФЛ за три года, которые предшествовали сделке. Например, квартира куплена в 2019 году, а налоги можно вернуть за 2016-2018 годы. Если, конечно, в этот период вы получали такой доход, с которого у вас снимались 13% подоходного налога.

С помощью такой льготы государство позволяет пенсионерам более полно пользоваться правом на вычет.

Причины нарушения и последствия

Если гражданин нарушил сроки сдачи декларации, по которой необходимо уплатить в бюджет денежные средства, то последует наказание в соответствии нормам российского законодательства.

Когда 3-НДФЛ не предоставлена до указанной даты, но в ней нет обязательства по уплате налога, а составлена она просто для информации, то данное нарушение законом не карается.

Также ответственность не несут налогоплательщики, предоставившие декларацию 3-НДФЛ по социальным и имущественным вычетам после 30 апреля. Сроков у таких документов нет. Данный процесс можно осуществлять в течение года.

НК РФ предусматривает ряд наказаний за непредоставление декларации либо нарушение сроков подачи. Даже тот факт, что в 3-НДФЛ содержатся только нулевые показатели, не освобождает от штрафа предпринимателей. Он составляет 1000 рублей.

Если в документе отражена сумма налога, необходимая к уплате, а денежные средства не перечислены, за каждый месяц просрочки начисляется штраф в размере 5%, но не менее 1000 рублей и не более 30% от суммы платежа.

Подробнее про сроки можно узнать в данном видео.

znaybiz.ru

Виды налоговых деклараций

По видам декларируемых налогов различают следующие виды деклараций:

- Декларация по НДС;

- Декларация по налогу на прибыль;

- Декларация по НДФЛ;

- Декларация по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения;

- Декларация по налогу на вмененный доход для отдельных видов деятельности (ЕНВД);

- Декларация по единому сельхозналогу;

- Декларация по налогу на имущество;

- Декларация по транспортному налогу;

- Декларация по земельному налогу;

- Декларация по налогу на добычу полезных ископаемых (НДПИ);

- Декларация по водному налогу;

- Декларация по акцизам и т.д.

Кто может сдать единую упрощенную налоговую декларацию за 2 квартал 2020 года

О форме ЕУД читайте здесь.

Представление ЕУД заменяет собой сдачу деклараций по НДС, налогу на прибыль, УСН и ЕСХН.

ВАЖНО! Предприниматели на ОСНО не имеют права сдавать ЕУД.

Чтобы иметь возможность сдать единую декларацию вместо всех перечисленных, налогоплательщикам нужно соответствовать требованиям, закрепленным в Налоговом кодексе (п. 2 ст. 80):

- В течение отчетного (налогового) периода не должно возникать объекта налогообложения.

- За период не должны осуществляться никакие операции, связанные с кассой или расчетным счетом.

То есть для получения возможности отчитаться по ЕУД за 2 квартал 2019 года у хозсубъекта за всю первую половину 2020 года должны отсутствовать объекты налогообложения по налогам, соответствующим выбранному режиму, и расчеты наличными или безналичными денежными средствами.

ЕУД не может быть не нулевой. Это следует как из смысла данного вида отчетности, так и из формы декларации. В ней не предусмотрены графы, куда можно было бы внести числовые данные.

ЕУД — это подтверждение отсутствия объекта налогообложения. Для примера рассмотрим различные мнения о возможности подачи ЕУД при ЕНВД. Минфин считает, что нулевая декларация на ЕНВД формироваться не может, т. к. при нахождении на данном спецрежиме налог исчисляется из базовой доходности и физических показателей.

Минфину возражают суды. Например, Арбитраж Западно-Сибирского округа в постановлении от 17.08.2016 № Ф04-3635/2016 резюмировал, что если в периоде отсутствовал физический показатель (например, до начала периода был расторгнут договор аренды магазина), то налогоплательщик вправе сдать нулевку по ЕНВД.

Разберемся, что же это будет за нулевка? Декларация по ЕНВД, в которой к уплате ноль, или ЕУД? По сути, в этой гипотетической ЕНВД-декларации должны быть указаны:

- физический показатель;

- базовая доходность;

- коэффициенты (К1 и К2);

- налоговая ставка.

Все это числовые значения. Просто физпоказатель в случае его выбытия будет равен 0. В итоге налога к уплате не получится. Но вот с точки зрения правильного заполнения отчета «впихнуть» числовые значения в ЕУД не удастся.

То есть сдать ЕУД вместо декларации по ЕНВД нельзя. Просто потому, что порядок исчисления налога предусматривает наличие в декларации числовых значений, отличных от нуля.

ОБРАТИТЕ ВНИМАНИЕ! Похожее правило действует и при выборе, что сдавать для НДС. Если в периоде были не облагаемые НДС обороты, которые должны быть зафиксированы в декларации по НДС, можно сдавать только декларацию по НДС. ЕУД в таком случае сдавать нельзя.

Формы налоговых деклараций

Формы и порядок заполнения форм налоговых деклараций (расчетов), а также форматы и порядок представления налоговых деклараций (расчетов) и прилагаемых к ним документов в соответствии с настоящим Кодексом в электронной форме утверждаются федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов, по согласованию с Министерством финансов Российской Федерации.

Федеральный орган исполнительной власти, уполномоченный по контролю и надзору в области налогов и сборов, не вправе включать в форму налоговой декларации (расчета), а налоговые органы не вправе требовать от налогоплательщиков (плательщиков сборов, налоговых агентов) включения в налоговую декларацию (расчет) сведений, не связанных с исчислением и (или) уплатой налогов и сборов, за исключением:

- вида документа: первичный (корректирующий);

- наименования налогового органа;

- места нахождения организации (ее обособленного подразделения) или места жительства физического лица;

- фамилии, имени, отчества физического лица или полного наименования организации (ее обособленного подразделения);

- номера контактного телефона налогоплательщика;

- сведений, подлежащих включению в налоговую декларацию.

Внесение изменений в налоговую декларацию

При обнаружении налогоплательщиком в поданной им в налоговый орган налоговой декларации факта неотражения или неполноты отражения сведений, а также ошибок, приводящих к занижению суммы налога, подлежащей уплате, налогоплательщик обязан внести необходимые изменения в налоговую декларацию и представить в налоговый орган уточненную налоговую декларацию.

При обнаружении налогоплательщиком в поданной им в налоговый орган налоговой декларации недостоверных сведений, а также ошибок, не приводящих к занижению суммы налога, подлежащей уплате, налогоплательщик вправе внести необходимые изменения в налоговую декларацию и представить в налоговый орган уточненную налоговую декларацию в порядке, установленном настоящей статьей.

При этом уточненная налоговая декларация, представленная после истечения установленного срока подачи декларации, не считается представленной с нарушением срока.

Если уточненная налоговая декларация представляется в налоговый орган до истечения срока подачи налоговой декларации, она считается поданной в день подачи уточненной налоговой декларации.

Если уточненная налоговая декларация представляется в налоговый орган после истечения срока подачи налоговой декларации, но до истечения срока уплаты налога, то налогоплательщик освобождается от ответственности, если уточненная налоговая декларация была представлена до момента, когда налогоплательщик узнал об обнаружении налоговым органом факта неотражения или неполноты отражения сведений в налоговой декларации, а также ошибок, приводящих к занижению подлежащей уплате суммы налога, либо о назначении выездной налоговой проверки.

Если уточненная налоговая декларация представляется в налоговый орган после истечения срока подачи налоговой декларации и срока уплаты налога, то налогоплательщик освобождается от ответственности в случаях:

1) представления уточненной налоговой декларации до момента, когда налогоплательщик узнал об обнаружении налоговым органом неотражения или неполноты отражения сведений в налоговой декларации, а также ошибок, приводящих к занижению подлежащей уплате суммы налога, либо о назначении выездной налоговой проверки по данному налогу за данный период, при условии, что до представления уточненной налоговой декларации он уплатил недостающую сумму налога и соответствующие ей пени;

2) представления уточненной налоговой декларации после проведения выездной налоговой проверки за соответствующий налоговый период, по результатам которой не были обнаружены неотражение или неполнота отражения сведений в налоговой декларации, а также ошибки, приводящие к занижению подлежащей уплате суммы налога.

Уточненная налоговая декларация представляется налогоплательщиком в налоговый орган по месту учета.

Уточненная налоговая декларация (расчет) представляется в налоговый орган по форме, действовавшей в налоговый период, за который вносятся соответствующие изменения.

В какую налоговую инспекцию подавать декларацию?

Декларация 3-НДФЛ всегда подается в налоговую инспекцию по адресу постоянной регистрации/прописки (п.3 ст. 228 НК РФ, п.2 ст. 229 НК РФ, п. 1 ст. 83 и ст. 11 НК РФ). При этом месторасположение купленной квартиры, место вашего проживания, работы, обучения значения не имеют.

Пример: Купреев А.А. прописан в Самаре, но уже несколько лет живет в Москве с временной регистрацией. В Москве Купреев купил квартиру и решил получить имущественный налоговый вычет. Несмотря на то, что у Купреева есть временная регистрация в Москве, и то, что купленная квартира находится там же, декларацию 3-НДФЛ для получения вычета Купреев должен подать по месту постоянной регистрации — в налоговую инспекцию Самары.

Только при отсутствии постоянной регистрации декларация 3-НДФЛ подается по месту временной регистрации. Перед подачей налоговой декларации налогоплательщику необходимо прийти в налоговый орган и встать на учет.

Пример: Если в ситуации, описанной в прошлом примере, Купреев А.А. выписался бы из квартиры в Самаре и лишился постоянной регистрации, он мог бы прийти в налоговую инспекцию по месту временной регистрации в Москве, встать там на учет и после этого подать туда налоговую декларацию 3-НДФЛ.

Если Вы не знаете адрес своей налоговой инспекции, его можно найти на сайте Федеральной налоговой службы России.

Доверьтесь профессионалам!

Эксперт поможет!

Получить консультацию

Способы представления налоговых деклараций

Налоговая декларация (расчет) может быть представлена налогоплательщиком (плательщиком сбора, налоговым агентом) в налоговый орган лично или через представителя, направлена в виде почтового отправления с описью вложения, передана в электронной форме по телекоммуникационным каналам связи или через личный кабинет налогоплательщика.

При отправке налоговой декларации (расчета) по почте днем ее представления считается дата отправки почтового отправления с описью вложения.

При передаче налоговой декларации (расчета) по телекоммуникационным каналам связи или через личный кабинет налогоплательщика днем ее представления считается дата ее отправки.

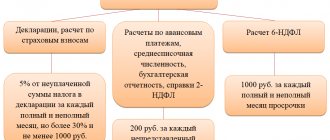

Штрафы за несвоевременную сдачу налоговых деклараций

Непредставление в установленный законодательством о налогах и сборах срок налоговой декларации в налоговый орган по месту учета влечет взыскание штрафа в размере 5 процентов не уплаченной в установленный законодательством о налогах и сборах срок суммы налога, подлежащей уплате (доплате) на основании этой декларации, за каждый полный или неполный месяц со дня, установленного для ее представления, но не более 30 процентов указанной суммы и не менее 1000 рублей.

Пример. Расчет штрафа за несвоевременное представление декларации по налогу на прибыль

Декларация по налогу на прибыль за 2020 г. представлена организацией 1 апреля 2020 г. (последний день срока, установленного законом, — 28.03.2016). В декларации указана сумма налога к уменьшению.

При таких условиях сумма штрафа за несвоевременное представление декларации за 2020 г. составит 1 000 руб. (поскольку на основании годовой декларации налог доплачивать не надо, штраф уплачивается в минимальной сумме независимо от времени просрочки).

www.audit-it.ru

Налог на доходы физических лиц, как правило, уплачивается автоматически – он удерживается с заработной платы. Но в ряде случаев физические лица должны самостоятельно рассчитать сумму налога и подать в налоговый орган декларацию по налогу на доходы физических лиц (форма 3-НДФЛ).

С 01.01.2018 стартовала декларационная кампания 2020 года, а это означает, что физическим лицам необходимо отчитаться о полученных в 2017 году доходах до 03.05.2018.

Напоминаем, что представить декларацию 3-НДФЛ следует:

- при получении дохода от продажи имущества (например, квартиры, находившейся в собственности менее минимального срока владения), от реализации имущественных прав (переуступка права требования);

- при получении в дар недвижимого имущества, транспортных средств, акций, долей, паев от физических лиц, не являющихся близкими родственниками;

- при получении вознаграждения от физических лиц и организаций, не являющихся налоговыми агентами, на основе заключенных договоров и договоров гражданско-правового характера, включая доходы по договорам имущественного найма или договорам аренды любого имущества;

- при получении дохода в виде выигрышей, выплачиваемых организаторами лотерей и других, основанных на риске игр;

- при получении дохода от источников, находящихся за пределами Российской Федерации.

Задекларировать полученные в 2020 году доходы должны также индивидуальные предприниматели, нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты и другие лица, занимающиеся частной практикой.

При этом, представление налоговой декларации не означает необходимость незамедлительной оплаты налога. Исчисленный в декларации налог к уплате необходимо уплатить не позднее 16.07.2018.

На граждан, представляющих налоговую декларацию за 2020 год исключительно с целью получения налоговых вычетов по НДФЛ (стандартных, социальных, инвестиционных, имущественных при покупке жилья), установленный срок подачи декларации – 3 мая 2020 года – не распространяется. Такие декларации можно представить в любое время в течение всего года, без каких-либо налоговых санкций.

При этом налогоплательщик, заявивший в налоговой декларации за 2017 год как доходы, подлежащие декларированию, так и право на налоговые вычеты, обязан представить такую декларацию в установленный срок — не позднее 3 мая 2020 года.

Обращаем внимание, что штраф за непредставление декларации в срок — 5 % не уплаченной в срок суммы налога за каждый месяц, но не более 30 процентов указанной суммы и не менее 1 000 рублей.

Штраф за неуплату НДФЛ — 20% от суммы неуплаченного налога.

Для заполнения налоговой декларации по доходам 2020 года наиболее удобно использовать специальную компьютерную программу «Декларация 2017», которая находится в свободном доступе на сайте ФНС России и поможет вам правильно ввести данные из документов, автоматически рассчитает необходимые показатели, проверит правильность исчисления вычетов и суммы налога, а также сформирует документ для предоставления в налоговый орган.

Также для пользователей сервиса «Личный кабинет налогоплательщика для физических лиц» доступно заполнение налоговой декларации по НДФЛ онлайн в интерактивном режиме без скачивания программы по заполнению с возможностью последующего направления сформированной декларации, подписанной усиленной неквалифицированной электронной подписью (которую можно скачать и установить непосредственно из «Личного кабинета»), а также прилагаемого к налоговой декларации комплекта документов в налоговый орган в электронной форме непосредственно с сайта ФНС России.

Для удобства граждан, желающих сдать налоговую декларацию, до окончания декларационной кампании (до 3 мая 2020 года) изменяется график работы налоговых инспекций (в том числе по субботам), обеспечивается работа дополнительных консультационных пунктов и телефонов «горячей линии», проводятся «Дни открытых дверей», семинары и тренинги для налогоплательщиков – физических лиц и т.д.

Налоговые декларации необходимо представлять в налоговый орган по месту своего учета (месту жительства). Адрес, телефоны, а также точное время работы Вашей инспекции Вы можете узнать в разделе «Адрес и платежные реквизиты Вашей инспекции».

Информация ниже зависит от вашего региона (64 Саратовская область)

Режим работы операционных залов всех налоговых инспекций в период проведения декларационной кампании

| Время работы | |

| Понедельник | с 9.00 до 18.00 (кроме Дней открытых дверей) |

| Вторник | с 9.00 до 20.00 |

| Среда | с 9.00 до 18.00 |

| Четверг | с 9.00 до 20.00 |

| Пятница | с 9.00 до 16.45 (кроме Дней открытых дверей) |

| Все субботы месяца | с 10.00 до 15.00 |

| Воскресенье | выходной |

Дни открытых дверей по информированию граждан о налоговом законодательстве и порядке заполнения налоговых деклараций по НДФЛ

| Дата проведения | Место проведения |

| 23 марта | Посмотреть мероприятия |

| 24 марта | Посмотреть мероприятия |

| 23 апреля | Посмотреть мероприятия |

| 24 апреля | Посмотреть мероприятия |

По вопросам декларирования доходов физических лиц можно обратиться по телефону УФНС России по Саратовской области

| +7 |

www.nalog.ru

Должен ли предприниматель отчитываться по форме 3-НДФЛ

Кто сдает 3-НДФЛ — ответ на данный вопрос регламентирован нормами налогового законодательства РФ. Изучим положения ст. 227 НК РФ, отвечающей на вопрос о тех предпринимателях, кто должен сдавать 3-НДФЛ.

Форму 3-НДФЛ обязаны представить налоговикам на проверку только предприниматели, которые находятся на общем режиме налогообложения. В данном случае подоходный налог заменяет налог на прибыль, уплачиваемый юрлицами.

ИП на ОСНО даже при отсутствии деятельности обязаны сдать нулевую декларацию 3-НДФЛ.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Полный и бесплатный доступ к системе на 2 дня.

ИП, применяющие спецрежимы, декларацию о доходах не подают, поскольку НДС, НДФЛ и налог на имущество (исчисляемый по балансовой стоимости) заменяются одним налогом, соответствующим режиму: УСНО, ЕСХН, ЕНВД, ПСН. При этом если предприниматель получит доход от деятельности, не подпадающей под специальный режим, то он обязан подать декларацию о доходах как физлицо, учитывая положения гл. 23 НК РФ (письмо Минфина России от 23.04.2013 № 03-04-05/14057).

Бланк 3-НДФЛ утвержден приказом ФНС России от 03.10.2018 № ММВ-7-11/[email protected] . Начиная с отчетности за 2020 год документ заполняют по обновленной форме (с учетом приказа ФНС России от 07.10.2019 № ММВ-7-11/506).

Форма может быть представлена:

- налогоплательщиком лично;

- через представителя по доверенности;

- по телекоммуникационным каналам связи за электронной подписью предпринимателя;

- через личный кабинет налогоплательщика на сайте ведомства.

Срок сдачи документа не должен быть позднее 30 апреля года, следующего за отчетным. В противном случае налоговики наложат штрафные санкции в размере 5% от исчисленного налога, но не более 30% и не менее 1 000 руб. Крайний срок, при условии его попадания на выходной день, может быть перенесен на ближайший рабочий день.

Ознакомиться с формой 3-НДФЛ можно в этой статье.

Ст. 227 НК РФ содержит перечень тех самозанятых лиц, кто обязан сдавать 3-НДФЛ. Кроме ИП к ним относятся:

Подпишитесь на рассылку

Читайте нас в Яндекс.Дзен Читайте нас в Telegram

- нотариусы;

- адвокаты;

- иные лица, занимающиеся частной практикой.

Ст. 207 НК РФ рассказывает о том, кто признается налогоплательщиком и, соответственно, кто должен сдавать 3-НДФЛ. Изучим ее особенности более детально.