Для некоторых категорий работников Трудовым кодексом предусмотрена возможность подать работодателю заявление на оплату проезда. Эти случаи не относятся к командировочным расходам: в соответствии со ст. 168 ТК РФ обязанность возместить расходы по проезду лежит на каждом работодателе независимо от организационно-правовой формы. Речь пойдет о том, как составить заявление на оплату проезда в специальных случаях.

Когда и кто оплачивает проезд, как составить документ на имя работодателя – на эти вопросы ответы можно найти ниже.

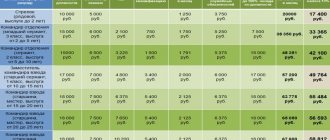

:

Заявление на оплату проезда

Пример заявления на оплату проезда

Генеральному директору

ПАО «РодионБанк»

В.В. Викторову

старшего специалиста кадрового отдела

Левыкина Богдана Степановича

Заявление на оплату проезда

В соответствии со ст. 173 Трудового кодекса Российской Федерации и справкой-вызовом высшего учебного заведения «Томский государственный экономический институт» от 25.12.2016 г., прошу компенсировать фактически понесенные расходы на проезд к месту обучения по заочной форме по специальности «антикризисное управление» в г. Томск.

Приложение:

- Справка-вызов университета от 25.12.2016 г.

- Справка-подтверждение факта прохождения сессии в период с 15.01.2017 г. по 16.02.2017 г.

- Квитанция о стоимости авиабилетов сообщением г. Сургут-г.Томск и обратно.

20 февраля 2020 г. Левыкин Б.С.

Бухучет

В бухучете расходы на оплату проезда к месту учебы и обратно отразите по кредиту счета 70 «Расчеты с персоналом по оплате труда». В зависимости от того, в каком подразделении работает сотрудник и какие функции он выполняет, при начислении компенсации сделайте запись:

Дебет 20 (23, 25, 26, 29, 44. ) Кредит 70

– начислена компенсация расходов на оплату проезда к месту учебы и обратно.

Компенсацию выплатите на основании справки-вызова и проездных документов. Форма справки-вызова утверждена приказом Минобрнауки России от 19 декабря 2013 г. № 1368. Получить их студент должен в своем учебном заведении.

В бухучете выплату компенсации отразите записью:

Дебет 70 Кредит 50 (51)

– выплачена компенсация расходов на оплату проезда к месту учебы и обратно.

В каких случаях работника вправе подать заявление на оплату проезда

Работник, как наименее защищенная сторона в трудовых отношениях, имеет ряд гарантий. Среди них – возможность компенсировать понесенные расходы на оплату проезда или получить аванс на указанную цель.

Прежде всего, при приеме на работу ознакомьтесь с локальными правовыми актами организации – Правилами внутреннего распорядка, Положения об оплате труда. Возможно, коллективным договором или иными документами в организации приняты нормы об оплате работодателем проезда, например, к месту отпуска, по другим основаниям. Обычно такие документы содержат и утвержденный бланк заявления, требования к представляемым документам.

Когда такого акта нет, действуют общие нормы Трудового кодекса РФ. Право на оплату проезда к месту отдыха и обратно, провоз багажа в соответствии со ст. 325 кодекса имеют:

- работники организаций, расположенных в районах Крайнего Севера и приравненных к ним местностях: один раз в два года за счет средств работодателя в очередной отпуск. Расчет компенсации происходит по определенным правилам, а не по фактическим расходам, в пределах территории России.

- сотрудники органов внутренних дел, силовых структур и другие работники государственных органов и внебюджетных фондов и учреждений РФ – в соответствии со специальными нормами и в пределах РФ.

В соответствии со ст. 348.6 ТК РФ спортсмены и тренеры имеют право на компенсацию расходов по проезду к месту расположения спортивной сборной команды Российской Федерации и обратно, и связанные с участием в спортивных мероприятиях в составе такой команды.

На основании ст. 173, 173.1 и 174 ТК РФ студентам учебных заведений, имеющих аккредитацию, успешно осваивающим получение образование по программам бакалавриата, специалитета или магистратуры по заочной форме один раз в год оплата проезда к месту учебы и обратно происходит за счет средств работодателя при предъявлении работником соответствующего заявления. Если работник получает среднее профессиональное образование, работодатель компенсирует ему 50 % стоимости проезда к месту учебы и обратно при заочной форме обучения.

Специальными законами установлено право на оплату проезда работников, которые относятся к категории инвалидов в рамках пользования пенсией по инвалидности. Но в таких случаях обращаться необходимо не к работодателю, а в органы соцзащиты по месту жительства.

Как нам правильно оформить дни на проезд к месту обучения и обратно?

Для оплаты проезда к месту учебы и обратно студентам вузов и учащимся учебных заведений среднего профессионального образования необходимо одновременное выполнение следующих условий:

- программа обучения имеет госаккредитацию (ст. 173,174 ТК РФ);

- сотрудник проходит обучение успешно (данное условие применяется только для студентов вузов) (ст. 173 ТК РФ);

- образование данного уровня сотрудник получает впервые или образование соответствующего уровня у сотрудника в наличии, но компания направляет сотрудника для получения образования на основании условий трудового договора или при наличии ученического договора между работником и компанией в письменной форме (ч.1 ст. 177 ТК РФ).

Для оплаты проезда аспирантам достаточно выполнения только последнего пункта.

Следует отметить, что в законодательстве нет ограничений по стажу, которое дает право на данную компенсацию. Это значит, что компания обязана оплатить проезд сотрудника независимо от того, какой срок он проработал.

В то же время есть ограничение относительно получения нескольких компенсаций, если работник учится в двух учебных заведениях. Согласно ч.3 ст. 177 ТК РФ компенсация может быть выплачена только по одному из учебных заведений. В таком случае выбор делает сам работник.

Для того, чтобы сотруднику возместили стоимость проезда к месту учебы и обратно, в бухгалтерию нужно представить справку-вызов от учебного заведения и проездные документы. Форма справки утверждена приказом Минобрнауки России от 19 декабря 2013г. №1368.

Образец справки представлен ниже.

Расходы на проезд сотрудника к месту учебы и обратно отражают на счете 70 «Расчеты с персоналом по оплате труда». Расходы списывают в дебет счета затрат в зависимости от подразделения, к которому относится сотрудник.

Проводки | Расшифровка |

| Дт 20 (23,25,26, 44 и др.) Кт 70 | Начислена компенсация проезда к месту учебы и обратно |

| Дт 70 Кт 51 | Денежные средства перечислены на банковскую карту сотрудника |

В соответствии с п.3 ст. 217 НК РФ НДФЛ на компенсацию расходов к месту учебы сотрудника и обратно не начисляется. Также данная выплаты не облагается и страховыми взносами.

Можно также продублировать заявление (направить скан- копию) на электронную почту организации и в и- мэйле указать, что оригинал отправлен почтой и вы требуете получить, рассмотреть заявление и дать ответ в письменно виде. В самом заявлении укажите на свое право получить оплату проезда, ссылку на статью Трудового кодекса РФ, требуйте предоставить письменный ответ.

N 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний» (далее — Закон N 125-ФЗ).В соответствии с п. 1 ст. 7 Закона N 212-ФЗ, п. 1 ст. 20.1 Закона N 125-ФЗ выплаты и иные вознаграждения, начисляемые (выплачиваемые) в пользу физических лиц в рамках трудовых отношений, признаются объектом обложения страховыми взносами.

При этом, как сказано в п. 1 ст. 8 Закона N 212-ФЗ, п. 2 ст. 20.1 Закона N 125-ФЗ, база для начисления страховых взносов определяется как сумма выплат и иных вознаграждений, предусмотренных п. 1 ст. 7 Закона N 212-ФЗ, п. 1 ст. 20.1 Закона N 125-ФЗ, начисленных работодателем за расчетный период в пользу физических лиц, за исключением сумм, указанных в ст. 9 Закона N 212-ФЗ, в ст. 20.2 Закона N 125-ФЗ. Подпунктом 2 п. 1 ст. 9 Закона N 212-ФЗ и пп. 2 п. 1 ст.

Предлагаем ознакомиться: Статья 152. ГПК РФ Предварительное судебное заседание

В бухгалтерском учете оплата стоимости проезда к месту нахождения соответствующей организации, осуществляющей образовательную деятельность, и обратно, предусмотренная трудовым правом, является для организации расходом по обычным видам деятельности. На это указывает п. 5 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утвержденного Приказом Минфина России от 6 мая 1999 г.

Важно

N 33н «Об утверждении Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99″. На основании Инструкции по применению Плана счетов бухгалтерского учета, утвержденной, как и сам План счетов, Приказом Минфина России от 31 октября 2000 г.

Для этого работник должен представить в бухгалтерию компании следующие документы:

- справку-вызов по форме, утвержденной Приказом Минобрнауки России от 19 декабря 2013 г. N 1368 «Об утверждении формы справки-вызова, дающей право на предоставление гарантий и компенсаций работникам, совмещающим работу с получением образования»;

- заявление на выплату компенсации расходов по проезду, написанное на имя руководителя компании по возвращении из учебного отпуска;

- проездные документы.

Если все требуемые документы предоставлены и не вызывают каких-либо претензий, то организация обязана компенсировать своему работнику проездные расходы, причем сумма выплаченной компенсации может быть учтена компанией и для целей налогообложения прибыли организаций.

Напомним, что организации — плательщики налога на прибыль налоговый учет ведут в соответствии с положениями гл.

Внимание

В силу того что ТК РФ обязывает работодателя таким студентам производить возмещение лишь половины стоимости проезда, то сумма превышения, выплаченная работнику, квалифицируется как доходы, полученные налогоплательщиком в натуральной форме. Следовательно, при выплате повышенного размера компенсации организация должна удержать налог с суммы превышения и перечислить его в бюджет.

Как известно, организация является плательщиком страховых взносов на обязательные виды социального страхования, порядок исчисления и уплаты которых регулируется нормами:

- Федерального закона от 24 июля 2009 г. N 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования» (далее — Закон N 212-ФЗ);

- Федерального закона от 24 июля 1998 г.

Предлагаем ознакомиться: Налог на недвижимое имущество физических лиц, налог на квартиру для собственников

Документы, оформляемые в кадрах На основании заявления сотрудника оформите приказ о предоставлении отпуска (по форме № Т–6, № Т-6а или самостоятельно разработанной форме). Приказ должен подписать руководитель, сотрудника необходимо ознакомить с приказом под подпись.

В соответствии с приказом бухгалтер оформит записку-расчет о предоставлении сотруднику отпуска (по форме № Т–60 либо самостоятельно разработанной форме) и начислит отпускные. Лицевую сторону записки-расчета подпишет сотрудник кадровой службы, а оборотную – бухгалтер организации.

Если сотруднику предоставят неоплачиваемый учебный отпуск, записку-расчет составлять не нужно. Дело в том, что эта форма предусмотрена для расчета выплат, которые положены сотруднику при уходе в отпуск. А при уходе сотрудника в неоплачиваемый учебный отпуск отпускные не начисляют.

Инфо

Работникам, направленным на обучение работодателем или поступившим самостоятельно на обучение по имеющим государственную аккредитацию программам бакалавриата, программам специалитета или программам магистратуры по заочной и очно-заочной формам обучения и успешно осваивающим эти программы, работодатель предоставляет дополнительные отпуска с сохранением среднего заработка для:(в ред. Федерального закона от 02.07.2013 N 185-ФЗ) (см. текст в предыдущей редакции) прохождения промежуточной аттестации на первом и втором курсах соответственно — по 40 календарных дней, на каждом из последующих курсов соответственно — по 50 календарных дней (при освоении образовательных программ высшего образования в сокращенные сроки на втором курсе — 50 календарных дней);(в ред.

Федерального закона от 02.07.2013 N 185-ФЗ) (см.

Отдельно обращаем ваше внимание на то, что если фирма своему студенту-заочнику, осваивающему имеющую государственную аккредитацию образовательную программу среднего профессионального образования, компенсирует расходы по проезду в полном объеме, то для целей налогообложения она сможет учесть лишь 50% стоимости проезда.

В силу того что компенсация «проездных» расходов производится работнику, который как физическое лицо является плательщиком НДФЛ, необходимо рассмотреть вопросы налогообложения оплаты проезда указанным налогом. Напомним, что в ст. 217 НК РФ перечислены доходы плательщика НДФЛ, освобождаемые от налогообложения, и п.

Предлагаем ознакомиться: Выдача трудовой книжки на руки работнику

По общему правилу работодатель не обязан оплачивать поездки в отпуск своих работников, за исключением случаев, предусмотренных законодательством Российской Федерации. Вместе с тем если работник организации получает образование, то фирма должна компенсировать студенту расходы на проезд к месту учебы и обратно.

О том, кто имеет право на такие «ученические» льготы и как они предоставляются работодателем, мы и поговорим далее более подробно. Сегодня наличие в штате работников-студентов — явление довольно обычное для многих компаний. Помимо общих гарантий и компенсаций, установленных Трудовым кодексом Российской Федерации (далее — ТК РФ), таким работникам трудовое право предоставляет дополнительные льготы. Так, в соответствии с положениями гл.

Как составить заявление на оплату проезда

Документ составляется после подтверждения фактически понесенных расходов. Работник должен позаботиться о наличии не только самих билетов, но и квитанций, иных финансовых документов.

Для студентов ВУЗов и образовательных учреждений среднего профессионального образования дополнительно потребуется представить справку о прохождении обучения, желательно справку-вызов. В таких случаях оплата проезда является обязанностью работодателя один раз в год, не чаще. Если локальными актами не установлены дополнительные компенсации проезда.

Заявление на оплату проезда в случаях, когда такая льгота прямо предусмотрена законодательством РФ, должно быть удовлетворено путем перечисления на банковскую карту или выдачей наличных денежных средств, в противном случае можно обратиться с жалобой в трудовую инспекцию или прокуратуру.

НДФЛ и страховые взносы

Независимо от того, какую систему налогообложения применяет организация, компенсация расходов на оплату проезда к месту учебы и обратно, установленная законодательством, не облагается:

- НДФЛ (п. 3 ст. 217 НК РФ, письмо Минфина России от 24 июля 2007 г. № 03-04-06-01/260);

- взносами на обязательное пенсионное (социальное, медицинское) страхование (подп. «е» п. 2 ч. 1 ст. 9 Закона от 24 июля 2009 г. № 212-ФЗ, письмо Минздравсоцразвития России от 20 апреля 2010 г. № 939-19);

- взносами на страхование от несчастных случаев и профзаболеваний (п. 2 ч. 1 ст. 20.2 Закона от 24 июля 1998 г. № 125-ФЗ).

НДФЛ также не удерживайте с доходов в виде оплаты проезда к месту учебы и обратно сотрудникам в возрасте до 18 лет, обучающимся в российских общеобразовательных учебных заведениях (школах, гимназиях и т. п.). Освобождение от налога возможно, если у этих заведений имеется лицензия. Такой вывод следует из пункта 45 статьи 217 Налогового кодекса РФ.

Ситуация: нужно ли удерживать НДФЛ, а также начислять страховые взносы с суммы компенсации сотруднику расходов на проезд к месту учебы и обратно. Сотрудник учится по программе, не имеющей госаккредитации?

Если образовательная программа, по которой учится сотрудник, не имеет госаккредитации, то компенсировать сотруднику расходы на проезд к месту учебы и обратно организация вправе, но не обязана. Выплатить такую компенсацию она может, если данное условие предусмотрено трудовым (коллективным) договором (ч. 6 ст. 173, ч. 6 ст. 174 ТК РФ).

В свою очередь, от уплаты НДФЛ и страховых взносов освобождаются только компенсации, установленные действующим законодательством (п. 3 ст. 217 НК РФ, подп. «е» п. 2 ч. 1 ст. 9 Закона от 24 июля 2009 г. № 212-ФЗ, п. 2 ч. 1 ст. 20.2 Закона от 24 июля 1998 г. № 125-ФЗ). Законодательно компенсация расходов на проезд к месту учебы и обратно предусмотрена только для сотрудников, которые обучаются в рамках образовательных программ, имеющих госаккредитацию (ч. 3 ст. 173, ч. 3 ст. 174 ТК РФ). Поэтому при отсутствии такой аккредитации с суммы компенсации стоимости проезда нужно удержать НДФЛ и начислить страховые взносы (п. 1 ст. 210 НК РФ, ч. 1 ст. 7 Закона от 24 июля 2009 г. № 212-ФЗ, ч. 1 ст. 20.1 Закона от 24 июля 1998 г. № 125-ФЗ).

Аналогичный вывод позволяют сделать разъяснения, которые содержатся в письмах Минфина России от 7 марта 2012 г. № 03-04-06/9-60, от 24 июля 2007 г. № 03-04-06-01/260 и Минздравсоцразвития России от 20 апреля 2010 г. № 939-19.

Оплата проезда в учебный отпуск

Студентам последних курсов заочных образовательных учреждений высшего профессионального образования, проходящим согласно учебному плану теоретический курс в объеме одного семестра и участвующим в одной экзаменационной сессии, отпуск предоставляется в половинном размере. 9. Отпуск на период сдачи итоговых государственных экзаменов предоставляется, как правило, единовременно. И лишь когда итоговые экзамены проводятся в 2 срока — по частям. Но и в этом случае учебный отпуск не должен превышать продолжительность, определенную для него законом. 10. Применяя статью 173 ТК РФ следует учитывать, что время дополнительного отпуска оплачивается исходя из среднего заработка, исчисляемого в порядке, установленном для ежегодных отпусков (см. коммент. к ст. 139). 11.

УСН

Налоговую базу организаций, которые платят налог с доходов, сумма компенсации расходов на оплату проезда сотрудников к месту учебы и обратно не уменьшит (п. 1 ст. 346.18 НК РФ).

Организации, которые платят единый налог с разницы между доходами и расходами, могут включить компенсации, предусмотренные коллективными (трудовыми) договорами, в состав расходов на оплату труда. Организации на упрощенке должны учесть эти расходы в том же порядке, что и плательщики налога на прибыль (подп. 6 п. 1, п. 2 ст. 346.16 НК РФ).