Как заполнить платежное поручение по налогу на прибыль

Все основные реквизиты не претерпели каких-либо изменений. Таким образом, порядок заполнения платежных поручений по налогу на прибыль в 2020 году не будет отличаться от заполнения платежек за предыдущие налоговые и отчетные периоды.

В платежку необходимо занести информацию о налогоплательщике (название, ИНН, КПП, номер счета, сведения о банке и др.), а также указать сведения о получателе (наименование УФК, название инспекции, ее ИНН, КПП, банковские реквизиты). Актуальные данные лучше всего уточнить на официальном сайте nalog.ru, воспользовавшись сервисом «Адреса и платежные реквизиты вашей инспекции», либо получить данные непосредственно в инспекции по месту постановки на налоговый учет.

Кратко остановимся на заполнении остальных реквизитов.

Во избежание возможной путаницы с поступлением налога важно при заполнении графы 107 правильно указать налоговый период, за который производится уплата налога на прибыль. Если организация в 2020 году уплачивает ежемесячные авансовые платежи, необходимо указывать, например, МС.01.2017, МС.02.2017, если ежеквартальные, то КВ.01.2017, КВ.02.2017. В поле 106 необходимо указать «ТП», что означает текущий платеж. УИН (универсальный идентификатор платежа) в поле 22 не заполняем, поскольку при уплате текущих платежей он отсутствует. В поле 21 необходимо указать очередность платежа 5 (также означает текущие платежи). Поле 110 не заполняется, оставляем пустым.

В графе 109 необходимо проставить дату подписания декларации по налогу на прибыль. В случае же, если производится уплата ежемесячных платежей, указывается «0». ОКТМО уточняется по месту нахождения ИФНС, в которой администрируется налогоплательщик. Порядок заполнения остальных реквизитов приведен в образце платежного поручения по налогу на прибыль 2020 года.

Что делать, если код КБК был указан неверно?

Как быть, если вместо кода КБК пени по НДФЛ был указан КБК, по которому платится сам налог?

Если выявленная ошибка не привела к неперечислению налога в бюджет, то налогоплательщику нужно поступить в соответствии с п. 7 ст. 45 НК РФ.

В сложившейся ситуации он имеет право подать в налоговую инспекцию по месту уплаты налога заявление с изложением допущенной ошибки и приложить к нему копию неверно оформленного поручения, подтверждающего факт совершения платежа. На основании полученного заявления налоговый орган примет решение об уточнении платежа либо обратится к налогоплательщику с предложением о проведении сверки взаиморасчетов.

Дата уплаты налога

Налоговый период составляет календарный год.

Отчетные периоды:

- квартал;

- 6 месяцев;

- 9 месяцев.

Декларацию по налогу передают в инспекцию ФНС по истечении года, отчетных периодов. Для фирм, подсчитывающих авансовые платежи каждый месяц, периодами отчета признаны 1, 2 или 3 месяца. Авансовые месячные оплаты вносят 28 числа каждого месяца.

Поквартальная оплата закреплена за организациями:

- с ежеквартальной выручкой не больее 15 млн рублей за 4 квартала подряд;

- НКО, не получающие прибыль;

- зарубежные фирмы, с официальными представителями в России;

- организации с финансированием из госбюджета.

Ежеквартальная оплата — 28 числа месяца, последующего от завершения квартала. Для оплаты сбора создают 2 платежных поручения в разные уровни бюджетов. Оплату распределяют в бюджеты:

- федерального уровня — 3%;

- регионального уровня —17%.

Ставка налога составляет 20% от прибыли.

Дата оплаты налога в 2020 году

Срок подачи деклараций и оплаты налога — 28 число по окончании отчетного периода.

Фирмы, уплачивающие авансы раз в квартал, делятся на 2 вида:

- те, кто оплачивает, рассчитывает сумму помесячно с разбивкой на 3 равные части;

- те, кто однократно по окончании квартала оплачивает аванс.

Таким образом, крайний срок уплаты —28 число для всех налогоплательщиков.

Дата уплаты налога в 2020 году

Дата уплаты налога в 2020 не изменена и приходится на 28 число по окончании отчетного периода.

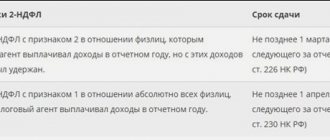

Сроки уплаты УСН «доходы» в 2018 году

Налог за 2020 год — не позднее:

Авансовые платежи по 2020 году платятся не позже:

Налог за 2020 год — не позднее:

- для организаций — 01.04.2019 (перенос с воскресенья, 31.03.2019);

- ИП — 30.04.2019.

Принципы заполнения платежного поручения за 2020 год те же, что и в 2020 году.

Проверить, готовы ли к сдаче годовой отчетности по УСН, вы можете по нашему чек-листу.

Обновленные КБК по налогу на прибыль

КБК утверждены Приказом Минфина № 132н от 08.06.2018. Для различных бюджетных уровней внедрены отдельные КБК:

- в федеральный уровень — 18210101011011000110;

- в региональный уровень — 18210101012021000110.

При несоблюдении срока платежа ИФНС начисляет пени за просроченный день. Перечисляют пени по налогу на прибыль в 2020 г. на КБК:

| Налог на прибыль | Налог | Пени | Штраф |

| В федеральный бюджет (кроме КГН*) | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| В бюджеты субъектов РФ (кроме КГН) | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| В федеральный бюджет (для КГН) | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| В бюджеты субъектов РФ (для КГН) | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| При выполнении соглашений о разделе продукции до 21 октября 2011 года (до вступления в силу Закона от 30.12.1995 № 225-ФЗ) | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| С доходов иностранных организаций, не связанных с деятельностью в России через постоянное представительство | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| С доходов российских организаций в виде дивидендов от российских организаций | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| С доходов иностранных организаций в виде дивидендов от российских организаций | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| С дивидендов от иностранных организаций | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| С процентов по государственным и муниципальным ценным бумагам | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

| С процентов по облигациям российских организаций | 182 1 0100 110 | 1 0100 110 | 1 0100 110 |

| С прибыли контролируемых иностранных компаний | 182 1 0100 110 | 182 1 0100 110 | 182 1 0100 110 |

* КГН — консолидированная группа налогоплательщиков.

Для оплаты создают отдельное платежное поручение. КБК на пени по налогу на прибыль с 2020 года не изменились.

Ответственность за нарушение сроков уплаты налогов

Налоговики разделяют виды нарушений, за которые предусмотрены штрафные санкции. Так, при оплате налога не в полном объеме или при отсутствии оплаты организации выпишут штраф в размере 20% от не поступившей суммы в соответствующий бюджет. Штраф выпишут на основании п. 1 ст. 122 НК РФ.

Если сотрудники ФНС обнаружат занижение базы для расчета платежа между взаимозависимыми компаниями, то штраф составит 40% от заниженной суммы налога, но не менее 30 000 рублей. Основание — п. 1 ст. 129.3 НК РФ.

Если организация забудет включить в налоговую базу доходы от подконтрольной иностранной фирмы, то оштрафуют на 20% от неучтенного налогового обязательства, но не менее 100 000 рублей (ст. 129.5 НК РФ).

За умышленное занижение доходов выпишут штраф по пункту 3 статье 122 НК РФ, в размере 40% от неоплаченного налога.

Также оштрафуют налогового агента за то, что тот не удержал и не перечислил налог в бюджет, например, с дивидендов. Штраф выпишут на основании статьи 123 НК РФ в размере 20% от суммы не удержанного налогового обязательства.

gosuchetnik.ru

КБК налога для разновидностей платежей в 2019 году

Налог на прибыль взимают:

- с прибыли от реализации;

- с сумм полученных дивидендов;

- % от государственных муниципальных ценных бумаг;

- с отдельных видов фирм.

Прибыль консолидированных групп налогоплательщиков

Консолидированная группа налогоплательщиков (КГН) — это добровольно созданное общество юридических лиц, перечисляющих налог на прибыль на основе договора. Член КГН — это фирма, которая предстает стороной договора об образовании объединения согласно зафиксированным параметрам.

Привилегия для партнеров КГН — снижение нагрузки по налогам. Показатели прибыли и убытков членов КГН подлежат сложению.

Налоговую базу участников группы складывают (консолидируют). Компании-члены группы собираются без образования юрлица. КБК в табл. в приложении № 1.

Дивиденды, поступившие от российских фирм

Налог, удерживаемый налоговым агентом с дивидендов, выплачиваемых резидентам РФ, подсчитывают по 13% ставке. Он рассчитывается от общей величины дивидендов за минусом сумм, удержанных налоговым агентом.

В сумму к распределению включают оплаты:

- нерезидентам;

- по ставке 0%.

Из суммы налогового агента дивиденды по ставке 0% исключают. Сумму принимают за минусом отчисленного из нее налога. Требования для использования ставки 0% по налогообложению дивидендов российских фирм: владение долей не меньше 50% в уставном капитале фирмы-источнике выплаты, не менее 356 дней по календарю.

КБК отражены в табл. в прил. № 1.

Дивиденды, полученные от заграничных фирм

При обретении дивидендов зарубежной фирмы или через диппредставительство в России налог взимается особым методом. Налог по «заграничным2 дивидендам фирмы подсчитывают лично. Ставка — 15% от суммы дивидендов.

Налоговая база включает дивиденды, вне зависимости от налоговых удержаний в государстве фирмы-нерезидента, выплатившем доход.

Зачет выплаченного за пределами России налога предоставляют выгодополучателю в РФ при подписанном протоколе о двойном обложении налогом с государством, фирма которого выплатила доходы.

Зачет налога производят в объеме, не превышающем сумм ы, рассчитанные к уплате в России. Зачитывают суммы при предъявлении квитанций подтверждающих оплату налога вне России.

Проценты по государственным и муниципальным ценным бумагам

Доходы по процентам от ценных бумаг относят к доходам вне реализации. Процентами признают выплаты, начисленные по вкладам в банках и долговым распискам.

Налог с доходов от полученных процентов по государственным (муниципальным) ценным бумагам уплачивается владельцем ценной бумаги.

Налог на прибыль КИК

В список доходов при подсчете налога на прибыль включают прибыль от контролируемой иностранной компании (КИК).Налоговая ставка по прибыли КИК—20%. Оплачивается в бюджет федерального уровня.

Из прибыли КИК вычитают дивиденды, которые оплачены заграничной фирмой в году, следующем за годом составления отчета о финансовых результатах.

При подсчете прибыли КИК не принимают к учету дивиденды, оплаченные организациями в РФ.

Платежное поручение по налогу на прибыль

Создают 2 платежных поручения:

- в бюджет федерального уровня —3%;

- в бюджет регионального уровня— 17%.

Для двух уровней утвержден КБК, прописываемый в поле 104 платежек. Платежки составляются по ранее действующим правилам, как и КБК по налогу на прибыль в федеральный бюджет в 2020 году, для текущего 2020 года не изменен. Платежи совершают до 28 марта 2019 года.

Полезные подсказки по заполнению платежки

Подготовить платежное поручение быстро и без ошибок вам помогут наши рекомендации:

| Этапы подготовки и оформления платежных поручений для перечисления налога на прибыль за 2020 год | Подсказки по заполнению и дополнительная информация | |

| 1. Подготовительный этап | ||

| Рассчитайте налог на прибыль по итогам 2020 года (НП2018) | Разобраться в нюансах формирования налоговой базы (НБ) помогут материалы нашей рубрики | |

Распределите НП2018 на две части:

| Каким НПА установлен процент распределения налога, узнайте из сообщения | |

Оформите 2 платежки по каждой части платежа:

| Когда еще при уплате налога на прибыль нужно оформить отдельную платежку, расскажем | |

| 2. Оформление платежного поручения | ||

| Заполните основные платежные реквизиты платежных поручений | Скачайте форму платежки и узнайте, что вписать в ее поля | |

Укажите в платежках КБК для:

| Какой нужно указать КБК в платежке на перечисление пеней, узнайте из публикации | |

В поле 24 расшифруйте назначение платежа — «Налог на прибыль за 2018 год, зачисляемый:

| Как уточнить ошибочную формулировку в поле 24 в неналоговых платежках, рассказываем | |

| В поле 106 (основание платежа) укажите «ТП» — платеж текущего года | Как взаимосвязаны поля 106 и 108 платежного поручения, узнайте из публикации | |

| В поле (налоговый период) проставьте ГД.00.2018 | Расшифровку термина «налоговый период» узнайте из материала | |

| Укажите в платежке дату не позже 28.03.2019 и уплатите НП2018 не позднее этого дня | Когда платежные сроки по налогам могут отодвигаться, расскажем по | |

| В поле 101 (статус плательщика) укажите «01», если перечисляете НП2018 за себя | Обо всех кодах для поля 101 платежного поручения узнайте по | |

| 3. Контрольный этап | ||

| Проверьте правильность внесенных в поля платежки реквизитов перед ее отправкой в банк | Какие ошибки в платежке не позволят налогу попасть в бюджет, узнайте из материала | |

Наши эксперты подготовили образец заполнения платежки по налогу на прибыль за 2020 год.

Образец платежки по налогу на прибыль за год скачайте по ссылке:

Образец платежного поручения-2019: правила заполнения

Пример

В ООО «Звезда» была проведена выездная проверка. На основании акта проверки вынесено решение, что организация недоплатила налог на прибыль. На основании вступившего в силу решения организации направлено требование № 18-52/45678 от 07.02.2019 об уплате недоимки, пеней и штрафа. УИН, указанный в требовании: 12345678912345678912.

«Альфа» (ИНН 7708123456) зарегистрирована в инспекции ФНС № 43 по г. Москве.

17 апреля «Альфа» перечислила в бюджет 1/3 НДС (КБК 18210301000011000110) за I квартал в размере 17 000 руб.

В платежном поручении в поле 101 «Статус плательщика» бухгалтер указал код 01.

В поле 109 «Дата документа» – дату подписания декларации за I квартал – 17.04.2016.

В поле 107 «Налоговый период» – период, за который уплачивается налог, – I квартал 2020 года (КВ.01.2016).

Пример заполнения платежного поручения при перечислении авансового платежа по транспортному налогу

Московское ООО «Альфа» (ИНН 7708123456) имеет на балансе автомобиль, который зарегистрирован по местонахождению обособленного подразделения в г. Курске. Обособленное подразделение «Альфы» зарегистрировано в ИФНС России по г. Курску.

КПП обособленного подразделения – 463201001.

10 июля «Альфа» перечислила в бюджет авансовый платеж по транспортному налогу (КБК 18210604011021000110) за II квартал в размере 400 руб.

ПОДРОБНЕЕ: Строительные экспертизы в чите Советник

В поле 109 «Дата документа» – значение «0» (т. к. платеж относится к текущему периоду, а составление расчета по транспортному налогу Налоговым кодексом не предусмотрено).

В поле 107 «Налоговый период» – период, за который уплачивается налог, – II квартал 2020 года (КВ.02.2016).

Пример заполнения платежного поручения при перечислении минимального налога при упрощенке

ООО «Альфа» (ИНН 7708123456) зарегистрировано в инспекции ФНС № 43 по г. Москве. Организация применяет упрощенку и платит единый налог с разницы между доходами и расходами. По итогам 2020 года сумма начисленного единого налога оказалась меньше 1 процента от суммы доходов. Поэтому организация платит минимальный налог. С учетом авансовых платежей, перечисленных в бюджет в течение года, сумма минимального налога к доплате составила 14 000 руб.

31 марта 2020 года «Альфа» сдала налоговую декларацию и перечислила минимальный налог в бюджет. При заполнении платежного поручения в поле 101 «Статус плательщика» бухгалтер указал код 01, в поле 107 «Налоговый период» – период, за который уплачивается минимальный налог, – ГД.00.2015. КБК для минимального налога при упрощенке – 18210501050011000110.

Пример заполнения платежного поручения при перечислении единого налога при упрощенке (объект налогообложения «доходы»)

25 апреля «Альфа» перечислила в бюджет авансовый платеж по единому налогу при упрощенке (КБК 18210501011011000110) за I квартал в размере 6000 руб.

При заполнении платежного поручения в поле 101 «Статус плательщика» бухгалтер указал код 01, в поле 107 «Налоговый период» – период, за который уплачивается авансовый платеж, – КВ.01.2016.

Пример заполнения платежного поручения при перечислении пеней по минимальному налогу при упрощенке

ООО «Альфа» (ИНН 7708123456) зарегистрировано в инспекции ФНС России № 43 по г. Москве. Объект налогообложения – «доходы».

16 октября «Альфа» перечисляет в бюджет пени по налогу за 2015 год на основании акта проверки налоговой инспекции от 1 октября 2016 года.

При заполнении платежного поручения в поле 104 бухгалтер указал КБК для перечисления пеней по минимальному налогу (182 1 05 01011 01 2100 110), в поле 106 – код акта налоговой проверки АП, в поле 107 – 0 (п. 8 приложения 2 к приказу Минфина России от 12 ноября 2013 г. № 107н).

Пример заполнения платежного поручения при перечислении НДФЛ налоговым агентом

«Альфа» имеет р/с 40702810400000001111 в АКБ «Надежный», к/с 30101810400000000222, БИК 044583222.

5 апреля «Альфа» перечислила в бюджет НДФЛ (КБК 18210102010011000110) за март в размере 39 000 руб.

При заполнении платежного поручения в поле 101 «Статус плательщика» бухгалтер указал код 02.

Пример заполнения платежного поручения при перечислении НДФЛ индивидуальным предпринимателем

А.А. Иванов (ИНН 771314996321), проживающий по адресу: г. Москва, ул. Михалковская, д. 20, кв. 41, зарегистрирован в инспекции ФНС № 43 по г. Москве.

10 июля Иванов перечислил в бюджет НДФЛ (КБК 18210102020011000110) за 2020 год в размере 30 000 руб.

Иванов Андрей Андреевич (ИП)//г. Москва, ул. Михалковская, д. 20, кв. 41//.

В поле 101 «Статус плательщика» указан код 09.

В поле 60 «ИНН плательщика» указан 12-значный код ИНН Иванова. В поле 102 «КПП плательщика» указан 0.

Пример заполнения платежного поручения при перечислении налога на прибыль консолидированной группы налогоплательщиков. Налог перечисляет ответственный участник консолидированной группы

Акционерное общество «Альфа» (зарегистрировано в г. Москве) является ответственным участником консолидированной группы налогоплательщиков. Другими участниками консолидированной группы налогоплательщиков являются «Торговая » (зарегистрировано в г. Москве) и «Производственная » (зарегистрировано в г. Санкт-Петербурге). Обособленных подразделений у участников группы нет.

Сумма авансового платежа по сроку уплаты 28 апреля составила 3 000 000 руб., из которых:

- к уплате в федеральный бюджет – 300 000 руб.;

- к уплате в региональные бюджеты – 2 700 000 руб., в том числе:

- в бюджет г. Москвы по местонахождению «Альфы» – 1 000 000 руб.;

- в бюджет г. Москвы по местонахождению «Гермеса» – 1 000 000 руб.;

- в бюджет г. Санкт-Петербурга по местонахождению «Мастера» – 700 000 руб.

При заполнении платежных поручений в поле «Плательщик» указано наименование ответственного участника группы («Альфа»). В полях, предназначенных для указания ИНН и КПП плательщика, указаны также ИНН и КПП ответственного участника группы («Альфа»).

В поле 101 «Статус плательщика» бухгалтер указал код 21.

На федеральную часть авансового платежа (300 000 руб.) бухгалтер «Альфы» составил одно платежное поручение и перечислил налог по своему местонахождению.

Пример заполнения платежного поручения при перечислении налога на прибыль консолидированной группы налогоплательщиков. За ответственного участника налог уплачивает другой участник группы

Акционерное общество «Альфа» (зарегистрировано в г. Москве) является ответственным участником консолидированной группы налогоплательщиков. Другими участниками консолидированной группы налогоплательщиков являются ООО «Торговая » (зарегистрировано в г. Москве) и ООО «Производственная » (зарегистрировано в г. Санкт-Петербурге). Обособленных подразделений у участников группы нет.

Сумма авансового платежа по сроку уплаты 28 апреля составила 3 000 000 руб., из которых:

- к уплате в федеральный бюджет – 300 000 руб.;

- к уплате в региональные бюджеты – 2 700 000 руб., в том числе:

- в бюджет г. Москвы по местонахождению «Альфы» – 1 000 000 руб.;

- в бюджет г. Москвы по местонахождению «Гермеса» – 1 000 000 руб.;

- в бюджет г. Санкт-Петербурга по местонахождению «Мастера» – 700 000 руб.

По условиям договора о создании консолидированной группы налогоплательщиков, если ответственный участник не может своевременно исполнить обязанность по уплате налога на прибыль, налог перечисляет другой участник группы. К 28 апреля «Альфа» не имела на расчетном счете суммы, достаточной для перечисления авансового платежа по налогу на прибыль. Обязанность по перечислению авансового платежа принял на себя «Гермес».

При заполнении платежного поручения в поле «Плательщик» указано наименование участника группы (ООО «Торговая ») и рядом в скобках – наименование ответственного участника группы («Альфа»). При этом в полях, предназначенных для указания ИНН и КПП плательщика, указаны ИНН и КПП ответственного участника группы («Альфа»).

ПОДРОБНЕЕ: Тренировка вратарей по футболу: техника игры и правила для вратаря в футболе.

В поле 101 «Статус плательщика» бухгалтер поставил код 22.

На федеральную часть авансового платежа (300 000 руб.) бухгалтер «Гермеса» составил одно платежное поручение и перечислил налог по местонахождению ответственного участника группы («Альфы»).

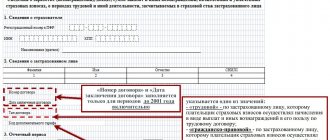

Пример заполнения платежного поручения организации при перечислении пенсионных страховых взносов

Акционерное общество «Альфа» (ИНН 7708123456, КПП 770801001) имеет регистрационный номер в ПФР – 087-108-044556.

15 апреля «Альфа» перечислила страховые взносы на обязательное пенсионное страхование (КБК 39210202010061000160) за март в размере 275 000 руб. 70 коп.

В платежном поручении в поле 101 «Статус плательщика» бухгалтер указал код 08.

В полях 109 «Дата документа» и 107 «Налоговый период» бухгалтер указал 0.

Пример заполнения платежного поручения организации на перечисление недоимки, пеней по взносам на медицинское страхование в ФФОМС

15 апреля отделение ПФР вручило «Альфе» требование от 15 апреля 2016 г. № 3 об уплате недоимки, пеней по страховым взносам на обязательное медицинское страхование в бюджет ФФОМС. Сумма недоимки за январь текущего года – 275 000 руб. 70 коп., пеней – 6050,02 руб.

В этот же день «Альфа» самостоятельно перечислила недоимку и пени.

Вплатежном поручении на перечисление недоимки бухгалтер указал:

- КБК (поле 104) – 392 1 02 02101 08 1011 160;

- статус плательщика (поле 101) – 08;

- дату документа (поле 109) – 0;

- налоговый период (поле 107) – 0;

- очередность платежа (поле 21) – 5.

- КБК (поле 104) – 392 1 02 02101 08 2011 160;

- статус плательщика (поле 101) – 08;

- дату документа (поле 109) – 0;

- налоговый период (поле 107) – 0;

- очередность платежа (поле 21) – 5.

Пример заполнения платежного поручения при перечислении взносов на социальное страхование на случай временной нетрудоспособности и в связи с материнством

Акционерное общество «Альфа» (ИНН 7708123456, КПП 770801001) имеет регистрационный номер в ФСС России –7712345678.

2 июля «Альфа» перечислила страховые взносы на случай временной нетрудоспособности и в связи с материнством (КБК 39310202090071000160) за июнь в размере 9000 руб. 32 коп.

Пример заполнения платежных поручений предпринимателя при перечислении взносов на собственное страхование

Налог на прибыль: платежное поручение (образец 2018)

Форма платежного поручения (ф. 0401060), названия и нумерация полей документа утверждены Положением Банка РФ от 19.06.2012 № 383-П и приведены в приложении 3. Разберемся, как заполнить поля платежки по ННП в текущем году.

Значимых изменений в заполнении платежных поручений по ННП в 2018 году не произошло. Как и в прошлых налоговых и отчетных периодах в поля, предназначенные для сведений о плательщике, вносят соответствующую информацию (название компании, ИНН, КПП, сведения о банке и № счета, др.).

Необходимо указать сведения о получателе платежа (УФК, название ИФНС, ее ИНН/КПП, реквизиты банковского счета). Прежде чем начать оформление платежки по налогу на прибыль в 2020, бухгалтеру лучше уточнить реквизиты в ИФНС по месту регистрации фирмы или сверить данные на сайте ФНС. Подробнее остановимся на заполнении остальных полей формы:

- Поле 5 «Вид платежа» заполняется в зависимости от порядка, установленного банком плательщика, поэтому необходимо уточнить его в обслуживающем фирму филиале. Вариантов заполнения несколько – «срочно», «электронно», не заполняется;

- Поле 21 «Очередность платежа». Если налог перечисляется по инкассовому поручению ИФНС, то указывается очередность «3», при уплате налога .

- Поле 22 «Код». В нем указывают код начисления (УИН). Текущий платеж, уплата пени, недоимки или штрафа (если в требовании ИФНС УИН не указан) – «0». Если же инспекция указала код в предъявленном компании требовании по штрафным платежам, то в платежке проставляется та же цифра;

- Поле 24 «Назначение платежа». В нем приводится краткая информация, обязательная для идентификации платежа: название налога, период уплаты, бюджет, куда перечисляется сумма налога;

- Поле 101 «Статус плательщика». При уплате налога за себя, организация проставляет «01», а если выступает как налоговый агент – «02»;

- Поле 104 «КБК». КБК по ННП в 2020 различаются в зависимости от уровня бюджета и вида платежа:

| Вид платежа по ННП | КБК | |

| Федеральный бюджет (3%) | Региональный бюджет (12,5-17%) | |

| Текущие платежи | 182 1 0100 110 | 182 1 0100 110 |

| Пени по просроченным платежам | 182 1 0100 110 | 182 1 0100 110 |

| Штрафы по просроченным платежам | 182 1 0100 110 | 182 1 0100 110 |

Приказом МФ РФ от 09.06.2017 № 87н в 2020 году добавлен КБК 182 1 0100 110, который применяется при уплате текущего ННП с доходов, полученных от процентов по облигациям российских организаций, выпущенным на рынок с 01.01.2017 по 31.12.2021.

- Поле 105 «ОКТМО» заполняется соответствующим, указанным в декларации, кодом;

- Поле 106 «Основание платежа». Указывается аббревиатура из заглавных букв платежа. Например, «ТП» означает «текущий платеж», «ЗД» — самостоятельная уплата недоимок, «ТР» — уплата недоимки на основании предъявленного ИФНС требования и т.д.;

- В поле 107 указывают налоговый период из 10 знаков, разделенных точками. Они определяют:

- первые два знака – периодичность платежа (например, ГД, т.е. годовой);

- следующие четыре знака – № месяца/квартала/ года (01-12 – № месяца; 01-01 — № квартала; 00 – № года);

- последние четыре знака – год, за который фирма уплачивает налог (2018).;

- В поле 108 «№ документа» проставляют «0», если платеж текущий или погашается задолженность по инициативе компании. При осуществлении платежа по требованию ИФНС указывают № требования;

- Поле 109 «Дата документа» заполняется так: по платежам текущего года указывают дату подписания плательщиком налоговой декларации, а при перечислении платежа до подачи декларации в поле проставляют «0»;

- Поле 110 «Тип платежа» не заполняется.

Предлагаем образцы оформления оплаты налога на прибыль в федеральный и региональный бюджеты:

Федеральный бюджет

Региональный бюджет

Оплата налога на прибыль за 2020 год должна быть проведена до 28 марта 2020. Налоговая декларация также подается не позднее этого срока.

>Образец заполнения поручения по налогу на прибыль в 2016 году

Заполнение платежных поручений по перечислению налогов и сборов 2018

Статус плательщика в платежном поручении в 2020 году

В 2020 году в платежном поручении важно правильно указывать код статуса плательщика, в частности в платежках по страховым взносам. Как быть, если банки не пропускают платежки из-за статуса, читайте в этой статье.

В поле 101 «Статус плательщика» организация ставит код «01», если является налогоплательщиком. Если перечисляет налог как налоговый агент, надо ставить код «02».

Налогоплательщики — индивидуальные предприниматели ставят в поле код «09» (приложение 5 к приказу Минфина России от 12.11.2013 № 107н), например при уплате минимального налога на УСН.

Платежное поручение по НДФЛ в 2020 году: образец

Читатели часто спрашивают нас, как составлять платежное поручение по НДФЛ в 2020 году? Образец платежки скачайте ниже, а о нюансах ее заполнения вы узнаете из статьи.

Еще одним важным реквизитом является код КБК, в платежке для этого нужно заполнить специальный реквизит – поле 104. В 2020 году вам понадобится код КБК по НДФЛ 18210102010 011000110. Он единый и для уплаты НДФЛ с зарплаты и пособий, и для уплаты НДФЛ с дивидендов.

Образец заполнения платежного поручения в 2020 году

Чтобы перечислить в бюджет налоги и взносы, важно грамотно заполнить платежное поручение.

Ведь ошибки в нем чреваты тем, что деньги либо вовсе не поступят на нужный счет, либо будут учтены как другой платеж или отнесены к категории невыясненных.

В статье расскажем, как заполнить платежку на уплату налогов и взносов, образец заполнения платежного поручения в 2020 году приведем.

Платежное поручение надо составлять по форме 0401060, приведенной в приложении 2 к Положению Банка России от 19.06.2012 № 383-П.

С 30 ноября 2020 года заплатить налоги за организацию сможет «иное лицо»(т.е.

кто угодно). Но при этом — это лицо не может требовать возврат уплаченных сумм.

Платежным поручением или платежка документ банку от имени владельца(клиента) расчетного счета: перевести деньги на другой счет(оплатить товар или услугу, заплатить налоги или страховые взносы, перевести деньги на счет ИП или выплата дивиденда учредителя, перевести заработную плату работникам и т.п.

Платежные поручения по взносам за январь

В связи с многочисленными изменениями по порядку уплаты взносов в 2018-м году в тех. поддержку нашей компании поступает большое количество вопросов, связанных с оформлением платежных поручений, в этом материале постараемся ответить на самые популярные вопросы.

Информацию о порядке оформления платежных поручений на перечисление взносов предпринимателей можно посмотреть в статье Платежки по взносам предпринимателей за 2020 год.

Чтобы перечислить в бюджет налоги и взносы, важно грамотно заполнить платежное поручение.

Ведь ошибки в нем чреваты тем, что платеж либо вовсе не поступит на нужный счет либо будет отнесен к категории невыясненных.

Идеальный образец заполнения платежного поручения в 2020 году мы привели в статье.

Заполнение платежного поручения в 2020 году, образец которого вы найдете ниже, надо вести на типовом бланке.

Поле 101 «Статус плательщика» в платежках по взносам в 2018 году

Каждый год компания СКБ Контур проводит конкурс для предпринимателей «Я Бизнесмен », в нем участвуют сотни бизнесменов из разных городов России — от Калининграда до Владивостока.

С 2020 года страховые взносы уплачиваются в ФНС. В связи с этим возникает много вопросов, например, при подготовке платежных поручений. Так, долгое время не было единого мнения о том, как заполнять «Статус плательщика» в платежках на уплату взносов.

Изменения КБК на 2020 год

В июне текущего года Министерство финансов соответствующим приказом внесло изменения в коды бюджетной классификации на 2018 год: были введены новые КБК и отменен ряд прежних. Подробнее обо всех изменениях в КБК, которые будут действовать с 2020 года – читайте в нашем материале.

Приказом от 20 июня 2020 года №90н Министерство финансов Российской Федерации внесло изменения в указания о порядке применения бюджетной классификации РФ, утвержденные приказом Минфина еще в 2013 году №65н.

Онлайн журнал для бухгалтера

Как видно из приведенной выше таблицы, индивидуальные предприниматели в 2020 году в целях уплаты страховых взносов как за наемный персонал должны указывать код статуса плательщика “14”.

Если же страховые взносы ИП платит «за себя» следует указывать код статуса плательщика – 09.

Если организация или ИП выступают в качестве налогового агента и уплачивают, например, НДФЛ за работников, то в статусе плательщика в поле 101 в 2020 году указывается код 02.

Источник: https://vigor24.ru/zapolnenie-platezhnyh-poruchenij-po-perechisleniju-nalogov-i-sborov-2017-48275/

Поручения по налогу и авансовым платежам налога на прибыль

Приводим для вас варианты образцов заполнения распоряжений на перечисление авансовых платежей по налогу на прибыль, а так же задолженности по налогу. Причем для уплаты долгов возможны две ситуации: добровольная уплата и по требованию. А в последнем случае ещё может присутствовать идентификатор УИН.

Перечисление не позже установленного срока авансовых платежей по налогу на прибыль возможно в двух вариантах: ежемесячные и квартальные платежи. Ежемесячные авансовые платежи, в свою очередь, могут уплачиваться исходя из фактической прибыли, либо за текущий месяц.

Ежемесячные авансовые платежи

Заполнение налоговых полей документа одинаковое, как при уплате авансовых платежей исходя из фактической прибыли за прошлый месяц, так и за текущий месяц. Главное, правильно обозначить тот период, за который и производится перечисление. Единственное отличие при уплате авансов за текущий месяц, – в реквизите «109» никогда не ставится дата, так как декларации за месяц не сдаются.

Основные реквизиты бланка поручения ежемесячных авансов по налогу на прибыль

| № поля | Наименование реквизита | |

| 101 | Статус плательщика | 01 |

| 18 | Вид операции | 01 |

| 21 | Очередность платежа | 5 |

| 22 | Код | 0 |

| 104 | КБК Федеральный бюджет | 18210101011011000110 |

| КБК Региональный бюджет | 18210101012021000110 | |

| 105 | ОКТМО | Код ОКТМО муниципального образования, в котором находится ИФНС, в которую сдается декларация по налогу на прибыль |

| 106 | Основание платежа | ТП |

| 107 | Налоговый период | МС.01.2016; МС.02.2016; МС.03.2016 и т.д. до МС.12.2016 |

| 108 | Номер документа | 0 |

| 109 | Дата документа | 0 (если уплачиваются авансовые платежи за текущий месяц; а так же авансы исходя из полученной прибыли до подачи налоговой декларации). ДД.ММ.ГГГГ- дата подписания декларации (текущий авансовый платеж исходя из полученной прибыли после того, как сдана декларация). |

| 110 | Тип платежа | 0 (с 28 марта 2020 г. значение реквизита 110 не указывается) |

Уплата аванса за текущий месяц

В поле «107» указываем текущий месяц. Аванс следует уплатить до 28 числа этого же месяца.

Образец платежного поручения по ежемесячному авансовому платежу налога на прибыль 2020 за текущий месяц

За месяц исходя из фактической прибыли

В данном случае авансовый платеж перечисляется так же не позже 28 числа, но рассчитывается и уплачивается он за прошедший месяц. Поэтому в реквизите «107» его и проставляем. В поле «109» ставим ноль («0»), если декларация еще не сдана, и дату подписи декларации, если перечисляете аванс после её подачи.

Образец поручения по налогу на прибыль в 2020 году, ежемесячный авансовый платеж исходя из фактической прибыли после того, как сдана декларация

Налог на прибыль за декабрь при ежемесячных авансовых платежах из фактической прибыли

В налоговом периоде всё равно указываем месяц (декабрь), хотя и уплачиваем налог на прибыль фактически по расчету в налоговой декларации за год (за 12 месяцев) по упрощенной форме, которая уже сдана. Представленный ниже образец касается ежемесячных авансовых платежей по фактически полученной прибыли за прошедший месяц. Если декларацию пока не сдавали, а срок уплаты аванса за декабрь поджимает, то в поле № 109 «Дата документа» ставим ноль («0»).

Такой порядок действий связан с тем, что:

«Отчетными периодами для налогоплательщиков, исчисляющих ежемесячные авансовые платежи исходя из фактически полученной прибыли, признаются месяц, два месяца, три месяца и так далее до окончания календарного года».

То есть для декабря не сделано исключения, и он входит в отчетный период равный 12 месяцам и, следовательно, авансовый платеж по его итогам должен быть уплачен до 28 января. И это не смотря на то, что срок уплаты налога на прибыль по результатам года установлен 28 марта, и отчетный период, в данном случае, совпадает с налоговым периодом. Декларацию за год вы сдадите в установленный срок ещё раз, но уже по полной форме.

Образец поручения по налогу на прибыль за декабрь 2020 года, ежемесячный авансовый платеж из фактической прибыли, после подачи налоговой декларации за 12 месяцев

Профессиональный учет для организаций и индивидуальных предпринимателей в г. Иваново. Мы избавим Вас от проблем и ежедневных забот по ведению всех видов учета и сдачи отчетности. LLC NEW тел. 929-553

Квартальные авансовые платежи

Обратите внимание, что в поле «107» всегда пишем номер квартала, даже если перечисляем налог по итогам года. Поскольку в данном реквизите должна указываться периодичность платежей (квартал), а не сам налоговый период (год).

Основные реквизиты бланка платежки по квартальным авансам налога на прибыль

| № поля | Наименование реквизита | |

| 101 | Статус плательщика | 01 |

| 18 | Вид операции | 01 |

| 21 | Очередность платежа | 5 |

| 22 | Код | 0 |

| 104 | КБК Федеральный бюджет | 18210101011011000110 |

| КБК Региональный бюджет | 18210101012021000110 | |

| 105 | ОКТМО | Код ОКТМО муниципального образования, в котором находится ИФНС, в которую сдается декларация по налогу на прибыль |

| 106 | Основание платежа | ТП |

| 107 | Налоговый период | КВ.01.2016; КВ.02.2016; КВ.03.2016 и КВ.04.2016 (налог за год) |

| 108 | Номер документа | 0 |

| 109 | Дата документа | 0 (если уплачиваются авансовые платежи за 1кв., 6мес., 9мес. и за год, до подачи налоговой декларации) ДД.ММ.ГГГГ- дата подписания декларации (платеж после того, как сдана декларация за год) |

| 110 | Тип платежа | 0 (с 28 марта 2020 г. значение реквизита 110 не указывается) |

Квартальные авансовые платежи за отчетные периоды образец

Посмотрите образец заполнения на примере платежки по налогу на прибыль за полугодие 2020 года (за 2 квартал). Уплата аванса в данном примере производится до подачи декларации.

Образец платежного поручения по налогу на прибыль за полугодие 2016 квартальные платежи до подачи декларации

Налог на прибыль за полугодие при квартальных авансовых платежах образец

В этом примере аванс по налогу на прибыль перечисляется после того, как сдана декларация.

Образец платежного поручения по налогу на прибыль за 2 квартал 2016 квартальные платежи после сдачи декларации

Налог на прибыль за год при квартальных авансовых платежах образец

Мы специально разместили этот образец заполнения платежного поручения по налогу на прибыль в разделе квартальных платежей дополнительно к приведенным выше рисункам. Дело в том, что при таком режиме уплаты авансовых платежей, не установлен отчетный период по налогу за 4 квартал. Из-за этого многие предприятия ставят в реквизите «107» показатель налогового периода ГД.00.2015 при уплате налога за год.

Однако это не правильно. Здесь нужно писать период, за который уплачивается налог, но с обязательной увязкой к периодичности платежей. А последняя является кварталом. Если бы налог перечислялся только один раз за год, то указанный в предыдущем абзаце показатель налогового периода был бы верным. Иначе единственно правильным вариантом здесь будет написать КВ.04.2015. Образец на фото ниже.

Образец платежного поручения по налогу на прибыль за 2020 год при квартальных платежах после того, как сдана налоговая декларация за год

Задолженность по налогу уплачиваемая добровольно

В случае, когда в декларацию по налогу на прибыль за прошедший налоговый период вам пришлось внести изменения, которые увеличили налоговую базу, возникает задолженность. Наилучший выход, — добровольно заплатить доначисленный налог ещё до подачи уточненной декларации. Тогда удастся избежать налоговых санкций.

Поскольку показатель налогового периода, который указывается в реквизите «107» зависит от того, в каком отчетном периоде внесены изменения в учете, соответствующий месяц или квартал нужно и проставлять в этом поле. Это связано с тем, что вам придется сдать уточненные декларации за эти же периоды. Если поправки коснулись только последнего отчетного периода, значит налог вы доплачиваете за год. Однако, в ячейке № 107 не нужно печатать значение года, за который производится добровольное перечисление задолженности. Пишите там декабрь или 4 квартал, в зависимости от режима уплаты авансовых платежей, используемого вами.

Следующий момент. Что указывать в реквизите «106» — «ЗД» или «ТП»? По нашему мнению, при уплате задолженности за прошлые налоговые периоды однозначно нужно писать в поле 106 «ЗД». Если же вы доплачиваете или уплачиваете авансовые платежи за текущий налоговый период, не будет ошибкой указать в этом реквизите значение «ТП». Всё равно вам могут начислить только пени, иных санкций за несвоевременную уплату авансов не предусмотрено.

Основные реквизиты бланка платежки задолженность по налогу на прибыль

| № поля | Наименование реквизита | |

| 101 | Статус плательщика | 01 |

| 18 | Вид операции | 01 |

| 21 | Очередность платежа | 5 |

| 22 | Код | 0 |

| 104 | КБК Федеральный бюджет | 18210101011011000110 |

| КБК Региональный бюджет | 18210101012021000110 | |

| 105 | ОКТМО | Код ОКТМО муниципального образования, в котором находится ИФНС, в которую сдается декларация по налогу на прибыль |

| 106 | Основание платежа | ЗД |

| 107 | Налоговый период | МС.01.2014 – МС.12.2014; МС.01.2015 – МС.12.2015 КВ.01.2014 – КВ.04.2014; КВ.01.2015 – КВ.04.2015 |

| 108 | Номер документа | 0 |

| 109 | Дата документа | 0 |

| 110 | Тип платежа | с 28 марта 2020 г. значение реквизита 110 не указывается |

Образец платежного поручения добровольная уплата задолженности по налогу на прибыль в 2020 году за 1 квартал 2020 года

Задолженность по налогу на прибыль по требованию ИФНС

При уплате задолженности по налогу на прибыль по требованию налоговой инспекции, заполнение реквизитов 106 — 109 полностью отличается от приведенного выше образца. Будьте внимательны.

Основные реквизиты уплаты задолженности налога на прибыль по требованию

| № поля | Наименование реквизита |

Ставка и назначение платежа

Основной налоговой ставкой, по которой платят прибыль большинство юрлиц на ОСНО, является 20%, причем она разбивается следующим образом:

- 2% (3% для 2020, 2020, 2020, 2020) – федеральный бюджет

- 18% (17% для 2020 – 20 гг.) – бюджет субъектов

Может быть и более низкая ставка для таких групп плательщиков:

- резиденты особых экономических зон

- участники региональных инвестиций

- организации со статусом резидента

Подробнее о льготниках можно прочитать в статье 284 налогового кодекса.

Когда все выверено, можно делать платежное поручение на налог на прибыль 2020, главное оплатить все своевременно и на правильные КБК. В противном случае, придется объяснять, почему нет своевременной проплаты и вносить штрафные санкции. Платить нужно каждый определенный законодателем период. Для одних компаний это квартал, а для других месяц. Отчетными периодами для всех являются квартала, причем они «накладываются» друг на друга нарастающим итогом. Налоговый же период для всех один – год.

Налоговые и отчетные периоды

По своей сути, налоговый период не что иное, как регламентированный срок, за который считается полная база по налогу. К примеру, для фирмы, которая давно работает, это будет полный 2020 год, а для компании, организованной в марте текущего года, период с 01.03. по 31.12.17 г.

Заполнение форм тем не менее предполагается не только по налоговым периодам, но и по отчетным, которыми являются: квартал, полугодие и 9 месяцев. Ежемесячные формы не предусмотрены, даже если вы платите авансы ежемесячно в соответствии с законодательными допущениями.

Порядок исчисления и уплаты платежей

По общему правилу налогоплательщики вносят ежемесячные платежи. Лишь предприятия с небольшой выручкой могут платить поквартально. В форме платежки нужно указывать НД или пени, что именно вы уплачиваете. Кстати, коды на пени и НД будут разными.

Вносить платежи нужно строго в указанные даты, чтобы не было пени. Такими вехами являются:

- если уплата раз в квартал – в срок подачи декларации

- если фирма платит каждый месяц – до 28 числа следующего

ВАЖНО: для оплат по окончании налогового периода, срок уплаты НД совпадает с датой подачи декларации.

Ежемесячные авансы по ст. 286 п. 2 НК РФ платит большинство компаний.

Фирмы, которые могут вносить НД только 4 раза в год, закреплены нормами статьи 286 НК РФ в пункте 3. По платежам раз в квартал законодатель предусмотрел следующий порядок:

- аванс к доплате определяется разницей авансовым отчетного и предыдущего периодов

- доплата – это величина налога, который нужно доплатить по итогам отчетного периода

- авансы за отчетный период – это суммы, которые вносились на основании данных расчет предшествующего квартала

- платить следует равномерно из месяца в месяц равными долями по каждому кварталу

- если налогоплательщик получил отрицательное значение – платить ничего не нужно

ОБРАТИТЕ ВНИМАНИЕ: платежи авансом в 1 квартале соответствуют фактическим выплатам 4 квартала.

Кто должен платить налог на прибыль

Уплату налога на прибыль, а также авансовых платежей по нему регулирует гл. 25 НК РФ. Согласно ей к налогоплательщикам относятся российские организации и иностранные предприятия, работающие через представительства в Российской Федерации. Освобождение от уплаты данного налога есть у тех, кто применяет специальные налоговые режимы, такие как УСН, ЕСХН, ЕНВД, или же уплачивает налог на игорный бизнес. Некоторые режимы налогообложения можно совмещать, например ЕНВД и ОСНО. При этом налогоплательщику необходимо вести раздельный учет доходов и расходов для видов деятельности, подпадающих под разные налоги. ИП также могут применять ОСНО, однако в этом случае они уплачивают не налог на прибыль, а НДФЛ, поэтому наша статья ИП не касается.

Если в организации существуют обособленные подразделения, то налог на прибыль и авансы по нему уплачиваются обособками по месту своей регистрации. Если обособок несколько, можно выбрать одну главную и платить налог по месту ее регистрации за все подразделения, уведомив соответствующим образом ИФНС.

Когда следует уплачивать налог

Уплачивается налог на прибыль один раз в год по итогам налогового периода, которым является календарный год. В течение этого года следует делать авансовые платежи. Существует несколько способов расчета авансовых платежей. Они могут рассчитываться и уплачиваться ежемесячно или ежеквартально. Для ежемесячных платежей есть два варианта расчета: исходя из фактически полученной прибыли или же помесячно с доплатой по итогам квартала. Ежеквартально платят авансы организации с доходом до 15 млн руб. за каждый из предыдущих четырех кварталов.

Крайняя точка для уплаты налога на прибыль — 28-е число месяца. Ежемесячные авансы платят до 28-го числа каждого текущего месяца или следующего за отчетным, в зависимости от способа расчета аванса. До 28-го числа месяца, следующего за отчетным кварталом, уплачивают ежеквартальные авансы. Налог на прибыль подлежит уплате до 28 марта года, следующего за отчетным.

Если эта дата является праздничным или выходным днем, значит, уплату можно перенести на ближайший после этого рабочий день.

Как положено платить налог на прибыль

Для уплаты налога на прибыль организаций необходимо оформить платежное поручение на бумажном носителе и отнести его в банк или же сделать это через интернет в системе «Клиент-Банк». С недавних пор закон от 30.11.2016 № 401-ФЗ позволяет третьим лицам уплачивать налоги за организацию.

Разницы в способах уплаты налога на прибыль и авансов по нему нет. Особенностью перечисления данных платежей является то, что необходимо оформлять два платежных поручения. Налог на прибыль распределяется в два разных бюджета: федеральный и бюджет субъекта Российской Федерации. Для каждого из этих бюджетов существует свой КБК, поэтому и платежек должно быть две.

Подробнее об основных КБК налога на прибыль в 2020 году для организаций читайте в другой нашей статье.

Основные ставки налога на прибыль — 17% (субъект РФ) и 3% (федеральный бюджет), установленные на 2017–2020 годы. Однако ставки могут варьироваться для отдельных категорий налогоплательщиков в зависимости от региона или вида деятельности.

Не знаете свои права? Подпишитесь на рассылку Народный СоветникЪ. Бесплатно, минута на прочтение, 1 раз в неделю.

Налог на прибыль платится без учета копеек. Сумма округляется по математическим правилам до полных рублей.

Расшифровка полей платежного поручения в бюджет

Разберем подробнее заполнение образца платежки по налогу на прибыль 2020 года в части, относящейся к полям 101–109:

- Верхнее правое поле 101 определяет статус плательщика. Для налога на прибыль ставим 01 — юрлицо, выплачивающее налоги.

- Поле 104 — КБК, значение которого едино для всех плательщиков. Именно он разнится при платежах в федеральный и региональный бюджеты. В остальном (за исключением суммы платежа) платежки заполняются идентично.

- Поле 105 — ОКТМО организации. Определяется по территориальному положению и берется из статистических данных фирмы.

- Поле 106 — основание платежа. Полный список оснований приведен в приказе Минфина от 12.11.2013 № 107н. Для уплаты обычного аванса или налога используем код ТП — платежи текущего года. Остальные коды предусмотрены для уплаты разного рода задолженностей.

- Поле 107 — налоговый период. Здесь зашифрована информация о том налоговом периоде, за который происходит уплата. Первые поля заполняются буквами, обозначающими период: месяц, квартал или год. Следующие поля — номер периода, то есть 1-й квартал, 2-й месяц и так далее. Далее — год. При осуществлении нетекущих платежей возможно указание конкретной даты.

- Поле 108 — номер документа. Имеется в виду документ, согласно которому производится платеж, например требование налоговой. При текущих платежах ставится 0.

- Поле 109 — дата документа. Здесь отражается дата подписания налоговой декларации или дата требования и прочих исполнительных документов.

- В назначении платежа следует словами указать, какой налог уплачивается и за какой период.

Как заполнять платежку

Составим образец платежного поручения на налог на прибыль 2020 года и рассмотрим особенности заполнения с учетом полей, на которые стоит обратить особое внимание.

| Номер поля платежки | Значение |

| 3 и 4 «Номер и дата документа» | Сформируйте документ не позднее крайнего срока уплаты налога, чтобы не допустить штрафных санкций от ИФНС. Устанавливайте нумерацию с соблюдением хронологии, иначе банк вернет расчетный документ. |

| 6 и 7 «Сумма документа» | Укажите суммы прописью в поле 6 и цифрами в поле 7. Для перечисления налоговых платежей в ИФНС соблюдайте правило округления, в соответствии с п. 6 ст. 52 НК РФ и письмом ФНС от 19.05.2016 № СД-4-3/8896. То есть если сумма менее 50 копеек — не учитываем, 50 копеек и более — округляем до полного рубля. Пример: 1000,49 рубля, к оплате — 1000 рублей, 1000,51 рубля — к оплате 1001 рубль. |

| 8–12 «Информация о плательщике» | Заполните наименование организации, ИНН и КПП, расчетный (лицевой) счет, наименование банка (кредитной организации), реквизиты (банка, кредитной организации). |

| 13–17 «Информация о получателе» | Отразите аналогичные данные получателя, в нашем случае — реквизиты ИФНС. |

| 21 «Очередность» | Устаноаите значение «5» в соответствии со ст. 855 ГК РФ. |

| 22 «УИН» | Отразите показатель «0», так как это текущий платеж, и для него не установлено специальное значение. |

| 24 «Назначение платежа» | Пропишите:

|

| 101 «Статус плательщика» | Укажите «01», так как организация является прямым налогоплательщиком платежей, администрируемых налоговыми органами (на основании приложения № 5 к приказу Минфина России от 12.11.13 № 107н). |

| 104 «Код бюджетной классификации» | В соответствии с Приказом Минфина от 01.07.2013 № 65н установите показатели:

|

| 105 «ОКТМО» | Здесь укажите ОКТМО, определяемый по месту нахождения ИФНС, к которому привязан налогоплательщик. |

| 106 «Основание платежа» | Отразите текущий платеж кодом «ТП», определяется по п. 7 и 8 Приложения №2 Приказа Минфина от 12.11.2013 № 107н. |

| 107 «Налоговый период» | Установите показатель, с учетом способа перечисления налоговых платежей:

|

| 108 «Документ-основание» | Укажите «0», так как это текущий платеж. |

| 109 «Дата документа основания» | Для годового расчета укажите дату составления декларации, для месячного или квартального авансового расчета — «0». |

| 110 «Информация» | Данные для заполнения поля 110 отсутствуют, оставьте поле пустым. |

Платежка по пеням и штрафам

Если нарушается законодательство в части уплаты налога на прибыль или авансовых платежей по нему, а также при несвоевременной сдаче деклараций в отношении организации применяются финансовые санкции. К ним относятся начисление пеней и штрафов. Зная о подобных нарушениях со стороны предприятия, бухгалтер может уплатить их самостоятельно или дождаться, когда придет требование об уплате штрафов и пеней от налоговой. Также можно запросить у налоговой акт сверки по налогам и взять сумму пеней и штрафов к уплате оттуда.

Оформляется уплата пеней и штрафов таким же образом, как и самого налога. Заполнение платежки по пеням и штрафам по налогу на прибыль имеет свои особенности:

- Существуют отдельные КБК для уплаты пеней и штрафов.

- Поле «Основание платежа» заполняется в зависимости от того, на каком основании мы уплачиваем пени: самостоятельно, по требованию налоговой или по исполнительному листу.

- «Налоговый период» заполняем, если самостоятельно обнаружили ошибку в прошлых периодах и делаем доначисление налога за этот период. В ином случае можно проставить конкретную дату уплаты пеней или штрафа.

- В поле «Номер документа» проставляем номер требования налоговой или указываем 0.

- В поле «Дата документа» вписываем дату требования или ставим 0.

***

При уплате налога на прибыль, а также связанных с ним пеней и штрафов используется стандартный вид платежного поручения для осуществления платежей в бюджет. Для уплаты налога на прибыль необходимо создать два платежных поручения, так как осуществляется уплата в два бюджета: федеральный и региональный. Особенно внимательным надо быть при заполнении поля КБК.

Если пени — по взносам

Все указанные выше особенности платежек по пеням сейчас относятся и к уплате пеней по страховым взносам (кроме взносов на травматизм), ставшим с 2020 года платежами в налоговую.

О порядке оформления платежных поручений по страховым взносам узнайте из этого материала.

Однако эти изменения не коснулись взносов на страхование от несчастных случаев, и пени по ним, как и сами эти взносы, платятся по-прежнему в соцстрах. При уплате в ФСС и взносов, и пеней по ним в полях 106 «Основание платежа», 107 «Налоговый период», 108 «Номер документа» и 109 «Дата документа» проставляют 0 (пп.

https://youtu.be/HfMVnkcOems