Плательщики ЕНВД

Платить ЕНВД с услуг общепита могут:

- организации (предприниматели), которые ведут эту деятельность через залы обслуживания посетителей, площадь которых не превышает 150 кв. м по каждому объекту. Например, кафе, рестораны, столовые, закусочные, бары;

- организации (предприниматели), которые организуют питание посетителей в объектах, не имеющих залов обслуживания посетителей. К ним относятся киоски, палатки, а также магазины (отделы) кулинарии при ресторанах, барах, кафе, столовых, закусочных и т. п.

Совет: если организации выгодно применять ЕНВД, а площадь зала обслуживания посетителей превышает 150 кв. м, попытайтесь уменьшить этот показатель. Например, часть помещения можно сдать в аренду.

Площади, переданные в аренду, не придется учитывать при расчете предельной величины, которой ограничено применение ЕНВД, и организация сможет перейти на этот налоговый режим (письмо Минфина России от 25 ноября 2004 г. № 03-06-05-04/57). Однако с доходов, полученных от аренды, придется заплатить налоги в соответствии с общей или упрощенной системой налогообложения.

Кроме того, ЕНВД могут применять образовательные, медицинские и социальные учреждения, которые получают доходы от оказания услуг общепита.

Исключением из этого правила являются услуги общепита, которые одновременно отвечают следующим критериям:

- являются обязательным условием функционирования таких учреждений (например, обеспечение питанием больных, находящихся в стационарах, или детей, посещающих дошкольные образовательные учреждения);

- оказываются в объектах с залом обслуживания посетителей площадью не более 150 кв. м;

- оказываются непосредственно самим учреждением (приготовление питания и создание условий для его потребления обеспечивается сотрудниками учреждения).

Если образовательное, медицинское или социальное учреждение за плату предоставляет питание своим сотрудникам (например, врачам, воспитателям или техническому персоналу), то на ЕНВД такая деятельность тоже не переводится. В зависимости от применяемой системы налогообложения с полученных доходов нужно платить налог на прибыль или единый налог при упрощенке.

Такой порядок следует из положений подпунктов 8, 9 пункта 2, а также подпункта 4 пункта 2.2 статьи 346.26 Налогового кодекса и подтвержден в письмах Минфина России от 28 октября 2009 г. № 03-11-06/3/255, от 26 октября 2009 г. № 03-11-06/3/251.

При оказании услуг общепита не вправе применять ЕНВД плательщики единого сельхозналога, которые реализуют через объекты общепита продукцию собственного производства (п. 2.1 ст. 346.26 НК РФ).

Понятие, виды, классификация общепита

В 1995 году был утверждён государственный стандарт, которым организации общественного питания делятся на такие виды:

- Ресторан. Предприятие отличается ассортиментом блюд. Они имеют особенности или сложности приготовления. Относятся также фирменные блюда. Включаются в меню сладости (торты, пирожные и т. д.), сигареты, алкоголь. Отличие – высокий уровень обслуживания.

- Бар. Чтобы открыть бар в помещении устанавливается стойка. Специализация на алкогольной продукции (крепкие напитки, коктейли). Кроме этого в продаже: десерты, безалкогольные напитки, кондитерские изделия, закуски.

- Кафе. Открывая кафе, учредители создают атмосферу для отдыха и употребления пищи. Отличие от ресторана – только конкретный ассортимент продукции. Меню кухни включает: напитки, блюда на заказ, покупные изделия.

- Столовая. Обслуживает конкретный круг потребителей, имеет общедоступность. Для открытия столовой разрабатывается меню по дням недели.

- Закусочная. Общепит такого типа ограничен установленным перечнем блюд в меню – едой быстрого питания.

Кроме перечисленных типов анализ рынка выделяет услуги общественного питания:

- пиццерия – такая организация объединяет в себе услуги ресторана и кафе, а также её меню содержит много видов пиццы;

- магазин кулинарии – общепит, который самостоятельно производит продукцию и реализует её в отдельной зоне (например, кондитерские изделия в совокупности с безалкогольными напитками);

- диетическая столовая – в меню блюда, приготовленные из продуктов, подходящих для употребления лицам, придерживающимся диетического питания;

- буфет – реализует своим посетителям кондитерские изделия, которые просты в приготовлении;

- столовая-раздаточная – организаторы предлагают посетителям приобрести продукцию, которая приготовлена другими производителями и доставлена в полной готовности.

Деление предприятий по уровню предоставления услуг на классы:

- первый;

- высший.

Государственный стандарт делит придорожные кафе на следующие типы с учётом таких параметров:

- Интересы посетителя (например, для семей с детьми).

- Времени работы (кафе, работающее один сезон или постоянно).

- Меню (например, содержится много вариантов пиццы).

- Назначение (в здании, на яхте).

- Форма обслуживания (например, самообслуживание).

Основываясь на эту информацию, учредитель открывает точку общественного питания.

Условия применения ЕНВД

Применять ЕНВД при оказании услуг общепита можно независимо от того, какую форму расчетов с посетителем использует организация (предприниматель). Это может быть наличная, безналичная, с использованием пластиковых карт или же смешанная форма (письма Минфина России от 24 декабря 2007 г. № 03-11-04/3/516 и от 22 февраля 2007 г. № 03-11-05/34).

Также не имеет значения, кто заказывает и оплачивает услуги – частные лица, организации или предприниматели (письмо Минфина России от 9 августа 2013 г. № 03-11-06/3/32245). Так, применять ЕНВД можно, даже если услуги общепита организация оказывает на основании государственного или муниципального контракта (письмо Минфина России от 21 мая 2013 г. № 03-11-11/17969).

Ситуация: подпадает ли под ЕНВД деятельность организации, которая оказывает услуги общепита в двух кафе? Площадь залов обслуживания посетителей: в одном кафе – 70 кв. м, в другом – 200 кв. м.

Подпадает, но только по одному объекту.

Право организации платить ЕНВД при оказании услуг общепита через объекты с площадью не более 150 кв. м не зависит от того, ведет ли она аналогичную деятельность через объекты, площадь которых превышает указанный лимит (подп. 8 п. 2 ст. 346.26 НК РФ). Поэтому с деятельности кафе, в котором площадь зала обслуживания посетителей составляет 70 кв. м, платите ЕНВД.

Оказание услуг общепита через объекты с площадью свыше 150 кв. м не подлежит переводу на ЕНВД. Следовательно, с деятельности второго кафе налоги нужно платить по общей системе налогообложения или по упрощенке (п. 7 ст. 346.26, п. 4 ст. 346.12 НК РФ). Аналогичная точка зрения изложена в письме ФНС России от 9 марта 2005 г. № 22-1-12/315.

Ситуация: подпадает ли под ЕНВД деятельность интернет-кафе?

Подпадает, если помимо доступа в Интернет посетители могут воспользоваться услугами общепита.

Таким образом, ответ на этот вопрос зависит от характера услуг, которые интернет-кафе оказывает посетителям.

Если посетители получают только доступ в Интернет, то с такой деятельности организация должна платить налоги по общей системе налогообложения или единый налог при упрощенке. Если же помимо доступа в Интернет, посетители могут воспользоваться услугами общепита, то такая деятельность может быть переведена на ЕНВД. При условии, что услуги общепита соответствуют критериям, установленным в подпунктах 8 или 9 пункта 2 статьи 346.26 Налогового кодекса РФ, а в муниципальном образовании, где размещено интернет-кафе, эти услуги подпадают под ЕНВД (п. 1 ст. 346.26 НК РФ).

Аналогичная точка зрения отражена в письме Минфина России от 7 мая 2007 г. № 03-11-04/3/148.

Ситуация: подпадают ли под ЕНВД услуги по доставке горячего питания собственного изготовления по заказам потребителей (в офисы, жилые помещения и т. п.)?

Нет, не подпадают.

По своему содержанию такие услуги не соответствуют требованиям, которые налоговое законодательство предъявляет к деятельности в сфере общепита и розничной торговли.

Организации, оказывающие услуги общественного питания, могут применять ЕНВД только при соблюдении определенных условий. Они приведены в подпунктах 8 и 9 пункта 2 статьи 346.26 Налогового кодекса РФ. Так, платить ЕНВД могут организации общественного питания с площадью зала обслуживания не более 150 кв. м или же реализующие продукты питания через объекты, не имеющие зала обслуживания посетителей. К последним относятся киоски, палатки, магазины (отделы) кулинарии при ресторанах, барах, кафе, столовых, закусочных и т. п. При этом в целях ЕНВД деятельность объекта общепита, не имеющего зала для обслуживания посетителей, должна предусматривать создание условий для потребления приобретенной продукции на месте. Офисы, жилые помещения и другие аналогичные места, указанные в заказах на доставку горячего питания, не могут быть признаны объектами общепита. Таким образом, доставка горячего питания по местонахождению заказчиков (в офисы, на дом) не соответствует условиям применения ЕНВД при оказании услуг общепита.

Следует отметить, что в целях ЕНВД реализация продукции собственного производства розничной торговлей не признается (абз. 12 ст. 346.27 НК РФ). Поэтому, даже если рассматривать реализацию питания по местонахождению заказчиков как продажу товаров в розницу, в отношении такой деятельности нужно применять общую или упрощенную систему налогообложения.

Аналогичные разъяснения содержатся в письмах Минфина России от 26 мая 2014 г. № 03-11-06/3/24936, от 2 мая 2012 г. № 03-11-06/3/29.

Совет: есть аргументы, позволяющие организациям применять ЕНВД в отношении услуг по доставке горячего питания собственного изготовления по местонахождению заказчиков. Они заключаются в следующем.

Под ЕНВД подпадает совокупность таких видов услуг общественного питания, как:

- услуги по изготовлению кулинарной продукции и (или) кондитерских изделий;

- услуги по созданию условий для потребления и (или) реализации готовой кулинарной продукции, кондитерских изделий и (или) покупных товаров;

- услуги по проведению досуга.

Об этом сказано в статье 346.27 Налогового кодекса РФ.

Составной частью деятельности по оказанию услуг общепита может быть доставка готовой кулинарной продукции клиентам по их местонахождению. Если оказание таких услуг предусмотрено договорами, заключенными организацией общепита, то они также подпадают под ЕНВД (при соблюдении прочих условий). Некоторые арбитражные суды признают правомерность такого подхода (см., например, постановление ФАС Западно-Сибирского округа от 14 апреля 2009 г. № Ф04-2196/2009(4457-А67-19)).

Ситуация: подпадает ли под ЕНВД деятельность по оказанию услуг общественного питания в ресторанах, работающих в поездах или на теплоходах?

Нет, не подпадает.

На ЕНВД может быть переведена деятельность по оказанию услуг общепита:

- через объекты с залами обслуживания посетителей (площадью не более 150 кв. м);

- через объекты, которые не имеют залов обслуживания посетителей.

Об этом сказано в подпунктах 8 и 9 пункта 2 статьи 346.26 Налогового кодекса РФ.

Вагоны-рестораны и рестораны на теплоходах имеют залы обслуживания. Однако в целях применения ЕНВД объектом общепита с залом обслуживания посетителей признается здание (его часть) или строение, имеющее специально оборудованное помещение для приема пищи и организации досуга (ст. 346.27 НК РФ). Согласно Общероссийскому классификатору основных фондов транспортные средства (поезда, теплоходы) не относятся к зданиям или строениям. Поэтому деятельность по оказанию услуг общепита в ресторанах, которые работают в поездах или на теплоходах, на уплату ЕНВД не переводится. Аналогичные разъяснения содержатся в письмах Минфина России от 15 июня 2007 г. № 03-11-04/3/218 и от 5 декабря 2006 г. № 03-11-04/3/524. Некоторые суды разделяют точку зрения финансового ведомства (см., например, постановление ФАС Северо-Западного округа от 14 января 2010 г. № А56-20453/2008).

Совет: есть аргументы, позволяющие применять ЕНВД при оказании услуг общепита в ресторанах, работающих в поездах или на теплоходах. Они заключаются в следующем.

Во-первых, по Общероссийскому классификатору основных фондов к транспортным средствам относятся средства передвижения, предназначенные для перемещения людей и грузов. Основным назначением вагонов-ресторанов и ресторанов на теплоходах является оказание услуг общественного питания, а не перевозка людей и грузов. Такие объекты можно считать передвижными предприятиями общепита и классифицировать их в качестве зданий (по аналогии со стационарными объектами общепита), а не транспортных средств. Об этом сказано во введении к ОКОФ.

Во-вторых, основным критерием принадлежности передвижных ресторанов к объектам общепита является деятельность, которую организация ведет с использованием этих объектов. Из положений статей 346.26 и 346.27 Налогового кодекса РФ не следует, что объекты общепита обязательно должны размещаться в объектах недвижимости. То есть деятельность ресторанов, работающих в поездах или на теплоходах, может подпадать под ЕНВД. В арбитражной практике есть примеры судебных решений, подтверждающих правомерность такого подхода (см., например, п. 5 информационного письма Президиума ВАС РФ от 5 марта 2013 г. № 157, определение ВАС РФ от 25 мая 2009 г. № ВАС-4430/09, постановление ФАС Уральского округа от 15 декабря 2008 г. № Ф09-9263/08-С2).

Стоит отметить, что в связи с выходом информационного письма Президиума ВАС РФ от 5 марта 2013 г. № 157 арбитражная практика по данному вопросу должна стать единообразной.

Ситуация: подпадает ли под ЕНВД деятельность розничной торговой организации по производству и реализации кулинарной продукции (кондитерских изделий)? Зала для обслуживания посетителей в торговом помещении нет.

Ответ на этот вопрос зависит от того, создает ли торговая организация условия для потребления изготовленной продукции.

Продажа продукции собственного производства не относится к розничной торговле (абз. 12 ст. 346.27 НК РФ). Поэтому в отношении деятельности по реализации кулинарной продукции (кондитерских изделий), изготовленной торговой организацией, режим ЕНВД, предусмотренный подпунктами 6 и 7 пункта 2 статьи 346.26 Налогового кодекса РФ (розничная торговля), не применяется.

В рассматриваемой ситуации реализацию кулинарной продукции (кондитерских изделий) собственного производства можно квалифицировать как деятельность по оказанию услуг общественного питания через объекты, не имеющие залов обслуживания посетителей. В отношении такой деятельности тоже допускается применение ЕНВД. Однако для этого требуется, чтобы помимо продажи продуктов питания организация создала посетителям условия для их потребления на месте (например, разместила рядом с торговым местом столики для приема пищи, обеспечила посетителей столовыми приборами). Такой порядок следует из положений подпункта 9 пункта 2 статьи 346.26, абзацев 22 и 24 статьи 346.27 Налогового кодекса РФ.

Поэтому если торговая организация создает условия для потребления произведенной кулинарной продукции (кондитерских изделий), она может применять ЕНВД на основании подпункта 9 пункта 2 статьи 346.26 Налогового кодекса РФ. Если такие условия не созданы, с деятельности по производству и реализации кулинарной продукции (кондитерских изделий) нужно платить налоги в соответствии с общей или упрощенной системой налогообложения.

Аналогичные разъяснения содержатся в письмах Минфина России от 3 октября 2013 г. № 03-11-11/41042, от 17 мая 2013 г. № 03-11-11/161, от 23 января 2012 г. № 03-11-11/10, от 1 июля 2009 г. № 03-11-09/233, от 26 января 2009 г. № 03-11-06/3/10. В арбитражной практике есть примеры судебных решений, подтверждающих правомерность такого подхода (см., например, постановление ФАС Центрального округа от 26 марта 2013 г. № А54-4101/2012).

Ситуация: какие налоги нужно платить гостинице на ОСНО со стоимости завтраков, которую она включила в стоимость проживания? Деятельность ресторана, открытого при гостинице, переведена на ЕНВД.

Со стоимости услуг общепита, которые входят в стоимость гостиничных услуг, нужно платить налоги, предусмотренные общей системой налогообложения. То есть – НДС и налог на прибыль.

Это следует из положений пункта 2 статьи 153 и пункта 2 статьи 248 Налогового кодекса, согласно которым выручка (доходы), формирующая налоговую базу, определяется исходя из всех поступлений, связанных с расчетами за реализованные товары (работы, услуги).

Поскольку стоимость завтраков входит в цену номера и оплачивается постояльцем по единому документу (счету, квитанции и т. п.), оснований для того, чтобы исключать ее из выручки от гостиничной деятельности, нет. Соответственно, нет оснований и для того, чтобы признавать доходы от реализации завтраков полученными в рамках деятельности, переведенной на ЕНВД. Сумма ЕНВД, которую организация платит с деятельности ресторана, рассчитывается исходя из площади зала обслуживания посетителей (п. 3 ст. 346.29 НК РФ). Эта сумма не зависит от количества и стоимости услуг общепита, поэтому двойного налогообложения в рассматриваемой ситуации не возникает.

Экономически обоснованные и документально подтвержденные расходы, связанные с предоставлением завтраков, уменьшают выручку от оказания гостиничных услуг (п. 1 ст. 252 НК РФ). Входной налог со стоимости продуктов питания, израсходованных на приготовление завтраков, принимается к вычету (подп. 1 п. 2 ст. 171 НК РФ). Однако и тем и другим правом организация может воспользоваться, только если она ведет раздельный учет доходов, расходов и входного НДС, связанных с разными видами деятельности (п. 7 ст. 346.26, п. 9 ст. 274, п. 4 ст. 170 НК РФ). В частности, применить вычет по НДС организация может при условии, что входной налог по продуктам, которые расходуются на приготовление завтраков и на оказание других услуг общепита (в рамках ЕНВД), учитывается раздельно. Это следует из пункта 4 статьи 170 Налогового кодекса.

Внимание: отсутствие раздельного учета доходов и расходов, связанных с деятельностью в условиях общей системы налогообложения и ЕНВД, может служить основанием для привлечения организации к налоговой и административной ответственности (ст. 120 НК РФ, ст. 15.11 КоАП РФ).

Совет: Чтобы уменьшить налоговую базу по НДС и налогу на прибыль, исключите выручку от реализации завтраков из стоимости гостиничных услуг. Для этого организуйте раздельный учет доходов и расходов, связанных с оказанием гостиничных услуг (без учета стоимости завтраков) и услуг общепита.

Методику ведения раздельного учета закрепите в учетной политике организации для целей налогообложения (п. 6 и 7 ст. 346.26 НК РФ). Предоставление завтраков можно отнести к дополнительным услугам, оказываемым гостиницей (подп. «з» п. 10 Правил, утвержденных постановлением Правительства РФ от 9 октября 2020 г. № 1085). Стоимость дополнительных услуг (предоставление завтрака постояльцам гостиницы) лучше отразить в отдельных первичных документах.

Порядок расчета ЕНВД

Порядок расчета ЕНВД с услуг общественного питания зависит от того, имеет объект общепита зал обслуживания посетителей или нет.

Налогообложение для ресторана

Как правило, большинство рестораторов выбирают УСН «Доходы минус расходы» или основную систему налогообложения. Часто бывает, что бизнес такой крупный, что выбора толком и нет, потому что пороговое значение по выручке за год составляет 150 млн рублей и, если заведение приносит больше, упрощенную систему выбрать уже не получится, приходится становиться на основной.

УСН «Доходы минус расходы»

Этот режим выбирают, чтобы снизить налоговую нагрузку. Когда доля дохода, а именно чистой прибыли от общей выручки, небольшая, до 30%, то это действительно выгодно. Зачем платить 6% от всей выручки, если вы можете заплатить 15% от чистой прибыли, ведь в таком случае на оплату налогов уйдет почти в 2 раза меньше денег, чем было бы на основной системе налогообложения.

Но есть и обратная сторона такой формы налогообложения: дополнительная нагрузка с ведением учета. Расчеты ведутся как кассовым методом, так и начислением. То есть вам придется считать не только доходы, но и расходы, которые на УСН считать гораздо сложнее, чем на основной системе.

Нужно учитывать три фактора:

- Поступление товара, продуктов на склад.

- Оплата товаров, продуктов поставщику.

- Отгрузка (продажа) покупателю.

Обязательно соблюдение всех трех факторов, чтобы это можно было записать в расходы.

Например, кафе купило бутилированное пиво у поставщика → продало его гостю в заведении → получило деньги.

Если следовать логике, вот они — расход и доход, так как заведением ничего не производилось, а осуществлялась лишь перепродажа товара.

Но это будет расходом, только при условии, что за поставку кафе уже расплатилось с поставщиком. Так как, зачастую, у поставщиков есть условия с отсрочкой платежа на месяц или даже три. Выходит, что формально расчета с поставщиком не было.

В таком случае у есть доход, так как деньги получены, но расхода нет. И как только произойдет расчет за это пиво, именно в момент оплаты поставщику нужно сделать запись в книге расходов и доходов, что оплата за это конкретно этот товар прошла. Постоянно держать это в голове, довольно, сложно. Поэтому такой вид учета требует дополнительного оборудования, как минимум системы учета.

Также стоит учитывать и факт получения товара по накладной. Потому что для ресторатора может возникнуть еще одна неприятная ситуация. Например, вы проводите оплату поставщикам, но товары еще не получили, а продаете гостям товар из старых запасов. В этом случае оплата и получение товара нельзя считать расходом. До тех пор, пока этот товар не будет продан. Это касается не только товаров, но и ингредиентов для полуфабрикатов: только в момент отгрузки (продажи) гостю готовой продукции вы сможете записать это как расход.

Прежде чем выбрать УСН «Доходы минус расходы», нужно нанять квалифицированных бухгалтеров и приобрести необходимое ПО, которое позволит отслеживать все изменения по этим номенклатурам, выявлять их себестоимости и проверять соблюдение всех трех факторов.

Основная система налогообложения

Что касается основной системы налогообложения, то здесь используется чистый метод начисления. Не нужно следить за движениями денежных средств — только отчитываться о движении товаров.

Например, вы получили товары по накладной и оприходовали их на склад, дальше продали товары гостю. В этот момент происходит одновременно отражение выручки и себестоимости, и все сразу же списывается в расходы. Неважно, был ли он оплачен поставщику, он всегда уходит в затраты по себестоимости.

Но на основной системе нужно оплачивать еще и НДС. Он заложен в цену товаров, и в заведении будет считаться только как разница между входящей и исходящей величиной этого процента (сейчас он составляет 18%, с 2020 года — 20%). То есть это процент налога от закупочной цены и этот же процент от цены при продаже.

Наличие зала обслуживания

Если объект общепита имеет зал обслуживания посетителей (столовые, кафе и рестораны), физический показатель для расчета ЕНВД – площадь зала обслуживания (п. 3 ст. 346.29 НК РФ). Она не должна быть больше 150 кв. м (подп. 8 п. 2 ст. 346.26 НК РФ). Показатель базовой доходности по данному виду деятельности составляет 1000 руб. в месяц за 1 кв. м площади зала (п. 3 ст. 346.29 НК РФ).

Информацию о площади помещений, на которых оказываются услуги общепита, возьмите из инвентаризационных и правоустанавливающих документов (ст. 346.27 НК РФ). Например, технического паспорта на нежилое помещение, договора купли-продажи помещения, планов, схем, экспликаций, договора аренды (субаренды) помещения или его части (частей), разрешения на право обслуживания посетителей на открытой площадке и т. п. (письма Минфина России от 29 августа 2012 г. № 03-11-11/259, от 8 августа 2012 г. № 03-11-11/231).

Ситуация: какие помещения относятся к залу обслуживания посетителей при расчете ЕНВД по услугам общепита?

Понятия «объект общепита» и «площадь зала обслуживания» следует разграничивать.

Под объектом общепита подразумевается здание (его часть) или строение, имеющее специально оборудованное помещение (открытую площадку) для оказания услуг общепита. Это специально оборудованное место и является залом обслуживания посетителей. Об этом сказано в статье 346.27 Налогового кодекса РФ.

Таким образом, объект организации общепита – это комплекс, включающий в себя производственные, административно-бытовые, подсобные и другие помещения, необходимые для ведения предпринимательской деятельности. В то время как зал обслуживания – лишь часть этого помещения, где происходит непосредственное обслуживание посетителей. Площадь зала обслуживания и есть тот показатель, который применяется при расчете ЕНВД. При определении площади зала обслуживания не учитывайте кухню, места раздачи и подогрева готовой продукции, место кассира, а также подсобные помещения (см., например, письма Минфина России от 21 марта 2008 г. № 03-11-04/3/143, УФНС России по Московской области от 2 мая 2006 г. № 22-19-И/0192, постановления ФАС Уральского округа от 15 ноября 2007 г. № Ф09-8749/07-С3, Центрального округа от 19 декабря 2007 г. № А36-1291/2007, Поволжского округа от 26 июня 2007 г. № А65-17953/2006-СА1-19).

При расчете ЕНВД учитывайте не только собственные, но и арендуемые площади. Не включайте в расчет только те из них, которые переданы в аренду (субаренду) или не используются (например, находятся на ремонте). Об этом сказано в письме Минфина России от 25 ноября 2004 г. № 03-06-05-04/57.

Если по инвентаризационным документам для оказания услуг общепита используется помещение, части которого конструктивно друг от друга не обособлены и расположены в одном объекте недвижимости, то при расчете ЕНВД следует учитывать общую площадь помещения (письмо Минфина России от 31 марта 2011 г. № 03-11-06/3/38). Например, в расчет налога нужно включить и площади мест проведения досуга (бильярдных, танцзалов и т. п.) и открытых площадок, которые совмещены (объединены) с залом обслуживания посетителей. Это следует из писем Минфина России от 31 августа 2006 г. № 03-11-04/3/399 и УФНС России по Московской области от 2 мая 2006 г. № 22-19-И/0192.

Если же места проведения досуга конструктивно отделены от зала обслуживания посетителей, их площадь при расчете ЕНВД не учитывайте (письмо Минфина России от 8 июля 2008 г. № 03-11-03/14).

Ситуация: нужно ли учесть при расчете ЕНВД по услугам общепита площадь летнего кафе, размещенного перед рестораном? Столики для посетителей располагаются на открытой площадке. Посетителей обслуживает персонал ресторана.

Да, нужно.

Площадь летнего кафе включите в расчет общей площади ресторана. Если полученный показатель превысит 150 кв. м, откажитесь от применения ЕНВД.

В рассматриваемой ситуации кафе, которое в летний период размещается на территории, прилегающей к ресторану, следует квалифицировать как открытую площадку – специально оборудованное для общественного питания место, расположенное на земельном участке (абз. 25 ст. 346.27 НК РФ). Площадь таких объектов в организациях общепита признается частью зала обслуживания посетителей (абз. 23 ст. 346.27 НК РФ).

Поскольку посетителей летнего кафе обслуживает персонал ресторана, самостоятельное функционирование открытой площадки невозможно. Следовательно, ресторан и открытая площадка летнего кафе признаются единым объектом общепита. В этом случае общая площадь зала обслуживания посетителей для расчета ЕНВД определяется как сумма всех площадей, используемых организацией. Такие разъяснения содержатся в письме Минфина России от 19 марта 2013 г. № 03-11-06/3/8505.

Площадь территории, на которой в летнее время организуется открытое кафе, определяйте на основании любых имеющихся у организации правоустанавливающих и инвентаризационных документов. Например, на основании договора аренды земельного участка под летнее кафе или разрешения на право обслуживания посетителей на открытой площадке. Такой вывод подтверждается положениями абзаца 24 статьи 346.27 Налогового кодекса РФ.

Если суммарная площадь зала обслуживания посетителей (площадь зала ресторана и летнего кафе) превысит 150 кв. м, организация должна отказаться от применения ЕНВД и перейти на другой налоговый режим. Это следует из положений подпункта 8 пункта 2 статьи 346.26 и абзаца 3 пункта 3 статьи 346.28 Налогового кодекса РФ.

Предприятия общепита, имеющие несколько объектов своей деятельности, должны рассчитывать площадь зала обслуживания по каждому из них отдельно (подп. 8 п. 2 ст. 346.26 НК РФ). При этом все объекты общепита должны быть разделены в инвентаризационных и правоустанавливающих документах. Иначе их нужно рассматривать как единый комплекс и при определении площади зала обслуживания учитывать суммарную площадь всех объектов. Это следует из писем Минфина России от 31 января 2006 г. № 03-11-04/3/51, от 26 июля 2005 г. № 03-11-04/3/34.

Разрешительные документы

Открытие кафе согласовывается с Санитарно-эпидемиологической и Пожарной службой. Подаётся заявление в администрацию населённого пункта. После рассмотрения учредителю разрешается или отказывается в начале хозяйственной деятельности.

К разрешительным документам для открытия кафе относится разрешение от Рекомендуем к изучению! Перейди по ссылке:

Роспотребнадзор. В нём указывается вывод о разрешении открывать заведение в выбранном месте. Государственная организация проверяет наличие соглашения на дезинфекцию и дератизацию.

К месту и помещению кафе предъявляются требования:

- Оснащено вентиляционной, водосточной системой.

- Наличие туалета, средств для проведения дезинфицирующих мероприятий и места для мытья рук.

- Моющееся покрытие на стенах помещения.

- Соответствие воды санитарным нормам.

- Соблюдение чистоты.

- Наличие персонала по уборке.

- Для работников обустроены отдельные комнаты.

Учредитель получает сертификат в области менеджмента и управления качеством продукции. Документ является обязательным с 2015 года. Распространяется это на организации, которые занимаются пищевой промышленностью. При отсутствии сертификата, деятельность признаётся незаконной. Собственник обязуется оплатить штраф. Проводится сертификация питания.

В процессе устанавливается соответствие:

- техусловиям кулинарной продукции;

- персонала по производству продукции по действующим стандартам.

Учредитель обращается в центр сертификации и заказывает проведение сертификации своего предприятия.

Обязательно наличие у центра документального подтверждения пройденной аккредитации.

За разрешением Пожарной инспекции в России обращаются в управление ГПС МЧС по официальному адресу общепита.

Перечень документов для открытия кафе включает заявление и следующий список:

- подтверждается право собственности;

- договор аренды;

- свидетельство о гос. регистрации;

- учредительная документация;

- выписка из реестра;

- свидетельство о постановке предприятия на учёт в ИФНС;

- план помещения (получить в БТИ);

- акт со сведениями о сопротивлении в электрических сетях;

- акт с результатами, полученными после проведения испытательных мероприятий противопожарной водоснабженческой системы;

- заключение о соответствии помещения установленным требованиям;

- акт с результатами работоспособности системы вентиляции;

- приказ, которым работник назначается ответственным за обеспечение на объекте пожарной безопасности;

- соглашения, заключённые с компаниями на обслуживание;

- письменное руководство, обеспечивающее пожарную безопасность.

Перед началом деятельности получается разрешение, которым подтверждается соответствие нормам санитарии. Чтобы получить разрешения на открытие кафе обращаются в Роспотребнадзор с подготовленным заявлением и необходимым пакетом бумаг в дубликатах.

Поступившие заявления рассматриваются в течение десяти дней. Теперь выясним какие документы нужны для открытия бара в СЭС.

Санитарно-эпидемиологическое заключение и разрешение Роспотребнадзора выступает подтверждением соблюдения следующих норм:

- Санитарный паспорт.

- Журнал учёта дезинфицирующего состава.

- Программа производственного контроля.

- Договора утилизации.

- Плановое подтверждение проведения дезинфекционных мероприятий.

- Соглашения на обслуживание систем вентиляции и кондиционеров.

В обязательном порядке к требованиям к общепиту относится размещение уголка потребителя.

В нём указываются:

- сведения из нормативных актов;

- книга для предложений и жалоб;

- уставные документы;

- копия лицензии.

Также указывается перечень номеров телефонов служб экстренного реагирования и контролирующих органов.

В случае отсутствия уголка потребителя, владелец кафе платит штраф от десяти тысяч рублей.

https://youtu.be/JfQ9SRepKIc

Отсутствие зала обслуживания

Если объект общепита не имеет зала обслуживания посетителей (киоски, палатки, магазины (отделы) кулинарии при ресторанах, барах, кафе, столовых, закусочных и т. п.), физический показатель для расчета ЕНВД – количество сотрудников, включая индивидуального предпринимателя (п. 3 ст. 346.29 НК РФ). Значение базовой доходности по данному виду деятельности составляет 4500 руб. в месяц с каждого сотрудника (п. 3 ст. 346.29 НК РФ, письмо Минфина России от 8 апреля 2008 г. № 03-11-04/3/182).

При определении количества сотрудников рассчитайте среднюю численность персонала за каждый месяц квартала.

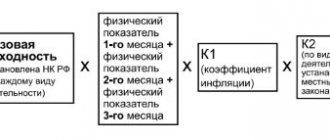

Налоговая база

Для расчета ЕНВД сначала определите налоговую базу за отчетный квартал. Если предприятие общепита имеет зал обслуживания посетителей, используйте формулу:

| Налоговая база по ЕНВД за квартал | = | Базовая доходность за месяц (1000 руб.) | × | Площадь зала обслуживания посетителей в первом месяце квартала | + | Площадь зала обслуживания посетителей во втором месяце квартала | + | Площадь зала обслуживания посетителей в третьем месяце квартала | × | К1 | × | К2 |

Если предприятие общепита не имеет зала обслуживания посетителей, налоговую базу по ЕНВД определите по формуле:

| Налоговая база по ЕНВД за квартал | = | Базовая доходность за месяц (4500 руб.) | × | Средняя численность сотрудников за первый месяц квартала | + | Средняя численность сотрудников за второй месяц квартала | + | Средняя численность сотрудников за третий месяц квартала | × | К1 | × | К2 |

Такой порядок следует из пункта 2 статьи 346.28 Налогового кодекса РФ.

Значения физических показателей – площади зала обслуживания посетителей и средней численности сотрудников – включайте в расчет ЕНВД с округлением до целых единиц (п. 11 ст. 346.29 НК РФ). При округлении размера физических показателей их значения менее 0,5 единицы отбрасывайте, а 0,5 единицы и более округляйте до целой единицы (письмо Минфина России от 16 июня 2009 г. № 03-11-11/111).

Изменение физического показателя

Если в течение квартала площадь зала обслуживания посетителей увеличивалась или уменьшалась, изменения учитывайте с начала месяца, в котором они произошли (п. 9 ст. 346.29 НК РФ).

Если организация начала или прекратила применение ЕНВД в течение квартала (например, с 20 февраля), то налоговую базу нужно определять с учетом фактической продолжительности ведения деятельности за месяц, в котором организация была поставлена на учет (снята с учета) в качестве плательщика единого налога. Подробнее об этом см. Как рассчитать ЕНВД.